TCS Group Holding (LSE: TCS, MCX: TCSG) — кипрский холдинг, родительский для финансовых компаний под брендом Тинькофф.

О компании

TCS Group — финансовый холдинг, предоставляющий услуги онлайн, через цифровые каналы. Основан как банк в 2006 году Олегом Тиньковым. Холдинг работает только в России.

Как и рассмотренные ранее «Яндекс» и Сбер, Тинькофф позиционирует себя как экосистему финансовых и нефинансовых сервисов для своих клиентов. Компания самостоятельно предоставляет:

Банковские услуги: дебетовые и кредитные карты, вклады, обеспеченные и необеспеченные кредиты, эквайринг, расчетные счета для бизнеса, платежи.

Брокерские услуги: брокерские и индивидуальные инвестиционные счета, маржинальная торговля, собственные ETF.

Страховые услуги: ОСАГО, каско, страхование имущества, для туристов, от несчастных случаев.

Услуги виртуального мобильного оператора.

Услуги для путешествий: бронирование туров, отелей, железнодорожных и авиабилетов, аренда авто.

Еще через партнеров в приложении можно покупать билеты в кино, театры, на концерты и спортивные мероприятия, бронировать столики в ресторанах.

Компания развивает новые сервисы и продукты: в начале июня топ-менеджмент анонсировал запуск осенью ипотечных кредитов и планируемый выход в сегменты такси и доставки еды. А еще, как и другие экосистемные игроки, Тинькофф еще в 2019 году запустил «суперприложение», а в ноябре 2020 — подписку Tinkoff Pro.

Компания в основном сосредоточена на розничных клиентах. По состоянию на начало июня 2021 года их уже почти 15 млн, из них более 10 млн — активных, по этому показателю компания занимает третье место в стране и первое — среди частных банков. Также Тинькофф занимает второе место на розничных рынках: кредитные карты и кредиты сроком до 3 лет.

В сентябре 2020 года Тинькофф обсуждал сделку с «Яндексом», но она не состоялась — и компания продолжает строить экосистему самостоятельно.

В основном компания развивает собственные сервисы, но бывает, что покупает доли в других бизнесах. Куплены контролирующие доли в стартапах CloudPayments, «Кошелек» и миноритарная доля в Санкт-Петербургской бирже.

Количество активных клиентов и всего клиентов по годам, млн человек

Доля рынка кредитных карт крупнейших банков по годам в процентах

Доля рынка кредитов физическим лицам на срок до 3 лет в крупнейших банках по годам в процентах

Финансовые показатели

Чистый процентный доход, чистый комиссионный доход и чистая прибыль растут год от года. В основном компания зарабатывает на процентах по кредитам.

По размеру активов по состоянию на май 2021 года Тинькофф занимает 16-е место в рейтинге банков, при этом они, как и обязательства, отлично растут. В структуре активов половину составляют кредиты, а в структуре обязательств большую часть занимают счета и депозиты физических лиц.

Структура выручки показывает, что компания старается диверсифицироваться, но пока банковская деятельность основная. По структуре кредитов видно, что основная их часть — необеспеченные кредиты. Из-за этого доля просроченных кредитов и стоимость риска немаленькие, но они контролируются.

Доля просроченных кредитов выросла в 2020 году из-за коронакризиса, но сейчас снова начала уменьшаться, а стоимость риска по итогам 1 квартала 2021 года показывает рекордно низкие значения за последние годы. Также банк придерживается нормативов ликвидности, хоть эти показатели и ухудшились с 2020 года. Достаточность капитала остается на приличных уровнях.

Чистый процентный доход, чистый комиссионный доход и чистая прибыль компании, млрд рублей

Объем активов по годам, млрд рублей

Структура активов за 1 квартал 2021 года в процентах

Объем обязательств по годам, млрд рублей

Структура обязательств за 1 квартал 2021 года в процентах

Структура выручки по бизнес-сегментам за 1 квартал 2021 года в процентах

Структура кредитов по категориям за 1 квартал 2021 года в процентах

Неработающие кредиты и стоимость риска в процентах

Нормативы ликвидности TCS Group в процентах

Коэффициент достаточности капитала по стандарту «Базель 3» в процентах

Дивиденды и дивидендная политика

У TCS Group действует дивидендная политика, по которой компания планирует выплачивать до 30% чистой прибыли по МСФО ежеквартально, но с учетом показателей достаточности капитала и других соображений и обязательств. В 2019 году компания приостанавливала выплату дивидендов по рекомендациям инвесторов, в марте 2021 — для возможной покупки активов. В целом это логичные действия для компании роста, и они не вызывают значительного снижения цены акций, так как дивидендная доходность довольно скромная.

Дивиденды по кварталам в долларах США

Акционерный капитал

Еще недавно у TCS Group было 2 класса акций: класс A с одним голосом и принадлежащие трасту семьи Олега Тинькова акции класса B с 10 голосами. Но 7 января 2021 года все акции класса B конвертировали в акции класса A. Как итог — у компании остался только один класс акций, а голосующая доля траста снизилась с контрольных 84 до блокирующих 35%.

Структура акционерного капитала в процентах

Почему акции могут вырасти

Компания роста. У Тинькофф отличные темпы роста финансовых показателей, дорогая оценка, дивидендов периодически нет, а когда они есть, то совсем небольшая дивидендная доходность — все признаки компании роста налицо. Это еще лучше видно по мультипликаторам — как по их динамике, так и в сравнении с конкурентами: компания стоит ощутимо дороже всех публичных конкурентов из индекса Мосбиржи по мультипликатору P / E, при этом у нее огромные ROE и чистая процентная маржа.

Поиск и успешное освоение новых рынков. Чтобы поддерживать темпы роста, компания ищет новые рынки: выше мы уже обсудили построение экосистемы, а одним из главных успехов последних лет стал выход на рынок брокерского обслуживания. Сервис Тинькофф-инвестиции набрал популярность и опережает конкурентов по доле активных клиентов — физических лиц. Также стоит упомянуть, что компания подумывает о выходе на международный рынок: об этом рассказал Олег Тиньков, кроме того, компания стала основным инвестором европейского финтех-стартапа своих топ-менеджеров.

Популярность и лояльность. Компания относится к финтеху — цифровизирует традиционные финансовые сервисы, имеет большой штат ИТ-специалистов, даже готовит будущих сотрудников из школьников. А это направление сейчас очень популярно — и акции таких компаний пользуются большим спросом на бирже. Кроме того, у банка многомиллионная и очень лояльная аудитория.

Почему акции могут упасть

Возможное замедление темпов роста. Типичная проблема для подобных компаний — это замедление темпов роста. Тогда многие инвесторы сразу начинают обращать внимание на дороговизну акций даже по форвардным мультипликаторам, что может вызвать желание зафиксировать прибыль и в целом провоцирует распродажу на бирже.

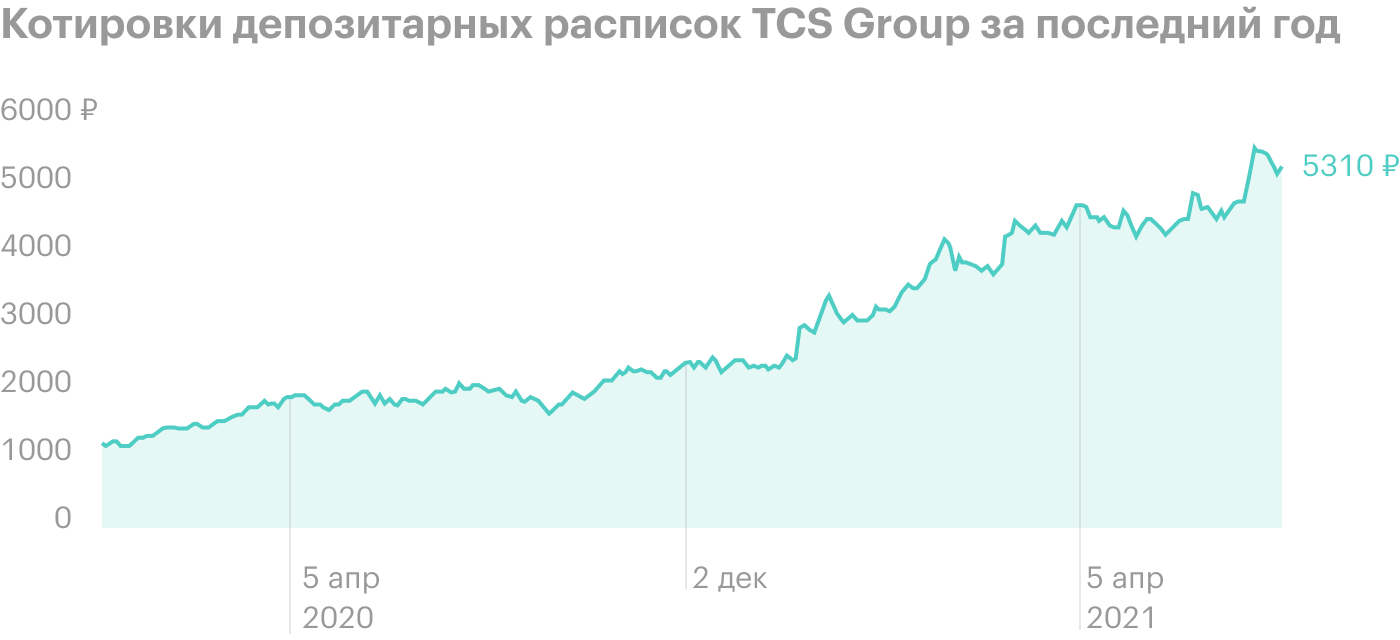

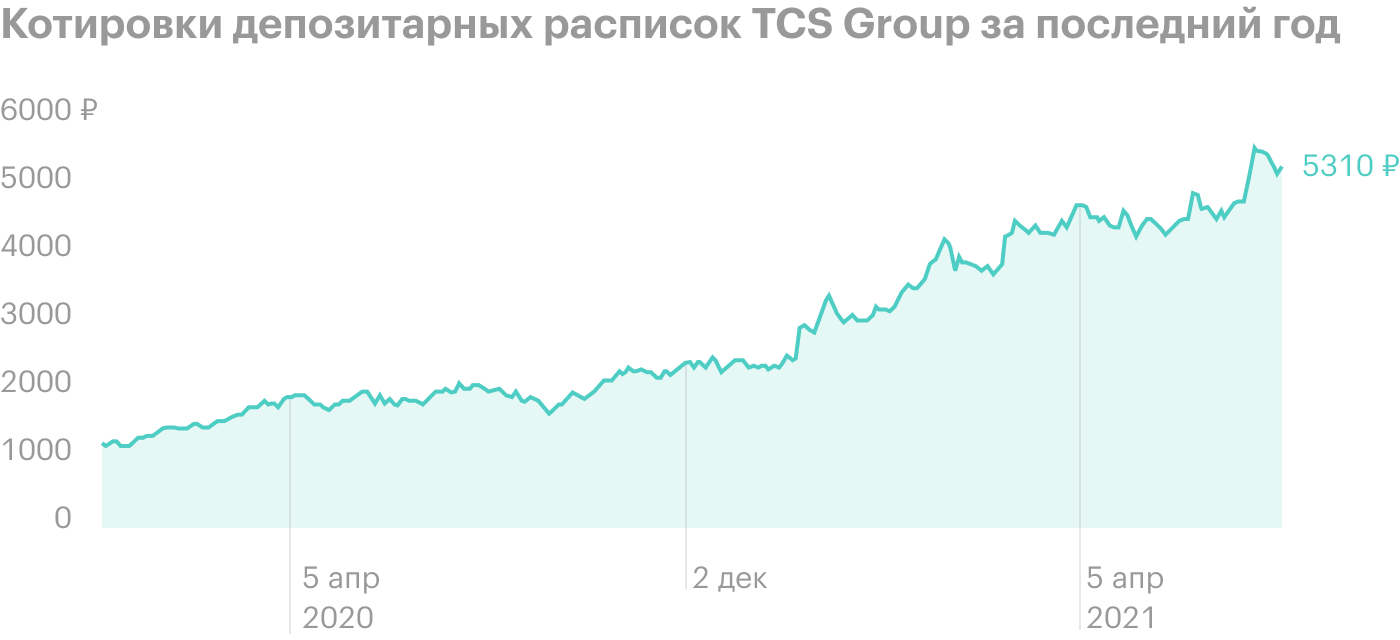

В случае с Тинькофф это подогревается существенным ростом котировок акций за последний год: с мартовского дна 2020 года, когда цена была примерно 800 Р, акции поднялись до 5500 Р, и капитализация компании впервые превысила триллион рублей.

Возможная смена экономического суперцикла. Эту тему мы уже подробно обсуждали в статье про «Яндекс». Если кратко, то вполне вероятен переток денег инвесторов из технологических компаний в компании реального сектора.

Высокая конкуренция. У Тинькофф огромное количество конкурентов, из-за чего компании придется все больше тратиться на развитие и потенциально меньше зарабатывать. Это и строящие экосистемы Сбер, «Яндекс», МТС, Mail.ru, и более классические банки — например, ВТБ, «Альфа-банк», «Совкомбанк».

Мультипликаторы TCS Group по годам

Мультипликаторы банков из индекса Мосбиржи за 2020 год

Показатели сервиса Тинькофф-инвестиции по кварталам

В итоге

TCS Group — одна из немногих на российском рынке компаний роста, представляющая финтех-направление. По финансовым показателям это скорее банк, но активно строящий экосистему и имеющий технологическую направленность.

Котировки депозитарных расписок компании после обвала в марте 2020 года показали впечатляющий рост. С одной стороны, это отражает прекрасные темпы роста бизнеса и большую лояльность клиентов, с другой — может служить причиной вероятного обвала, если темпы роста замедлятся, — особенно из-за высокой конкуренции на рынке и возможного начала перетока денег из технологического в реальный сектор экономики.

Как итог, TCS Group — это отличный бизнес, который хорошо бы иметь в части портфеля, ориентированной на компании роста. Но стоит задуматься насчет конкретной точки входа с учетом сильно выросших за последнее время котировок.

О компании

TCS Group — финансовый холдинг, предоставляющий услуги онлайн, через цифровые каналы. Основан как банк в 2006 году Олегом Тиньковым. Холдинг работает только в России.

Как и рассмотренные ранее «Яндекс» и Сбер, Тинькофф позиционирует себя как экосистему финансовых и нефинансовых сервисов для своих клиентов. Компания самостоятельно предоставляет:

Банковские услуги: дебетовые и кредитные карты, вклады, обеспеченные и необеспеченные кредиты, эквайринг, расчетные счета для бизнеса, платежи.

Брокерские услуги: брокерские и индивидуальные инвестиционные счета, маржинальная торговля, собственные ETF.

Страховые услуги: ОСАГО, каско, страхование имущества, для туристов, от несчастных случаев.

Услуги виртуального мобильного оператора.

Услуги для путешествий: бронирование туров, отелей, железнодорожных и авиабилетов, аренда авто.

Еще через партнеров в приложении можно покупать билеты в кино, театры, на концерты и спортивные мероприятия, бронировать столики в ресторанах.

Компания развивает новые сервисы и продукты: в начале июня топ-менеджмент анонсировал запуск осенью ипотечных кредитов и планируемый выход в сегменты такси и доставки еды. А еще, как и другие экосистемные игроки, Тинькофф еще в 2019 году запустил «суперприложение», а в ноябре 2020 — подписку Tinkoff Pro.

Компания в основном сосредоточена на розничных клиентах. По состоянию на начало июня 2021 года их уже почти 15 млн, из них более 10 млн — активных, по этому показателю компания занимает третье место в стране и первое — среди частных банков. Также Тинькофф занимает второе место на розничных рынках: кредитные карты и кредиты сроком до 3 лет.

В сентябре 2020 года Тинькофф обсуждал сделку с «Яндексом», но она не состоялась — и компания продолжает строить экосистему самостоятельно.

В основном компания развивает собственные сервисы, но бывает, что покупает доли в других бизнесах. Куплены контролирующие доли в стартапах CloudPayments, «Кошелек» и миноритарная доля в Санкт-Петербургской бирже.

Количество активных клиентов и всего клиентов по годам, млн человек

Доля рынка кредитных карт крупнейших банков по годам в процентах

Доля рынка кредитов физическим лицам на срок до 3 лет в крупнейших банках по годам в процентах

Финансовые показатели

Чистый процентный доход, чистый комиссионный доход и чистая прибыль растут год от года. В основном компания зарабатывает на процентах по кредитам.

По размеру активов по состоянию на май 2021 года Тинькофф занимает 16-е место в рейтинге банков, при этом они, как и обязательства, отлично растут. В структуре активов половину составляют кредиты, а в структуре обязательств большую часть занимают счета и депозиты физических лиц.

Структура выручки показывает, что компания старается диверсифицироваться, но пока банковская деятельность основная. По структуре кредитов видно, что основная их часть — необеспеченные кредиты. Из-за этого доля просроченных кредитов и стоимость риска немаленькие, но они контролируются.

Доля просроченных кредитов выросла в 2020 году из-за коронакризиса, но сейчас снова начала уменьшаться, а стоимость риска по итогам 1 квартала 2021 года показывает рекордно низкие значения за последние годы. Также банк придерживается нормативов ликвидности, хоть эти показатели и ухудшились с 2020 года. Достаточность капитала остается на приличных уровнях.

Чистый процентный доход, чистый комиссионный доход и чистая прибыль компании, млрд рублей

Объем активов по годам, млрд рублей

Структура активов за 1 квартал 2021 года в процентах

Объем обязательств по годам, млрд рублей

Структура обязательств за 1 квартал 2021 года в процентах

Структура выручки по бизнес-сегментам за 1 квартал 2021 года в процентах

Структура кредитов по категориям за 1 квартал 2021 года в процентах

Неработающие кредиты и стоимость риска в процентах

Нормативы ликвидности TCS Group в процентах

Коэффициент достаточности капитала по стандарту «Базель 3» в процентах

Дивиденды и дивидендная политика

У TCS Group действует дивидендная политика, по которой компания планирует выплачивать до 30% чистой прибыли по МСФО ежеквартально, но с учетом показателей достаточности капитала и других соображений и обязательств. В 2019 году компания приостанавливала выплату дивидендов по рекомендациям инвесторов, в марте 2021 — для возможной покупки активов. В целом это логичные действия для компании роста, и они не вызывают значительного снижения цены акций, так как дивидендная доходность довольно скромная.

Дивиденды по кварталам в долларах США

Акционерный капитал

Еще недавно у TCS Group было 2 класса акций: класс A с одним голосом и принадлежащие трасту семьи Олега Тинькова акции класса B с 10 голосами. Но 7 января 2021 года все акции класса B конвертировали в акции класса A. Как итог — у компании остался только один класс акций, а голосующая доля траста снизилась с контрольных 84 до блокирующих 35%.

Структура акционерного капитала в процентах

Почему акции могут вырасти

Компания роста. У Тинькофф отличные темпы роста финансовых показателей, дорогая оценка, дивидендов периодически нет, а когда они есть, то совсем небольшая дивидендная доходность — все признаки компании роста налицо. Это еще лучше видно по мультипликаторам — как по их динамике, так и в сравнении с конкурентами: компания стоит ощутимо дороже всех публичных конкурентов из индекса Мосбиржи по мультипликатору P / E, при этом у нее огромные ROE и чистая процентная маржа.

Поиск и успешное освоение новых рынков. Чтобы поддерживать темпы роста, компания ищет новые рынки: выше мы уже обсудили построение экосистемы, а одним из главных успехов последних лет стал выход на рынок брокерского обслуживания. Сервис Тинькофф-инвестиции набрал популярность и опережает конкурентов по доле активных клиентов — физических лиц. Также стоит упомянуть, что компания подумывает о выходе на международный рынок: об этом рассказал Олег Тиньков, кроме того, компания стала основным инвестором европейского финтех-стартапа своих топ-менеджеров.

Популярность и лояльность. Компания относится к финтеху — цифровизирует традиционные финансовые сервисы, имеет большой штат ИТ-специалистов, даже готовит будущих сотрудников из школьников. А это направление сейчас очень популярно — и акции таких компаний пользуются большим спросом на бирже. Кроме того, у банка многомиллионная и очень лояльная аудитория.

Почему акции могут упасть

Возможное замедление темпов роста. Типичная проблема для подобных компаний — это замедление темпов роста. Тогда многие инвесторы сразу начинают обращать внимание на дороговизну акций даже по форвардным мультипликаторам, что может вызвать желание зафиксировать прибыль и в целом провоцирует распродажу на бирже.

В случае с Тинькофф это подогревается существенным ростом котировок акций за последний год: с мартовского дна 2020 года, когда цена была примерно 800 Р, акции поднялись до 5500 Р, и капитализация компании впервые превысила триллион рублей.

Возможная смена экономического суперцикла. Эту тему мы уже подробно обсуждали в статье про «Яндекс». Если кратко, то вполне вероятен переток денег инвесторов из технологических компаний в компании реального сектора.

Высокая конкуренция. У Тинькофф огромное количество конкурентов, из-за чего компании придется все больше тратиться на развитие и потенциально меньше зарабатывать. Это и строящие экосистемы Сбер, «Яндекс», МТС, Mail.ru, и более классические банки — например, ВТБ, «Альфа-банк», «Совкомбанк».

Мультипликаторы TCS Group по годам

Мультипликаторы банков из индекса Мосбиржи за 2020 год

Показатели сервиса Тинькофф-инвестиции по кварталам

В итоге

TCS Group — одна из немногих на российском рынке компаний роста, представляющая финтех-направление. По финансовым показателям это скорее банк, но активно строящий экосистему и имеющий технологическую направленность.

Котировки депозитарных расписок компании после обвала в марте 2020 года показали впечатляющий рост. С одной стороны, это отражает прекрасные темпы роста бизнеса и большую лояльность клиентов, с другой — может служить причиной вероятного обвала, если темпы роста замедлятся, — особенно из-за высокой конкуренции на рынке и возможного начала перетока денег из технологического в реальный сектор экономики.

Как итог, TCS Group — это отличный бизнес, который хорошо бы иметь в части портфеля, ориентированной на компании роста. Но стоит задуматься насчет конкретной точки входа с учетом сильно выросших за последнее время котировок.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба