Для разных людей биткойн имеет разное значение, сказал Эдриан Эш, представляя инвестиционный анализ на Азиатско-Тихоокеанской конференции по драгоценным металлам на прошлой неделе. Многие задаются вопрос, не представляет ли криптовалюта угрозу для инвестиционного спроса на золото.

Некоторые утверждают, что биткойн — это новое золото, которое может снизить спрос на инвестиции в золотой металл. Другие называют его будущим денег.

Возможно, это «следующая лучшая форма» уже существующих денег, если не «самая разрушительная сила этого века», как сказал Майкл Сэйлор. Или, как выразился Илон Маск, просто «хорошая вещь», если не «адский наркотик», которые при всем при этом уже «не остановить», даже несмотря на тот факт, что его провайдеры и платформы в настоящее время «практически не работают» в Китае, второй крупнейшей мировой экономике и (бывшей) криптодобывающей стране номер один.

Но как насчет аналогии с золотым металлом? Действительно ли биткойн можно назвать «цифровым золотом» или активом «лучше золота», как утверждают некоторые? И окажет ли он негативный эффект на инвестиционный спрос на золото?

Давайте взглянем на динамику золота и биткойна за последние девять месяцев.

На графике справа видно, что с тех пор, как драгметалл достиг пика в $2.000 долларов прошлым летом, цена золота и биткойн движутся в противоположных направлениях (зона A). Схожие модели можно найти и в предыдущие пять лет.

Например, рост биткойна в конце 2015 года совпал с минимумом цены золота, достигнутым после финансового кризиса на отметке $1.045 долларов за унцию (B).

Пик биткойна в конце 2017 года (C) совпал с очередным падением цены золота, а снижение курса криптовалюты в конце 2018 произошло одновременно с ростом драгметалла (D).

Однако на этом же графике есть множество отрезков, где золото и биткойн движутся в одном направлении. И утверждение, что один актив теряет инвесторов в пользу другого просто потому, что их цены разошлись, не обосновано.

Но сократились ли инвестиции в золото из-за роста биткойна?

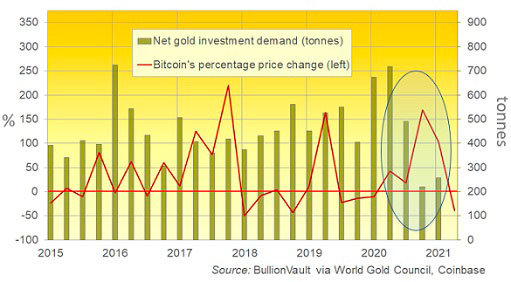

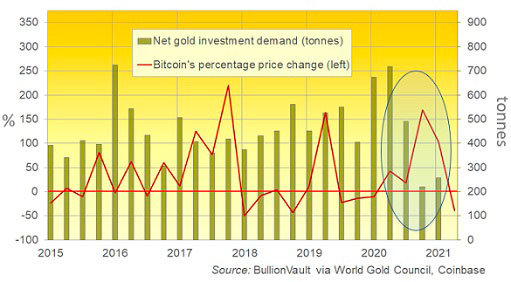

Следующий график отражает изменение цены биткойна по данным Coinbase (красный цвет, в процентах) по сравнению со спросом на золото, отслеживаемым консалтинговой компании Metals Focus.

Чтобы получить общий чистый инвестиционный спрос на золото Metals Focus складывает покупки золотых монет и небольших слитков, а также потоки золотых ETF и покупки центральных банков.

И, как вы можете видеть, за последние 3 месяца 2020 года квартальный инвестиционный спрос на золото за вычетом продаж инвесторов был самым слабым более чем за 10 лет.

Тем временем биткойн рос, и ситуация повторилась в первом квартале 2021 года.

Значит, между ними действительно может быть связь?

Падение чистого инвестиционного спроса на золото было вызвано активными продажами ETF. Но их ликвидация позиций на 130 тонн произошла после рекордного притока в 1.300 тонн за предыдущие 18 месяцев. И опять же, нет никаких доказательств, что отток из золотых ETF ушел в криптовалюту, а не куда-либо еще.

Тем временем спрос на золото со стороны центральных банков оставался выше среднего пятилетнего значения, в то время как спрос населения во всем мире на монеты и слитки соответствовал своему обычному уровню. Модель повторилась в первом квартале 2021 года и укрепилась за счет более сильных потоков ETF во втором квартале.

Биткойн, напротив, упал более чем на 40% в апреле-июне 2021 года. Так могут ли эти колебания спроса на золото ETF и цены биткойна сигнализировать об изменении предпочтений управляющих фондами и других профессиональных инвесторов?

В рамках анализа инвестиций в золото потоки ETF часто рассматриваются как ориентир для более широкой активности профессиональных инвесторов, особенно управляющих активами.

Эта активность по сути означает покупку или продажу физического золота в больших слитках или в виде нераспределенного драгметалла, чаще всего через лондонский рынок драгоценных металлов — центральный мировой центр торговли и хранения золота.

Благодаря торговым данным LBMA ежедневные объемы торгов в Лондоне имеются в общем доступе, но данные правила были введены только в 2018 году. Таким образом, на графике выше используются долгосрочные клиринговые данные, которые дают меньшие итоги для среднесуточных значений по стоимости, потому что они фиксируют только те сделки, которые урегулированы через четыре крупных клиринговых банка.

В то же время трудно найти какие-либо надежные и глобальные данные об объемах торговли биткойнами. Но для составления графика были использованы часто фигурирующие данные, которые, как можно заметить, в любом случае не имеют никакого отношения к лондонским объемам торгов золотом.

Биткойн показал два огромных всплеска среднего дневного объема, почти достигнув ежедневных уровней торгов золотым металлом в Лондоне.

Но что бы ни происходило с криптовалютой, золото не потеряло объемов за последние 1, 5 или 10 лет существования биткойна. Напротив, обе линии демонстрируют рост.

Поэтому доказательств, что кто-то перетягивает на себя одеяло, нет. Но как насчет будущего? Не начнет ли криптовалюта «красть» инвестиционный спрос у драгоценного металла завтра? Может это уже происходит? Этот вопрос мы обсудим во второй части данного анализа.

Часть 2

Золото считается классическим активом для хеджирования инфляции. Многие полагают, что здесь биткойн может вытеснить драгметалл, но инфляция — не единственный риск, от которого золото может защитить.

Золото упоминается в легендарном техническом документе о биткойне от 2009 года всего раз, говорит Эдриан Эш в рамках анализа, который призван ответить на вопрос, стоит ли считать криптовалюту угрозой для инвестиций в золото

По словам Сатоши Накамото — кем бы он ни был, — из-за того факта, что майнеры биткойнов должны решать математические головоломки для создания каждого нового токена, «равномерное добавление постоянного количества новых монет аналогично тому, как золотодобытчики тратят ресурсы на добавление золота в обращение. В нашем случае тратится время процессора и электричество».

Это все, что говорится о золоте в техническом документе.

Тем не менее, разговоры о том, что биткойн похож на золото — только лучше и потому бросает вызов драгметаллу в качестве инвестиции — не утихают.

На протяжении многих лет близнецы Уинклвосс неустанно твердят, что биткойн — это «золото 2.0».

Высокотехнологичный и новый биткойн «лучше золота», соглашается миллиардер Марк Кьюбан. Об этом он написал в Твиттере в понедельник, предоставив «новостным» авторам идеальный заголовок для копипаста. Однако он уже говорил об этом в начале марта, начале апреля и середине мая.

В конце апреля Кьюбан сравнил другие криптовалюту и долгосрочный актив в том же ключе.

DogeCoin лучше, чем лотерейный билет.

Высокая оценка, если вы ищете инвестицию, которая «может» не упасть до нуля. После этого на следующей неделе DogeCoin вырос почти втрое, правда, не без помощи Илона Маска. С тех пор криптовалюта снова упала, растеряв прирост до последнего цента. И тем не менее, не рухнула до нуля. Лучше, чем лотерейный билет.

В 2020 году биткойн действительно стал мейнстримом, завоевав новостные заголовки и внимание инвесторов быстрее, чем за все время своего существования.

Будучи высокотехнологичным, он, естественно, привлекает более молодых инвесторов. По крайней мере, так говорят.

Давайте взглянем на график справа. В 2020 году доля инвесторов в возрасте до 30 лет среди всех новых пользователей площадки для торговли драгметаллами BullionVault упала до 13%.

Снижение началось в 2019 году и продолжается уже некоторое время. Это означает, что перспективы криптовалюты ярче, чем перспективы драгоценных металлов, ведь завтрашние инвесторы отказались от золота и серебра, верно? Не совсем.

Фактически 2020 год стал рекордным для новых пользователей BullionVault. И хотя доля новых пользователей в возрасте до 30 лет действительно упала, число пользователей, которые впервые вступили в сектор, в возрасте до 30 фактически утроилось по сравнению с показателем 2019 года. Вряд ли это можно назвать неутешительной статистикой.

В 2021 году заинтересованность среди молодежи до 30 лет остается сильной. Фактически, уже к концу мая число новых пользователей возрастом до 30 составило 85% от 5-летнего среднего годового значения до пандемии Covid-19.

Это сигнализирует о силе, а не спаде. И даже если бы данные говорили об обратном (а это не так), стоит отметить, что сегодняшние молодые инвесторы имеют гораздо больший выбор и разнообразие активов для покупки и торговли, чем любое другое поколение.

Возможно, стоит исключить недвижимость. (К сожалению, молодым людям сложно выходить на рынок недвижимости из-за текущих завышенных цен. Однако владение собственным жильем в США снова начало расти после пузыря и краха субстандартного кредитования).

Но помимо скучных старых возможностей, доступных родителям поколений «Y» и «Z», когда они начали копить (в значительной степени через паевые инвестиционные фонды и более крупные внутренние акции), стало намного легче получить доступ к товарным рынкам (благодаря ETF), валютам (через платформы CFD и ставок на спред), а также иностранным акциям, акциям с малой капитализацией и микро-акциям, доступным в виде небольших «кусочков» или производных финансовых инструментов с кредитным плечом.

Инвесторы любого возраста и даже с самыми скромными средствами теперь могут принять участие практически в любых торгах. Криптовалюта — еще один вариант.

Однако вместо того, чтобы использовать биткойн в качестве основного направления для новых сбережений, многие инвесторы моложе 30 вкладывают в эти «лотерейные билеты» лишь малую часть по сравнению с инвестициями в менее волатильные, более традиционные, но более широко доступные активы.

Золото явно является одним из них, и не зря. Как отметили близнецы Уинклвосс:

Нам придется подождать и посмотреть, как биткойн покажет себя, когда (или если) инфляция действительно взлетит или, по крайней мере, останется выше после весеннего скачка.

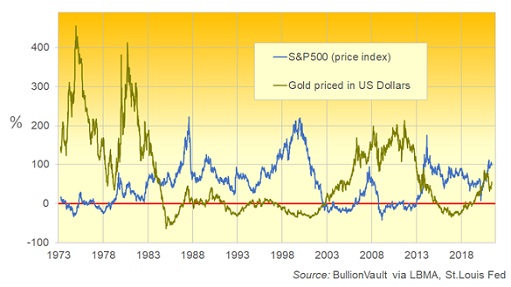

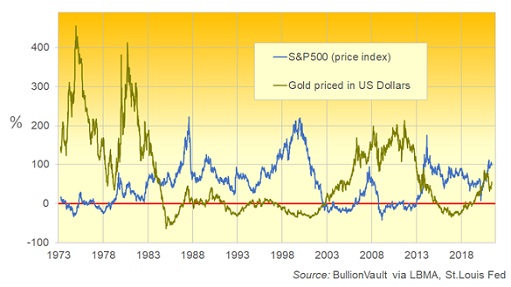

Но инфляция — только один из рисков, для защиты от которого золото является «классическим активом». Драгметалл также предлагает защиту от спада на более широких финансовых рынках, в первую очередь акций. Здесь послужной список золота за последние полвека очень велик.

Нет, золото не обязательно подскочит, если ваш портфель акций упадет на следующей неделе, в следующем месяце или даже в следующем году. Но, судя по еженедельным данным и пятилетним показателям, цена золота росла в 98,0% случаев, когда индекс S&P 500 падал.

Такие продолжительные периоды потерь на фондовом рынке — немалый риск.

Инвесторы несли убытки через 5 лет после покупки S&P более чем в пятой части случаев за последние 50 лет. Золото почти всегда было выше. В среднем за те 5-летние периоды, когда индекс падал, он приносил убытки в 11,6%, а золото показывало средний прирост в 133,7%.

Опять же, такая доходность не гарантируется в будущем. Но за последние полвека ничего не изменилось.

Повторит ли биткойн историю золота? Или, может, превзойдет?

Как бы не изменилась криптовалюта в будущем, пока она не показала никаких признаков «актива-убежища». Независимо от того, собирается ли биткойн бросить вызов редкому и нерушимому физическому золоту — высшему средству сбережения во всех культурах — как классический актив для хеджирования инфляции, любой инвестор, считающий (или утверждающий), что биткойн может заменить золото, должен ответить на вопрос: поможет ли биткойн компенсировать длительные потери рисковых активов?

Без этого свойства биткойн останется активом, совершенно отличным от золота, тем более не готовым заменить драгметалл.

Некоторые утверждают, что биткойн — это новое золото, которое может снизить спрос на инвестиции в золотой металл. Другие называют его будущим денег.

Возможно, это «следующая лучшая форма» уже существующих денег, если не «самая разрушительная сила этого века», как сказал Майкл Сэйлор. Или, как выразился Илон Маск, просто «хорошая вещь», если не «адский наркотик», которые при всем при этом уже «не остановить», даже несмотря на тот факт, что его провайдеры и платформы в настоящее время «практически не работают» в Китае, второй крупнейшей мировой экономике и (бывшей) криптодобывающей стране номер один.

Но как насчет аналогии с золотым металлом? Действительно ли биткойн можно назвать «цифровым золотом» или активом «лучше золота», как утверждают некоторые? И окажет ли он негативный эффект на инвестиционный спрос на золото?

Давайте взглянем на динамику золота и биткойна за последние девять месяцев.

На графике справа видно, что с тех пор, как драгметалл достиг пика в $2.000 долларов прошлым летом, цена золота и биткойн движутся в противоположных направлениях (зона A). Схожие модели можно найти и в предыдущие пять лет.

Например, рост биткойна в конце 2015 года совпал с минимумом цены золота, достигнутым после финансового кризиса на отметке $1.045 долларов за унцию (B).

Пик биткойна в конце 2017 года (C) совпал с очередным падением цены золота, а снижение курса криптовалюты в конце 2018 произошло одновременно с ростом драгметалла (D).

Однако на этом же графике есть множество отрезков, где золото и биткойн движутся в одном направлении. И утверждение, что один актив теряет инвесторов в пользу другого просто потому, что их цены разошлись, не обосновано.

Но сократились ли инвестиции в золото из-за роста биткойна?

Следующий график отражает изменение цены биткойна по данным Coinbase (красный цвет, в процентах) по сравнению со спросом на золото, отслеживаемым консалтинговой компании Metals Focus.

Чтобы получить общий чистый инвестиционный спрос на золото Metals Focus складывает покупки золотых монет и небольших слитков, а также потоки золотых ETF и покупки центральных банков.

И, как вы можете видеть, за последние 3 месяца 2020 года квартальный инвестиционный спрос на золото за вычетом продаж инвесторов был самым слабым более чем за 10 лет.

Тем временем биткойн рос, и ситуация повторилась в первом квартале 2021 года.

Значит, между ними действительно может быть связь?

Падение чистого инвестиционного спроса на золото было вызвано активными продажами ETF. Но их ликвидация позиций на 130 тонн произошла после рекордного притока в 1.300 тонн за предыдущие 18 месяцев. И опять же, нет никаких доказательств, что отток из золотых ETF ушел в криптовалюту, а не куда-либо еще.

Тем временем спрос на золото со стороны центральных банков оставался выше среднего пятилетнего значения, в то время как спрос населения во всем мире на монеты и слитки соответствовал своему обычному уровню. Модель повторилась в первом квартале 2021 года и укрепилась за счет более сильных потоков ETF во втором квартале.

Биткойн, напротив, упал более чем на 40% в апреле-июне 2021 года. Так могут ли эти колебания спроса на золото ETF и цены биткойна сигнализировать об изменении предпочтений управляющих фондами и других профессиональных инвесторов?

В рамках анализа инвестиций в золото потоки ETF часто рассматриваются как ориентир для более широкой активности профессиональных инвесторов, особенно управляющих активами.

Эта активность по сути означает покупку или продажу физического золота в больших слитках или в виде нераспределенного драгметалла, чаще всего через лондонский рынок драгоценных металлов — центральный мировой центр торговли и хранения золота.

Благодаря торговым данным LBMA ежедневные объемы торгов в Лондоне имеются в общем доступе, но данные правила были введены только в 2018 году. Таким образом, на графике выше используются долгосрочные клиринговые данные, которые дают меньшие итоги для среднесуточных значений по стоимости, потому что они фиксируют только те сделки, которые урегулированы через четыре крупных клиринговых банка.

В то же время трудно найти какие-либо надежные и глобальные данные об объемах торговли биткойнами. Но для составления графика были использованы часто фигурирующие данные, которые, как можно заметить, в любом случае не имеют никакого отношения к лондонским объемам торгов золотом.

Биткойн показал два огромных всплеска среднего дневного объема, почти достигнув ежедневных уровней торгов золотым металлом в Лондоне.

Но что бы ни происходило с криптовалютой, золото не потеряло объемов за последние 1, 5 или 10 лет существования биткойна. Напротив, обе линии демонстрируют рост.

Поэтому доказательств, что кто-то перетягивает на себя одеяло, нет. Но как насчет будущего? Не начнет ли криптовалюта «красть» инвестиционный спрос у драгоценного металла завтра? Может это уже происходит? Этот вопрос мы обсудим во второй части данного анализа.

Часть 2

Золото считается классическим активом для хеджирования инфляции. Многие полагают, что здесь биткойн может вытеснить драгметалл, но инфляция — не единственный риск, от которого золото может защитить.

Золото упоминается в легендарном техническом документе о биткойне от 2009 года всего раз, говорит Эдриан Эш в рамках анализа, который призван ответить на вопрос, стоит ли считать криптовалюту угрозой для инвестиций в золото

По словам Сатоши Накамото — кем бы он ни был, — из-за того факта, что майнеры биткойнов должны решать математические головоломки для создания каждого нового токена, «равномерное добавление постоянного количества новых монет аналогично тому, как золотодобытчики тратят ресурсы на добавление золота в обращение. В нашем случае тратится время процессора и электричество».

Это все, что говорится о золоте в техническом документе.

Тем не менее, разговоры о том, что биткойн похож на золото — только лучше и потому бросает вызов драгметаллу в качестве инвестиции — не утихают.

На протяжении многих лет близнецы Уинклвосс неустанно твердят, что биткойн — это «золото 2.0».

Высокотехнологичный и новый биткойн «лучше золота», соглашается миллиардер Марк Кьюбан. Об этом он написал в Твиттере в понедельник, предоставив «новостным» авторам идеальный заголовок для копипаста. Однако он уже говорил об этом в начале марта, начале апреля и середине мая.

В конце апреля Кьюбан сравнил другие криптовалюту и долгосрочный актив в том же ключе.

DogeCoin лучше, чем лотерейный билет.

Высокая оценка, если вы ищете инвестицию, которая «может» не упасть до нуля. После этого на следующей неделе DogeCoin вырос почти втрое, правда, не без помощи Илона Маска. С тех пор криптовалюта снова упала, растеряв прирост до последнего цента. И тем не менее, не рухнула до нуля. Лучше, чем лотерейный билет.

В 2020 году биткойн действительно стал мейнстримом, завоевав новостные заголовки и внимание инвесторов быстрее, чем за все время своего существования.

Будучи высокотехнологичным, он, естественно, привлекает более молодых инвесторов. По крайней мере, так говорят.

Давайте взглянем на график справа. В 2020 году доля инвесторов в возрасте до 30 лет среди всех новых пользователей площадки для торговли драгметаллами BullionVault упала до 13%.

Снижение началось в 2019 году и продолжается уже некоторое время. Это означает, что перспективы криптовалюты ярче, чем перспективы драгоценных металлов, ведь завтрашние инвесторы отказались от золота и серебра, верно? Не совсем.

Фактически 2020 год стал рекордным для новых пользователей BullionVault. И хотя доля новых пользователей в возрасте до 30 лет действительно упала, число пользователей, которые впервые вступили в сектор, в возрасте до 30 фактически утроилось по сравнению с показателем 2019 года. Вряд ли это можно назвать неутешительной статистикой.

В 2021 году заинтересованность среди молодежи до 30 лет остается сильной. Фактически, уже к концу мая число новых пользователей возрастом до 30 составило 85% от 5-летнего среднего годового значения до пандемии Covid-19.

Это сигнализирует о силе, а не спаде. И даже если бы данные говорили об обратном (а это не так), стоит отметить, что сегодняшние молодые инвесторы имеют гораздо больший выбор и разнообразие активов для покупки и торговли, чем любое другое поколение.

Возможно, стоит исключить недвижимость. (К сожалению, молодым людям сложно выходить на рынок недвижимости из-за текущих завышенных цен. Однако владение собственным жильем в США снова начало расти после пузыря и краха субстандартного кредитования).

Но помимо скучных старых возможностей, доступных родителям поколений «Y» и «Z», когда они начали копить (в значительной степени через паевые инвестиционные фонды и более крупные внутренние акции), стало намного легче получить доступ к товарным рынкам (благодаря ETF), валютам (через платформы CFD и ставок на спред), а также иностранным акциям, акциям с малой капитализацией и микро-акциям, доступным в виде небольших «кусочков» или производных финансовых инструментов с кредитным плечом.

Инвесторы любого возраста и даже с самыми скромными средствами теперь могут принять участие практически в любых торгах. Криптовалюта — еще один вариант.

Однако вместо того, чтобы использовать биткойн в качестве основного направления для новых сбережений, многие инвесторы моложе 30 вкладывают в эти «лотерейные билеты» лишь малую часть по сравнению с инвестициями в менее волатильные, более традиционные, но более широко доступные активы.

Золото явно является одним из них, и не зря. Как отметили близнецы Уинклвосс:

Золото — классический актив для хеджирования инфляции. Так что, если бы это были 1970-е, мы, вероятно, покупали бы и держали золото, но сегодня у нас есть биткойн.

Нам придется подождать и посмотреть, как биткойн покажет себя, когда (или если) инфляция действительно взлетит или, по крайней мере, останется выше после весеннего скачка.

Но инфляция — только один из рисков, для защиты от которого золото является «классическим активом». Драгметалл также предлагает защиту от спада на более широких финансовых рынках, в первую очередь акций. Здесь послужной список золота за последние полвека очень велик.

Нет, золото не обязательно подскочит, если ваш портфель акций упадет на следующей неделе, в следующем месяце или даже в следующем году. Но, судя по еженедельным данным и пятилетним показателям, цена золота росла в 98,0% случаев, когда индекс S&P 500 падал.

Такие продолжительные периоды потерь на фондовом рынке — немалый риск.

Инвесторы несли убытки через 5 лет после покупки S&P более чем в пятой части случаев за последние 50 лет. Золото почти всегда было выше. В среднем за те 5-летние периоды, когда индекс падал, он приносил убытки в 11,6%, а золото показывало средний прирост в 133,7%.

Опять же, такая доходность не гарантируется в будущем. Но за последние полвека ничего не изменилось.

Повторит ли биткойн историю золота? Или, может, превзойдет?

Как бы не изменилась криптовалюта в будущем, пока она не показала никаких признаков «актива-убежища». Независимо от того, собирается ли биткойн бросить вызов редкому и нерушимому физическому золоту — высшему средству сбережения во всех культурах — как классический актив для хеджирования инфляции, любой инвестор, считающий (или утверждающий), что биткойн может заменить золото, должен ответить на вопрос: поможет ли биткойн компенсировать длительные потери рисковых активов?

Без этого свойства биткойн останется активом, совершенно отличным от золота, тем более не готовым заменить драгметалл.

https://www.bullionvault.ru/ Источник

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба