29 июня 2021 Zero Hedge

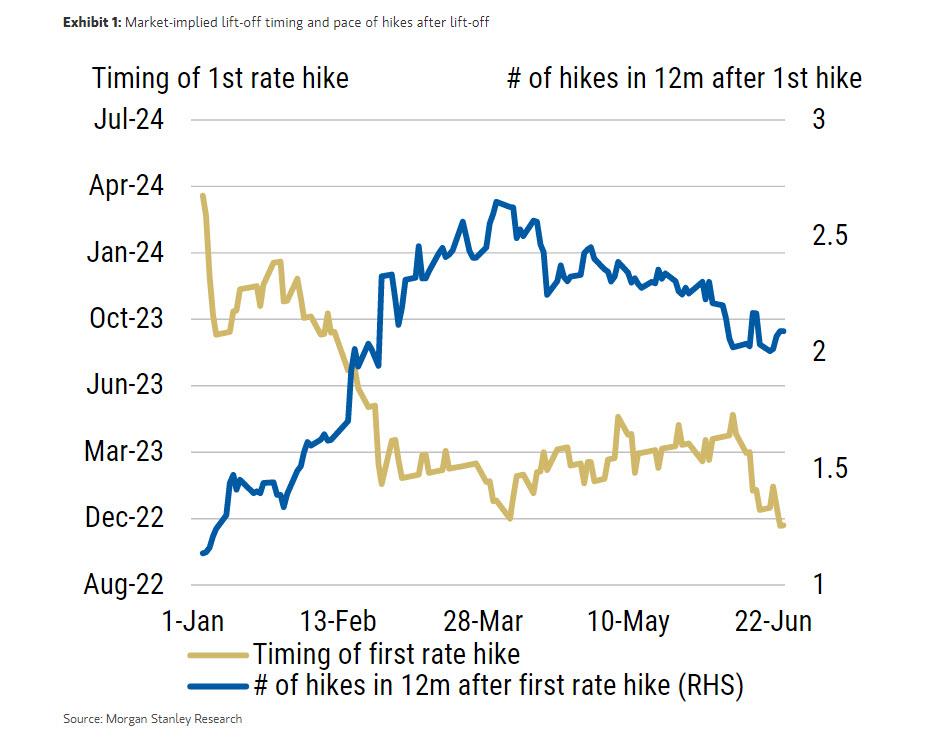

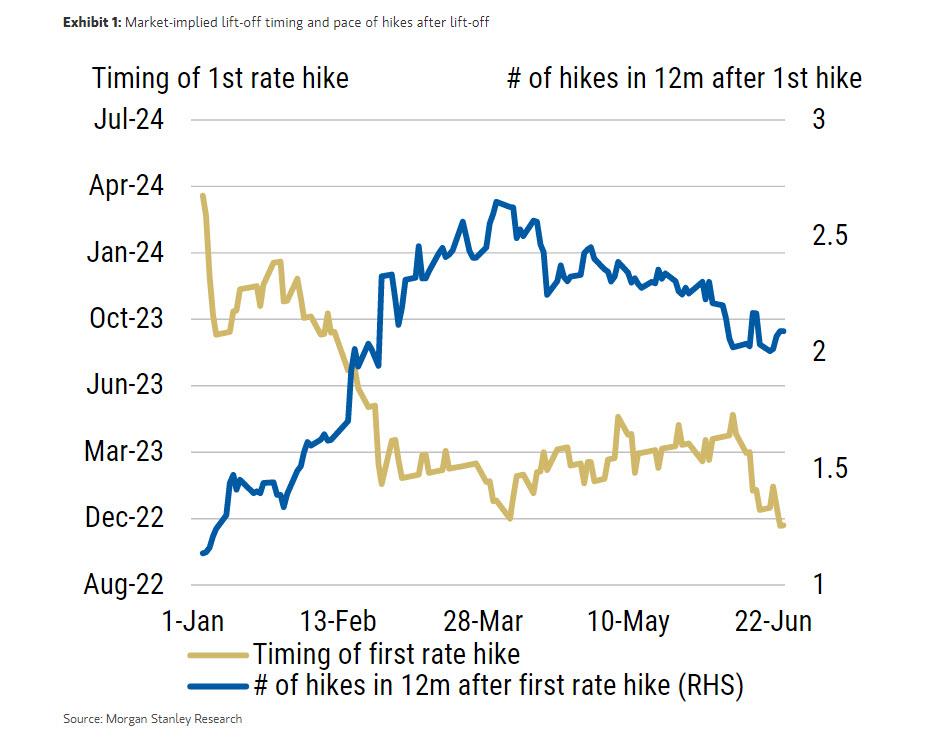

Некоторые заседания ФРС имеют более важное значение, чем другие. Мы бы отнесли последнюю встречу и последующую пресс-конференцию председателя Пауэлла к категории чрезвычайно важных. В то время как резкая распродажа на широких рынках риска после встречи обратилась вспять, неопределенность, которую она породила, не изменилась. Законные вопросы о направлении денежно-кредитной политики и реакции ФРС сейчас находятся в центре внимания участников рынка. В конце концов, воспоминания о истерике 2013 года все еще свежи, и ее шрамы остаются глубокими. Учитывая роль ультра-адаптивной политики ФРС в определении курса рынков с начала кризиса COVID-19, усиление неопределенности политики имеет серьезные последствия. Неудивительно, что рынок казначейства США отражает существенные изменения в ожиданиях экономической политики. Кривая доходности казначейских облигаций резко упала. Трехдневное выравнивание кривой 5s30s после встречи было движением в шесть стандартных отклонений. Уровень безубыточной инфляции снизился, а реальная доходность выросла. Подразумеваемые рынком сроки повышения процентных ставок сместились на три месяца, при этом рынок казначейских облигаций теперь оценивает первое повышение процентной ставки в декабре 2022 года. По иронии судьбы точечный график показывает, что участники FOMC прогнозируют темп повышения в 3-4 раза за год после этого первого повышения, хотя рынок в настоящее время ожидает повышения примерно 2,1 раз в первые 12 месяцев после первого повышения.

На ежегодном симпозиуме в Джексон-Хоуле в августе 2020 года ФРС объявила о важных изменениях в рамках своей денежно-кредитной политики. Во-первых, ФРС указала, что больше не будет упреждающе повышать ставки только на основании низких показателей безработицы, а прогресс в реализованной инфляции станет основным критерием для устранения аккомодационноц политики. Во-вторых, ФРС официально приняла гибкую систему таргетирования средней инфляции (FAIT), которая направлена на достижение инфляции, которая со временем составляет в среднем 2%, и позволит инфляции выйти за пределы после периода недостижения, более твердо закрепив инфляцию на уровне 2%. Начиная с прошлогоднего Джексон Хоула, ФРС неоднократно подчеркивала реальный прогресс, а не прогнозируемый. Также стоит отметить, что по мере того, как экономика США восстанавливалась после пандемического спада, председатель Пауэлл обращал внимание на более широкие показатели на рынке труда, помимо общей безработицы, чтобы определить, когда пришло время повысить процентные ставки в соответствии с новой структурой, которая переопределяет цель, максимальную занятость, как «широкую и инклюзивную».

На этом фоне последняя встреча сигнализировала о неожиданно ястребиных расхождениях. Наш стратег по процентным ставкам в США Гунит Дхингра обозначил два разворота, которые снизили доверие рынка к FAIT. Во-первых, в отличие от акцента на фактическом прогрессе, превышающем прогноз, ФРС оптимистично оценила перспективы восстановления рынка труда, даже несмотря на то, что недавние данные не оправдали ожиданий, а прогресс в отношении более широких показателей рынка труда остается невыразительным. Например, безработица афроамериканцев на уровне 9,1% остается значительно выше общего уровня безработицы на уровне 5,8%. Во-вторых, председатель признал риски роста инфляции после того, как в последние месяцы постоянно называл инфляцию преходящей. Этот акцент на прогнозируемом (а не фактическом) росте инфляции и данных о рынке труда привел к построению точечной диаграммы, которая показывает более высокие ставки в 2022 и 2023 годах, что привело к нашему выводу, что это была явно ястребиная встреча.

Хотя наши экономисты не изменили своих взглядов на политику ФРС (они ожидают, что FOMC обсудит сокращение QE в июле, чтобы дать дальнейшие рекомендации на сентябрьском заседании, с официальным объявлением о сокращении в марте 2022 года и первом повышении ставки в 3К23) и продолжают полагая, что ФРС избежит очередной истерики, мы рассматриваем темпы сокращения и прогнозируемые темпы повышения ставок как самые большие риски для нашей точки зрения. Связанные с этим вопросы, в том числе состав сокращения с точки зрения казначейских облигаций по сравнению с ипотечными кредитами агентств, а также интервалы между предварительным уведомлением и началом сокращения, а также между сокращением и стартом, являются дополнительными рисками, которые стоит отметить. Учитывая, что наши ожидания и ожидания рынка в отношении курса политики в значительной степени основаны на одном наблюдении - сценарии из последнего цикла - любое реальное или предполагаемое изменение политики может усилить неопределенность на рынке. В этой среде влияние поступающих данных по занятости и инфляции (как реализованную, так и ожидаемую) на рынках будет усилено. Более сильные экономические данные могут усилить ястребиный уклон. Так что пристегнитесь.

На ежегодном симпозиуме в Джексон-Хоуле в августе 2020 года ФРС объявила о важных изменениях в рамках своей денежно-кредитной политики. Во-первых, ФРС указала, что больше не будет упреждающе повышать ставки только на основании низких показателей безработицы, а прогресс в реализованной инфляции станет основным критерием для устранения аккомодационноц политики. Во-вторых, ФРС официально приняла гибкую систему таргетирования средней инфляции (FAIT), которая направлена на достижение инфляции, которая со временем составляет в среднем 2%, и позволит инфляции выйти за пределы после периода недостижения, более твердо закрепив инфляцию на уровне 2%. Начиная с прошлогоднего Джексон Хоула, ФРС неоднократно подчеркивала реальный прогресс, а не прогнозируемый. Также стоит отметить, что по мере того, как экономика США восстанавливалась после пандемического спада, председатель Пауэлл обращал внимание на более широкие показатели на рынке труда, помимо общей безработицы, чтобы определить, когда пришло время повысить процентные ставки в соответствии с новой структурой, которая переопределяет цель, максимальную занятость, как «широкую и инклюзивную».

На этом фоне последняя встреча сигнализировала о неожиданно ястребиных расхождениях. Наш стратег по процентным ставкам в США Гунит Дхингра обозначил два разворота, которые снизили доверие рынка к FAIT. Во-первых, в отличие от акцента на фактическом прогрессе, превышающем прогноз, ФРС оптимистично оценила перспективы восстановления рынка труда, даже несмотря на то, что недавние данные не оправдали ожиданий, а прогресс в отношении более широких показателей рынка труда остается невыразительным. Например, безработица афроамериканцев на уровне 9,1% остается значительно выше общего уровня безработицы на уровне 5,8%. Во-вторых, председатель признал риски роста инфляции после того, как в последние месяцы постоянно называл инфляцию преходящей. Этот акцент на прогнозируемом (а не фактическом) росте инфляции и данных о рынке труда привел к построению точечной диаграммы, которая показывает более высокие ставки в 2022 и 2023 годах, что привело к нашему выводу, что это была явно ястребиная встреча.

Хотя наши экономисты не изменили своих взглядов на политику ФРС (они ожидают, что FOMC обсудит сокращение QE в июле, чтобы дать дальнейшие рекомендации на сентябрьском заседании, с официальным объявлением о сокращении в марте 2022 года и первом повышении ставки в 3К23) и продолжают полагая, что ФРС избежит очередной истерики, мы рассматриваем темпы сокращения и прогнозируемые темпы повышения ставок как самые большие риски для нашей точки зрения. Связанные с этим вопросы, в том числе состав сокращения с точки зрения казначейских облигаций по сравнению с ипотечными кредитами агентств, а также интервалы между предварительным уведомлением и началом сокращения, а также между сокращением и стартом, являются дополнительными рисками, которые стоит отметить. Учитывая, что наши ожидания и ожидания рынка в отношении курса политики в значительной степени основаны на одном наблюдении - сценарии из последнего цикла - любое реальное или предполагаемое изменение политики может усилить неопределенность на рынке. В этой среде влияние поступающих данных по занятости и инфляции (как реализованную, так и ожидаемую) на рынках будет усилено. Более сильные экономические данные могут усилить ястребиный уклон. Так что пристегнитесь.

http://www.zerohedge.com/ Источник

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба