30 июня 2021 T-Investments Городилов Михаил

Public Storage (NYSE: PSA) — фонд, инвестирующий в помещения для хранения вещей. Это стабильный и хорошо развитый бизнес. Единственной проблемой для него может стать повышение ставок в США.

На чем зарабатывают

Компания относится к REIT — фондам, которые управляют недвижимостью и большую часть прибыли обязаны распределять среди акционеров.

Компания управляет комплексом помещений для хранения вещей. Если вы смотрели сериал «Во все тяжкие», то знаете, как выглядит такое помещение.

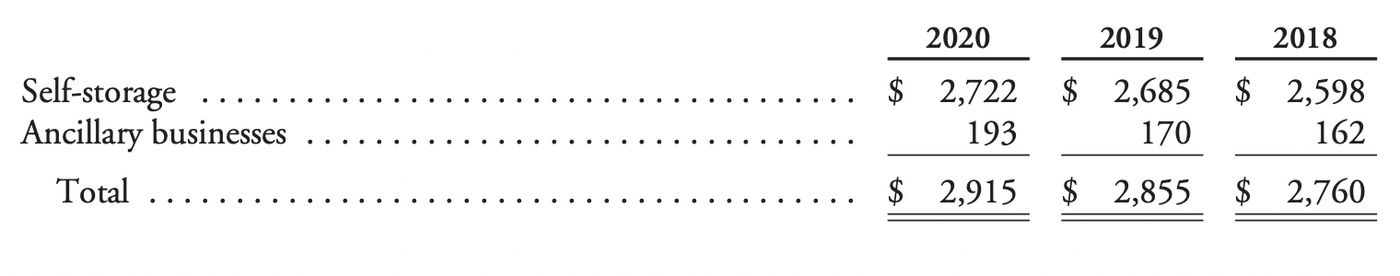

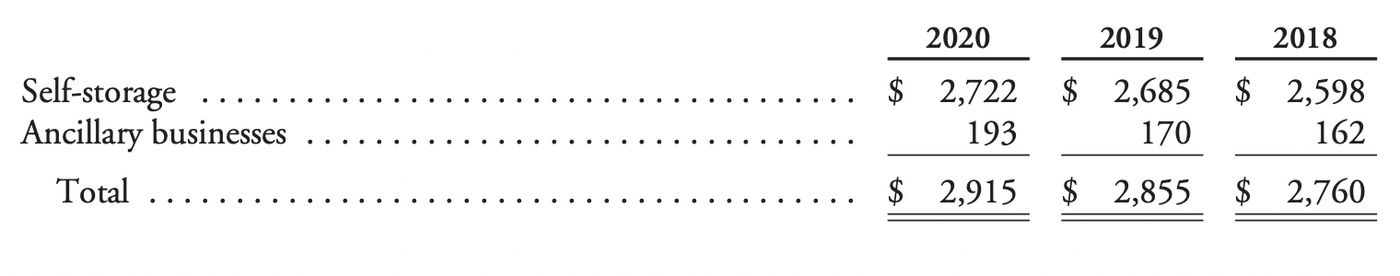

Выручка компании разделяется на две неравные части.

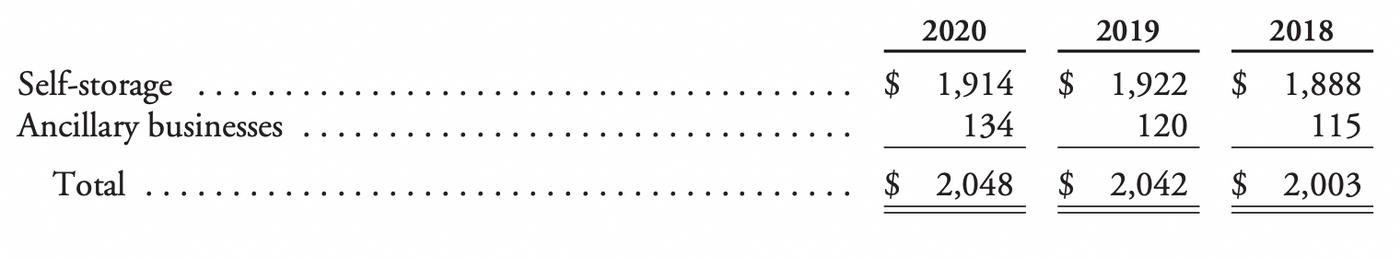

Хранение — 93,37%. Это, собственно, арендная плата за использование помещений компании клиентами для хранения своих вещей. Операционная маржа сегмента — 70,31% от его выручки.

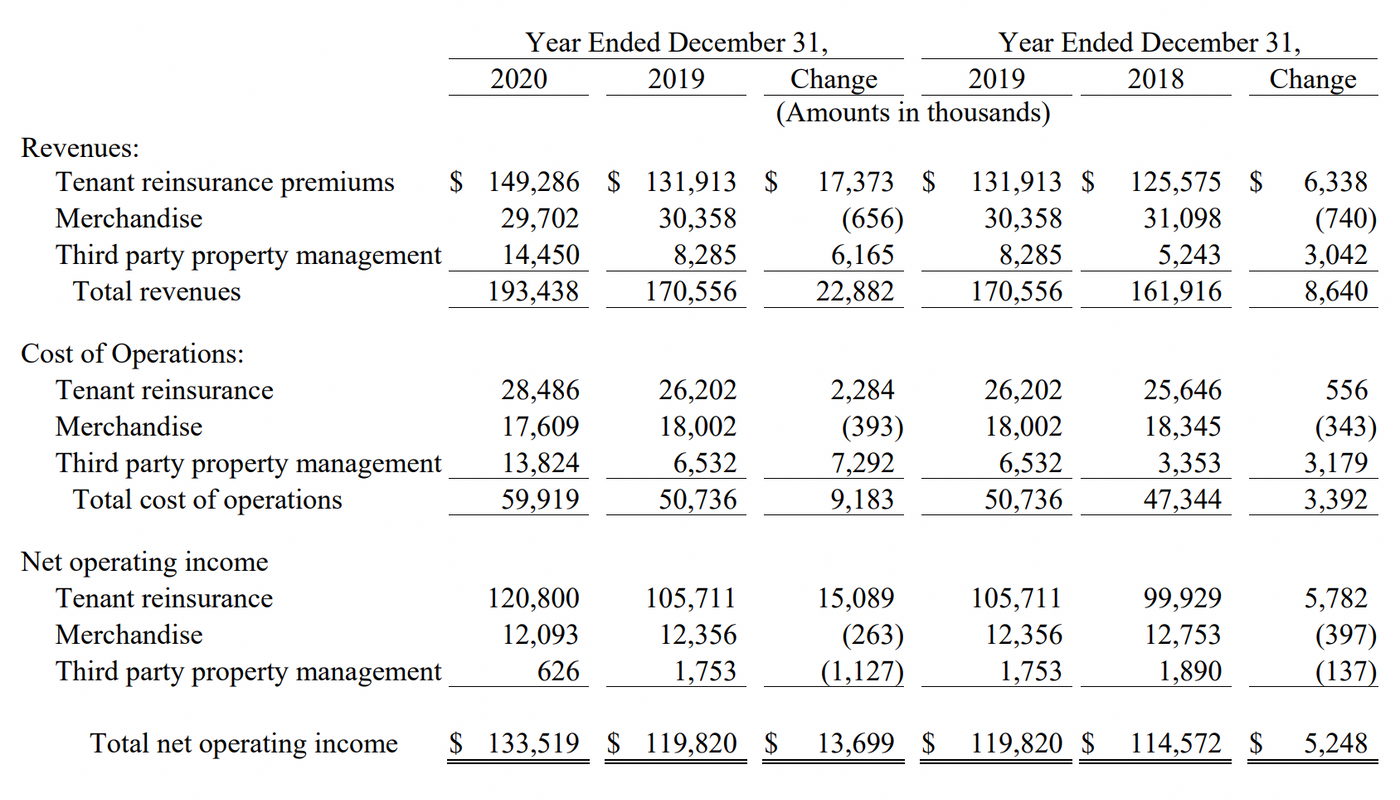

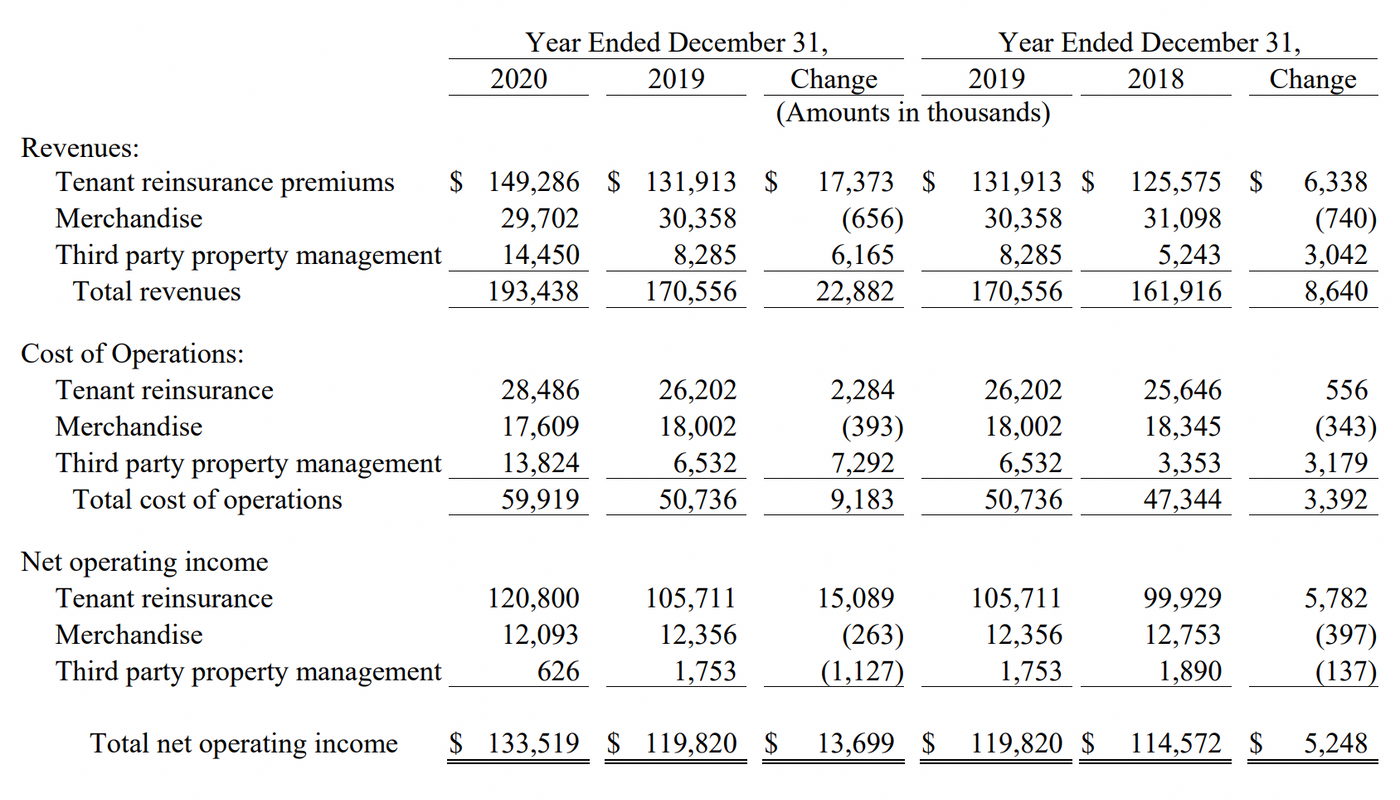

Сопутствующие услуги — 6,63%. Операционная маржа сегмента — 69,43% от его выручки. Тут выручка компании делится на следующие сегменты:

Услуги по перестрахованию — 77,17% выручки подсегмента. Здесь клиенты платят компании взносы за страхование хранящихся у нее вещей. Страховщиком выступает другая компания, Public Storage же выступает в качестве посредника. Операционная маржа подсегмента — 80,91% от его выручки.

Продажа товаров — 15,35% выручки подсегмента. Это продажи штук, которые нужны владельцам хранящихся в помещениях вещей: замки, коробки и все, что нужно для упаковывания. Операционная маржа подсегмента — 40,71% от его выручки.

Управление объектами недвижимости других компаний — 7,48% выручки подсегмента. Операционная маржа подсегмента — 4,33% от его выручки.

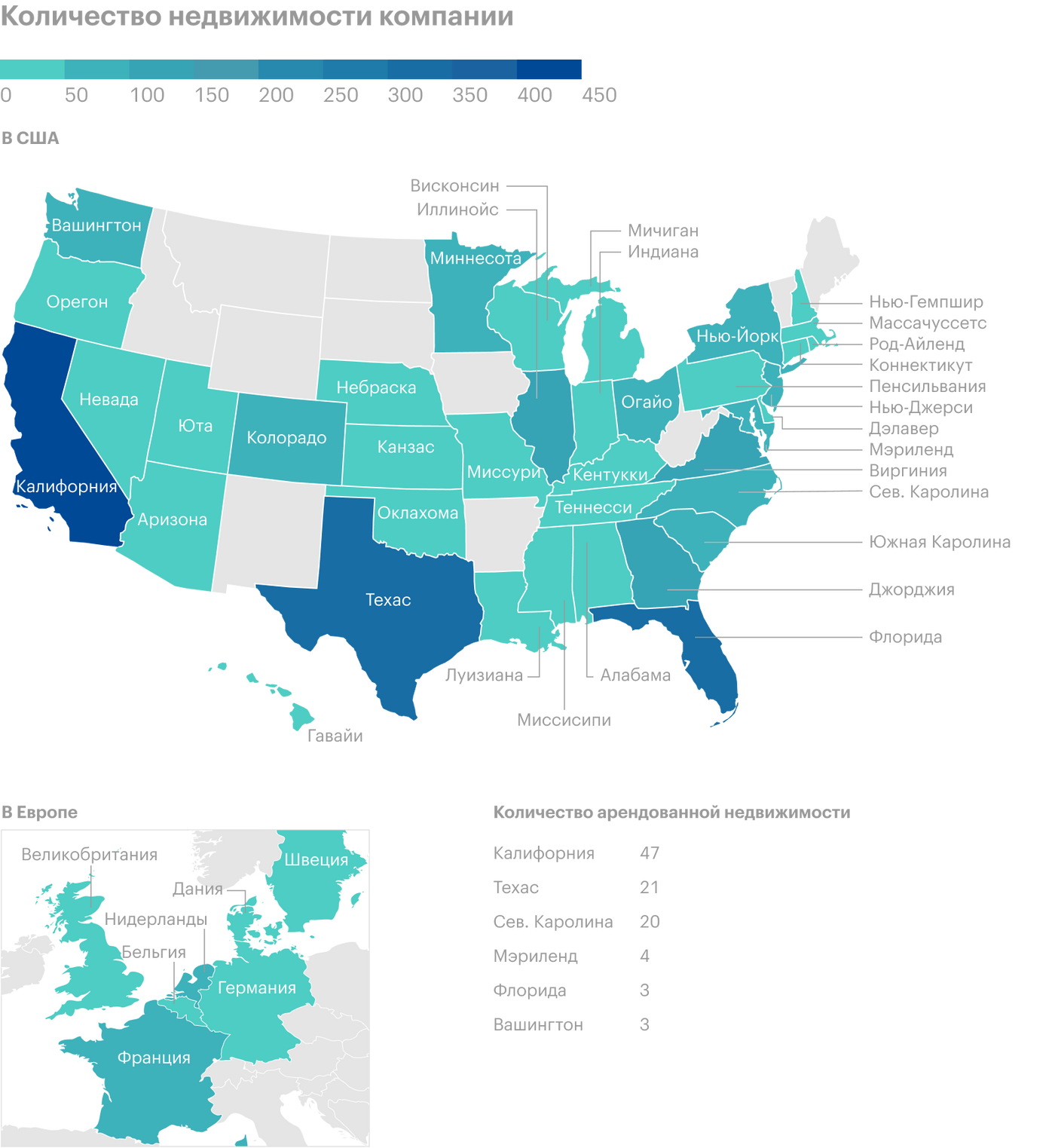

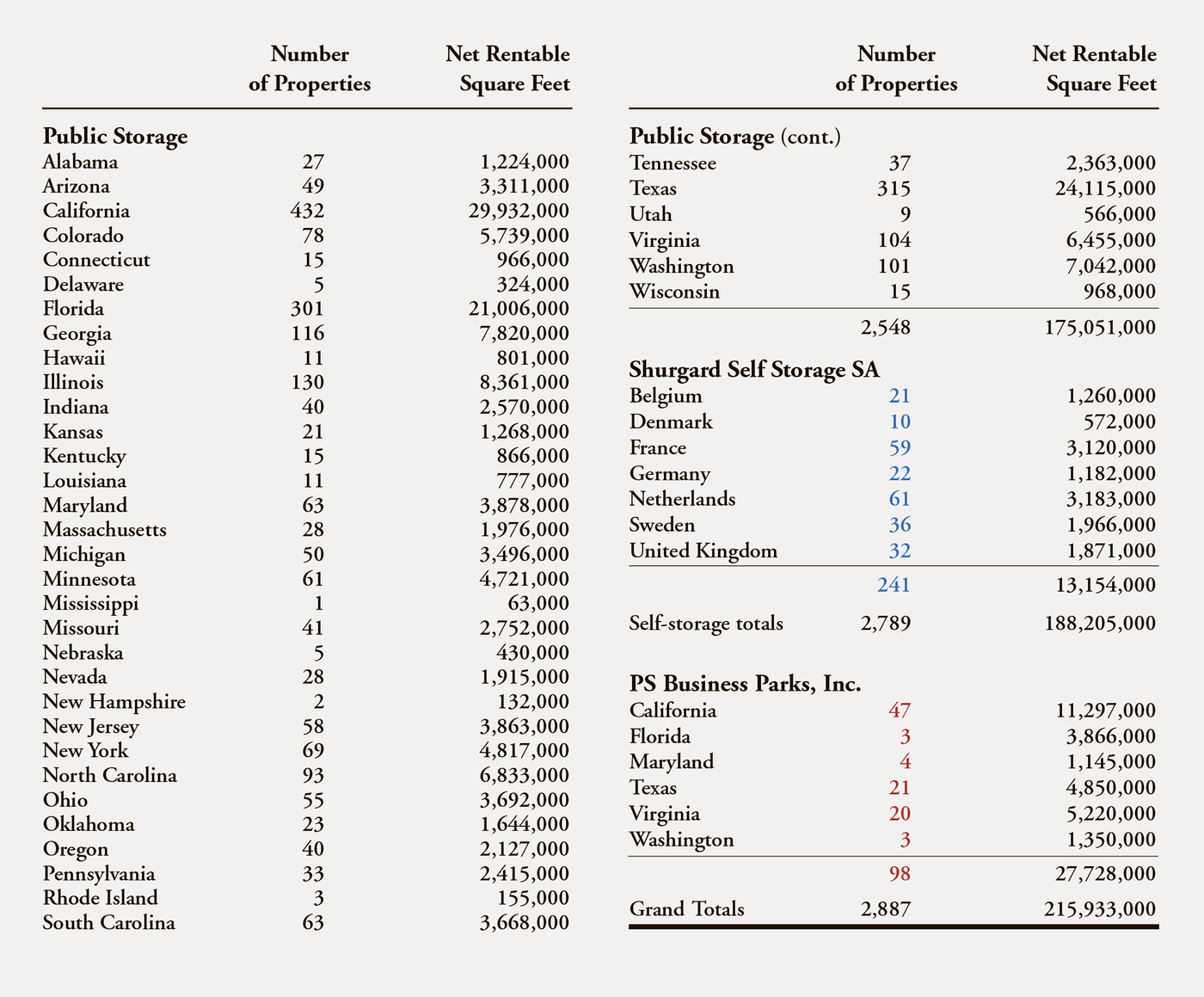

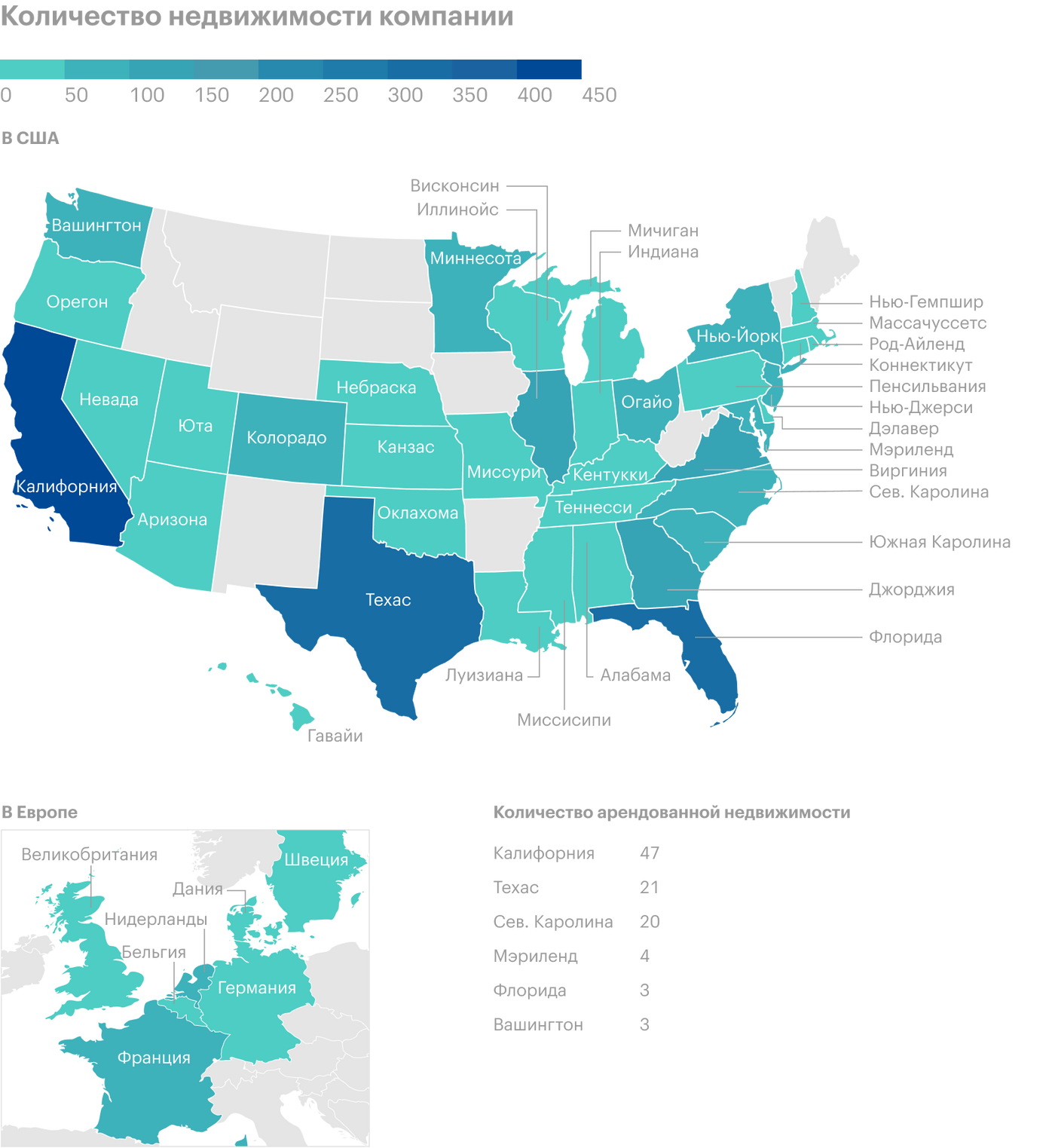

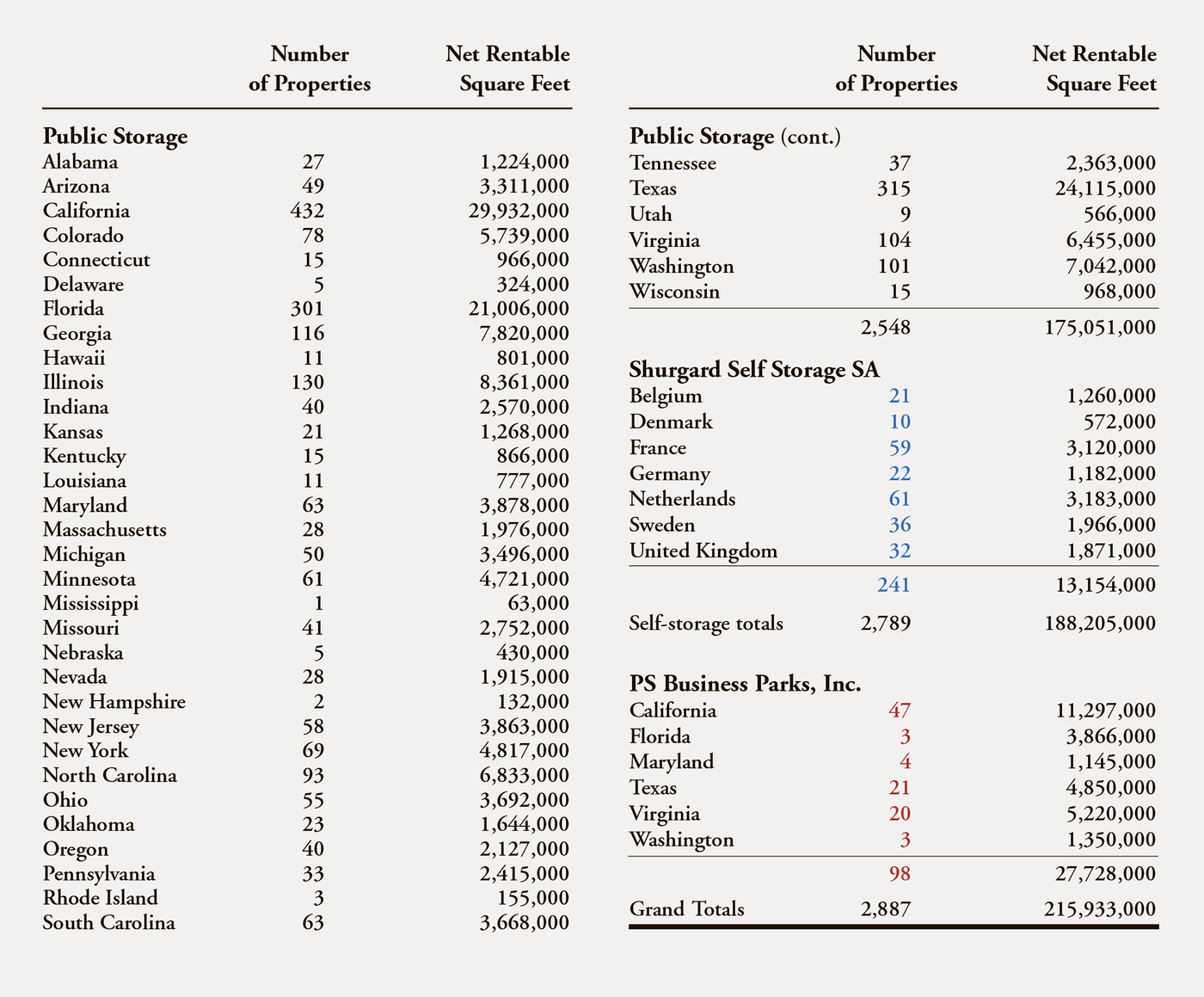

Основные деньги компания зарабатывает в США, хотя у нее есть активы в других странах.

Объекты недвижимости компании в разных штатах США и странах Европы. Источник: годовой отчет компании, стр. 0 (2)

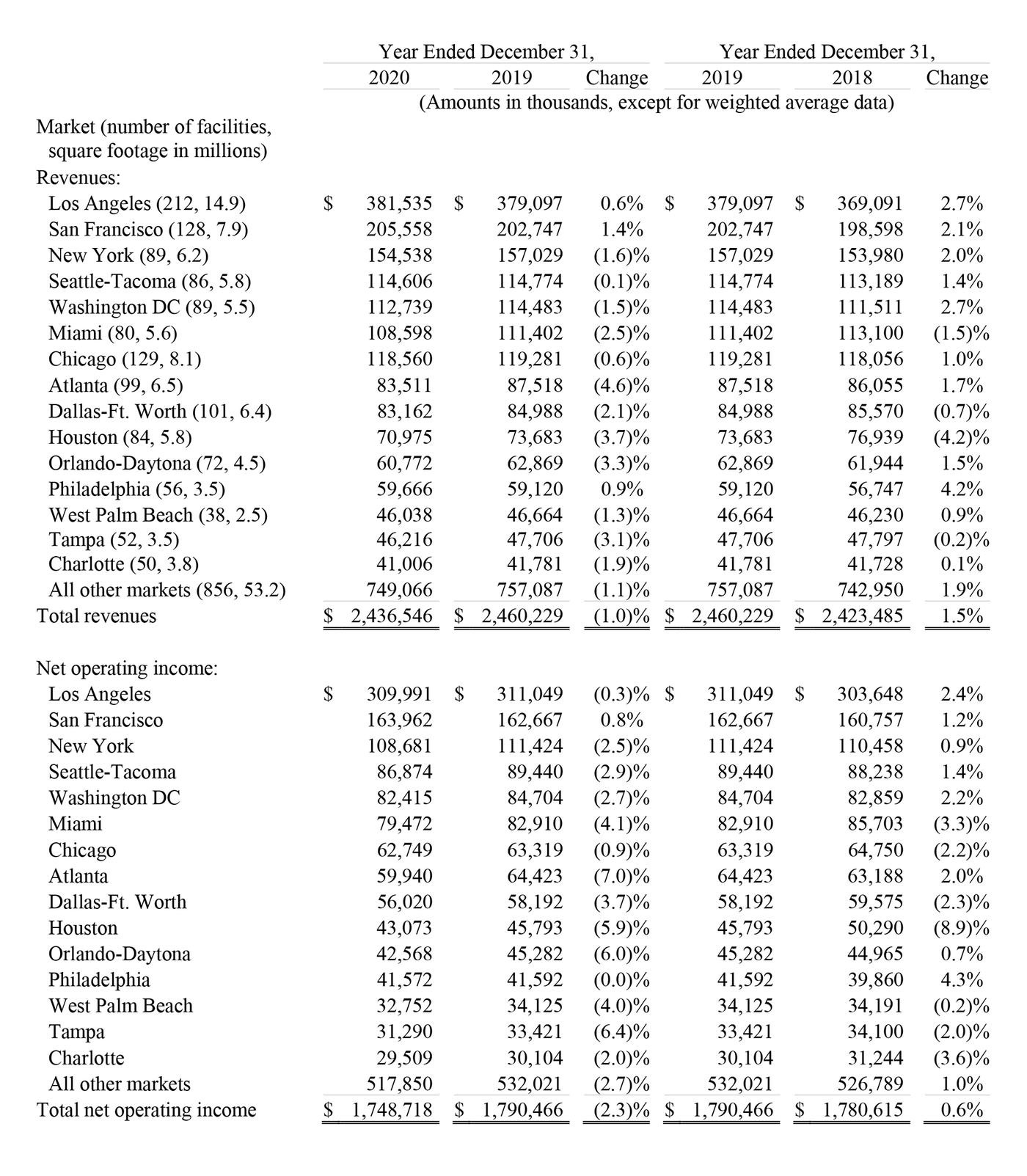

Выручка компании. Источник: годовой отчет компании, стр. 1 (5)

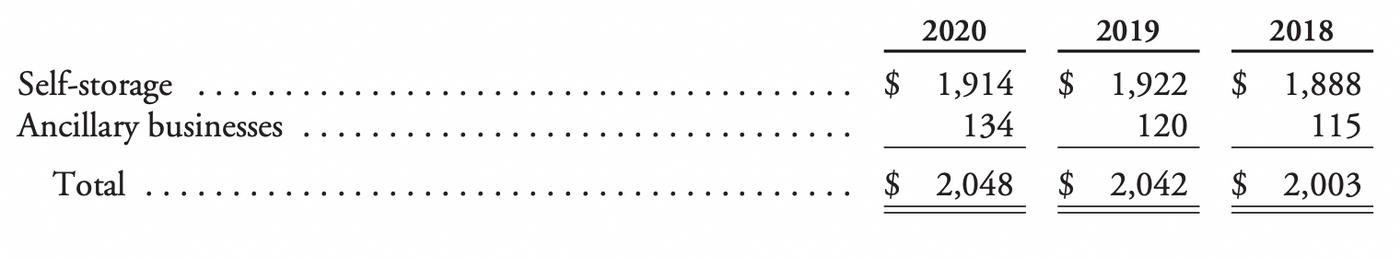

Операционная прибыль компании. Источник: годовой отчет компании, стр. 2 (6)

Разбор сегмента сопутствующих услуг компании. Источник: годовой отчет компании, стр. 49 (64)

Активы Public Storage. Источник: годовой отчет компании, стр. 0 (2)

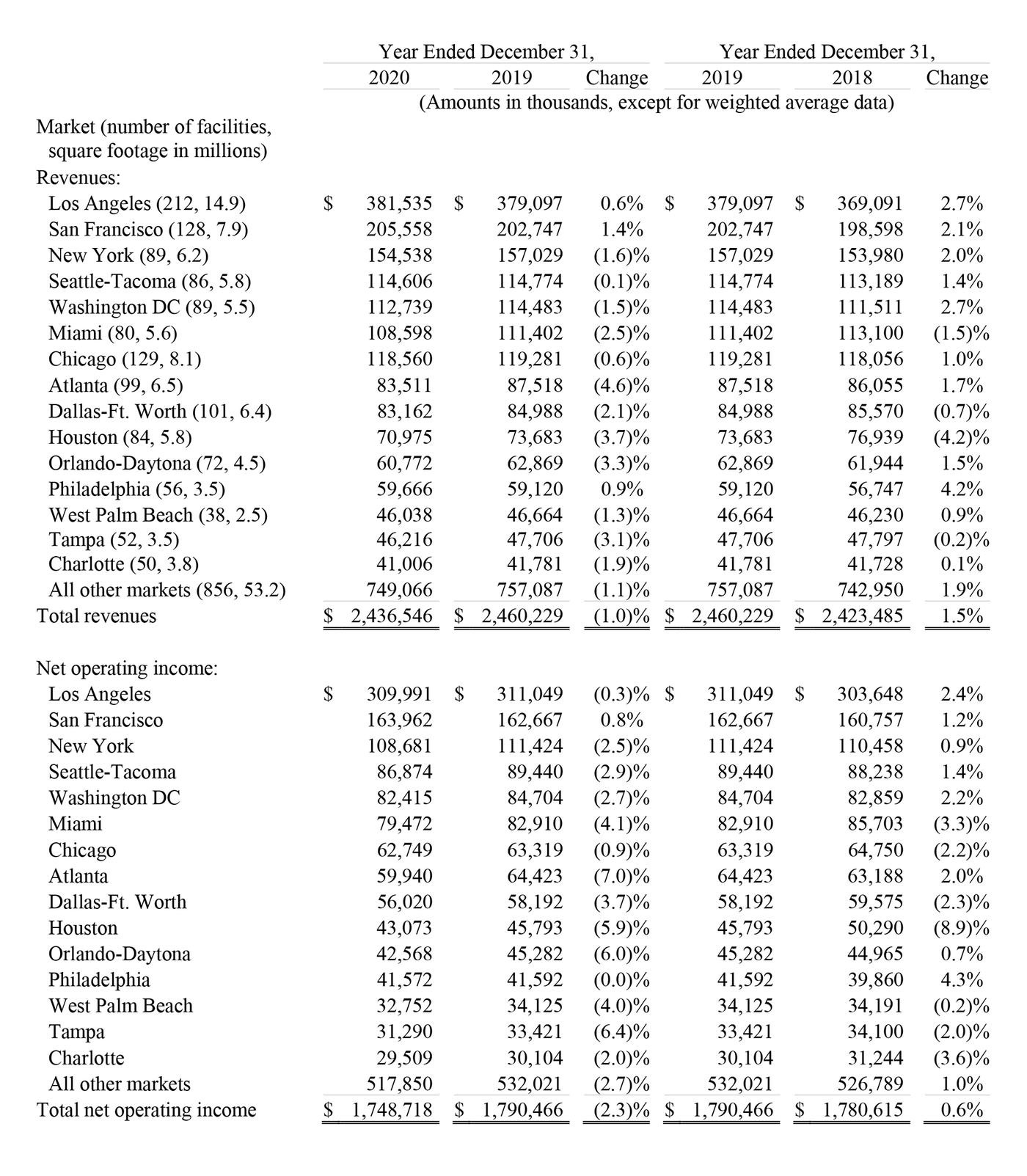

Бизнес компании по регионам. Источник: годовой отчет компании, стр. 39 (54)

Годовая выручка и прибыль компании, млрд долларов

Чтение между строк отчетности

Рынок хранения вещей в США — это примерно 40,73 млрд долларов в год. Public Storage занимает на нем даже не половину, но стоит сильно дороже — 51,7 млрд. Это заставляет задуматься о том, что компания стоит непропорционально дорого.

Дивидендная доходность этих акций топчется на месте уже не первый год: с 2017 года акционеры получают 8 $ на акцию в год, что составляет 2,7% годовых.

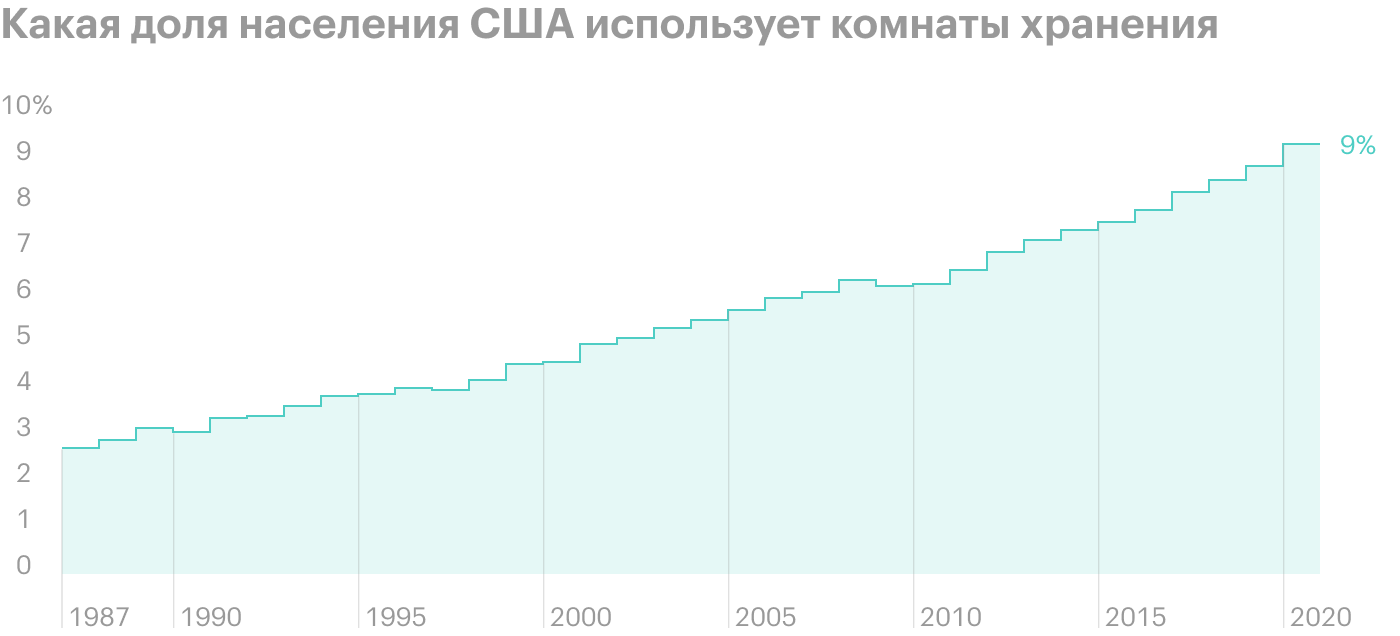

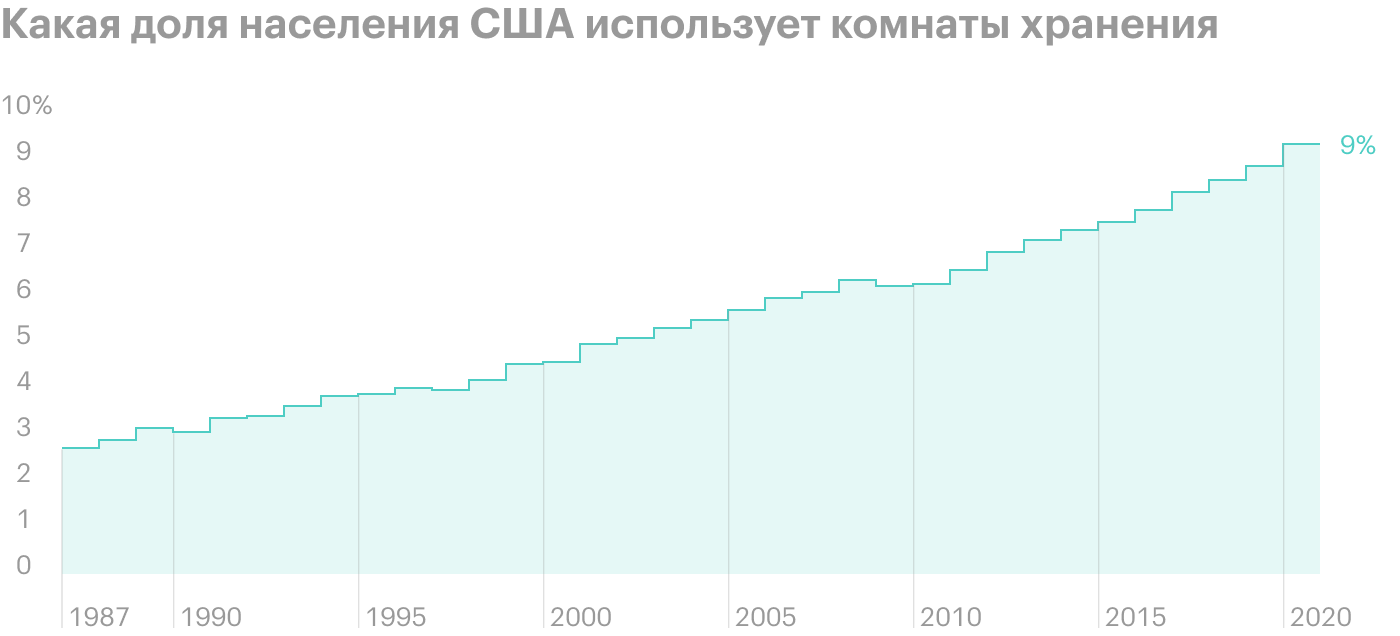

С другой стороны, доходность эта очень неплохая по нынешним временам. И что особенно важно — она стабильная, ибо это маржинальный и устойчивый бизнес. Динамика рынка тут положительная: процент американцев, пользующихся услугами сервисов хранения вещей, медленно растет.

Компания выжимает максимум из своих помещений. Плюс ко всему у нее довольно диверсифицированный портфель активов. И по огромной массе параметров Public Storage находится впереди большинства своих конкурентов. Собственно, дивидендная доходность фонда топчется на месте именно потому, что компания активно тратилась на расширение бизнеса. Так что для долгосрочного инвестирования Public Storage может оказаться очень хорошим вариантом.

Рынок хранения вещей в США по количеству кв. футов у каждой компании

Процент населения США, использующего комнаты хранения. Источник: презентация компании, слайд 11

Показатели компании в разных кварталах

Сравнение прироста площадей разных компаний, млн кв. футов

Выручка с кв. фута у разных компаний по регионам в долларах

Операционная маржа разных компаний в процентах от выручки

Сравнение Public Storage со средними показателями в отрасли

Отношение стоимости предприятия к консенсусной оценке EBITDA у разных компаний

ESG-плюшки

Компания довольно старательно и не без успеха позиционирует себя как очень прогрессивную и экологичную. Это большой бонус в наши смутные времена, когда помешанные на этичности инвесторы могут начать

в эти акции из-за сочетания достаточно привлекательной пассивной доходности и следования прогрессистской повестке.

Работники компании, относящиеся к определенной группе населения

Экологический эффект от работы компании

Дела инфляционные

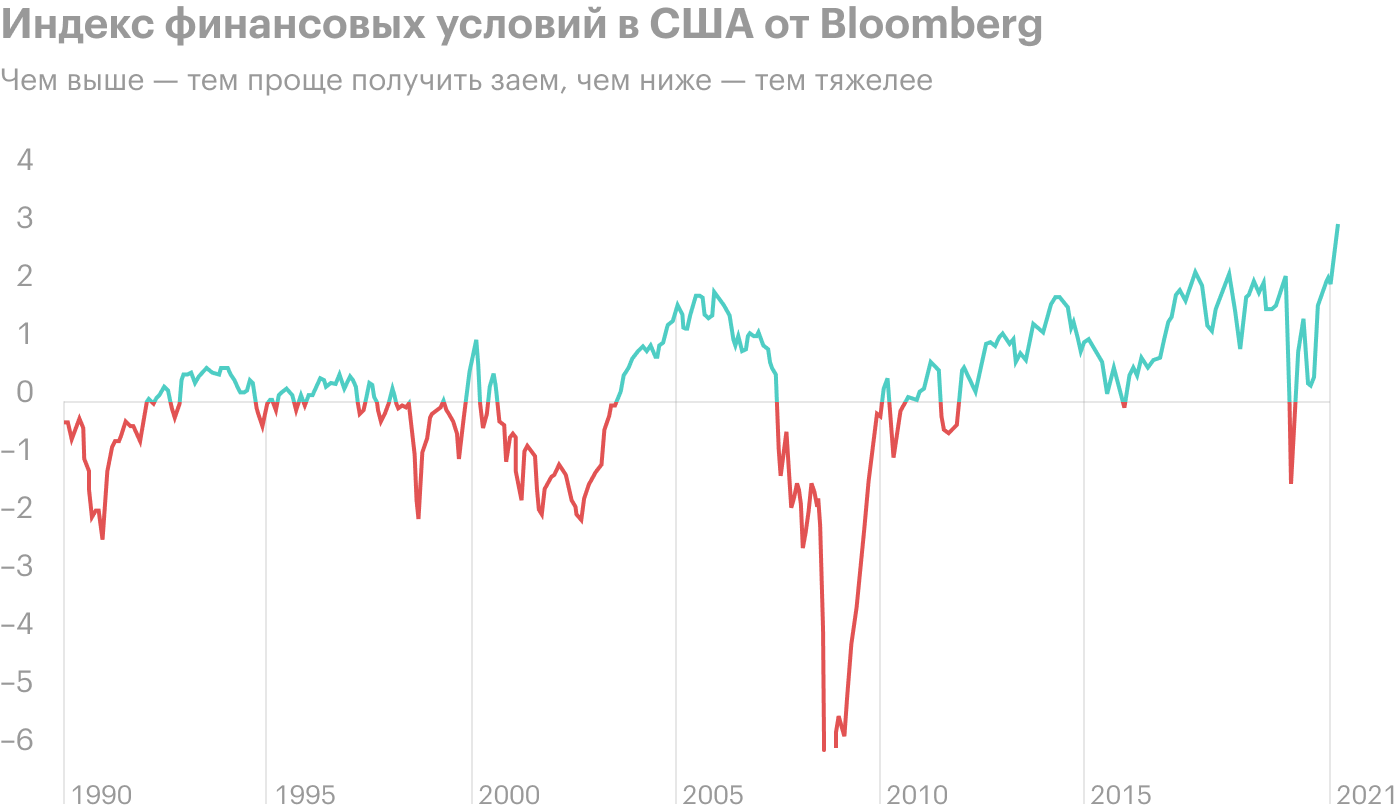

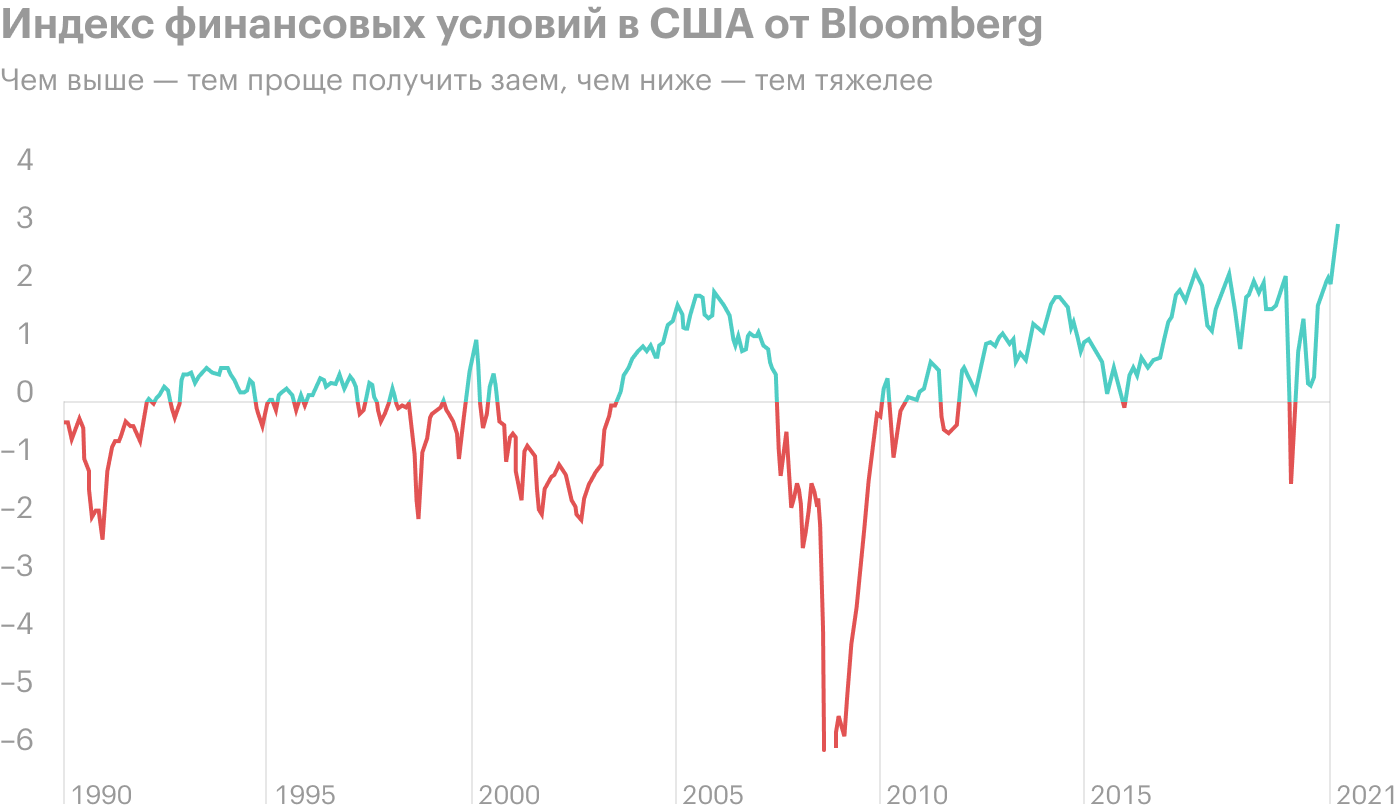

В США уже давно настал момент, когда ФРС пора повышать ключевую ставку: инфляция в стране уже порядком выросла. Это может стать проблемой для компании по двум причинам.

Первая: как и многие REIT, Public Storage активно берет деньги в долг. Общая сумма задолженностей компании составляет 3,364 млрд долларов при 159,6 млн на счетах. Рост ставок равен подорожанию кредитов. Условия кредитования в США нынче чрезвычайно мягкие, и потому любое движение в обратном направлении — это точно не плюс для компаний, которые активно берут деньги в долг.

Вторая причина: рост ставок приведет к росту доходности по облигациям. В связи с этим доходность 2,7% Public Storage будет выглядеть уже не так привлекательно в глазах инвесторов. Так что в этом случае акции Public Storage могут упасть из-за исхода любителей пассивной доходности в более доходные бумаги. Хорошая новость: о повышении ставок пока никто не объявлял — но оно может прийти в любой момент.

Резюме

Public Storage — это интересный эмитент, акции которого можно взять, если очень уж хочется, «чтобы деньги работали». Но все же следует держать в уме проблемы, с которыми может столкнуться компания в случае повышения ставок.

На чем зарабатывают

Компания относится к REIT — фондам, которые управляют недвижимостью и большую часть прибыли обязаны распределять среди акционеров.

Компания управляет комплексом помещений для хранения вещей. Если вы смотрели сериал «Во все тяжкие», то знаете, как выглядит такое помещение.

Выручка компании разделяется на две неравные части.

Хранение — 93,37%. Это, собственно, арендная плата за использование помещений компании клиентами для хранения своих вещей. Операционная маржа сегмента — 70,31% от его выручки.

Сопутствующие услуги — 6,63%. Операционная маржа сегмента — 69,43% от его выручки. Тут выручка компании делится на следующие сегменты:

Услуги по перестрахованию — 77,17% выручки подсегмента. Здесь клиенты платят компании взносы за страхование хранящихся у нее вещей. Страховщиком выступает другая компания, Public Storage же выступает в качестве посредника. Операционная маржа подсегмента — 80,91% от его выручки.

Продажа товаров — 15,35% выручки подсегмента. Это продажи штук, которые нужны владельцам хранящихся в помещениях вещей: замки, коробки и все, что нужно для упаковывания. Операционная маржа подсегмента — 40,71% от его выручки.

Управление объектами недвижимости других компаний — 7,48% выручки подсегмента. Операционная маржа подсегмента — 4,33% от его выручки.

Основные деньги компания зарабатывает в США, хотя у нее есть активы в других странах.

Объекты недвижимости компании в разных штатах США и странах Европы. Источник: годовой отчет компании, стр. 0 (2)

Выручка компании. Источник: годовой отчет компании, стр. 1 (5)

Операционная прибыль компании. Источник: годовой отчет компании, стр. 2 (6)

Разбор сегмента сопутствующих услуг компании. Источник: годовой отчет компании, стр. 49 (64)

Активы Public Storage. Источник: годовой отчет компании, стр. 0 (2)

Бизнес компании по регионам. Источник: годовой отчет компании, стр. 39 (54)

Годовая выручка и прибыль компании, млрд долларов

Чтение между строк отчетности

Рынок хранения вещей в США — это примерно 40,73 млрд долларов в год. Public Storage занимает на нем даже не половину, но стоит сильно дороже — 51,7 млрд. Это заставляет задуматься о том, что компания стоит непропорционально дорого.

Дивидендная доходность этих акций топчется на месте уже не первый год: с 2017 года акционеры получают 8 $ на акцию в год, что составляет 2,7% годовых.

С другой стороны, доходность эта очень неплохая по нынешним временам. И что особенно важно — она стабильная, ибо это маржинальный и устойчивый бизнес. Динамика рынка тут положительная: процент американцев, пользующихся услугами сервисов хранения вещей, медленно растет.

Компания выжимает максимум из своих помещений. Плюс ко всему у нее довольно диверсифицированный портфель активов. И по огромной массе параметров Public Storage находится впереди большинства своих конкурентов. Собственно, дивидендная доходность фонда топчется на месте именно потому, что компания активно тратилась на расширение бизнеса. Так что для долгосрочного инвестирования Public Storage может оказаться очень хорошим вариантом.

Рынок хранения вещей в США по количеству кв. футов у каждой компании

Процент населения США, использующего комнаты хранения. Источник: презентация компании, слайд 11

Показатели компании в разных кварталах

Сравнение прироста площадей разных компаний, млн кв. футов

Выручка с кв. фута у разных компаний по регионам в долларах

Операционная маржа разных компаний в процентах от выручки

Сравнение Public Storage со средними показателями в отрасли

Отношение стоимости предприятия к консенсусной оценке EBITDA у разных компаний

ESG-плюшки

Компания довольно старательно и не без успеха позиционирует себя как очень прогрессивную и экологичную. Это большой бонус в наши смутные времена, когда помешанные на этичности инвесторы могут начать

в эти акции из-за сочетания достаточно привлекательной пассивной доходности и следования прогрессистской повестке.

Работники компании, относящиеся к определенной группе населения

Экологический эффект от работы компании

Дела инфляционные

В США уже давно настал момент, когда ФРС пора повышать ключевую ставку: инфляция в стране уже порядком выросла. Это может стать проблемой для компании по двум причинам.

Первая: как и многие REIT, Public Storage активно берет деньги в долг. Общая сумма задолженностей компании составляет 3,364 млрд долларов при 159,6 млн на счетах. Рост ставок равен подорожанию кредитов. Условия кредитования в США нынче чрезвычайно мягкие, и потому любое движение в обратном направлении — это точно не плюс для компаний, которые активно берут деньги в долг.

Вторая причина: рост ставок приведет к росту доходности по облигациям. В связи с этим доходность 2,7% Public Storage будет выглядеть уже не так привлекательно в глазах инвесторов. Так что в этом случае акции Public Storage могут упасть из-за исхода любителей пассивной доходности в более доходные бумаги. Хорошая новость: о повышении ставок пока никто не объявлял — но оно может прийти в любой момент.

Резюме

Public Storage — это интересный эмитент, акции которого можно взять, если очень уж хочется, «чтобы деньги работали». Но все же следует держать в уме проблемы, с которыми может столкнуться компания в случае повышения ставок.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба