2 июля 2021 Козлов Юрий

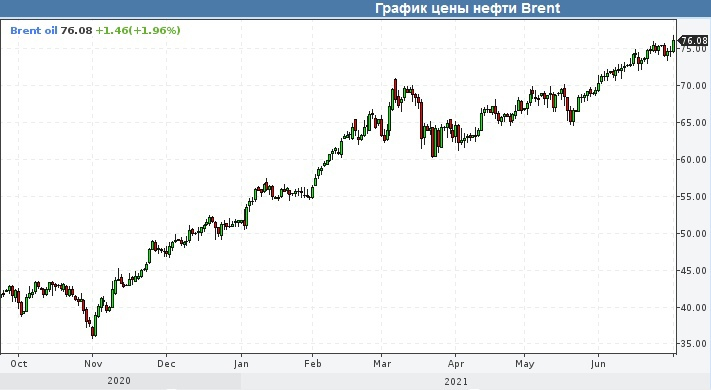

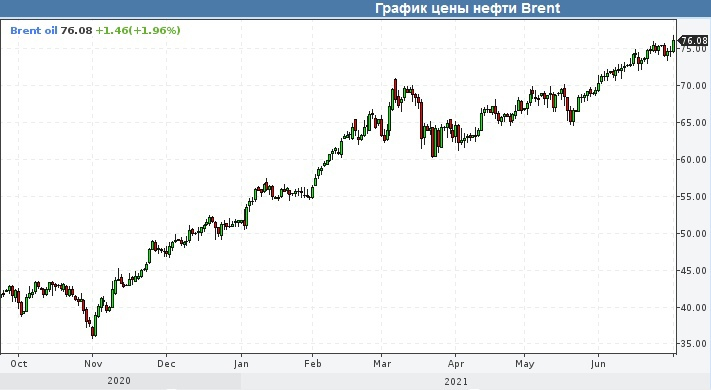

📈 Взлетевшие в четверг цены на нефть на новостях из Вены, где Саудовская Аравия и Россия предварительно согласовали увеличение добычи чёрного золота, неминуемо привели к взлёту котировок акций и в российском нефтегазовом секторе.

В частности, ЛУКОЙЛ впервые в своей истории достиг уровня 7000 рублей, НОВАТЭК переписал исторический хай выше 1650 рублей, Газпром обновил свой 13-летний максимум, перевалив в моменте за 285 рублей, и даже Роснефть отметилась историческим перехаем. Положительную динамику продемонстрировали и другие публичные представители отечественной нефтянки, за исключением разве что Сургута – но это уже совершенно другая история, и ниже мы поговорим и о ней.

💼 Как вы помните, доля нефтегаза в моём инвестиционном портфеле сейчас превалирует по сравнению с остальными отраслями, прежде всего благодаря активным покупкам весной прошлого года, на фоне появления этого страшного медицинского термина «COVID-19» и отрицательных цен на нефть, и сейчас на бумаги из нефтегазового сектора приходится порядка 1/3 от всех активов в портфеле.

❌ Очень рад, что у меня хватило смелости избавиться, наконец, от префов Башнефти, которые несмотря на ожидаемое увеличение нефтедобычи в РФ вряд ли сильно смогут оторваться от многолетних минимумов, где они находятся сейчас. Никаких идей в этих бумагах не вижу, Роснефть выжимает из этой компании все соки, а бюджет республики Башкортостан, видимо, окончательно решено пополнять нетрадиционными методами. Как говорится, и овцы целы, и волки сыты.

🤔 Продолжаю задумываться также о фиксации прибыли в префах Сургутнефтегаза. Это уже стало традицией — продавать часть позиции в преддверии дивидендной отсечки, но исключительно в те года, когда вслед за щедрыми дивидендами неминуемо последуют более скромные выплаты. Сейчас – тот самый случай, и когда рынок после див.отсечки начнёт переваривать все эти расклады, котировки должны продавить ниже, и на горизонте нескольких месяцев вполне может подвернуться хорошая точка для наращивания позиции в префах Сургута. Время подумать ещё есть, до див.отсечки ровно две недели, поэтому на хайпе буду частично распродаваться.

Помимо отечественных представителей нефтянки, в моём портфеле есть ещё бумаги Exxon Mobil, Chevron и Petro China. Они тоже заметно расправили крылья, получая протеиновые силы от растущих цен на нефть и ожиданий, что мировая экономика рано или поздно выйдет из коронакризиса и вернётся на тропу уверенного роста.

👉 Возможно, я покажусь излишне оптимистичным, но я совершенно не удивлюсь, если котировки цен на нефть на горизонте ближайших 12-16 месяцев смогут достичь трёхзначных отметок. Хотя бы в моменте. Именно эти сладкие ожидания не позволяют мне распродавать акции нефтедобытчиков, даже частично – уж слишком долго я ждал удачного шанса для покупок, который мне предоставился в прошлом году, и так просто я от них не избавлюсь!

🛢 Даёшь нефть по $100!

В частности, ЛУКОЙЛ впервые в своей истории достиг уровня 7000 рублей, НОВАТЭК переписал исторический хай выше 1650 рублей, Газпром обновил свой 13-летний максимум, перевалив в моменте за 285 рублей, и даже Роснефть отметилась историческим перехаем. Положительную динамику продемонстрировали и другие публичные представители отечественной нефтянки, за исключением разве что Сургута – но это уже совершенно другая история, и ниже мы поговорим и о ней.

💼 Как вы помните, доля нефтегаза в моём инвестиционном портфеле сейчас превалирует по сравнению с остальными отраслями, прежде всего благодаря активным покупкам весной прошлого года, на фоне появления этого страшного медицинского термина «COVID-19» и отрицательных цен на нефть, и сейчас на бумаги из нефтегазового сектора приходится порядка 1/3 от всех активов в портфеле.

❌ Очень рад, что у меня хватило смелости избавиться, наконец, от префов Башнефти, которые несмотря на ожидаемое увеличение нефтедобычи в РФ вряд ли сильно смогут оторваться от многолетних минимумов, где они находятся сейчас. Никаких идей в этих бумагах не вижу, Роснефть выжимает из этой компании все соки, а бюджет республики Башкортостан, видимо, окончательно решено пополнять нетрадиционными методами. Как говорится, и овцы целы, и волки сыты.

🤔 Продолжаю задумываться также о фиксации прибыли в префах Сургутнефтегаза. Это уже стало традицией — продавать часть позиции в преддверии дивидендной отсечки, но исключительно в те года, когда вслед за щедрыми дивидендами неминуемо последуют более скромные выплаты. Сейчас – тот самый случай, и когда рынок после див.отсечки начнёт переваривать все эти расклады, котировки должны продавить ниже, и на горизонте нескольких месяцев вполне может подвернуться хорошая точка для наращивания позиции в префах Сургута. Время подумать ещё есть, до див.отсечки ровно две недели, поэтому на хайпе буду частично распродаваться.

Помимо отечественных представителей нефтянки, в моём портфеле есть ещё бумаги Exxon Mobil, Chevron и Petro China. Они тоже заметно расправили крылья, получая протеиновые силы от растущих цен на нефть и ожиданий, что мировая экономика рано или поздно выйдет из коронакризиса и вернётся на тропу уверенного роста.

👉 Возможно, я покажусь излишне оптимистичным, но я совершенно не удивлюсь, если котировки цен на нефть на горизонте ближайших 12-16 месяцев смогут достичь трёхзначных отметок. Хотя бы в моменте. Именно эти сладкие ожидания не позволяют мне распродавать акции нефтедобытчиков, даже частично – уж слишком долго я ждал удачного шанса для покупок, который мне предоставился в прошлом году, и так просто я от них не избавлюсь!

🛢 Даёшь нефть по $100!

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба