Новая стратегия ЕЦБ удовлетворяет и «голубей», и «ястребов».

Куда? Куда стремитесь вы, безумцы? Эти бессмертные слова Горация приходили мне на ум, глядя на стремительное ралли EUR/USD из области 3-месячных минимумов. Зачем покупать евро, если экономика еврозоны растет медленнее американской, а ЕЦБ намерен дольше сохранять монетарные стимулы, чем ФРС? Тем более, в преддверии обзора европейского центробанка, который, вероятнее всего, покажет намерение Франкфурта пойти по стопам Вашингтона в деле таргетирования средней инфляции?

На самом деле, причины у ралли EUR/USD, конечно же, были. Во-первых, кто-то мог пронюхать, что по факту ЕЦБ не станет копировать новую стратегию ФРС, в том числе, не будет стимулировать инфляцию для выхода показателя к среднему значению в 2%. Во-вторых, ухудшение глобального аппетита к риску из-за распространения дельта-варианта COVID-19 по планете больно ударило по валютам развивающихся стран, заставило carry-трейдеров закрывать позиции и бежать к валютам фондирования в лице японской иены и евро.

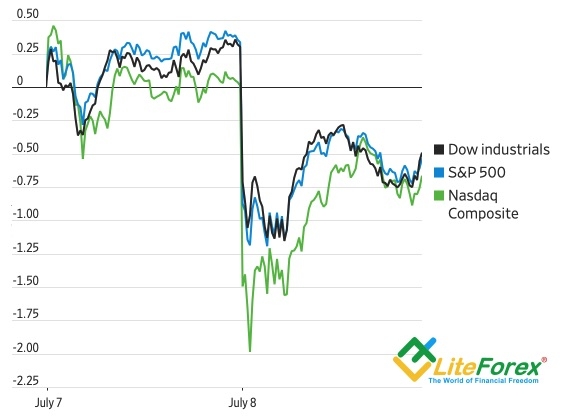

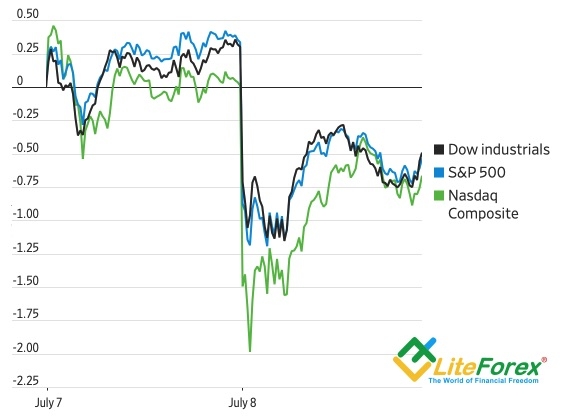

Фондовые индексы США падали, обеспокоенные ухудшением эпидемиологической обстановки в мире и растущими рисками замедления американского ВВП из-за нехватки рабочих мест и перебоев в поставках. Лишь их корректировка на исходе торговой сессии позволила денежным единицам EM прийти в себя, а «медведям» по EUR/USD — отыграть часть потерь.

Динамика американских фондовых индексов

По словам Кристин Лагард, ЕЦБ однозначно не выполняет таргетирования средней инфляции по аналогии с ФРС. Он допускает превышение CPI-таргета в 2%, но не будет стимулировать рост потребительских цен, чтобы выйти на средний показатель.

Динамика европейской инфляции

Конечно же, позиция Европейского центробанка в связи с этим может показаться менее «голубиной», чем у его коллег из Штатов, но на самом деле она отражает компромисс между сторонниками монетарной экспансии и их противниками внутри Управляющего совета. Пусть Capital Economics назвал новую стратегию похоронным звоном для Бундесбанка, превышение CPI целевого ориентира в 2% представлено как временное явление. Речь идет о явной уступке Йенсу Вайдману и другим «ястребам», которые неоднократно противились использованию чрезвычайных мер в обычных условиях.

По сути ЕЦБ стал более миролюбивым, чем ранее, а Кристин Лагард не уставала подчеркивать разницу в экономическом росте и в монетарной политике еврозоны и США. По ее словам, европейский центробанк не собирается заканчивать с PEPP, несмотря на готовность Федрезерва выйти из QE раньше, чем ожидалось. Когда американские инфляция и ВВП растут на 5% и 7%, а их европейские аналоги – на чуть меньше 2% и на 4,5%, сложно рассчитывать на восстановление восходящего тренда по EUR/USD.

Хотя, безусловно, путь на юг легким не будет. Хотя Дельта и новые дельты будут время от времени будоражить умы инвесторов и вызывать опасения по поводу замедления мировой экономики, я думаю, человечество справится. Это обстоятельство позволяет мне придерживаться стратегии продаж EUR/USD на росте к 1,19, 193 и 1,1965. Неспособность «быков» закрепиться выше 1,185 – это тоже повод для продаж.

Куда? Куда стремитесь вы, безумцы? Эти бессмертные слова Горация приходили мне на ум, глядя на стремительное ралли EUR/USD из области 3-месячных минимумов. Зачем покупать евро, если экономика еврозоны растет медленнее американской, а ЕЦБ намерен дольше сохранять монетарные стимулы, чем ФРС? Тем более, в преддверии обзора европейского центробанка, который, вероятнее всего, покажет намерение Франкфурта пойти по стопам Вашингтона в деле таргетирования средней инфляции?

На самом деле, причины у ралли EUR/USD, конечно же, были. Во-первых, кто-то мог пронюхать, что по факту ЕЦБ не станет копировать новую стратегию ФРС, в том числе, не будет стимулировать инфляцию для выхода показателя к среднему значению в 2%. Во-вторых, ухудшение глобального аппетита к риску из-за распространения дельта-варианта COVID-19 по планете больно ударило по валютам развивающихся стран, заставило carry-трейдеров закрывать позиции и бежать к валютам фондирования в лице японской иены и евро.

Фондовые индексы США падали, обеспокоенные ухудшением эпидемиологической обстановки в мире и растущими рисками замедления американского ВВП из-за нехватки рабочих мест и перебоев в поставках. Лишь их корректировка на исходе торговой сессии позволила денежным единицам EM прийти в себя, а «медведям» по EUR/USD — отыграть часть потерь.

Динамика американских фондовых индексов

По словам Кристин Лагард, ЕЦБ однозначно не выполняет таргетирования средней инфляции по аналогии с ФРС. Он допускает превышение CPI-таргета в 2%, но не будет стимулировать рост потребительских цен, чтобы выйти на средний показатель.

Динамика европейской инфляции

Конечно же, позиция Европейского центробанка в связи с этим может показаться менее «голубиной», чем у его коллег из Штатов, но на самом деле она отражает компромисс между сторонниками монетарной экспансии и их противниками внутри Управляющего совета. Пусть Capital Economics назвал новую стратегию похоронным звоном для Бундесбанка, превышение CPI целевого ориентира в 2% представлено как временное явление. Речь идет о явной уступке Йенсу Вайдману и другим «ястребам», которые неоднократно противились использованию чрезвычайных мер в обычных условиях.

По сути ЕЦБ стал более миролюбивым, чем ранее, а Кристин Лагард не уставала подчеркивать разницу в экономическом росте и в монетарной политике еврозоны и США. По ее словам, европейский центробанк не собирается заканчивать с PEPP, несмотря на готовность Федрезерва выйти из QE раньше, чем ожидалось. Когда американские инфляция и ВВП растут на 5% и 7%, а их европейские аналоги – на чуть меньше 2% и на 4,5%, сложно рассчитывать на восстановление восходящего тренда по EUR/USD.

Хотя, безусловно, путь на юг легким не будет. Хотя Дельта и новые дельты будут время от времени будоражить умы инвесторов и вызывать опасения по поводу замедления мировой экономики, я думаю, человечество справится. Это обстоятельство позволяет мне придерживаться стратегии продаж EUR/USD на росте к 1,19, 193 и 1,1965. Неспособность «быков» закрепиться выше 1,185 – это тоже повод для продаж.

/templates/new/dleimages/no_icon.gif

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба