12 июля 2021 Zero Hedge

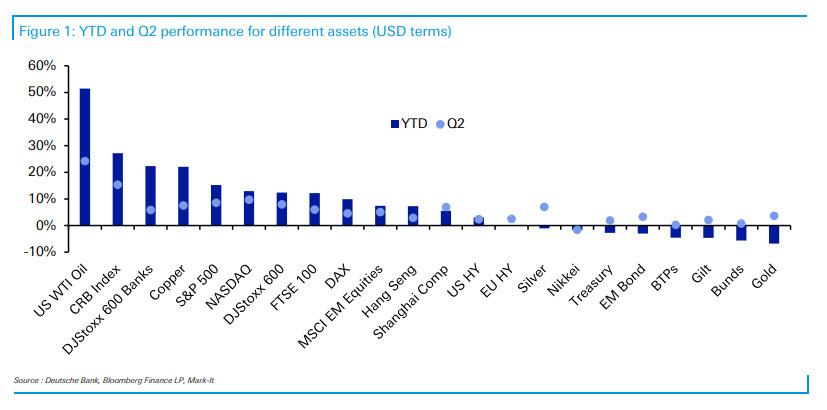

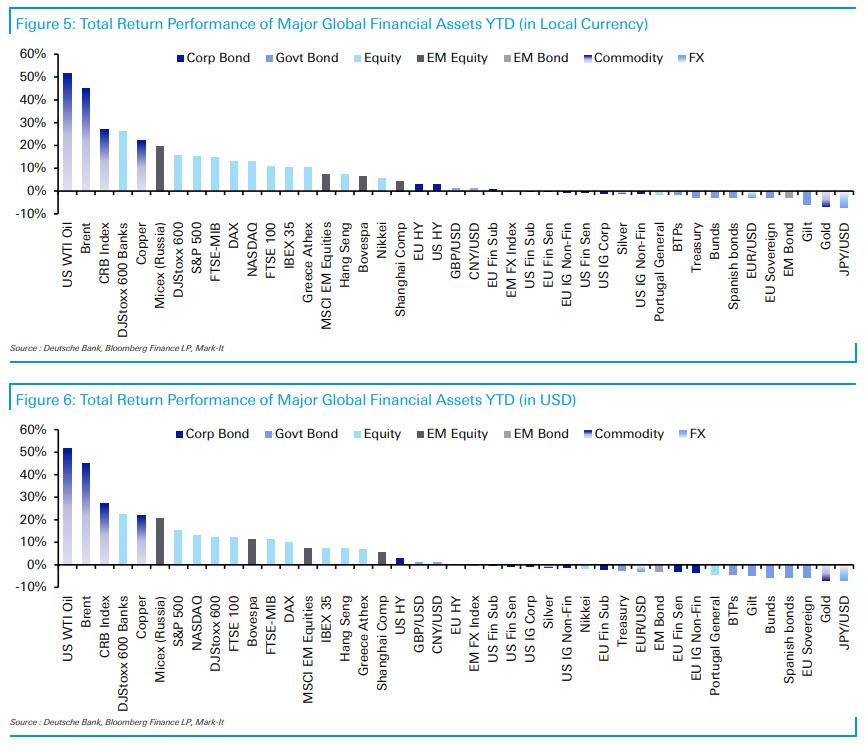

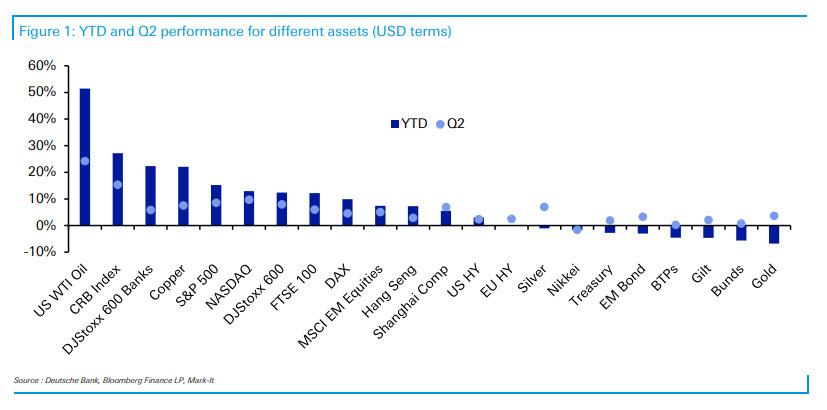

Когда мы вступаем во вторую половину года, быстрый взгляд на доходность активов в июне, втором квартале и первом полугодии показывает, что на большинстве финансовых рынков это были звездные показатели: 33 из 38 невалютных активов, отслеживающихся Deutsche Bank, выросли за последние три месяца в местной валюте. Поскольку на протяжении большей части 2020 года она была слаба, неудивительно, что звездой как в первом, так и во втором квартале была нефть, при этом WTI выросла на 51,4% и 24,2% соответственно. Даже в июне она выросла на 10,8%. С другой стороны, для золота (-6,8% с начала года) июнь (-7,2%) стал худшим месяцем с ноября 2016 года, когда ястребиные сдвиги Федеральной резервной системы развеяли опасения по поводу инфляции, которая оказала большую поддержку драгоценному металлу. Серебро (-6,8%) также потеряло позиции, но потери не ограничивались только драгоценными металлами: промышленный металл медь (-8,1%) испытал наихудшее месячное снижение с марта 2020 года, когда произошла первая пандемическая распродажа на фоне того, чо Китай снизил цены на сырьевые товары, но он все еще в плюсе на 7,5% во втором квартале и на 22,1% с начала года, удерживаясь на вершине списка.

Между тем, любимец многих трейдеров в 2021 году, Джим Рид из DB отмечает, что возобновление торговли во втором квартале и особенно в июне застопорилось из-за распространения дельта-варианта. Это лучше всего подчеркивается в снижении индекса Euro Stoxx Travel & Leisure на -8,4% во втором квартале на основе общей доходности, что завершило серию из 4 последовательных квартальных ростов по мере восстановления после пандемии. Между тем в США индекс авиакомпаний S&P 500 снизился на -11,4% во втором квартале и -11,6% в июне, аналогично завершив серию из 4 квартальных ростов.

Несмотря на июньский обвал акций рефляции, у акций в целом был еще один приличный месяц, в течение которого они укрепили свой рост с начала года, при этом S&P 500 (+ 2,3%) и STOXX 600 (+ 1,5%) выросли по общей доходности в июне, оставив их квартальную прибыль на + 8,5% и + 6,8% соответственно. В заключение, после роста на 82,7 б.п. в первом квартале 10-летние UST выросли на -27,2 б.п. во втором квартале. То, что происходит в третьем квартале, вероятно, является одной из наиболее важных переменных в будущем, поскольку это многое расскажет нам об инфляции, росте, дельте, ФРС и в более общем плане о связующем финансировании, который скрепляет финансовые рынки. Наконец, что не менее важно, и, к сожалению, не на графике Deutsche Bank, биткойн продолжил дефляцию, поскольку он падал третий месяц подряд с очередным падением на -5,7%, и упал на -41,3% во втором квартале, что означает, что сейчас он составляет всего +19,3% с начала года, достигнув + 123,7% на дневном пике 14 апреля.

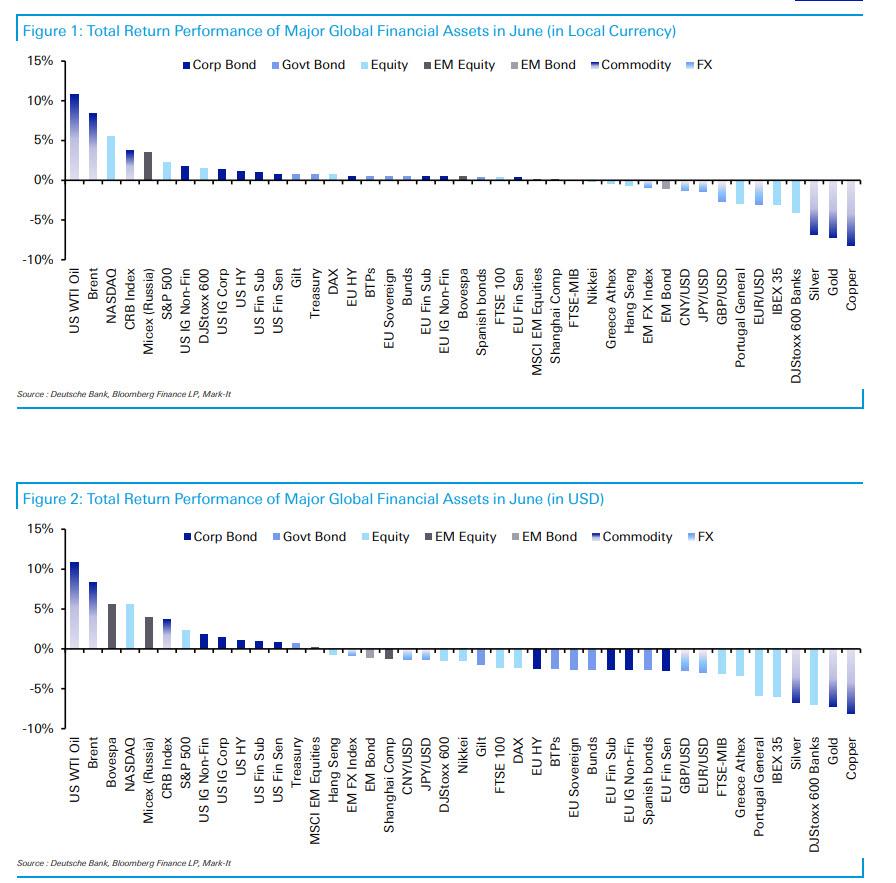

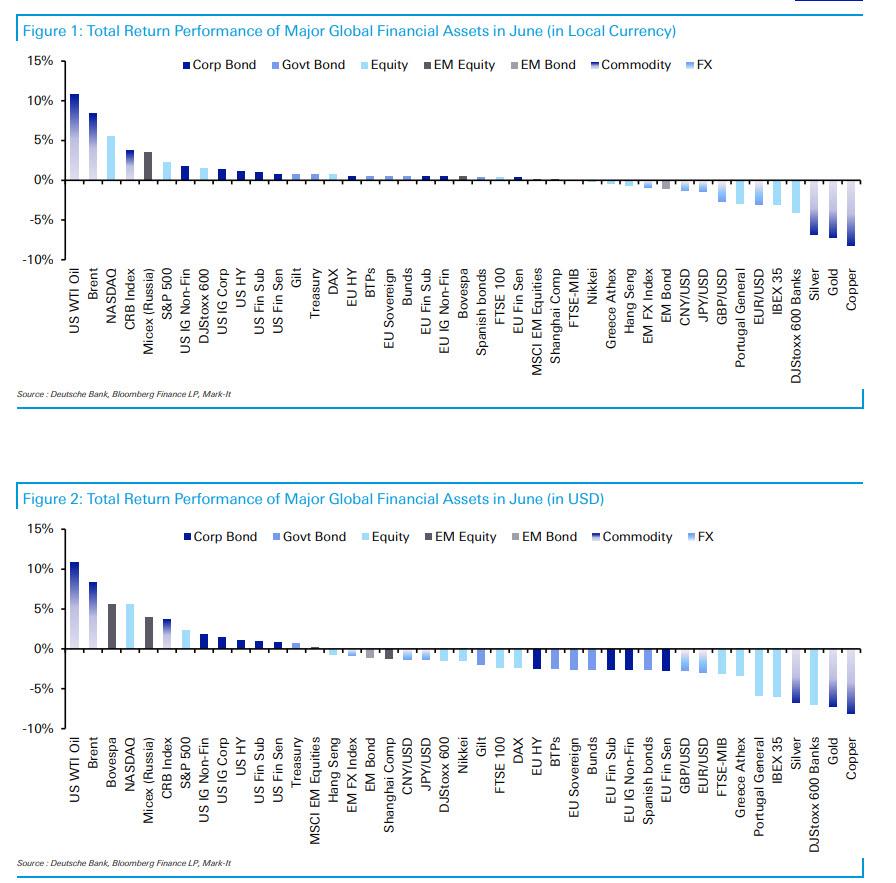

Что касается других валют, то главной историей в июне стал рост доллара на + 2,9% после того, как на заседании ФРС медианная точка привела к первому повышению в 2023 году, что (обратно золоту) является лучшим месяцем для валюты с ноября 2016. Однако в целом за квартал доллар остается ниже на -0,9%. Валюты развивающихся стран также претерпели довольно значительные изменения: бразильский реал укрепился на 13,4% во втором квартале по отношению к доллару США, тогда как турецкая лира упала еще на -2,5% в июне в рамках своего пятого месячного снижения подряд. Все суверенные облигации в выборке DB оставались на отрицательной территории с начала года, хотя во втором квартале цены казначейских облигаций (+ 1,9%) и английских облигаций (+ 1,8%) выросли, в то время как их европейские аналоги, включая немецкие облигации (-0,4%) ) и итальянские (-0,8%) потеряли позиции. Также, выскокодоходные облигации продолжали быть лучше рынка с начала года. А вот график показателей за июнь в местной валюте и в долларах США ...

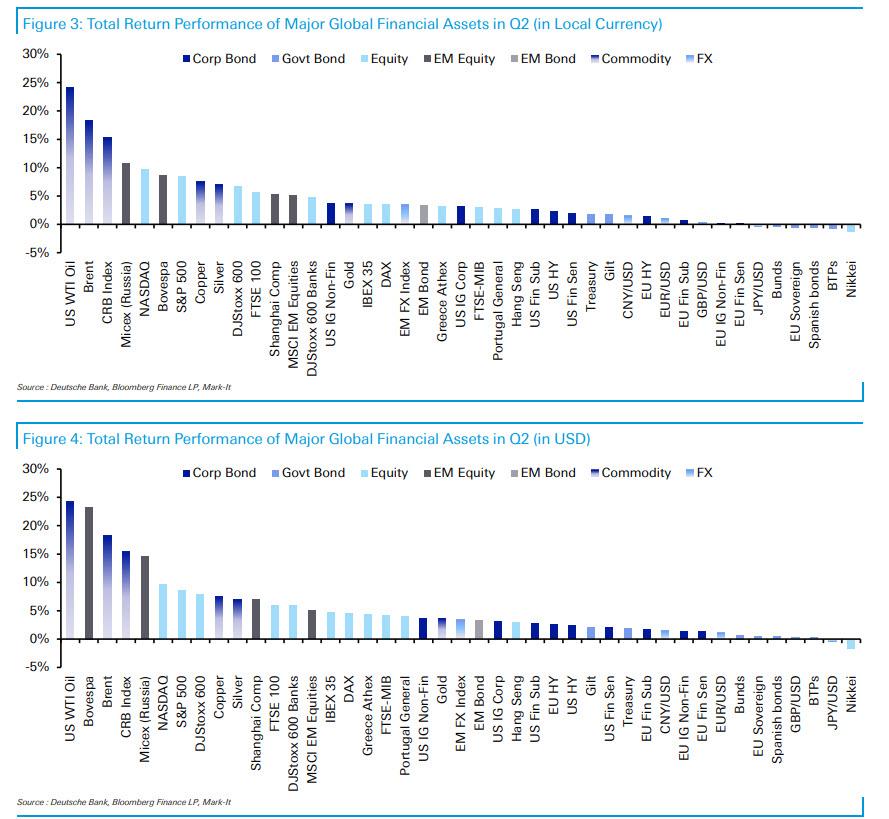

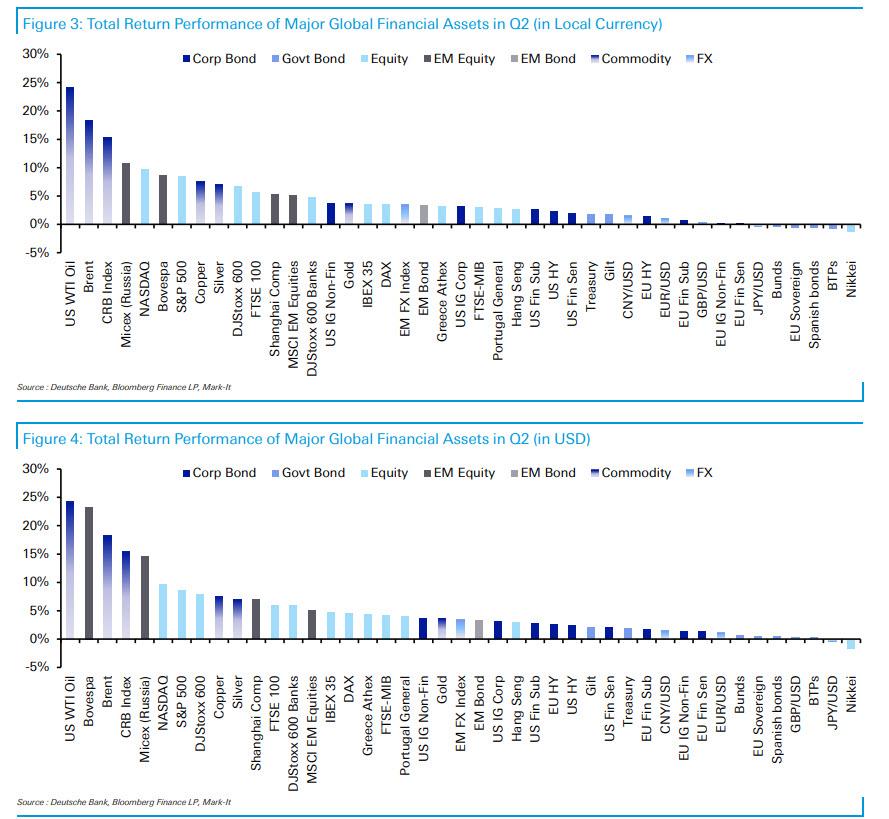

...за второй квартал...

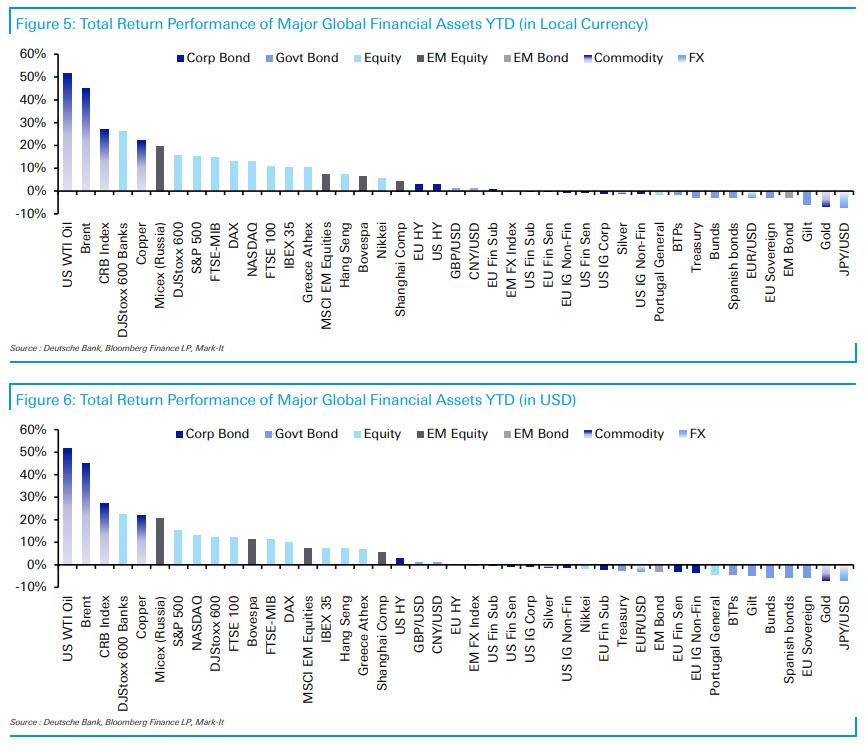

... и с начала года.

Между тем, любимец многих трейдеров в 2021 году, Джим Рид из DB отмечает, что возобновление торговли во втором квартале и особенно в июне застопорилось из-за распространения дельта-варианта. Это лучше всего подчеркивается в снижении индекса Euro Stoxx Travel & Leisure на -8,4% во втором квартале на основе общей доходности, что завершило серию из 4 последовательных квартальных ростов по мере восстановления после пандемии. Между тем в США индекс авиакомпаний S&P 500 снизился на -11,4% во втором квартале и -11,6% в июне, аналогично завершив серию из 4 квартальных ростов.

Несмотря на июньский обвал акций рефляции, у акций в целом был еще один приличный месяц, в течение которого они укрепили свой рост с начала года, при этом S&P 500 (+ 2,3%) и STOXX 600 (+ 1,5%) выросли по общей доходности в июне, оставив их квартальную прибыль на + 8,5% и + 6,8% соответственно. В заключение, после роста на 82,7 б.п. в первом квартале 10-летние UST выросли на -27,2 б.п. во втором квартале. То, что происходит в третьем квартале, вероятно, является одной из наиболее важных переменных в будущем, поскольку это многое расскажет нам об инфляции, росте, дельте, ФРС и в более общем плане о связующем финансировании, который скрепляет финансовые рынки. Наконец, что не менее важно, и, к сожалению, не на графике Deutsche Bank, биткойн продолжил дефляцию, поскольку он падал третий месяц подряд с очередным падением на -5,7%, и упал на -41,3% во втором квартале, что означает, что сейчас он составляет всего +19,3% с начала года, достигнув + 123,7% на дневном пике 14 апреля.

Что касается других валют, то главной историей в июне стал рост доллара на + 2,9% после того, как на заседании ФРС медианная точка привела к первому повышению в 2023 году, что (обратно золоту) является лучшим месяцем для валюты с ноября 2016. Однако в целом за квартал доллар остается ниже на -0,9%. Валюты развивающихся стран также претерпели довольно значительные изменения: бразильский реал укрепился на 13,4% во втором квартале по отношению к доллару США, тогда как турецкая лира упала еще на -2,5% в июне в рамках своего пятого месячного снижения подряд. Все суверенные облигации в выборке DB оставались на отрицательной территории с начала года, хотя во втором квартале цены казначейских облигаций (+ 1,9%) и английских облигаций (+ 1,8%) выросли, в то время как их европейские аналоги, включая немецкие облигации (-0,4%) ) и итальянские (-0,8%) потеряли позиции. Также, выскокодоходные облигации продолжали быть лучше рынка с начала года. А вот график показателей за июнь в местной валюте и в долларах США ...

...за второй квартал...

... и с начала года.

http://www.zerohedge.com/ Источник

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба