21 июля 2021 Аведиков Георгий

Прежде чем начинать любое дело, лучше всего ознакомиться с информацией о том, как это делают другие. Если мы хотим стать обеспеченными людьми, то нужно пример брать с тех, кто уже этого добился и изучать инструменты, которыми эти люди пользовались для достижения цели.

Мы все знаем бизнесменов, как Джефф Безос (Amazon), Илон Маск (Tesla), Аркадий Волож (Яндекс). Но согласитесь, построить такую корпорацию, как Amazon или Яндекс с нуля сможет далеко не каждый из нас. А вот поучаствовать в росте их стоимости, а в перспективе и в распределении прибыли данных компаний могут все, став акционерами.

Мы также знаем известных инвесторов, которые стали миллиардерами, вкладывая деньги в уже готовые бизнесы, Уоррен Баффет (Berkshire Hathaway), Питер Линч (Fidelity Magellan), Джон Богл (Vanguard).

Таким образом, чтобы разбогатеть у нас есть минимум 2 надежных и проверенных временем варианта — открыть собственный бизнес и(или) инвестировать в уже существующий.

Лично я, когда столкнулся с этим вопросом, не долго выбирал. Из меня бизнесмен скорее всего вышел бы не очень хороший, да и риски велики. Сфера инвестиций показалась более простым решением, здесь я могу вложить средства не в одно направление (как в бизнесе), а в десятки по разным секторам и странам. Если разумно подходить к таким инвестициям, то потерять все средства просто невозможно, даже при самом худшем сценарии.

Мой опыт

Я начал задумываться о дополнительном доходе в 2010 году, после того, как вернулся из армии. Но отсутствие опыта и знаний в сфере финансов заставило пойти по не самому короткому пути. Вместо того, чтобы сразу идти на биржу, меня немного потрепало в разных хайпах (компании, которые предлагают высокий доход, но потом, как правило, закрываются с нашими деньгами). Дальше получил опыт в ПАММ счетах на Форекс, даже в МММ-2011 поучаствовал, правда успел вывести средства.

Трейдинг

Потеряв приличную сумму средств в вышеописанных инструментах, но получив хороший опыт, я решил, что только сам буду отвечать за свои финансы и управлять ими. Если не знаешь куда вложить деньги, то лучшим решением будет инвестировать в себя, я так и поступил, купив курсы по трейдингу.

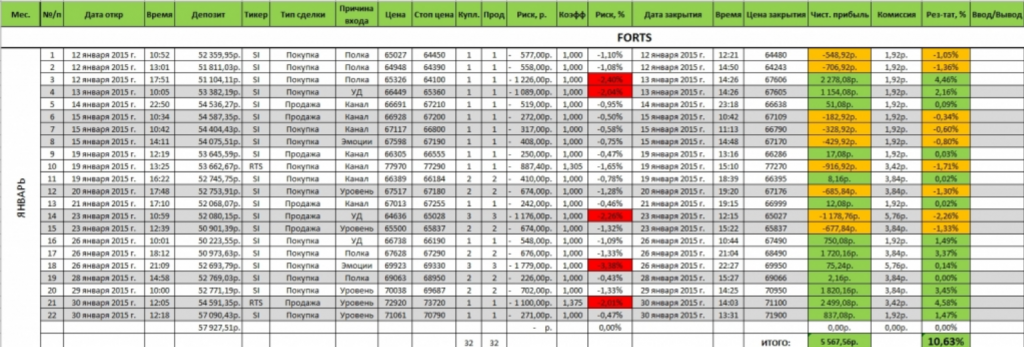

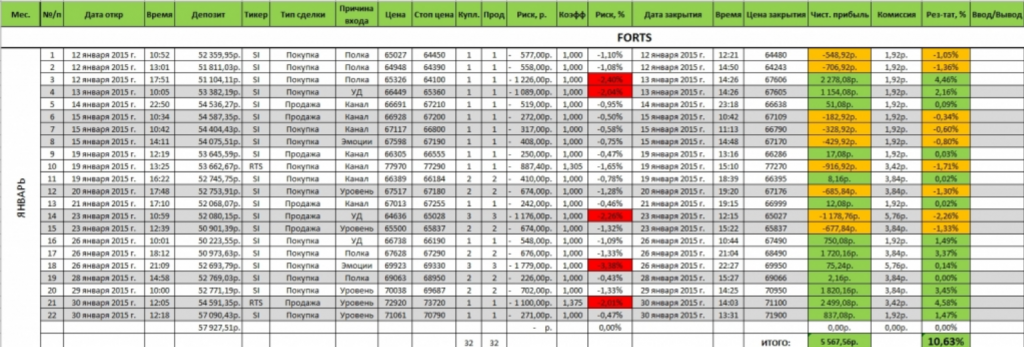

С 2013 по 2015 год потихоньку приторговывал сам, вначале на небольшие суммы, пытаясь разобраться, как эта (новая для меня) сфера работает. Начал вести журнал сделок, чтобы оценить свою результативность и видеть основные ошибки.

В 2013-2014 годах более-менее разобрался в инструментах, чем отличаются акции от облигаций и в том, что такое фьючерсы. В 2015 году завел уже более серьезные деньги и начал искать Грааль.

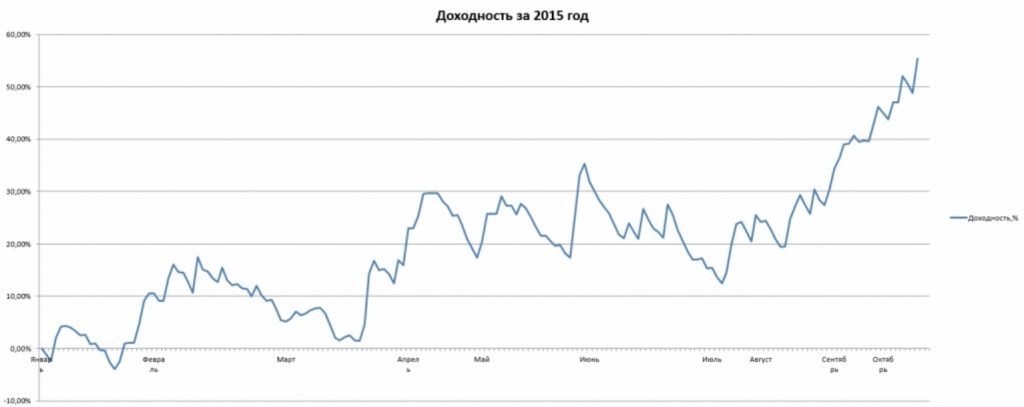

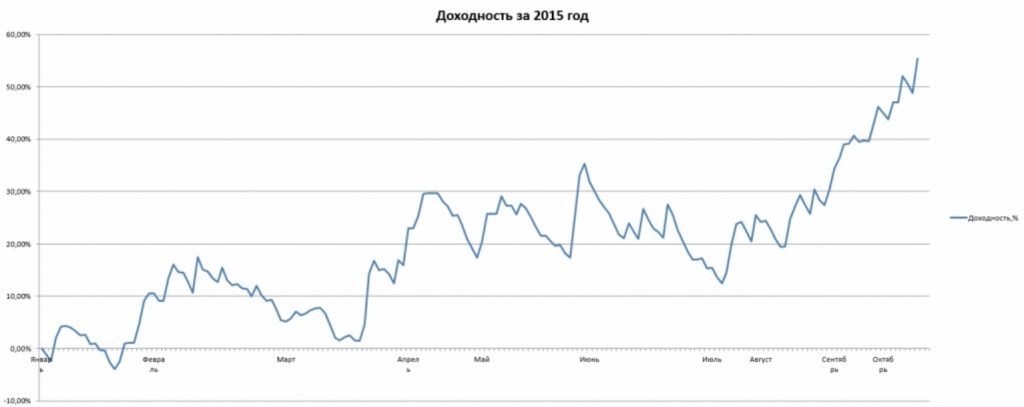

Вышло вполне неплохо, более 50% годовых за 2015 год, но времени было потрачено огромное количество. Также это было сложно совмещать с основной деятельностью, поэтому решил поискать что-то более пассивное, чтобы не требовало ежедневного внимания. Так я пришел в инвестиции.

Инвестиции

Главные ценности, которые я извлек из работы на форексе и в хайпах, а также потом из трейдинга стали следующие:

только я сам отвечаю за результат;

трейдинг это такой же бизнес и требует времени, легких денег в этой сфере нет;

прежде, чем куда-то вложить или что-то купить, нужно изучить, как это работает.

В 2016 году я изучил, что такое и как работает ИИС (индивидуальный инвестиционный счет) и решил открыть его. Потом прошел курсы, чтобы более уверенно разбирать в том, что такое акции, какие они бывают, чем отличаются и т.д. Потом поднял свой уровень в облигациях и ETF фондах.

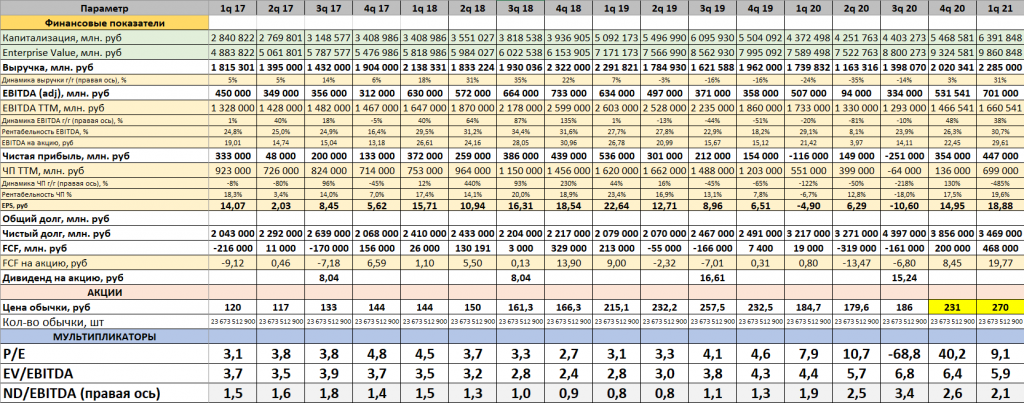

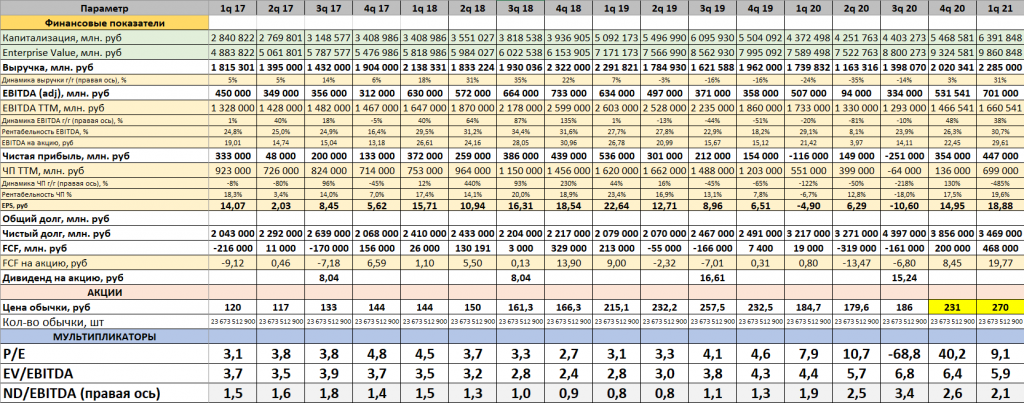

Прежде, чем покупать любую компанию я стараюсь ее проанализировать, что она из себя представляет, какие рынки сбыта, какая доля экспорта, кто мажоритарный акционер, на сколько востребован продукт/услуга, как давно на рынке, платит ли дивиденды и прочее. Если мне бизнес нравится и в нем вижу перспективы роста, то тогда смотрю на динамику показателей за последние 3-5 лет. Раньше я это делал сам в таблицах эксель, вот пример по Газпрому:

Сейчас есть готовые ресурсы, которые делают всю эту работу за вас за небольшую плату.

Тема инвестирования мне очень понравилась, она не требует столько времени, сколько трейдинг, а результаты зависят от стратегии и срока. У меня, например, было вначале 2 стратегии, консервативная, где доля облигаций составляла 20-30% и умеренно-агрессивная, где облигаций не было вообще.

Консервативной стратегии сейчас исполнилось 5 лет (открывал на счете ИИС), среднегодовая доходность составила около 18% за этот период, это лучше, чем вклад и почти в 4 раза удалось обогнать инфляцию.

Если посмотреть доходность по годам, то лучший результат был в кризисный 2020 год, а худший в 2018 году.

Я принципиально не использую плечи (маржинальную торговлю) и не открываю коротких позиций (шорт). Покупаю только крупных представителей российского бизнеса после собственного анализа. Даже такой простой подход позволяет получать доходность гораздо выше депозита, целью я ставил — обогнать депозит минимум в 2 раза, иначе не было бы смысла в этом.

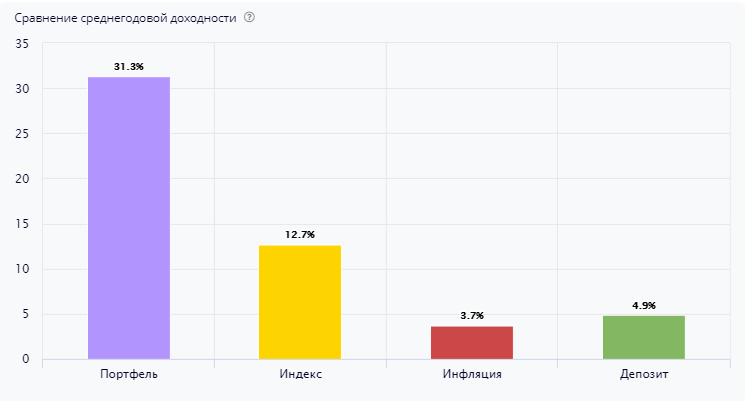

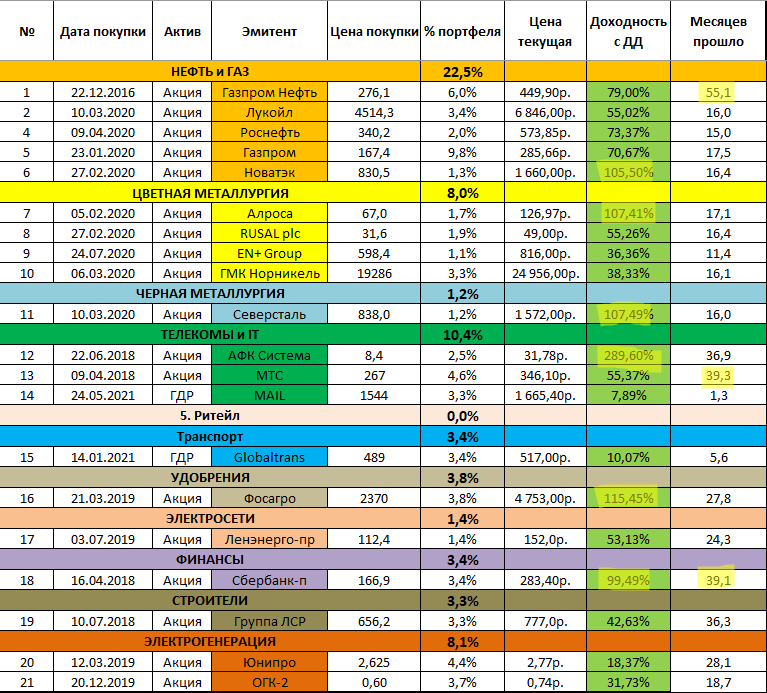

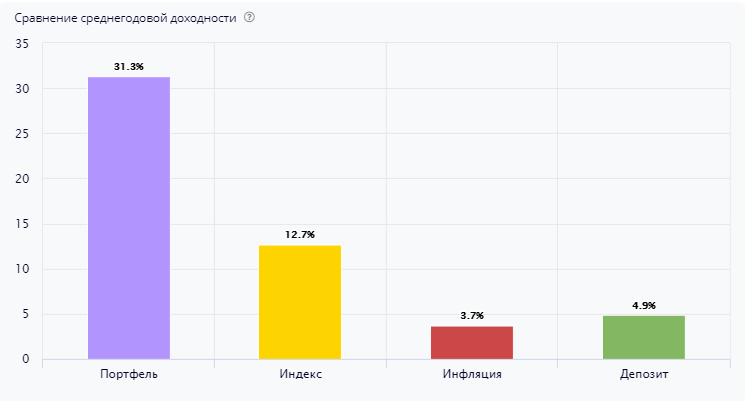

По умеренно-агрессивной стратегии доходность получилась выше, около 31% годовых, но ее я запустил в 2018 году, а в августе текущего года по многим активам пройдет ровно 3 года с момента покупки и я планирую получить льготу долгосрочного владения (ЛДВ), которая позволяет не платить налог с прибыли, если актив не продавал в течение 3 лет.

Если брать доходность по данному портфелю в разрезе лет, то она выгляди следующим образом:

По 2021 году пока приведена предварительная доходность, за оставшиеся 4 месяца она еще может измениться, как в бОльшую, так и в меньшую сторону.

Я здесь никому не стараюсь что-то доказать, просто на собственном примере могу ответственно сказать, что инвестирование в РФ вполне рабочий инструмент. Как минимум, вполне можно обгонять инфляцию и депозит без каких-то специальных знаний, если подходить к этому с умом.

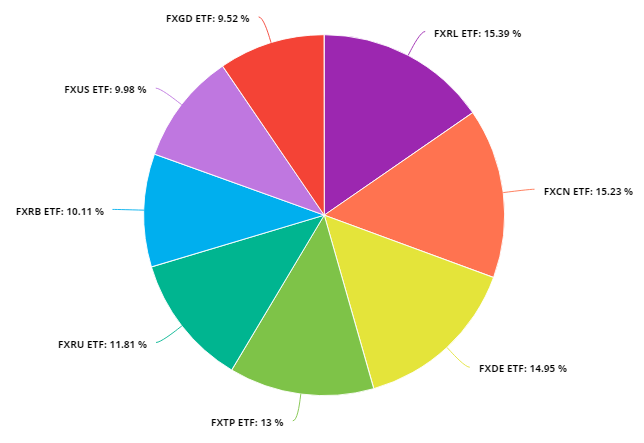

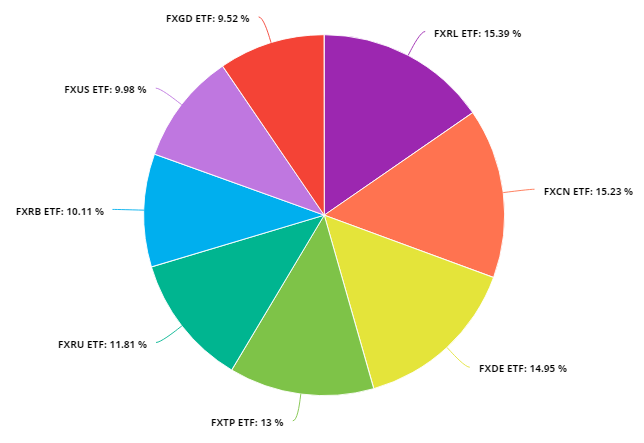

Когда я начинал, были не сильно популярны пассивные инвестиции через ETF фонды, сейчас же это направление активно развивается. Здесь вам нет необходимости отбирать отдельные акции или облигации в портфель, а достаточно купить ETF на разные активы (акции, облигации, золото, недвижимость и т.д.). Причем, появляется отличная возможность диверсифицироваться, как по отдельным секторам и типам активов, так и по целым странам. Я недавно запустил еще одну стратегию, которая как раз построена на использовании ETF. Сейчас в этот портфель входят рынки США, Китая, Германии, России, также есть доля облигаций и золота.

Приведу ниже структуру, как пример того, что всего из 8 фондов можно собрать качественный и сбалансированный портфель с диверсификацией по валютам, странам и типам активов.

У нас на рынке с каждым днем появляется все больше ETF и БПИФ (биржевые паевые инвестиционные фонды), что открывает горизонты даже самым прихотливым инвесторам. Структура моего портфеля не является эталоном, это всего лишь пример. Каждый из вас может собрать подобный портфель в зависимости от ваших предпочтений, склонности к риску и ожидаемой доходности.

Есть удобный конструктор портфеля из ETF компании Finex, где вы можете выбрать интересующие активы в нужных пропорциях и посмотреть, как такой портфель вел себя исторически.

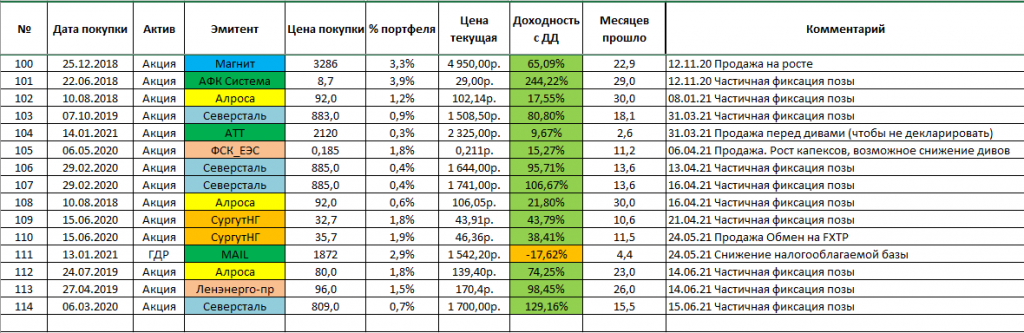

Журнал сделок

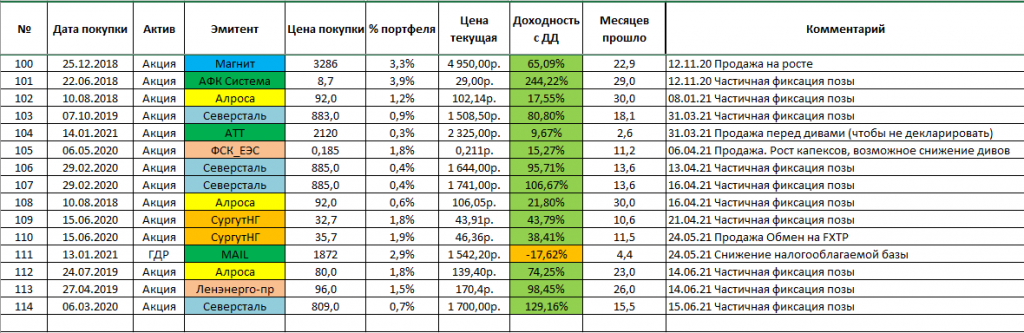

Для развития самодисциплины и анализа прошлых сделок я стараюсь вести журнал по всем своим покупкам и продажам активов, вот пример того, как это выглядит по последним продажам:

Есть активы в циклических секторах, такие я стараюсь время от времени подрезать, забирая часть прибыли, а на просадке откупать вновь. Но это мой подход, некоторые активы, как писал выше, лучше просто купить и не продавать годами, пока не ухудшится перспектива бизнеса, как вариант. Например, если вы понимаете, что перспектива пленки для фотоаппаратов на исходе, то Kodak можно и продать.

Резюме

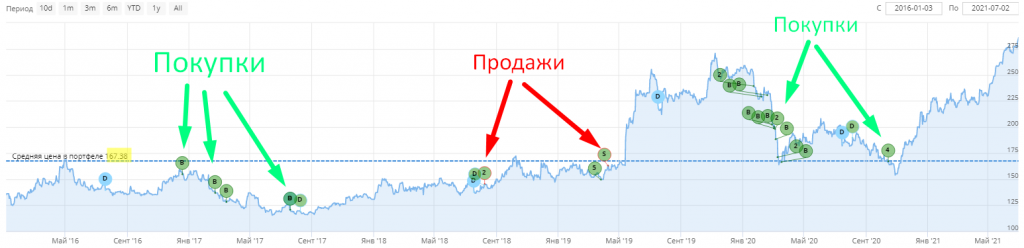

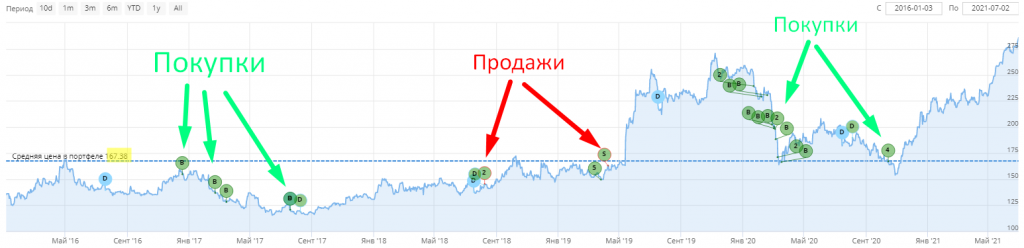

Практика показала, что инвестировать лучше всего долгосрочно, сложно угадать пик или дно по ценам. Вот пример моей работы с позицией по Газпрому, я акции покупал в 2016 году еще, потом продал перед резким ростом. Хорошо, что в 2020 году была коррекция и получилось откупить акции обратно, больше продавать их не планирую. Средняя цена покупки сейчас составляет 167 рублей.

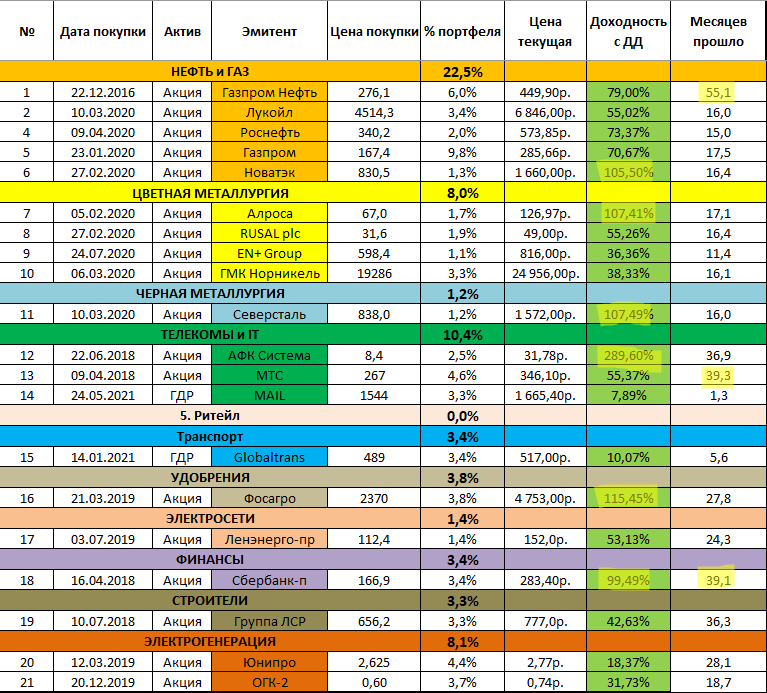

А вот более интересный пример с компанией Газпром нефть. Здесь я с 2016 года только покупаю актив и на всех просадках докупаю, ни одной продажи еще не было и ни разу не пожалел об этом.

В ТГК-1 была тоже интересная ситуация, у компании подходила к концу программа ДПМ, и повышенные платежи должны с 2021 года закончится по ряду генерирующих объектов. В 2020 году я уже начал искать потихоньку точку выхода, внезапно акции сильно задрали, чем и удалось воспользоваться, продав всю позицию, как показало время, не зря. Но и здесь срок удержания актива был около 2 лет.

Благодаря долгому удержанию качественных акций, доходность по многим активам уже либо близка, либо перевалила за 100%.

Этот портфель не стоит повторять, я многие акции покупал уже давно, идеи время от времени меняются. Но обратите внимание, что здесь нет биткоинов, Virgin Galactic, Tesla, за которыми гоняется большинство новобранцев. Пока все ищут тысяч процентов, мы с вами вполне можем зарабатывать более-менее стабильно 18-30% в зависимости от стратегии.

Советы, которые я бы дал самому себе 5 лет назад с учетом текущего опыта:

не ищи доходности сильно выше рынка, там может быть подвох;

внимательно изучай актив, куда вкладываешь деньги;

используй те инструменты, которые проверены временем (акции, облигации, ETF и прочие биржевые), не бегай за хайпами и быстрым заработком;

невозможно заработать все деньги, но можно все потерять, не стоит рисковать;

веди журнал сделок.

У меня всё, друзья. Инвестируйте с умом! И, как говорит Лариса Морозова: «Инвестиции это не спринт, а марафон».

И я с ней полностью согласен.

Вот простой пример динамики портфеля ИИС:

Даже мартовская приличная коррекция почти не заметна на 5-летнем периоде, просадки это такая же норма, как снег зимой или дождь летом, не стоит их бояться, но нужно быть готовым, имея небольшую кубышку.

Мы все знаем бизнесменов, как Джефф Безос (Amazon), Илон Маск (Tesla), Аркадий Волож (Яндекс). Но согласитесь, построить такую корпорацию, как Amazon или Яндекс с нуля сможет далеко не каждый из нас. А вот поучаствовать в росте их стоимости, а в перспективе и в распределении прибыли данных компаний могут все, став акционерами.

Мы также знаем известных инвесторов, которые стали миллиардерами, вкладывая деньги в уже готовые бизнесы, Уоррен Баффет (Berkshire Hathaway), Питер Линч (Fidelity Magellan), Джон Богл (Vanguard).

Таким образом, чтобы разбогатеть у нас есть минимум 2 надежных и проверенных временем варианта — открыть собственный бизнес и(или) инвестировать в уже существующий.

Лично я, когда столкнулся с этим вопросом, не долго выбирал. Из меня бизнесмен скорее всего вышел бы не очень хороший, да и риски велики. Сфера инвестиций показалась более простым решением, здесь я могу вложить средства не в одно направление (как в бизнесе), а в десятки по разным секторам и странам. Если разумно подходить к таким инвестициям, то потерять все средства просто невозможно, даже при самом худшем сценарии.

Мой опыт

Я начал задумываться о дополнительном доходе в 2010 году, после того, как вернулся из армии. Но отсутствие опыта и знаний в сфере финансов заставило пойти по не самому короткому пути. Вместо того, чтобы сразу идти на биржу, меня немного потрепало в разных хайпах (компании, которые предлагают высокий доход, но потом, как правило, закрываются с нашими деньгами). Дальше получил опыт в ПАММ счетах на Форекс, даже в МММ-2011 поучаствовал, правда успел вывести средства.

Трейдинг

Потеряв приличную сумму средств в вышеописанных инструментах, но получив хороший опыт, я решил, что только сам буду отвечать за свои финансы и управлять ими. Если не знаешь куда вложить деньги, то лучшим решением будет инвестировать в себя, я так и поступил, купив курсы по трейдингу.

С 2013 по 2015 год потихоньку приторговывал сам, вначале на небольшие суммы, пытаясь разобраться, как эта (новая для меня) сфера работает. Начал вести журнал сделок, чтобы оценить свою результативность и видеть основные ошибки.

В 2013-2014 годах более-менее разобрался в инструментах, чем отличаются акции от облигаций и в том, что такое фьючерсы. В 2015 году завел уже более серьезные деньги и начал искать Грааль.

Вышло вполне неплохо, более 50% годовых за 2015 год, но времени было потрачено огромное количество. Также это было сложно совмещать с основной деятельностью, поэтому решил поискать что-то более пассивное, чтобы не требовало ежедневного внимания. Так я пришел в инвестиции.

Инвестиции

Главные ценности, которые я извлек из работы на форексе и в хайпах, а также потом из трейдинга стали следующие:

только я сам отвечаю за результат;

трейдинг это такой же бизнес и требует времени, легких денег в этой сфере нет;

прежде, чем куда-то вложить или что-то купить, нужно изучить, как это работает.

В 2016 году я изучил, что такое и как работает ИИС (индивидуальный инвестиционный счет) и решил открыть его. Потом прошел курсы, чтобы более уверенно разбирать в том, что такое акции, какие они бывают, чем отличаются и т.д. Потом поднял свой уровень в облигациях и ETF фондах.

Прежде, чем покупать любую компанию я стараюсь ее проанализировать, что она из себя представляет, какие рынки сбыта, какая доля экспорта, кто мажоритарный акционер, на сколько востребован продукт/услуга, как давно на рынке, платит ли дивиденды и прочее. Если мне бизнес нравится и в нем вижу перспективы роста, то тогда смотрю на динамику показателей за последние 3-5 лет. Раньше я это делал сам в таблицах эксель, вот пример по Газпрому:

Сейчас есть готовые ресурсы, которые делают всю эту работу за вас за небольшую плату.

Тема инвестирования мне очень понравилась, она не требует столько времени, сколько трейдинг, а результаты зависят от стратегии и срока. У меня, например, было вначале 2 стратегии, консервативная, где доля облигаций составляла 20-30% и умеренно-агрессивная, где облигаций не было вообще.

Консервативной стратегии сейчас исполнилось 5 лет (открывал на счете ИИС), среднегодовая доходность составила около 18% за этот период, это лучше, чем вклад и почти в 4 раза удалось обогнать инфляцию.

Если посмотреть доходность по годам, то лучший результат был в кризисный 2020 год, а худший в 2018 году.

Я принципиально не использую плечи (маржинальную торговлю) и не открываю коротких позиций (шорт). Покупаю только крупных представителей российского бизнеса после собственного анализа. Даже такой простой подход позволяет получать доходность гораздо выше депозита, целью я ставил — обогнать депозит минимум в 2 раза, иначе не было бы смысла в этом.

По умеренно-агрессивной стратегии доходность получилась выше, около 31% годовых, но ее я запустил в 2018 году, а в августе текущего года по многим активам пройдет ровно 3 года с момента покупки и я планирую получить льготу долгосрочного владения (ЛДВ), которая позволяет не платить налог с прибыли, если актив не продавал в течение 3 лет.

Если брать доходность по данному портфелю в разрезе лет, то она выгляди следующим образом:

По 2021 году пока приведена предварительная доходность, за оставшиеся 4 месяца она еще может измениться, как в бОльшую, так и в меньшую сторону.

Я здесь никому не стараюсь что-то доказать, просто на собственном примере могу ответственно сказать, что инвестирование в РФ вполне рабочий инструмент. Как минимум, вполне можно обгонять инфляцию и депозит без каких-то специальных знаний, если подходить к этому с умом.

Когда я начинал, были не сильно популярны пассивные инвестиции через ETF фонды, сейчас же это направление активно развивается. Здесь вам нет необходимости отбирать отдельные акции или облигации в портфель, а достаточно купить ETF на разные активы (акции, облигации, золото, недвижимость и т.д.). Причем, появляется отличная возможность диверсифицироваться, как по отдельным секторам и типам активов, так и по целым странам. Я недавно запустил еще одну стратегию, которая как раз построена на использовании ETF. Сейчас в этот портфель входят рынки США, Китая, Германии, России, также есть доля облигаций и золота.

Приведу ниже структуру, как пример того, что всего из 8 фондов можно собрать качественный и сбалансированный портфель с диверсификацией по валютам, странам и типам активов.

У нас на рынке с каждым днем появляется все больше ETF и БПИФ (биржевые паевые инвестиционные фонды), что открывает горизонты даже самым прихотливым инвесторам. Структура моего портфеля не является эталоном, это всего лишь пример. Каждый из вас может собрать подобный портфель в зависимости от ваших предпочтений, склонности к риску и ожидаемой доходности.

Есть удобный конструктор портфеля из ETF компании Finex, где вы можете выбрать интересующие активы в нужных пропорциях и посмотреть, как такой портфель вел себя исторически.

Журнал сделок

Для развития самодисциплины и анализа прошлых сделок я стараюсь вести журнал по всем своим покупкам и продажам активов, вот пример того, как это выглядит по последним продажам:

Есть активы в циклических секторах, такие я стараюсь время от времени подрезать, забирая часть прибыли, а на просадке откупать вновь. Но это мой подход, некоторые активы, как писал выше, лучше просто купить и не продавать годами, пока не ухудшится перспектива бизнеса, как вариант. Например, если вы понимаете, что перспектива пленки для фотоаппаратов на исходе, то Kodak можно и продать.

Резюме

Практика показала, что инвестировать лучше всего долгосрочно, сложно угадать пик или дно по ценам. Вот пример моей работы с позицией по Газпрому, я акции покупал в 2016 году еще, потом продал перед резким ростом. Хорошо, что в 2020 году была коррекция и получилось откупить акции обратно, больше продавать их не планирую. Средняя цена покупки сейчас составляет 167 рублей.

А вот более интересный пример с компанией Газпром нефть. Здесь я с 2016 года только покупаю актив и на всех просадках докупаю, ни одной продажи еще не было и ни разу не пожалел об этом.

В ТГК-1 была тоже интересная ситуация, у компании подходила к концу программа ДПМ, и повышенные платежи должны с 2021 года закончится по ряду генерирующих объектов. В 2020 году я уже начал искать потихоньку точку выхода, внезапно акции сильно задрали, чем и удалось воспользоваться, продав всю позицию, как показало время, не зря. Но и здесь срок удержания актива был около 2 лет.

Благодаря долгому удержанию качественных акций, доходность по многим активам уже либо близка, либо перевалила за 100%.

Этот портфель не стоит повторять, я многие акции покупал уже давно, идеи время от времени меняются. Но обратите внимание, что здесь нет биткоинов, Virgin Galactic, Tesla, за которыми гоняется большинство новобранцев. Пока все ищут тысяч процентов, мы с вами вполне можем зарабатывать более-менее стабильно 18-30% в зависимости от стратегии.

Советы, которые я бы дал самому себе 5 лет назад с учетом текущего опыта:

не ищи доходности сильно выше рынка, там может быть подвох;

внимательно изучай актив, куда вкладываешь деньги;

используй те инструменты, которые проверены временем (акции, облигации, ETF и прочие биржевые), не бегай за хайпами и быстрым заработком;

невозможно заработать все деньги, но можно все потерять, не стоит рисковать;

веди журнал сделок.

У меня всё, друзья. Инвестируйте с умом! И, как говорит Лариса Морозова: «Инвестиции это не спринт, а марафон».

И я с ней полностью согласен.

Вот простой пример динамики портфеля ИИС:

Даже мартовская приличная коррекция почти не заметна на 5-летнем периоде, просадки это такая же норма, как снег зимой или дождь летом, не стоит их бояться, но нужно быть готовым, имея небольшую кубышку.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба