23 июля 2021 БКС Экспресс Зельцер Михаил

Японский Nikkei (выходной день)

Китайский Shanghai Composite (-0,6%)

Южнокорейский Kospi (+0,1%)

Гонконгский Hang Seng (-1%)

Австралийский ASX (-0,1%)

О главном

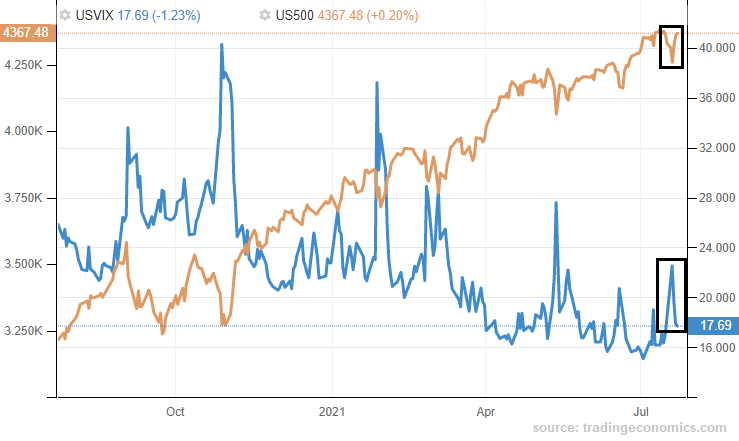

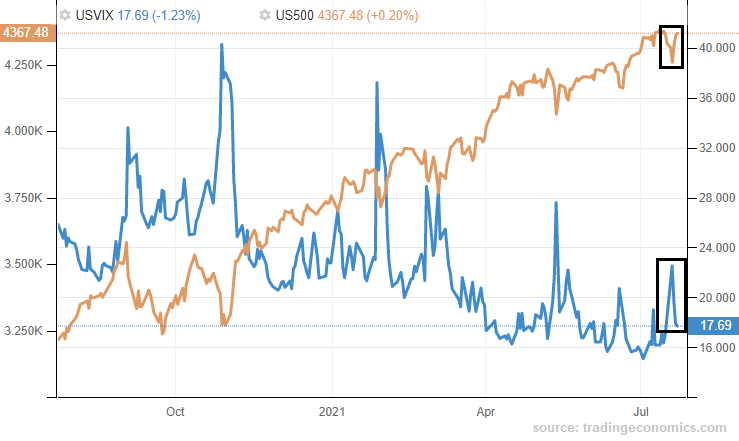

Если понедельник поистине стал днем фондового медведя, то уже к финишу торговой недели от успехов игроков на понижение почти ничего не осталось. Вновь маячат исторические максимумы американского рынка, «индекс страха» VIX остается ниже среднегодовых значений, а фундаментальный негатив отыгрывается от обратного в ожидании улучшений.

В АТР и на развивающихся площадках картина не столь радужная. Во-первых, сохраняется нисходящий тренд азиатских макропоказателей, а во-вторых, рисковый характер площадок стран переходного периода вынуждает крупный капитал проявлять осторожность в обстановке перегретости глобальных индексов.

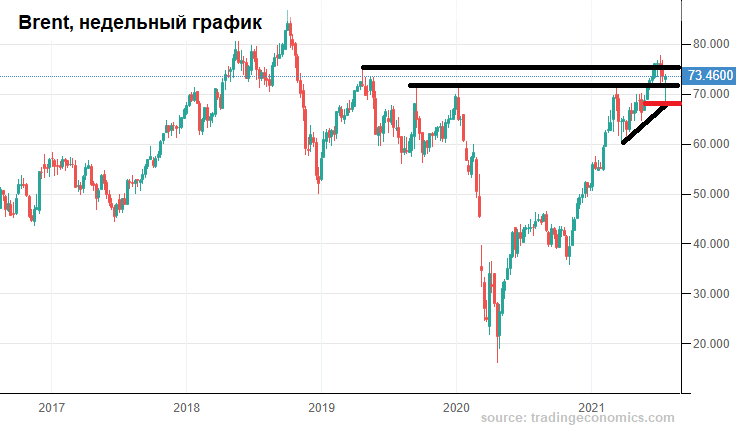

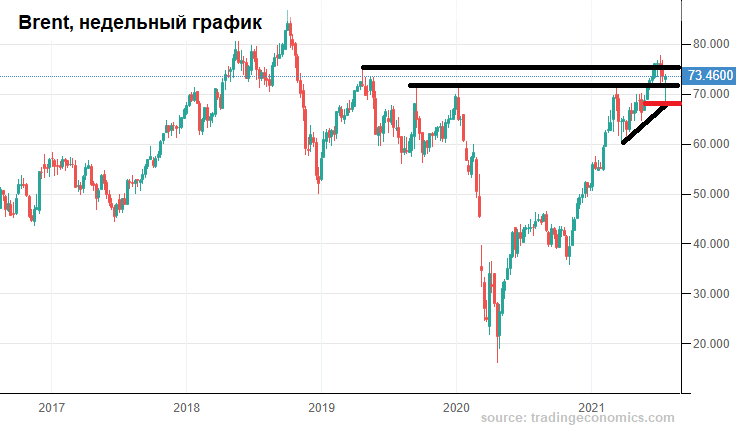

Нефтяные фьючерсы на отскоке по сути не заметили уровень сопротивления на $71 за баррель Brent, двинув значительно выше, под $74. Отрадно, что расчетная область на июль в $68 устояла. Дальнейшая траектория движения commodities будет зависеть как от баланса спроса и предложения, так и от инфляционного драйвера. Видится, что среднесрочное охлаждение товарного рынка не окончено.

Азиатские рынки

Разрозненность индексов АТР сегодня не обеспечит поддержки игрокам европейского региона.

Китайский Shanghai Composite снижается чуть более полпроцента, а индекс автономии гонконгский Hang Seng падает на процент. Здесь сказывается влияние госрегулирования высокотехнологичного сектора страны. Власти Поднебесной продолжают давление на технологичные гиганты в рамках антимонопольного законодательства и борьбы с якобы незаконным сбором данных пользователей.

С технической точки зрения композитный бенчмарк акций остается выше поддержки 3500 п., но и прорвать наклонное сопротивление пока не удается. Участники фондовых площадок группы BRICS вынуждены пристально следить за китайской конъюнктурой.

Уход индекса под планку обнажит риски движения в область 3200 п., однако заручиться лишь внутренними факторами китайским инвесторам не получится, пока американские индексы не отлипнут от максимумов.

Австралийский ASX сегодня не может определиться с направлением. С одной стороны, высокая корреляция странового индекса с американским раллирующим S&P 500 поддерживает рынок Австралии в области исторических максимумов. С другой — наблюдаем закономерное охлаждение сентимента менеджеров по закупкам как на производстве, так и в сфере услуг. Теперь и Австралия присоединилась к общим тенденциям в АТР — затухание макропоказателей налицо.

После июньского среза деловой активности высказывалось предположение о полной реализации эффекта низкой базы. Результат: в июле композитный индекс PMI рухнул в область 14-месячных минимумов, до 45 п. Рекордное ухудшение настроений погрузило индикатор ниже ватерлинии в 50 п., отделяющей развитие от сжатия экономики.

Таким образом, торговая неделя на рынках Азии запомнится массированными распродажами рисковых активов на фоне замедления национальных экономик и умеренным восстановлением индексов под занавес пятницы на волне полного выкупа американского рынка акций. А сегодня фактор АТР будет нейтрален для игроков европейского региона.

Американские площадки

Очередной выкуп глубокой просадки рынка состоялся. У фондовых медведей явно не идут дела: все попытки развить адекватную коррекцию наталкиваются на фактор масштабной ликвидности на фоне фискально-монетарных стимулов финансовых властей Штатов.

В утренние часы пятницы фьючерс на индекс широкого рынка акций S&P 500 курсирует у 4370 п. (+0,2%). Волатильность опять снижается, отражая оптимизм игроков. До исторического пика рынку акций остается менее трети процента, что дает умеренно положительный взгляд на открытие европейских биржевых площадок.

На будущей неделе состоится очередное заседание ФРС, где участники рынка хотели бы в первую очередь получить сигналы о судьбе программ количественного смягчения. Решение регулятора зиждется на двух факторах — инфляции и рынке труда. Если по первому показателю ценовое давление не стихает, а таргеты ФРС давно биты, то восстановление занятости идет неравномерно: скачки кривой безработицы и заявок на пособие говорят о сохраняющихся проблемах.

Вчера вышли данные по числу нуждающихся в господдержке. Видим, что после падения показателя в прошлый четверг к минимумам марта 2020 г., вчерашние обращения вновь растут. Недельные данные показали прирост до 419 тыс. после 368 тыс. и против ожиданий улучшения до 350 тыс. — у регулятора вновь появляется аргумент повременить со ставкой, но темп выкупа облигаций все-таки пора снижать.

Таким образом, очередная торговая неделя завершается с преимуществом американских быков. Глубокий пролив рынка выкуплен, соблазн достичь очередного пика в индексах велик.

Июль завершается, а по статистике на август и сентябрь приходится самое неблагоприятное время для рынка Штатов. Конечно, в рамках текущего исторического момента говорить о полном повторении прошлого было бы некорректно, но иметь ввиду сезонность приходится на фоне перегретости рынков и слишком легкой в исполнении и уже всем очевидной стратегии «выкупа глубокой просадки».

Сырье

Цены на нефть продолжили подъем. Накануне выражался скептицизм по поводу устойчивости отскока котировок от $68 значительно выше $71 за баррель марки Brent, но быки заручились поддержкой со стороны оптимистичных оценок спроса и нейтральных по наращению добычи ОПЕК+ и в США.

В итоге сентябрьские фьючерсы двинули под $74, а к открытию Европы наблюдается незначительное сползание Brent к $73,5. Драйвер нефти, безусловно, стал доминирующим в курсообразовании финансовых инструментов стран-экспортеров сырья. Поддержало настрой быков товарного рынка и охлаждение глобального спроса на доллар.

С технической точки зрения пробой вверх $71 по Brent вновь актуализирует уровень сопротивления на $75, при этом среднесрочные оценки охлаждения commodities сохраняются, несмотря на уже достигнутую на этой неделе расчетную область поддержки в $68 за баррель.

Китайский Shanghai Composite (-0,6%)

Южнокорейский Kospi (+0,1%)

Гонконгский Hang Seng (-1%)

Австралийский ASX (-0,1%)

О главном

Если понедельник поистине стал днем фондового медведя, то уже к финишу торговой недели от успехов игроков на понижение почти ничего не осталось. Вновь маячат исторические максимумы американского рынка, «индекс страха» VIX остается ниже среднегодовых значений, а фундаментальный негатив отыгрывается от обратного в ожидании улучшений.

В АТР и на развивающихся площадках картина не столь радужная. Во-первых, сохраняется нисходящий тренд азиатских макропоказателей, а во-вторых, рисковый характер площадок стран переходного периода вынуждает крупный капитал проявлять осторожность в обстановке перегретости глобальных индексов.

Нефтяные фьючерсы на отскоке по сути не заметили уровень сопротивления на $71 за баррель Brent, двинув значительно выше, под $74. Отрадно, что расчетная область на июль в $68 устояла. Дальнейшая траектория движения commodities будет зависеть как от баланса спроса и предложения, так и от инфляционного драйвера. Видится, что среднесрочное охлаждение товарного рынка не окончено.

Азиатские рынки

Разрозненность индексов АТР сегодня не обеспечит поддержки игрокам европейского региона.

Китайский Shanghai Composite снижается чуть более полпроцента, а индекс автономии гонконгский Hang Seng падает на процент. Здесь сказывается влияние госрегулирования высокотехнологичного сектора страны. Власти Поднебесной продолжают давление на технологичные гиганты в рамках антимонопольного законодательства и борьбы с якобы незаконным сбором данных пользователей.

С технической точки зрения композитный бенчмарк акций остается выше поддержки 3500 п., но и прорвать наклонное сопротивление пока не удается. Участники фондовых площадок группы BRICS вынуждены пристально следить за китайской конъюнктурой.

Уход индекса под планку обнажит риски движения в область 3200 п., однако заручиться лишь внутренними факторами китайским инвесторам не получится, пока американские индексы не отлипнут от максимумов.

Австралийский ASX сегодня не может определиться с направлением. С одной стороны, высокая корреляция странового индекса с американским раллирующим S&P 500 поддерживает рынок Австралии в области исторических максимумов. С другой — наблюдаем закономерное охлаждение сентимента менеджеров по закупкам как на производстве, так и в сфере услуг. Теперь и Австралия присоединилась к общим тенденциям в АТР — затухание макропоказателей налицо.

После июньского среза деловой активности высказывалось предположение о полной реализации эффекта низкой базы. Результат: в июле композитный индекс PMI рухнул в область 14-месячных минимумов, до 45 п. Рекордное ухудшение настроений погрузило индикатор ниже ватерлинии в 50 п., отделяющей развитие от сжатия экономики.

Таким образом, торговая неделя на рынках Азии запомнится массированными распродажами рисковых активов на фоне замедления национальных экономик и умеренным восстановлением индексов под занавес пятницы на волне полного выкупа американского рынка акций. А сегодня фактор АТР будет нейтрален для игроков европейского региона.

Американские площадки

Очередной выкуп глубокой просадки рынка состоялся. У фондовых медведей явно не идут дела: все попытки развить адекватную коррекцию наталкиваются на фактор масштабной ликвидности на фоне фискально-монетарных стимулов финансовых властей Штатов.

В утренние часы пятницы фьючерс на индекс широкого рынка акций S&P 500 курсирует у 4370 п. (+0,2%). Волатильность опять снижается, отражая оптимизм игроков. До исторического пика рынку акций остается менее трети процента, что дает умеренно положительный взгляд на открытие европейских биржевых площадок.

На будущей неделе состоится очередное заседание ФРС, где участники рынка хотели бы в первую очередь получить сигналы о судьбе программ количественного смягчения. Решение регулятора зиждется на двух факторах — инфляции и рынке труда. Если по первому показателю ценовое давление не стихает, а таргеты ФРС давно биты, то восстановление занятости идет неравномерно: скачки кривой безработицы и заявок на пособие говорят о сохраняющихся проблемах.

Вчера вышли данные по числу нуждающихся в господдержке. Видим, что после падения показателя в прошлый четверг к минимумам марта 2020 г., вчерашние обращения вновь растут. Недельные данные показали прирост до 419 тыс. после 368 тыс. и против ожиданий улучшения до 350 тыс. — у регулятора вновь появляется аргумент повременить со ставкой, но темп выкупа облигаций все-таки пора снижать.

Таким образом, очередная торговая неделя завершается с преимуществом американских быков. Глубокий пролив рынка выкуплен, соблазн достичь очередного пика в индексах велик.

Июль завершается, а по статистике на август и сентябрь приходится самое неблагоприятное время для рынка Штатов. Конечно, в рамках текущего исторического момента говорить о полном повторении прошлого было бы некорректно, но иметь ввиду сезонность приходится на фоне перегретости рынков и слишком легкой в исполнении и уже всем очевидной стратегии «выкупа глубокой просадки».

Сырье

Цены на нефть продолжили подъем. Накануне выражался скептицизм по поводу устойчивости отскока котировок от $68 значительно выше $71 за баррель марки Brent, но быки заручились поддержкой со стороны оптимистичных оценок спроса и нейтральных по наращению добычи ОПЕК+ и в США.

В итоге сентябрьские фьючерсы двинули под $74, а к открытию Европы наблюдается незначительное сползание Brent к $73,5. Драйвер нефти, безусловно, стал доминирующим в курсообразовании финансовых инструментов стран-экспортеров сырья. Поддержало настрой быков товарного рынка и охлаждение глобального спроса на доллар.

С технической точки зрения пробой вверх $71 по Brent вновь актуализирует уровень сопротивления на $75, при этом среднесрочные оценки охлаждения commodities сохраняются, несмотря на уже достигнутую на этой неделе расчетную область поддержки в $68 за баррель.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба