Пандемия ФРС не остановит.

Экономика США достигла прогресса, однако этого слишком мало, чтобы принимать решения. Джерому Пауэллу требуется несколько сильных отчетов по рынку труда, чтобы начать сворачивать $120 млрд программу покупки активов. При этом вопрос повышения ставки по федеральным фондам не находится на радаре ФРС. Вряд ли центробанк мог быть более «голубиным» в текущих условиях, что вылилось в рост EUR/USD к середине 18-й фигуры. Для меня важнее другое. Он не собирается бояться Дельты, а значит, ни о каком возвращении к политике пассивного созерцания не может быть и речи.

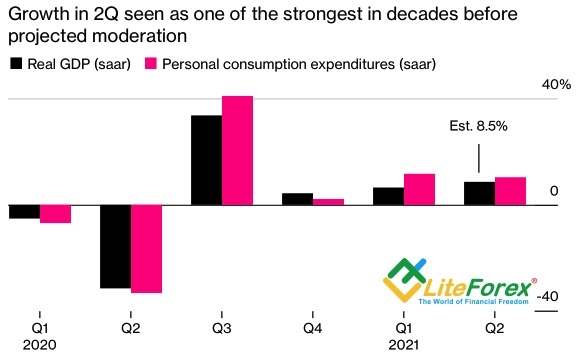

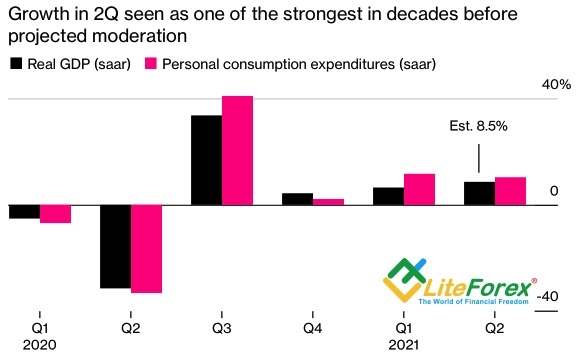

По словам Джерома Пауэлла, несмотря на рост числа инфицированных COVID-19, экономика адаптировалась к пандемии. Благодаря масштабной вакцинации, фискальной и монетарной поддержке, она, согласно консенсус-прогнозу экспертов Bloomberg, выросла на 8,5%, что является вторым результатом за последние 39 лет. Вполне возможно, Штаты находятся на пике, однако это вовсе не означает, что их экономика слаба. Восстановление вступает в этап зрелости, и Федрезерв может с чистой совестью нормализовать денежно-кредитную политику.

Динамика американского ВВП

В целом создалось впечатление, что Джером Пауэлл держал карты поближе к жилету. Он предоставил не так много подробностей относительно дискуссии по поводу сворачивания QE. По словам председателя ФРС, существует ряд мнений, какие сроки будут подходящими. На завершение предыдущей программы количественного смягчения в 2014 Федрезерву потребовалось 10 месяцев. Спустя 14 месяцев после прекращения покупок активов он начал повышать ставки.

На мой взгляд, сейчас все будет происходить быстрее. Рецессия-2020 продлилась всего два месяца, экономика США вернулась к уровням 2019 уже во втором квартале 2021. При этом доходность трежерис не растет как в 2013 во время конус-истерики, что поддерживает благоприятные финансовые условия и развязывает ФРС руки в деле нормализации. Проблема только одна. В составе FOMC немало «голубей». Они настаивают на временном характере высокой инфляции, утверждают, что Штаты далеки от полной занятости и закрывают глаза на перегрев рынка недвижимости, не собираясь прекращать покупку ипотечных облигаций раньше, чем казначейских.

Раскол по этому поводу хорошо виден в словах Джерома Паэулла. Он отметил, что избавляться от этих типов бумаг Федрезерв, вероятно, будет одновременно, хотя официальные лица могут принять решение о более быстром сокращении обеспеченных ипотекой долговых обязательств. Очевидно, председатель ФРС уравновешивает разделенный центробанк, и такое чистилище денежно-кредитной политики будет продолжаться до тех пор, пока экономические данные по Штатам будут носить смешанный характер.

Таким образом, внутри FOMC имеет место раскол по поводу сроков и порядка выхода из QE, Федрезерв признает, что экономика США достигла прогресса, не боится пандемии, встал на путь нормализации денежно-кредитной политики и не намерен возвращаться на обочину. Это означает, что потенциал ралли EUR/USD ограничен, и имеет смысл продавать пару на росте с последующим отбоем от сопротивлений на 1,188 и 1,195.

Экономика США достигла прогресса, однако этого слишком мало, чтобы принимать решения. Джерому Пауэллу требуется несколько сильных отчетов по рынку труда, чтобы начать сворачивать $120 млрд программу покупки активов. При этом вопрос повышения ставки по федеральным фондам не находится на радаре ФРС. Вряд ли центробанк мог быть более «голубиным» в текущих условиях, что вылилось в рост EUR/USD к середине 18-й фигуры. Для меня важнее другое. Он не собирается бояться Дельты, а значит, ни о каком возвращении к политике пассивного созерцания не может быть и речи.

По словам Джерома Пауэлла, несмотря на рост числа инфицированных COVID-19, экономика адаптировалась к пандемии. Благодаря масштабной вакцинации, фискальной и монетарной поддержке, она, согласно консенсус-прогнозу экспертов Bloomberg, выросла на 8,5%, что является вторым результатом за последние 39 лет. Вполне возможно, Штаты находятся на пике, однако это вовсе не означает, что их экономика слаба. Восстановление вступает в этап зрелости, и Федрезерв может с чистой совестью нормализовать денежно-кредитную политику.

Динамика американского ВВП

В целом создалось впечатление, что Джером Пауэлл держал карты поближе к жилету. Он предоставил не так много подробностей относительно дискуссии по поводу сворачивания QE. По словам председателя ФРС, существует ряд мнений, какие сроки будут подходящими. На завершение предыдущей программы количественного смягчения в 2014 Федрезерву потребовалось 10 месяцев. Спустя 14 месяцев после прекращения покупок активов он начал повышать ставки.

На мой взгляд, сейчас все будет происходить быстрее. Рецессия-2020 продлилась всего два месяца, экономика США вернулась к уровням 2019 уже во втором квартале 2021. При этом доходность трежерис не растет как в 2013 во время конус-истерики, что поддерживает благоприятные финансовые условия и развязывает ФРС руки в деле нормализации. Проблема только одна. В составе FOMC немало «голубей». Они настаивают на временном характере высокой инфляции, утверждают, что Штаты далеки от полной занятости и закрывают глаза на перегрев рынка недвижимости, не собираясь прекращать покупку ипотечных облигаций раньше, чем казначейских.

Раскол по этому поводу хорошо виден в словах Джерома Паэулла. Он отметил, что избавляться от этих типов бумаг Федрезерв, вероятно, будет одновременно, хотя официальные лица могут принять решение о более быстром сокращении обеспеченных ипотекой долговых обязательств. Очевидно, председатель ФРС уравновешивает разделенный центробанк, и такое чистилище денежно-кредитной политики будет продолжаться до тех пор, пока экономические данные по Штатам будут носить смешанный характер.

Таким образом, внутри FOMC имеет место раскол по поводу сроков и порядка выхода из QE, Федрезерв признает, что экономика США достигла прогресса, не боится пандемии, встал на путь нормализации денежно-кредитной политики и не намерен возвращаться на обочину. Это означает, что потенциал ралли EUR/USD ограничен, и имеет смысл продавать пару на росте с последующим отбоем от сопротивлений на 1,188 и 1,195.

/templates/new/dleimages/no_icon.gif

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба