3 августа 2021 Bloomberg

Институциональные инвесторы стали чистыми покупателями американских активов впервые в этом году

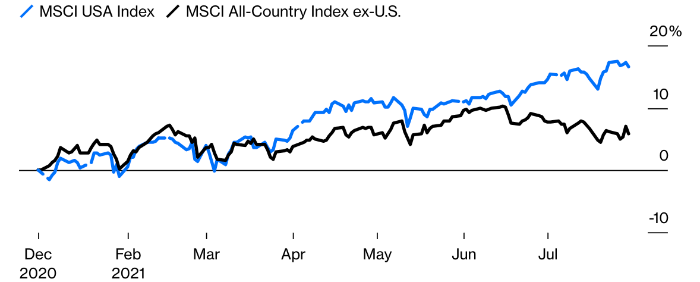

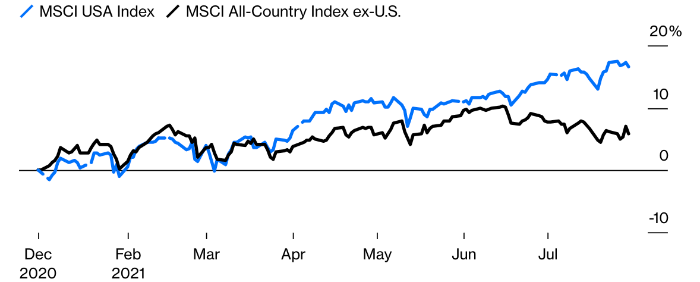

Американская исключительность снова дала о себе знать. По крайней мере, в том, что касается фондового рынка. Акции США выросли на 16.7% за первые семь месяцев этого года, опережая остальные рынки, которые набрали всего 5.90%.

Несмотря на головокружительные успехи, не хватало одного важнейшего компонента — поддержки тех, кто больше всех заинтересован. Однако все изменилось, когда индекс State Street Global Markets, опубликованный в среду, показал, что институциональные инвесторы стали чистыми покупателями американских активов впервые в этом году. Такое изменение настроений подчеркивает, что по сравнению с остальным миром перспективы США только крепчают. Это значит, что Федеральная резервная система выбрала правильную стратегию для поддержки экономики в условиях затяжной пандемии.

Американские акции обгоняют остальной мир

Источник: Bloomberg

Индекс State Street, основанный на фактических сделках и охватывающий 15% торгуемых активов в мире, вырос до 105.1 в июле. Это самый высокий показатель с апреля 2018 года. (100 означает, что инвесторы не увеличивают и не уменьшают свои долгосрочные вложения в рискованные активы). Индекс по Европе практически не изменился и составил 92.8; индекс Азии упал до 87.

Штаты снова впереди всех

Из-за пандемии произошел раскол. На минувшей неделе Международный валютный фонд назвал его «двухуровневым восстановлением», когда некоторые экономики укрепляются, а другие — впадают в кризис. Организация повысила прогноз по росту в странах с развитой экономикой в этом году на 0.5% до 5.6% и снизила его для развивающихся стран на 0.4% до 6.3%. Ожидается, что в США экономика вырастет на 7%, то есть выше среднего показателя в развитом и развивающемся сегментах.

Конечно, дельта-штамм Covid-19 способен подпортить картину, но эта проблема касается не только США. Кроме того, едва ли найдется много других мест, куда вложить деньги в случае спада. ФРС и американское правительство проявили готовность быстро влить ликвидность и расширить стимулирующие меры при первых признаках слабости.

Вместе с привлекательностью американских финансовых активов растет и курс доллара. В этом году он укрепился на 2.36% по отношению к девяти другим валютам развитых стран. Американская валюта уступает только британскому фунту, который остался в выигрыше после «Брекзита», и канадскому доллару, который получил поддержку от роста цен на нефть и энергоносители.

Доллар снова пользуется спросом

Институт международных финансов в Вашингтоне на прошлой неделе позиционирование доллара вышло на положительную территорию после длительного периода медвежьих настроений. За последнюю неделю общий объем спекулятивных ставок на рост доллара увеличился до 77,962, о чем свидетельствуют данные Комиссии по торговле товарными фьючерсами. Это максимальный показатель с декабря 2019 года.

В 2019 году так называемые чистые длинные позиции сокращались. Теперь же они стремительно растут. Главный экономист IIF Робин Брукс описал это явление, как «резкое» колебание, которое случается «редко» и «будет нарастать».

Год назад рынки ставили под сомнение статус доллара как резервной валюты из-за беспрецедентного дефицита бюджета в США.

США по-прежнему имеет дефицит бюджета в триллион долларов, а ФРС покупает казначейские облигации и ценные бумаги на $120 млрд. Однако, если судить по прогнозам МВФ, таким образом, Штаты подготовили свою экономику к росту, который будет выше, чем в других странах.

Позиционирование доллара

Источник: Bloomberg

Неопределенность сохраняется

Кроме того, важно понимать, что инвестировать становится сложнее. Когда Китай запретил прибыль образовательным компаниям, инвесторы потеряли в совокупности 1 трлн долларов. Этот шаг отразился на всех развивающихся рынках, сведя на нет годовой прирост индекса акций MSCI EM.

В этом году также увеличилось влияние «тупых денег» на курсы акций. Согласно данным Bloomberg News, частные инвесторы вложили $500 млрд в биржевые фонды США за первые семь месяцев 2021 года. Это больше, чем за любой полный календарный год за всю историю.

Американская исключительность снова дала о себе знать. По крайней мере, в том, что касается фондового рынка. Акции США выросли на 16.7% за первые семь месяцев этого года, опережая остальные рынки, которые набрали всего 5.90%.

Несмотря на головокружительные успехи, не хватало одного важнейшего компонента — поддержки тех, кто больше всех заинтересован. Однако все изменилось, когда индекс State Street Global Markets, опубликованный в среду, показал, что институциональные инвесторы стали чистыми покупателями американских активов впервые в этом году. Такое изменение настроений подчеркивает, что по сравнению с остальным миром перспективы США только крепчают. Это значит, что Федеральная резервная система выбрала правильную стратегию для поддержки экономики в условиях затяжной пандемии.

Американские акции обгоняют остальной мир

Источник: Bloomberg

Индекс State Street, основанный на фактических сделках и охватывающий 15% торгуемых активов в мире, вырос до 105.1 в июле. Это самый высокий показатель с апреля 2018 года. (100 означает, что инвесторы не увеличивают и не уменьшают свои долгосрочные вложения в рискованные активы). Индекс по Европе практически не изменился и составил 92.8; индекс Азии упал до 87.

Штаты снова впереди всех

Из-за пандемии произошел раскол. На минувшей неделе Международный валютный фонд назвал его «двухуровневым восстановлением», когда некоторые экономики укрепляются, а другие — впадают в кризис. Организация повысила прогноз по росту в странах с развитой экономикой в этом году на 0.5% до 5.6% и снизила его для развивающихся стран на 0.4% до 6.3%. Ожидается, что в США экономика вырастет на 7%, то есть выше среднего показателя в развитом и развивающемся сегментах.

Конечно, дельта-штамм Covid-19 способен подпортить картину, но эта проблема касается не только США. Кроме того, едва ли найдется много других мест, куда вложить деньги в случае спада. ФРС и американское правительство проявили готовность быстро влить ликвидность и расширить стимулирующие меры при первых признаках слабости.

Вместе с привлекательностью американских финансовых активов растет и курс доллара. В этом году он укрепился на 2.36% по отношению к девяти другим валютам развитых стран. Американская валюта уступает только британскому фунту, который остался в выигрыше после «Брекзита», и канадскому доллару, который получил поддержку от роста цен на нефть и энергоносители.

Доллар снова пользуется спросом

Институт международных финансов в Вашингтоне на прошлой неделе позиционирование доллара вышло на положительную территорию после длительного периода медвежьих настроений. За последнюю неделю общий объем спекулятивных ставок на рост доллара увеличился до 77,962, о чем свидетельствуют данные Комиссии по торговле товарными фьючерсами. Это максимальный показатель с декабря 2019 года.

В 2019 году так называемые чистые длинные позиции сокращались. Теперь же они стремительно растут. Главный экономист IIF Робин Брукс описал это явление, как «резкое» колебание, которое случается «редко» и «будет нарастать».

Год назад рынки ставили под сомнение статус доллара как резервной валюты из-за беспрецедентного дефицита бюджета в США.

США по-прежнему имеет дефицит бюджета в триллион долларов, а ФРС покупает казначейские облигации и ценные бумаги на $120 млрд. Однако, если судить по прогнозам МВФ, таким образом, Штаты подготовили свою экономику к росту, который будет выше, чем в других странах.

Позиционирование доллара

Источник: Bloomberg

Неопределенность сохраняется

Кроме того, важно понимать, что инвестировать становится сложнее. Когда Китай запретил прибыль образовательным компаниям, инвесторы потеряли в совокупности 1 трлн долларов. Этот шаг отразился на всех развивающихся рынках, сведя на нет годовой прирост индекса акций MSCI EM.

В этом году также увеличилось влияние «тупых денег» на курсы акций. Согласно данным Bloomberg News, частные инвесторы вложили $500 млрд в биржевые фонды США за первые семь месяцев 2021 года. Это больше, чем за любой полный календарный год за всю историю.

http://www.bloomberg.com/ Источник

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба