3 августа 2021 Just2Trade

По словам президента Федерального резервного банка Сент-Луиса Джеймса Булларда, руководящим лицам Федеральной резервной системы следует начать сокращение покупок активов осенью и завершить этот процесс к марту следующего года в связи с тем, что инфляция в США намного выше, чем ожидалось.

«Я бы предпочел прийти к такому решению в сентябре и начать претворять его через некоторое время» — заявил Буллард репортерам после своего выступления в пятницу. «Моя главная цель – убедить коллег, что эти покупки должны завершиться к концу первого квартала следующего года».

ФРС покупает казначейские облигации на сумму 80 млрд долларов и ипотечные ценные бумаги на сумму 40 млрд долларов в месяц, чтобы помочь экономике восстановиться после спада, вызванного пандемией Covid-19. Федеральная комиссия по открытым рынкам ФРС (FOMC) подтвердила на своем заседании на этой неделе, что эти закупки будут продолжаться до тех пор, пока не будет отмечен «значительный дальнейший прогресс» в достижении ее целевых ориентиров по занятости и инфляции.

В то время как глава ФРС Джером Пауэлл сообщил на пресс-конференции после заседания в среду, что все еще есть способы улучшить показатели занятости, Буллард сослался на резкое увеличение количества вакансий и неофициальные сообщения о нехватке рабочей силы в качестве доказательства несбалансированности рынка труда при продолжающемся росте инфляции на фоне сбоев в цепочках поставок.

«Мы должны идти вперед и начать сокращение покупок активов, а затем полностью завершить этот процесс с целью появления у нас некоторых возможностей способствовать тому, чтобы инфляция была более устойчивой и находилась вблизи желательных для нас уровней» — сказал Буллард.

Прогноз Булларда предусматривает первое повышение процентной ставки ФРС в конце 2022 г., тогда как в соответствии с усредненными ожиданиями членов FOMC это событие должно произойти в 2023 г. Президент ФРБ Сент-Луиса пояснил, что быстрое сокращение объемов закупок ценных бумаг даст ФРС возможность поднять процентные ставки раньше, если это будет необходимо для борьбы с угрожающим ростом инфляции.

Если FOMC будет оттягивать начало сокращения закупок ценных бумаг до 2022 г. (чего ожидает большинство экономистов), то Буллард прокомментировал последствия подобного сценария следующим образом: «Я бы сказал, что это рискованная стратегия — ждать так долго — у вас инфляция может достичь еще более высокого уровня, чем сегодня. Я думаю, что в таком случае вы можете опоздать с мерами реагирования. Для меня это неправильное управление рисками».

«При таком развитии событий руководителям ФРС, возможно, придется повышать процентные ставки быстрее, чем они бы хотели и это может оказать на экономику разрушительное воздействие и вызвать рецессию» — добавил он.

«Сегодня монетарная политика очень мягкая» — отметил Буллард. «И придется существенно повысить процентную ставку, чтобы снизить инфляцию. В этом смысле я полагаю, мы не совсем корректно воспринимаем сложившуюся ситуацию».

По словам Булларда, США, похоже, быстро восстанавливаются после пандемии коронавируса, при этом эффективно помогает вакцинирование, и маловероятно, что «Дельта»-штамм Covid-19 сильно замедлит экономическое развитие.

«В отличие от 2013 г., когда бывший глава ФРС Бен Бернанке намекнул на количественное сокращение объемов покупок ценных бумаг Федрезервом и тем самым вызвал панику на рынках, сейчас инвесторы не так опасаются подобного развития событий, о чем лишний раз свидетельствует снижение доходности казначейских облигаций» — заявил Буллард.

Временные сроки Булларда по сокращению закупок активов значительно более короткие, чем были предложены другими должностными лицами ФРС или спрогнозированы экономистами. В опросе, проведенном перед совещанием по монетарной политике, экономисты ожидали, что FOMC официально объявит о сокращении к декабрю и начнет его реализовывать в начале 2022 г.

Буллард, который в следующий раз будет голосовать на совещании по проведению монетарной политики лишь в 2022 г., иногда рассматривался как неформальный лидер FOMC и был первым, кто настаивал на втором раунде покупок активов после рецессии 2007–2009 гг. В конце концов FOMC предпринял этот шаг.

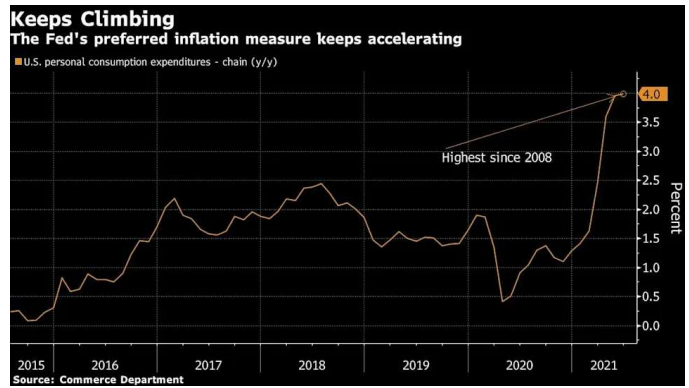

Потребительские цены растут самыми быстрыми темпами с 2008 г., поскольку экономика снова активизируется, а американцы широко тратят деньги после более чем годовой изоляции. Ключевой показатель, который ФРС использует для своего целевого ориентира по инфляции, вырос на 4% в июне по сравнению с годом ранее, при этом он четвертый месяц подряд превысил целевой показатель в 2%.

«Инфляция будет снижаться, но мы не знаем, насколько она упадет, и, если этого не произойдет, нам придется аккуратно опускать инфляцию до 2%» — сказал Буллард. «Сейчас хорошее время, чтобы начать и завершить процесс сокращения покупок активов в конце первого квартала следующего года» — добавил он.

Буллард считает, что в 2022 г. инфляция замедлится до 2.5–3%.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба