По итогам II квартала крупнейший в мире химический концерн значительно улучшил финансовые показатели г/г и пересмотрел прогнозы в сторону увеличения.

BASF выпускает широкий спектр продукции от различных материалов и химикатов до решений для сельского хозяйства и питания. Штаб-квартира концерна находится в городе Людвигсхафене на юго-западе Германии. Капитализация составляет 63 млрд евро.

В прошлом году выплата дивидендов составила 3,30 евро на акцию или 4,85%, что стало второй по размерам дивидендной доходностью среди европейских бумаг, доступных для торговли на СПБ Бирже.

Рассмотрим, как дела у дивидендного аристократа Европы.

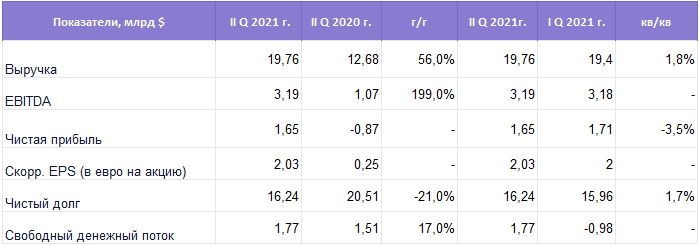

Финансовые показатели

Во II квартале 2021 г. рост продаж увеличился на 56% г/г, до 19,76 млрд евро. Показатель EBITDA вырос на 199%. Чистая прибыль достигла $1,65 млрд евро. Скорректированная прибыль на акцию составила 2,03 евро против 0,25 евро годом ранее.

Результаты оказались значительно лучше ожиданий аналитиков, прогнозировавших прибыль на акцию в размере 1,79 евро и размер продаж 18,2 млрд евро.

Свободный денежный поток впервые сначала года стал положительным и вырос на 17% г/г, до 1,77 млрд евро. Концерн смог значительно сократить размер чистого долга за последний год на 21%, до 16,24 млрд евро.

Наибольший рост продаж произошел в сегментах химикатов и технологии для обработки поверхностей — +91% г/г (3,4 млрд евро) и +90% г/г (5,8 млрд евро). Наибольшую прибыль до вычета налогов и амортизации показал сегмент химикатов — 1,16 млрд евро.

Лучшие показали роста продаж были в Европе (+63% г/г) и Северной Америке (+61% г/г).

Прогнозы и риски

Вопреки существенному снижению настроений в Германии из-за опасений начала четвертой волны COVID–19 и замедлению экономического роста в Китае, индексы PMI еврозоны остаются самыми высокими в мире и за июль обновили 15–летние максимумы — экономика восстанавливается опережающими темпами. Деловой климат в мировой промышленности остается позитивным, несмотря на ослабление импульса.

Если снижение экономического роста в Китае продолжится, это может негативно отразиться на финансовых показателя концерна.

Благодаря восстановлению нефтехимической отрасли концерн смог продемонстрировать высокую прибыль в сегменте химикатов, поэтому инвестору стоит учитывать при принятии решения дальнейшую конъюнктуру и риски на нефтяном рынке. До тех пор пока нефтяные котировки будут находиться на уровнях благоприятных для нефтехимической отрасли, вероятно, выручка концерна в сегменте будет продолжать рост.

По данным IHS Markit, в мире наблюдает высокий дисбаланс спроса и предложения. Абсолютно катастрофическая ситуация была с поставками за июль. Повышенный спрос на сырье и нехватку материалов привели к самому быстрому росту затрат за всю историю наблюдений.

Ситуация работает для концерна в обе стороны, ведь для производства продукции BASF также требуется закупать сырье, но пока концерн не сообщал о проблемах в цепочках поставок. BASF заявил, что высокие темпы роста продаж в сегменте материалов были как раз связаны с повышенным спросом. Наиболее вероятно, что ситуация сохранится в ближайший квартал и, возможно, до конца года, что позитивно может отразиться на выручке.

То же можно сказать и о сегменте технологии для обработки поверхностей. Значительный рост объемов продаж был достигнут благодаря большому количества заказов со стороны автомобильной промышленности, которая испытывает нехватку материалов и компонентов ввиду высокого спроса.

Концерн значительно повысил прогноз по размеру выручки с диапазона 68–71 до 74–77 млрд евро. Показатель рентабельности задействованного капитала был увеличен до 12,9%. Прогноз по показателю EBIT вырос почти на 40%(!) с диапазона 5–5,8 млрд евро до 7,0–7,5 млрд. С высокой вероятностью BASF отчитается в III квартале лучше, чем предполагают аналитики.

Если BASF сможет достигнуть намеченных показателей, то значительно превзойдет итоги допандемийного 2019 г. BASF не предполагает наложение жестких ограничений на ведение экономической деятельности из-за пандемии короновируса во II половине 2021 г. Концерн повысил прогноз по росту химической промышленности в мире с 5% до 6,5%.

Стоит ли покупать

Ранее отмечалось, что бумаги концерна BASF SE представляют интерес для долгосрочного инвестирования ввиду фундаментальных показателей, а также технической картины. Особо интересными бумаги могут быть для инвесторов, хранящих свои сбережения в евро и желающих выбрать компанию, которая выплачивает дивиденды.

Менеджмент концерна пока не сообщал о предполагаемом размере выплат. Однако, учитывая прошлые показатели (выплата составила 3,30 евро или 4,85% доходности) и предполагаемые финансовые результата текущего года, можно предполагать, что они окажутся одними из самых высоких в Европе. При этом инвестору стоит принимать во внимание размеры налогов в европейской юрисдикции.

Прошлая рекомендация на покупку была в районе 65 евро. Целью выступал уровень в 80 евро. Потенциал роста 23%. Бумаги BASF SE остаются привлекательными для долгосрочного инвестирования с текущих уровней.

Консенсус-прогноз аналитиков Refinitiv по акциям находится на уровне 79 евро за акцию, что на 16% выше последнего закрытия. На СПБ Бирже BASF SE торгуется в евро под тикером BAS@DE.

BASF выпускает широкий спектр продукции от различных материалов и химикатов до решений для сельского хозяйства и питания. Штаб-квартира концерна находится в городе Людвигсхафене на юго-западе Германии. Капитализация составляет 63 млрд евро.

В прошлом году выплата дивидендов составила 3,30 евро на акцию или 4,85%, что стало второй по размерам дивидендной доходностью среди европейских бумаг, доступных для торговли на СПБ Бирже.

Рассмотрим, как дела у дивидендного аристократа Европы.

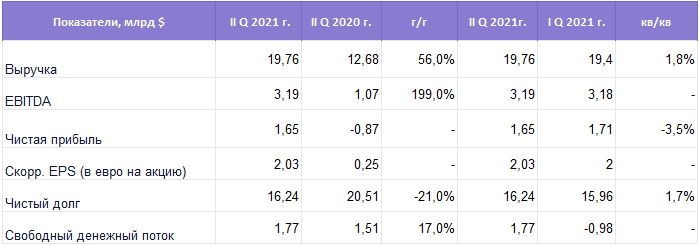

Финансовые показатели

Во II квартале 2021 г. рост продаж увеличился на 56% г/г, до 19,76 млрд евро. Показатель EBITDA вырос на 199%. Чистая прибыль достигла $1,65 млрд евро. Скорректированная прибыль на акцию составила 2,03 евро против 0,25 евро годом ранее.

Результаты оказались значительно лучше ожиданий аналитиков, прогнозировавших прибыль на акцию в размере 1,79 евро и размер продаж 18,2 млрд евро.

Свободный денежный поток впервые сначала года стал положительным и вырос на 17% г/г, до 1,77 млрд евро. Концерн смог значительно сократить размер чистого долга за последний год на 21%, до 16,24 млрд евро.

Наибольший рост продаж произошел в сегментах химикатов и технологии для обработки поверхностей — +91% г/г (3,4 млрд евро) и +90% г/г (5,8 млрд евро). Наибольшую прибыль до вычета налогов и амортизации показал сегмент химикатов — 1,16 млрд евро.

Лучшие показали роста продаж были в Европе (+63% г/г) и Северной Америке (+61% г/г).

Прогнозы и риски

Вопреки существенному снижению настроений в Германии из-за опасений начала четвертой волны COVID–19 и замедлению экономического роста в Китае, индексы PMI еврозоны остаются самыми высокими в мире и за июль обновили 15–летние максимумы — экономика восстанавливается опережающими темпами. Деловой климат в мировой промышленности остается позитивным, несмотря на ослабление импульса.

Если снижение экономического роста в Китае продолжится, это может негативно отразиться на финансовых показателя концерна.

Благодаря восстановлению нефтехимической отрасли концерн смог продемонстрировать высокую прибыль в сегменте химикатов, поэтому инвестору стоит учитывать при принятии решения дальнейшую конъюнктуру и риски на нефтяном рынке. До тех пор пока нефтяные котировки будут находиться на уровнях благоприятных для нефтехимической отрасли, вероятно, выручка концерна в сегменте будет продолжать рост.

По данным IHS Markit, в мире наблюдает высокий дисбаланс спроса и предложения. Абсолютно катастрофическая ситуация была с поставками за июль. Повышенный спрос на сырье и нехватку материалов привели к самому быстрому росту затрат за всю историю наблюдений.

Ситуация работает для концерна в обе стороны, ведь для производства продукции BASF также требуется закупать сырье, но пока концерн не сообщал о проблемах в цепочках поставок. BASF заявил, что высокие темпы роста продаж в сегменте материалов были как раз связаны с повышенным спросом. Наиболее вероятно, что ситуация сохранится в ближайший квартал и, возможно, до конца года, что позитивно может отразиться на выручке.

То же можно сказать и о сегменте технологии для обработки поверхностей. Значительный рост объемов продаж был достигнут благодаря большому количества заказов со стороны автомобильной промышленности, которая испытывает нехватку материалов и компонентов ввиду высокого спроса.

Концерн значительно повысил прогноз по размеру выручки с диапазона 68–71 до 74–77 млрд евро. Показатель рентабельности задействованного капитала был увеличен до 12,9%. Прогноз по показателю EBIT вырос почти на 40%(!) с диапазона 5–5,8 млрд евро до 7,0–7,5 млрд. С высокой вероятностью BASF отчитается в III квартале лучше, чем предполагают аналитики.

Если BASF сможет достигнуть намеченных показателей, то значительно превзойдет итоги допандемийного 2019 г. BASF не предполагает наложение жестких ограничений на ведение экономической деятельности из-за пандемии короновируса во II половине 2021 г. Концерн повысил прогноз по росту химической промышленности в мире с 5% до 6,5%.

Стоит ли покупать

Ранее отмечалось, что бумаги концерна BASF SE представляют интерес для долгосрочного инвестирования ввиду фундаментальных показателей, а также технической картины. Особо интересными бумаги могут быть для инвесторов, хранящих свои сбережения в евро и желающих выбрать компанию, которая выплачивает дивиденды.

Менеджмент концерна пока не сообщал о предполагаемом размере выплат. Однако, учитывая прошлые показатели (выплата составила 3,30 евро или 4,85% доходности) и предполагаемые финансовые результата текущего года, можно предполагать, что они окажутся одними из самых высоких в Европе. При этом инвестору стоит принимать во внимание размеры налогов в европейской юрисдикции.

Прошлая рекомендация на покупку была в районе 65 евро. Целью выступал уровень в 80 евро. Потенциал роста 23%. Бумаги BASF SE остаются привлекательными для долгосрочного инвестирования с текущих уровней.

Консенсус-прогноз аналитиков Refinitiv по акциям находится на уровне 79 евро за акцию, что на 16% выше последнего закрытия. На СПБ Бирже BASF SE торгуется в евро под тикером BAS@DE.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба