16 августа 2021 Saxo Bank Хансен Оле

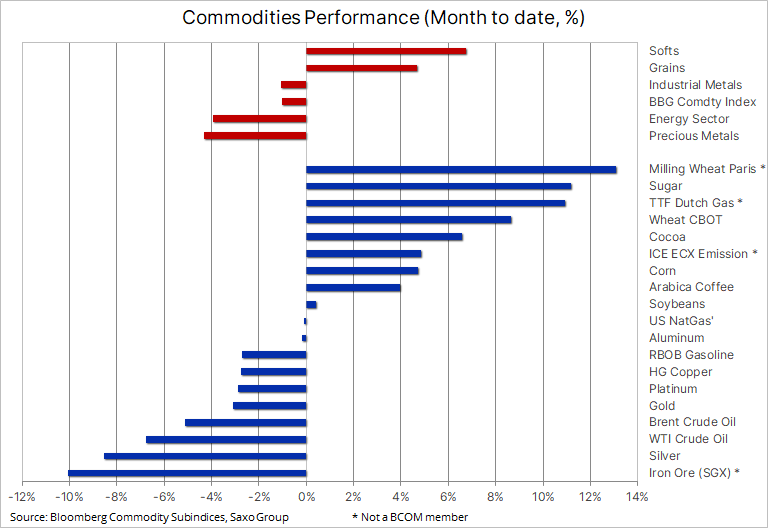

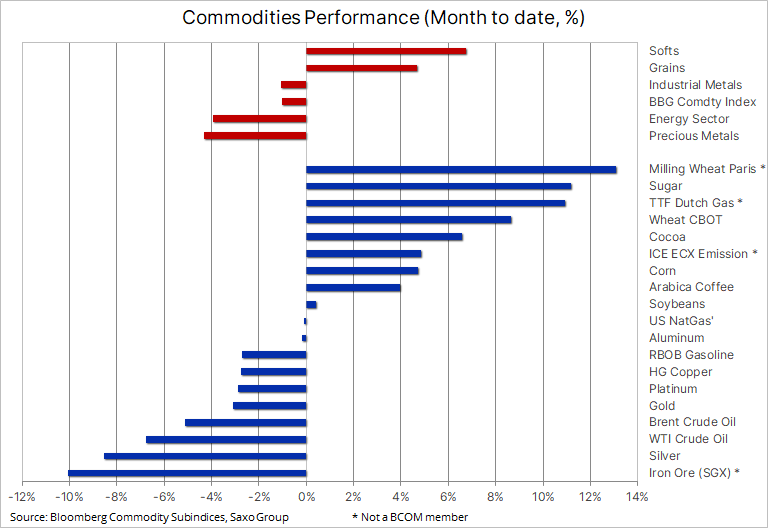

Сектор сырьевых товаров, за исключением некоторых ключевых продуктов питания, по-прежнему находится в оборонительной позиции, поскольку текущий всплеск случаев заражения коронавирусом в основных экономиках мира омрачает краткосрочные перспективы роста и спроса. Кроме того, возможность более раннего, чем ожидалось, возврата ФРС США к ужесточению политики помогла подтолкнуть доходность облигаций и доллар вверх, тем самым снизив привлекательность инвестиционных металлов, таких как золото и серебро.

Макроэкономические перспективы все еще омрачены третьей волной Covid-19, которая продолжает распространяться по Азии и некоторым частям США, подогревая неопределенность в отношении краткосрочного спроса на ключевые товары роста и товары, зависящие от спроса: начиная с нефти и бензина, заканчивая медной и железной рудами. Принимая это во внимание, за увеличением возможности сокращения масштабов программы покупки активов США вряд ли последуют другие, что может привести к росту доходности американских казначейских облигаций и укреплению доллара.

Как и на прошлой неделе, сохранились очаги напряженности: несколько основных сельскохозяйственных товаров продолжают находить поддержку на фоне того, что до сих пор в некоторых ключевых регионах мира наблюдается очень неустойчивая погода. Холода в некоторых районах Бразилии нанесли удар по урожаю сахарного тростника, а также причинили значительный ущерб кофе. В других регионах экстремальная жара, сопровождающаяся засухой, подорвала ожидания относительно урожая зерновых в этом году, особенно кукурузы и пшеницы.

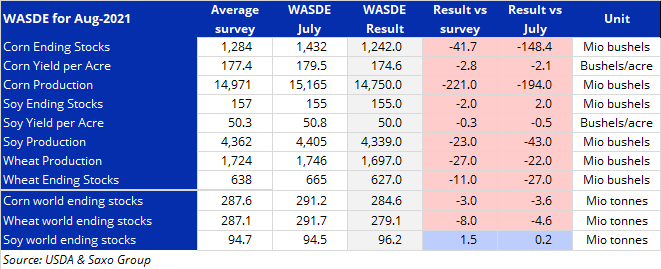

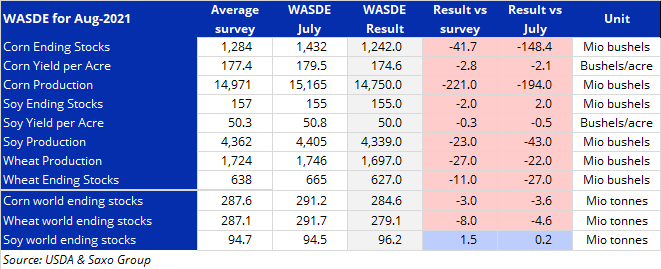

В своем последнем обзоре мирового предложения и спроса (WASDE) министерство сельского хозяйства США прогнозирует самый низкий урожай пшеницы в стране за 19 лет, при этом мировые поставки еще больше упадут в ответ на значительное сокращение экспорта пострадавших от засухи Канады и России. Перспектива сокращения поставок из России, крупнейшего в мире экспортера, привела к тому, что фьючерсная пшеница с высоким содержанием белка, торгуемая в Париже, подскочила до трехмесячного максимума, превысив 255 за тонну, что примерно на 35% выше среднего пятилетнего показателя.

Цены на газ в Европе установили новый рекорд, прежде чем упасть, поскольку опасения по поводу предложения были несколько нивелированы более слабыми настроениями на широком энергетическом рынке на фоне последней волны Covid-19. В США цены на газ продемонстрировали самое сильное недельное падение после более значительного, чем ожидалось, еженедельного роста запасов, но прогноз нового потепления, вероятно, ограничит коррекцию из-за дефицита зимних запасов. Как и в Европе, этот риск может и дальше поддерживать цены перед зимним сезоном.

В Европе необъяснимое сокращение потоков из России в сочетании с растущей конкуренцией со стороны Азии за поставки СПГ затруднило пополнение уже истощенных хранилищ в преддверии наступающей зимы. Эти события привели к росту спроса на уголь, что вынудило промышленных пользователей и коммунальные предприятия покупать больше разрешений на выбросы, цена на которые уже бьет рекорды. В целом, на всем континенте наблюдается резкий рост цен на электроэнергию для потребителей, который увеличивает и без того растущую стоимость всех товаров.

Золото потратило большую часть недели, пытаясь оправиться от обвала цен, который последовал за более сильным, чем ожидалось, отчетом о занятости в США от 6 августа. Падение достигло пика в первые часы азиатской сессии в прошлый понедельник, когда желтый металл за короткий период упал более чем на 70 долларов. Уже в начале августа настроения были подорваны неспособностью золота расти в ответ на июльский спад доходности казначейских облигаций. Падение завершилось всего за несколько дней до обвала, когда 10-летняя доходность в США с поправкой на инфляцию достигла рекордно низкого уровня в -1,22%.

Изо всех сил пытаясь подняться на фоне благоприятной доходности, золото сразу же повернуло вниз при первых признаках более высокой доходности, и как только ключевые технические уровни в районе $1750–1765 были достигнуты, поток стоп-ордеров на продажу в очень неликвидное время дня привел его на короткое время к мартовскому двойному дну ниже $1680, где снова появились свежие предложения от покупателей физического золота в Азии.

Краткосрочные перспективы остаются под угрозой из-за риска повышения доходности и роста доллара в преддверии августовской встречи руководителей центральных банков в Джексон-Хоул. Ежегодный симпозиум, который в прошлом использовался для отправки рынку сигналов об изменении политики или приоритетов.

Недельное закрытие по золоту выше $1765 создаст «бычью» свечу на графике и может помочь отправить поддерживающий сигнал рынку, который все еще испытывает головокружение после последней поездки на американских горках. Однако для того, чтобы надеяться на восстановление, серебро также должно присоединиться к рынку, а пока оно испытывает трудности: соотношение XAU/XAG торгуется выше 75 унций золота к одной унции серебра, что является самым высоким уровнем и самым слабым показателем серебра по отношению к золоту с декабря.

Недавнее внимание к потенциальным перебоям в поставках меди в Чили, поддерживающее цены, ослабло после того, как рабочие шахты Escondida компании BHP, на которую приходится 5% мирового производства, проголосовали за принятие окончательного предложения по заработной плате. В последние недели угроза перебоев в поставках компенсировала рост заболеваемости Covid-19 и опасения, что замедление китайского роста скажется на спросе. Поскольку риск перебоев исчезает, на рынке, как и в случае с нефтью, может начаться период боковой торговли, пока текущая вспышка вируса находится под контролем. В то время как сопротивление было установлено выше $4,4 за фунт, поддержка была столь же сильной – ниже $4,20 за фунт. В целом, однако, мы все еще видим дальнейший рост цен на медь высокого качества, которые в итоге достигнут планки в $5 за фунт, но, возможно, не ранее 2022 года, когда продолжающийся спрос на медь в рамках проектов «зеленой» трансформации и инфраструктуры может привести к тому, что рынок будет испытывать недостаток предложения.

Нефть остается среди крупнейших неудачников этого месяца, ее опережают только железная руда и серебро. После нескольких месяцев, в течение которых основное внимание уделялось ОПЕК+ и ее способности поддерживать цены, удерживая рынок в относительно напряженном состоянии, внимание вновь вернулось к неопределенным перспективам спроса, вызванным быстрым распространением дельта-варианта коронавируса, особенно на территории ключевого импортера – Китая. Это привело к снижению темпов роста и поставило под вопрос краткосрочные перспективы спроса на нефть и топливные продукты со стороны крупнейшего в мире покупателя.

В то время, как некоторые крупные «быки» на Уолл-стрит считают, что нарушения, вызванные дельта-вариантом, будут преходящими и окажут негативное влияние на спрос лишь на пару месяцев, и МЭА, и ОПЕК в своих последних ежемесячных отчетах о состоянии нефтяного рынка снизили прогноз спроса на оставшуюся часть года. Последняя волна приводит к новому снижению мобильности по всему миру, наибольшую озабоченность вызывает вспышка в Китае, где несмотря на пока еще небольшое число инфицированных предпринимаются агрессивные меры по сдерживанию распространения.

Однако гибкость, проявленная группой ОПЕК+ в прошлом году, вероятно, предотвратит более глубокую коррекцию, если рост спроса столкнется с более сильным, чем ожидалось, встречным ветром от текущей вспышки. Имея это в виду и учитывая отсутствие реакции со стороны производителей США, несмотря на высокие цены, мы сохраняем конструктивный взгляд на динамику цен в конце года.

Макроэкономические перспективы все еще омрачены третьей волной Covid-19, которая продолжает распространяться по Азии и некоторым частям США, подогревая неопределенность в отношении краткосрочного спроса на ключевые товары роста и товары, зависящие от спроса: начиная с нефти и бензина, заканчивая медной и железной рудами. Принимая это во внимание, за увеличением возможности сокращения масштабов программы покупки активов США вряд ли последуют другие, что может привести к росту доходности американских казначейских облигаций и укреплению доллара.

Как и на прошлой неделе, сохранились очаги напряженности: несколько основных сельскохозяйственных товаров продолжают находить поддержку на фоне того, что до сих пор в некоторых ключевых регионах мира наблюдается очень неустойчивая погода. Холода в некоторых районах Бразилии нанесли удар по урожаю сахарного тростника, а также причинили значительный ущерб кофе. В других регионах экстремальная жара, сопровождающаяся засухой, подорвала ожидания относительно урожая зерновых в этом году, особенно кукурузы и пшеницы.

В своем последнем обзоре мирового предложения и спроса (WASDE) министерство сельского хозяйства США прогнозирует самый низкий урожай пшеницы в стране за 19 лет, при этом мировые поставки еще больше упадут в ответ на значительное сокращение экспорта пострадавших от засухи Канады и России. Перспектива сокращения поставок из России, крупнейшего в мире экспортера, привела к тому, что фьючерсная пшеница с высоким содержанием белка, торгуемая в Париже, подскочила до трехмесячного максимума, превысив 255 за тонну, что примерно на 35% выше среднего пятилетнего показателя.

Цены на газ в Европе установили новый рекорд, прежде чем упасть, поскольку опасения по поводу предложения были несколько нивелированы более слабыми настроениями на широком энергетическом рынке на фоне последней волны Covid-19. В США цены на газ продемонстрировали самое сильное недельное падение после более значительного, чем ожидалось, еженедельного роста запасов, но прогноз нового потепления, вероятно, ограничит коррекцию из-за дефицита зимних запасов. Как и в Европе, этот риск может и дальше поддерживать цены перед зимним сезоном.

В Европе необъяснимое сокращение потоков из России в сочетании с растущей конкуренцией со стороны Азии за поставки СПГ затруднило пополнение уже истощенных хранилищ в преддверии наступающей зимы. Эти события привели к росту спроса на уголь, что вынудило промышленных пользователей и коммунальные предприятия покупать больше разрешений на выбросы, цена на которые уже бьет рекорды. В целом, на всем континенте наблюдается резкий рост цен на электроэнергию для потребителей, который увеличивает и без того растущую стоимость всех товаров.

Золото потратило большую часть недели, пытаясь оправиться от обвала цен, который последовал за более сильным, чем ожидалось, отчетом о занятости в США от 6 августа. Падение достигло пика в первые часы азиатской сессии в прошлый понедельник, когда желтый металл за короткий период упал более чем на 70 долларов. Уже в начале августа настроения были подорваны неспособностью золота расти в ответ на июльский спад доходности казначейских облигаций. Падение завершилось всего за несколько дней до обвала, когда 10-летняя доходность в США с поправкой на инфляцию достигла рекордно низкого уровня в -1,22%.

Изо всех сил пытаясь подняться на фоне благоприятной доходности, золото сразу же повернуло вниз при первых признаках более высокой доходности, и как только ключевые технические уровни в районе $1750–1765 были достигнуты, поток стоп-ордеров на продажу в очень неликвидное время дня привел его на короткое время к мартовскому двойному дну ниже $1680, где снова появились свежие предложения от покупателей физического золота в Азии.

Краткосрочные перспективы остаются под угрозой из-за риска повышения доходности и роста доллара в преддверии августовской встречи руководителей центральных банков в Джексон-Хоул. Ежегодный симпозиум, который в прошлом использовался для отправки рынку сигналов об изменении политики или приоритетов.

Недельное закрытие по золоту выше $1765 создаст «бычью» свечу на графике и может помочь отправить поддерживающий сигнал рынку, который все еще испытывает головокружение после последней поездки на американских горках. Однако для того, чтобы надеяться на восстановление, серебро также должно присоединиться к рынку, а пока оно испытывает трудности: соотношение XAU/XAG торгуется выше 75 унций золота к одной унции серебра, что является самым высоким уровнем и самым слабым показателем серебра по отношению к золоту с декабря.

Недавнее внимание к потенциальным перебоям в поставках меди в Чили, поддерживающее цены, ослабло после того, как рабочие шахты Escondida компании BHP, на которую приходится 5% мирового производства, проголосовали за принятие окончательного предложения по заработной плате. В последние недели угроза перебоев в поставках компенсировала рост заболеваемости Covid-19 и опасения, что замедление китайского роста скажется на спросе. Поскольку риск перебоев исчезает, на рынке, как и в случае с нефтью, может начаться период боковой торговли, пока текущая вспышка вируса находится под контролем. В то время как сопротивление было установлено выше $4,4 за фунт, поддержка была столь же сильной – ниже $4,20 за фунт. В целом, однако, мы все еще видим дальнейший рост цен на медь высокого качества, которые в итоге достигнут планки в $5 за фунт, но, возможно, не ранее 2022 года, когда продолжающийся спрос на медь в рамках проектов «зеленой» трансформации и инфраструктуры может привести к тому, что рынок будет испытывать недостаток предложения.

Нефть остается среди крупнейших неудачников этого месяца, ее опережают только железная руда и серебро. После нескольких месяцев, в течение которых основное внимание уделялось ОПЕК+ и ее способности поддерживать цены, удерживая рынок в относительно напряженном состоянии, внимание вновь вернулось к неопределенным перспективам спроса, вызванным быстрым распространением дельта-варианта коронавируса, особенно на территории ключевого импортера – Китая. Это привело к снижению темпов роста и поставило под вопрос краткосрочные перспективы спроса на нефть и топливные продукты со стороны крупнейшего в мире покупателя.

В то время, как некоторые крупные «быки» на Уолл-стрит считают, что нарушения, вызванные дельта-вариантом, будут преходящими и окажут негативное влияние на спрос лишь на пару месяцев, и МЭА, и ОПЕК в своих последних ежемесячных отчетах о состоянии нефтяного рынка снизили прогноз спроса на оставшуюся часть года. Последняя волна приводит к новому снижению мобильности по всему миру, наибольшую озабоченность вызывает вспышка в Китае, где несмотря на пока еще небольшое число инфицированных предпринимаются агрессивные меры по сдерживанию распространения.

Однако гибкость, проявленная группой ОПЕК+ в прошлом году, вероятно, предотвратит более глубокую коррекцию, если рост спроса столкнется с более сильным, чем ожидалось, встречным ветром от текущей вспышки. Имея это в виду и учитывая отсутствие реакции со стороны производителей США, несмотря на высокие цены, мы сохраняем конструктивный взгляд на динамику цен в конце года.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба