Пандемия коронавируса пошла на пользу компании Moderna как одному из ведущих разработчиков вакцин.

Тем не менее, акции Moderna упали примерно на 20% ниже их рекордного максимума от 10 августа.

Мы ожидаем дальнейшей волатильности и слабости от MRNA.

В январе 2020 года акции Moderna (NASDAQ:MRNA) торговались около 15 долларов, тогда как сейчас их стоимость составляет чуть меньше 400 долларов. Это соответствует приросту примерно на 2500% менее чем за 20 месяцев. С таким успехом сложно поспорить.

Годовой диапазон акций MRNA ограничен отметками $54,21 и $497,49. С января они выросли примерно на 280%, а рекордный максимум в $497,49 был зафиксирован на торгах 10 августа. В среду бумаги закрылись на уровне $399,04

5 августа Moderna опубликовала финансовый отчет за второй квартал. Общая выручка составила 4,4 миллиарда долларов (сравните это с 67 миллионами долларов за второй квартал 2020 года). Следует отметить, что вакцина mRNA-1273 от COVID-19 является единственным продаваемым лекарством Moderna.

Чистая прибыль за квартал составила 2,8 млрд долларов, что соответствует разводненной прибыли на акцию в $6,46. Год назад группа зафиксировала чистый убыток в размере 117 миллионов долларов.

Генеральный директор Стефан Бансел в сопроводительном заявлении отметил:

«Сейчас мы проводим клинические испытания мРНК-вакцин в пяти терапевтических областях, включая инфекционные заболевания, сердечно-сосудистые заболевания, онкологию, редкие заболевания и аутоиммунные расстройства. Мы рады, что наша вакцина от COVID-19 вот уже 6 мсяцев демонстрирует стабильную эффективность в 93%, но признаем угрозу со стороны дельта-штамма, поэтому мы должны сохранять бдительность».

Но, хотя биотехнологическая компания из Массачусетса работает над другими прототипами вакцины, аналитики ожидают падения ее доходов (особенно после 2022 года). Текущая рыночная капитализация компании в размере около 158 миллиардов долларов указывает на то, что большая часть ее вклада в борьбу с COVID-19 уже учтена в котировках.

Прогнозы по акциям MRNA

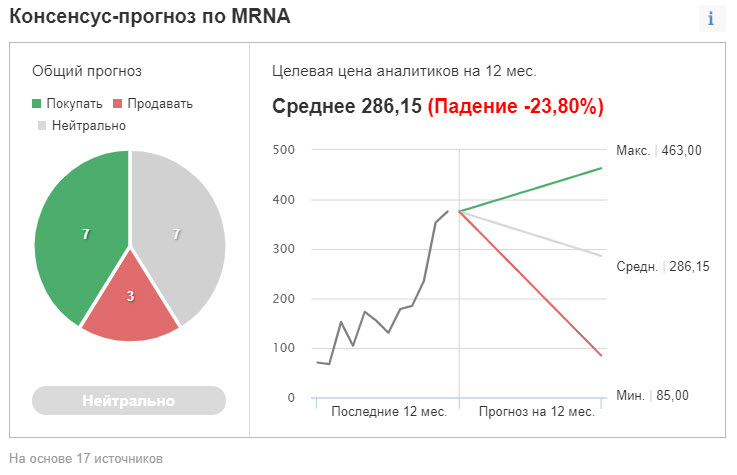

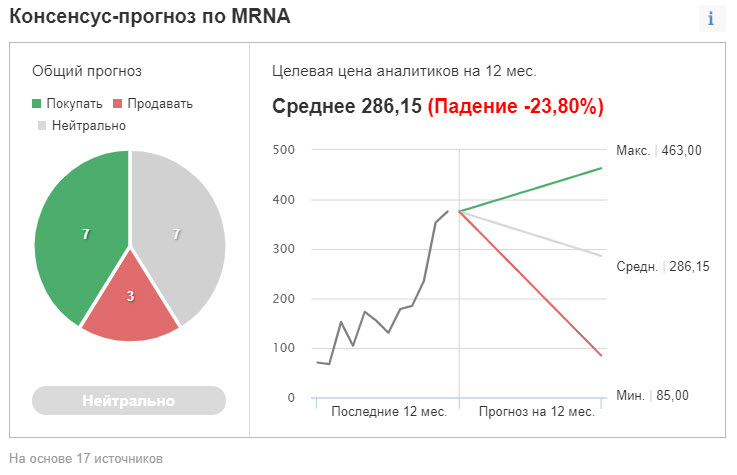

Мнения в отношении перспектив компании среди 17 аналитиков, опрошенных Investing.com, разделились.

Однако 12-месячный медианный таргет в 295,83 доллара предполагает снижение почти на 25%. Другими словами, в целом позиция Уолл-стрит в отношении акций Moderna является «медвежьей».

Но, судя по технической картине, мы вправе ожидать роста акций MRNA, по крайней мере, в краткосрочной перспективе.

Однако куда выше вероятность того, что в ближайшие недели акции Moderna будут торговаться в широком боковом диапазоне между 350 и 400 долларами.

Более долгосрочные таймфреймы менее однозначны и намекают на возможность потенциальной просадки к 300 долларам, после чего начнется новая «бычья» фаза цикла.

В рамках краткосрочного анализа настроений важно рассмотреть подразумеваемые уровни волатильности опционов Moderna. Подразумеваемая волатильность обычно отражает мнение рынка о потенциальных движениях ценной бумаги, но не прогнозирует направление движения.

Для MRNA показатель равняется 74,5 и расположен выше 20-дневной скользящей средней, проходящей по отметке 72,0. Другими словами, подразумеваемая волатильность выше нормы. И хотя это значение может измениться в любую сторону, на данный момент можно ожидать роста волатильности акций Moderna.

Мы также находимся в «медвежьем лагере» и ожидаем дальнейшего снижения акций к 350 долларам или даже ниже уже до конца этого года. Следовательно, покупать акции еще слишком рано.

Однако инвестиционные цели и склонность к риску варьируются от инвестора к инвестору. Например, некоторые участники рынка могут считать распространение дельта-варианта COVID (и угрозу появления новых штаммов) дополнительным фактором поддержки акций MRNA. Следовательно, они могут рассматривать недавнее снижение как возможность для покупки.

3 стратегии инвестирования

1. Прямая покупка акций MRNA

Инвесторы, которых не беспокоят дневные колебания цены, могут купить прямо сейчас. По состоянию на 18 августа акции MRNA торговались на отметке $399,04.

Мы рекомендуем долгосрочным инвесторам удерживать длинную позицию на протяжении нескольких месяцев, в ожидании возможного тестирования рекордного максимума в $497,49.

Если предположить, что инвестор купит на текущих уровнях и выйдет на отметке $495, прибыль составит около 25%. При этом стоп-лосс следует разместить примерно на 3-5% ниже точки входа.

2. Медвежий пут-спрэд

Инвесторы, ожидающие дальнейшего падения Moderna в краткосрочной перспективе, могут рассмотреть стратегию медвежьего пут-спрэда.

Подобная сделка скорее подходит опытным трейдерам, поскольку требует параллельного удержания длинного опциона пут с более высокой ценой исполнения и короткого пута с более низкой ценой страйк. Оба опциона будут иметь одинаковую дату исполнения. Эта стратегия принесет прибыль, если MRNA упадет в цене.

Например, трейдер может купить опцион пут «вне денег» с ценой страйк $380 и датой исполнения 15 октября.

В настоящее время такой контракт предлагается по 37,40 доллара за акцию. Владение опционом, срок действия которого истекает чуть менее чем через два месяца, обойдется трейдеру в 3740 долларов.

В то же время трейдер продает другой опцион пут с более низкой ценой страйк (например, контракт с ценой исполнения $360 на 15 октября). В настоящее время подобный контракт предлагается по $28,15 за акцию. Таким образом, трейдер получит $2815 «премии» за продажу опциона, который также истекает чуть менее чем через два месяца.

Максимальный риск этой сделки будет равен стоимости пут-спрэда (плюс комиссия). В нашем примере максимальный убыток составит 925 долларов США ((37,40–28,15)x100)).

Трейдер понесет максимальный убыток в случае, если позиция удерживается вплоть до даты экспирации, а оба опциона истекают вне денег (т.е. если акции MRNA на момент исполнения будут дороже цены страйк длинного пута, которая в нашем примере составляет $380).

Потенциальная прибыль этой сделки ограничена разницей между ценами исполнения (т. е. (380–360)x100) минус чистая стоимость спреда ($925) плюс комиссия. В нашем примере разница ценами страйк составляет 2000 долларов, следовательно, потенциальная прибыль равняется 1075 долларам.

Эта сделка будет безубыточной при стоимости акций в $370,75 на дату экспирации.

3. Инвестирование в ETF, одним из активов которого является Moderna

В наших статьях мы регулярно рассматриваем подходящие биржевые фонды (ETF) для долгосрочных инвесторов. Если вы не хотите инвестировать в MRNA напрямую, но при этом не желаете упускать возможность, разумной альтернативой будет покупка акций ETF, одним из активов которого является Moderna.

Вот несколько примеров:

ETFMG Treatments, Testing and Advancements ETF (NYSE:GERM): с начала года фонд прибавил 36,8%, а доля MRNA в капитале составляет 11,13%;

iShares Biotechnology ETF (NASDAQ:IBB): +12,1% с начала года, доля MRNA — 10,01%;

Invesco DWA Healthcare Momentum ETF (NASDAQ:PTH): +3,2% с начала года, доля MRNA — 9,56%.

Подведем итог

За последний год Moderna стала одним из ключевых производителей вакцин. Сейчас аналитики оценивают справедливость текущей цены акций с учетом их недавнего ралли и будущих перспектив роста компании. Следовательно, от MRNA можно ожидать дальнейшей волатильности.

Тем не менее, акции Moderna упали примерно на 20% ниже их рекордного максимума от 10 августа.

Мы ожидаем дальнейшей волатильности и слабости от MRNA.

В январе 2020 года акции Moderna (NASDAQ:MRNA) торговались около 15 долларов, тогда как сейчас их стоимость составляет чуть меньше 400 долларов. Это соответствует приросту примерно на 2500% менее чем за 20 месяцев. С таким успехом сложно поспорить.

Годовой диапазон акций MRNA ограничен отметками $54,21 и $497,49. С января они выросли примерно на 280%, а рекордный максимум в $497,49 был зафиксирован на торгах 10 августа. В среду бумаги закрылись на уровне $399,04

5 августа Moderna опубликовала финансовый отчет за второй квартал. Общая выручка составила 4,4 миллиарда долларов (сравните это с 67 миллионами долларов за второй квартал 2020 года). Следует отметить, что вакцина mRNA-1273 от COVID-19 является единственным продаваемым лекарством Moderna.

Чистая прибыль за квартал составила 2,8 млрд долларов, что соответствует разводненной прибыли на акцию в $6,46. Год назад группа зафиксировала чистый убыток в размере 117 миллионов долларов.

Генеральный директор Стефан Бансел в сопроводительном заявлении отметил:

«Сейчас мы проводим клинические испытания мРНК-вакцин в пяти терапевтических областях, включая инфекционные заболевания, сердечно-сосудистые заболевания, онкологию, редкие заболевания и аутоиммунные расстройства. Мы рады, что наша вакцина от COVID-19 вот уже 6 мсяцев демонстрирует стабильную эффективность в 93%, но признаем угрозу со стороны дельта-штамма, поэтому мы должны сохранять бдительность».

Но, хотя биотехнологическая компания из Массачусетса работает над другими прототипами вакцины, аналитики ожидают падения ее доходов (особенно после 2022 года). Текущая рыночная капитализация компании в размере около 158 миллиардов долларов указывает на то, что большая часть ее вклада в борьбу с COVID-19 уже учтена в котировках.

Прогнозы по акциям MRNA

Мнения в отношении перспектив компании среди 17 аналитиков, опрошенных Investing.com, разделились.

Однако 12-месячный медианный таргет в 295,83 доллара предполагает снижение почти на 25%. Другими словами, в целом позиция Уолл-стрит в отношении акций Moderna является «медвежьей».

Но, судя по технической картине, мы вправе ожидать роста акций MRNA, по крайней мере, в краткосрочной перспективе.

Однако куда выше вероятность того, что в ближайшие недели акции Moderna будут торговаться в широком боковом диапазоне между 350 и 400 долларами.

Более долгосрочные таймфреймы менее однозначны и намекают на возможность потенциальной просадки к 300 долларам, после чего начнется новая «бычья» фаза цикла.

В рамках краткосрочного анализа настроений важно рассмотреть подразумеваемые уровни волатильности опционов Moderna. Подразумеваемая волатильность обычно отражает мнение рынка о потенциальных движениях ценной бумаги, но не прогнозирует направление движения.

Для MRNA показатель равняется 74,5 и расположен выше 20-дневной скользящей средней, проходящей по отметке 72,0. Другими словами, подразумеваемая волатильность выше нормы. И хотя это значение может измениться в любую сторону, на данный момент можно ожидать роста волатильности акций Moderna.

Мы также находимся в «медвежьем лагере» и ожидаем дальнейшего снижения акций к 350 долларам или даже ниже уже до конца этого года. Следовательно, покупать акции еще слишком рано.

Однако инвестиционные цели и склонность к риску варьируются от инвестора к инвестору. Например, некоторые участники рынка могут считать распространение дельта-варианта COVID (и угрозу появления новых штаммов) дополнительным фактором поддержки акций MRNA. Следовательно, они могут рассматривать недавнее снижение как возможность для покупки.

3 стратегии инвестирования

1. Прямая покупка акций MRNA

Инвесторы, которых не беспокоят дневные колебания цены, могут купить прямо сейчас. По состоянию на 18 августа акции MRNA торговались на отметке $399,04.

Мы рекомендуем долгосрочным инвесторам удерживать длинную позицию на протяжении нескольких месяцев, в ожидании возможного тестирования рекордного максимума в $497,49.

Если предположить, что инвестор купит на текущих уровнях и выйдет на отметке $495, прибыль составит около 25%. При этом стоп-лосс следует разместить примерно на 3-5% ниже точки входа.

2. Медвежий пут-спрэд

Инвесторы, ожидающие дальнейшего падения Moderna в краткосрочной перспективе, могут рассмотреть стратегию медвежьего пут-спрэда.

Подобная сделка скорее подходит опытным трейдерам, поскольку требует параллельного удержания длинного опциона пут с более высокой ценой исполнения и короткого пута с более низкой ценой страйк. Оба опциона будут иметь одинаковую дату исполнения. Эта стратегия принесет прибыль, если MRNA упадет в цене.

Например, трейдер может купить опцион пут «вне денег» с ценой страйк $380 и датой исполнения 15 октября.

В настоящее время такой контракт предлагается по 37,40 доллара за акцию. Владение опционом, срок действия которого истекает чуть менее чем через два месяца, обойдется трейдеру в 3740 долларов.

В то же время трейдер продает другой опцион пут с более низкой ценой страйк (например, контракт с ценой исполнения $360 на 15 октября). В настоящее время подобный контракт предлагается по $28,15 за акцию. Таким образом, трейдер получит $2815 «премии» за продажу опциона, который также истекает чуть менее чем через два месяца.

Максимальный риск этой сделки будет равен стоимости пут-спрэда (плюс комиссия). В нашем примере максимальный убыток составит 925 долларов США ((37,40–28,15)x100)).

Трейдер понесет максимальный убыток в случае, если позиция удерживается вплоть до даты экспирации, а оба опциона истекают вне денег (т.е. если акции MRNA на момент исполнения будут дороже цены страйк длинного пута, которая в нашем примере составляет $380).

Потенциальная прибыль этой сделки ограничена разницей между ценами исполнения (т. е. (380–360)x100) минус чистая стоимость спреда ($925) плюс комиссия. В нашем примере разница ценами страйк составляет 2000 долларов, следовательно, потенциальная прибыль равняется 1075 долларам.

Эта сделка будет безубыточной при стоимости акций в $370,75 на дату экспирации.

3. Инвестирование в ETF, одним из активов которого является Moderna

В наших статьях мы регулярно рассматриваем подходящие биржевые фонды (ETF) для долгосрочных инвесторов. Если вы не хотите инвестировать в MRNA напрямую, но при этом не желаете упускать возможность, разумной альтернативой будет покупка акций ETF, одним из активов которого является Moderna.

Вот несколько примеров:

ETFMG Treatments, Testing and Advancements ETF (NYSE:GERM): с начала года фонд прибавил 36,8%, а доля MRNA в капитале составляет 11,13%;

iShares Biotechnology ETF (NASDAQ:IBB): +12,1% с начала года, доля MRNA — 10,01%;

Invesco DWA Healthcare Momentum ETF (NASDAQ:PTH): +3,2% с начала года, доля MRNA — 9,56%.

Подведем итог

За последний год Moderna стала одним из ключевых производителей вакцин. Сейчас аналитики оценивают справедливость текущей цены акций с учетом их недавнего ралли и будущих перспектив роста компании. Следовательно, от MRNA можно ожидать дальнейшей волатильности.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба