24 августа 2021 AfterShock Стокман Дэвид

Среди всех искажений финансового рынка и неправильных распределений, которые являются результатом политики ФРС по накачиванию деньгами, нам трудно придумать что-то более глупое и контрпродуктивное, чем отрицательная реальная доходность по мусорным облигациям.

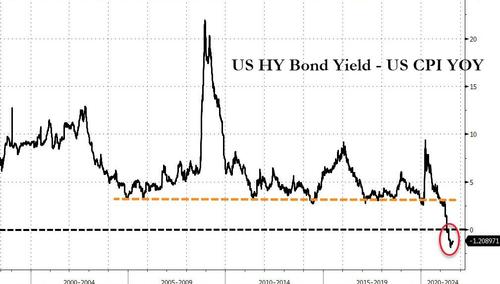

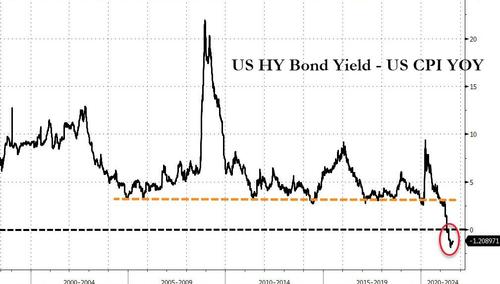

Исторический спрэд доходности сверх инфляции наиболее рискованных ценных бумаг американских компаний составлял от 500 до 1000 базисных пунктов (5-10%) и более. И по той простой причине, что сочетание инфляции и дефолта всегда глубоко отражаются в купонах, напоминая инвесторам, почему их называют “мусором”.

Так получилось, что доходность мусорных облигаций накануне краха доткомов весной 2000 года составляла 12,48%, что отражало спрэд в 875 базисных пунктов по сравнению с CPI в 3,73%.

Накануне Великой рецессии в ноябре 2007 года доходность мусорных бумаг упала до 9,15%, но это всё ещё представляло собой здоровый спред в 478 базисных пунктов по сравнению с CPI, который вырос до 4,37% за предыдущие 12 месяцев.

Но этих спрэдов, очевидно, было недостаточно, когда экономика погрузилась в яму в 2008-09 годах.

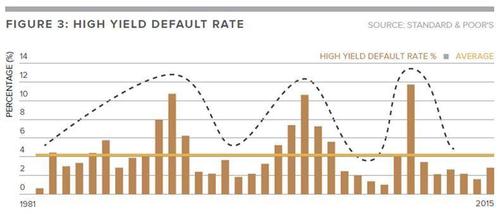

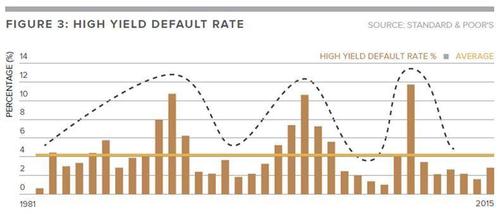

Причина, по которой спрэд стал почти параболическим во время Великой рецессии, заключается в том, что цена мусорных облигаций рухнула на 26%, когда инвесторы и спекулянты скинули их перед лицом стремительно растущих убытков и банкротств эмитентов, которые превысили все предыдущие циклические максимумы (пунктирная линия).

Излишне говорить, что ФРС не собиралась позволять ни мистеру Рынку, ни честному определению стоимости, чтобы выиграть на низкой цене облигаций.

После массированной перекачки денег при Бернанке спрэд снова опустился примерно до 490 базисных пунктов. И с этого момента он продолжал снижаться на протяжении всего последующего так называемого восстановления, пока не достиг всего 290 базисных пунктов на доковидном пике в феврале 2020 года.

Рациональное зерно от этого повторного сжатия спрэда заключалось в том, что потери от нежелательных облигаций существенно и стабильно снижались в ходе восстановления. Что не упоминается, так это то, что подавляющей причиной снижения числа дефолтов и убытков была магия машины пополнения запасов на Уолл-стрит, подпитываемой дешёвым долгом.

Как и ипотечные кредиты на жилье во время трёх- или четырёхлетнего периода до жилищного краха 2007 года, заёмщики, которые попали в беду или были на грани, рефинансировались по более низким ставкам, прежде чем они появились в качестве заявителей согласно главы 11 (Глава Кодекса США о процедуре банкротства - Mike1975).

Излишне говорить, что, когда сочетание доходности после вычета инфляции и исторической нормы реализованных потерь около 3,0% (после восстановления от начальной ставки дефолта 4,2%) достигло практически нуля, ФРС уже глубоко погрузилась в разведение зомби-бизнеса.

Когда вы даете компаниям с плохим рейтингом долгосрочный капитал с практически нулевой доходностью для инвесторов, вы получаете большой спрос, чтобы накормить растущее стадо зомби-компаний, которые в противном случае были бы ликвидированы, а их ресурсы перераспределены более продуктивно на честном свободном рынке.

Тем не менее, ФРС ни в коем случае не делает этого.

Из-за своей мании по печатанию денег в размере 4,5 триллиона долларов США с сентября 2019 года она по существу уничтожила доходность за вычетом инфляции в секторах суверенного долга и инвестиций. Таким образом, в отчаянном поиске доходности инвесторы (спекулянты) ринулись на рынок мусорных облигаций, что в последнее время обрушило их доходность ниже 4%.

Эти дураки даже довели доходность мусорных облигаций до отрицательных 100 базисных пунктов (1%) за вычетом инфляции, и с этого момента она будет погружаться в красную зону.

В мире надёжных денег и честного определения цен на облигации вообще не было бы заметного рынка мусорных облигаций.

Компании с действительно рискованными, но достойными инвестиционными проектами будут продавать акции, а инвесторы, ищущие надёжную доходность, получат на выбор множество государственных и инвестиционных корпоративных облигаций с адекватной доходностью с поправкой на риск.

Обратила ли ФРС внимание на то, что потенциал роста американской экономики неуклонно подрывается ростом стада корпоративных зомби ?

Излишне говорить, что это не так - ни в малейшей степени.

И всё же, когда очередной обвал мусорного рынка отправит зомби в паническое бегство в суды согласно 11-й главы о банкротстве, ФРС будет крайне удивлена... а затем предпримет ещё один раунд смертельной накачки деньгами, которая уже угрожает капиталистическому процветанию.

Исторический спрэд доходности сверх инфляции наиболее рискованных ценных бумаг американских компаний составлял от 500 до 1000 базисных пунктов (5-10%) и более. И по той простой причине, что сочетание инфляции и дефолта всегда глубоко отражаются в купонах, напоминая инвесторам, почему их называют “мусором”.

Так получилось, что доходность мусорных облигаций накануне краха доткомов весной 2000 года составляла 12,48%, что отражало спрэд в 875 базисных пунктов по сравнению с CPI в 3,73%.

Накануне Великой рецессии в ноябре 2007 года доходность мусорных бумаг упала до 9,15%, но это всё ещё представляло собой здоровый спред в 478 базисных пунктов по сравнению с CPI, который вырос до 4,37% за предыдущие 12 месяцев.

Но этих спрэдов, очевидно, было недостаточно, когда экономика погрузилась в яму в 2008-09 годах.

Причина, по которой спрэд стал почти параболическим во время Великой рецессии, заключается в том, что цена мусорных облигаций рухнула на 26%, когда инвесторы и спекулянты скинули их перед лицом стремительно растущих убытков и банкротств эмитентов, которые превысили все предыдущие циклические максимумы (пунктирная линия).

Излишне говорить, что ФРС не собиралась позволять ни мистеру Рынку, ни честному определению стоимости, чтобы выиграть на низкой цене облигаций.

После массированной перекачки денег при Бернанке спрэд снова опустился примерно до 490 базисных пунктов. И с этого момента он продолжал снижаться на протяжении всего последующего так называемого восстановления, пока не достиг всего 290 базисных пунктов на доковидном пике в феврале 2020 года.

Рациональное зерно от этого повторного сжатия спрэда заключалось в том, что потери от нежелательных облигаций существенно и стабильно снижались в ходе восстановления. Что не упоминается, так это то, что подавляющей причиной снижения числа дефолтов и убытков была магия машины пополнения запасов на Уолл-стрит, подпитываемой дешёвым долгом.

Как и ипотечные кредиты на жилье во время трёх- или четырёхлетнего периода до жилищного краха 2007 года, заёмщики, которые попали в беду или были на грани, рефинансировались по более низким ставкам, прежде чем они появились в качестве заявителей согласно главы 11 (Глава Кодекса США о процедуре банкротства - Mike1975).

Излишне говорить, что, когда сочетание доходности после вычета инфляции и исторической нормы реализованных потерь около 3,0% (после восстановления от начальной ставки дефолта 4,2%) достигло практически нуля, ФРС уже глубоко погрузилась в разведение зомби-бизнеса.

Когда вы даете компаниям с плохим рейтингом долгосрочный капитал с практически нулевой доходностью для инвесторов, вы получаете большой спрос, чтобы накормить растущее стадо зомби-компаний, которые в противном случае были бы ликвидированы, а их ресурсы перераспределены более продуктивно на честном свободном рынке.

Тем не менее, ФРС ни в коем случае не делает этого.

Из-за своей мании по печатанию денег в размере 4,5 триллиона долларов США с сентября 2019 года она по существу уничтожила доходность за вычетом инфляции в секторах суверенного долга и инвестиций. Таким образом, в отчаянном поиске доходности инвесторы (спекулянты) ринулись на рынок мусорных облигаций, что в последнее время обрушило их доходность ниже 4%.

Эти дураки даже довели доходность мусорных облигаций до отрицательных 100 базисных пунктов (1%) за вычетом инфляции, и с этого момента она будет погружаться в красную зону.

В мире надёжных денег и честного определения цен на облигации вообще не было бы заметного рынка мусорных облигаций.

Компании с действительно рискованными, но достойными инвестиционными проектами будут продавать акции, а инвесторы, ищущие надёжную доходность, получат на выбор множество государственных и инвестиционных корпоративных облигаций с адекватной доходностью с поправкой на риск.

Обратила ли ФРС внимание на то, что потенциал роста американской экономики неуклонно подрывается ростом стада корпоративных зомби ?

Излишне говорить, что это не так - ни в малейшей степени.

И всё же, когда очередной обвал мусорного рынка отправит зомби в паническое бегство в суды согласно 11-й главы о банкротстве, ФРС будет крайне удивлена... а затем предпримет ещё один раунд смертельной накачки деньгами, которая уже угрожает капиталистическому процветанию.

http://aftershock.su/ Источник

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба