24 августа 2021 Архив

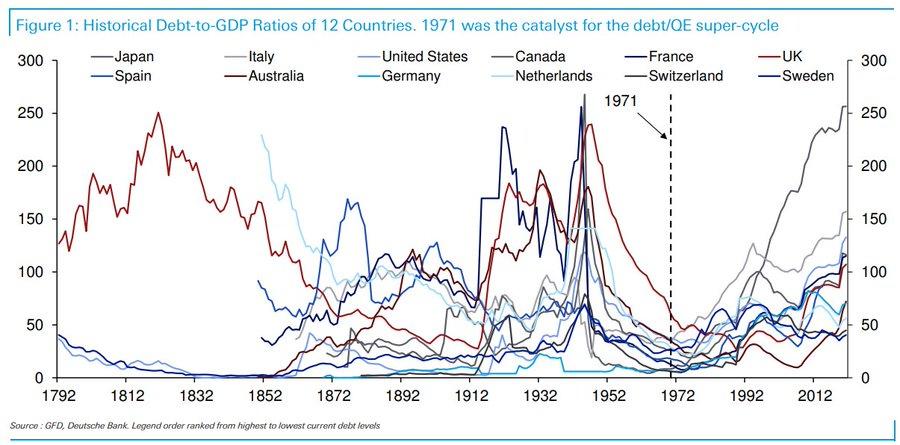

В этом году исполняется 50 лет с тех пор, как Никсон приостановил конвертацию доллара в золото. С этого началась эра мировой экономики, подпитываемая долгами и необеспеченными деньгами. С тех пор кризисы случаются чаще, но зато короче, и всегда «разрешаются» за счет увеличения долга и печатания денег.

Приостановление действия золотого стандарта стало катализатором, спровоцировавшим массовую глобальную кредитную экспансию. Это укрепило позицию доллара США как мировой резервной валюты, поскольку он де-факто заменил золото в качестве резерва для основных центральных банков.

Таким образом, после краха золотого стандарта финансовые кризисы стали более частыми, но и более короткими, чем раньше.

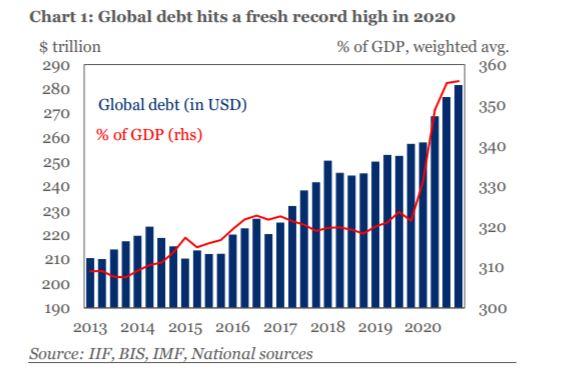

Уровень глобального долга вырос до более чем 350% ВВП, а то, что ошибочно называют «финансовой экономикой», которая на самом деле является экономикой, основанной на кредитовании, увеличилось в разы.

Золотой стандарт предполагал ограничение денежно-кредитной и финансовой жадности правительств, и его приостановка вызвала беспрецедентный толчок к увеличению задолженности и порочный стимул государств передать нынешние диспропорции будущим поколениям.

Заменив доллар США золотом в качестве глобального резерва, Соединенные Штаты смогли занять и значительно увеличить денежную массу, не вызывая гиперинфляции, поскольку они экспортируют свои денежные дисбалансы в остальной мир. Другие валюты следуют той же денежной экспансии без глобального спроса, которым пользуется доллар США, поэтому растущие дисбалансы всегда в конечном итоге делают эти валюты более слабыми по сравнению с долларом США и делают экономики более зависимыми от доллара США.

Эта гонка к нулю, преследуемая большинством центральных банков, также привела к тому, что реальной альтернативы доллару США в качестве резерва нет, потому что остальные страны одновременно отказались от монетарной и фискальной ортодоксии, что ослабило их способность быть мировым резервом.

В 1960-е годы любая валюта ведущей страны могла конкурировать с долларом, если ее золотые запасы были достаточными. Сегодня ни одна из фиатных валют не может конкурировать с долларом ни по объему транзакций, ни в качестве резерва. Пример юаня парадигматичен. По данным Банка международных расчетов, китайская экономика составляет почти 17% мирового ВВП, а ее валюта используется менее чем в 4% мировых транзакций.

С приостановкой действия золотого стандарта Никсон закрепил и гарантировал финансовую и денежную гегемонию Соединенных Штатов на долгую перспективу, одновременно развязав глобальную экономику, подпитываемую кредитами, где финансовые риски несоразмерно превышают реальную экономику.

Сторонники отмены золотого стандарта утверждают, что финансовые кризисы короче и что мировая экономика за этот период укрепилась. Однако более чем спорно считать, что массовое увеличение долга является причиной прогресса.

Непроизводственный долг резко увеличился, и налоговый клин для граждан увеличился, в то время как серьезность финансовых кризисов также увеличилась, которые всегда «решаются» путем увеличения долга и принятия большего количества рисков. Экономика, подпитываемая долгами, и массовое создание денег непропорционально выгодны первым получателям денег и кредитов, которыми являются правительство и богатые, создавая более серьезную проблему для среднего класса и бедных в плане доступа к более высоким уровням жизни, когда цены на активы искусственно завышены, но реальная заработная плата растет медленнее, чем стоимость основных расходов, таких как жилье, здравоохранение и коммунальные услуги, в то время как налоги растут.

Возврат к золотому стандарту сегодня может быть невозможен, учитывая размер глобального денежного дисбаланса по сравнению с золотом, который может вызвать гигантский финансовый кризис, но система денежно-кредитной политики, основанная на правиле Тейлора, ограничивает расширение баланса центрального банка и строгий дефицит и ограничение долга может быть реализовано при наличии политической воли.

Приостановление действия золотого стандарта стало катализатором, спровоцировавшим массовую глобальную кредитную экспансию. Это укрепило позицию доллара США как мировой резервной валюты, поскольку он де-факто заменил золото в качестве резерва для основных центральных банков.

Таким образом, после краха золотого стандарта финансовые кризисы стали более частыми, но и более короткими, чем раньше.

Уровень глобального долга вырос до более чем 350% ВВП, а то, что ошибочно называют «финансовой экономикой», которая на самом деле является экономикой, основанной на кредитовании, увеличилось в разы.

Золотой стандарт предполагал ограничение денежно-кредитной и финансовой жадности правительств, и его приостановка вызвала беспрецедентный толчок к увеличению задолженности и порочный стимул государств передать нынешние диспропорции будущим поколениям.

Заменив доллар США золотом в качестве глобального резерва, Соединенные Штаты смогли занять и значительно увеличить денежную массу, не вызывая гиперинфляции, поскольку они экспортируют свои денежные дисбалансы в остальной мир. Другие валюты следуют той же денежной экспансии без глобального спроса, которым пользуется доллар США, поэтому растущие дисбалансы всегда в конечном итоге делают эти валюты более слабыми по сравнению с долларом США и делают экономики более зависимыми от доллара США.

Эта гонка к нулю, преследуемая большинством центральных банков, также привела к тому, что реальной альтернативы доллару США в качестве резерва нет, потому что остальные страны одновременно отказались от монетарной и фискальной ортодоксии, что ослабило их способность быть мировым резервом.

В 1960-е годы любая валюта ведущей страны могла конкурировать с долларом, если ее золотые запасы были достаточными. Сегодня ни одна из фиатных валют не может конкурировать с долларом ни по объему транзакций, ни в качестве резерва. Пример юаня парадигматичен. По данным Банка международных расчетов, китайская экономика составляет почти 17% мирового ВВП, а ее валюта используется менее чем в 4% мировых транзакций.

С приостановкой действия золотого стандарта Никсон закрепил и гарантировал финансовую и денежную гегемонию Соединенных Штатов на долгую перспективу, одновременно развязав глобальную экономику, подпитываемую кредитами, где финансовые риски несоразмерно превышают реальную экономику.

Сторонники отмены золотого стандарта утверждают, что финансовые кризисы короче и что мировая экономика за этот период укрепилась. Однако более чем спорно считать, что массовое увеличение долга является причиной прогресса.

Непроизводственный долг резко увеличился, и налоговый клин для граждан увеличился, в то время как серьезность финансовых кризисов также увеличилась, которые всегда «решаются» путем увеличения долга и принятия большего количества рисков. Экономика, подпитываемая долгами, и массовое создание денег непропорционально выгодны первым получателям денег и кредитов, которыми являются правительство и богатые, создавая более серьезную проблему для среднего класса и бедных в плане доступа к более высоким уровням жизни, когда цены на активы искусственно завышены, но реальная заработная плата растет медленнее, чем стоимость основных расходов, таких как жилье, здравоохранение и коммунальные услуги, в то время как налоги растут.

Возврат к золотому стандарту сегодня может быть невозможен, учитывая размер глобального денежного дисбаланса по сравнению с золотом, который может вызвать гигантский финансовый кризис, но система денежно-кредитной политики, основанная на правиле Тейлора, ограничивает расширение баланса центрального банка и строгий дефицит и ограничение долга может быть реализовано при наличии политической воли.

/templates/new/dleimages/no_icon.gif

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба