Rio Tinto (NYSE:RIO) — вторая по величине горно-металлургическая компания в мире, уступающая только BHP. Штаб-квартира компании находится в Лондоне, а ее активы расположены по всей планете.

Rio Tinto поставляет железную руду, алюминий, золото, алмазы, титан и уран. Учитывая, что добыча и переработка этих материалов, как правило, энергоемка, компания активно разрабатывает и внедряет процедуры, которые позволят сократить выбросы углекислого газа. По сообщениям компании, с 2008 года она снизила выбросы парниковых газов на 27,8%.

Последний год был непростым для акционеров RIO. Вспышка COVID напрямую связана со скачком волатильности цен на сырьевые товары. Недавно Китай ввел ограничения на производство стали, что стоило железной руде 30% стоимости всего за месяц, и это оказалось самой активной распродажей за историю наблюдений. Рекордного максимума руда достигла в мае 2021 года.

После того, как 11 мая акции RIO закрылись на 12-месячном максимуме в 94,65 доллара, они упали на 23,5%. Особенно тяжелой была ситуация в августе. С 3 августа цены просели на 19% и встретили окончание торгов 20 августа на отметке 72,38 доллара.

Тем не менее, даже с учетом недавнего снижения, бумаги RIO торгуются на 9,08% выше уровня начала года, а прирост за последние 12 месяцев составил 24,97%.

На текущих уровнях акции RIO предлагают дивидендную доходность в 9,46%, а понедельник был последним днем, в который они торговались с дивидендами. Выплаты производятся дважды в год.

Частично недавняя распродажа связана именно с приближающейся датой выплаты. Скользящий коэффициент P/E для RIO составляет всего 6,3, а значит, акции довольно дешевы (хотя горнодобывающие компании отличаются низкими показателями P/E, при этом значение для RIO опустилось к уровням 2019 года).

В перспективе динамика доходов RIO зависит от состояния мировой экономики, темпов инфляции, тарифов и торговых ограничений регуляторов Китая и других стран, а также национальных приоритетов в области инфраструктуры. В рамках формирования общей точки зрения касательно RIO, я полагаюсь на две формы консенсуса.

Во-первых, я ориентируюсь на аналитиков Уолл-стрит и их 12-месячные ценовые таргеты. Второй ориентир — рыночные ожидания, о которых можно судить по ценам опционов.

Цена опциона представляет собой рыночную оценку вероятности того, что цена базового актива вырастет (в случае опционов колл) или упадет (опционы пут) относительно определенного уровня (цены страйк) на дату экспирации контракта. Анализируя цены колл и пут, можно получить вероятностную оценку динамики стоимости базового актива участниками рынка.

Прогнозы аналитиков относительно RIO

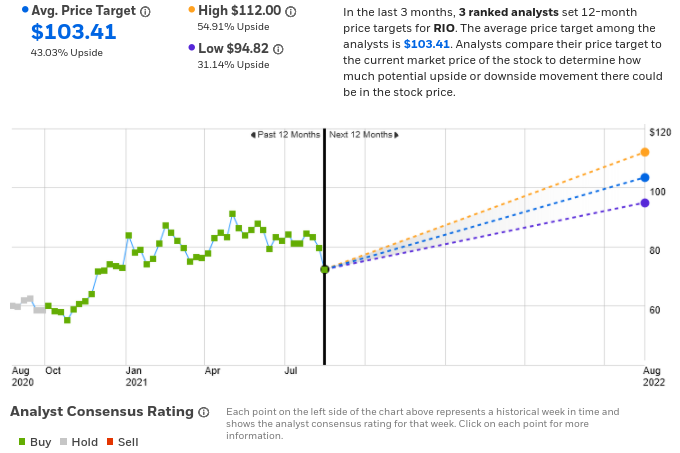

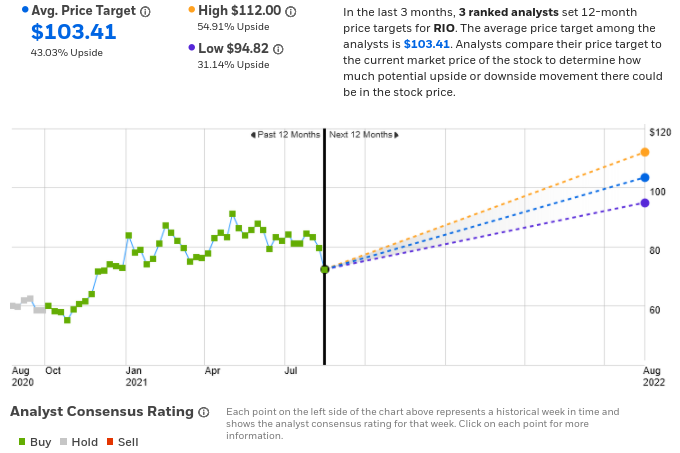

Торговая платформа eTrade публикует оценки 3-х аналитиков, которые в течение последних 90 дней выпустили или обновили рейтинги (или ценовые таргеты) акций RIO. Обычно крупные компании освещаются куда большим числом аналитиков, однако подобная картина вполне обычна для предприятий, которые торгуются на зарубежных фондовых биржах и в США представлены американскими депозитарными расписками.

Аналитики ожидают роста акций, а усредненный 12-месячный ценовой таргет расположен на 43% выше текущей цены.

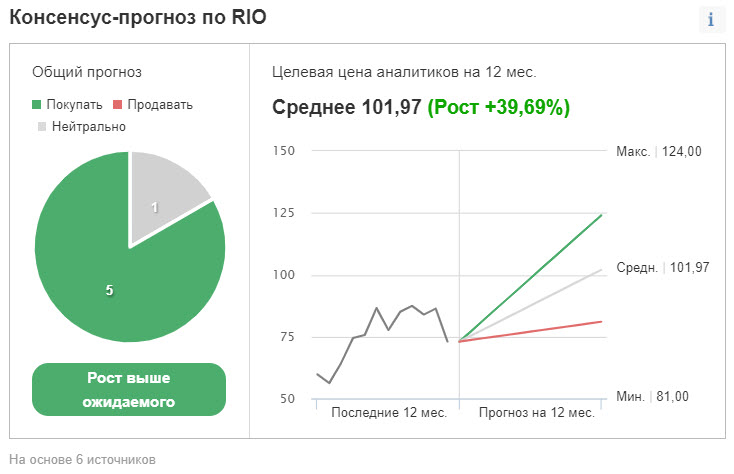

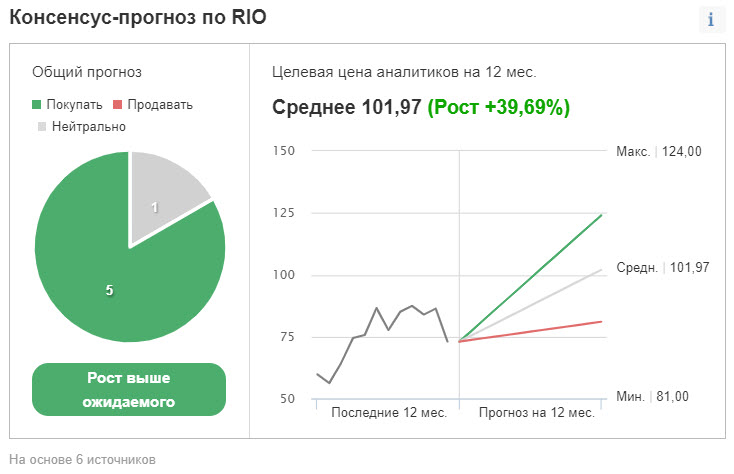

Investing.com предоставляет аналогичную информацию относительно RIO, однако оценка базируется на мнении 6 аналитиков. Прогноз также оптимистичен, а 12-месячный целевой уровень для акций находится на 41,4% выше текущих отметок.

Рейтинг и таргеты для RIO от аналитиков, опрошенных Investing.com

Даже с учетом небольшого числа прогнозов, можно заметить явные «бычьи» настроения. Аналитическая компания Trefis.com, которая рассчитывает справедливую стоимость активов с использованием фундаментальных моделей и показателя дисконтированного денежного потока, считает отметку $100,25 справедливой ценой бумаг RIO.

Рыночный прогноз относительно акций RIO

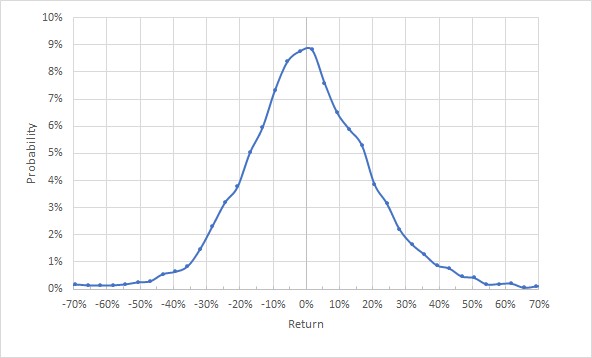

Я проанализировал опционы пут и колл с различными ценами страйк и датой экспирации 21 января 2022 года, что позволяет сформировать рыночный прогноз для акций RIO на следующие 5 месяцев. Я выбрал эту дату по двум причинам: во-первых, это позволит озвучить прогноз на конец 2021 года, а во-вторых, январские опционы, как правило, являются более ликвидными.

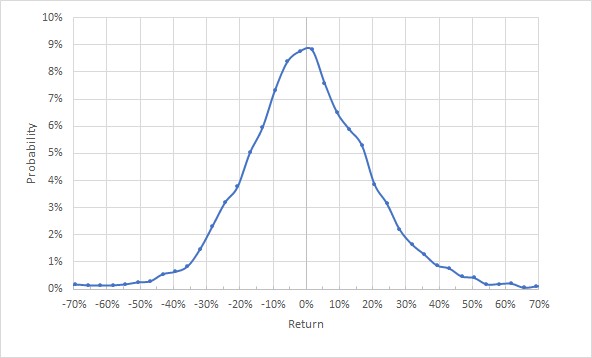

В стандартном виде прогноз выглядит как распределение вероятностей определенных ценовых движений (как положительных, так и отрицательных).

Прогноз динамики акций RIO на следующие 5 месяцев

Данный расчет произведен на основе данных об опционах с платформы eTrade

Как можно заметить, рыночный прогноз на следующие пять месяцев очень симметричен и предполагает примерно равные вероятности роста и падения стоимости. Максимальная вероятность соответствует приросту на 1,9%. Годовая волатильность составляет 33%, что является умеренным показателем.

Я весьма удивлен тому факту, что оценка волатильности не была выше, учитывая недавнюю распродажу RIO. Волатильность акций за последний месяц составляет 46% (если считать по ценам окончания дневных торгов). Шестимесячная волатильность составляет 35%. Рынок опционов при этом предполагает, что повышенная волатильность последнего месяца является аномалией. Это хороший знак, поскольку падение волатильности отражает укрепление доверия инвесторов к RIO.

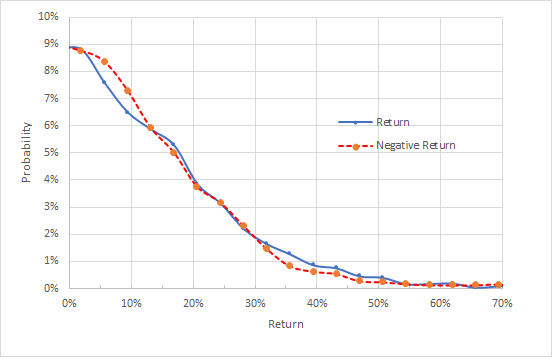

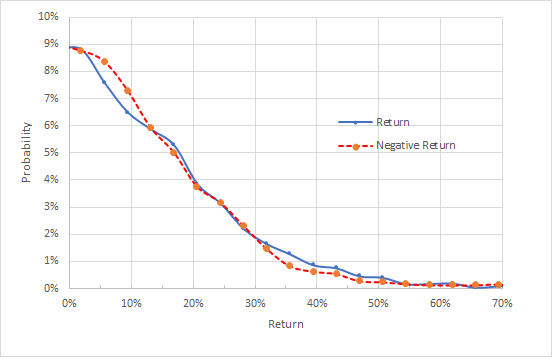

Чтобы упростить прямое сравнение вероятностей роста и падения акций, я нанесу их на положительную сторону оси “x”.

Прогноз динамики акций RIO на следующие 5 месяцев

Как можно заметить, вероятности роста и падения акций почти идентичны (на многих отрезках красная и синяя линии практически сливаются). В теории, подобный нейтральный прогноз предполагает большую готовность актива к росту, поскольку не склонные к риску инвесторы, как правило, готовы платить за опционы пут (защищающие от убытков) больше их справедливой стоимости. В нашем случае ситуация аналогична, и я не считаю преобладание вероятности снижения на отрезке 2-12% достаточно значимым для того, чтобы изменить прогноз.

Подведем итог

Оценка RIO как крупной горно-металлургической компании зависит от прогнозов цен на металлы, состояния мировой торговли и темпов восстановления экономики от последствий COVID. Опрошенные аналитики (хоть их число и невелико) предполагают рост акций в течение следующих двенадцати месяцев примерно на 40%.

Участники рынка также с оптимизмом оценивают перспективы компании, а ожидаемая волатильность, определяемая рынком опционов, составляет 33%, что является умеренным показателем. Коэффициент P/E расположился на многолетних минимумах, а дивидендная доходность превышает 9%. Однако ориентированным на пассивный доход инвесторам следует помнить, что дивиденды по американским депозитарным распискам менее постоянны и предсказуемы, поскольку многие зарубежные компании не так привержены идеям наращивания выплат, как предприятия США. Кроме того, в данном случае на дивиденды будет влиять обменный курс доллара США.

Если мы предположим, что реальный прирост акций RIO составит всего 50% от ожиданий аналитиков, то ожидаемая прибыль в 20% по акциям с волатильностью в 33% по-прежнему остается привлекательной. И, конечно же, не забываем про солидные дивиденды.

Недавняя слабость RIO не мешает «бычьим» взглядам аналитиков и участников рынка. И я склонен с ними согласиться.

Rio Tinto поставляет железную руду, алюминий, золото, алмазы, титан и уран. Учитывая, что добыча и переработка этих материалов, как правило, энергоемка, компания активно разрабатывает и внедряет процедуры, которые позволят сократить выбросы углекислого газа. По сообщениям компании, с 2008 года она снизила выбросы парниковых газов на 27,8%.

Последний год был непростым для акционеров RIO. Вспышка COVID напрямую связана со скачком волатильности цен на сырьевые товары. Недавно Китай ввел ограничения на производство стали, что стоило железной руде 30% стоимости всего за месяц, и это оказалось самой активной распродажей за историю наблюдений. Рекордного максимума руда достигла в мае 2021 года.

После того, как 11 мая акции RIO закрылись на 12-месячном максимуме в 94,65 доллара, они упали на 23,5%. Особенно тяжелой была ситуация в августе. С 3 августа цены просели на 19% и встретили окончание торгов 20 августа на отметке 72,38 доллара.

Тем не менее, даже с учетом недавнего снижения, бумаги RIO торгуются на 9,08% выше уровня начала года, а прирост за последние 12 месяцев составил 24,97%.

На текущих уровнях акции RIO предлагают дивидендную доходность в 9,46%, а понедельник был последним днем, в который они торговались с дивидендами. Выплаты производятся дважды в год.

Частично недавняя распродажа связана именно с приближающейся датой выплаты. Скользящий коэффициент P/E для RIO составляет всего 6,3, а значит, акции довольно дешевы (хотя горнодобывающие компании отличаются низкими показателями P/E, при этом значение для RIO опустилось к уровням 2019 года).

В перспективе динамика доходов RIO зависит от состояния мировой экономики, темпов инфляции, тарифов и торговых ограничений регуляторов Китая и других стран, а также национальных приоритетов в области инфраструктуры. В рамках формирования общей точки зрения касательно RIO, я полагаюсь на две формы консенсуса.

Во-первых, я ориентируюсь на аналитиков Уолл-стрит и их 12-месячные ценовые таргеты. Второй ориентир — рыночные ожидания, о которых можно судить по ценам опционов.

Цена опциона представляет собой рыночную оценку вероятности того, что цена базового актива вырастет (в случае опционов колл) или упадет (опционы пут) относительно определенного уровня (цены страйк) на дату экспирации контракта. Анализируя цены колл и пут, можно получить вероятностную оценку динамики стоимости базового актива участниками рынка.

Прогнозы аналитиков относительно RIO

Торговая платформа eTrade публикует оценки 3-х аналитиков, которые в течение последних 90 дней выпустили или обновили рейтинги (или ценовые таргеты) акций RIO. Обычно крупные компании освещаются куда большим числом аналитиков, однако подобная картина вполне обычна для предприятий, которые торгуются на зарубежных фондовых биржах и в США представлены американскими депозитарными расписками.

Аналитики ожидают роста акций, а усредненный 12-месячный ценовой таргет расположен на 43% выше текущей цены.

Investing.com предоставляет аналогичную информацию относительно RIO, однако оценка базируется на мнении 6 аналитиков. Прогноз также оптимистичен, а 12-месячный целевой уровень для акций находится на 41,4% выше текущих отметок.

Рейтинг и таргеты для RIO от аналитиков, опрошенных Investing.com

Даже с учетом небольшого числа прогнозов, можно заметить явные «бычьи» настроения. Аналитическая компания Trefis.com, которая рассчитывает справедливую стоимость активов с использованием фундаментальных моделей и показателя дисконтированного денежного потока, считает отметку $100,25 справедливой ценой бумаг RIO.

Рыночный прогноз относительно акций RIO

Я проанализировал опционы пут и колл с различными ценами страйк и датой экспирации 21 января 2022 года, что позволяет сформировать рыночный прогноз для акций RIO на следующие 5 месяцев. Я выбрал эту дату по двум причинам: во-первых, это позволит озвучить прогноз на конец 2021 года, а во-вторых, январские опционы, как правило, являются более ликвидными.

В стандартном виде прогноз выглядит как распределение вероятностей определенных ценовых движений (как положительных, так и отрицательных).

Прогноз динамики акций RIO на следующие 5 месяцев

Данный расчет произведен на основе данных об опционах с платформы eTrade

Как можно заметить, рыночный прогноз на следующие пять месяцев очень симметричен и предполагает примерно равные вероятности роста и падения стоимости. Максимальная вероятность соответствует приросту на 1,9%. Годовая волатильность составляет 33%, что является умеренным показателем.

Я весьма удивлен тому факту, что оценка волатильности не была выше, учитывая недавнюю распродажу RIO. Волатильность акций за последний месяц составляет 46% (если считать по ценам окончания дневных торгов). Шестимесячная волатильность составляет 35%. Рынок опционов при этом предполагает, что повышенная волатильность последнего месяца является аномалией. Это хороший знак, поскольку падение волатильности отражает укрепление доверия инвесторов к RIO.

Чтобы упростить прямое сравнение вероятностей роста и падения акций, я нанесу их на положительную сторону оси “x”.

Прогноз динамики акций RIO на следующие 5 месяцев

Как можно заметить, вероятности роста и падения акций почти идентичны (на многих отрезках красная и синяя линии практически сливаются). В теории, подобный нейтральный прогноз предполагает большую готовность актива к росту, поскольку не склонные к риску инвесторы, как правило, готовы платить за опционы пут (защищающие от убытков) больше их справедливой стоимости. В нашем случае ситуация аналогична, и я не считаю преобладание вероятности снижения на отрезке 2-12% достаточно значимым для того, чтобы изменить прогноз.

Подведем итог

Оценка RIO как крупной горно-металлургической компании зависит от прогнозов цен на металлы, состояния мировой торговли и темпов восстановления экономики от последствий COVID. Опрошенные аналитики (хоть их число и невелико) предполагают рост акций в течение следующих двенадцати месяцев примерно на 40%.

Участники рынка также с оптимизмом оценивают перспективы компании, а ожидаемая волатильность, определяемая рынком опционов, составляет 33%, что является умеренным показателем. Коэффициент P/E расположился на многолетних минимумах, а дивидендная доходность превышает 9%. Однако ориентированным на пассивный доход инвесторам следует помнить, что дивиденды по американским депозитарным распискам менее постоянны и предсказуемы, поскольку многие зарубежные компании не так привержены идеям наращивания выплат, как предприятия США. Кроме того, в данном случае на дивиденды будет влиять обменный курс доллара США.

Если мы предположим, что реальный прирост акций RIO составит всего 50% от ожиданий аналитиков, то ожидаемая прибыль в 20% по акциям с волатильностью в 33% по-прежнему остается привлекательной. И, конечно же, не забываем про солидные дивиденды.

Недавняя слабость RIO не мешает «бычьим» взглядам аналитиков и участников рынка. И я склонен с ними согласиться.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба