26 августа 2021 Далио Рэй

Это дополнение к Главе 2 «Большой цикл денег, кредитов, долгов и экономической активности» Оно предназначено, чтобы рассмотреть концепции, изложенные в Главе 2, более детально и показать, как эти концепции согласуются с реальными случаями, которые стоят за ними. Хотя в этом дополнении мы чуть больше углубимся в механику и специфику, чем в главе 2, оно написано так, чтобы быть понятным для большинства людей и достаточно конкретным, чтобы удовлетворить запросы опытных экономистов и инвесторов. Если вам покажется, что материал, который вы читаете, слишком занудный, просто продолжайте читать только то, что выделено жирным шрифтом, и все будет в порядке.

Вместо тщательного изучения всего цикла (что мы сделаем в части 2), мы сосредоточимся исключительно на крупных девальвациях и окончании периодов резервных валют, потому что а) доллар, евро и иена находятся на поздних стадиях своих долгосрочных долговых циклов, когда номинированные в них долги высоки, реальная компенсация по процентным ставкам за владение этими долговыми активами низка, при этом создаются все бОльшие объемы новых долгов, номинированные в этих валютах, — все это представляет собой стечение обстоятельств с повышенным риском, и б) такие крупные девальвации и/или потеря ведущими резервными валютами статуса резервной валюты могут стать самым разрушительным экономическим событием, которое мы только можем себе представить.

Как уже объяснялось ранее, существует реальная экономика и финансовая экономика, которые взаимосвязаны, но различны. Реальная экономика и финансовая экономика имеют свою собственную динамику спроса и предложения. В этом разделе мы сосредоточимся на динамике спроса и предложения в финансовой экономике, чтобы понять, что определяет стоимость денег.

Печатание и обесценивание денег — самый простой способ выйти из долгового кризиса

Хотя люди склонны думать, что валюта — это практически постоянная вещь, и считают, что «наличные» — это безопасный актив, который можно держать, а это — неправда, потому что все валюты обесцениваются или умирают, и когда это происходит, наличные и облигации (которые являются обязательством возврата валюты) обесцениваются или уничтожаются. Это происходит потому, что печатание большого количества валюты и обесценивание долга — это наиболее выгодный способ уменьшения или уничтожения долгового бремени. Когда долговое бремя в достаточной степени снижено или ликвидировано, циклы кредитно-долговой экспансии могут начаться заново, как описано в главе 2.

Как я более подробно объяснил в своей книге «Принципы управления большими долговыми кризисами», чем могу объяснить здесь, существует четыре рычага, за которые могут потянуть политики, чтобы снизить уровни долга и обслуживания долга по отношению к доходу и денежному потоку, необходимых для обслуживания долга:

жесткая экономия (сокращение расходов)

дефолты и реструктуризация долгов

передача денег и кредитов от тех, у кого их больше, чем нужно, тем, у кого их меньше, чем нужно (например, повышение налогов).

печатание денег и их обесценивание

Режим жесткой экономии является дефляционным и не длится долго, потому что он слишком болезненный. Дефолты и реструктуризация долгов также являются дефляционными и болезненными, поскольку долги, которые списываются или уменьшаются в стоимости, являются чьими-то активами; в результате дефолты и реструктуризация болезненны как для должника, который разоряется и лишается своих активов, так и для кредитора, который несет потери из-за необходимости списания долга. Передача денег и кредитов от тех, у кого их больше, чем нужно, тем, у кого их меньше, чем нужно (например, повышение налогов для перераспределения богатства), является политически сложной задачей, но более терпимой, чем первые два способа, и обычно является частью решения проблемы. По сравнению с другими способами, печатание денег является наиболее выгодным, наименее понятным и наиболее распространенным способом реструктуризации долгов. На самом деле большинству людей этот способ кажется скорее хорошим, чем плохим, поскольку помогает ослабить долговое давление, трудно определить какие-либо пострадавшие стороны, богатства которых были отняты, чтобы обеспечить это финансовое благополучие (хотя они являются держателями денег и долговых активов), и в большинстве случаев это приводит к росту активов в обесценивающейся валюте, которую люди используют для измерения своего богатства, так что кажется, что люди становятся богаче.

Вы видите, что эти вещи происходят сейчас в ответ на объявления о раздаче больших сумм денег и кредитов правительствами и центральными банками.

Обратите внимание, что вы не слышите, чтобы кто-то жаловался на создание денег и кредитов; на самом деле вы слышите крики о том, что нужно гораздо больше, с обвинениями в том, что правительство было бы подлым и жестоким, если бы не предоставляло больше [денег и кредитов — прим. переводчика]. Никто не признает, что у правительства нет этих денег, которые оно раздает, что правительство — это мы все вместе, а не какая-то богатая организация, и что кто-то должен за это платить. А теперь представьте, что было бы, если бы государственные чиновники сократили расходы, чтобы сбалансировать свои бюджеты, и попросили бы людей сделать то же самое, допустив множество дефолтов и реструктуризаций долгов, и/или попытались бы перераспределить богатство от тех, у кого его больше, к тем, у кого его меньше, путем налогообложения и перераспределения денег. Этот путь производства денег и кредитов гораздо более приемлем. Это как игра в «Монополию», когда банкир может заработать больше денег и перераспределить их между всеми, когда слишком многие игроки разоряются и злятся. Вы можете понять, почему в Ветхом Завете они называли год, когда это делается, «годом Юбилея» [юбилейный год — год, завершающий семь семилетних циклов, год прощения долгов и освобождения рабов согласно Ветхому завету — прим. переводчика].

Большинство людей не уделяют достаточного внимания своим валютным рискам. Большинство беспокоится о том, растут или падают в цене их активы; они редко беспокоятся о том, растет или падает их валюта. Подумайте об этом. Насколько вы сейчас обеспокоены снижением курса вашей валюты по сравнению с тем, насколько вы обеспокоены тем, как идут дела с вашими акциями или другими активами? Если вы похожи на большинство людей, то вы не так хорошо осведомлены о валютном риске, как стоило бы.

Поэтому давайте изучим этот валютный риск.

Все валюты были девальвированы или умерли

Думайте о хранении валюты (что то же самое, что и хранение наличных) так же, как и о хранении любых других активов. Как бы вы поступили с этими инвестициями?

Из примерно 750 валют, существовавших с 1700 года, осталось только около 20%, а из тех, что остались, все были девальвированы. В 1850 году основные мировые валюты не были похожи на те, что существуют сегодня. Если доллар, фунт стерлингов и швейцарский франк существовали в те времена, то большинство других валют были другими и с тех пор умерли. В 1850 году на территории нынешней Германии использовались гульден или талер. Иены не было, поэтому в Японии вы могли использовать кобан или рё. В Италии вы бы использовали одну или несколько из шести возможных валют. В Испании, Китае и большинстве других стран вы бы использовали разные валюты. Некоторые из них были полностью уничтожены (в большинстве случаев в странах, переживших гиперинфляцию и/или проигравших войну и имевших большие военные долги) и заменены совершенно новыми валютами. Некоторые были объединены в валюты, которые их заменили (например, отдельные европейские валюты были объединены в евро). А некоторые остались существовать, но были обесценены, например, британский фунт стерлингов и доллар США.

По отношению к чему они обесцениваются?

Самое важное, по отношению к чему девальвируется валюта, — это долг. Это связано с тем, что цель печатания денег заключается в снижении долгового бремени. Долг — это обещание предоставить деньги, поэтому предоставление большего количества денег тем, кто в них нуждается, уменьшает долговое бремя. От того, как эти вновь созданные деньги и кредиты будут поступать, зависит, что произойдет дальше. Увеличение предложения денег и кредитов приводит как к снижению стоимости денег и кредитов (что наносит ущерб их держателям), так и к облегчению долгового бремени. В тех случаях, когда облегчение долгового бремени способствует перетеканию этих денег и кредитов в производительность и прибыль компаний, происходит рост реальных цен на акции (т.е. стоимости акций после корректировки на инфляцию). Когда это в достаточной степени снижает фактическую и перспективную доходность «наличных» и долговых активов, что приводит к перетоку средств из этих активов в активы, повышающие инфляцию, и другие валюты, это приводит к самоусиливающемуся снижению стоимости денег. Когда центральный банк оказывается перед выбором: а) позволить реальным процентным ставкам (т.е. процентная ставка минус темп инфляции) расти в ущерб экономике или б) предотвратить рост реальных процентных ставок путем печатания денег и покупки наличных денег и долговых активов, он выберет второй путь, который укрепляет низкие доходы от хранения «наличных» денег и долговых активов. Более поздний вариант имеет место в долгосрочном долговом цикле — т.е, а) когда суммы долга и денег становятся невозможно большими для того, чтобы их можно было превратить в реальную стоимость товаров и услуг, на которые они претендуют, б) когда уровни реальных процентных ставок, достаточно низкие для того, чтобы спасти должников от банкротства, и при этом ниже уровней, необходимых для того, чтобы кредиторы держали долг как жизнеспособное хранилище богатства, и в) когда обычные рычаги центрального банка по распределению капитала посредством изменения процентных ставок (MP1) и/или печатания денег и покупки высококачественных долговых обязательств (MP2) не работают, так что денежная политика становится посредником политической системы, которая распределяет ресурсы неэкономическим способом — тем выше вероятность того, что произойдет сбой в валютной и денежной системе. Таким образом, существуют а) системно выгодные девальвации (хотя они всегда дорого обходятся держателям денег и долгов) и б) системно разрушительные девальвации, которые наносят ущерб системе распределения кредитов/капитала, но необходимы для уничтожения долгов, чтобы создать новый денежный порядок. Важно уметь различать их. В данном исследовании мы рассмотрим оба типа.

Для этого я покажу вам стоимость валют по отношению к золоту и корзинам товаров и услуг, взвешенных по индексу потребительских цен, поскольку золото является вечной и универсальной альтернативной валютой, а деньги предназначены для покупки товаров и услуг, поэтому их покупательная способность имеет первостепенное значение. Я также коснусь их ценности по отношению к другим валютам/долгу и по отношению к акциям, поскольку они тоже могут быть хранилищами богатства. Картины, которые передают все эти показатели, в целом схожи при больших девальвациях валют, потому что движение валют настолько значительно, что они меняются по отношению к большинству вещей. Поскольку многие другие вещи (недвижимость, искусство и т.д.) также являются альтернативными хранилищами богатства, мы могли бы продолжать и продолжать описывать, как они ведут себя при больших девальвациях валют, но я решил этого не делать, потому что это привело бы к преодолению точки убывающей отдачи.

По отношению к золоту

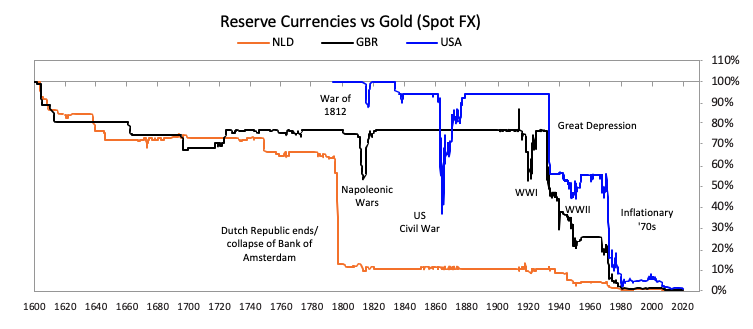

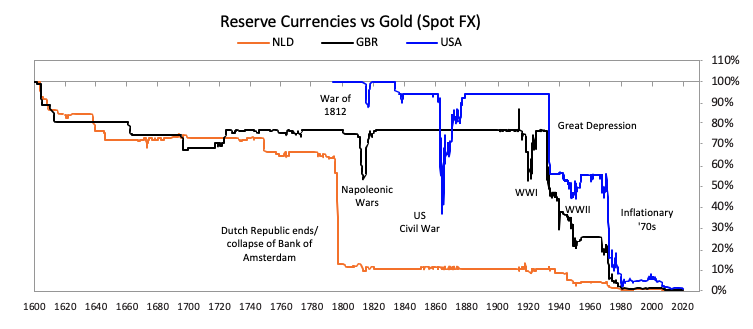

На графике ниже показана спотовая доходность трех основных резервных валют по отношению к золоту с 1600 года. Хотя мы подробно рассмотрим их в данном исследовании, сейчас я хотел бы обратить ваше внимание как на спотовую доходность валют, так и на общую доходность хранения денежных средств, приносящих проценты, во всех основных валютах с 1850 года.

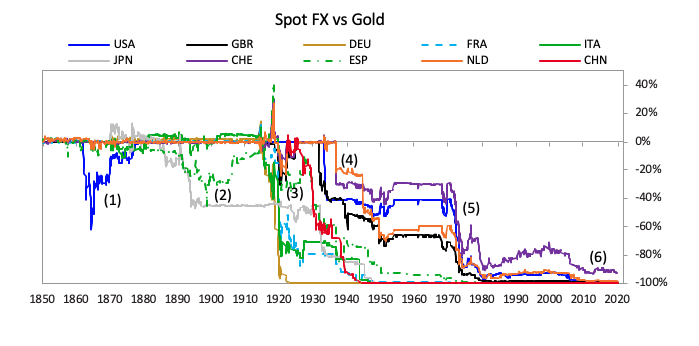

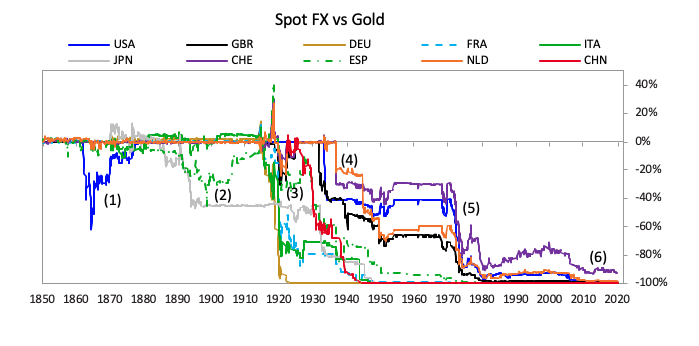

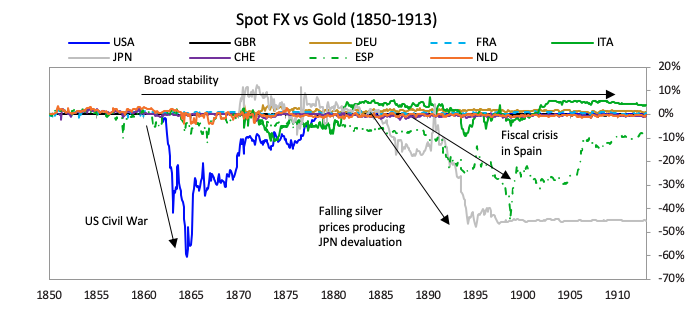

Как показано на следующих двух графиках, девальвации обычно происходят как относительно резкие спады во время долговых кризисов, которые разделяются периодами стабильности валюты в периоды процветания. Я отметил шесть таких девальваций, которые мы вскоре рассмотрим. Конечно, было еще много девальваций более мелких валют, которые мы сейчас не будем рассматривать.

Вот несколько важных выводов:

Крупные девальвации, как правило, носят скорее эпизодический, чем эволюционный характер. За последние 170 лет было шесть периодов, когда происходили действительно крупные девальвации основных валют (хотя и множества других мелких валют).

В 1860-х годах большие финансовые потребности Гражданской войны заставили США приостановить конвертируемость золота и напечатать деньги (известные как «гринбэки» [деньги, необеспеченные физическим серебром или золотом — прим. переводчика]), чтобы помочь монетизировать военные долги.

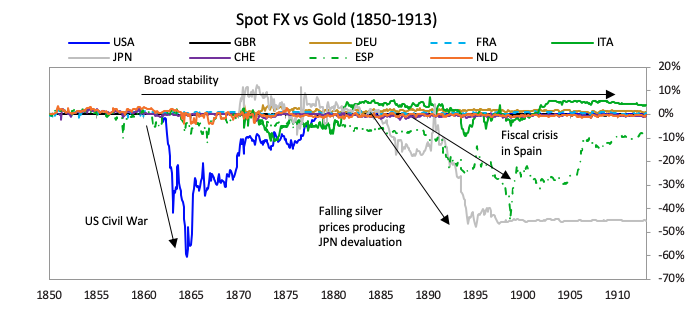

После возвращения США к прежней золотой привязке в середине 1870-х годов ряд других стран присоединился к золотому стандарту; большинство валют оставались фиксированными по отношению к золоту вплоть до Первой мировой войны. Основными исключениями были Япония (которая до 1890-х годов находилась на серебряном стандарте, что привело к девальвации ее обменного курса по отношению к золоту, поскольку цены на серебро в этот период упали), а также Италия и Испания, которые часто приостанавливали конвертируемость для поддержания крупных бюджетных дефицитов.

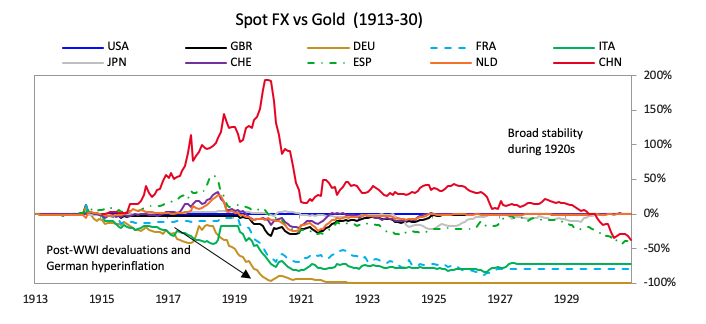

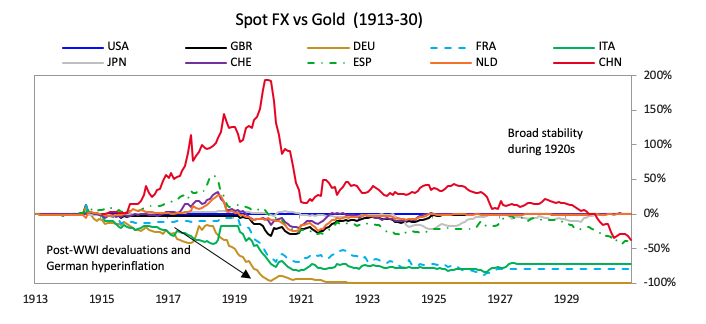

Затем началась Первая мировая война, когда воюющие страны имели огромные дефициты, которые финансировались за счет печатания и кредитования денег центральными банками. В годы войны золото было международными деньгами, поскольку международные кредиты отсутствовали из-за отсутствия доверия. Затем война закончилась, и был создан новый денежный порядок, в центре которого было золото и привязанные к нему валюты стран-победительниц.

Тем не менее, в 1919-22 годах печатание денег и девальвация нескольких европейских валют были необходимы как продолжение долгового кризиса тех стран, которые были в наибольшем долгу, особенно тех, которые проиграли Первую мировую войну. Как было показано, это привело к полному исчезновению немецкой марки и долга немецкой марки в 1920-23 годах и большой девальвации валют других стран, включая победителей войны, которые также имели долги, которые должны были быть обесценены для создания нового старта.

После проведения долговой, внутриполитической и международной геополитической реструктуризации 1920-е годы стали периодом бума, который превратился в пузырь, лопнувший в 1929 году.

В 1930-45 годах, 1) когда лопнул долговой пузырь, что потребовало от центральных банков печатать деньги и обесценивать их, а затем 2) когда пришлось увеличить военные долги для финансирования войны, что потребовало еще большего печатания денег и еще большей девальвации.

В конце войны, в 1944-45 годах, была создана новая денежная система, которая привязала доллар к золоту, а другие валюты к доллару, и валюты и долги Германии, Японии, Италии и Китая (и ряда других стран) были быстро и полностью уничтожены, в то время как валюты и долги большинства победителей в войне медленно, но все же существенно обесценились. Эта денежная система просуществовала до конца 1960-х годов.

В 1968-73 годах (особенно в 1971 году), когда чрезмерные расходы и создание долгов, особенно в США, потребовали разрыва связи с золотом, поскольку требования на золото выдавались за реальное золото, а требования намного превышали количество золота, доступного для погашения требований, это привело к переходу к фиатной денежной системе, основанной на долларе, что позволило значительно увеличить количество денег и кредитов, деноминированных в долларах, которые подпитывали инфляцию 1970-х годов и привели к долговому кризису 1980-х годов.

С 2000 года стоимость денег упала по отношению к стоимости золота из-за большого количества созданных денег и кредитов, а также из-за низких процентных ставок по отношению к темпам инфляции. Поскольку денежная система была свободно плавающей, не было таких резких разрывов, как в прошлом; происходила более постепенная и непрерывная девальвация, при которой низкие или, в некоторых случаях, отрицательные процентные ставки не обеспечивали компенсации растущего количества денег и кредитов и вызванной этим (хотя и низкой) инфляции.

Давайте рассмотрим эти периоды подробнее.

Как показано на предыдущих графиках, доходность от владения валютой (т.е. краткосрочным долгом, по которому начисляются проценты) в период с 1850 по 1913 год была в целом выгодной по сравнению с доходностью владения золотом. В течение этого более чем 60-летнего периода долгового/валютного цикла большинство валют могли оставаться фиксированными по отношению к золоту или серебру, и можно было получить привлекательную процентную ставку, поскольку это был в основном период процветания, когда и кредитование, и заимствование хорошо работали для тех, кто это делал. Этот процветающий период был так называемой Второй промышленной революцией, когда заемщики превращали деньги, взятые в долг, в доходы, которые позволяли возвращать долги. Хотя в этот период случались долговые кризисы (такие как «паника 1873 года», «паника 1893 года» и «паника 1907 года» в США), они не были настолько масштабными, чтобы потребовать девальвации, хотя и были неспокойными. Например, процветание Второй промышленной революции привело к финансируемому за счет долгов спекулятивному буму акций, который перерос в перенапряжение, что привело к банковскому и брокерскому кризису. В США это привело к шестинедельной панике 1907 года, в то время как большой разрыв в благосостоянии и другие социальные проблемы (например, избирательное право женщин) вызвали политическую напряженность, капитализм подвергся испытанию, начали расти налоги для финансирования процесса перераспределения богатства.

В Китае, который все еще находился далеко от нас, но был подвержен влиянию, наблюдалась та же динамика — пузырь на фондовом рынке, вызванный акциями производителей каучука (который был китайским эквивалентом американских железнодорожных пузырей, способствовавших панике в 19 веке), лопнул и привел к краху в 1910 году, который некоторые описывают как фактор долгового/денежного/экономического спада, способствовавшего концу императорского Китая. Итак, на протяжении всего этого периода денежные системы второго типа (т.е. с банкнотами, конвертируемыми в металлические деньги) сохранялись в большинстве стран, и держатели банкнот получали хорошие процентные ставки без обесценивания своих валют. Большими исключениями были девальвация в США для финансирования долгов Гражданской войны в 1860-х годах, частые девальвации валюты Испании в связи с ее продолжающимся ослаблением как мировой державы и резкие девальвации валюты Японии в связи с тем, что она оставалась на серебряном стандарте до 1890-х годов (а цены на серебро в этот период упали по сравнению с ценами на золото).

Первая мировая война началась в 1914 году, и страны взяли много займов для ее финансирования, что привело к поздним долговым кризисам и девальвациям, которые наступили, когда военные долги пришлось списать, фактически разрушив денежные системы тех, кто проиграл войну. Парижская мирная конференция, завершившая войну в 1918 году, стремилась установить новый международный порядок на основе Лиги Наций, но усилия по сотрудничеству не помогли избежать долговых кризисов и денежной нестабильности из-за огромных военных репараций, наложенных на побежденные державы (такие как Германия в Версальском договоре), а также больших военных долгов победивших союзников друг перед другом (особенно перед США). Как показано на графике ниже, это привело к полному уничтожению ценности денег и кредитов в Германии, что привело к самой знаковой в мире гиперинфляции в Веймарской республике.Как вы вкратце прочитаете, подъем и упадок Германии, который мы рассматриваем во второй части (и как вы можете прочитать гораздо более полно в моем подробном исследовании Веймарской республики в «Принципах управления большими долговыми кризисами»), этот случай был прямым результатом того, что Германия имела огромные долги и репарации, связанные с войной, от которых необходимо было избавиться.В этот период, начиная с 1918 года и заканчивая 1920 годом, также произошла эпидемия испанского гриппа. После окончания войны все валюты, кроме доллара США, японской и китайской, обесценились, потому что им пришлось финансировать часть своих военных долгов, а также потому что отказаться от девальвации для этих стран значило бы снизить конкурентоспособность на мировых рынках по сравнению со странами, которые девальвировали свои валюты. Как показано на графике ниже, китайская валюта, привязанная к серебру, резко выросла по отношению к золоту (и валютам, связанным с золотом) в конце войны, когда цены на него [серебро] выросли, а затем механически девальвировалась, когда цены на серебро резко упали на фоне послевоенной дефляции в США.Затем последовал продолжительный и продуктивный период экономического процветания, особенно в США, известный как «Ревущие 20-е», который, как и все подобные периоды, привел к образованию большого долгового пузыря, пузыря активов и большого разрыва в благосостоянии, что посеяло семена для будущих потрясений.

Далее, в 1930-х годах вы видите различные версии одного и того же явления, происходящего во всех странах — т.е. в период 1930-33 годов произошел глобальный долговой кризис, который привел к экономическому спаду, что повлекло печатание денег и конкурирующие девальвации практически во всех странах, что привело к снижению стоимости денег, переходящему во Вторую мировую войну. Конфликты из-за богатства внутри стран и между странами привели к еще большим конфликтам внутри и между странами. Все воюющие страны накопили военные долги, в то время как США получили много богатства (золота) во время войны. Затем, после войны, стоимость денег и долгов была полностью уничтожена для проигравших в войне (т.е. Германии, Японии и Италии), а также для Китая, и была сильно обесценена для Великобритании и Франции, несмотря на то, что они были предполагаемыми победителями в войне. Следует отметить, что в годы войны деньги и кредиты не принято использовать в отношениях между странами, поскольку существует оправданная боязнь того, что им вернут деньги в валюте, имеющей меньшую ценность. Во время войны золото, а в некоторых случаях серебро или бартер, являются твердой валютой. В такое время цены и движение капитала обычно находятся под контролем, поэтому трудно сказать, каковы реальные цены на многие вещи. После войны наступил период процветания, который мы не будем рассматривать, а лишь скажем, что в его рамках чрезмерное заимствование посеяло семена следующей большой девальвации, которая произошла в 1968-73 годах.

К середине 1950-х годов, до этой девальвации, доллар и швейцарский франк были единственными валютами, которые стоили хотя бы половину своей стоимости 1850-х годов. Как показано ниже, понижательное давление на валюты и повышательное давление на золото началось в 1968 году и было официально оформлено 15 августа 1971 года, когда президент Никсон положил конец Бреттон-Вудской валютной системе, оставив валютную систему второго типа, в которой доллар был обеспечен золотом, и перешел к фиатной валютной системе.

С 2000 года мы наблюдаем более постепенную и упорядоченную потерю общей доходности валют при измерении в золоте, что соответствует широкому падению реальных ставок в разных странах в течение этих десятилетий.

В целом, основная картина такова:

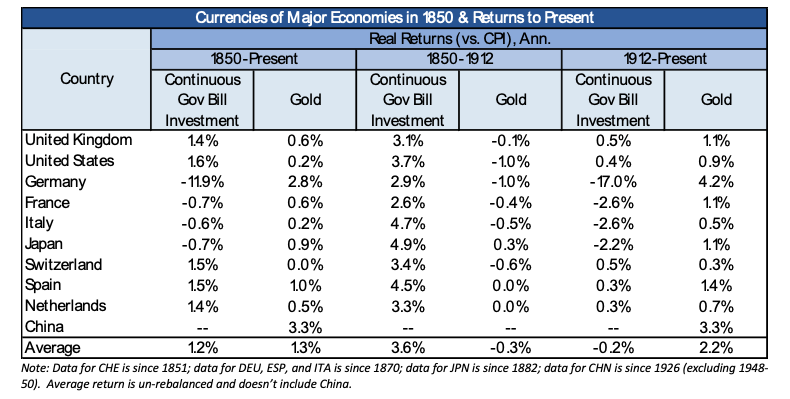

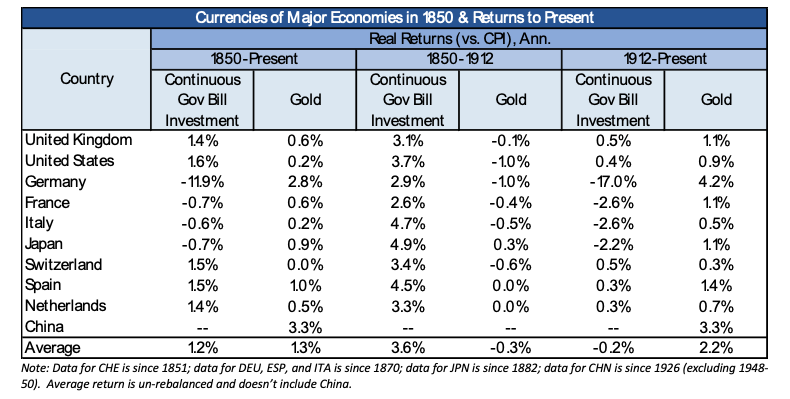

Средний годовой доход от владения процентной наличной валютой с 1850 года составил 1,2%, что немного ниже среднего реального дохода от владения золотом, который составил 1,3%, хотя в разные периоды времени и в разных странах наблюдались огромные различия в их доходности.

Примерно в половине стран с 1850 года вы получили бы положительный реальный доход от владения векселями, в половине — отрицательный, а в таких странах, как Германия, вы были бы дважды полностью уничтожены.

Большая часть реальной прибыли от хранения наличной валюты, приносящей проценты, приходилась на периоды, когда большинство стран использовали золотой стандарт, которого они придерживались т.к. они переживали периоды процветания (например, во время Второй промышленной революции и после 1945 года, когда уровень долга и бремя обслуживания долга были относительно низкими, а рост доходов был почти равен росту долга) вплоть до конца этого длинного цикла.

Реальная (т.е. скорректированная на инфляцию) доходность векселей с 1912 года (современная фиатная эпоха) составила -0,2%. Реальная доходность золота в эту эпоху составила 2,2%. В течение этого периода вы получили бы положительную реальную прибыль, держа наличную валюту, приносящую проценты, только примерно в половине стран, а в остальных вы бы существенно потеряли (теряя более 2% в год во Франции, Италии и Японии, и теряя более 15% в год в Германии из-за гиперинфляции).

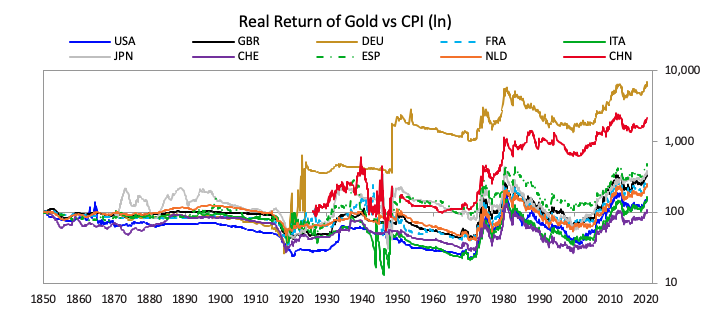

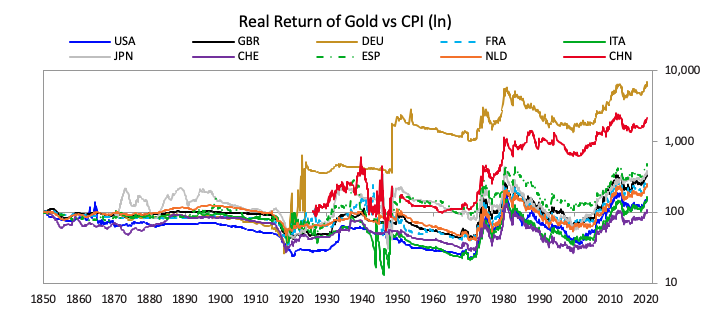

На следующем графике показана реальная доходность от хранения золота за период с 1850 года по настоящее время. Как показано на графике, с 1850 по 1971 год золото вернуло (благодаря его удорожанию) сумму, равную сумме денег, потерянных в результате инфляции, за исключением Германии, хотя вокруг этого среднего значения были большие колебания, такие как описанные ранее (например, до девальвации валюты в 1930-х годах и девальвации денег в конце Второй мировой войны, которая была частью формирования Бреттон-Вудской валютной системы в 1944 году). Золото оставалось стабильным в цене, в то время как объемы денег и кредитов наращивались до 1971 года. Затем в 1971 году валюты были девальвированы и отвязаны от золота, что привело к переходу от денежной системы второго типа (например, банкноты, обеспеченные золотом) к фиатной денежной системе. Отвязка валют от золота и переход к фиатной денежной системе дали центральным банкам неограниченную возможность создавать деньги и кредит. В свою очередь, это привело к высокой инфляции и низким реальным процентным ставкам, из-за чего золото сильно росло в цене вплоть до 1980-81 годов, когда процентные ставки были подняты значительно выше уровня инфляции, что привело к укреплению валют и падению золота до 2000 года. Именно тогда центральные банки снизили процентные ставки относительно уровня инфляции, а когда они не смогли снизить их обычными средствами, напечатали деньги и купили

Ценность валют по отношению к товарам и услугам

До сих пор мы рассматривали рыночную стоимость валют по отношению к рыночной стоимости золота. В связи с этим возникает вопрос, насколько эта картина обусловлена тем, что мы смотрим на стоимость валют относительно золота, и является ли она подходящим показателем. Следующий график показывает стоимость наличной валюты, приносящей процентный доход, с точки зрения ИПЦ корзины товаров и услуг в этих валютах, таким образом, он показывает изменения в покупательной способности. Как видно из графика, две мировые войны имели плохие последствия, с тех пор были взлеты и падения. Примерно в половине валют денежные средства, приносящие проценты, обеспечивали доходность, превышающую уровень инфляции, в другой половине — плохую реальную доходность, и во всех случаях наблюдались большие и примерно 10-летние колебания вокруг этих средних значений. Другими словами, история показала, что существуют очень большие риски при хранении наличной валюты, приносящей проценты, в качестве хранилища богатства, особенно на поздних стадиях долговых циклов.

Закономерности девальвации и потери странами статуса резервной валюты

Девальвация валют и потеря валютой статуса резервной валюты — это не обязательно одно и то же, хотя они и вызваны одними и теми же причинами (долговыми кризисами), а потеря валютой статуса резервной валюты происходит в результате хронических и крупных девальваций. Как уже объяснялось ранее, когда центральные банки увеличивают предложение денег и кредитов, это снижает ценность денег и кредитов. Это плохо для владельцев денег и кредиторов, но облегчает долговое бремя [заемщиков]. Когда это облегчение долгового бремени позволяет деньгам и кредитам перетекать в производительность и доходы компаний, реальные цены акций растут. Но это также может повредить фактической и перспективной доходности «наличных» и долговых активов настолько, что это заставит людей покинуть эти активы и перейти в активы, застрахованные от инфляции, и другие валюты. Это ставит центральный банк перед выбором: либо позволить реальным процентным ставкам расти в ущерб экономике, либо предотвратить рост ставок путем печатания денег и покупки этих наличных денег и долговых активов. Разумеется, они пойдут по второму пути, что укрепит низкие показатели доходности от владения «наличными» и долговыми активами. Как объяснялось ранее, на поздних стадиях долгосрочного долгового цикла существует большая вероятность того, что произойдет сбой в валютно-денежной системе, и важно отличать системно выгодные девальвации от системно разрушительных.

Что общего между этими девальвациями?

В основных случаях, которые мы рассмотрели, во всех экономиках наблюдалась классическая динамика «бегства», поскольку спрос на твердую валюту превышал фактические имевшиеся у центробанков объемы валюты, которая представляла собой, как правило, золото. Но в случае с Великобританией твердой валютой, относительно которой обесценивался британский фунт стерлтингов, был доллар США.

Чистые резервы центральных банков начинают снижаться еще до фактической девальвации, в некоторых случаях — за несколько лет до нее. Также следует отметить, что в некоторых случаях страны приостанавливали конвертируемость [привязку валюты к стоимости золота/серебра] до фактической девальвации обменного курса, как, например, Великобритания в 1947 году перед девальвацией 1949 года или США в 1971 году.

Как правило, бегство валюты и девальвации сопровождались значительными долговыми проблемами, часто связанными с расходами военного времени (четвертая англо-голландская война для Голландии, мировые войны для Великобритании, Вьетнам для США при Бреттон-Вудсе), что оказывало давление на центральный банк, заставляя его печатать. Хуже всего обстояли дела, когда страны проигрывали свои войны; это обычно приводило к полному краху и реструктуризации их валют и экономик. Однако победители в войнах, которые в итоге имели долги, значительно превышающие их активы, и сниженную конкурентоспособность (например, Великобритания), также теряли статус резервной валюты, хотя и более постепенно.

Обычно центральные банки сначала не увеличивают предложение денег, поэтому, когда их валюта и долг продаются, они позволяют краткосрочным ставкам расти, чтобы предотвратить девальвацию, но это слишком болезненно с экономической точки зрения, поэтому они быстро капитулируют и девальвируют. Затем, после девальвации, они обычно снижают ставки.

После девальвации результаты в разных случаях значительно отличаются, причем ключевой переменной является то, насколько велика экономическая и военная мощь страны на момент девальвации, что влияет на готовность сберегателей продолжать хранить там свои деньги.

Более конкретно для основных резервных валют:

Для голландцев крах гульдена был масштабным и относительно быстрым, поскольку произошел менее чем за десять лет, а фактическое обращение гульденов стремительно сократилось к концу четвертой англо-голландской войны. Этот крах произошел в тот момент, когда Нидерланды переживали крутой спад как мировая держава, сначала проиграв крупную войну против англичан, а затем столкнувшись с вторжением на континент со стороны Франции.

Для Великобритании снижение было более постепенным: потребовалось две девальвации, прежде чем она полностью утратила статус резервной валюты, хотя в течение промежуточного периода она периодически испытывала напряженность платежного баланса. Многие из тех, кто продолжал держать резервы в фунтах, делали это из-за политического давления, и их активы значительно уступали активам США в тот же период.

В случае с США было две крупные резкие девальвации (в 1933 и 1971 годах) и более постепенные девальвации по отношению к золоту с 2000 года, но они не стоили США статуса резервной валюты.

Обычно, когда страна теряет статус резервной валюты, 1) происходит потеря экономического и политического первенства в пользу растущего соперника, что создает уязвимость (например, Голландия отстает от Великобритании или Великобритания отстает от США) и 2) имеются большие и растущие долги, которые монетизируются центральным банком, печатающим деньги и покупающим государственные долги, что приводит к 3) ослаблению валюты в самоподдерживающемся бегстве валюты, которое невозможно остановить, поскольку дефицит бюджета и платежного баланса слишком велик, чтобы его можно было сократить.

Поскольку это приложение становится все длиннее, я решил оборвать его в этом месте, а спустя несколько дней выпустить продолжение, которое кратко объясняет фазы упадка голландского гульдена и британского фунта и их империй.

Вместо тщательного изучения всего цикла (что мы сделаем в части 2), мы сосредоточимся исключительно на крупных девальвациях и окончании периодов резервных валют, потому что а) доллар, евро и иена находятся на поздних стадиях своих долгосрочных долговых циклов, когда номинированные в них долги высоки, реальная компенсация по процентным ставкам за владение этими долговыми активами низка, при этом создаются все бОльшие объемы новых долгов, номинированные в этих валютах, — все это представляет собой стечение обстоятельств с повышенным риском, и б) такие крупные девальвации и/или потеря ведущими резервными валютами статуса резервной валюты могут стать самым разрушительным экономическим событием, которое мы только можем себе представить.

Как уже объяснялось ранее, существует реальная экономика и финансовая экономика, которые взаимосвязаны, но различны. Реальная экономика и финансовая экономика имеют свою собственную динамику спроса и предложения. В этом разделе мы сосредоточимся на динамике спроса и предложения в финансовой экономике, чтобы понять, что определяет стоимость денег.

Печатание и обесценивание денег — самый простой способ выйти из долгового кризиса

Хотя люди склонны думать, что валюта — это практически постоянная вещь, и считают, что «наличные» — это безопасный актив, который можно держать, а это — неправда, потому что все валюты обесцениваются или умирают, и когда это происходит, наличные и облигации (которые являются обязательством возврата валюты) обесцениваются или уничтожаются. Это происходит потому, что печатание большого количества валюты и обесценивание долга — это наиболее выгодный способ уменьшения или уничтожения долгового бремени. Когда долговое бремя в достаточной степени снижено или ликвидировано, циклы кредитно-долговой экспансии могут начаться заново, как описано в главе 2.

Как я более подробно объяснил в своей книге «Принципы управления большими долговыми кризисами», чем могу объяснить здесь, существует четыре рычага, за которые могут потянуть политики, чтобы снизить уровни долга и обслуживания долга по отношению к доходу и денежному потоку, необходимых для обслуживания долга:

жесткая экономия (сокращение расходов)

дефолты и реструктуризация долгов

передача денег и кредитов от тех, у кого их больше, чем нужно, тем, у кого их меньше, чем нужно (например, повышение налогов).

печатание денег и их обесценивание

Режим жесткой экономии является дефляционным и не длится долго, потому что он слишком болезненный. Дефолты и реструктуризация долгов также являются дефляционными и болезненными, поскольку долги, которые списываются или уменьшаются в стоимости, являются чьими-то активами; в результате дефолты и реструктуризация болезненны как для должника, который разоряется и лишается своих активов, так и для кредитора, который несет потери из-за необходимости списания долга. Передача денег и кредитов от тех, у кого их больше, чем нужно, тем, у кого их меньше, чем нужно (например, повышение налогов для перераспределения богатства), является политически сложной задачей, но более терпимой, чем первые два способа, и обычно является частью решения проблемы. По сравнению с другими способами, печатание денег является наиболее выгодным, наименее понятным и наиболее распространенным способом реструктуризации долгов. На самом деле большинству людей этот способ кажется скорее хорошим, чем плохим, поскольку помогает ослабить долговое давление, трудно определить какие-либо пострадавшие стороны, богатства которых были отняты, чтобы обеспечить это финансовое благополучие (хотя они являются держателями денег и долговых активов), и в большинстве случаев это приводит к росту активов в обесценивающейся валюте, которую люди используют для измерения своего богатства, так что кажется, что люди становятся богаче.

Вы видите, что эти вещи происходят сейчас в ответ на объявления о раздаче больших сумм денег и кредитов правительствами и центральными банками.

Обратите внимание, что вы не слышите, чтобы кто-то жаловался на создание денег и кредитов; на самом деле вы слышите крики о том, что нужно гораздо больше, с обвинениями в том, что правительство было бы подлым и жестоким, если бы не предоставляло больше [денег и кредитов — прим. переводчика]. Никто не признает, что у правительства нет этих денег, которые оно раздает, что правительство — это мы все вместе, а не какая-то богатая организация, и что кто-то должен за это платить. А теперь представьте, что было бы, если бы государственные чиновники сократили расходы, чтобы сбалансировать свои бюджеты, и попросили бы людей сделать то же самое, допустив множество дефолтов и реструктуризаций долгов, и/или попытались бы перераспределить богатство от тех, у кого его больше, к тем, у кого его меньше, путем налогообложения и перераспределения денег. Этот путь производства денег и кредитов гораздо более приемлем. Это как игра в «Монополию», когда банкир может заработать больше денег и перераспределить их между всеми, когда слишком многие игроки разоряются и злятся. Вы можете понять, почему в Ветхом Завете они называли год, когда это делается, «годом Юбилея» [юбилейный год — год, завершающий семь семилетних циклов, год прощения долгов и освобождения рабов согласно Ветхому завету — прим. переводчика].

Большинство людей не уделяют достаточного внимания своим валютным рискам. Большинство беспокоится о том, растут или падают в цене их активы; они редко беспокоятся о том, растет или падает их валюта. Подумайте об этом. Насколько вы сейчас обеспокоены снижением курса вашей валюты по сравнению с тем, насколько вы обеспокоены тем, как идут дела с вашими акциями или другими активами? Если вы похожи на большинство людей, то вы не так хорошо осведомлены о валютном риске, как стоило бы.

Поэтому давайте изучим этот валютный риск.

Все валюты были девальвированы или умерли

Думайте о хранении валюты (что то же самое, что и хранение наличных) так же, как и о хранении любых других активов. Как бы вы поступили с этими инвестициями?

Из примерно 750 валют, существовавших с 1700 года, осталось только около 20%, а из тех, что остались, все были девальвированы. В 1850 году основные мировые валюты не были похожи на те, что существуют сегодня. Если доллар, фунт стерлингов и швейцарский франк существовали в те времена, то большинство других валют были другими и с тех пор умерли. В 1850 году на территории нынешней Германии использовались гульден или талер. Иены не было, поэтому в Японии вы могли использовать кобан или рё. В Италии вы бы использовали одну или несколько из шести возможных валют. В Испании, Китае и большинстве других стран вы бы использовали разные валюты. Некоторые из них были полностью уничтожены (в большинстве случаев в странах, переживших гиперинфляцию и/или проигравших войну и имевших большие военные долги) и заменены совершенно новыми валютами. Некоторые были объединены в валюты, которые их заменили (например, отдельные европейские валюты были объединены в евро). А некоторые остались существовать, но были обесценены, например, британский фунт стерлингов и доллар США.

По отношению к чему они обесцениваются?

Самое важное, по отношению к чему девальвируется валюта, — это долг. Это связано с тем, что цель печатания денег заключается в снижении долгового бремени. Долг — это обещание предоставить деньги, поэтому предоставление большего количества денег тем, кто в них нуждается, уменьшает долговое бремя. От того, как эти вновь созданные деньги и кредиты будут поступать, зависит, что произойдет дальше. Увеличение предложения денег и кредитов приводит как к снижению стоимости денег и кредитов (что наносит ущерб их держателям), так и к облегчению долгового бремени. В тех случаях, когда облегчение долгового бремени способствует перетеканию этих денег и кредитов в производительность и прибыль компаний, происходит рост реальных цен на акции (т.е. стоимости акций после корректировки на инфляцию). Когда это в достаточной степени снижает фактическую и перспективную доходность «наличных» и долговых активов, что приводит к перетоку средств из этих активов в активы, повышающие инфляцию, и другие валюты, это приводит к самоусиливающемуся снижению стоимости денег. Когда центральный банк оказывается перед выбором: а) позволить реальным процентным ставкам (т.е. процентная ставка минус темп инфляции) расти в ущерб экономике или б) предотвратить рост реальных процентных ставок путем печатания денег и покупки наличных денег и долговых активов, он выберет второй путь, который укрепляет низкие доходы от хранения «наличных» денег и долговых активов. Более поздний вариант имеет место в долгосрочном долговом цикле — т.е, а) когда суммы долга и денег становятся невозможно большими для того, чтобы их можно было превратить в реальную стоимость товаров и услуг, на которые они претендуют, б) когда уровни реальных процентных ставок, достаточно низкие для того, чтобы спасти должников от банкротства, и при этом ниже уровней, необходимых для того, чтобы кредиторы держали долг как жизнеспособное хранилище богатства, и в) когда обычные рычаги центрального банка по распределению капитала посредством изменения процентных ставок (MP1) и/или печатания денег и покупки высококачественных долговых обязательств (MP2) не работают, так что денежная политика становится посредником политической системы, которая распределяет ресурсы неэкономическим способом — тем выше вероятность того, что произойдет сбой в валютной и денежной системе. Таким образом, существуют а) системно выгодные девальвации (хотя они всегда дорого обходятся держателям денег и долгов) и б) системно разрушительные девальвации, которые наносят ущерб системе распределения кредитов/капитала, но необходимы для уничтожения долгов, чтобы создать новый денежный порядок. Важно уметь различать их. В данном исследовании мы рассмотрим оба типа.

Для этого я покажу вам стоимость валют по отношению к золоту и корзинам товаров и услуг, взвешенных по индексу потребительских цен, поскольку золото является вечной и универсальной альтернативной валютой, а деньги предназначены для покупки товаров и услуг, поэтому их покупательная способность имеет первостепенное значение. Я также коснусь их ценности по отношению к другим валютам/долгу и по отношению к акциям, поскольку они тоже могут быть хранилищами богатства. Картины, которые передают все эти показатели, в целом схожи при больших девальвациях валют, потому что движение валют настолько значительно, что они меняются по отношению к большинству вещей. Поскольку многие другие вещи (недвижимость, искусство и т.д.) также являются альтернативными хранилищами богатства, мы могли бы продолжать и продолжать описывать, как они ведут себя при больших девальвациях валют, но я решил этого не делать, потому что это привело бы к преодолению точки убывающей отдачи.

По отношению к золоту

На графике ниже показана спотовая доходность трех основных резервных валют по отношению к золоту с 1600 года. Хотя мы подробно рассмотрим их в данном исследовании, сейчас я хотел бы обратить ваше внимание как на спотовую доходность валют, так и на общую доходность хранения денежных средств, приносящих проценты, во всех основных валютах с 1850 года.

Как показано на следующих двух графиках, девальвации обычно происходят как относительно резкие спады во время долговых кризисов, которые разделяются периодами стабильности валюты в периоды процветания. Я отметил шесть таких девальваций, которые мы вскоре рассмотрим. Конечно, было еще много девальваций более мелких валют, которые мы сейчас не будем рассматривать.

Вот несколько важных выводов:

Крупные девальвации, как правило, носят скорее эпизодический, чем эволюционный характер. За последние 170 лет было шесть периодов, когда происходили действительно крупные девальвации основных валют (хотя и множества других мелких валют).

В 1860-х годах большие финансовые потребности Гражданской войны заставили США приостановить конвертируемость золота и напечатать деньги (известные как «гринбэки» [деньги, необеспеченные физическим серебром или золотом — прим. переводчика]), чтобы помочь монетизировать военные долги.

После возвращения США к прежней золотой привязке в середине 1870-х годов ряд других стран присоединился к золотому стандарту; большинство валют оставались фиксированными по отношению к золоту вплоть до Первой мировой войны. Основными исключениями были Япония (которая до 1890-х годов находилась на серебряном стандарте, что привело к девальвации ее обменного курса по отношению к золоту, поскольку цены на серебро в этот период упали), а также Италия и Испания, которые часто приостанавливали конвертируемость для поддержания крупных бюджетных дефицитов.

Затем началась Первая мировая война, когда воюющие страны имели огромные дефициты, которые финансировались за счет печатания и кредитования денег центральными банками. В годы войны золото было международными деньгами, поскольку международные кредиты отсутствовали из-за отсутствия доверия. Затем война закончилась, и был создан новый денежный порядок, в центре которого было золото и привязанные к нему валюты стран-победительниц.

Тем не менее, в 1919-22 годах печатание денег и девальвация нескольких европейских валют были необходимы как продолжение долгового кризиса тех стран, которые были в наибольшем долгу, особенно тех, которые проиграли Первую мировую войну. Как было показано, это привело к полному исчезновению немецкой марки и долга немецкой марки в 1920-23 годах и большой девальвации валют других стран, включая победителей войны, которые также имели долги, которые должны были быть обесценены для создания нового старта.

После проведения долговой, внутриполитической и международной геополитической реструктуризации 1920-е годы стали периодом бума, который превратился в пузырь, лопнувший в 1929 году.

В 1930-45 годах, 1) когда лопнул долговой пузырь, что потребовало от центральных банков печатать деньги и обесценивать их, а затем 2) когда пришлось увеличить военные долги для финансирования войны, что потребовало еще большего печатания денег и еще большей девальвации.

В конце войны, в 1944-45 годах, была создана новая денежная система, которая привязала доллар к золоту, а другие валюты к доллару, и валюты и долги Германии, Японии, Италии и Китая (и ряда других стран) были быстро и полностью уничтожены, в то время как валюты и долги большинства победителей в войне медленно, но все же существенно обесценились. Эта денежная система просуществовала до конца 1960-х годов.

В 1968-73 годах (особенно в 1971 году), когда чрезмерные расходы и создание долгов, особенно в США, потребовали разрыва связи с золотом, поскольку требования на золото выдавались за реальное золото, а требования намного превышали количество золота, доступного для погашения требований, это привело к переходу к фиатной денежной системе, основанной на долларе, что позволило значительно увеличить количество денег и кредитов, деноминированных в долларах, которые подпитывали инфляцию 1970-х годов и привели к долговому кризису 1980-х годов.

С 2000 года стоимость денег упала по отношению к стоимости золота из-за большого количества созданных денег и кредитов, а также из-за низких процентных ставок по отношению к темпам инфляции. Поскольку денежная система была свободно плавающей, не было таких резких разрывов, как в прошлом; происходила более постепенная и непрерывная девальвация, при которой низкие или, в некоторых случаях, отрицательные процентные ставки не обеспечивали компенсации растущего количества денег и кредитов и вызванной этим (хотя и низкой) инфляции.

Давайте рассмотрим эти периоды подробнее.

Как показано на предыдущих графиках, доходность от владения валютой (т.е. краткосрочным долгом, по которому начисляются проценты) в период с 1850 по 1913 год была в целом выгодной по сравнению с доходностью владения золотом. В течение этого более чем 60-летнего периода долгового/валютного цикла большинство валют могли оставаться фиксированными по отношению к золоту или серебру, и можно было получить привлекательную процентную ставку, поскольку это был в основном период процветания, когда и кредитование, и заимствование хорошо работали для тех, кто это делал. Этот процветающий период был так называемой Второй промышленной революцией, когда заемщики превращали деньги, взятые в долг, в доходы, которые позволяли возвращать долги. Хотя в этот период случались долговые кризисы (такие как «паника 1873 года», «паника 1893 года» и «паника 1907 года» в США), они не были настолько масштабными, чтобы потребовать девальвации, хотя и были неспокойными. Например, процветание Второй промышленной революции привело к финансируемому за счет долгов спекулятивному буму акций, который перерос в перенапряжение, что привело к банковскому и брокерскому кризису. В США это привело к шестинедельной панике 1907 года, в то время как большой разрыв в благосостоянии и другие социальные проблемы (например, избирательное право женщин) вызвали политическую напряженность, капитализм подвергся испытанию, начали расти налоги для финансирования процесса перераспределения богатства.

В Китае, который все еще находился далеко от нас, но был подвержен влиянию, наблюдалась та же динамика — пузырь на фондовом рынке, вызванный акциями производителей каучука (который был китайским эквивалентом американских железнодорожных пузырей, способствовавших панике в 19 веке), лопнул и привел к краху в 1910 году, который некоторые описывают как фактор долгового/денежного/экономического спада, способствовавшего концу императорского Китая. Итак, на протяжении всего этого периода денежные системы второго типа (т.е. с банкнотами, конвертируемыми в металлические деньги) сохранялись в большинстве стран, и держатели банкнот получали хорошие процентные ставки без обесценивания своих валют. Большими исключениями были девальвация в США для финансирования долгов Гражданской войны в 1860-х годах, частые девальвации валюты Испании в связи с ее продолжающимся ослаблением как мировой державы и резкие девальвации валюты Японии в связи с тем, что она оставалась на серебряном стандарте до 1890-х годов (а цены на серебро в этот период упали по сравнению с ценами на золото).

Первая мировая война началась в 1914 году, и страны взяли много займов для ее финансирования, что привело к поздним долговым кризисам и девальвациям, которые наступили, когда военные долги пришлось списать, фактически разрушив денежные системы тех, кто проиграл войну. Парижская мирная конференция, завершившая войну в 1918 году, стремилась установить новый международный порядок на основе Лиги Наций, но усилия по сотрудничеству не помогли избежать долговых кризисов и денежной нестабильности из-за огромных военных репараций, наложенных на побежденные державы (такие как Германия в Версальском договоре), а также больших военных долгов победивших союзников друг перед другом (особенно перед США). Как показано на графике ниже, это привело к полному уничтожению ценности денег и кредитов в Германии, что привело к самой знаковой в мире гиперинфляции в Веймарской республике.Как вы вкратце прочитаете, подъем и упадок Германии, который мы рассматриваем во второй части (и как вы можете прочитать гораздо более полно в моем подробном исследовании Веймарской республики в «Принципах управления большими долговыми кризисами»), этот случай был прямым результатом того, что Германия имела огромные долги и репарации, связанные с войной, от которых необходимо было избавиться.В этот период, начиная с 1918 года и заканчивая 1920 годом, также произошла эпидемия испанского гриппа. После окончания войны все валюты, кроме доллара США, японской и китайской, обесценились, потому что им пришлось финансировать часть своих военных долгов, а также потому что отказаться от девальвации для этих стран значило бы снизить конкурентоспособность на мировых рынках по сравнению со странами, которые девальвировали свои валюты. Как показано на графике ниже, китайская валюта, привязанная к серебру, резко выросла по отношению к золоту (и валютам, связанным с золотом) в конце войны, когда цены на него [серебро] выросли, а затем механически девальвировалась, когда цены на серебро резко упали на фоне послевоенной дефляции в США.Затем последовал продолжительный и продуктивный период экономического процветания, особенно в США, известный как «Ревущие 20-е», который, как и все подобные периоды, привел к образованию большого долгового пузыря, пузыря активов и большого разрыва в благосостоянии, что посеяло семена для будущих потрясений.

Далее, в 1930-х годах вы видите различные версии одного и того же явления, происходящего во всех странах — т.е. в период 1930-33 годов произошел глобальный долговой кризис, который привел к экономическому спаду, что повлекло печатание денег и конкурирующие девальвации практически во всех странах, что привело к снижению стоимости денег, переходящему во Вторую мировую войну. Конфликты из-за богатства внутри стран и между странами привели к еще большим конфликтам внутри и между странами. Все воюющие страны накопили военные долги, в то время как США получили много богатства (золота) во время войны. Затем, после войны, стоимость денег и долгов была полностью уничтожена для проигравших в войне (т.е. Германии, Японии и Италии), а также для Китая, и была сильно обесценена для Великобритании и Франции, несмотря на то, что они были предполагаемыми победителями в войне. Следует отметить, что в годы войны деньги и кредиты не принято использовать в отношениях между странами, поскольку существует оправданная боязнь того, что им вернут деньги в валюте, имеющей меньшую ценность. Во время войны золото, а в некоторых случаях серебро или бартер, являются твердой валютой. В такое время цены и движение капитала обычно находятся под контролем, поэтому трудно сказать, каковы реальные цены на многие вещи. После войны наступил период процветания, который мы не будем рассматривать, а лишь скажем, что в его рамках чрезмерное заимствование посеяло семена следующей большой девальвации, которая произошла в 1968-73 годах.

К середине 1950-х годов, до этой девальвации, доллар и швейцарский франк были единственными валютами, которые стоили хотя бы половину своей стоимости 1850-х годов. Как показано ниже, понижательное давление на валюты и повышательное давление на золото началось в 1968 году и было официально оформлено 15 августа 1971 года, когда президент Никсон положил конец Бреттон-Вудской валютной системе, оставив валютную систему второго типа, в которой доллар был обеспечен золотом, и перешел к фиатной валютной системе.

С 2000 года мы наблюдаем более постепенную и упорядоченную потерю общей доходности валют при измерении в золоте, что соответствует широкому падению реальных ставок в разных странах в течение этих десятилетий.

В целом, основная картина такова:

Средний годовой доход от владения процентной наличной валютой с 1850 года составил 1,2%, что немного ниже среднего реального дохода от владения золотом, который составил 1,3%, хотя в разные периоды времени и в разных странах наблюдались огромные различия в их доходности.

Примерно в половине стран с 1850 года вы получили бы положительный реальный доход от владения векселями, в половине — отрицательный, а в таких странах, как Германия, вы были бы дважды полностью уничтожены.

Большая часть реальной прибыли от хранения наличной валюты, приносящей проценты, приходилась на периоды, когда большинство стран использовали золотой стандарт, которого они придерживались т.к. они переживали периоды процветания (например, во время Второй промышленной революции и после 1945 года, когда уровень долга и бремя обслуживания долга были относительно низкими, а рост доходов был почти равен росту долга) вплоть до конца этого длинного цикла.

Реальная (т.е. скорректированная на инфляцию) доходность векселей с 1912 года (современная фиатная эпоха) составила -0,2%. Реальная доходность золота в эту эпоху составила 2,2%. В течение этого периода вы получили бы положительную реальную прибыль, держа наличную валюту, приносящую проценты, только примерно в половине стран, а в остальных вы бы существенно потеряли (теряя более 2% в год во Франции, Италии и Японии, и теряя более 15% в год в Германии из-за гиперинфляции).

На следующем графике показана реальная доходность от хранения золота за период с 1850 года по настоящее время. Как показано на графике, с 1850 по 1971 год золото вернуло (благодаря его удорожанию) сумму, равную сумме денег, потерянных в результате инфляции, за исключением Германии, хотя вокруг этого среднего значения были большие колебания, такие как описанные ранее (например, до девальвации валюты в 1930-х годах и девальвации денег в конце Второй мировой войны, которая была частью формирования Бреттон-Вудской валютной системы в 1944 году). Золото оставалось стабильным в цене, в то время как объемы денег и кредитов наращивались до 1971 года. Затем в 1971 году валюты были девальвированы и отвязаны от золота, что привело к переходу от денежной системы второго типа (например, банкноты, обеспеченные золотом) к фиатной денежной системе. Отвязка валют от золота и переход к фиатной денежной системе дали центральным банкам неограниченную возможность создавать деньги и кредит. В свою очередь, это привело к высокой инфляции и низким реальным процентным ставкам, из-за чего золото сильно росло в цене вплоть до 1980-81 годов, когда процентные ставки были подняты значительно выше уровня инфляции, что привело к укреплению валют и падению золота до 2000 года. Именно тогда центральные банки снизили процентные ставки относительно уровня инфляции, а когда они не смогли снизить их обычными средствами, напечатали деньги и купили

Ценность валют по отношению к товарам и услугам

До сих пор мы рассматривали рыночную стоимость валют по отношению к рыночной стоимости золота. В связи с этим возникает вопрос, насколько эта картина обусловлена тем, что мы смотрим на стоимость валют относительно золота, и является ли она подходящим показателем. Следующий график показывает стоимость наличной валюты, приносящей процентный доход, с точки зрения ИПЦ корзины товаров и услуг в этих валютах, таким образом, он показывает изменения в покупательной способности. Как видно из графика, две мировые войны имели плохие последствия, с тех пор были взлеты и падения. Примерно в половине валют денежные средства, приносящие проценты, обеспечивали доходность, превышающую уровень инфляции, в другой половине — плохую реальную доходность, и во всех случаях наблюдались большие и примерно 10-летние колебания вокруг этих средних значений. Другими словами, история показала, что существуют очень большие риски при хранении наличной валюты, приносящей проценты, в качестве хранилища богатства, особенно на поздних стадиях долговых циклов.

Закономерности девальвации и потери странами статуса резервной валюты

Девальвация валют и потеря валютой статуса резервной валюты — это не обязательно одно и то же, хотя они и вызваны одними и теми же причинами (долговыми кризисами), а потеря валютой статуса резервной валюты происходит в результате хронических и крупных девальваций. Как уже объяснялось ранее, когда центральные банки увеличивают предложение денег и кредитов, это снижает ценность денег и кредитов. Это плохо для владельцев денег и кредиторов, но облегчает долговое бремя [заемщиков]. Когда это облегчение долгового бремени позволяет деньгам и кредитам перетекать в производительность и доходы компаний, реальные цены акций растут. Но это также может повредить фактической и перспективной доходности «наличных» и долговых активов настолько, что это заставит людей покинуть эти активы и перейти в активы, застрахованные от инфляции, и другие валюты. Это ставит центральный банк перед выбором: либо позволить реальным процентным ставкам расти в ущерб экономике, либо предотвратить рост ставок путем печатания денег и покупки этих наличных денег и долговых активов. Разумеется, они пойдут по второму пути, что укрепит низкие показатели доходности от владения «наличными» и долговыми активами. Как объяснялось ранее, на поздних стадиях долгосрочного долгового цикла существует большая вероятность того, что произойдет сбой в валютно-денежной системе, и важно отличать системно выгодные девальвации от системно разрушительных.

Что общего между этими девальвациями?

В основных случаях, которые мы рассмотрели, во всех экономиках наблюдалась классическая динамика «бегства», поскольку спрос на твердую валюту превышал фактические имевшиеся у центробанков объемы валюты, которая представляла собой, как правило, золото. Но в случае с Великобританией твердой валютой, относительно которой обесценивался британский фунт стерлтингов, был доллар США.

Чистые резервы центральных банков начинают снижаться еще до фактической девальвации, в некоторых случаях — за несколько лет до нее. Также следует отметить, что в некоторых случаях страны приостанавливали конвертируемость [привязку валюты к стоимости золота/серебра] до фактической девальвации обменного курса, как, например, Великобритания в 1947 году перед девальвацией 1949 года или США в 1971 году.

Как правило, бегство валюты и девальвации сопровождались значительными долговыми проблемами, часто связанными с расходами военного времени (четвертая англо-голландская война для Голландии, мировые войны для Великобритании, Вьетнам для США при Бреттон-Вудсе), что оказывало давление на центральный банк, заставляя его печатать. Хуже всего обстояли дела, когда страны проигрывали свои войны; это обычно приводило к полному краху и реструктуризации их валют и экономик. Однако победители в войнах, которые в итоге имели долги, значительно превышающие их активы, и сниженную конкурентоспособность (например, Великобритания), также теряли статус резервной валюты, хотя и более постепенно.

Обычно центральные банки сначала не увеличивают предложение денег, поэтому, когда их валюта и долг продаются, они позволяют краткосрочным ставкам расти, чтобы предотвратить девальвацию, но это слишком болезненно с экономической точки зрения, поэтому они быстро капитулируют и девальвируют. Затем, после девальвации, они обычно снижают ставки.

После девальвации результаты в разных случаях значительно отличаются, причем ключевой переменной является то, насколько велика экономическая и военная мощь страны на момент девальвации, что влияет на готовность сберегателей продолжать хранить там свои деньги.

Более конкретно для основных резервных валют:

Для голландцев крах гульдена был масштабным и относительно быстрым, поскольку произошел менее чем за десять лет, а фактическое обращение гульденов стремительно сократилось к концу четвертой англо-голландской войны. Этот крах произошел в тот момент, когда Нидерланды переживали крутой спад как мировая держава, сначала проиграв крупную войну против англичан, а затем столкнувшись с вторжением на континент со стороны Франции.

Для Великобритании снижение было более постепенным: потребовалось две девальвации, прежде чем она полностью утратила статус резервной валюты, хотя в течение промежуточного периода она периодически испытывала напряженность платежного баланса. Многие из тех, кто продолжал держать резервы в фунтах, делали это из-за политического давления, и их активы значительно уступали активам США в тот же период.

В случае с США было две крупные резкие девальвации (в 1933 и 1971 годах) и более постепенные девальвации по отношению к золоту с 2000 года, но они не стоили США статуса резервной валюты.

Обычно, когда страна теряет статус резервной валюты, 1) происходит потеря экономического и политического первенства в пользу растущего соперника, что создает уязвимость (например, Голландия отстает от Великобритании или Великобритания отстает от США) и 2) имеются большие и растущие долги, которые монетизируются центральным банком, печатающим деньги и покупающим государственные долги, что приводит к 3) ослаблению валюты в самоподдерживающемся бегстве валюты, которое невозможно остановить, поскольку дефицит бюджета и платежного баланса слишком велик, чтобы его можно было сократить.

Поскольку это приложение становится все длиннее, я решил оборвать его в этом месте, а спустя несколько дней выпустить продолжение, которое кратко объясняет фазы упадка голландского гульдена и британского фунта и их империй.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба