6 сентября 2021 investing.com Крамер Майкл

После состоявшегося на прошлой неделе симпозиума в Джексон-Хоул стало ясно, что ФРС, с высокой долей вероятности, начнет сокращать объемы программы по выкупу активов позднее в этом году. То, насколько сильными в ближайшем времени будут отчеты по занятости, может просто-напросто оказаться неважным, при условии, что они будут указывать на улучшение тренда. Темпы улучшения лишь откладывают неизбежное.

Рынок так сильно сосредоточился на текущих новостях, что, возможно, начал терять из виду долгосрочные перспективы, а они заключаются в следующем: программа количественного смягчения, вероятно, будет свернута, даже в случае дальнейшего замедления экономики.

В довершение ко всему, из уст нескольких чиновников ЕЦБ слышатся робкие комментарии, судя по которым, и в Европе вскоре могут начаться обсуждения на тему сворачивания QE. На долю этих двух программ QE приходятся покупки активов на сумму более $200 миллиардов в месяц.

Это означает, что глобальные фондовые рынки в ближайшие месяцы останутся без важного источника легких денег. Однако американские рынки акций, похоже, игнорируют риск такого изменения денежно-кредитной политики.

Замедление роста не означает рецессию

Между тем, появляются также четкие сигналы, указывающие на замедление экономического роста. Китайский индекс PMI за август сильно снизился. Данные свидетельствовали о существенном замедлении активности в секторе услуг. Макроданные по США в последние недели тоже демонстрируют тенденцию к ухудшению. С точки зрения рынков кажется наивным игнорировать угрозу замедления роста и ужесточения денежно-кредитной политики.

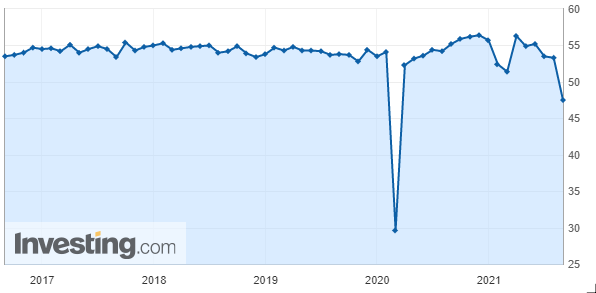

PMI для сектора услуг Китая

Главная проблема состоит в том, что замедление роста в США означает, что темпы роста становятся более умеренным, а не то, что экономика движется в сторону рецессии. В результате замедления экономика, вероятно, лишь вернется к средним показателям за долгосрочный период. Судя по последним данным ISM по производственной сфере, американская экономика сейчас растет темпами 4,8% годовых. По сравнению с показателями, фиксировавшимися весной, рост, совершенно определенно, замедлился, но темпы остаются весьма высокими.

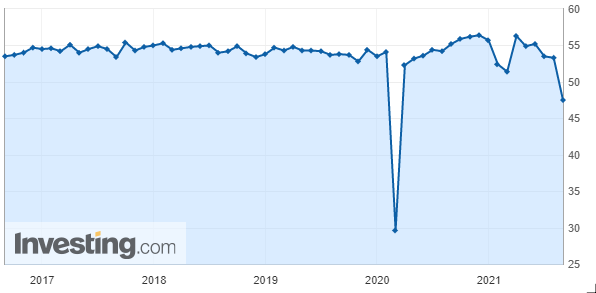

PMI ISM для производственного сектора США

Рынок потерял связь с реальностью

Рынок также, похоже, игнорирует следующий момент: замедление экономического роста означает, что рост корпоративных прибылей будет замедляться еще быстрее. Прогнозы по прибылям компаний из расчетной базы S&P 500 могут оказаться слишком высокими, и их потребуется скорректировать, если темпы увеличения ВВП начнут снижаться и вернутся к более нормальным по историческим меркам уровням.

Большинство глобальных рынков, похоже, осознают эту тенденцию. Так, некоторые азиатские биржи резко откатились с максимумов, а в Европе рост на некоторых торговых площадках застопорился. Однако американские индексы, в особенности S&P 500 и NASDAQ, продолжают обновлять максимумы.

Рынок провоцирует ФРС

Складывается впечатление, что американский рынок совсем потерял связь с реальностью, и в этом нет никакого смысла. С другой стороны, сейчас как никогда подходящий момент для сворачивания QE, особенно с учетом того, что S&P 500 торгуется на рекордном максимуме. Даже при 20%-ной коррекции, хоть она и будет болезненной, индекс вернется примерно к 3600 пунктам, то есть к уровням, существенно превышающим его значение, фиксировавшееся до начала пандемии.

В некотором смысле кажется, что американский фондовый рынок бросает ФРС вызов, чтобы она начала сворачивать покупки активов. Или, может быть, участники рынка думают, что ФРС никогда этого не сделает. Возможно, рынок просто провоцирует ФРС, подбивая ее на то, чтобы начать сокращать стимул, поскольку в данный момент только этим можно объяснить абсолютно иррациональное ралли.

Рынок так сильно сосредоточился на текущих новостях, что, возможно, начал терять из виду долгосрочные перспективы, а они заключаются в следующем: программа количественного смягчения, вероятно, будет свернута, даже в случае дальнейшего замедления экономики.

В довершение ко всему, из уст нескольких чиновников ЕЦБ слышатся робкие комментарии, судя по которым, и в Европе вскоре могут начаться обсуждения на тему сворачивания QE. На долю этих двух программ QE приходятся покупки активов на сумму более $200 миллиардов в месяц.

Это означает, что глобальные фондовые рынки в ближайшие месяцы останутся без важного источника легких денег. Однако американские рынки акций, похоже, игнорируют риск такого изменения денежно-кредитной политики.

Замедление роста не означает рецессию

Между тем, появляются также четкие сигналы, указывающие на замедление экономического роста. Китайский индекс PMI за август сильно снизился. Данные свидетельствовали о существенном замедлении активности в секторе услуг. Макроданные по США в последние недели тоже демонстрируют тенденцию к ухудшению. С точки зрения рынков кажется наивным игнорировать угрозу замедления роста и ужесточения денежно-кредитной политики.

PMI для сектора услуг Китая

Главная проблема состоит в том, что замедление роста в США означает, что темпы роста становятся более умеренным, а не то, что экономика движется в сторону рецессии. В результате замедления экономика, вероятно, лишь вернется к средним показателям за долгосрочный период. Судя по последним данным ISM по производственной сфере, американская экономика сейчас растет темпами 4,8% годовых. По сравнению с показателями, фиксировавшимися весной, рост, совершенно определенно, замедлился, но темпы остаются весьма высокими.

PMI ISM для производственного сектора США

Рынок потерял связь с реальностью

Рынок также, похоже, игнорирует следующий момент: замедление экономического роста означает, что рост корпоративных прибылей будет замедляться еще быстрее. Прогнозы по прибылям компаний из расчетной базы S&P 500 могут оказаться слишком высокими, и их потребуется скорректировать, если темпы увеличения ВВП начнут снижаться и вернутся к более нормальным по историческим меркам уровням.

Большинство глобальных рынков, похоже, осознают эту тенденцию. Так, некоторые азиатские биржи резко откатились с максимумов, а в Европе рост на некоторых торговых площадках застопорился. Однако американские индексы, в особенности S&P 500 и NASDAQ, продолжают обновлять максимумы.

Рынок провоцирует ФРС

Складывается впечатление, что американский рынок совсем потерял связь с реальностью, и в этом нет никакого смысла. С другой стороны, сейчас как никогда подходящий момент для сворачивания QE, особенно с учетом того, что S&P 500 торгуется на рекордном максимуме. Даже при 20%-ной коррекции, хоть она и будет болезненной, индекс вернется примерно к 3600 пунктам, то есть к уровням, существенно превышающим его значение, фиксировавшееся до начала пандемии.

В некотором смысле кажется, что американский фондовый рынок бросает ФРС вызов, чтобы она начала сворачивать покупки активов. Или, может быть, участники рынка думают, что ФРС никогда этого не сделает. Возможно, рынок просто провоцирует ФРС, подбивая ее на то, чтобы начать сокращать стимул, поскольку в данный момент только этим можно объяснить абсолютно иррациональное ралли.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба