7 сентября 2021 Альфа-Капитал

Коронавирус и неоднозначная статистика рынка труда не помешали новым рекордам в США

Безработица в США снижается, однако структурные проблемы усугубляются

Статистика коронавируса в США идет вразрез с глобальным трендом

Европа исключает США из списка “безопасных для путешествий стран”

Рекордная инфляция в Еврозоне

Рынок в ожидании увеличения ключевой ставки российским ЦБ

Международные резервы РФ на историческом максимуме

Евро дорожает к доллару вторую неделю подряд

Запасы, новые заказы и цены производителей в США

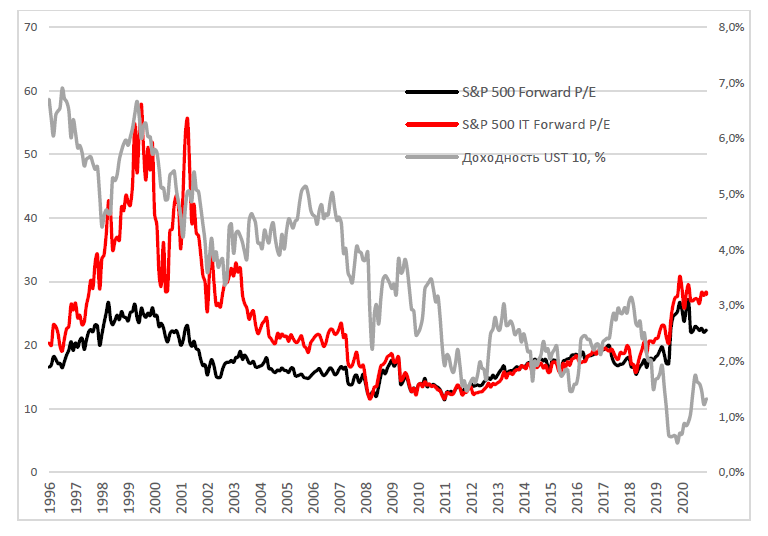

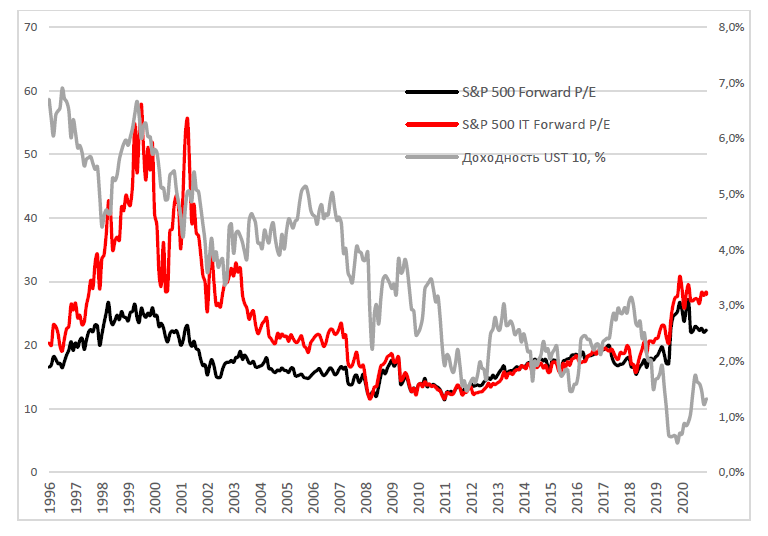

С 2018 г., а особенно на фоне особенно на фоне “коронакризиса” заметно расширилась премия технологических компаний к широкому рынку, сейчас премия по мультипликатору форвардному мультипликатору PE достигает почти 25%, что однако по-прежнему очень далеко от уровней “бума доткомов”.

За тот же период доходность 10-летних казначейских олблигаций продемонстрировала резкое снижение с 3% до 1,3%, локальное снижение в 2020 г. достигало 0,5%.

Значительную роль в оценке ИТ сектора занимает эффект низких ставок. Ситуация может драматично измениться с повышением ставок и окончанием мягкой монетарной политики. По мере просянения планов Федрезерва относительно повышения ставок можно ожидать заметный переток средств из более "дорогих" ИТ компаний в более "дешевые" на фоне переоценки стоимости компаний из-за эффекта роста ставок. Однако пока политика остается мягкой техсектор скорее всего будет оставаться фаворитом для участников рынка.

АКЦИИ

Новые максимумы глобальных индексов

Несмотря на неоднозначную динамику масштабов пандемии в США основные фондовые индексы вышли к новым горизонтам. S&P500 прибавил еще 0.6%, а продолжающееся ралли техсектора привело к росту Nasdaq на 1.5%. Не помешала росту и рынка и традиционно спокойная в плане объемов торгов последняя неделя лета.

Среди субиндексов S&P500 наилучшую динамику показали следующие сектора: Недвижимость (+4%), Здравоохранение (+1.7%), Потребительские Товары (+1.5%). Хуже рынка смотрелись Банки и Финансы (-2.5%), Нефть и Газ (-1.4%) и Материалы (-0.9%).

Августовская статистика рынка труда

В пятницу был выпущен разочаровывающий отчет о новых рабочих местах в США. Рынок труда прибавил лишь 235 тыс. рабочих мест при ожиданиях в 750 тыс. Правда, предыдущие месяцы были пересмотрены в сторону увеличения. Окончательный уровень безработицы по результатам августа оказался на уровне 5.2%. Ожидаемо наименьший прирост новых рабочих мест наблюдался в наиболее чувствительном секторе Отдых и Развлечения. По результатам недели снижение показал и объем обращений за пособиями по безработице (340 тыс. – наименьший уровень с марта 2020).

На фоне структурных проблем с наймом все ярче проявляется рост заработных плат – средняя часовая ставка по результатам августа выросла на 0.6%, что оказалось почти вдвое выше ожиданий. На фоне отмены части льгот и возвращения школьного сезона велика вероятность дальнейшего снижения безработицы. На наш взгляд рост доходов работников становится значимым инфляционным фактором.

Пик волны “дельта штамма” позади, но не в США

На глобальном уровне отмечается заметное снижение масштабов пандемии коронавируса. ЗА последнюю неделю количество новых случаев составило 4.2 млн, летальных случаев – 66 тыс. Оба значения заметно ниже как уровней предыдущей недели, так и пиков всех предыдущих волн. Однако, в США ситуация продолжает ухудшаться – несмотря на высокую долю вакцинации в стране продолжается ощутимый рост количества случаев, при этом рост смертности сопоставим с наиболее тяжелыми периодами предыдущих волн. На этом фоне чиновники ЕС исключили США из списка стран, безопасных для путешествий. Примечательно, что США была внесена в этот список в июне. Хотя исключение из списка не подразумевает новые ограничения, такое развитие событий окажет влияние на пассажиропоток между регионами.

В самой Европе ситуация с вирусом в целом стабилизировалась, лишь в некоторых странах “дельта” продолжает приводить к росту госпитализаций. Смертность почти повсеместно снижается, в то время как темпы вакцинации остаются высокими.

Инфляция в Еврозоне

По результатам августа инфляция в Еврозоне в годовом выражении подскочила до 3% (таргет ЕЦБ – 2%). В июле было 2.2%. Это наивысший показатель за последние 12 лет. Основной вклад внесли цены на топливо, продовольствие и промышленные товары.

Отставка премьер-министра Японии

Новости об отставке японского премьер министра Йошихиде Суга сопровождались заметным ралли на местном фондовом рынке (Nikkei +5.4%). Участники трактуют это событие как повод для снижения политической неопределенности и повышения вероятности увеличения стимулирования роста экономики. Фаворитом на позицию нового премьер министра является Фумио Кишида, частью программы которого является пакет поддержки экономики размером в десятки трлн йен.

РЫНОК ОБЛИГАЦИЙ

Спокойная неделя на рынке

На прошлой неделе существенных ценовых движений на рынке рублевого долга не было, что мы связываем с отсутствием значимых событий. Чуть подрос короткий конец кривой ОФЗ на фоне ожиданий заседания ЦБ, которое состоится уже на этой неделе.

Обстановка накануне заседания ЦБ

Инфляция в России за период с 24 по 30 августа 2021 года составила 0,09% и по нашим подсчетам в мерках гкг рост цен уже ускорился до уровня 6.7%. В тоже время инфляционные ожидания россиян на ближайшие 12 месяцев в августе снизились на 0,9 п.п. - до 12,5%.

Другие макропоказатели скорее говорят о некотором охлаждении после фазы бурного восстановления. Manufacturing PMI за август 46.5 (47.5 ранее), Services PMI - 49.3 (53.5 ранее), безработица (за июль) - 4.5% (4.8% ранее), розничные продажи (за июль) = +4.7% г/г (+10.9% ранее). Более слабые данные по экономике – это к более низкой ставке.

На основе этих данных ЦБ вполне может продолжить повышение Ключевой Ставки. Причем повышение может быть, как на 25, так и на 50 б.п. Но «потолок» судя по всему уже довольно близок.

Алексей Заботкин (зампред ЦБ) представил на прошлой неделе Основные направления единой государственной денежно-кредитной политики на 2022-24 годы.

Ключевые моменты пресс-конференции:

В РФ инфляция спроса

В России инфляционные ожидания и населения, и бизнеса в середине этого года поднялись до максимальных за пять лет уровней.

Сигнал ЦБ об оценке целесообразности дальнейшего повышения ставки на ближайших заседаниях все еще актуален

ЦБ РФ обсудит уточнение диапазона нейтральной ставки в рамках обзора монетарной политики, который запланирован до середины 2022 г

У ЦБ есть 4 сценария развития экономики РФ:

Базовый (наиболее вероятный)

Сценарий «Усиление пандемии»

Сценарий «Глобальная инфляция»

Финансовый кризис

Международные резервы РФ обновили исторический максимум

Объем покупки валюты и золота по бюджетному правилу в период с 7 сентября по 6 октября составит 327,1 млрд руб. (по 14,9 млрд руб. в день, против 14,4 млрд руб. в день месяцем ранее)

Международные резервы РФ (по данным ЦБ) обновили исторический максимум и составили $615,6 млрд на 27 августа.

СЫРЬЕ И ВАЛЮТЫ

Нефть в боковике

Для нефти прошедшая неделя была довольно спокойной. ОПЕК+ на прошедшем заседании решил придерживаться старых договоренностей и увеличил добычу на 400 тыс. барр./с, что в целом совпало с рыночными ожиданиями.

Число активных буровых установок в США снизилось на 16 ед. – временное явление, вызванное продолжающимся действием урагана Ида. Сейчас мощности объемом порядка 1,6 млн барр./c нефти (88% добычи региона) и 1,8 млрд куб. м/с. природного газа (83% добычи) продолжают простаивать. В это же время 4 НПЗ в Луизиане начинают восстанавливать работу, пока 5 остаются закрытыми. Пока что кажется, что спрос на нефть в США восстанавливается быстрее предложения, это может стать причиной ее дефицита на рынке и приподнять котировки.

Спрос на драгоценные металлы остается высоким

Драгоценные металлы продолжают расти, впитывая голубиную риторику Пауэлла позапрошлой недели. Bloomberg Precious Metals Index за последнюю неделю прибавил 1,6%. Драгоценные металлы остаются в фаворе – высокая инфляция и сохраняющиеся низкие ставки обеспечивают рост стоимости активов.

Курс евро продолжает расти

Курс евро уверенно идет наверх уже две недели подряд (EURUSD приблизился к 1,19) – рынки продолжают переваривать выступление главы ФРС в Джексон-Хоул. Политика ФРС по всей видимости будет оставаться довольно мягкой, но сворачивание программы выкупа начнется уже в этом году. Конкретный план действий ФРС, скорее всего, представит по результатам сентябрьского заседания комитета по ставкам FOMC – это может стать следующей поворотной точкой в динамике европейской валюты.

Безработица в США снижается, однако структурные проблемы усугубляются

Статистика коронавируса в США идет вразрез с глобальным трендом

Европа исключает США из списка “безопасных для путешествий стран”

Рекордная инфляция в Еврозоне

Рынок в ожидании увеличения ключевой ставки российским ЦБ

Международные резервы РФ на историческом максимуме

Евро дорожает к доллару вторую неделю подряд

Запасы, новые заказы и цены производителей в США

С 2018 г., а особенно на фоне особенно на фоне “коронакризиса” заметно расширилась премия технологических компаний к широкому рынку, сейчас премия по мультипликатору форвардному мультипликатору PE достигает почти 25%, что однако по-прежнему очень далеко от уровней “бума доткомов”.

За тот же период доходность 10-летних казначейских олблигаций продемонстрировала резкое снижение с 3% до 1,3%, локальное снижение в 2020 г. достигало 0,5%.

Значительную роль в оценке ИТ сектора занимает эффект низких ставок. Ситуация может драматично измениться с повышением ставок и окончанием мягкой монетарной политики. По мере просянения планов Федрезерва относительно повышения ставок можно ожидать заметный переток средств из более "дорогих" ИТ компаний в более "дешевые" на фоне переоценки стоимости компаний из-за эффекта роста ставок. Однако пока политика остается мягкой техсектор скорее всего будет оставаться фаворитом для участников рынка.

АКЦИИ

Новые максимумы глобальных индексов

Несмотря на неоднозначную динамику масштабов пандемии в США основные фондовые индексы вышли к новым горизонтам. S&P500 прибавил еще 0.6%, а продолжающееся ралли техсектора привело к росту Nasdaq на 1.5%. Не помешала росту и рынка и традиционно спокойная в плане объемов торгов последняя неделя лета.

Среди субиндексов S&P500 наилучшую динамику показали следующие сектора: Недвижимость (+4%), Здравоохранение (+1.7%), Потребительские Товары (+1.5%). Хуже рынка смотрелись Банки и Финансы (-2.5%), Нефть и Газ (-1.4%) и Материалы (-0.9%).

Августовская статистика рынка труда

В пятницу был выпущен разочаровывающий отчет о новых рабочих местах в США. Рынок труда прибавил лишь 235 тыс. рабочих мест при ожиданиях в 750 тыс. Правда, предыдущие месяцы были пересмотрены в сторону увеличения. Окончательный уровень безработицы по результатам августа оказался на уровне 5.2%. Ожидаемо наименьший прирост новых рабочих мест наблюдался в наиболее чувствительном секторе Отдых и Развлечения. По результатам недели снижение показал и объем обращений за пособиями по безработице (340 тыс. – наименьший уровень с марта 2020).

На фоне структурных проблем с наймом все ярче проявляется рост заработных плат – средняя часовая ставка по результатам августа выросла на 0.6%, что оказалось почти вдвое выше ожиданий. На фоне отмены части льгот и возвращения школьного сезона велика вероятность дальнейшего снижения безработицы. На наш взгляд рост доходов работников становится значимым инфляционным фактором.

Пик волны “дельта штамма” позади, но не в США

На глобальном уровне отмечается заметное снижение масштабов пандемии коронавируса. ЗА последнюю неделю количество новых случаев составило 4.2 млн, летальных случаев – 66 тыс. Оба значения заметно ниже как уровней предыдущей недели, так и пиков всех предыдущих волн. Однако, в США ситуация продолжает ухудшаться – несмотря на высокую долю вакцинации в стране продолжается ощутимый рост количества случаев, при этом рост смертности сопоставим с наиболее тяжелыми периодами предыдущих волн. На этом фоне чиновники ЕС исключили США из списка стран, безопасных для путешествий. Примечательно, что США была внесена в этот список в июне. Хотя исключение из списка не подразумевает новые ограничения, такое развитие событий окажет влияние на пассажиропоток между регионами.

В самой Европе ситуация с вирусом в целом стабилизировалась, лишь в некоторых странах “дельта” продолжает приводить к росту госпитализаций. Смертность почти повсеместно снижается, в то время как темпы вакцинации остаются высокими.

Инфляция в Еврозоне

По результатам августа инфляция в Еврозоне в годовом выражении подскочила до 3% (таргет ЕЦБ – 2%). В июле было 2.2%. Это наивысший показатель за последние 12 лет. Основной вклад внесли цены на топливо, продовольствие и промышленные товары.

Отставка премьер-министра Японии

Новости об отставке японского премьер министра Йошихиде Суга сопровождались заметным ралли на местном фондовом рынке (Nikkei +5.4%). Участники трактуют это событие как повод для снижения политической неопределенности и повышения вероятности увеличения стимулирования роста экономики. Фаворитом на позицию нового премьер министра является Фумио Кишида, частью программы которого является пакет поддержки экономики размером в десятки трлн йен.

РЫНОК ОБЛИГАЦИЙ

Спокойная неделя на рынке

На прошлой неделе существенных ценовых движений на рынке рублевого долга не было, что мы связываем с отсутствием значимых событий. Чуть подрос короткий конец кривой ОФЗ на фоне ожиданий заседания ЦБ, которое состоится уже на этой неделе.

Обстановка накануне заседания ЦБ

Инфляция в России за период с 24 по 30 августа 2021 года составила 0,09% и по нашим подсчетам в мерках гкг рост цен уже ускорился до уровня 6.7%. В тоже время инфляционные ожидания россиян на ближайшие 12 месяцев в августе снизились на 0,9 п.п. - до 12,5%.

Другие макропоказатели скорее говорят о некотором охлаждении после фазы бурного восстановления. Manufacturing PMI за август 46.5 (47.5 ранее), Services PMI - 49.3 (53.5 ранее), безработица (за июль) - 4.5% (4.8% ранее), розничные продажи (за июль) = +4.7% г/г (+10.9% ранее). Более слабые данные по экономике – это к более низкой ставке.

На основе этих данных ЦБ вполне может продолжить повышение Ключевой Ставки. Причем повышение может быть, как на 25, так и на 50 б.п. Но «потолок» судя по всему уже довольно близок.

Алексей Заботкин (зампред ЦБ) представил на прошлой неделе Основные направления единой государственной денежно-кредитной политики на 2022-24 годы.

Ключевые моменты пресс-конференции:

В РФ инфляция спроса

В России инфляционные ожидания и населения, и бизнеса в середине этого года поднялись до максимальных за пять лет уровней.

Сигнал ЦБ об оценке целесообразности дальнейшего повышения ставки на ближайших заседаниях все еще актуален

ЦБ РФ обсудит уточнение диапазона нейтральной ставки в рамках обзора монетарной политики, который запланирован до середины 2022 г

У ЦБ есть 4 сценария развития экономики РФ:

Базовый (наиболее вероятный)

Сценарий «Усиление пандемии»

Сценарий «Глобальная инфляция»

Финансовый кризис

Международные резервы РФ обновили исторический максимум

Объем покупки валюты и золота по бюджетному правилу в период с 7 сентября по 6 октября составит 327,1 млрд руб. (по 14,9 млрд руб. в день, против 14,4 млрд руб. в день месяцем ранее)

Международные резервы РФ (по данным ЦБ) обновили исторический максимум и составили $615,6 млрд на 27 августа.

СЫРЬЕ И ВАЛЮТЫ

Нефть в боковике

Для нефти прошедшая неделя была довольно спокойной. ОПЕК+ на прошедшем заседании решил придерживаться старых договоренностей и увеличил добычу на 400 тыс. барр./с, что в целом совпало с рыночными ожиданиями.

Число активных буровых установок в США снизилось на 16 ед. – временное явление, вызванное продолжающимся действием урагана Ида. Сейчас мощности объемом порядка 1,6 млн барр./c нефти (88% добычи региона) и 1,8 млрд куб. м/с. природного газа (83% добычи) продолжают простаивать. В это же время 4 НПЗ в Луизиане начинают восстанавливать работу, пока 5 остаются закрытыми. Пока что кажется, что спрос на нефть в США восстанавливается быстрее предложения, это может стать причиной ее дефицита на рынке и приподнять котировки.

Спрос на драгоценные металлы остается высоким

Драгоценные металлы продолжают расти, впитывая голубиную риторику Пауэлла позапрошлой недели. Bloomberg Precious Metals Index за последнюю неделю прибавил 1,6%. Драгоценные металлы остаются в фаворе – высокая инфляция и сохраняющиеся низкие ставки обеспечивают рост стоимости активов.

Курс евро продолжает расти

Курс евро уверенно идет наверх уже две недели подряд (EURUSD приблизился к 1,19) – рынки продолжают переваривать выступление главы ФРС в Джексон-Хоул. Политика ФРС по всей видимости будет оставаться довольно мягкой, но сворачивание программы выкупа начнется уже в этом году. Конкретный план действий ФРС, скорее всего, представит по результатам сентябрьского заседания комитета по ставкам FOMC – это может стать следующей поворотной точкой в динамике европейской валюты.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба