Неделя завершилась ростом основных российских индексов. В пятницу Индексу Мосбиржи удалось обновить исторический максимум, закрывшись на отметке 4001,7. При этом аналитики не спешили публиковать инвестиционные идеи.

В этом обзоре мы рассмотрим предложения по акциям Globaltrans, «Газпрома» и «Норникеля».

Вагончик Globaltrans тронется

Аналитики вдохновились историей «нового шёлкового пути», который планирует построить Китай, чтобы связать Западную Европу и Поднебесную, и вспомнили про ведущего российского оператора грузоперевозок — Globaltrans (GLTR). Аналитики рассчитывают на щедрые дивиденды с доходностью от 12% до 20% (итоговый размер зависит от решения менеджмента) и предлагают покупать акции компании с целью 800 руб. за бумагу.

Globaltrans является ведущим российским оператором грузоперевозок, который сотрудничает с «Роснефтью», «ММК», «Металлоинвестом», «Газпром нефтью», «Северсталью», «ТМК», «Группой ЧТПЗ», ГК «ТАИФ», «УГМК-Транс» и другими системно значимыми компаниями.

Кроме дивидендов, аналитики ждут сильную отчётность по итогам 2021 г., которую Globaltrans может получить за счёт роста российской и мировой экономик и низкой базы прошлого года. Однако рыночная конъюнктура не на стороне компании. Проблема в том, что в первом полугодии из-за профицита полувагонов прибыль и рентабельность Globaltrans оказались под давлением, что привело к негативным результатам в отчётах.

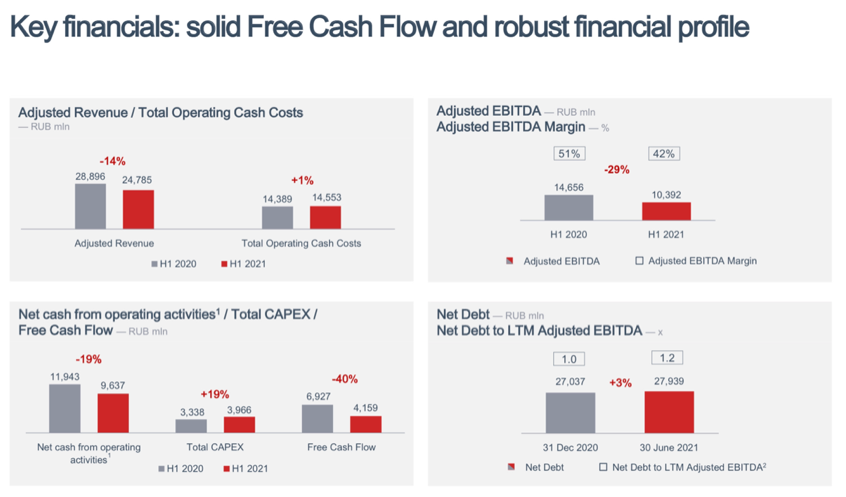

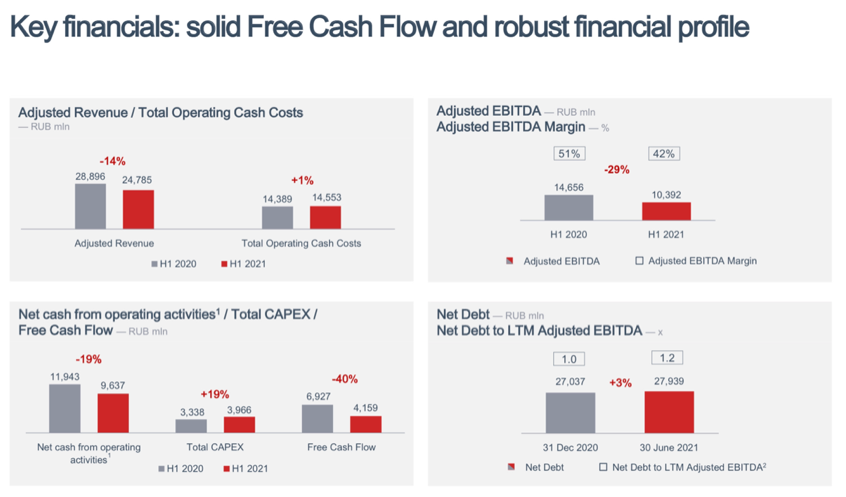

Рис. 1. Динамика финансовых показателей Globaltrans. Источник: презентация компании

Выручка по итогам первого полугодия снизилась на 14%, EBITDA — на 29%, прибыль от операционной деятельности — на 19%, а свободный денежный поток — на 40%. При этом CAPEX вырос на 19%, а чистый долг — на 3%, подняв мультипликатор NetDebt/EBITDA с 1 до 1,2.

В то же время спотовые ставки на вагоны начали активно восстанавливаться и уже достигли значения в 1000 руб. за вагон в сутки. Таким образом, финансовые результаты по итогам второго полугодия могут изменить ситуацию, особенно в свете заявлений о возвращении к докризисным уровням потребления сырья и товаров.

Если говорить о дивидендных выплатах Globaltrans, то аналитики прогнозируют от 55,4 до 95,1 руб. на акцию по итогам двенадцати месяцев.

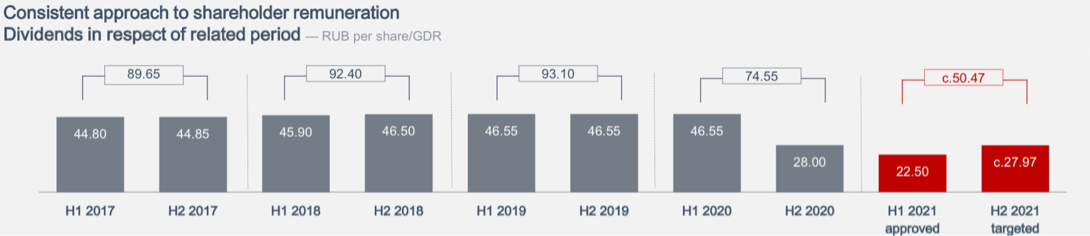

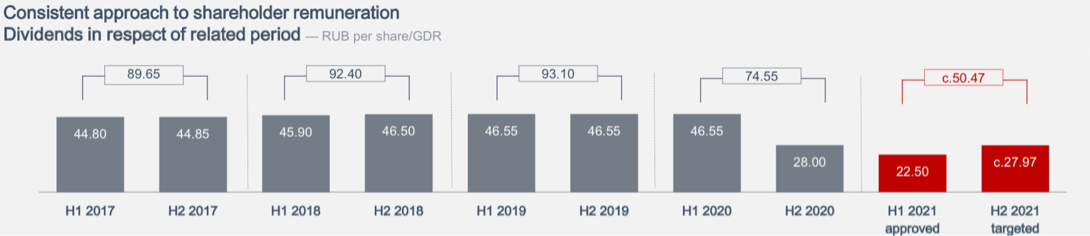

Рис. 2. Динамика дивидендных выплат. Источник: презентация компании

Но, согласно прогнозу компании, совокупный дивиденд по итогам первого и второго полугодия составит 50,47 руб. на акцию, что при текущих ценах соответствует 8,16% доходности. Поэтому лучше придерживаться более консервативного варианта развития событий, представленного Globaltrans.

С технической точки зрения акции компании уже отыграли рост тарифов и начали корректироваться. Возможность дальнейшего роста сохраняется, однако фундаментальных предпосылок для этого не наблюдается.

Рис. 3. Динамика изменения стоимости ГДР Globaltrans на Мосбирже в 2021 году

Чтобы покупка акций Globaltrans оправдала себя, лучше дождаться более глухого отката — до 590 или 542 руб. за акцию.

«Газпром»: драйверы vs риски

«Газпром» (GAZP) опубликовал сильные финансовые результаты по итогам II квартала и I полугодия 2021 г. Кроме того, в рамках телеконференции компания повысила оценку стоимости экспорта газа в западную Европу до 270 долл., а также пересмотрела объём экспорта, установив его на верхней границе предыдущего прогноза — 183 млрд м3. На фоне этого аналитики считают, что можно покупать акции «Газпрома» с целью 365,25 руб. за штуку.

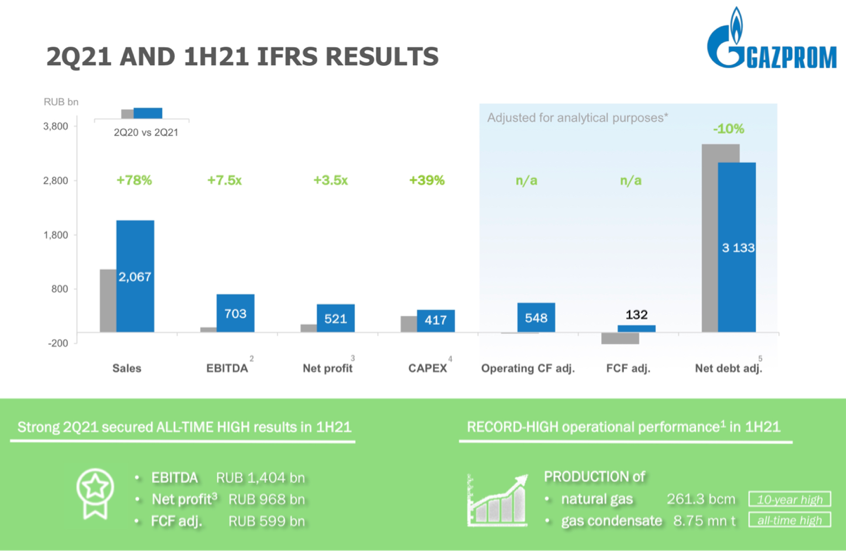

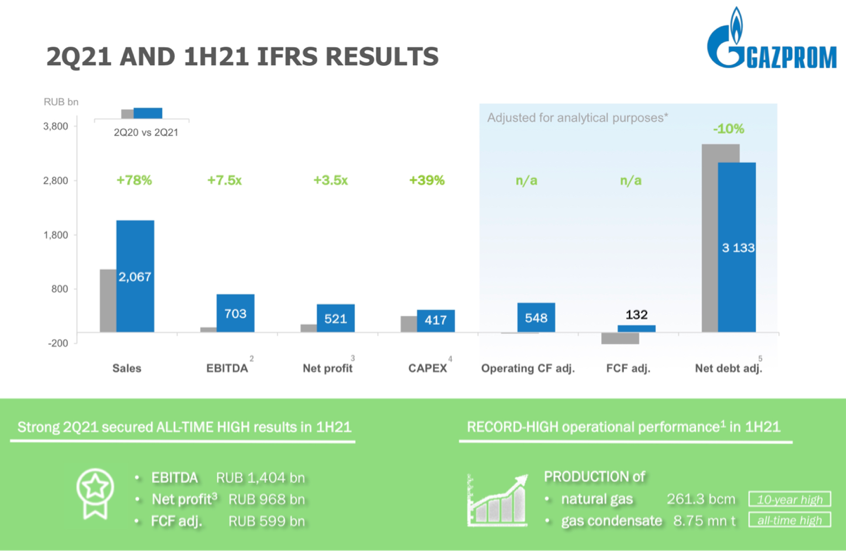

Во втором квартале выручка компании выросла на 78% год к году — до 2,06 трлн руб., чистая прибыль увеличилась в 3,5 раза — до 521,2 млрд, EBITDA — в 7,5 раз, а CAPEX — на 39%.

Рис. 4. Динамика финансовых показателей «Газпрома». Источник: презентация компании

Столь сильных результатов удалось добиться за счёт наращивания объёмов продаж на всех ключевых рынках «Газпрома», а также благодаря росту цен на газ. Например, средняя цена реализации газа в ЕС выросла более чем на 100% — до 224 долл. за 1000 м3.

Сильная отчётность формирует высокую базу для дивидендов. Поэтому акционеры могут рассчитывать на выплаты размером в 17,8 руб. на акцию по итогам первого полугодия. А по окончании года можно будет получить все 30 руб., что станет абсолютным рекордом: максимальный размер дивидендов «Газпрома» был зафиксирован в 2018 г. и составил 16,61 руб.

Дополнительными драйверами роста могут стать шаги в сторону добычи зелёных источников энергии (например, водород или гелий) и запуск «Северного потока — 2». Председатель правления «Газпрома» Алексей Миллер уже заверил инвесторов, что первый газ в трубы газопровода поступит в начале отопительного сезона. При этом на днях на Амурском ГПЗ уже заработала первая установка выделения, сжижения и затаривания гелия.

Однако вместе с драйверами роста возникают и риски. Для акций компании главный из них — сложности с вводом его в эксплуатацию или отказ ЕС от использования «Северного потока — 2». У Ангелы Меркель, канцлера Германии, это последний срок, и после её ухода настроения властей ЕС могут измениться. Поэтому бумагами «Газпрома» следует торговать осторожно.

С технической точки зрения акции компании торгуются на локальных максимумах. При этом на их пути бумаги к целевой цене могут возникнуть ещё два сопротивления — 336,7 и 359,5 руб. Однако в течение года у акции есть все шансы достигнуть цели.

Рис. 5. Динамика изменения стоимости акций «Газпрома» на Мосбирже, апрель 2019 г. — июль 2021 г.

Рост цветмета = рост «Норникеля»

Котировки ГМК «Норильский никель» (GMKN) скорректировались вслед за ценами на металлы, но, поскольку рыночная конъюнктура улучшается, аналитики предлагают покупать акции компании с целью 28 000 руб. Кроме того, в августе «Норникель» выпустил отчётность с сильными финансовыми результатами по итогам первого полугодия.

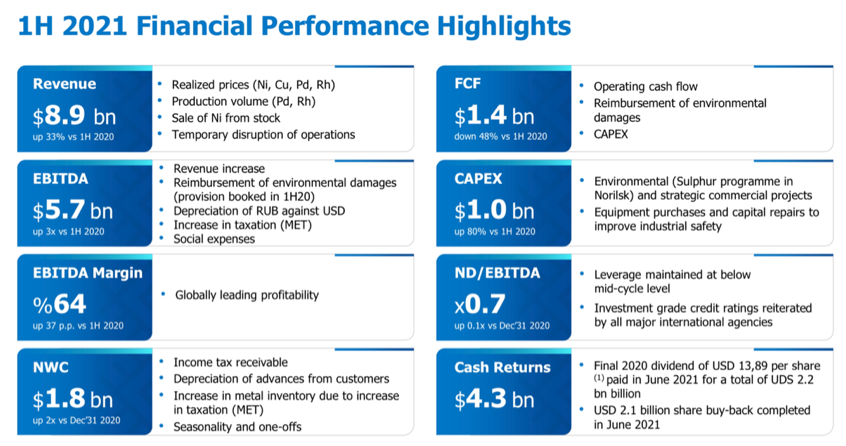

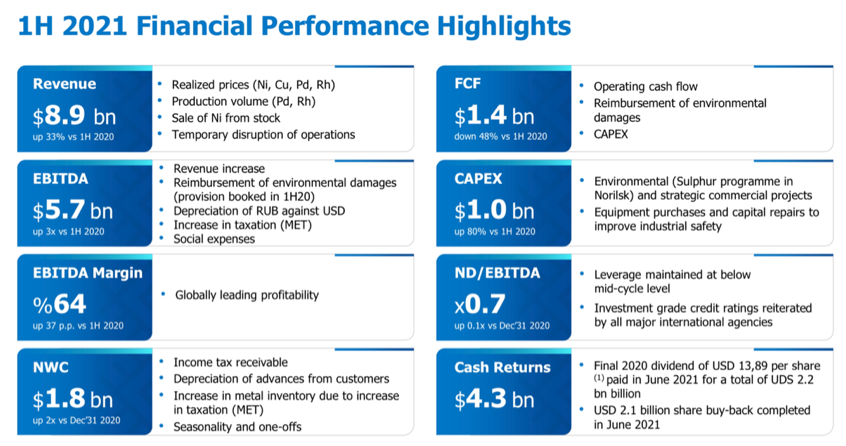

Рис. 6. Динамика финансовых показателей «ГМК «Норильский никель». Источник: презентация компании

Выручка за первое полугодие выросла на 33% — до 8,9 млрд долл., на фоне роста цен на цветные металлы и увеличения добычи. При этом показатель EBITDA вырос в три раза — до 5,7 млрд долл., а чистая прибыль увеличилась аж в 96 раз — до 4,3 млрд долл. Основная причина роста прибыли — сокращение экологических резервов на 2,1 млрд долл. в связи с разливом дизельного топлива.

Дополнительным драйвером роста может стать выплата промежуточных дивидендов.

Однако, несмотря на фундаментальный потенциал роста акций компании, есть и риски, связанные с изменением налогового законодательства. В частности, в конце августа замминистра финансов РФ Алексей Сазанов заявил о возможности введения плавающей ставки НДПИ, привязанной к мировым ценам на сырьё. Наиболее сильно введение данной ставки затронет «Норникель» и «Северсталь». При повышении НДПИ на 6% EBITDA «Норникеля» может снизиться на 2% , или на 114 млн долл.

С технической точки зрения акция торгуется вблизи нижней границы восходящего канала. Однако можно заметить и сценарий ухода в консолидацию с границами 22 700–27 150.

Рис. 7. Динамика изменения стоимости акций «Норникеля» на Московской бирже, апрель 2019 г. — июль 2021 г.

Таким образом, на фоне увеличения цен на цветные металлы акции «Норникеля» имеют потенциал роста. Но следует помнить о возможных рисках и поэтому ограничить долю компании в портфеле.

В этом обзоре мы рассмотрим предложения по акциям Globaltrans, «Газпрома» и «Норникеля».

Вагончик Globaltrans тронется

Аналитики вдохновились историей «нового шёлкового пути», который планирует построить Китай, чтобы связать Западную Европу и Поднебесную, и вспомнили про ведущего российского оператора грузоперевозок — Globaltrans (GLTR). Аналитики рассчитывают на щедрые дивиденды с доходностью от 12% до 20% (итоговый размер зависит от решения менеджмента) и предлагают покупать акции компании с целью 800 руб. за бумагу.

Globaltrans является ведущим российским оператором грузоперевозок, который сотрудничает с «Роснефтью», «ММК», «Металлоинвестом», «Газпром нефтью», «Северсталью», «ТМК», «Группой ЧТПЗ», ГК «ТАИФ», «УГМК-Транс» и другими системно значимыми компаниями.

Кроме дивидендов, аналитики ждут сильную отчётность по итогам 2021 г., которую Globaltrans может получить за счёт роста российской и мировой экономик и низкой базы прошлого года. Однако рыночная конъюнктура не на стороне компании. Проблема в том, что в первом полугодии из-за профицита полувагонов прибыль и рентабельность Globaltrans оказались под давлением, что привело к негативным результатам в отчётах.

Рис. 1. Динамика финансовых показателей Globaltrans. Источник: презентация компании

Выручка по итогам первого полугодия снизилась на 14%, EBITDA — на 29%, прибыль от операционной деятельности — на 19%, а свободный денежный поток — на 40%. При этом CAPEX вырос на 19%, а чистый долг — на 3%, подняв мультипликатор NetDebt/EBITDA с 1 до 1,2.

В то же время спотовые ставки на вагоны начали активно восстанавливаться и уже достигли значения в 1000 руб. за вагон в сутки. Таким образом, финансовые результаты по итогам второго полугодия могут изменить ситуацию, особенно в свете заявлений о возвращении к докризисным уровням потребления сырья и товаров.

Если говорить о дивидендных выплатах Globaltrans, то аналитики прогнозируют от 55,4 до 95,1 руб. на акцию по итогам двенадцати месяцев.

Рис. 2. Динамика дивидендных выплат. Источник: презентация компании

Но, согласно прогнозу компании, совокупный дивиденд по итогам первого и второго полугодия составит 50,47 руб. на акцию, что при текущих ценах соответствует 8,16% доходности. Поэтому лучше придерживаться более консервативного варианта развития событий, представленного Globaltrans.

С технической точки зрения акции компании уже отыграли рост тарифов и начали корректироваться. Возможность дальнейшего роста сохраняется, однако фундаментальных предпосылок для этого не наблюдается.

Рис. 3. Динамика изменения стоимости ГДР Globaltrans на Мосбирже в 2021 году

Чтобы покупка акций Globaltrans оправдала себя, лучше дождаться более глухого отката — до 590 или 542 руб. за акцию.

«Газпром»: драйверы vs риски

«Газпром» (GAZP) опубликовал сильные финансовые результаты по итогам II квартала и I полугодия 2021 г. Кроме того, в рамках телеконференции компания повысила оценку стоимости экспорта газа в западную Европу до 270 долл., а также пересмотрела объём экспорта, установив его на верхней границе предыдущего прогноза — 183 млрд м3. На фоне этого аналитики считают, что можно покупать акции «Газпрома» с целью 365,25 руб. за штуку.

Во втором квартале выручка компании выросла на 78% год к году — до 2,06 трлн руб., чистая прибыль увеличилась в 3,5 раза — до 521,2 млрд, EBITDA — в 7,5 раз, а CAPEX — на 39%.

Рис. 4. Динамика финансовых показателей «Газпрома». Источник: презентация компании

Столь сильных результатов удалось добиться за счёт наращивания объёмов продаж на всех ключевых рынках «Газпрома», а также благодаря росту цен на газ. Например, средняя цена реализации газа в ЕС выросла более чем на 100% — до 224 долл. за 1000 м3.

Сильная отчётность формирует высокую базу для дивидендов. Поэтому акционеры могут рассчитывать на выплаты размером в 17,8 руб. на акцию по итогам первого полугодия. А по окончании года можно будет получить все 30 руб., что станет абсолютным рекордом: максимальный размер дивидендов «Газпрома» был зафиксирован в 2018 г. и составил 16,61 руб.

Дополнительными драйверами роста могут стать шаги в сторону добычи зелёных источников энергии (например, водород или гелий) и запуск «Северного потока — 2». Председатель правления «Газпрома» Алексей Миллер уже заверил инвесторов, что первый газ в трубы газопровода поступит в начале отопительного сезона. При этом на днях на Амурском ГПЗ уже заработала первая установка выделения, сжижения и затаривания гелия.

Однако вместе с драйверами роста возникают и риски. Для акций компании главный из них — сложности с вводом его в эксплуатацию или отказ ЕС от использования «Северного потока — 2». У Ангелы Меркель, канцлера Германии, это последний срок, и после её ухода настроения властей ЕС могут измениться. Поэтому бумагами «Газпрома» следует торговать осторожно.

С технической точки зрения акции компании торгуются на локальных максимумах. При этом на их пути бумаги к целевой цене могут возникнуть ещё два сопротивления — 336,7 и 359,5 руб. Однако в течение года у акции есть все шансы достигнуть цели.

Рис. 5. Динамика изменения стоимости акций «Газпрома» на Мосбирже, апрель 2019 г. — июль 2021 г.

Рост цветмета = рост «Норникеля»

Котировки ГМК «Норильский никель» (GMKN) скорректировались вслед за ценами на металлы, но, поскольку рыночная конъюнктура улучшается, аналитики предлагают покупать акции компании с целью 28 000 руб. Кроме того, в августе «Норникель» выпустил отчётность с сильными финансовыми результатами по итогам первого полугодия.

Рис. 6. Динамика финансовых показателей «ГМК «Норильский никель». Источник: презентация компании

Выручка за первое полугодие выросла на 33% — до 8,9 млрд долл., на фоне роста цен на цветные металлы и увеличения добычи. При этом показатель EBITDA вырос в три раза — до 5,7 млрд долл., а чистая прибыль увеличилась аж в 96 раз — до 4,3 млрд долл. Основная причина роста прибыли — сокращение экологических резервов на 2,1 млрд долл. в связи с разливом дизельного топлива.

Дополнительным драйвером роста может стать выплата промежуточных дивидендов.

Однако, несмотря на фундаментальный потенциал роста акций компании, есть и риски, связанные с изменением налогового законодательства. В частности, в конце августа замминистра финансов РФ Алексей Сазанов заявил о возможности введения плавающей ставки НДПИ, привязанной к мировым ценам на сырьё. Наиболее сильно введение данной ставки затронет «Норникель» и «Северсталь». При повышении НДПИ на 6% EBITDA «Норникеля» может снизиться на 2% , или на 114 млн долл.

С технической точки зрения акция торгуется вблизи нижней границы восходящего канала. Однако можно заметить и сценарий ухода в консолидацию с границами 22 700–27 150.

Рис. 7. Динамика изменения стоимости акций «Норникеля» на Московской бирже, апрель 2019 г. — июль 2021 г.

Таким образом, на фоне увеличения цен на цветные металлы акции «Норникеля» имеют потенциал роста. Но следует помнить о возможных рисках и поэтому ограничить долю компании в портфеле.

https://journal.open-broker.ru/

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба