9 сентября 2021 LiteForex Демиденко Дмитрий

В преддверии заседания ЕЦБ EUR/USD ведет себя необычно.

История повторяется. Точно так же, как неделей ранее «ястребиные» спичи представителей ЕЦБ на некоторое время увели в тень отчет об американской занятости, так и сейчас риторика членов FOMC заставила инвесторов подзабыть о том, что главным событием пятидневки является все-таки заседание Европейского центробанка. Уверенность чиновников ФРС в необходимости старта нормализации денежно-кредитной политики вернула интерес рынка к доллару США и увела котировки EUR/USD к основанию 18-й фигуры.

Как я и предполагал, неспособность пары удержаться выше 1,186 — признак слабости «медведей» и повод для продаж.

По мнению президента ФРБ Нью-Йорка Джона Уильямса, таргет по инфляции выполнен, а прогресс на пути движения экономики США к состоянию полной занятости очевиден. Что касается августовского отчета о состоянии рынка труда, то некоторые данные поступают сильными, некоторые – не очень сильными, но самое главное – накопление занятости. Если экономика продолжит улучшаться, как он этого ожидает, Уильямс готов голосовать за сокращение QE уже в 2021.

Схожих взглядов придерживаются главы ФРБ Сент-Луиса Джеймс Буллард и ФРБ Далласа Роберт Каплан. Последний готов начать сворачивать программу количественного смягчения уже в октябре.

Мой опыт работы с финансовыми рынками учит, что главное — не то, как выглядят инфляция, безработица или ВВП, а то, что думают представители центробанков по поводу их дальнейшей динамики. В связи с этим укрепление доллара США в ответ на «ястребиную» риторику чиновников FOMC выглядит логично. Как, впрочем, и укрепление евро неделей ранее. Вопрос в том, как инвесторы отреагируют на итоги заседания ЕЦБ?

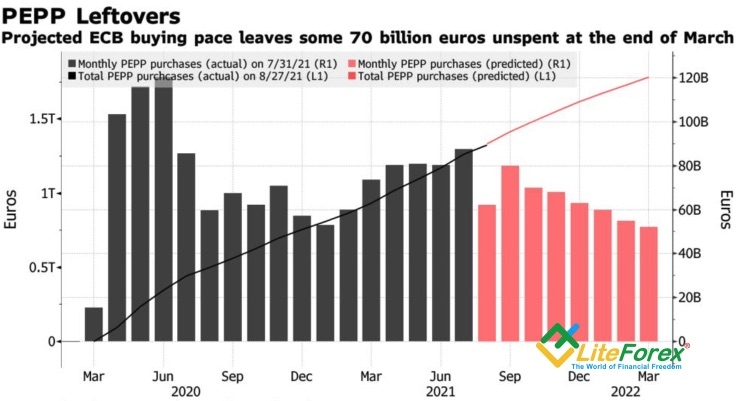

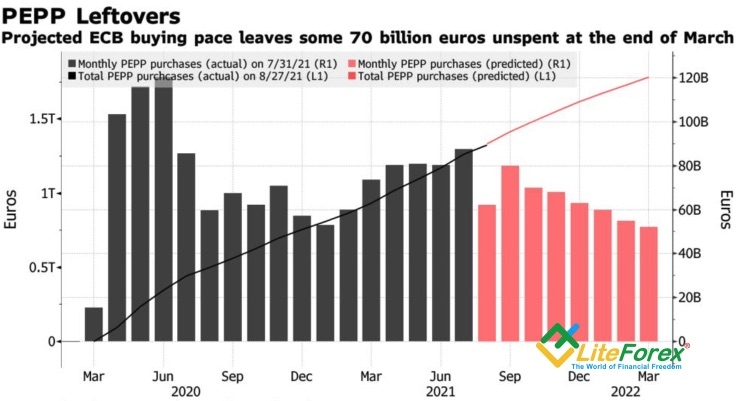

Падение EUR/USD в преддверии важного события перетасовало все карты. Обычно пара растет на ожиданиях «ястребиных» сюрпризов от Европейского центробанка или уходит в консолидацию из-за неуверенности, что они все-таки поступят. На этот раз евро падает. Несмотря на слухи об улучшении прогнозов ЕЦБ по ВВП и инфляции и ожидания сообщения о сокращении месячных покупок активов в рамках PEPP с текущих €80 трлн до €60 трлн в течение оставшейся части года. При этом Кристин Лагард приложит все силы, чтобы объяснить, что речь идет не об изъятии монетарных стимулов, а о корректировке программы.

Динамика PEPP

Лучше всего получилось это сделать у бывшего главы ЕЦБ Жан-Клода Трише. Он заявил, что еврозона и США находятся в разных вселенных. У ФРС есть четкое обязательство покупать по $120 млрд в месяц. Уменьшение масштабов – это сворачивание QE. Программа Европейского центробанка более гибкая, ее объем составляет €1,85 трлн, и его никто не собирается сокращать.

Безусловно, высокий уровень вакцинации в ЕС, сильные данные по ВВП за второй квартал, рост деловой активности в третьем и разгон инфляции до 10-летнего пика дают ЕЦБ основания думать о нормализации. Но здесь важно не перегнуть палку. На мой взгляд, если Кристин Лагард не сообщит об увеличении масштабов традиционной программы APP взамен на снижение покупок активов в рамках PEPP, EUR/USD может подрасти к 1,1845 и выше. Напротив, «голубиная» уступка чревата падением пары ниже 1,18.

История повторяется. Точно так же, как неделей ранее «ястребиные» спичи представителей ЕЦБ на некоторое время увели в тень отчет об американской занятости, так и сейчас риторика членов FOMC заставила инвесторов подзабыть о том, что главным событием пятидневки является все-таки заседание Европейского центробанка. Уверенность чиновников ФРС в необходимости старта нормализации денежно-кредитной политики вернула интерес рынка к доллару США и увела котировки EUR/USD к основанию 18-й фигуры.

Как я и предполагал, неспособность пары удержаться выше 1,186 — признак слабости «медведей» и повод для продаж.

По мнению президента ФРБ Нью-Йорка Джона Уильямса, таргет по инфляции выполнен, а прогресс на пути движения экономики США к состоянию полной занятости очевиден. Что касается августовского отчета о состоянии рынка труда, то некоторые данные поступают сильными, некоторые – не очень сильными, но самое главное – накопление занятости. Если экономика продолжит улучшаться, как он этого ожидает, Уильямс готов голосовать за сокращение QE уже в 2021.

Схожих взглядов придерживаются главы ФРБ Сент-Луиса Джеймс Буллард и ФРБ Далласа Роберт Каплан. Последний готов начать сворачивать программу количественного смягчения уже в октябре.

Мой опыт работы с финансовыми рынками учит, что главное — не то, как выглядят инфляция, безработица или ВВП, а то, что думают представители центробанков по поводу их дальнейшей динамики. В связи с этим укрепление доллара США в ответ на «ястребиную» риторику чиновников FOMC выглядит логично. Как, впрочем, и укрепление евро неделей ранее. Вопрос в том, как инвесторы отреагируют на итоги заседания ЕЦБ?

Падение EUR/USD в преддверии важного события перетасовало все карты. Обычно пара растет на ожиданиях «ястребиных» сюрпризов от Европейского центробанка или уходит в консолидацию из-за неуверенности, что они все-таки поступят. На этот раз евро падает. Несмотря на слухи об улучшении прогнозов ЕЦБ по ВВП и инфляции и ожидания сообщения о сокращении месячных покупок активов в рамках PEPP с текущих €80 трлн до €60 трлн в течение оставшейся части года. При этом Кристин Лагард приложит все силы, чтобы объяснить, что речь идет не об изъятии монетарных стимулов, а о корректировке программы.

Динамика PEPP

Лучше всего получилось это сделать у бывшего главы ЕЦБ Жан-Клода Трише. Он заявил, что еврозона и США находятся в разных вселенных. У ФРС есть четкое обязательство покупать по $120 млрд в месяц. Уменьшение масштабов – это сворачивание QE. Программа Европейского центробанка более гибкая, ее объем составляет €1,85 трлн, и его никто не собирается сокращать.

Безусловно, высокий уровень вакцинации в ЕС, сильные данные по ВВП за второй квартал, рост деловой активности в третьем и разгон инфляции до 10-летнего пика дают ЕЦБ основания думать о нормализации. Но здесь важно не перегнуть палку. На мой взгляд, если Кристин Лагард не сообщит об увеличении масштабов традиционной программы APP взамен на снижение покупок активов в рамках PEPP, EUR/USD может подрасти к 1,1845 и выше. Напротив, «голубиная» уступка чревата падением пары ниже 1,18.

/templates/new/dleimages/no_icon.gif

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба