10 сентября 2021 ЦентроКредит

• Ожидаемым событием этой недели является решение ЕЦБ касаемо политики экстренного стимулирования. Ключевым вопросом остается — будет ли начато сворачивание в ближайшее время.

• В последнее время власти Китая агрессивно сворачивают стимулы. Однако, снова появляются покупки и продолжаются вливания ликвидности в рынки.

• Власти активно обсуждают замену экспортной пошлины на металлы на налог НДПИ. Все еще нет понимания, какие будут ставки. Однако, в октябре появятся данные по измененному НДПИ.

• Цены на газ в Европе достигли 650$. На фоне этого мы ожидаем еще больший рост прибыли “Газпрома” во 2 полугодии 2021 года.

• Вследствие забастовок в Гвинее цены на рынке алюминия начали возрастать. На фоне этого акции “Русала” достигли максимумов с 2012 года. Более того, на прошлой неделе Китай отменил субсидирование на электроэнергию для алюминиевого сектора, что повысит издержки производителей и подтолкнет цены на металл вверх. Это также позитивно скажется на прибыли “Русала” и позволит войти в индекс MSCI Russia.

• В последнее время цены на железную руду снижаются. Это позитивно сказывается на прибыли “Магнитогорского металлургического комбината”. Более того, 80% продукции компания продает на внутреннем рынке. Отсюда, мы ожидаем хорошую прибыль в 3 квартале 2021 года и также потенциальное присоединение к индексу MSCI.

• Компания “ПИК” также приближается к точке прохождения метрик MSCI. Мы ожидаем размещения акций для входа в индекс.

• Менеджмент компании “Татнефть” поднял вопрос о выплате дивидендов по итогам 9 месяцев 2021 года на Собрании директоров.

• 7 сентября было принято решение компании “Акрон” по выплате дивидендов за 1 полугодие 2021 года.

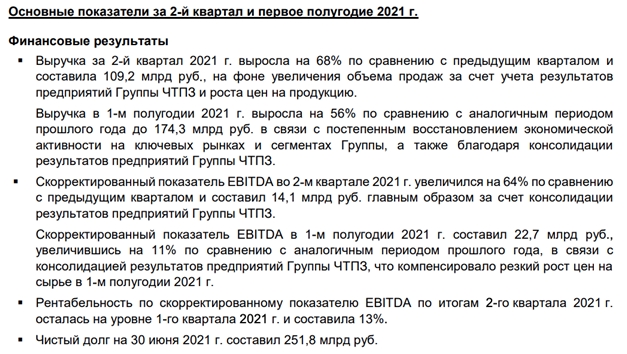

• Недавно компания “ТМК” представила хорошую полугодовую отчетность. Теперь появилась и консолидированная отчетность “ТМК” и “ЧТПЗ”. Показатели оказались не такими плохими, как ожидалось. Отсюда, в начале года корпорация может приятно удивить рынки, продемонстрировав новую дивидендную политику.

ЕЦБ (Европейский Центральный Банк)

Ожидаемым событием этой недели является решение ЕЦБ касаемо политики экстренного стимулирования. Ключевым вопросом остается — будет ли начато сворачивание в ближайшее время. Рынок ожидает начала сворачивания в 4 квартале 2021 года. Мы предполагаем, что на данный момент данная задача не является особо актуальной, поэтому агрессивных изменений ожидать не стоит.

Китай

В последнее время власти Китая агрессивно сворачивают стимулы. Однако, ЦБ снова начал смягчение, появляются покупки и увеличиваются вливания ликвидности в рынки, что является достаточно позитивным событием.

Экспортная пошлина и НДПИ

Недавно мы писали о том, что власти планируют заменить экспортную пошлину на металлы на НДПИ. Данная тема все еще активно обсуждается, однако решение в пользу НДПИ уже принято. Все еще нет понимания, какие будут ставки. Однако, в октябре появятся данные по измененному налогу.

Газ

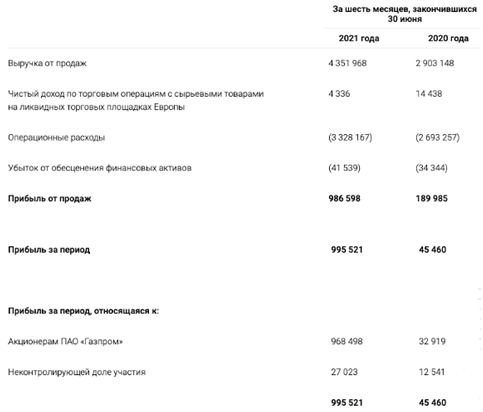

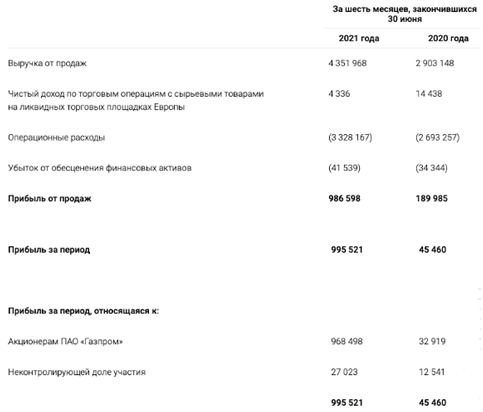

Цены на газ в Европе достигли 650$, что является достаточно высоким показателем. На фоне этого мы ожидаем еще больший рост прибыли “Газпрома” во 2 полугодии 2021 года несмотря на то, что в 1 полугодии показатели уже стали рекордными. Чистая прибыль составила 995,521 млрд рублей.

“Русал”

Вследствие забастовок в Гвинее цены на рынке алюминия начали возрастать. Это произошло в силу того, что в Гвинее находится производство бокситов, необходимых для производства металла. Именно на рынок данной страны приходится 50% китайского импорта и 20% мирового производства алюминия. На фоне этого акции “Русала” достигли максимумов с 2012 года.

Более того, на прошлой неделе Китай отменил субсидирование на электроэнергию для алюминиевого сектора, что повысит издержки производителей и также подтолкнет цены на металл вверх. Это позитивно скажется на прибыли “Русала” и, возможно, позволит войти в индекс MSCI Russia, что увеличит пассивный приток денег в компанию.

“ММК”

В последнее время цены на железную руду снижаются. Это позитивно сказывается на прибыли “Магнитогорского металлургического комбината”, так как основной статьей издержек компании является покупка руды. Более того, 80% продукции компания продает на внутреннем рынке. Отсюда, мы ожидаем хорошую прибыль в 3 квартале 2021 года и также потенциальное присоединение к индексу MSCI. Рынок ожидал размещения акций с целью попасть в индекс, однако на фоне роста цены, это не кажется необходимым.

“ПИК”

Компания “ПИК” также приближается к точке прохождения метрик MSCI Russia и является потенциальным кандидатом. Мы ожидаем размещения акций для входа в индекс, что также положительно скажется на пассивном притоке денежных средств.

“Татнефть”

Менеджмент компании “Татнефть” поднял вопрос о выплате дивидендов по итогам 9 месяцев 2021 года, который будет обсуждаться на Собрании директоров в сентябре.

Интересно, что дивиденды по итогам 1 полугодия 2021 года будут выплачены сравнительно низкими. Доходность равняется 3,2%. Отсюда, данная новость стала неожиданным сюрпризом для владельцев акций.

“Акрон”

7 сентября было принято решение компании “Акрон” по выплате дивидендов за 1 полугодие 2021 года. По итогам шести месяцев будет выплачено 30 рублей на акцию. Дивидендная доходность составит 0,46%.

Стоит отметить, что отчетность по итогам 6 месяцев достаточно хорошая. Выручка компании выросла на 52% до 85,982 млн рублей. Показатель EBITDA вырос в 2,6 раза до 40,271 млн рублей.

“ТМК”

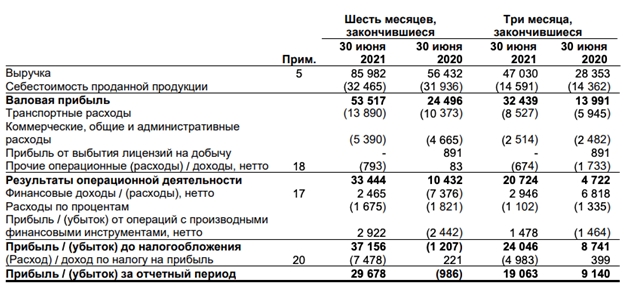

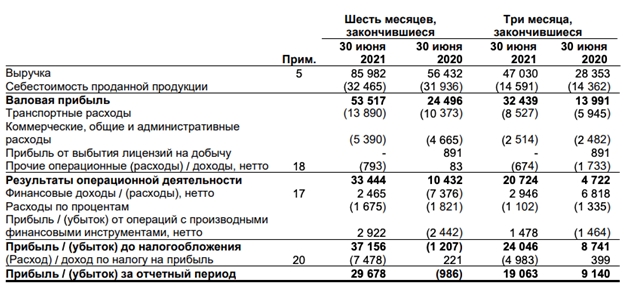

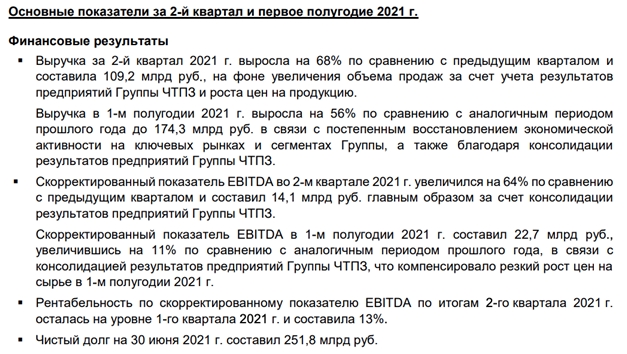

Недавно компания “ТМК” представила хорошую полугодовую отчетность.

Теперь появилась и консолидированная отчетность “ТМК” и “ЧТПЗ”. Показатели оказались не такими плохими, как ожидалось. Отсюда, в начале года корпорация может приятно удивить рынки, продемонстрировав новую дивидендную политику.

• В последнее время власти Китая агрессивно сворачивают стимулы. Однако, снова появляются покупки и продолжаются вливания ликвидности в рынки.

• Власти активно обсуждают замену экспортной пошлины на металлы на налог НДПИ. Все еще нет понимания, какие будут ставки. Однако, в октябре появятся данные по измененному НДПИ.

• Цены на газ в Европе достигли 650$. На фоне этого мы ожидаем еще больший рост прибыли “Газпрома” во 2 полугодии 2021 года.

• Вследствие забастовок в Гвинее цены на рынке алюминия начали возрастать. На фоне этого акции “Русала” достигли максимумов с 2012 года. Более того, на прошлой неделе Китай отменил субсидирование на электроэнергию для алюминиевого сектора, что повысит издержки производителей и подтолкнет цены на металл вверх. Это также позитивно скажется на прибыли “Русала” и позволит войти в индекс MSCI Russia.

• В последнее время цены на железную руду снижаются. Это позитивно сказывается на прибыли “Магнитогорского металлургического комбината”. Более того, 80% продукции компания продает на внутреннем рынке. Отсюда, мы ожидаем хорошую прибыль в 3 квартале 2021 года и также потенциальное присоединение к индексу MSCI.

• Компания “ПИК” также приближается к точке прохождения метрик MSCI. Мы ожидаем размещения акций для входа в индекс.

• Менеджмент компании “Татнефть” поднял вопрос о выплате дивидендов по итогам 9 месяцев 2021 года на Собрании директоров.

• 7 сентября было принято решение компании “Акрон” по выплате дивидендов за 1 полугодие 2021 года.

• Недавно компания “ТМК” представила хорошую полугодовую отчетность. Теперь появилась и консолидированная отчетность “ТМК” и “ЧТПЗ”. Показатели оказались не такими плохими, как ожидалось. Отсюда, в начале года корпорация может приятно удивить рынки, продемонстрировав новую дивидендную политику.

ЕЦБ (Европейский Центральный Банк)

Ожидаемым событием этой недели является решение ЕЦБ касаемо политики экстренного стимулирования. Ключевым вопросом остается — будет ли начато сворачивание в ближайшее время. Рынок ожидает начала сворачивания в 4 квартале 2021 года. Мы предполагаем, что на данный момент данная задача не является особо актуальной, поэтому агрессивных изменений ожидать не стоит.

Китай

В последнее время власти Китая агрессивно сворачивают стимулы. Однако, ЦБ снова начал смягчение, появляются покупки и увеличиваются вливания ликвидности в рынки, что является достаточно позитивным событием.

Экспортная пошлина и НДПИ

Недавно мы писали о том, что власти планируют заменить экспортную пошлину на металлы на НДПИ. Данная тема все еще активно обсуждается, однако решение в пользу НДПИ уже принято. Все еще нет понимания, какие будут ставки. Однако, в октябре появятся данные по измененному налогу.

Газ

Цены на газ в Европе достигли 650$, что является достаточно высоким показателем. На фоне этого мы ожидаем еще больший рост прибыли “Газпрома” во 2 полугодии 2021 года несмотря на то, что в 1 полугодии показатели уже стали рекордными. Чистая прибыль составила 995,521 млрд рублей.

“Русал”

Вследствие забастовок в Гвинее цены на рынке алюминия начали возрастать. Это произошло в силу того, что в Гвинее находится производство бокситов, необходимых для производства металла. Именно на рынок данной страны приходится 50% китайского импорта и 20% мирового производства алюминия. На фоне этого акции “Русала” достигли максимумов с 2012 года.

Более того, на прошлой неделе Китай отменил субсидирование на электроэнергию для алюминиевого сектора, что повысит издержки производителей и также подтолкнет цены на металл вверх. Это позитивно скажется на прибыли “Русала” и, возможно, позволит войти в индекс MSCI Russia, что увеличит пассивный приток денег в компанию.

“ММК”

В последнее время цены на железную руду снижаются. Это позитивно сказывается на прибыли “Магнитогорского металлургического комбината”, так как основной статьей издержек компании является покупка руды. Более того, 80% продукции компания продает на внутреннем рынке. Отсюда, мы ожидаем хорошую прибыль в 3 квартале 2021 года и также потенциальное присоединение к индексу MSCI. Рынок ожидал размещения акций с целью попасть в индекс, однако на фоне роста цены, это не кажется необходимым.

“ПИК”

Компания “ПИК” также приближается к точке прохождения метрик MSCI Russia и является потенциальным кандидатом. Мы ожидаем размещения акций для входа в индекс, что также положительно скажется на пассивном притоке денежных средств.

“Татнефть”

Менеджмент компании “Татнефть” поднял вопрос о выплате дивидендов по итогам 9 месяцев 2021 года, который будет обсуждаться на Собрании директоров в сентябре.

Интересно, что дивиденды по итогам 1 полугодия 2021 года будут выплачены сравнительно низкими. Доходность равняется 3,2%. Отсюда, данная новость стала неожиданным сюрпризом для владельцев акций.

“Акрон”

7 сентября было принято решение компании “Акрон” по выплате дивидендов за 1 полугодие 2021 года. По итогам шести месяцев будет выплачено 30 рублей на акцию. Дивидендная доходность составит 0,46%.

Стоит отметить, что отчетность по итогам 6 месяцев достаточно хорошая. Выручка компании выросла на 52% до 85,982 млн рублей. Показатель EBITDA вырос в 2,6 раза до 40,271 млн рублей.

“ТМК”

Недавно компания “ТМК” представила хорошую полугодовую отчетность.

Теперь появилась и консолидированная отчетность “ТМК” и “ЧТПЗ”. Показатели оказались не такими плохими, как ожидалось. Отсюда, в начале года корпорация может приятно удивить рынки, продемонстрировав новую дивидендную политику.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба