На прошлой неделе Индекс Московской биржи закрылся в небольшом плюсе, долларовый индекс РТС незначительно снизился. При этом напряжённость на мировых рынках нарастает. Несмотря на это, аналитики продолжают повышать целевые цены для акций.

В этом обзоре мы рассмотрим инвестиционные идеи по акциям «Энел Россия», «НОВАТЭК» и Segezha Group.

Новый взгляд на старый «Энел»

Тенденция инвестиций в альтернативную электроэнергетику носит глобальный характер и набирает обороты. Уже шестой год подряд данные вложения превышают инвестиции в поставки нефти и газа. По оценкам Международного энергетического агентства, около 70% всех инвестиций пойдёт на возобновляемые источники энергии (ВИЭ). «Энел Россия» в данном случае выглядит выигрышно, так как уже активно инвестирует в ветроэнергетику. Кроме того, в рамках ДПМ мощности от ВИЭ оплачиваются по повышенному тарифу — до 7,5 раз выше.

О других российских публичных энергетических компаниях, использующих ВИЭ, читайте здесь.

В будущем компания сможет продавать свои неиспользованные квоты на выбросы парниковых газов. Сейчас в странах Европы тонна углекислого газа стоит 60–70 евро. Эта цифра будет расти и к моменту появления подобного механизма в России может составить 100 евро за тонну на европейских площадках и 25–50 евро на российской бирже.

«Энел Россия» уже запустила один ветропарк — Азовскую ВЭС на 90 МВт, при этом планируется строительство ещё двух — Кольской ВЭС и Родниковской ВЭС с мощностью 201 МВт и 71 МВт соответственно. В долгосрочной перспективе это однозначно позитивная новость, однако есть и негативные тенденции — рост капитальных вложений может привести к снижению дивидендов.

Совокупный объём инвестиций по трём проектам ветрогенерации составит около 500 млн евро. Введение в эксплуатацию ветропарков даст компании 362 МВт установленной мощности и около 1,015 млн тонн в год углеродных квот. Их продажа может принести компании ежегодную прибыль в размере 20–30 млн евро, но это покроет лишь малую часть инвестиций и произойдёт только после 2022 г.

Дополнительное давление может оказать окончание тепловых ДПМ, которое приведёт к снижению прибыли по итогам 2021 г. Однако в 2022 г. планируется запуск Кольской ВЭС, которая более чем в два раза мощнее уже введённой Азовской ВЭС. Вместе они могут обеспечить общую сумму дивидендов около 3 млрд руб. (что соответствует примерно 10–11% доходности).

С технической точки зрения акция торгуется вблизи исторических минимумов.

Рис. 1. Динамика изменения стоимости акций «Энел Россия» на Мосбирже, 2006–2022

При этом анализ недельного графика говорит, что акция приближается к локальному сопротивлению на уровне 0,909 руб. Пройти его быстро вряд ли получится, так как отсутствуют драйверы для роста.

Рис. 2. Динамика изменения стоимости акций «Энел Россия» на Мосбирже, сентябрь 2018 — сентябрь 2021

«Энел Россия» имеет хороший потенциал для развития, однако инвесторам стоит набраться терпения.

Цена на газ и акции «НОВАТЭКа» не могут расти вечно

В Европе отмечается рекордный уровень цен на газ — выше 710 долл. за 1000 м3. На этом фоне аналитики вспомнили о «НОВАТЭКе» (NVTK) и предлагают покупать его акции с целью 2277,5 руб. за штуку.

Подают надежду не только растущие цены, но и предполагаемое увеличение добычи углеводородов на 8,3% ежегодно до 2025 г., вследствие чего вырастет и прибыль компании.

Недавно цены на газ в Европе поднялись на очередной максимум, что связано с приближением зимы и малыми запасами газа в хранилищах. При этом цены в Азии ещё выше, что создаёт дефицит на рынке Европы. И сколько ещё продлится такая ситуация, неизвестно.

Нормальная цена за 1000 м3 составляет 250 долл., то есть почти в три раза ниже текущих показателей. Ситуацию с завышенными ценами на голубое топливо может исправить тёплая зима в Европе и снижение поставок в Китай. Предугадать погоду сложно, поэтому при инвестировании в акции газодобытчика стоит соблюдать осторожность.

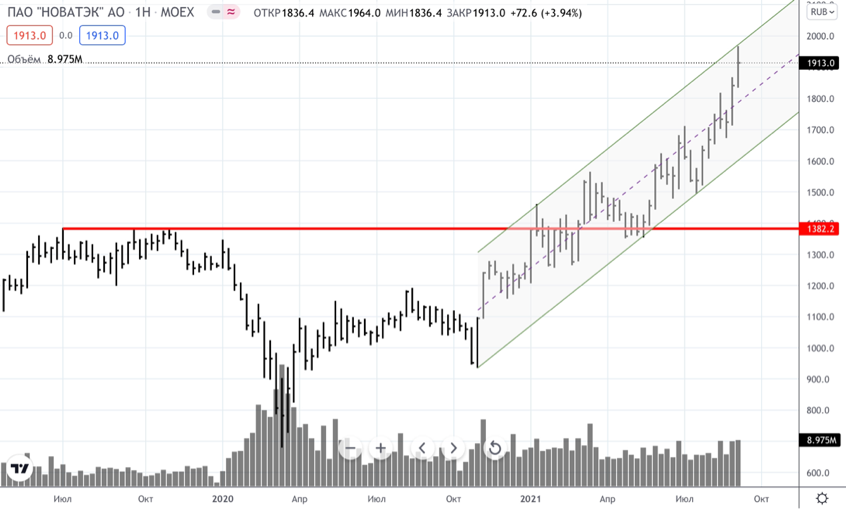

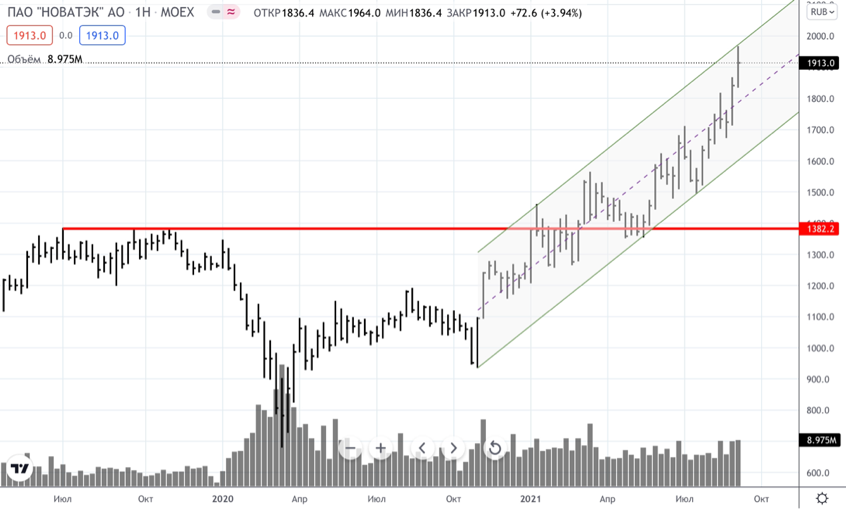

С технической точки зрения бумаги торгуются в восходящем канале, обновляя исторический максимум. Однако на прошлой неделе цена ударилась о верхнюю границу канала и начала отскакивать. Для покупок неплохо выглядят уровни 1700, 1500 и 1400 руб. за акцию.

Рис. 3. Динамика изменения стоимости акций «НОВАТЭКа» на Мосбирже, июль 2019 — сентябрь 2021

Ключевыми для «НОВАТЭКа» станут новости из Индии об инвестировании в проект «Арктик СПГ 2» и о скором запуске его первой очереди. Поэтому можно накапливать позицию на указанных выше уровнях, но обязательно использовать стоп-заявку. При покупках на уровнях 1500 или 1400 надо обратить внимание на выход акций из восходящего тренда.

Компания уже стоит выше справедливой стоимости, что снижает потенциал роста и повышает риск инвестиционной идеи.

Сто раз подумай, один раз купи Segezha Group

Аналитики квалифицировали отчётность Segezha Group (SGZH) по итогам II квартала и I полугодия 2021 г. как сильную и предлагают покупать акции компании. При этом целевую цену было решено не ставить.

Привлекательность акциям добавляет быстрый рост OIBDA и желание менеджмента выплатить дивиденды. Также компания отличается маржинальностью, растущей на фоне увеличения степени вертикальной интеграции. По мнению аналитиков, компания недооценена по мультипликаторам относительно мировых аналогов.

Segezha Group является крупнейшим вертикально интегрированным лесопромышленным холдингом, который производит мешочную бумагу и упаковку, пиломатериалы, пеллеты, фанеру, домокомплекты, CLT-панели и многое другое.

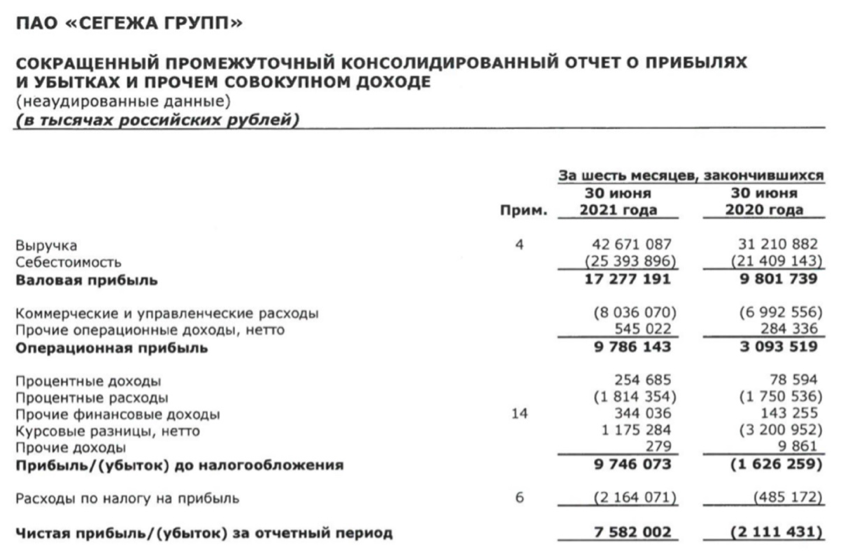

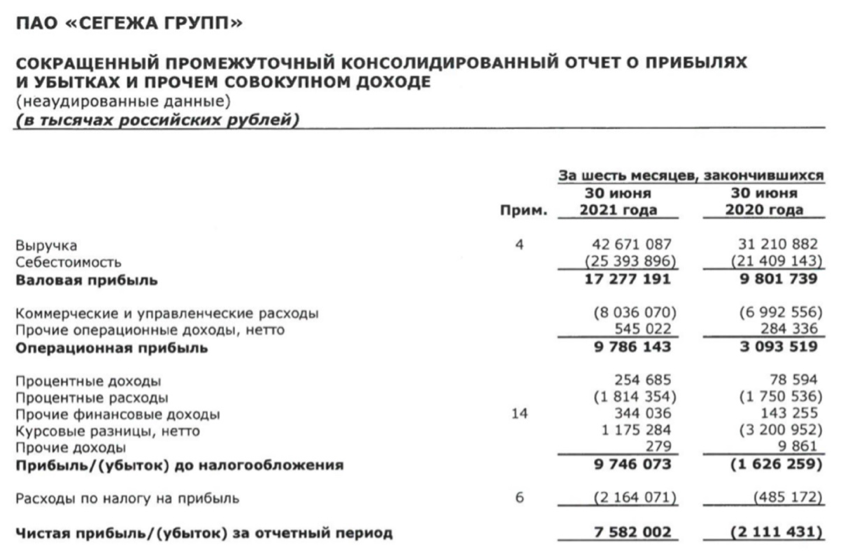

По итогам I полугодия 2021 г. компания добилась феноменальных результатов. Выручка выросла на 37% — до 43 млрд руб., чистая прибыль — до 8 млрд руб. (и это после убытка в 2 млрд руб. годом ранее). OIBDA выросла на 112%, а чистый долг снизился на 42%. Сильных результатов удалось добиться благодаря удачной конъюнктуре на рынке пиломатериалов — в течение I полугодия этого года цены на пиломатериалы выросли вдвое.

Рис. 4. Динамика финансовых показателей компании. Источник: отчётность Segezha Group

Несмотря на активные инвестиции, компания обновила дивидендную политику и будет стремиться выплачивать от 3 до 5,5 млрд руб. в виде дивидендов в период с 2021 г. по 2023 г. При столь скромных цифрах доходность будет низкая, но для компании роста наличие дивидендов является преимуществом.

С технической точки зрения акция начала откат от исторических максимумов. Инвесторам не стоит торопиться и заходить в бумагу сейчас, а лучше дождаться снижения к уровню 8 руб. за акцию и потом провести повторный анализ.

Рис. 5. Динамика изменения стоимости акций Segezha Group на Мосбирже, май 2021 — сентябрь 2021

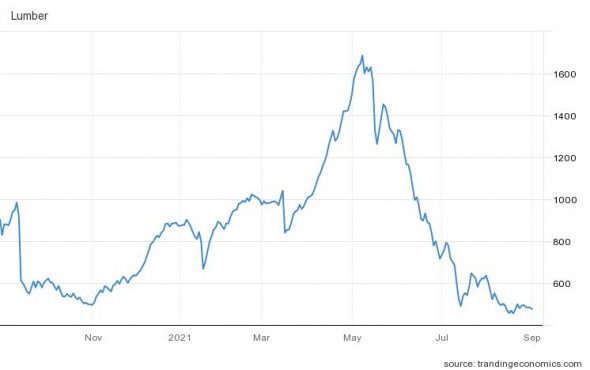

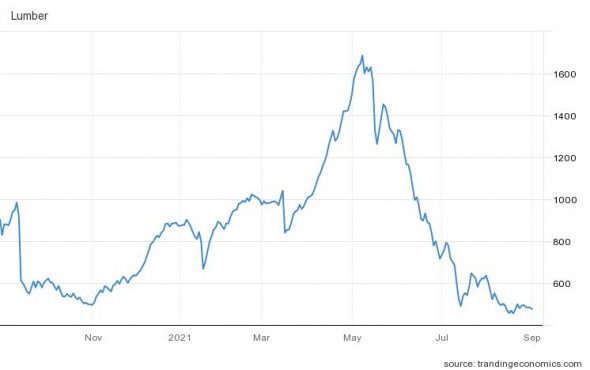

Такая осторожность в покупке акций компании обусловлена тем, что цены на пиломатериалы достигли исторических максимумов и уже начали снижаться.

Рис. 6. Динамика изменения стоимости фьючерсных контрактов на пиломатериалы в США, долл. за 1 тыс. досочных футов, ноябрь 2020 — сентябрь 2021. Источник: tradingeconomics.com

В России по итогам года цены могут снизиться на 20%. При этом российские цены, хоть и отстают по времени, двигаются в схожем диапазоне, поэтому следует ожидать дальнейшего снижения цен на пиломатериалы как минимум на 50%.

В этом обзоре мы рассмотрим инвестиционные идеи по акциям «Энел Россия», «НОВАТЭК» и Segezha Group.

Новый взгляд на старый «Энел»

Тенденция инвестиций в альтернативную электроэнергетику носит глобальный характер и набирает обороты. Уже шестой год подряд данные вложения превышают инвестиции в поставки нефти и газа. По оценкам Международного энергетического агентства, около 70% всех инвестиций пойдёт на возобновляемые источники энергии (ВИЭ). «Энел Россия» в данном случае выглядит выигрышно, так как уже активно инвестирует в ветроэнергетику. Кроме того, в рамках ДПМ мощности от ВИЭ оплачиваются по повышенному тарифу — до 7,5 раз выше.

О других российских публичных энергетических компаниях, использующих ВИЭ, читайте здесь.

В будущем компания сможет продавать свои неиспользованные квоты на выбросы парниковых газов. Сейчас в странах Европы тонна углекислого газа стоит 60–70 евро. Эта цифра будет расти и к моменту появления подобного механизма в России может составить 100 евро за тонну на европейских площадках и 25–50 евро на российской бирже.

«Энел Россия» уже запустила один ветропарк — Азовскую ВЭС на 90 МВт, при этом планируется строительство ещё двух — Кольской ВЭС и Родниковской ВЭС с мощностью 201 МВт и 71 МВт соответственно. В долгосрочной перспективе это однозначно позитивная новость, однако есть и негативные тенденции — рост капитальных вложений может привести к снижению дивидендов.

Совокупный объём инвестиций по трём проектам ветрогенерации составит около 500 млн евро. Введение в эксплуатацию ветропарков даст компании 362 МВт установленной мощности и около 1,015 млн тонн в год углеродных квот. Их продажа может принести компании ежегодную прибыль в размере 20–30 млн евро, но это покроет лишь малую часть инвестиций и произойдёт только после 2022 г.

Дополнительное давление может оказать окончание тепловых ДПМ, которое приведёт к снижению прибыли по итогам 2021 г. Однако в 2022 г. планируется запуск Кольской ВЭС, которая более чем в два раза мощнее уже введённой Азовской ВЭС. Вместе они могут обеспечить общую сумму дивидендов около 3 млрд руб. (что соответствует примерно 10–11% доходности).

С технической точки зрения акция торгуется вблизи исторических минимумов.

Рис. 1. Динамика изменения стоимости акций «Энел Россия» на Мосбирже, 2006–2022

При этом анализ недельного графика говорит, что акция приближается к локальному сопротивлению на уровне 0,909 руб. Пройти его быстро вряд ли получится, так как отсутствуют драйверы для роста.

Рис. 2. Динамика изменения стоимости акций «Энел Россия» на Мосбирже, сентябрь 2018 — сентябрь 2021

«Энел Россия» имеет хороший потенциал для развития, однако инвесторам стоит набраться терпения.

Цена на газ и акции «НОВАТЭКа» не могут расти вечно

В Европе отмечается рекордный уровень цен на газ — выше 710 долл. за 1000 м3. На этом фоне аналитики вспомнили о «НОВАТЭКе» (NVTK) и предлагают покупать его акции с целью 2277,5 руб. за штуку.

Подают надежду не только растущие цены, но и предполагаемое увеличение добычи углеводородов на 8,3% ежегодно до 2025 г., вследствие чего вырастет и прибыль компании.

Недавно цены на газ в Европе поднялись на очередной максимум, что связано с приближением зимы и малыми запасами газа в хранилищах. При этом цены в Азии ещё выше, что создаёт дефицит на рынке Европы. И сколько ещё продлится такая ситуация, неизвестно.

Нормальная цена за 1000 м3 составляет 250 долл., то есть почти в три раза ниже текущих показателей. Ситуацию с завышенными ценами на голубое топливо может исправить тёплая зима в Европе и снижение поставок в Китай. Предугадать погоду сложно, поэтому при инвестировании в акции газодобытчика стоит соблюдать осторожность.

С технической точки зрения бумаги торгуются в восходящем канале, обновляя исторический максимум. Однако на прошлой неделе цена ударилась о верхнюю границу канала и начала отскакивать. Для покупок неплохо выглядят уровни 1700, 1500 и 1400 руб. за акцию.

Рис. 3. Динамика изменения стоимости акций «НОВАТЭКа» на Мосбирже, июль 2019 — сентябрь 2021

Ключевыми для «НОВАТЭКа» станут новости из Индии об инвестировании в проект «Арктик СПГ 2» и о скором запуске его первой очереди. Поэтому можно накапливать позицию на указанных выше уровнях, но обязательно использовать стоп-заявку. При покупках на уровнях 1500 или 1400 надо обратить внимание на выход акций из восходящего тренда.

Компания уже стоит выше справедливой стоимости, что снижает потенциал роста и повышает риск инвестиционной идеи.

Сто раз подумай, один раз купи Segezha Group

Аналитики квалифицировали отчётность Segezha Group (SGZH) по итогам II квартала и I полугодия 2021 г. как сильную и предлагают покупать акции компании. При этом целевую цену было решено не ставить.

Привлекательность акциям добавляет быстрый рост OIBDA и желание менеджмента выплатить дивиденды. Также компания отличается маржинальностью, растущей на фоне увеличения степени вертикальной интеграции. По мнению аналитиков, компания недооценена по мультипликаторам относительно мировых аналогов.

Segezha Group является крупнейшим вертикально интегрированным лесопромышленным холдингом, который производит мешочную бумагу и упаковку, пиломатериалы, пеллеты, фанеру, домокомплекты, CLT-панели и многое другое.

По итогам I полугодия 2021 г. компания добилась феноменальных результатов. Выручка выросла на 37% — до 43 млрд руб., чистая прибыль — до 8 млрд руб. (и это после убытка в 2 млрд руб. годом ранее). OIBDA выросла на 112%, а чистый долг снизился на 42%. Сильных результатов удалось добиться благодаря удачной конъюнктуре на рынке пиломатериалов — в течение I полугодия этого года цены на пиломатериалы выросли вдвое.

Рис. 4. Динамика финансовых показателей компании. Источник: отчётность Segezha Group

Несмотря на активные инвестиции, компания обновила дивидендную политику и будет стремиться выплачивать от 3 до 5,5 млрд руб. в виде дивидендов в период с 2021 г. по 2023 г. При столь скромных цифрах доходность будет низкая, но для компании роста наличие дивидендов является преимуществом.

С технической точки зрения акция начала откат от исторических максимумов. Инвесторам не стоит торопиться и заходить в бумагу сейчас, а лучше дождаться снижения к уровню 8 руб. за акцию и потом провести повторный анализ.

Рис. 5. Динамика изменения стоимости акций Segezha Group на Мосбирже, май 2021 — сентябрь 2021

Такая осторожность в покупке акций компании обусловлена тем, что цены на пиломатериалы достигли исторических максимумов и уже начали снижаться.

Рис. 6. Динамика изменения стоимости фьючерсных контрактов на пиломатериалы в США, долл. за 1 тыс. досочных футов, ноябрь 2020 — сентябрь 2021. Источник: tradingeconomics.com

В России по итогам года цены могут снизиться на 20%. При этом российские цены, хоть и отстают по времени, двигаются в схожем диапазоне, поэтому следует ожидать дальнейшего снижения цен на пиломатериалы как минимум на 50%.

https://journal.open-broker.ru/

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба