22 сентября 2021 Zero Hedge

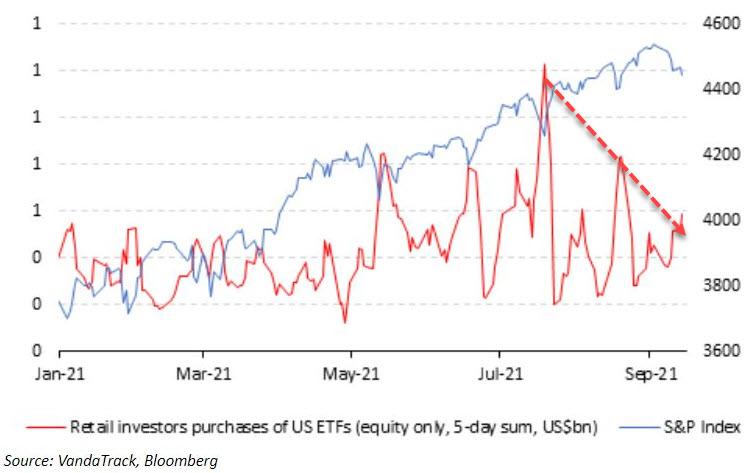

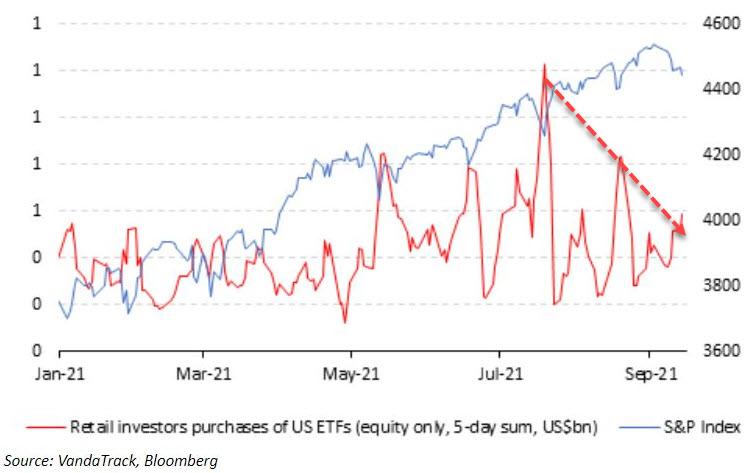

Неделю назад в иссдедовании Vanda Research говорилось, что эта тенденция повышает шансы на более серьезное снижение, если крупные инвесторы продолжат отступать.

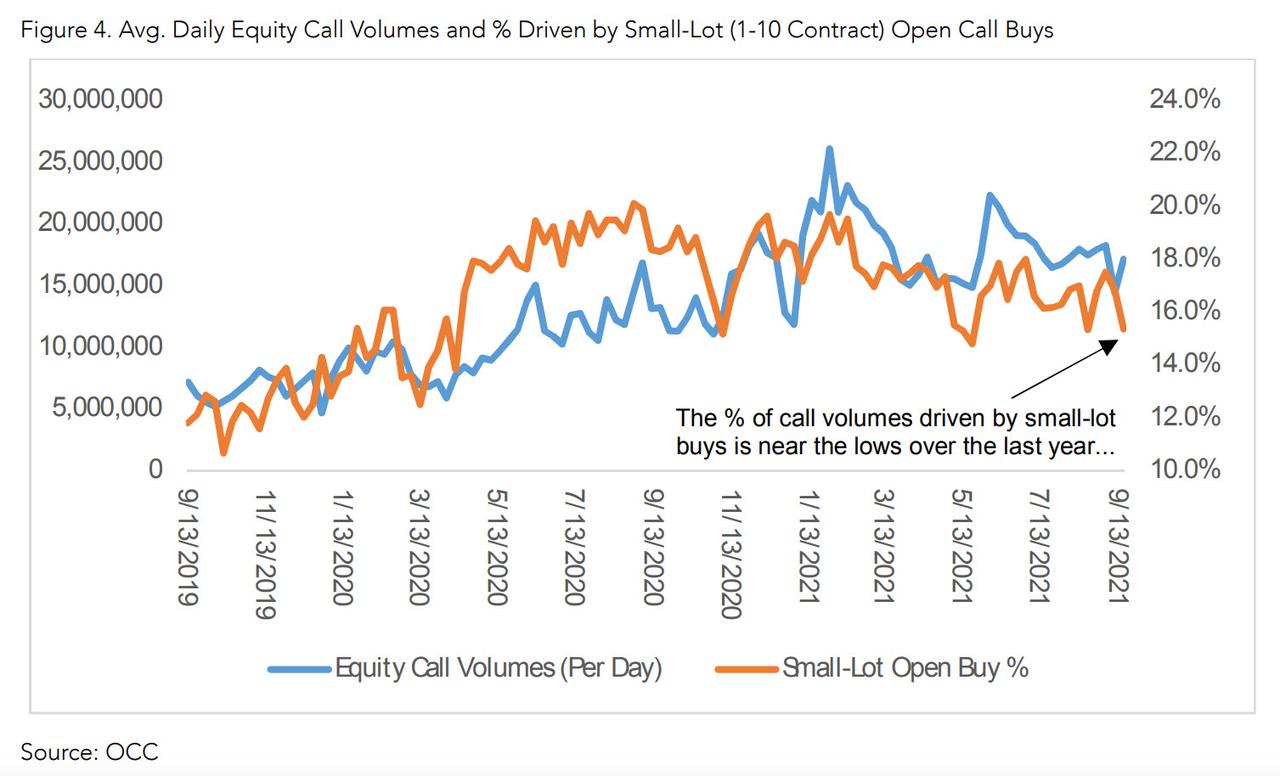

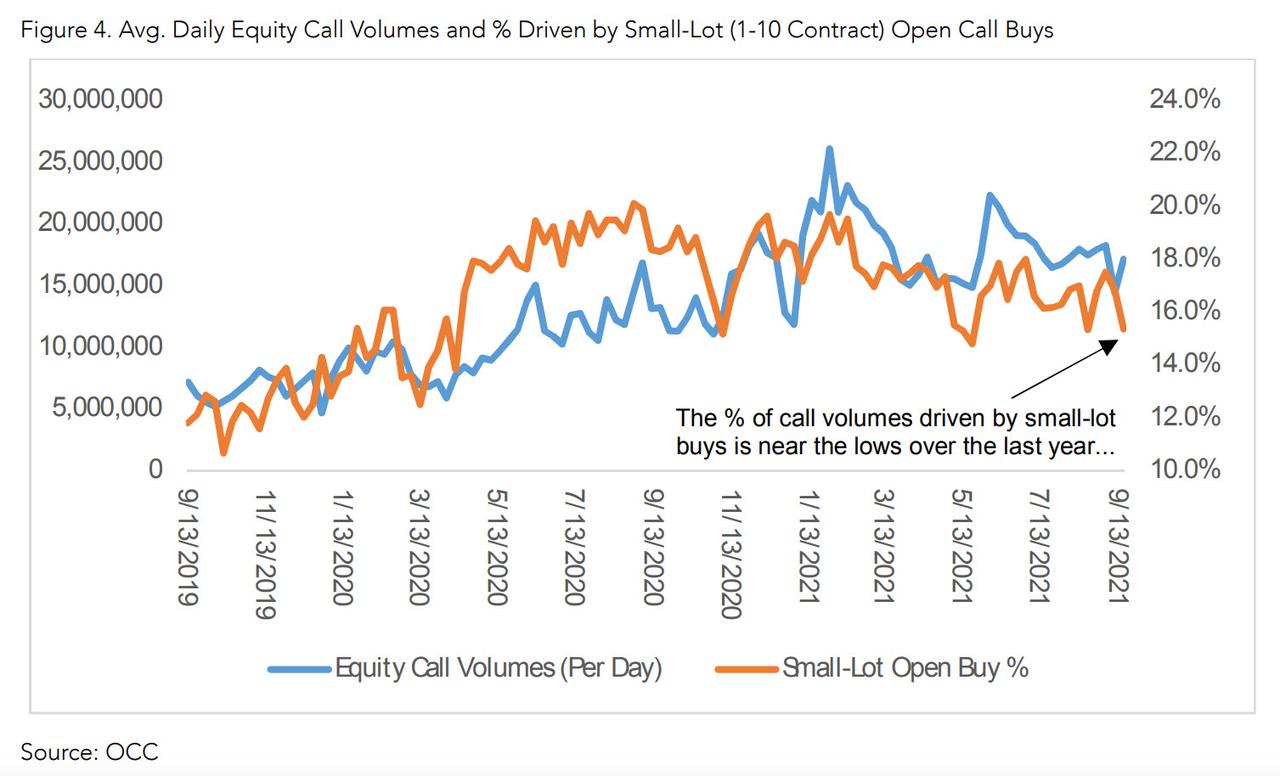

«Несмотря на то, что на этой неделе мы наблюдаем рост покупок ETF, их масштабы были немного неутешительными по сравнению с предыдущими распродажами», - написали Бен Онатибия и Джакомо Пьерантони. «Этот снижающийся аппетит к поддержке ралли акций увеличивает шансы на более крупную распродажу, если институциональные инвесторы продолжат продавать». Пока вместо полномасштабной 10%-ной коррекции мы получили в S&P первую 5%-ную просадку с 2020 года. Так называемые трейдеры-новички - те, кто покупает или продает 10 контрактов или меньше за раз, - продолжают сокращать свои покупки колл-опционов на акции почти до 17-месячного минимума.

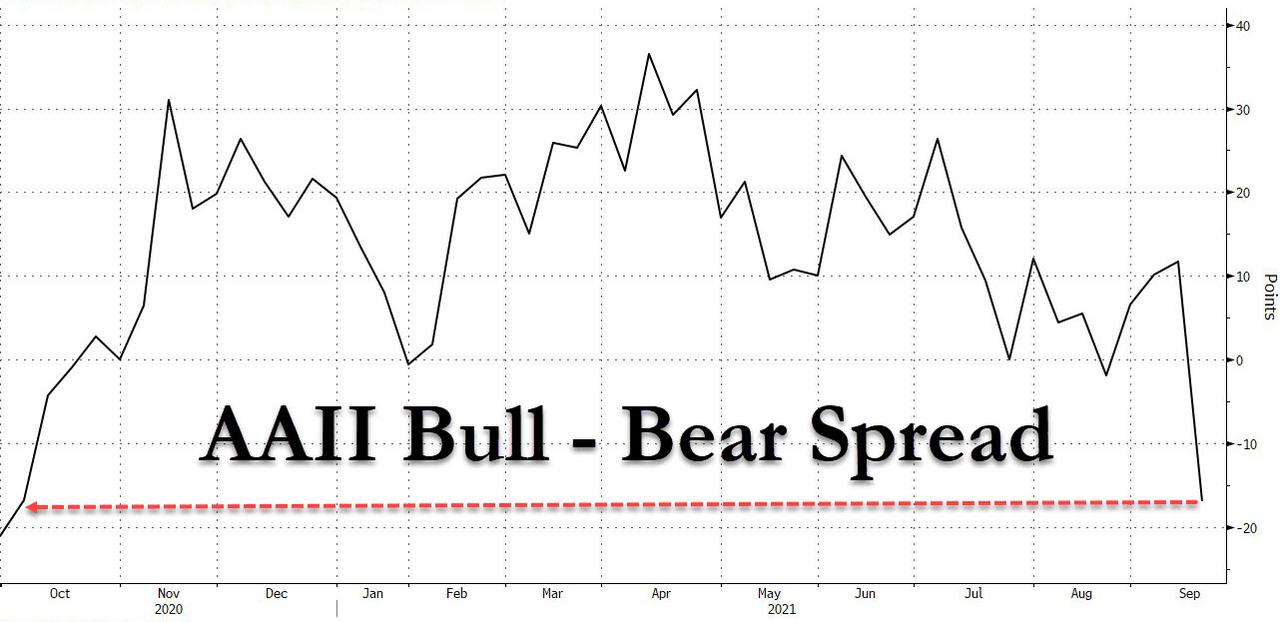

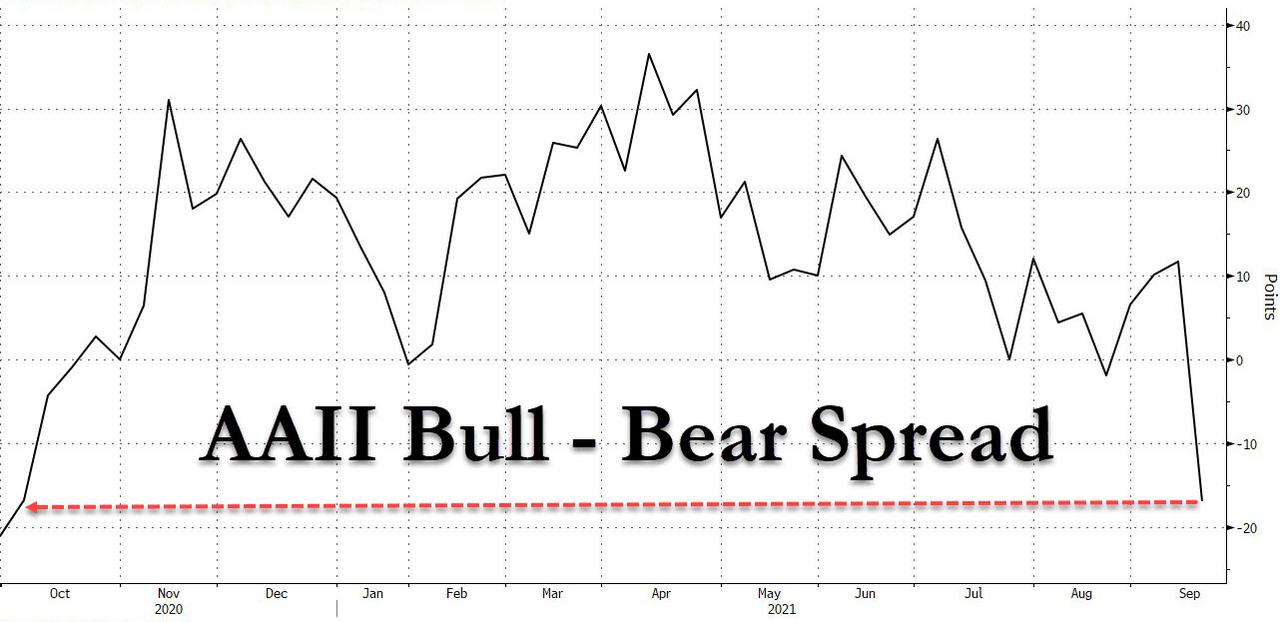

По словам Кристофера Якобсона из Саскуэханны, так называемые «тупые деньги» розничных торговцев уменьшали свои аппетиты к покупке вместе с профессиональными инвесторами, хотя и по несколько иным причинам. Последние делают это из опасения, что ралли в этом году на целых 21% теряет силу, в то время как первые гонятся за ралли в более горячих активах, таких как криптовалюты. Какова бы ни была причина, синхронизированный скептицизм может придать оптимизм идее о том, что удар по рынку от распродажи не будет таким сильным, каким он мог бы быть в противном случае. Тем не менее, произошло резкое расхождение между тем, что сделали профессиональные инвесторы и розничные трейдеры в понедельник, когда акции упали на фоне растущих опасений по поводу влияния Evergrande. Вероятно, это случилось из-за того, что профессионалы Уолл-стрит сделали ставку на то, что спад в понедельник только начинается, и это мнение подчеркивается в последнем обзоре AAII, который показал, что настроения достигли минимумов, невиданных с 2020 года, поскольку разрыв между медвежьими и бычьими настроениями достиг самого большого уровня с октября 2020 года ... и коснулся значений, которые исторически ассоциировались с возможностями покупки. Действительно, согласно данным RBC Capital Markets, когда в прошлом разрыв был больше минус -10, в следующие 12 месяцев индекс S&P 500 рос в 86% случаев, в среднем на 15%.

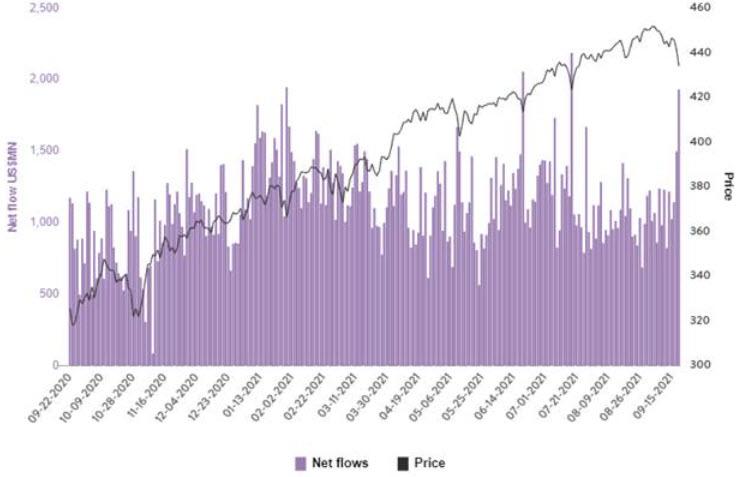

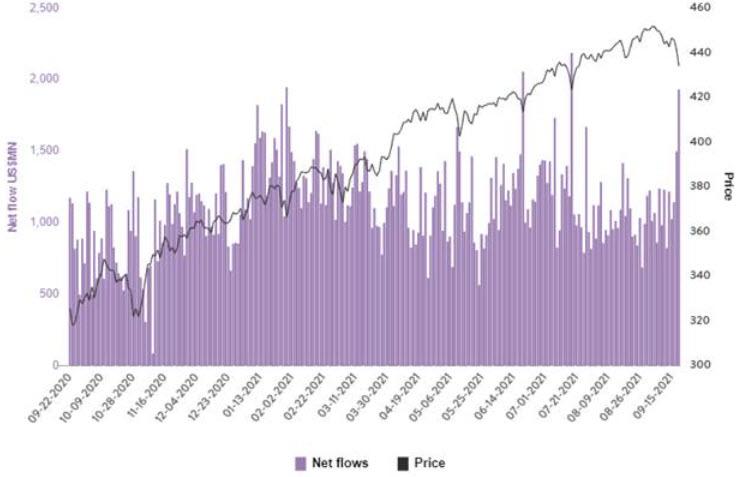

Согласно последнему исследованию Vanda, в понедельник индивидуальные инвесторы купили активов на общую сумму 1,93 миллиарда долларов, что является четвертым по величине чистым приобретением с начала пандемии. Vanda обнаружила, что покупки у дей-трейдеров были в основном сконцентрированы в популярных индексных ETF, таких как SPY и QQQ, совокупный приток которых составил 337 миллионов долларов, в то время как отдельные данные Fidelity показали, что фонд SPY и акции Apple были наиболее покупаемыми активами.

По словам Ванды, крупные инвестиционные банки, такие как Citigroup и Bank of America, также были среди наиболее покупаемых компаний, в то время как более крупные институциональные инвесторы, вероятно, продавали. Данные свидетельствуют о том, что так же, как профессиональные инвесторы готовились к дальнейшему снижению за счет резкого увеличения числа покупок пут, розничные инвесторы выбрали другую сторону сделки и устремились на более широкие рынки, особенно в акции технологических гигантов, чтобы увеличить свои активы, несмотря на скачок волатильности. Как и следовало ожидать, дейтрейдеры также скупили акции мемов, несмотря на худший день для группы за последние месяцы. Такие фавориты, как AMC Entertainment и GameStop, пользовались неизменным интересом, но, как показывают данные Fidelity, покупали и таких новичков, как SmileDirectClub. Эти три акции были одними из самых торгуемых компаний в понедельник и выросли во вторник. Николас Колас, соучредитель DataTrek Research, сказал, что возвращение розничных трейдеров, покупающих падение, было «важным наблюдением», учитывая их влияние на фондовые рынки в 2021 году.

«Несмотря на то, что на этой неделе мы наблюдаем рост покупок ETF, их масштабы были немного неутешительными по сравнению с предыдущими распродажами», - написали Бен Онатибия и Джакомо Пьерантони. «Этот снижающийся аппетит к поддержке ралли акций увеличивает шансы на более крупную распродажу, если институциональные инвесторы продолжат продавать». Пока вместо полномасштабной 10%-ной коррекции мы получили в S&P первую 5%-ную просадку с 2020 года. Так называемые трейдеры-новички - те, кто покупает или продает 10 контрактов или меньше за раз, - продолжают сокращать свои покупки колл-опционов на акции почти до 17-месячного минимума.

По словам Кристофера Якобсона из Саскуэханны, так называемые «тупые деньги» розничных торговцев уменьшали свои аппетиты к покупке вместе с профессиональными инвесторами, хотя и по несколько иным причинам. Последние делают это из опасения, что ралли в этом году на целых 21% теряет силу, в то время как первые гонятся за ралли в более горячих активах, таких как криптовалюты. Какова бы ни была причина, синхронизированный скептицизм может придать оптимизм идее о том, что удар по рынку от распродажи не будет таким сильным, каким он мог бы быть в противном случае. Тем не менее, произошло резкое расхождение между тем, что сделали профессиональные инвесторы и розничные трейдеры в понедельник, когда акции упали на фоне растущих опасений по поводу влияния Evergrande. Вероятно, это случилось из-за того, что профессионалы Уолл-стрит сделали ставку на то, что спад в понедельник только начинается, и это мнение подчеркивается в последнем обзоре AAII, который показал, что настроения достигли минимумов, невиданных с 2020 года, поскольку разрыв между медвежьими и бычьими настроениями достиг самого большого уровня с октября 2020 года ... и коснулся значений, которые исторически ассоциировались с возможностями покупки. Действительно, согласно данным RBC Capital Markets, когда в прошлом разрыв был больше минус -10, в следующие 12 месяцев индекс S&P 500 рос в 86% случаев, в среднем на 15%.

Согласно последнему исследованию Vanda, в понедельник индивидуальные инвесторы купили активов на общую сумму 1,93 миллиарда долларов, что является четвертым по величине чистым приобретением с начала пандемии. Vanda обнаружила, что покупки у дей-трейдеров были в основном сконцентрированы в популярных индексных ETF, таких как SPY и QQQ, совокупный приток которых составил 337 миллионов долларов, в то время как отдельные данные Fidelity показали, что фонд SPY и акции Apple были наиболее покупаемыми активами.

По словам Ванды, крупные инвестиционные банки, такие как Citigroup и Bank of America, также были среди наиболее покупаемых компаний, в то время как более крупные институциональные инвесторы, вероятно, продавали. Данные свидетельствуют о том, что так же, как профессиональные инвесторы готовились к дальнейшему снижению за счет резкого увеличения числа покупок пут, розничные инвесторы выбрали другую сторону сделки и устремились на более широкие рынки, особенно в акции технологических гигантов, чтобы увеличить свои активы, несмотря на скачок волатильности. Как и следовало ожидать, дейтрейдеры также скупили акции мемов, несмотря на худший день для группы за последние месяцы. Такие фавориты, как AMC Entertainment и GameStop, пользовались неизменным интересом, но, как показывают данные Fidelity, покупали и таких новичков, как SmileDirectClub. Эти три акции были одними из самых торгуемых компаний в понедельник и выросли во вторник. Николас Колас, соучредитель DataTrek Research, сказал, что возвращение розничных трейдеров, покупающих падение, было «важным наблюдением», учитывая их влияние на фондовые рынки в 2021 году.

http://www.zerohedge.com/ Источник

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба