В последние годы на биржу приходит всё больше частных инвесторов по всему миру. В условиях низких ставок по депозитам и высокой инфляции инвестиции на фондовом рынке становятся всё более привлекательными, так как бизнес компаний растёт и, как следствие, растут котировки их ценных бумаг. Вложение в акции в таком случае позволяет получать значительно большую доходность, чем традиционные банковские депозиты. Но рынок растёт не всегда. Периодически случаются кризисы, и стоимость ценных бумаг снижается.

Что делать в этой ситуации? Как обезопасить свои инвестиции и сохранить средства?

Модельные антикризисные портфели

Не существует универсального рецепта формирования антикризисного портфеля, как не существует одинаковых кризисов. Кризис доткомов 2000 г. в США, ипотечный кризис 2007 г., кризис ликвидности 2008 г., девальвация рубля в 2014 г. и кризис на рынке российского госдолга после введения санкций в 2018 — всё это разные кризисы, защитными активами во время которых были разные инструменты. Никто не знает, каким будет «чёрный лебедь», который вызовет очередную нестабильность на финансовых рынках, поэтому основным способом снизить риск просадки портфеля во время кризиса является правильная диверсификация — переход от более рискованных активов к более консервативным. Все активы фондового рынка ранжируются по уровню риска от рискованных — акции, фьючерсы и опционы — к более консервативным — облигации, золото, недвижимость (в виде фондов REIT). При приближении кризиса правильной стратегией будет переформатирование портфеля в сторону безрисковых инструментов:

Существует несколько известных моделей антикризисных портфелей, которые могут минимизировать риски существенных просадок при кризисе. Однако, если сравнивать результаты по этим «авторским» портфелям с традиционным, хорошо диверсифицированным, — преимущества «авторских» не столь очевидны.

Классический антикризисный портфель

25% акции;

25% краткосрочные облигации или кэш;

25% долгосрочные облигации;

25% золото.

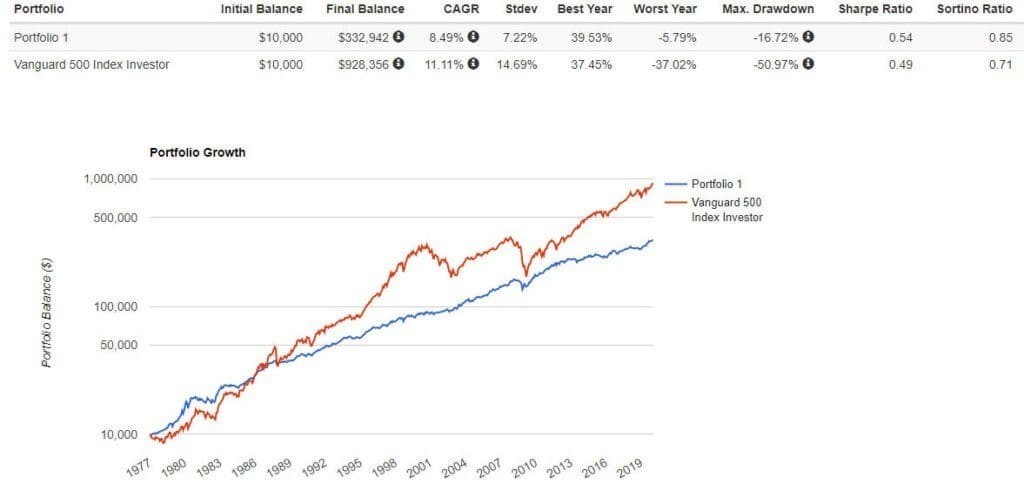

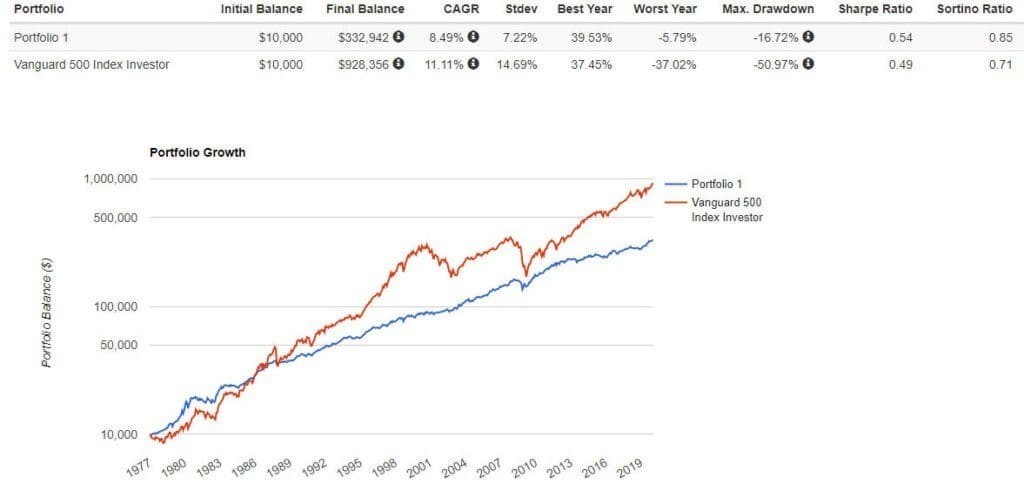

Такое распределение активов позволяет пережить практически любые кризисы. Если сформировать такой портфель из активов США и проанализировать доходность на исторических данных, получаются неплохие результаты. Стоимость активов растёт постепенно, без резких просадок. Однако в доходности такой портфель будет проигрывать другим более успешным фондам. В данном примере сравнение идёт с одним из самых успешных и доходных фондов — Vanguard 500 Index Investor.

Рис. 1. Сравнение доходности классического портфеля и фонда Vanguard 500 Index Investor. Источник: https://www.portfoliovisualizer.com/backtest-asset-class-allocation#analysisResults

Доходность классического портфеля (8,49%) на длительном промежутке времени уступает доходности рассматриваемого фонда (11,11%). При этом низкая волатильность и небольшая максимальная просадка (-16,72%) за всё время наблюдения может привлечь множество консервативных инвесторов.

Всепогодный портфель Рэя Далио

30% акции США;

15% среднесрочные государственные облигации;

40% долгосрочные государственные облигации;

7,5% золото;

7,5% товарные активы.

Биография Рэя Далио.

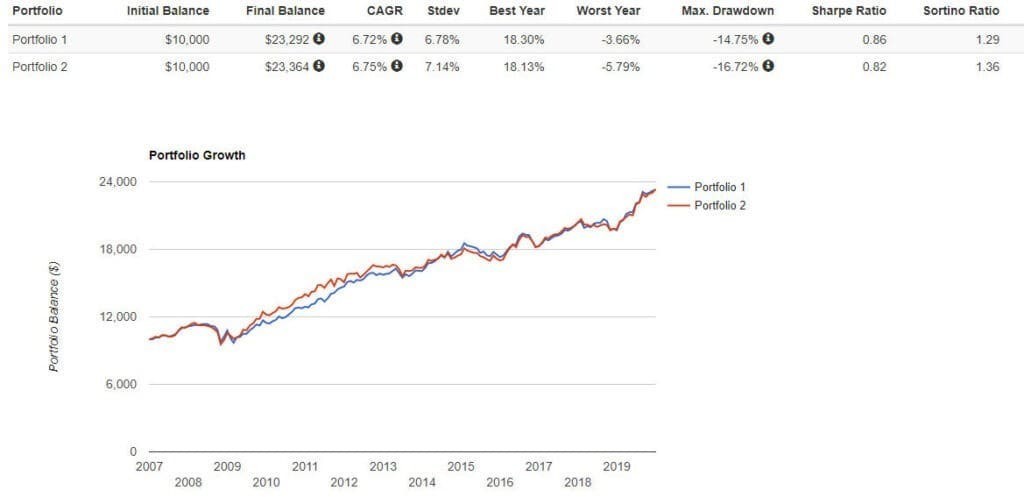

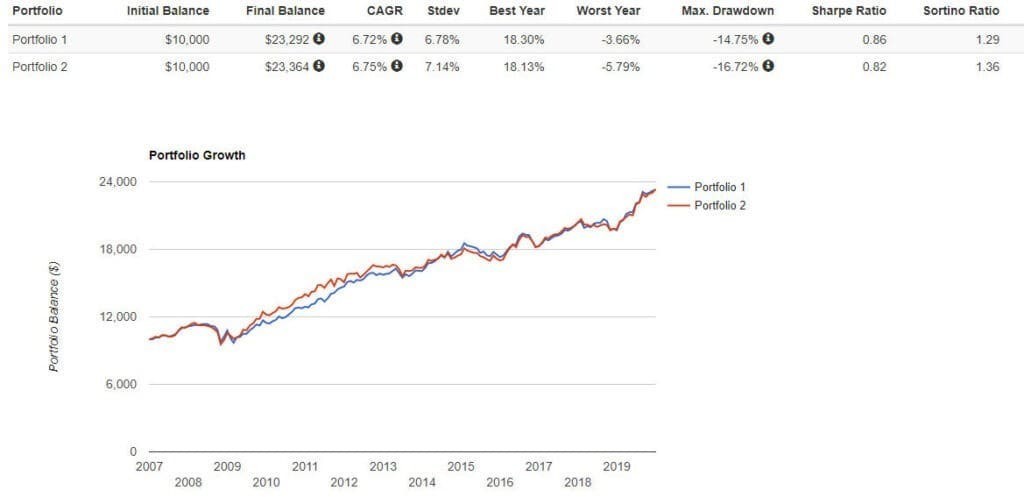

Внесение в классику такого рода изменений (уменьшение доли золота в пользу акций, облигаций и других товаров) не привело к существенному улучшению результатов портфеля. В период 2007–2019 оба портфеля получили практически одинаковую доходность — 6,72% и 6,75%.

Рис. 2. Сравнение доходности классического портфеля и портфеля Рэя Далио. Источник: https://www.portfoliovisualizer.com/backtest-asset-class-allocation#analysisResults

Ленивый портфель Дэвида Свенсона

30% акции США;

15% акции развитых стран (кроме США);

5% акции развивающихся стран;

15% государственные облигации США;

15% облигации, привязанные к инфляции (TIPS);

20% REIT (фонды недвижимости).

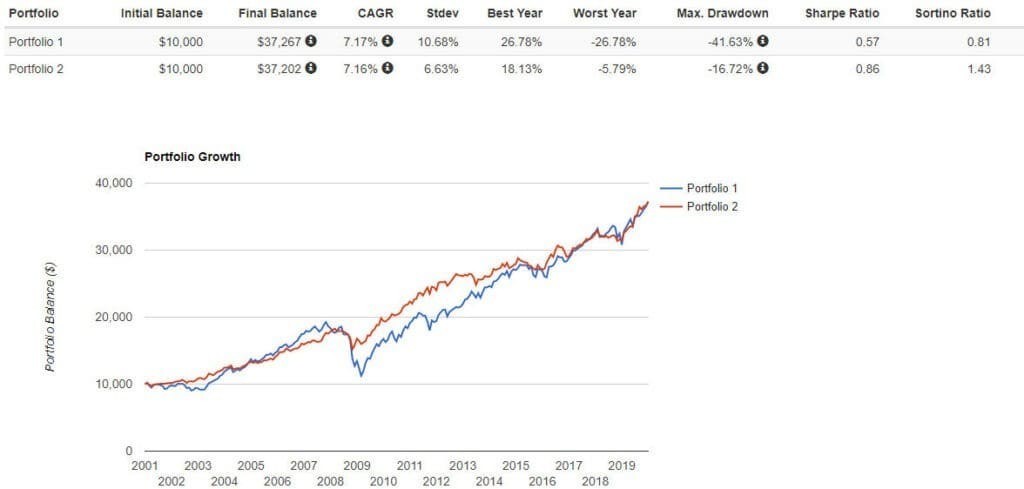

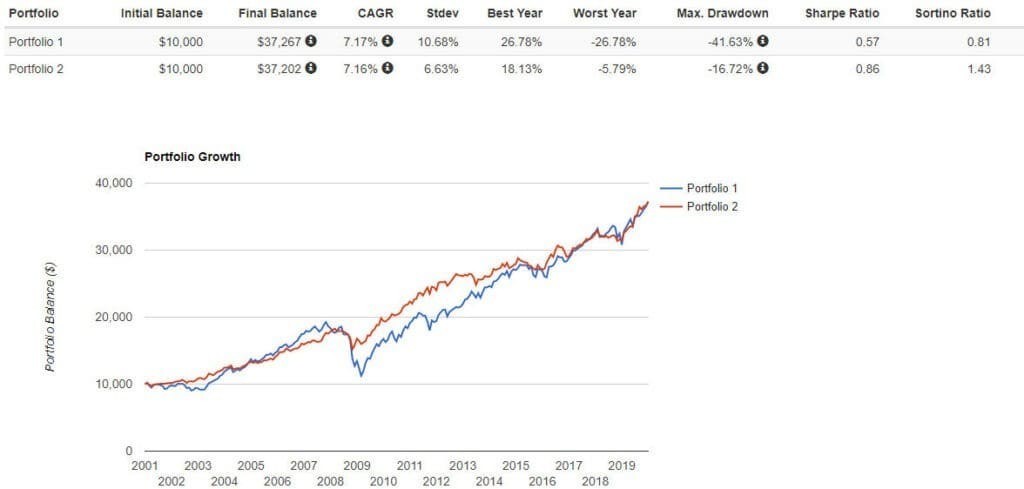

Рис. 3. Сравнение доходности классического портфеля и портфеля Свенсона. Источник: https://www.portfoliovisualizer.com/backtest-asset-class-allocation#analysisResults

Увеличение доли акций и широкая региональная диверсификация акций, а также уход от золота в сторону недвижимости не привели к улучшению характеристик портфеля. При сравнительно одинаковой доходности (7,17% и 7,16%) портфель Свенсона показывает значительно большую просадку −41,63% против −16,72% у классики.

Ещё один вариант антикризисного портфеля

На протяжении последних десятилетий неоднократно делались и делаются попытки создания идеального портфеля, которому не страшны никакие шторма на финансовых рынках. Однако при анализе на длительных временных промежутках классическая структура антикризисного портфеля — 50% облигации, 25% акции и 25% золото, товары или недвижимость — остаётся вне конкуренции. Это не означает, что можно создать такую структуру портфеля и почивать на лаврах. При формировании качественного, устойчивого портфеля необходимо принимать во внимание нынешние реалии и новые тенденции в экономике и финансах. С учётом перечисленных тенденций можно было бы предложить такую структуру антикризисного портфеля на ближайшие два-три года:

25% акции;

25% краткосрочные государственные облигации или кэш;

20% долгосрочные корпоративные облигации;

20% акции — дивидендные аристократы;

10% золото, серебро, другие товары.

Акции каких компаний из России и США относятся к дивидендным аристократам?

Какие тенденции необходимо учитывать при формировании портфеля?

Мировые центробанки (ФРС США, ЕЦБ и так далее) научились купировать любые проблемы на рынках через количественное смягчение (QE) — выкуп проблемных (и не только) активов с рынка. Такая накачка ликвидностью мировых рынков вместе с мягкой денежно-кредитной политикой приводит к отрицательным процентным и низким депозитным ставкам, а также к скоплению большого количества кэша у компаний. В итоге мы имеем высокие дивиденды, бай-бэки (выкуп компанией своих акций с рынка) и инфляцию активов, в том числе акций. В связи с этой тенденцией необходимо уменьшать долю облигаций и увеличивать долю дивидендных акций или акций компаний, которые практикуют периодический бай-бэк.

Золото за последние десять лет не принесло своим держателям никакого дохода — ни в виде растущей стоимости актива, ни в виде некоторого денежного потока (в отличие от купона по облигациям и дивидендов по акциям). Поэтому мы снижаем долю золота в портфеле в пользу других, желательно инфляционных, товаров.

Что такое количественное смягчение?

В более агрессивном варианте портфеля вместо золота и прочих товаров можно добавить хеджирующий шорт рынка через фьючерс на индекс широкого рынка или реверсивный ETF на индекс широкого рынка.

Какой портфель поможет максимально сократить риски?

В условиях кризиса уберечься от потерь очень сложно, но можно их минимизировать. Всё зависит от вида кризиса. Есть кризисы, которые можно предсказать и успеть подготовиться к ним, а есть такие, которые вызваны так называемыми «чёрными лебедями», просадку при которых можно попробовать просто переждать, как в 2020 г. В любом случае максимально сократить потери поможет структура портфеля, приближенная к классической, — 50% облигации, 25% акции и 25% защитные активы от золота до акций дивидендных аристократов.

Что делать в этой ситуации? Как обезопасить свои инвестиции и сохранить средства?

Модельные антикризисные портфели

Не существует универсального рецепта формирования антикризисного портфеля, как не существует одинаковых кризисов. Кризис доткомов 2000 г. в США, ипотечный кризис 2007 г., кризис ликвидности 2008 г., девальвация рубля в 2014 г. и кризис на рынке российского госдолга после введения санкций в 2018 — всё это разные кризисы, защитными активами во время которых были разные инструменты. Никто не знает, каким будет «чёрный лебедь», который вызовет очередную нестабильность на финансовых рынках, поэтому основным способом снизить риск просадки портфеля во время кризиса является правильная диверсификация — переход от более рискованных активов к более консервативным. Все активы фондового рынка ранжируются по уровню риска от рискованных — акции, фьючерсы и опционы — к более консервативным — облигации, золото, недвижимость (в виде фондов REIT). При приближении кризиса правильной стратегией будет переформатирование портфеля в сторону безрисковых инструментов:

Существует несколько известных моделей антикризисных портфелей, которые могут минимизировать риски существенных просадок при кризисе. Однако, если сравнивать результаты по этим «авторским» портфелям с традиционным, хорошо диверсифицированным, — преимущества «авторских» не столь очевидны.

Классический антикризисный портфель

25% акции;

25% краткосрочные облигации или кэш;

25% долгосрочные облигации;

25% золото.

Такое распределение активов позволяет пережить практически любые кризисы. Если сформировать такой портфель из активов США и проанализировать доходность на исторических данных, получаются неплохие результаты. Стоимость активов растёт постепенно, без резких просадок. Однако в доходности такой портфель будет проигрывать другим более успешным фондам. В данном примере сравнение идёт с одним из самых успешных и доходных фондов — Vanguard 500 Index Investor.

Рис. 1. Сравнение доходности классического портфеля и фонда Vanguard 500 Index Investor. Источник: https://www.portfoliovisualizer.com/backtest-asset-class-allocation#analysisResults

Доходность классического портфеля (8,49%) на длительном промежутке времени уступает доходности рассматриваемого фонда (11,11%). При этом низкая волатильность и небольшая максимальная просадка (-16,72%) за всё время наблюдения может привлечь множество консервативных инвесторов.

Всепогодный портфель Рэя Далио

30% акции США;

15% среднесрочные государственные облигации;

40% долгосрочные государственные облигации;

7,5% золото;

7,5% товарные активы.

Биография Рэя Далио.

Внесение в классику такого рода изменений (уменьшение доли золота в пользу акций, облигаций и других товаров) не привело к существенному улучшению результатов портфеля. В период 2007–2019 оба портфеля получили практически одинаковую доходность — 6,72% и 6,75%.

Рис. 2. Сравнение доходности классического портфеля и портфеля Рэя Далио. Источник: https://www.portfoliovisualizer.com/backtest-asset-class-allocation#analysisResults

Ленивый портфель Дэвида Свенсона

30% акции США;

15% акции развитых стран (кроме США);

5% акции развивающихся стран;

15% государственные облигации США;

15% облигации, привязанные к инфляции (TIPS);

20% REIT (фонды недвижимости).

Рис. 3. Сравнение доходности классического портфеля и портфеля Свенсона. Источник: https://www.portfoliovisualizer.com/backtest-asset-class-allocation#analysisResults

Увеличение доли акций и широкая региональная диверсификация акций, а также уход от золота в сторону недвижимости не привели к улучшению характеристик портфеля. При сравнительно одинаковой доходности (7,17% и 7,16%) портфель Свенсона показывает значительно большую просадку −41,63% против −16,72% у классики.

Ещё один вариант антикризисного портфеля

На протяжении последних десятилетий неоднократно делались и делаются попытки создания идеального портфеля, которому не страшны никакие шторма на финансовых рынках. Однако при анализе на длительных временных промежутках классическая структура антикризисного портфеля — 50% облигации, 25% акции и 25% золото, товары или недвижимость — остаётся вне конкуренции. Это не означает, что можно создать такую структуру портфеля и почивать на лаврах. При формировании качественного, устойчивого портфеля необходимо принимать во внимание нынешние реалии и новые тенденции в экономике и финансах. С учётом перечисленных тенденций можно было бы предложить такую структуру антикризисного портфеля на ближайшие два-три года:

25% акции;

25% краткосрочные государственные облигации или кэш;

20% долгосрочные корпоративные облигации;

20% акции — дивидендные аристократы;

10% золото, серебро, другие товары.

Акции каких компаний из России и США относятся к дивидендным аристократам?

Какие тенденции необходимо учитывать при формировании портфеля?

Мировые центробанки (ФРС США, ЕЦБ и так далее) научились купировать любые проблемы на рынках через количественное смягчение (QE) — выкуп проблемных (и не только) активов с рынка. Такая накачка ликвидностью мировых рынков вместе с мягкой денежно-кредитной политикой приводит к отрицательным процентным и низким депозитным ставкам, а также к скоплению большого количества кэша у компаний. В итоге мы имеем высокие дивиденды, бай-бэки (выкуп компанией своих акций с рынка) и инфляцию активов, в том числе акций. В связи с этой тенденцией необходимо уменьшать долю облигаций и увеличивать долю дивидендных акций или акций компаний, которые практикуют периодический бай-бэк.

Золото за последние десять лет не принесло своим держателям никакого дохода — ни в виде растущей стоимости актива, ни в виде некоторого денежного потока (в отличие от купона по облигациям и дивидендов по акциям). Поэтому мы снижаем долю золота в портфеле в пользу других, желательно инфляционных, товаров.

Что такое количественное смягчение?

В более агрессивном варианте портфеля вместо золота и прочих товаров можно добавить хеджирующий шорт рынка через фьючерс на индекс широкого рынка или реверсивный ETF на индекс широкого рынка.

Какой портфель поможет максимально сократить риски?

В условиях кризиса уберечься от потерь очень сложно, но можно их минимизировать. Всё зависит от вида кризиса. Есть кризисы, которые можно предсказать и успеть подготовиться к ним, а есть такие, которые вызваны так называемыми «чёрными лебедями», просадку при которых можно попробовать просто переждать, как в 2020 г. В любом случае максимально сократить потери поможет структура портфеля, приближенная к классической, — 50% облигации, 25% акции и 25% защитные активы от золота до акций дивидендных аристократов.

https://journal.open-broker.ru/

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба