23 сентября 2021 Zero Hedge | Evergrande

Эйфория, связанная с заявлением о выплате купона Evergrande, в котором компания сделала туманное подтверждение того, что предстоящая выплата процентов в размере 232 млн юаней по ее облигациям 23 сентября «была решена путем переговоров вне клиринговой палаты», оставив офшорных кредиторов в неведении, может привели к резкому росту фьючерсов, но это, вероятно, не продлится долго. Для начала, структура платежа предполагает, что выплачиваемая сумма будет сокращена, что рейтинговые агентства сочтут техническим дефолтом. Как объясняет Ли Кай, партнер фонда облигаций Shengao Investment, китайские компании обычно платят проценты по местным облигациям через расчетную палату; когда они договариваются о выплате напрямую держателям облигаций, это часто происходит из-за того, что компании не могут вовремя выполнить свои обязательства. «Обычно это включает продление, рассрочку платежа или уменьшение суммы купона», - сказал Ли. «Это один из способов избежать дефолта проблемных компаний».

Кроме того, хотя заявление Evergrande вызвало слухи о том, что девелопер заключил сделку с местными держателями облигаций, чтобы отложить платеж, не называя этот шаг дефолтом, реальность такова, что даже на данный момент компания сталкивается с дефолтом по своим офшорным облигациям, по которым 23 сентября должны быть выплачены проценты в размере 83,5 миллиона долларов по 8,25% облигациям со сроком погашения в 2022 году. Между прочим, эти же облигации упали на 0,7 цента до 24,5 цента, согласно ценам, составленным Bloomberg, что свидетельствует о том, что кредиторы все еще ожидают полного дефолта. «Evergrande, возможно, застопорилась с береговыми держателями», - сказал Дэниел Фан, кредитный аналитик Bloomberg Intelligence. «Они могли попросить их не действовать, ожидая переговоров о переносе сроков или чего-то в этом роде».

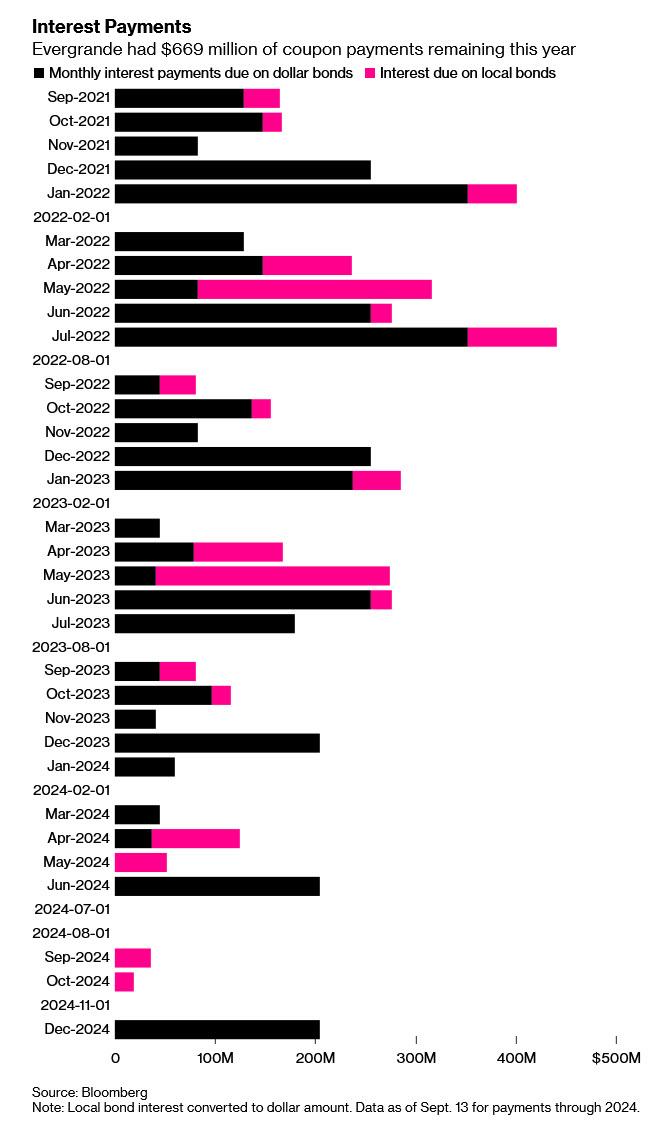

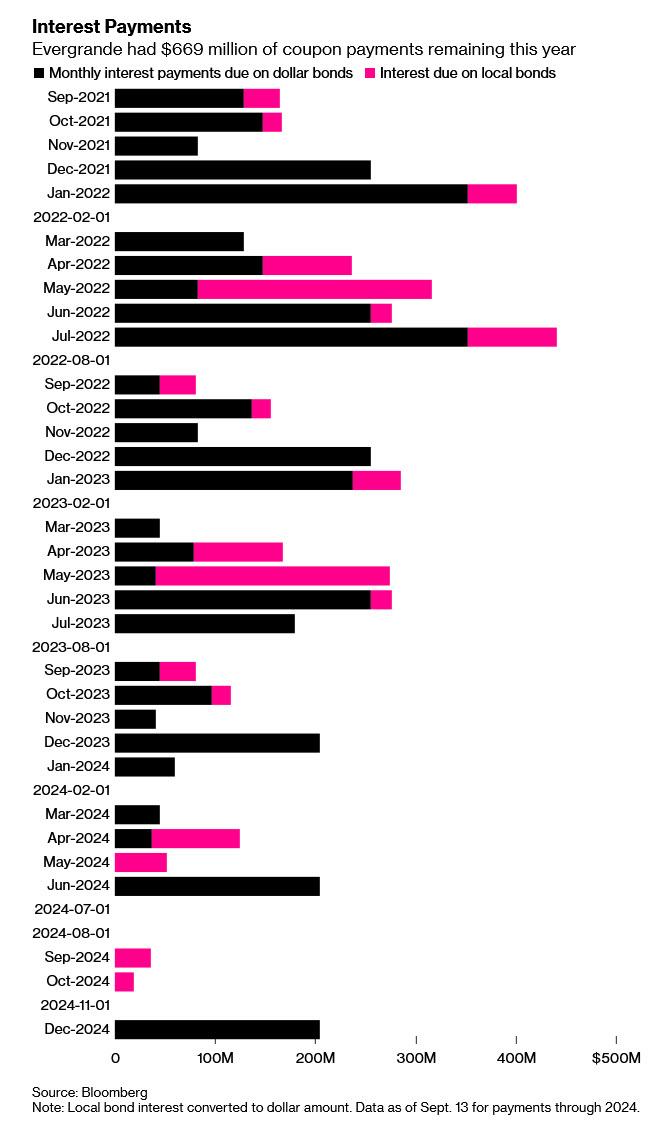

Но самая большая проблема, как показано на диаграмме ниже, заключается в том, что независимо от того, являются они местными или иностранными, у компании есть миллиарды долгов, подлежащих выплате в ближайшие месяцы и годы. Всего за следующие 3 месяца девелопер должен до конца этого года 669 миллионов долларов по процентам, включая 83,5 миллиона долларов по выплате купона, подлежащей выплате 23 сентября по долларовой облигации. Согласно условиям облигаций, существует 30-дневный льготный период, прежде чем пропущенный платеж по этой облигации станет дефолтом.

Суть в том, что в отсутствие оптовой реструктуризации с участием местных кредиторов, которая, безусловно, повлечет за собой обесценение активов - и, возможно, давление со стороны Пекина, - Evergrande просто не имеет возможности заключать соглашения о со своими бесчисленными кредиторами, и, таким образом, вчерашнее объявление просто отсрочило неизбежное. Что касается держателей иностранных облигаций, ожидайте, что их опустят до самого дна, возможно, даже ниже капитала: в конце концов, Си должен заставить кого-то заплатить. Между прочим, как мы отметили вчера вечером, «Пекин, возможно, только что нашел блестящее решение проблемы Evergrande, эффективно спасая компанию и одновременно предотвращая системный кризис: он заплатит местным держателям облигаций и мягко национализирует/спасет Evergrande, но позволит избежать обвинений в отказе от обещаний по ужесточению/сокращению заемных средств и повышению «общего благосостояния» за счет обмана иностранных кредиторов».

Мы оставляем последнее слово за Джеймсом Салливаном, руководителем отдела исследований рынка акций в Азиатско-Тихоокеанском регионе JPMorgan Chase: «Evergrande все еще может объявить дефолт. Это не проблема компании, это структурная проблема, которая повлияет на все пространство китайских девелоперов, но не станет системной». Мы согласны с первым, но совершенно не согласны с его жизнерадостной оценкой последнего.

Кроме того, хотя заявление Evergrande вызвало слухи о том, что девелопер заключил сделку с местными держателями облигаций, чтобы отложить платеж, не называя этот шаг дефолтом, реальность такова, что даже на данный момент компания сталкивается с дефолтом по своим офшорным облигациям, по которым 23 сентября должны быть выплачены проценты в размере 83,5 миллиона долларов по 8,25% облигациям со сроком погашения в 2022 году. Между прочим, эти же облигации упали на 0,7 цента до 24,5 цента, согласно ценам, составленным Bloomberg, что свидетельствует о том, что кредиторы все еще ожидают полного дефолта. «Evergrande, возможно, застопорилась с береговыми держателями», - сказал Дэниел Фан, кредитный аналитик Bloomberg Intelligence. «Они могли попросить их не действовать, ожидая переговоров о переносе сроков или чего-то в этом роде».

Но самая большая проблема, как показано на диаграмме ниже, заключается в том, что независимо от того, являются они местными или иностранными, у компании есть миллиарды долгов, подлежащих выплате в ближайшие месяцы и годы. Всего за следующие 3 месяца девелопер должен до конца этого года 669 миллионов долларов по процентам, включая 83,5 миллиона долларов по выплате купона, подлежащей выплате 23 сентября по долларовой облигации. Согласно условиям облигаций, существует 30-дневный льготный период, прежде чем пропущенный платеж по этой облигации станет дефолтом.

Суть в том, что в отсутствие оптовой реструктуризации с участием местных кредиторов, которая, безусловно, повлечет за собой обесценение активов - и, возможно, давление со стороны Пекина, - Evergrande просто не имеет возможности заключать соглашения о со своими бесчисленными кредиторами, и, таким образом, вчерашнее объявление просто отсрочило неизбежное. Что касается держателей иностранных облигаций, ожидайте, что их опустят до самого дна, возможно, даже ниже капитала: в конце концов, Си должен заставить кого-то заплатить. Между прочим, как мы отметили вчера вечером, «Пекин, возможно, только что нашел блестящее решение проблемы Evergrande, эффективно спасая компанию и одновременно предотвращая системный кризис: он заплатит местным держателям облигаций и мягко национализирует/спасет Evergrande, но позволит избежать обвинений в отказе от обещаний по ужесточению/сокращению заемных средств и повышению «общего благосостояния» за счет обмана иностранных кредиторов».

Мы оставляем последнее слово за Джеймсом Салливаном, руководителем отдела исследований рынка акций в Азиатско-Тихоокеанском регионе JPMorgan Chase: «Evergrande все еще может объявить дефолт. Это не проблема компании, это структурная проблема, которая повлияет на все пространство китайских девелоперов, но не станет системной». Мы согласны с первым, но совершенно не согласны с его жизнерадостной оценкой последнего.

http://www.zerohedge.com/ Источник

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба