Розничные инвесторы теряют интерес к акциям американских компаний.

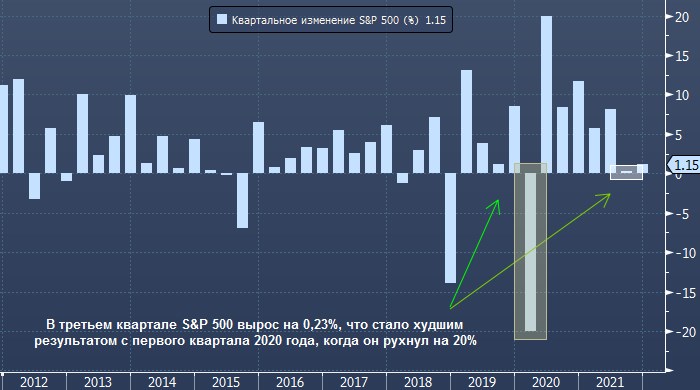

2 сентября S&P 500 достиг последнего на данный момент исторического максимума на уровне 4545 пунктов, однако по итогам месяца снизился на 4,76% и, таким образом, прервал семимесячный рост. В последний раз индекс показывал месячное снижение в январе, и тогда оно составило 1,11%. По итогам третьего квартала S&P 500 вырос на 0,23%, что стало наихудшим результатом с первого квартала 2020 года, когда он снизился на 20%.

Процентное квартальное изменение S&P 500

Во второй половине сентября инвесторы продавали акции американских компаний на фоне быстрого и масштабного роста доходности трежерис, который начался после заседания ФРС, состоявшегося 22 сентября. На нем регулятор сообщил о том, что время сокращения программы покупки активов приближается, и уже на следующий день рынок производных инструментов учел в ценах повышение ставки по федеральным фондам на полные 0,25% к декабрю 2022 года.

В последний день месяца, 30 сентября, S&P 500 закрылся на 5% ниже локального максимума, чего не происходило с начала марта. Однако уже на следующий день, 1 октября, индекс отскочил и, таким образом, продолжил почти 200-дневный период без двух подряд дневных закрытий на 5% ниже предыдущего максимума. Это является рекордным по продолжительности периодом с 2016 года, когда индексу удавалось показывать аналогичный результат 404 торговых сессии подряд (данные Bloomberg — прим. ProFinance.ru).

В период с начала года по конец августа S&P 500 вырос примерно на 20%. Этому в немалой степени способствовала повышенная активность на рынке производных инструментов, где трейдеры скупали колл-опционы и провоцировали так называемые гамма-сквизы*. Кроме того, наблюдался масштабный приток капитала в биржевые фонды акций (ETF), и в первые восемь месяцев года капитализация рынка акций США выросла примерно на $10 трлн.

ProFinance.ru: продавцы опционов, которыми обычно выступают дилерами, вынуждены хеджировать свои риски покупкой базового актива, тем самым толкая рынок вверх

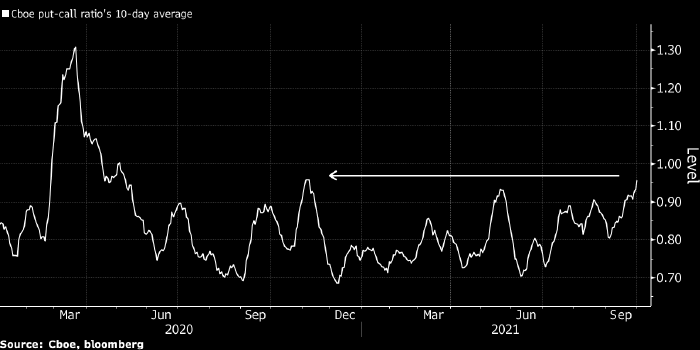

Однако в сентябре объем торгов колл-опционами на акции заметно сократился, а EPFR зафиксировал первый в этом году недельный отток капитала с мирового рынка акций. Более того, объем торгов пут-опционами относительно колл-опционов на CBOE достиг 11-месячного максимума. Розничные инвесторы явно теряют интерес к акциям, и это особенно заметно по снижению числа новых торговых счетов, открываемых в Robinhood Markets и Charles Schwab.

Соотношение пут-колл на CBOE

http://www.bloomberg.com/ Источник

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба