5 октября 2021 XCritical Брюков Владимир

Банк России продолжает задирать вверх ключевую ставку, играя в догонялки с растущей инфляцией, но, увы, пока без особого успеха. Зато рост ставок, огорчив заемщиков, увеличил долю нерезидентов в российских ОФЗ за последние три месяца с 19,5% до 21,4%.

Рост ключевой ставки делает рублевые активы выгодными для нерезидентов

Не успел регулятор 26 июля 2021 года поднять ключевую ставку с 5,50% сразу до 6,50%, тем самым обогнав июльский годовой взлет цен (6,46%) на 0,04 процентных пункта, как они вновь взмыли вверх. В конце августа годовая инфляция достигла уже 6,7%, после чего Совет директоров ЦБ 13 сентября поднял ключевую ставку с 6,5% до 6,75%, тем самым опередив инфляцию… лишь на 0,01 процентный пункт, поскольку к 6 сентября она, по оценке регулятора, составила уже 6,74%.

Согласно опубликованным Минэкономики данным, годовая инфляция в России на 27 сентября составила 7,26%, то есть ключевая ставка отстала от взлетевших цен уже на 0,51 процентный пункт. Таким образом рост цен на целый процентный пункт превысил прогноз ЦБ, ожидавшего в 2021 г. годовую инфляцию на уровне 5,7-6,2%.

В пользу того, что потенциал для роста цен еще далеко не исчерпан, говорит и сентябрьский опрос, проведенный по заказу Банка России. Согласно этому опросу, инфляционные ожидания населения в сентябре несколько снизились, но остаются вблизи многолетних максимумов, так как опрошенные граждане считают, что в ближайшие 12 месяцев инфляцию вырастет на 12,3%.

Таким образом ожидания потребителей и экономическая ситуация говорят в пользу того, что Совет директоров Банка России на своем очередном заседании 22 октября может поднять ключевую ставку сразу на 0,5, либо даже на 0,75 процентных пункта. Это, конечно, хорошая новость с точки зрения перспективы укрепления рубля, но многие отечественные заемщики этим будут недовольны.

Тем не менее во время пресс-конференции 10 сентября глава ЦБ РФ Эльвира Набиуллина заявила, что дальнейшие действия регулятора целиком и полностью зависят от его успехов в борьбе с ценами: «Мы допускаем возможность дальнейших повышений ключевой ставки на ближайших заседаниях. Целесообразность этих повышений, равно как и длительность дальнейшего сохранения ключевой ставки на достигнутом уровне, будет зависеть от развития экономической ситуации, динамики инфляции и в значительной мере – от баланса рисков для будущей инфляции, в том числе связанных с сохранением повышенных инфляционных ожиданий».

Говоря о причинах взлета инфляции, министр финансов РФ Антон Силуанов 26 августа на встрече министров и управляющих центробанками стран БРИКС заявил следующее: «Мы видим, что масштаб мировой антикризисной поддержки оказался чрезмерным, приводит к увеличению инфляционного давления. В связи с этим необходимо совместно принимать меры для снижения факторов перегрева экономики, накопления в ней дисбалансов, роста госзадолженности, дефицита бюджета… «.

Но на призыв России вместе бороться с мировой инфляцией из стран БРИКС пока откликнулась лишь Бразилии, очевидно потому, что по итогам августа годовые цены там взлетели до 9,68%. В результате Центробанк Бразилии 22 сентября поднял свою базовую ставку сразу с 5,25% до 6.25 %. А вот Индия, Южно-Африканская республика и Китай, где в августе годовой уровень потребительской инфляции составил, соответственно, 5,3%, 4,9% и лишь 0,8% (правда, цены китайских производителей подскочили аж на 9,5%!) пока не считают нужным ужесточать денежно-кредитную политику. Так, Резервный Банк Индии с мая 2020 г. держит ключевую ставку на уровне 4,0%, Народный Банк Китая – на уровне 3,85% с апреля 2020 г., Южно-Африканский резервный банк – на уровне 3,85% с июля 2020 г.

Наиболее весомый вклад в борьбу с мировой инфляцией могли бы внести ФРС США и Европейский Центробанк, но они только в сентябре стали озвучивать свои будущие планы по постепенному сворачиванию скупки облигаций.

Так. 9 сентября глава ЕЦБ Кристин Лагард на фоне 3%-го роста потребительской инфляции в еврозоне (т.е. цены там достигли десятилетнего максимума и оказались на 1 процентный пункт выше целевого уровня, установленного регулятором) заявила о том, что Евроцентробанк сократит программу выкупа активов в следующем квартале. Речь идет об антикризисной программе выкупа облигаций, связанной с преодолением последствий пандемии. Но нулевые ставки по кредитам остались неизменными и ЕЦБ по-прежнему будет ежемесячно выкупать активы на 20 млрд. евро в рамках обычной программы их скупки.

По итогам прошедшего 21-22 сентября заседания американский Федрезерв даже не сообщил конкретных сроков сокращения скупки активов. С 15 марта 2020 г. регулятор держит базовую ставку на уровне 0-0,25% годовых. В июне прошлого года Федрезерв начал ежемесячно выкупать активы на сумму 120 млрд долл., чтобы ограничить рост долгосрочных процентных ставок.

Глава ФРС Джером Пауэлл лишь заявил на пресс-конференции, что уместным было бы начать сокращение скупки активов в ближайшее время и завершить ее к середине 2022 г. Судя по прогнозам ФРС, ключевая ставка может быть повышена до 1,0% в 2023 г. и до 1,8% в 2024 г., то есть в ближайшие годы в США по-прежнему будет проводиться мягкая денежно-кредитная политика. И это несмотря на то, что согласно отчету Федерального бюро статистики труда, годовая потребительская инфляция в августе выросла на 5,3%, то есть достигла такого уровня, который в США с 1990 г. не наблюдался.

Анализ базовых ставок по ведущим экономикам говорит о том, что процентные ставки по рублевым активам могут стать в пределах нескольких лет привлекательными для иностранных инвесторов. Этот фактор уже привел к тому, что доля нерезидентов в номинальном объеме российских ОФЗ с 1 июня по 1 сентября 2021 г. выросла с 19,5% до 21,4%. И это несмотря на вступление в силу в середине июня санкций США, запрещающих американским финансовым институтам покупать российские гособлигации при первичном размещении.

Правда, палата представителей США недавно единогласно поддержала поправку к оборонному бюджету на следующий финансовый год (начинается с 1 октября), запрещающей американским финансовым институтам сделки с российским суверенным госдолгом на вторичном рынке. Как этот запрет, если он вступит в силу, повлияет на покупку нерезидентами российских ОФЗ и на курс рубля, пока неясно. Вполне вероятно, что вместо американских финансовых институтов их могут скупать, например, их специально созданные для этих целей европейские «дочки».

Сентябрьский бум на глобальном рынке нефти

Укреплению рубля в сентябре помог бурный рост цены на нефть: цена барреля нефти марки Brent с конца августа по конец сентября взлетела более чем на 12%, нефтяные фьючерсы по итогам торгов 27 сентября впервые с октября 2018 г. достигли отметки 80 долл. за баррель. Причиной столь бурного ралли нефтерынка стал рост дефицита нефтепродуктов: во-первых, из-за последствий урагана «Ида» в США, повредившего нефтепроводы в Мексиканском заливе; и, во-вторых, из-за подорожания газа в Европе до 1000 долл. за 1 тыс. кубометров, заставившего европейцев покупать мазут в качестве резервного топлива для электростанций.

Анализ сезонных колебаний цен на нефть за последние 20 лет свидетельствует о том, что сентябрьские цены на углеводородное сырье в этом месяце в среднем бывают на 2,19 % выше своего обычного ежемесячного уровня. В целом же за последние 20 лет сезонный фактор в сентябре в 66,5 % случаях способствовал росту, а в 33,5 % случаях на рынке, напротив, наблюдался прямо противоположный тренд. То есть в данном случае сезонный фактор также сыграл на повышение.

В результате по итогам сентября на мировом рынке нефти наблюдался повышательный тренд. За период с 20.08.2021 г. по 21.09.2021 г. цена на нефть марки Brent выросла с 65,51 долл. до 73,65 долл. за баррель или на 12,43 %. С конца августа по конец сентября цена на нефть находилась на своем локальном максимуме 16 сентября 2021 г., когда она равнялась 75,14 долл. за баррель. В то время как на уровне своего локального минимума цена на нефть была 20 августа 2021 г. – на уровне 71,32 долл. за баррель.

Судя по графику на рис. 1, ожидаемое колебание цен на нефть марки Brent на 20.08.2021 г. прогнозировалось в пределах от 66,54 долл. и до 73,18 долл. за баррель, а по данным на 21.09.2021 г. они уже прогнозировались в диапазоне от 71,42 долл. до 78,06 долл. за баррель. Заметим, что эти краткосрочные прогнозы по ценам на нефть построены с упреждением в один торговый день. На рис. 1 нижняя и верхняя границы интервального прогноза обозначены красным цветом.

Рис. 1. Динамика цен на нефть марки Brent, в долл. за баррель

Источник: The U.S. Energy Information Administration

При этом регрессионный анализ ежедневной динамики курса нефти показывает, что ее сентябрьский тренд может быть описан следующей формулой:

Y = 69,631 долл. + 0,232 долл. * t

Где t – порядковый номер торгового дня, начиная с 20.08.2021 г.=1.

Иначе говоря, с 20.08.2021 г. и по 21.09.2021 г. цена на нефть марки Brent в среднем ежедневно повышалась на 23,2 цента при расчетном начальном уровне, равном 69,63 долл. за баррель. Таким образом на рынке нефти в прошлом месяце наблюдался повышательный тренд. Причем, судя по коэффициенту детерминации, объясняющему 52,5 % динамики цен на нефть, этот тренд можно считать средним. При этом значимость коэффициента уравнения регрессии, характеризующего ежедневную динамику цен на нефть, оказалась равна 0,00, то есть этот коэффициент можно считать статистически значимым.

(Статистически значимым коэффициент регрессии считается в том случае, когда его значимость не превышает 0,05, то есть риск ошибки при оценке коэффициента регрессии не превышает 5,0%).

На рис 1 приведены данные по нефтяному рынку за период с 20.08.2021 г. по 21.09.2021 г., обнародованные Управлением энергетической информации США (The U.S. Energy Information Administration). Более актуальна опубликованная Яндексом статистика за последние 10 дней торгов сентября по нефтяным фьючерсам, торгуемым на Московской бирже, которая свидетельствует о несколько замедлившемся росте спроса на углеводороды, так как фьючерсные цены на нефть за этот период выросли на 2,93 %.

На рис 2 приведены данные по ценам на фьючерсный контракт на нефть Brent за последние 10 дней торгов сентября. При этом индекс силы тренда по фьючерсным ценам на нефть за этот период оказался равен 82,1 % (Индекс, равный 100%, означает максимально возможную силу повышательного тренда, а максимально возможная сила понижательного тренда= -100%. Индекс построен путем умножения на 100 коэффициента корреляции между ценами на нефть и хронологической последовательностью их торговли).

Рис. 2. Динамика цен на фьючерсный контракт на нефть марки Brent, в долл. за баррель

Источник: Московская биржа

Сохранится ли этот тренд в октябре? Ответить на этот вопрос довольно непросто. Ключевым для рынка нефти может стать очередная министерская встреча стран-участниц соглашения ОПЕК+, которая состоится 4 октября. Ранее участники соглашения договорились о ежемесячном увеличении добычи нефти на 400 тыс. баррелей в сутки до конца 2021 г. Но администрацией США сейчас ведутся переговоры с рядом стран ОПЕК об увеличении нефтедобычи в целях снижения мировых цен на нефть. Если эта квота будет существенно увеличена, то можно будет с большей вероятностью ожидать стабилизации и даже некоторого снижения цен на черное золото в октябре.

С другой стороны, нужно учитывать тот факт, что сезонный фактор в октябре может сыграть на снижение (в связи с приближением зимы спрос на ГСМ со стороны североамериканских и европейских водителей падает). По нашим оценкам, сделанным на основе данных по ежемесячным ценам на нефть за период с начала 1999 г. по сентябрь 2021 г., сезонный фактор обычно способствовал в октябре снижению цен на нефть в среднем на 0,99 %. В целом же за последние 20 лет сезонный фактор в октябре в 66,5 % случаях приводил к снижению цен на нефть, а в 33,5 % случаях, напротив, в этом месяце на рынке наблюдался противоположный тренд.

Сентябрьская доходность по семи топ-валютам

Посмотрим, как повышательный тренд на рынке нефти в сентябре повлиял на динамику курсов семи ведущих валют. По итогам последнего месяца, величина корреляции между колебаниями цен на нефть и курсов доллара США, евро, йены, фунта стерлингов, швейцарского франка, канадского и австралийского доллара оказалась равна, соответственно, -0,543, -0,722, -0,309, -0,631, -0,754, -0,430 и -0,684.

Соответственно, величина корреляции между фьючерсными ценами на нефть за этот период с курсом доллара США оказалась равна -0,449, с евро = -0,735, с йеной = -0,815, с фунтом стерлингов = -0,609, с швейцарским франком = -0,395, с канадским долларом = 0,425, с австралийским долларом = -0,609. Заметим, что отрицательная корреляция говорит о том, что октябрьский рост цен на нефть приводил, соответственно, к снижению стоимости валют. В то время как положительная корреляция говорит об относительно синхронной динамике курса валюты с ценами на нефть.

Судя по таблице № 1, в целом за сентябрь относительно меньшие потери были получены владельцами доллара США, поскольку отрицательная доходность по этой валюте составила -1,11 %., в то время как относительно худшие результаты – у тех, кто сделал ставку на фунт стерлингов, так как доходность по этой валюте оказалась равна -2,90 %.

Как видим, стремительный рост цен на нефть не привел к такому же взлету рубля. После вступления в силу в 2017 г. бюджетного правила рубль стал более стабильным. Сегодня предельный уровень расходов бюджета ограничивается нефтегазовыми доходами бюджета, рассчитанными исходя из заранее установленной условной цены на нефть. А нефтегазовые сверхдоходы, полученные при цене нефти, превышающей базовую ставку, направляются в суверенный Фонд национального благосостояния (ФНБ). При снижении мировых цен ниже базового уровня разница компенсируется за счет накопленных в ФНБ средств.

В таблице №1 также представлены еще и индексы силы краткосрочных и долгосрочных трендов, которые составлены на основе переведенных в проценты коэффициентов корреляции между курсами валют и хронологической последовательностью их торговли. При этом индекс краткосрочного тренда учитывает корреляцию между курсами валют и последовательностью пронумерованных по порядку дней торгов за последний месяц, а индекс долгосрочного тренда учитывает корреляцию между среднемесячными курсами валют и последовательностью пронумерованных по порядку последних 12 месяцев. Причем, индекс, равный 100%, означает максимально возможную силу повышательного тренда, а максимально возможная сила понижательного тренда= -100%.

При этом наиболее низким индекс силы краткосрочного тренда за последний месяц оказался у евро, величина которого равнялась -89,05 %. Соответственно, наиболее высоким индекс силы краткосрочного тренда в сентябре был у доллара США, величина которого равнялась -45,63 %. В целом по итогам сентября средний индекс силы краткосрочного тренда по семи валютам оказался равен -75,7 %, в то время как по итогам августа он находился на уровне 9,7 %, то есть упал на -85,38 процентных пункта.

Стоит также обратить внимание на то, что наиболее низкий индекс силы долгосрочного тренда по итогам последнего месяца продемонстрировал йена, величина которого равнялась -95,21 %. А вот наиболее высокий индекс силы долгосрочного тренда был у фунта стерлингов, величина которого равнялась 16,20 %.

По итогам минувшего месяца средний индекс силы долгосрочного тренда по семи валютам оказался равен -52,7 %, в то время как по итогам августа он находился на уровне -31,3 %, то есть упал на -21,4 процентных пункта. Таким образом индексы силы долгосрочного тренда из-за специфики их расчета менее чувствительны к колебаниям рынка по сравнению с аналогичными индексами краткосрочного тренда.

По итогам последнего месяца можно сделать вывод, что волатильность на валютном рынке повысилась, так как средняя величина стандартного отклонения (в % доходности) оказалась равна 0,41 %, в то время как по итогам августа она составила 0,36 %, то есть выросла на 0,05 процентных пункта. При этом наиболее низким стандартное отклонение по итогам последнего месяца оказалось у фунта стерлингов, величина колебаний которого равнялась 0,36 %. Соответственно, наиболее высоким стандартное отклонение в сентябре было у йены, величина колебаний которой достигла 0,50 %.

Таблица № 1 «Рыночная статистика доходности и риска по ведущим мировым валютам за сентябрь 2021 г.»

Сентябрьский спрос россиян на доллары и евро

Для того, чтобы посмотреть, каким был спрос россиян на доллары США и евро в минувшем месяце, воспользуемся данными сайта KOVALUT.RU, на котором около 150 банков размещают информацию о своих курсах продаж и покупки валюты. Сначала эти данные мы суммировали и усреднили по итогам каждого торгового дня, а затем, чтобы нагляднее показать тенденцию построили на их основе скользящие средние с периодом в пять дней.

Судя по таблице №2, в начале прошедшего месяца спрос россиян на доллары США был выше их спроса на рубли. Поэтому банки взимали с клиентов более высокую комиссию за покупку долларов, чем за их продажу. Так, на 05.09.2021 г. средняя (за пять первых дней месяца) доля комиссии за покупку доллара США составляла 55,6 % от общей маржи банка, которая тогда равнялась 2,80 руб. (1,56 руб. – комиссия за покупку долларов и плюс еще 1,24 руб. – за их продажу).

К 29.09.2021 г. спрос клиентов на доллары США снизился, а потому средняя доля комиссии банка, взимаемая с клиента при покупке доллара, упала до 49,7 % от общей маржи банка, которая тогда равнялась 2,77 руб. (1,38 руб. – комиссия за покупку долларов и плюс еще 1,39 руб. – за их продажу).

Чем выше 50% (от общей маржи) доля, взимаемая банком при покупке клиентом валюты, тем выше на нее спрос и выше шансы для ее роста. Поэтому эту цифру можно использовать в качестве одного из индикаторов роста. Тот факт, что в конце прошлого месяца услуги банков по покупке долларов США были дешевле, чем по их продаже, говорит о том, что рынок в краткосрочной перспективе ожидал укрепления рубля.

Таблица № 2 «Покупка и продажа доллара США банками РФ в сентябре 2021 г.»

Согласно данным таблицы №3, в начале минувшего месяца спрос россиян на евро был выше их спроса на рубли. Поэтому банки взимали с клиентов более высокую комиссию за покупку евро, чем за их продажу. Так, на 05.09.2021. средняя (за пять первых дней месяца) доля комиссии за покупку евро составляла 56,8 % от общей маржи банка, которая тогда равнялась 3,10 руб. (1,76 руб. – комиссия за покупку евро и плюс еще 1,34 руб. – за их продажу).

К 29.09.2021 г. спрос клиентов на евро снизился, а потому средняя доля комиссии банка, взимаемая с клиента при покупке евро, упала до 50,8 % от общей маржи банка, которая тогда равнялась 2,87 руб. ( 1,46 руб. – комиссия за покупку евро и плюс еще 1,41 руб. – за их продажу).

Чем выше 50% (от общей маржи) доля, взимаемая банком при покупке клиентом валюты, тем выше на нее спрос и выше шансы для ее роста. Поэтому эту цифру можно использовать в качестве одного из индикаторов роста. Тот факт, что в конце прошлого месяца услуги банков по покупке евро были чуть дороже, чем по их продаже, говорит о том, что рынок в краткосрочной перспективе ожидал незначительного роста спроса на евро.

По данным сайта KOVALUT.RU, среднесуточное количество обновлений банков на этом портале по покупке и продаже доллара США и евро снизилась с 24797 в начале минувшего месяца до 19537 к его концу или на 21,2 %,, то есть можно сказать, что волатильность спроса по доллару США и евро уменьшилась.

Таблица № 3 «Покупка и продажа евро банками РФ в сентябре 2021 г.»

Прогнозируемая валютная доходность на конец октября 2021 года

Теперь давайте построим прогнозы по курсам ведущих мировых валют на конец октября т. г., а также по итогам каждого торгового дня этого месяца. Для прогнозирования ожидаемого роста или падения валюты воспользуемся статистической базой данных Центробанка РФ за период с начала 2000 года по сентябрь 2021 года о росте или снижении официального курса российской валюты по сравнению с ее предыдущим уровнем. При этом будем строить прогнозы с опережением в один, два, три торговых дня… и так далее вплоть до последнего торгового дня месяца.

Для прогнозирования будем использовать статистику по разнице между текущим и предыдущим курсами валют по каждому временному интервалу. Поскольку объем расчетов из-за такого подхода к прогнозированию резко возрастает, то для решения этой задачи будем применять язык программирования R. Заметим также, что методика расчетов построена таким образом, что прогнозируемый курс валюты должен с 95% уровнем надежности оказаться в рамках нижней и верхней границ интервальных прогнозов. Соответственно, риск выхода курса валюты за диапазон прогноза у нас равен 5%.

Сводная информация по прогнозируемому курсу семи валют на конец октября т. г. представлена в таблице № 4. Согласно полученным интервальным прогнозам, доходность, например, доллара США в конце октября (по сравнению с концом сентября ) может оказаться в диапазоне от -4,84 % до 7,54 %.

На наш взгляд, особо стоит обратить внимание на такой показатель, как представленный в таблице № 4 диапазон колебаний в доходности, характеризующий разницу между доходностью по верхней и нижней границам интервальных прогнозов. Фактически эту цифру можно считать прогнозируемой волатильностью по каждой валюте, рассчитанной по итогам прошлых торгов.

Согласно составленным интервальным прогнозам, наиболее низким диапазон колебаний в доходности оказался у канадский доллар, величина колебаний которого равняется 10,62 процентным пунктам. В то время как наиболее высокий диапазон колебаний в доходности ожидается по курсу фунт стерлингов, величина колебаний которого равнялась 13,76 процентным пунктам.

Таблица № 4 «Ожидаемая доходность на конец октября 2021 г.»

Прогнозы по курсу доллара США

Согласно нашему прогнозу, составленному в конце августа, курс доллара США в конце сентября т. г. должен был быть не ниже 70,0487 руб. и не выше 79,0601 руб., в то время как фактически официальный курс американского доллара оказался равен 72,7608 руб., то есть в рамках прогноза. См. график на рис. 3.

При этом в ходе минувшего месяца курс доллара США 09.09.2021 г. находился на своем локальном максимуме, когда он равнялся 73,4421 руб., а до своего локального минимума валюта упала 17.09.2021 г., когда ее курс равнялся 72,4329 руб. На графике нижняя и верхняя границы интервального прогноза обозначены красным цветом.

Рис. 3. Колебания курса доллара США в рамках интервального прогноза, в руб.

В течение сентября курс доллара США упал с 73,5744 руб. до 72,7608 руб. или на 1,11 %. При этом регрессионный анализ ежедневной динамики курса доллара показывает, что его сентябрьский тренд может быть описан следующей формулой:

Y = 73,1512 руб. -0,0196 руб. * t

Где t – порядковый номер торгового дня, начиная с первого торгового дня сентября т. г.=1.

Иначе говоря, в течение сентября т. г. курс доллара США в среднем ежедневно падал на 2,0 коп. при расчетном исходном уровне, равном 73,1512 руб. Таким образом по этой валюте в прошлом месяце наблюдался понижательный тренд. При этом коэффициентом детерминации уравнения тренда объясняется 20,82 % динамики курса валюты, то есть этот тренд можно считать очень слабым. Значимость коэффициента уравнения регрессии, характеризующего ежедневный рост курса доллара США оказалась равна 0,03, поэтому данный коэффициент можно считать статистически значимым.

Сохранится ли этот тренд в октябре? Анализ динамики ежемесячных курсов валют за последние 20 лет свидетельствует о том, что, сезонный фактор способствует в октябре снижению курса доллара в среднем на 0,83 %. Причем, в целом за весь исследуемый 20-летний период сезонный фактор в этом месяце в 51,3 % случаях приводил к снижению курса доллара США, а в 48,70 % случаях, напротив, в этом месяце на рынке наблюдался противоположный тренд.

Теперь давайте посмотрим, каким будет курс доллара США на конец октября т. г., а также по итогам каждого торгового дня этого месяца. Для прогнозирования ожидаемого роста или падения доллара США воспользуемся статистической базой данных за последние 20 лет. Точечный и интервальный прогнозы, рассчитанные с помощью языка программирования R, размещены в таблице № 5. Согласно точечному прогнозу, курс доллара на 30 октября 2021 г. будет равен 73,7407 руб., а в соответствии с более надежным интервальным прогнозом нижняя граница курса доллара составит 69,2356 руб., а верхняя – 78,2458 руб.

В то время как 1 октября 2021 г., согласно точечному прогнозу, курс доллара США будет равен 72,7856 руб., а в соответствии с интервальным прогнозом нижняя граница курса доллара составит 71,9776 руб., а верхняя – 73,5936 руб. При этом легко заметить, что по мере роста прогнозируемого периода в связи с ростом неопределенности, а, следовательно, и повышением риска, существенно расширяется интервал прогноза. В частности, диапазон интервального прогноза для 1 октября 2021 г. равен 1,6160 руб., а для 30.10.2021 г. – 9,0102 руб.

Точечные и интервальные прогнозы по курсу доллара США и по другим шести валютам размещены, соответственно, в таблицах № 5-11.

Таблица № 5 «Прогноз по курсу доллара США на октябрь 2021 г.»

Прогнозы по курсу евро

Судя по графику на рис. 4, курс евро в конце сентября т. г. должен был быть не ниже 82,8299 руб. и не выше – 93,2232 руб., в то время как фактически официальный курс евро оказался равен 84,8755 руб., то есть в рамках прогноза.

При этом в ходе последнего месяца курс евро достиг своего локального максимума 09.09.2021 г., когда он равнялся 86,9114 руб., а до своего локального минимума валюта упала 29.09.2021 г., когда ее курс равнялся 84,6752 руб.

Рис. 4. Колебания курса евро в рамках интервального прогноза, в руб.

В течение сентября т. г. курс евро упал с 86,8104 руб. до 84,8755 руб. или на 2,23 %. При этом регрессионный анализ ежедневной динамики курса евро показывает, что его сентябрьский тренд может быть описан следующей формулой:

Y = 86,9549 руб.-0,0887 руб. * t

Где t – порядковый номер торгового дня, начиная с первого торгового дня сентября т. г.=1.

Иначе говоря, в течение сентября т. г. курс евро в среднем ежедневно падал на 8,9 коп. при расчетном исходном уровне, равном 86,95 руб. Таким образом по этой валюте в прошлом месяце наблюдался понижательный тренд. При этом коэффициентом детерминации уравнения тренда объясняется 79,3 % динамики курса валюты, то есть этот тренд можно считать сильным. Значимость коэффициента ежедневного роста курса евро оказалась равна 0.00, то есть данный коэффициент можно считать статистически значимым.

Каким будет тренд по евро в октябре? Анализ динамики ежемесячных курсов валют за последние 20 лет свидетельствует о том, что в октябре сезонный фактор способствует снижению курса евро среднем на 0,92 %. Причем, в целом за весь исследуемый 20-летний период сезонный фактор в этом месяце в 51,7 % случаях приводил к снижению курса евро, а в 48,3 % случаях, напротив, в этом месяце на рынке наблюдался противоположный тренд.

Теперь давайте посмотрим, каким будет курс евро 30 октября 2021 г., а также по итогам каждого торгового дня этого месяца. Прогнозы, рассчитанные с помощью языка программирования R, размещены в таблице № 6. Согласно точечному прогнозу, курс евро на 30.10.2021 г. будет равен 86,0961 руб. В соответствии с более надежным интервальным прогнозом на эту же дату нижняя граница курса евро будет равна 80,9041 руб., а верхняя – 91,2881 руб.

В то время как на 01.10.2021 г., согласно точечному прогнозу, курс евро будет равен 84,9362 руб., а в соответствии с интервальным прогнозом нижняя граница курса евро составит 84,0010 руб., а верхняя – 85,8714 руб. При этом по мере роста прогнозируемого периода в связи с ростом неопределенности, а, следовательно, и повышением риска, существенно расширяется интервал прогноза. Так, диапазон интервального прогноза (разница между верхней и нижней его границей) для 01.10.2021 г. равен 1,8704 руб., а для 30.10.2021 г. – 10,384 руб.

Таблица № 6 «Прогноз по курсу евро на октябрь 2021 г.»

Прогнозы по курсу йены

Судя по графику на рис. 5, курс йены в конце сентября т. г. должен был быть не ниже 63,2635 руб. и не выше 72,0958 руб., ну а фактически официальный курс йены оказался равен 65,4177 руб., то есть в рамках прогноза.

При этом в ходе последнего месяца курс йены достиг своего локального максимума 21.09.2021 г., когда он равнялся 66,8625 руб., а до своего локального минимума валюта упала 29.09.2021 г., когда ее курс равнялся 65,1614 руб.

Рис. 5. Колебания курса йены в рамках интервального прогноза, в руб.

В течение сентября т. г. курс йены упал с 66,9924 руб. до 65,4177 руб. или на 2,35 %. Регрессионный анализ ежедневной динамики курса йены показывает, что его сентябрьский тренд может быть описан следующей формулой:

Y = 66,6682 руб.-0,0356 руб. * t

Где t – порядковый номер торгового дня, начиная с первого торгового дня сентября т. г.=1.

Судя по уравнению, в течение сентября т. г. курс йены в среднем ежедневно падал на 3,6 коп. при расчетном исходном уровне, равном 66,67 руб. Таким образом, согласно нашей формуле, по йене в прошлом месяце наблюдался понижательный тренд. При этом коэффициентом детерминации объясняется 28,8 % динамики курса валюты, то есть этот тренд можно считать очень слабым. Значимость коэффициента регрессии в этом уравнении оказалась равна 0,01, то есть данный коэффициент можно считать статистически значимым.

Какой будет тренд у йены в октябре? Анализ динамики ежемесячных курсов валюты за последние 20 лет свидетельствует о том, что в октябре сезонный фактор способствует росту на 0,34 %. Причем, в целом за весь 20-летний период сезонный фактор в октябре в 57,9 % случаях приводил к росту курса йены, а в 42,1 % случаях, напротив, в этом месяце на рынке наблюдался противоположный тренд.

Теперь давайте посмотрим, каким будет курс йены 30 октября 2021 г., а также по итогам каждого торгового дня этого месяца. Прогнозы, составленные с помощью языка R, размещены в таблице № 7. Согласно точечному прогнозу, курс йены на 30 октября 2021 г. будет равен 66,1056 руб. В соответствии с интервальным прогнозом на эту же дату нижняя граница курса йены составит 61,6916 руб., а верхняя – 70,5196 руб.

В то время как 01.10.2021 г., согласно точечному прогнозу, курс йены будет равен 65,4800 руб., а в соответствии с интервальным прогнозом нижняя граница курса йены будет равна 64,5702 руб., верхняя – 66,3897 руб. При этом легко заметить, что по мере роста прогнозируемого периода в связи с ростом неопределенности, а, следовательно, и повышением риска, существенно расширяется интервал прогноза. Так, диапазон интервального прогноза (разница между верхней и нижней его границей) для 01.10.2021 г. равен 1,8195 руб., а для 30 октября 2021 г. – 8,828 руб.

Таблица № 7 «Прогноз по курсу йены на октябрь 2021 г.»

Прогнозы по курсу фунта стерлингов

Судя по графику на рис. 6, курс фунта стерлингов в конце сентября т. г. должен был быть не ниже 95,0839 руб. и не выше 108,7358 руб., ну а фактический официальный курс этой валюты оказался равен 98,3726 руб., то есть в рамках прогноза.

При этом в ходе последнего месяца курс фунта стерлингов достиг своего локального максимума 08.09.2021 г., когда он равнялся 101,0986 руб., а до своего локального минимума валюта упала 30.09.2021 г., когда ее курс равнялся 98,3726 руб.

Рис. 6. Колебания курса фунта стерлингов в рамках интервального прогноза, в руб.

В течение сентября т. г. курс фунта стерлингов упал с 101,3119 руб. до 98,3726 руб. или на 2,90 %. При этом регрессионный анализ ежедневной динамики курса фунта показывает, что его тренд за минувший месяц может быть описан следующей формулой:

Y = 101,4236 руб. -0,0959 руб. * t

Где t – порядковый номер торгового дня, начиная с первого торгового дня сентября т. г.=1.

Согласно нашей формуле, в течение сентября т. г. курс фунта стерлингов в среднем ежедневно снижался на 9,59 коп. при расчетном исходном уровне, равном 101,42 руб. Таким образом по фунту в прошлом месяце наблюдался понижательный тренд. При этом коэффициентом детерминации уравнения тренда объясняется 68,0 % динамики курса валюты, то есть этот тренд можно считать средним. Значимость коэффициента регрессии в этом уравнении оказалась равна 0,00, то есть этот коэффициент можно считать статистически значимым.

Каким будет тренд в октябре? Динамика валюты за последние 20 лет свидетельствует о том, что курс фунта в этом месяце под воздействием сезонного фактора в среднем обычно снижался на 0,79 %. За весь 20-летний период в октябре в 62,6 % случаях курс британской валюты снижался, а в 37,4 % случаях в этом месяце наблюдался противоположный тренд.

Теперь давайте посмотрим, каким будет курс британского фунта 30 октября 2021 г. Согласно точечному прогнозу, курс фунта стерлингов будет равен 98,9676 руб., в соответствии с интервальным прогнозом нижняя граница его курса составит 92,1985 руб., а верхняя – 105,7367 руб. При этом по мере роста прогнозируемого периода в связи с ростом неопределенности, а, следовательно, и повышением риска, существенно расширяется интервал прогноза. Так, диапазон интервального прогноза для 1 октября 2021 г. равен 2,3678 руб., а для 30 октября 2021 г. – 13,5382 руб.

Таблица № 8 «Прогноз по курсу фунта стерлингов на октябрь 2021 г.»

Прогнозы по курсу швейцарского франка

Судя по графику на рис. 7, курс швейцарского франка в конце сентября т. г. должен был быть не ниже 76,5550 руб. и не выше 86,2319 руб., ну а фактический официальный курс этой валюты оказался равен 78,3216 руб., то есть в рамках прогноза.

При этом в ходе последнего месяца курс франка достиг своего локального максимума 01.09.2021 г., когда он равнялся 80,1291 руб., а до своего локального минимума валюта упала 29.09.2021 г., когда ее курс равнялся 78,1424 руб.

Рис. 7. Колебания курса швейцарского франка в рамках интервального прогноза, в руб.

В течение сентября т. г. курс швейцарского франка упал с 80,4972 руб. до 78,3216 руб. или на 2,70 %. При этом регрессионный анализ ежедневной динамики курса франка показывает, что его тренд за минувший месяц может быть описан следующей формулой:

Y = 80,1094 руб.-0,0836 руб. * t

Где t – порядковый номер торгового дня, начиная с первого торгового дня сентября т. г.=1.

Таким образом в течение сентября т. г. курс швейцарского франка в среднем ежедневно снижался на 8,4 коп. при расчетном исходном уровне, равном 80,11 руб. Следовательно, по этой валюте в прошлом месяце наблюдался понижательный тренд. Причем, коэффициентом детерминации уравнения тренда объяснялось 78,7 % динамики курса валюты, то есть этот тренд можно считать сильным. Значимость коэффициента ежедневного роста швейцарского франка равна 0,00, то есть данный коэффициент можно считать статистически значимым.

Сохранится ли этот тренд в октябре? Рыночные данные за последние 20 лет говорят о том, что курс франка в этом месяце под воздействием сезонного фактора в среднем обычно снижался на 1,22 %. Причем, в целом за весь исследуемый период сезонный фактор в этом месяце в 61,6 % случаях приводил к снижению франка, а в 38,4 % случаях, напротив, в этом месяце на рынке наблюдался противоположный тренд.

Теперь давайте посмотрим, каким будет курс швейцарского франка 30 октября 2021 г. Согласно точечному прогнозу, курс швейцарского франка будет равен 79,2190 руб., а в соответствии с интервальным прогнозом нижняя граница курса франка составит 74,392 руб., а верхняя – 84,0459 руб. При этом по мере роста прогнозируемого периода в связи с ростом неопределенности, а, следовательно, и повышением риска, существенно расширяется интервал прогноза. Так, диапазон интервального прогноза для 1 октября 2021 г. равен 1,7868 руб., а для 30 октября 2021 г. – 9,6539 руб.

Таблица № 9 «Прогноз по курсу швейцарского франка на октябрь 2021 г.»

Прогнозы по курсу канадского доллара

Судя по графику на рис. 8, курс канадского доллара в конце сентября т. г. должен был быть не ниже 56,0857 руб. и не выше 62,1748 руб., ну а фактический официальный курс этой валюты оказался равен 57,3462 руб., то есть в рамках прогноза. При этом в ходе последнего месяца курс канадского доллара достиг своего локального максимума 8 сентября 2021 г., когда он равнялся 58,2313 руб., а до своего локального минимума валюта упала 23.09.2021 г., когда ее курс равнялся 56,9424 руб.

Рис. 8. Колебания курса канадского доллара в рамках интервального прогноза, в руб.

В течение сентября т. г. курс канадского доллара упал с 58,3553 руб. до 57,3462 руб. или на 1,73 %. При этом регрессионный анализ ежедневной динамики курса доллара показывает, что его тренд за минувший месяц может быть описан следующей формулой:

Y = 58,1546 руб. -0,0454 руб. * t

Где t – порядковый номер торгового дня, начиная с первого торгового дня сентября т. г.=1.

Таким образом в течение сентября т. г. курс канадского доллара в среднем ежедневно снижался на 4,5 коп. при расчетном исходном уровне, равном 58,1546 руб. Следовательно, по этой валюте в прошлом месяце наблюдался понижательный тренд. При этом коэффициентом детерминации уравнения тренда объясняется 68,2 % динамики курса валюты, то есть этот тренд можно считать средним. Значимость коэффициента ежедневного роста канадского доллара равна 0,00, то есть данный коэффициент можно считать статистически значимым.

Сохранится ли этот тренд в октябре? Рыночная статистика за последние 20 лет говорит о том, что курс канадского доллара в этом месяце под воздействием сезонного фактора в среднем обычно снижался на 0,57 %. Причем, в целом за 20-летний период сезонный фактор в этом месяце в 63,8 % случаях приводил к падению курса канадского доллара, а в 36,2 % случаях, напротив, в этом месяце на рынке наблюдался противоположный тренд.

Теперь давайте посмотрим, каким будет курс канадского доллара 30 октября 2021 г. Согласно точечному прогнозу, курс канадского доллара будет равен 58,1206 руб., в соответствии с интервальным прогнозом его нижняя граница составит 55,0767 руб., а верхняя – 61,1645 руб. При этом по мере роста прогнозируемого периода в связи с ростом неопределенности, а, следовательно, и повышением риска, существенно расширяется интервал прогноза. Так, диапазон интервального прогноза для 1 октября 2021 г. равен 1,1243 руб., а для 30 октября 2021 г. – 6,0878 руб.

Таблица № 10 «Прогноз по курсу канадского доллара на октябрь 2021 г.»

Прогнозы по курсу австралийского доллара

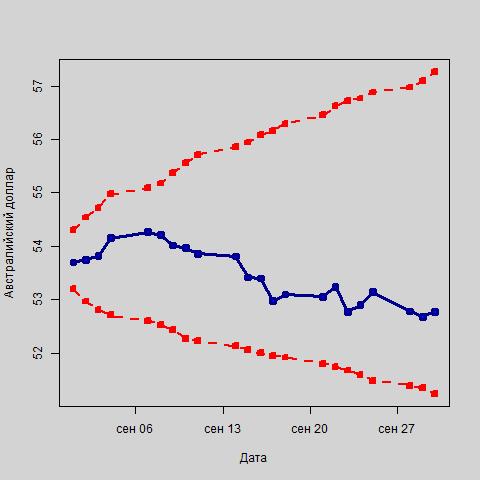

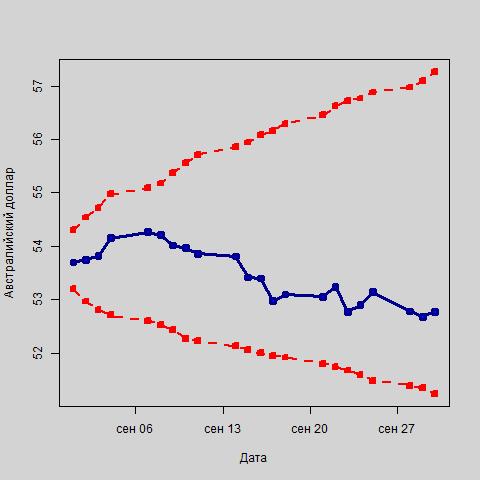

Судя по графику на рис. 9, курс австралийского доллара в конце сентября т. г. должен был быть не ниже 51,2456 руб. и не выше 57,2636 руб., ну а фактически официальный курс этой валюты оказался равен 52,7807 руб., то есть в рамках прогноза.

При этом в ходе последнего месяца курс австралийского доллара достиг своего локального максимума 07.09.2021 г., когда он равнялся 54,263 руб., а до своего локального минимума валюта упала 29.09.2021 г., когда ее курс равнялся 52,6845 руб. На графике нижняя и верхняя границы интервального прогноза обозначены красным цветом.

Рис. 9. Колебания курса австралийского доллара в рамках интервального прогноза, в руб.

В течение сентября т. г. курс австралийского доллара упал с 53,7461 руб. до 52,7807 руб. или на 1,80 %. При этом регрессионный анализ ежедневной динамики курса доллара показывает, что его тренд за минувший месяц может быть описан следующей формулой:

Y = 54,2606 руб. -0,0708 руб. * t

Где t – порядковый номер торгового дня, начиная первого торгового дня сентября т. г.=1.

Следовательно, в течение сентября т. г. курс австралийского доллара в среднем ежедневно снижался на 7,1 коп. при расчетном исходном уровне, равном 54,26 руб. Таким образом по этой валюте в прошлом месяце наблюдался понижательный тренд. Причем, коэффициентом детерминации этого уравнения объясняется 76,7 % динамики курса валюты, то есть этот тренд можно считать сильным. Значимость коэффициента ежедневного роста австралийского доллара равна 0,00, то есть данный коэффициент можно считать статистически значимым.

Сохранится ли этот тренд в октябре? Рыночная статистика за последние 20 лет говорит о том, что курс австралийского доллара в этом месяце под воздействием сезонного фактора в среднем обычно снижался на -1,24 %. Причем, в целом за 20-летний период сезонный фактор в этом месяце в 61,6 % случаях способствовал снижению курса австралийского доллара, а в 38,4 % случаях, напротив, в этом месяце на рынке наблюдался противоположный тренд.

Теперь давайте посмотрим, каким будет курс австралийского доллара 30 октября 2021 г. Согласно точечному прогнозу, курс австралийского доллара будет равен 53,2895 руб., в соответствии с интервальным прогнозом его нижняя граница составит 50,2818 руб., а верхняя – 56,2972 руб. При этом по мере роста прогнозируемого периода в связи с ростом неопределенности, а, следовательно, и повышением риска, существенно расширяется интервал прогноза. Так, диапазон интервального прогноза для 1 октября 2021 г. составит 1,1001 руб., а для 30 октября 2021 г. – 6,0154 руб.

Таблица № 11 «Прогноз по курсу австралийского доллара на октябрь 2021 г.»

Рост ключевой ставки делает рублевые активы выгодными для нерезидентов

Не успел регулятор 26 июля 2021 года поднять ключевую ставку с 5,50% сразу до 6,50%, тем самым обогнав июльский годовой взлет цен (6,46%) на 0,04 процентных пункта, как они вновь взмыли вверх. В конце августа годовая инфляция достигла уже 6,7%, после чего Совет директоров ЦБ 13 сентября поднял ключевую ставку с 6,5% до 6,75%, тем самым опередив инфляцию… лишь на 0,01 процентный пункт, поскольку к 6 сентября она, по оценке регулятора, составила уже 6,74%.

Согласно опубликованным Минэкономики данным, годовая инфляция в России на 27 сентября составила 7,26%, то есть ключевая ставка отстала от взлетевших цен уже на 0,51 процентный пункт. Таким образом рост цен на целый процентный пункт превысил прогноз ЦБ, ожидавшего в 2021 г. годовую инфляцию на уровне 5,7-6,2%.

В пользу того, что потенциал для роста цен еще далеко не исчерпан, говорит и сентябрьский опрос, проведенный по заказу Банка России. Согласно этому опросу, инфляционные ожидания населения в сентябре несколько снизились, но остаются вблизи многолетних максимумов, так как опрошенные граждане считают, что в ближайшие 12 месяцев инфляцию вырастет на 12,3%.

Таким образом ожидания потребителей и экономическая ситуация говорят в пользу того, что Совет директоров Банка России на своем очередном заседании 22 октября может поднять ключевую ставку сразу на 0,5, либо даже на 0,75 процентных пункта. Это, конечно, хорошая новость с точки зрения перспективы укрепления рубля, но многие отечественные заемщики этим будут недовольны.

Тем не менее во время пресс-конференции 10 сентября глава ЦБ РФ Эльвира Набиуллина заявила, что дальнейшие действия регулятора целиком и полностью зависят от его успехов в борьбе с ценами: «Мы допускаем возможность дальнейших повышений ключевой ставки на ближайших заседаниях. Целесообразность этих повышений, равно как и длительность дальнейшего сохранения ключевой ставки на достигнутом уровне, будет зависеть от развития экономической ситуации, динамики инфляции и в значительной мере – от баланса рисков для будущей инфляции, в том числе связанных с сохранением повышенных инфляционных ожиданий».

Говоря о причинах взлета инфляции, министр финансов РФ Антон Силуанов 26 августа на встрече министров и управляющих центробанками стран БРИКС заявил следующее: «Мы видим, что масштаб мировой антикризисной поддержки оказался чрезмерным, приводит к увеличению инфляционного давления. В связи с этим необходимо совместно принимать меры для снижения факторов перегрева экономики, накопления в ней дисбалансов, роста госзадолженности, дефицита бюджета… «.

Но на призыв России вместе бороться с мировой инфляцией из стран БРИКС пока откликнулась лишь Бразилии, очевидно потому, что по итогам августа годовые цены там взлетели до 9,68%. В результате Центробанк Бразилии 22 сентября поднял свою базовую ставку сразу с 5,25% до 6.25 %. А вот Индия, Южно-Африканская республика и Китай, где в августе годовой уровень потребительской инфляции составил, соответственно, 5,3%, 4,9% и лишь 0,8% (правда, цены китайских производителей подскочили аж на 9,5%!) пока не считают нужным ужесточать денежно-кредитную политику. Так, Резервный Банк Индии с мая 2020 г. держит ключевую ставку на уровне 4,0%, Народный Банк Китая – на уровне 3,85% с апреля 2020 г., Южно-Африканский резервный банк – на уровне 3,85% с июля 2020 г.

Наиболее весомый вклад в борьбу с мировой инфляцией могли бы внести ФРС США и Европейский Центробанк, но они только в сентябре стали озвучивать свои будущие планы по постепенному сворачиванию скупки облигаций.

Так. 9 сентября глава ЕЦБ Кристин Лагард на фоне 3%-го роста потребительской инфляции в еврозоне (т.е. цены там достигли десятилетнего максимума и оказались на 1 процентный пункт выше целевого уровня, установленного регулятором) заявила о том, что Евроцентробанк сократит программу выкупа активов в следующем квартале. Речь идет об антикризисной программе выкупа облигаций, связанной с преодолением последствий пандемии. Но нулевые ставки по кредитам остались неизменными и ЕЦБ по-прежнему будет ежемесячно выкупать активы на 20 млрд. евро в рамках обычной программы их скупки.

По итогам прошедшего 21-22 сентября заседания американский Федрезерв даже не сообщил конкретных сроков сокращения скупки активов. С 15 марта 2020 г. регулятор держит базовую ставку на уровне 0-0,25% годовых. В июне прошлого года Федрезерв начал ежемесячно выкупать активы на сумму 120 млрд долл., чтобы ограничить рост долгосрочных процентных ставок.

Глава ФРС Джером Пауэлл лишь заявил на пресс-конференции, что уместным было бы начать сокращение скупки активов в ближайшее время и завершить ее к середине 2022 г. Судя по прогнозам ФРС, ключевая ставка может быть повышена до 1,0% в 2023 г. и до 1,8% в 2024 г., то есть в ближайшие годы в США по-прежнему будет проводиться мягкая денежно-кредитная политика. И это несмотря на то, что согласно отчету Федерального бюро статистики труда, годовая потребительская инфляция в августе выросла на 5,3%, то есть достигла такого уровня, который в США с 1990 г. не наблюдался.

Анализ базовых ставок по ведущим экономикам говорит о том, что процентные ставки по рублевым активам могут стать в пределах нескольких лет привлекательными для иностранных инвесторов. Этот фактор уже привел к тому, что доля нерезидентов в номинальном объеме российских ОФЗ с 1 июня по 1 сентября 2021 г. выросла с 19,5% до 21,4%. И это несмотря на вступление в силу в середине июня санкций США, запрещающих американским финансовым институтам покупать российские гособлигации при первичном размещении.

Правда, палата представителей США недавно единогласно поддержала поправку к оборонному бюджету на следующий финансовый год (начинается с 1 октября), запрещающей американским финансовым институтам сделки с российским суверенным госдолгом на вторичном рынке. Как этот запрет, если он вступит в силу, повлияет на покупку нерезидентами российских ОФЗ и на курс рубля, пока неясно. Вполне вероятно, что вместо американских финансовых институтов их могут скупать, например, их специально созданные для этих целей европейские «дочки».

Сентябрьский бум на глобальном рынке нефти

Укреплению рубля в сентябре помог бурный рост цены на нефть: цена барреля нефти марки Brent с конца августа по конец сентября взлетела более чем на 12%, нефтяные фьючерсы по итогам торгов 27 сентября впервые с октября 2018 г. достигли отметки 80 долл. за баррель. Причиной столь бурного ралли нефтерынка стал рост дефицита нефтепродуктов: во-первых, из-за последствий урагана «Ида» в США, повредившего нефтепроводы в Мексиканском заливе; и, во-вторых, из-за подорожания газа в Европе до 1000 долл. за 1 тыс. кубометров, заставившего европейцев покупать мазут в качестве резервного топлива для электростанций.

Анализ сезонных колебаний цен на нефть за последние 20 лет свидетельствует о том, что сентябрьские цены на углеводородное сырье в этом месяце в среднем бывают на 2,19 % выше своего обычного ежемесячного уровня. В целом же за последние 20 лет сезонный фактор в сентябре в 66,5 % случаях способствовал росту, а в 33,5 % случаях на рынке, напротив, наблюдался прямо противоположный тренд. То есть в данном случае сезонный фактор также сыграл на повышение.

В результате по итогам сентября на мировом рынке нефти наблюдался повышательный тренд. За период с 20.08.2021 г. по 21.09.2021 г. цена на нефть марки Brent выросла с 65,51 долл. до 73,65 долл. за баррель или на 12,43 %. С конца августа по конец сентября цена на нефть находилась на своем локальном максимуме 16 сентября 2021 г., когда она равнялась 75,14 долл. за баррель. В то время как на уровне своего локального минимума цена на нефть была 20 августа 2021 г. – на уровне 71,32 долл. за баррель.

Судя по графику на рис. 1, ожидаемое колебание цен на нефть марки Brent на 20.08.2021 г. прогнозировалось в пределах от 66,54 долл. и до 73,18 долл. за баррель, а по данным на 21.09.2021 г. они уже прогнозировались в диапазоне от 71,42 долл. до 78,06 долл. за баррель. Заметим, что эти краткосрочные прогнозы по ценам на нефть построены с упреждением в один торговый день. На рис. 1 нижняя и верхняя границы интервального прогноза обозначены красным цветом.

Рис. 1. Динамика цен на нефть марки Brent, в долл. за баррель

Источник: The U.S. Energy Information Administration

При этом регрессионный анализ ежедневной динамики курса нефти показывает, что ее сентябрьский тренд может быть описан следующей формулой:

Y = 69,631 долл. + 0,232 долл. * t

Где t – порядковый номер торгового дня, начиная с 20.08.2021 г.=1.

Иначе говоря, с 20.08.2021 г. и по 21.09.2021 г. цена на нефть марки Brent в среднем ежедневно повышалась на 23,2 цента при расчетном начальном уровне, равном 69,63 долл. за баррель. Таким образом на рынке нефти в прошлом месяце наблюдался повышательный тренд. Причем, судя по коэффициенту детерминации, объясняющему 52,5 % динамики цен на нефть, этот тренд можно считать средним. При этом значимость коэффициента уравнения регрессии, характеризующего ежедневную динамику цен на нефть, оказалась равна 0,00, то есть этот коэффициент можно считать статистически значимым.

(Статистически значимым коэффициент регрессии считается в том случае, когда его значимость не превышает 0,05, то есть риск ошибки при оценке коэффициента регрессии не превышает 5,0%).

На рис 1 приведены данные по нефтяному рынку за период с 20.08.2021 г. по 21.09.2021 г., обнародованные Управлением энергетической информации США (The U.S. Energy Information Administration). Более актуальна опубликованная Яндексом статистика за последние 10 дней торгов сентября по нефтяным фьючерсам, торгуемым на Московской бирже, которая свидетельствует о несколько замедлившемся росте спроса на углеводороды, так как фьючерсные цены на нефть за этот период выросли на 2,93 %.

На рис 2 приведены данные по ценам на фьючерсный контракт на нефть Brent за последние 10 дней торгов сентября. При этом индекс силы тренда по фьючерсным ценам на нефть за этот период оказался равен 82,1 % (Индекс, равный 100%, означает максимально возможную силу повышательного тренда, а максимально возможная сила понижательного тренда= -100%. Индекс построен путем умножения на 100 коэффициента корреляции между ценами на нефть и хронологической последовательностью их торговли).

Рис. 2. Динамика цен на фьючерсный контракт на нефть марки Brent, в долл. за баррель

Источник: Московская биржа

Сохранится ли этот тренд в октябре? Ответить на этот вопрос довольно непросто. Ключевым для рынка нефти может стать очередная министерская встреча стран-участниц соглашения ОПЕК+, которая состоится 4 октября. Ранее участники соглашения договорились о ежемесячном увеличении добычи нефти на 400 тыс. баррелей в сутки до конца 2021 г. Но администрацией США сейчас ведутся переговоры с рядом стран ОПЕК об увеличении нефтедобычи в целях снижения мировых цен на нефть. Если эта квота будет существенно увеличена, то можно будет с большей вероятностью ожидать стабилизации и даже некоторого снижения цен на черное золото в октябре.

С другой стороны, нужно учитывать тот факт, что сезонный фактор в октябре может сыграть на снижение (в связи с приближением зимы спрос на ГСМ со стороны североамериканских и европейских водителей падает). По нашим оценкам, сделанным на основе данных по ежемесячным ценам на нефть за период с начала 1999 г. по сентябрь 2021 г., сезонный фактор обычно способствовал в октябре снижению цен на нефть в среднем на 0,99 %. В целом же за последние 20 лет сезонный фактор в октябре в 66,5 % случаях приводил к снижению цен на нефть, а в 33,5 % случаях, напротив, в этом месяце на рынке наблюдался противоположный тренд.

Сентябрьская доходность по семи топ-валютам

Посмотрим, как повышательный тренд на рынке нефти в сентябре повлиял на динамику курсов семи ведущих валют. По итогам последнего месяца, величина корреляции между колебаниями цен на нефть и курсов доллара США, евро, йены, фунта стерлингов, швейцарского франка, канадского и австралийского доллара оказалась равна, соответственно, -0,543, -0,722, -0,309, -0,631, -0,754, -0,430 и -0,684.

Соответственно, величина корреляции между фьючерсными ценами на нефть за этот период с курсом доллара США оказалась равна -0,449, с евро = -0,735, с йеной = -0,815, с фунтом стерлингов = -0,609, с швейцарским франком = -0,395, с канадским долларом = 0,425, с австралийским долларом = -0,609. Заметим, что отрицательная корреляция говорит о том, что октябрьский рост цен на нефть приводил, соответственно, к снижению стоимости валют. В то время как положительная корреляция говорит об относительно синхронной динамике курса валюты с ценами на нефть.

Судя по таблице № 1, в целом за сентябрь относительно меньшие потери были получены владельцами доллара США, поскольку отрицательная доходность по этой валюте составила -1,11 %., в то время как относительно худшие результаты – у тех, кто сделал ставку на фунт стерлингов, так как доходность по этой валюте оказалась равна -2,90 %.

Как видим, стремительный рост цен на нефть не привел к такому же взлету рубля. После вступления в силу в 2017 г. бюджетного правила рубль стал более стабильным. Сегодня предельный уровень расходов бюджета ограничивается нефтегазовыми доходами бюджета, рассчитанными исходя из заранее установленной условной цены на нефть. А нефтегазовые сверхдоходы, полученные при цене нефти, превышающей базовую ставку, направляются в суверенный Фонд национального благосостояния (ФНБ). При снижении мировых цен ниже базового уровня разница компенсируется за счет накопленных в ФНБ средств.

В таблице №1 также представлены еще и индексы силы краткосрочных и долгосрочных трендов, которые составлены на основе переведенных в проценты коэффициентов корреляции между курсами валют и хронологической последовательностью их торговли. При этом индекс краткосрочного тренда учитывает корреляцию между курсами валют и последовательностью пронумерованных по порядку дней торгов за последний месяц, а индекс долгосрочного тренда учитывает корреляцию между среднемесячными курсами валют и последовательностью пронумерованных по порядку последних 12 месяцев. Причем, индекс, равный 100%, означает максимально возможную силу повышательного тренда, а максимально возможная сила понижательного тренда= -100%.

При этом наиболее низким индекс силы краткосрочного тренда за последний месяц оказался у евро, величина которого равнялась -89,05 %. Соответственно, наиболее высоким индекс силы краткосрочного тренда в сентябре был у доллара США, величина которого равнялась -45,63 %. В целом по итогам сентября средний индекс силы краткосрочного тренда по семи валютам оказался равен -75,7 %, в то время как по итогам августа он находился на уровне 9,7 %, то есть упал на -85,38 процентных пункта.

Стоит также обратить внимание на то, что наиболее низкий индекс силы долгосрочного тренда по итогам последнего месяца продемонстрировал йена, величина которого равнялась -95,21 %. А вот наиболее высокий индекс силы долгосрочного тренда был у фунта стерлингов, величина которого равнялась 16,20 %.

По итогам минувшего месяца средний индекс силы долгосрочного тренда по семи валютам оказался равен -52,7 %, в то время как по итогам августа он находился на уровне -31,3 %, то есть упал на -21,4 процентных пункта. Таким образом индексы силы долгосрочного тренда из-за специфики их расчета менее чувствительны к колебаниям рынка по сравнению с аналогичными индексами краткосрочного тренда.

По итогам последнего месяца можно сделать вывод, что волатильность на валютном рынке повысилась, так как средняя величина стандартного отклонения (в % доходности) оказалась равна 0,41 %, в то время как по итогам августа она составила 0,36 %, то есть выросла на 0,05 процентных пункта. При этом наиболее низким стандартное отклонение по итогам последнего месяца оказалось у фунта стерлингов, величина колебаний которого равнялась 0,36 %. Соответственно, наиболее высоким стандартное отклонение в сентябре было у йены, величина колебаний которой достигла 0,50 %.

Таблица № 1 «Рыночная статистика доходности и риска по ведущим мировым валютам за сентябрь 2021 г.»

Сентябрьский спрос россиян на доллары и евро

Для того, чтобы посмотреть, каким был спрос россиян на доллары США и евро в минувшем месяце, воспользуемся данными сайта KOVALUT.RU, на котором около 150 банков размещают информацию о своих курсах продаж и покупки валюты. Сначала эти данные мы суммировали и усреднили по итогам каждого торгового дня, а затем, чтобы нагляднее показать тенденцию построили на их основе скользящие средние с периодом в пять дней.

Судя по таблице №2, в начале прошедшего месяца спрос россиян на доллары США был выше их спроса на рубли. Поэтому банки взимали с клиентов более высокую комиссию за покупку долларов, чем за их продажу. Так, на 05.09.2021 г. средняя (за пять первых дней месяца) доля комиссии за покупку доллара США составляла 55,6 % от общей маржи банка, которая тогда равнялась 2,80 руб. (1,56 руб. – комиссия за покупку долларов и плюс еще 1,24 руб. – за их продажу).

К 29.09.2021 г. спрос клиентов на доллары США снизился, а потому средняя доля комиссии банка, взимаемая с клиента при покупке доллара, упала до 49,7 % от общей маржи банка, которая тогда равнялась 2,77 руб. (1,38 руб. – комиссия за покупку долларов и плюс еще 1,39 руб. – за их продажу).

Чем выше 50% (от общей маржи) доля, взимаемая банком при покупке клиентом валюты, тем выше на нее спрос и выше шансы для ее роста. Поэтому эту цифру можно использовать в качестве одного из индикаторов роста. Тот факт, что в конце прошлого месяца услуги банков по покупке долларов США были дешевле, чем по их продаже, говорит о том, что рынок в краткосрочной перспективе ожидал укрепления рубля.

Таблица № 2 «Покупка и продажа доллара США банками РФ в сентябре 2021 г.»

Согласно данным таблицы №3, в начале минувшего месяца спрос россиян на евро был выше их спроса на рубли. Поэтому банки взимали с клиентов более высокую комиссию за покупку евро, чем за их продажу. Так, на 05.09.2021. средняя (за пять первых дней месяца) доля комиссии за покупку евро составляла 56,8 % от общей маржи банка, которая тогда равнялась 3,10 руб. (1,76 руб. – комиссия за покупку евро и плюс еще 1,34 руб. – за их продажу).

К 29.09.2021 г. спрос клиентов на евро снизился, а потому средняя доля комиссии банка, взимаемая с клиента при покупке евро, упала до 50,8 % от общей маржи банка, которая тогда равнялась 2,87 руб. ( 1,46 руб. – комиссия за покупку евро и плюс еще 1,41 руб. – за их продажу).

Чем выше 50% (от общей маржи) доля, взимаемая банком при покупке клиентом валюты, тем выше на нее спрос и выше шансы для ее роста. Поэтому эту цифру можно использовать в качестве одного из индикаторов роста. Тот факт, что в конце прошлого месяца услуги банков по покупке евро были чуть дороже, чем по их продаже, говорит о том, что рынок в краткосрочной перспективе ожидал незначительного роста спроса на евро.

По данным сайта KOVALUT.RU, среднесуточное количество обновлений банков на этом портале по покупке и продаже доллара США и евро снизилась с 24797 в начале минувшего месяца до 19537 к его концу или на 21,2 %,, то есть можно сказать, что волатильность спроса по доллару США и евро уменьшилась.

Таблица № 3 «Покупка и продажа евро банками РФ в сентябре 2021 г.»

Прогнозируемая валютная доходность на конец октября 2021 года

Теперь давайте построим прогнозы по курсам ведущих мировых валют на конец октября т. г., а также по итогам каждого торгового дня этого месяца. Для прогнозирования ожидаемого роста или падения валюты воспользуемся статистической базой данных Центробанка РФ за период с начала 2000 года по сентябрь 2021 года о росте или снижении официального курса российской валюты по сравнению с ее предыдущим уровнем. При этом будем строить прогнозы с опережением в один, два, три торговых дня… и так далее вплоть до последнего торгового дня месяца.

Для прогнозирования будем использовать статистику по разнице между текущим и предыдущим курсами валют по каждому временному интервалу. Поскольку объем расчетов из-за такого подхода к прогнозированию резко возрастает, то для решения этой задачи будем применять язык программирования R. Заметим также, что методика расчетов построена таким образом, что прогнозируемый курс валюты должен с 95% уровнем надежности оказаться в рамках нижней и верхней границ интервальных прогнозов. Соответственно, риск выхода курса валюты за диапазон прогноза у нас равен 5%.

Сводная информация по прогнозируемому курсу семи валют на конец октября т. г. представлена в таблице № 4. Согласно полученным интервальным прогнозам, доходность, например, доллара США в конце октября (по сравнению с концом сентября ) может оказаться в диапазоне от -4,84 % до 7,54 %.

На наш взгляд, особо стоит обратить внимание на такой показатель, как представленный в таблице № 4 диапазон колебаний в доходности, характеризующий разницу между доходностью по верхней и нижней границам интервальных прогнозов. Фактически эту цифру можно считать прогнозируемой волатильностью по каждой валюте, рассчитанной по итогам прошлых торгов.

Согласно составленным интервальным прогнозам, наиболее низким диапазон колебаний в доходности оказался у канадский доллар, величина колебаний которого равняется 10,62 процентным пунктам. В то время как наиболее высокий диапазон колебаний в доходности ожидается по курсу фунт стерлингов, величина колебаний которого равнялась 13,76 процентным пунктам.

Таблица № 4 «Ожидаемая доходность на конец октября 2021 г.»

Прогнозы по курсу доллара США

Согласно нашему прогнозу, составленному в конце августа, курс доллара США в конце сентября т. г. должен был быть не ниже 70,0487 руб. и не выше 79,0601 руб., в то время как фактически официальный курс американского доллара оказался равен 72,7608 руб., то есть в рамках прогноза. См. график на рис. 3.

При этом в ходе минувшего месяца курс доллара США 09.09.2021 г. находился на своем локальном максимуме, когда он равнялся 73,4421 руб., а до своего локального минимума валюта упала 17.09.2021 г., когда ее курс равнялся 72,4329 руб. На графике нижняя и верхняя границы интервального прогноза обозначены красным цветом.

Рис. 3. Колебания курса доллара США в рамках интервального прогноза, в руб.

В течение сентября курс доллара США упал с 73,5744 руб. до 72,7608 руб. или на 1,11 %. При этом регрессионный анализ ежедневной динамики курса доллара показывает, что его сентябрьский тренд может быть описан следующей формулой:

Y = 73,1512 руб. -0,0196 руб. * t

Где t – порядковый номер торгового дня, начиная с первого торгового дня сентября т. г.=1.

Иначе говоря, в течение сентября т. г. курс доллара США в среднем ежедневно падал на 2,0 коп. при расчетном исходном уровне, равном 73,1512 руб. Таким образом по этой валюте в прошлом месяце наблюдался понижательный тренд. При этом коэффициентом детерминации уравнения тренда объясняется 20,82 % динамики курса валюты, то есть этот тренд можно считать очень слабым. Значимость коэффициента уравнения регрессии, характеризующего ежедневный рост курса доллара США оказалась равна 0,03, поэтому данный коэффициент можно считать статистически значимым.

Сохранится ли этот тренд в октябре? Анализ динамики ежемесячных курсов валют за последние 20 лет свидетельствует о том, что, сезонный фактор способствует в октябре снижению курса доллара в среднем на 0,83 %. Причем, в целом за весь исследуемый 20-летний период сезонный фактор в этом месяце в 51,3 % случаях приводил к снижению курса доллара США, а в 48,70 % случаях, напротив, в этом месяце на рынке наблюдался противоположный тренд.

Теперь давайте посмотрим, каким будет курс доллара США на конец октября т. г., а также по итогам каждого торгового дня этого месяца. Для прогнозирования ожидаемого роста или падения доллара США воспользуемся статистической базой данных за последние 20 лет. Точечный и интервальный прогнозы, рассчитанные с помощью языка программирования R, размещены в таблице № 5. Согласно точечному прогнозу, курс доллара на 30 октября 2021 г. будет равен 73,7407 руб., а в соответствии с более надежным интервальным прогнозом нижняя граница курса доллара составит 69,2356 руб., а верхняя – 78,2458 руб.

В то время как 1 октября 2021 г., согласно точечному прогнозу, курс доллара США будет равен 72,7856 руб., а в соответствии с интервальным прогнозом нижняя граница курса доллара составит 71,9776 руб., а верхняя – 73,5936 руб. При этом легко заметить, что по мере роста прогнозируемого периода в связи с ростом неопределенности, а, следовательно, и повышением риска, существенно расширяется интервал прогноза. В частности, диапазон интервального прогноза для 1 октября 2021 г. равен 1,6160 руб., а для 30.10.2021 г. – 9,0102 руб.

Точечные и интервальные прогнозы по курсу доллара США и по другим шести валютам размещены, соответственно, в таблицах № 5-11.

Таблица № 5 «Прогноз по курсу доллара США на октябрь 2021 г.»

Прогнозы по курсу евро

Судя по графику на рис. 4, курс евро в конце сентября т. г. должен был быть не ниже 82,8299 руб. и не выше – 93,2232 руб., в то время как фактически официальный курс евро оказался равен 84,8755 руб., то есть в рамках прогноза.

При этом в ходе последнего месяца курс евро достиг своего локального максимума 09.09.2021 г., когда он равнялся 86,9114 руб., а до своего локального минимума валюта упала 29.09.2021 г., когда ее курс равнялся 84,6752 руб.

Рис. 4. Колебания курса евро в рамках интервального прогноза, в руб.

В течение сентября т. г. курс евро упал с 86,8104 руб. до 84,8755 руб. или на 2,23 %. При этом регрессионный анализ ежедневной динамики курса евро показывает, что его сентябрьский тренд может быть описан следующей формулой:

Y = 86,9549 руб.-0,0887 руб. * t

Где t – порядковый номер торгового дня, начиная с первого торгового дня сентября т. г.=1.

Иначе говоря, в течение сентября т. г. курс евро в среднем ежедневно падал на 8,9 коп. при расчетном исходном уровне, равном 86,95 руб. Таким образом по этой валюте в прошлом месяце наблюдался понижательный тренд. При этом коэффициентом детерминации уравнения тренда объясняется 79,3 % динамики курса валюты, то есть этот тренд можно считать сильным. Значимость коэффициента ежедневного роста курса евро оказалась равна 0.00, то есть данный коэффициент можно считать статистически значимым.

Каким будет тренд по евро в октябре? Анализ динамики ежемесячных курсов валют за последние 20 лет свидетельствует о том, что в октябре сезонный фактор способствует снижению курса евро среднем на 0,92 %. Причем, в целом за весь исследуемый 20-летний период сезонный фактор в этом месяце в 51,7 % случаях приводил к снижению курса евро, а в 48,3 % случаях, напротив, в этом месяце на рынке наблюдался противоположный тренд.

Теперь давайте посмотрим, каким будет курс евро 30 октября 2021 г., а также по итогам каждого торгового дня этого месяца. Прогнозы, рассчитанные с помощью языка программирования R, размещены в таблице № 6. Согласно точечному прогнозу, курс евро на 30.10.2021 г. будет равен 86,0961 руб. В соответствии с более надежным интервальным прогнозом на эту же дату нижняя граница курса евро будет равна 80,9041 руб., а верхняя – 91,2881 руб.

В то время как на 01.10.2021 г., согласно точечному прогнозу, курс евро будет равен 84,9362 руб., а в соответствии с интервальным прогнозом нижняя граница курса евро составит 84,0010 руб., а верхняя – 85,8714 руб. При этом по мере роста прогнозируемого периода в связи с ростом неопределенности, а, следовательно, и повышением риска, существенно расширяется интервал прогноза. Так, диапазон интервального прогноза (разница между верхней и нижней его границей) для 01.10.2021 г. равен 1,8704 руб., а для 30.10.2021 г. – 10,384 руб.

Таблица № 6 «Прогноз по курсу евро на октябрь 2021 г.»

Прогнозы по курсу йены

Судя по графику на рис. 5, курс йены в конце сентября т. г. должен был быть не ниже 63,2635 руб. и не выше 72,0958 руб., ну а фактически официальный курс йены оказался равен 65,4177 руб., то есть в рамках прогноза.

При этом в ходе последнего месяца курс йены достиг своего локального максимума 21.09.2021 г., когда он равнялся 66,8625 руб., а до своего локального минимума валюта упала 29.09.2021 г., когда ее курс равнялся 65,1614 руб.

Рис. 5. Колебания курса йены в рамках интервального прогноза, в руб.

В течение сентября т. г. курс йены упал с 66,9924 руб. до 65,4177 руб. или на 2,35 %. Регрессионный анализ ежедневной динамики курса йены показывает, что его сентябрьский тренд может быть описан следующей формулой:

Y = 66,6682 руб.-0,0356 руб. * t

Где t – порядковый номер торгового дня, начиная с первого торгового дня сентября т. г.=1.

Судя по уравнению, в течение сентября т. г. курс йены в среднем ежедневно падал на 3,6 коп. при расчетном исходном уровне, равном 66,67 руб. Таким образом, согласно нашей формуле, по йене в прошлом месяце наблюдался понижательный тренд. При этом коэффициентом детерминации объясняется 28,8 % динамики курса валюты, то есть этот тренд можно считать очень слабым. Значимость коэффициента регрессии в этом уравнении оказалась равна 0,01, то есть данный коэффициент можно считать статистически значимым.

Какой будет тренд у йены в октябре? Анализ динамики ежемесячных курсов валюты за последние 20 лет свидетельствует о том, что в октябре сезонный фактор способствует росту на 0,34 %. Причем, в целом за весь 20-летний период сезонный фактор в октябре в 57,9 % случаях приводил к росту курса йены, а в 42,1 % случаях, напротив, в этом месяце на рынке наблюдался противоположный тренд.

Теперь давайте посмотрим, каким будет курс йены 30 октября 2021 г., а также по итогам каждого торгового дня этого месяца. Прогнозы, составленные с помощью языка R, размещены в таблице № 7. Согласно точечному прогнозу, курс йены на 30 октября 2021 г. будет равен 66,1056 руб. В соответствии с интервальным прогнозом на эту же дату нижняя граница курса йены составит 61,6916 руб., а верхняя – 70,5196 руб.

В то время как 01.10.2021 г., согласно точечному прогнозу, курс йены будет равен 65,4800 руб., а в соответствии с интервальным прогнозом нижняя граница курса йены будет равна 64,5702 руб., верхняя – 66,3897 руб. При этом легко заметить, что по мере роста прогнозируемого периода в связи с ростом неопределенности, а, следовательно, и повышением риска, существенно расширяется интервал прогноза. Так, диапазон интервального прогноза (разница между верхней и нижней его границей) для 01.10.2021 г. равен 1,8195 руб., а для 30 октября 2021 г. – 8,828 руб.

Таблица № 7 «Прогноз по курсу йены на октябрь 2021 г.»

Прогнозы по курсу фунта стерлингов

Судя по графику на рис. 6, курс фунта стерлингов в конце сентября т. г. должен был быть не ниже 95,0839 руб. и не выше 108,7358 руб., ну а фактический официальный курс этой валюты оказался равен 98,3726 руб., то есть в рамках прогноза.

При этом в ходе последнего месяца курс фунта стерлингов достиг своего локального максимума 08.09.2021 г., когда он равнялся 101,0986 руб., а до своего локального минимума валюта упала 30.09.2021 г., когда ее курс равнялся 98,3726 руб.

Рис. 6. Колебания курса фунта стерлингов в рамках интервального прогноза, в руб.

В течение сентября т. г. курс фунта стерлингов упал с 101,3119 руб. до 98,3726 руб. или на 2,90 %. При этом регрессионный анализ ежедневной динамики курса фунта показывает, что его тренд за минувший месяц может быть описан следующей формулой:

Y = 101,4236 руб. -0,0959 руб. * t

Где t – порядковый номер торгового дня, начиная с первого торгового дня сентября т. г.=1.

Согласно нашей формуле, в течение сентября т. г. курс фунта стерлингов в среднем ежедневно снижался на 9,59 коп. при расчетном исходном уровне, равном 101,42 руб. Таким образом по фунту в прошлом месяце наблюдался понижательный тренд. При этом коэффициентом детерминации уравнения тренда объясняется 68,0 % динамики курса валюты, то есть этот тренд можно считать средним. Значимость коэффициента регрессии в этом уравнении оказалась равна 0,00, то есть этот коэффициент можно считать статистически значимым.

Каким будет тренд в октябре? Динамика валюты за последние 20 лет свидетельствует о том, что курс фунта в этом месяце под воздействием сезонного фактора в среднем обычно снижался на 0,79 %. За весь 20-летний период в октябре в 62,6 % случаях курс британской валюты снижался, а в 37,4 % случаях в этом месяце наблюдался противоположный тренд.

Теперь давайте посмотрим, каким будет курс британского фунта 30 октября 2021 г. Согласно точечному прогнозу, курс фунта стерлингов будет равен 98,9676 руб., в соответствии с интервальным прогнозом нижняя граница его курса составит 92,1985 руб., а верхняя – 105,7367 руб. При этом по мере роста прогнозируемого периода в связи с ростом неопределенности, а, следовательно, и повышением риска, существенно расширяется интервал прогноза. Так, диапазон интервального прогноза для 1 октября 2021 г. равен 2,3678 руб., а для 30 октября 2021 г. – 13,5382 руб.

Таблица № 8 «Прогноз по курсу фунта стерлингов на октябрь 2021 г.»

Прогнозы по курсу швейцарского франка

Судя по графику на рис. 7, курс швейцарского франка в конце сентября т. г. должен был быть не ниже 76,5550 руб. и не выше 86,2319 руб., ну а фактический официальный курс этой валюты оказался равен 78,3216 руб., то есть в рамках прогноза.

При этом в ходе последнего месяца курс франка достиг своего локального максимума 01.09.2021 г., когда он равнялся 80,1291 руб., а до своего локального минимума валюта упала 29.09.2021 г., когда ее курс равнялся 78,1424 руб.

Рис. 7. Колебания курса швейцарского франка в рамках интервального прогноза, в руб.

В течение сентября т. г. курс швейцарского франка упал с 80,4972 руб. до 78,3216 руб. или на 2,70 %. При этом регрессионный анализ ежедневной динамики курса франка показывает, что его тренд за минувший месяц может быть описан следующей формулой:

Y = 80,1094 руб.-0,0836 руб. * t

Где t – порядковый номер торгового дня, начиная с первого торгового дня сентября т. г.=1.

Таким образом в течение сентября т. г. курс швейцарского франка в среднем ежедневно снижался на 8,4 коп. при расчетном исходном уровне, равном 80,11 руб. Следовательно, по этой валюте в прошлом месяце наблюдался понижательный тренд. Причем, коэффициентом детерминации уравнения тренда объяснялось 78,7 % динамики курса валюты, то есть этот тренд можно считать сильным. Значимость коэффициента ежедневного роста швейцарского франка равна 0,00, то есть данный коэффициент можно считать статистически значимым.

Сохранится ли этот тренд в октябре? Рыночные данные за последние 20 лет говорят о том, что курс франка в этом месяце под воздействием сезонного фактора в среднем обычно снижался на 1,22 %. Причем, в целом за весь исследуемый период сезонный фактор в этом месяце в 61,6 % случаях приводил к снижению франка, а в 38,4 % случаях, напротив, в этом месяце на рынке наблюдался противоположный тренд.

Теперь давайте посмотрим, каким будет курс швейцарского франка 30 октября 2021 г. Согласно точечному прогнозу, курс швейцарского франка будет равен 79,2190 руб., а в соответствии с интервальным прогнозом нижняя граница курса франка составит 74,392 руб., а верхняя – 84,0459 руб. При этом по мере роста прогнозируемого периода в связи с ростом неопределенности, а, следовательно, и повышением риска, существенно расширяется интервал прогноза. Так, диапазон интервального прогноза для 1 октября 2021 г. равен 1,7868 руб., а для 30 октября 2021 г. – 9,6539 руб.

Таблица № 9 «Прогноз по курсу швейцарского франка на октябрь 2021 г.»

Прогнозы по курсу канадского доллара

Судя по графику на рис. 8, курс канадского доллара в конце сентября т. г. должен был быть не ниже 56,0857 руб. и не выше 62,1748 руб., ну а фактический официальный курс этой валюты оказался равен 57,3462 руб., то есть в рамках прогноза. При этом в ходе последнего месяца курс канадского доллара достиг своего локального максимума 8 сентября 2021 г., когда он равнялся 58,2313 руб., а до своего локального минимума валюта упала 23.09.2021 г., когда ее курс равнялся 56,9424 руб.

Рис. 8. Колебания курса канадского доллара в рамках интервального прогноза, в руб.

В течение сентября т. г. курс канадского доллара упал с 58,3553 руб. до 57,3462 руб. или на 1,73 %. При этом регрессионный анализ ежедневной динамики курса доллара показывает, что его тренд за минувший месяц может быть описан следующей формулой:

Y = 58,1546 руб. -0,0454 руб. * t

Где t – порядковый номер торгового дня, начиная с первого торгового дня сентября т. г.=1.

Таким образом в течение сентября т. г. курс канадского доллара в среднем ежедневно снижался на 4,5 коп. при расчетном исходном уровне, равном 58,1546 руб. Следовательно, по этой валюте в прошлом месяце наблюдался понижательный тренд. При этом коэффициентом детерминации уравнения тренда объясняется 68,2 % динамики курса валюты, то есть этот тренд можно считать средним. Значимость коэффициента ежедневного роста канадского доллара равна 0,00, то есть данный коэффициент можно считать статистически значимым.

Сохранится ли этот тренд в октябре? Рыночная статистика за последние 20 лет говорит о том, что курс канадского доллара в этом месяце под воздействием сезонного фактора в среднем обычно снижался на 0,57 %. Причем, в целом за 20-летний период сезонный фактор в этом месяце в 63,8 % случаях приводил к падению курса канадского доллара, а в 36,2 % случаях, напротив, в этом месяце на рынке наблюдался противоположный тренд.

Теперь давайте посмотрим, каким будет курс канадского доллара 30 октября 2021 г. Согласно точечному прогнозу, курс канадского доллара будет равен 58,1206 руб., в соответствии с интервальным прогнозом его нижняя граница составит 55,0767 руб., а верхняя – 61,1645 руб. При этом по мере роста прогнозируемого периода в связи с ростом неопределенности, а, следовательно, и повышением риска, существенно расширяется интервал прогноза. Так, диапазон интервального прогноза для 1 октября 2021 г. равен 1,1243 руб., а для 30 октября 2021 г. – 6,0878 руб.

Таблица № 10 «Прогноз по курсу канадского доллара на октябрь 2021 г.»

Прогнозы по курсу австралийского доллара