6 октября 2021 Открытие Сыроваткин Олег

Ожидания на старт торгов

Внешний фон перед стартом торгов в РФ выглядит умеренно негативным. Азиатские фондовые индексы снижаются вместе с фьючерсами на S&P 500, а нефть консолидируется в области достигнутых накануне трехлетних максимумов.

Доходность 10-летних гособлигаций США превысила максимум 28 сентября и достигла 1,571%, что является новым рекордным значением с 17 июня. В пятницу будут опубликованы данные по рынку труда США за сентябрь, которые могут оказать влияние на рыночные ожидания по ставкам.

Торги акциями China Evergrande Group остаются в приостановленном состоянии: рынок ждет объявления о «важнейшей транзакции». S&P, Fitch и Moody’s понизили кредитный рейтинг другого китайского девелопера Fantasia Holdings до дефолтного или преддефолтного уровня.

Рынок акций РФ берет новые высоты

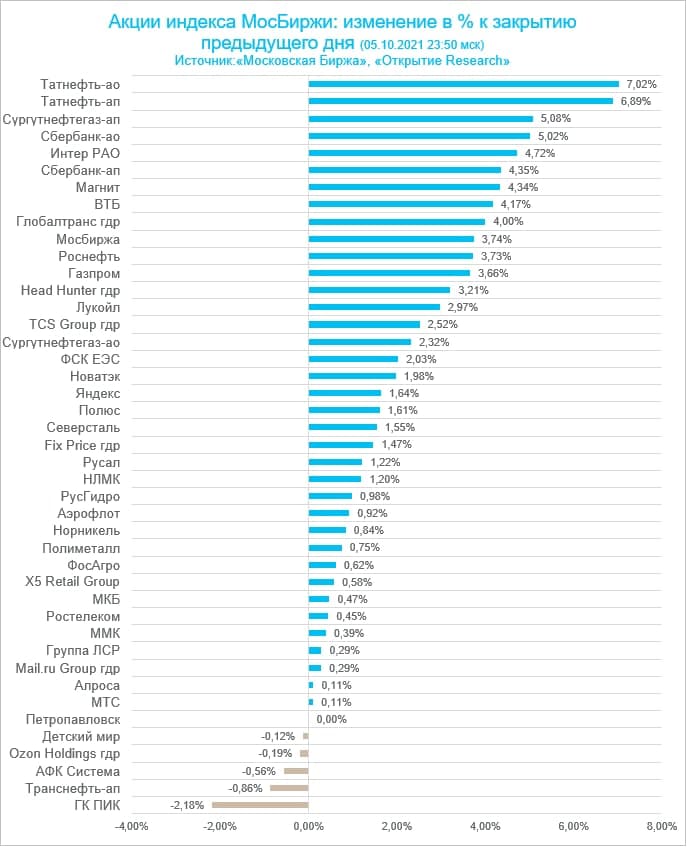

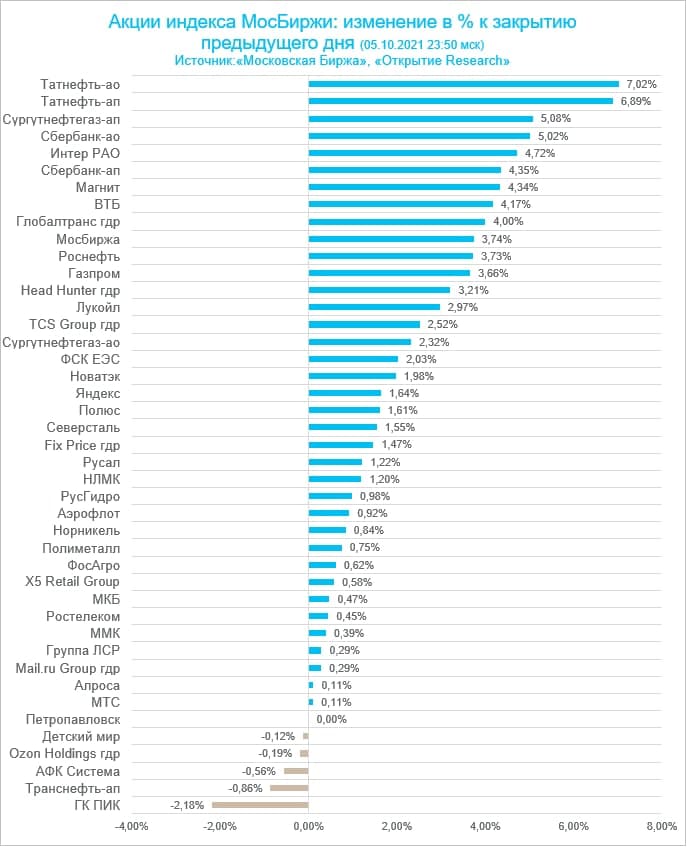

Во вторник, 5 октября, рынок акций РФ показал мощный рост: рублевый индекс Мосбиржи впервые превысил отметку 4 200 п., которая была нашей целью, и достиг нового рекордного значения на уровне 4 225,16 п., а долларовый индекс РТС превысил 1 800 п. и поднялся до свежих максимумов с августа 2011 года на уровне 1 840,37 п. Если в понедельник российский фондовый рынок обновил максимумы благодаря тяжеловесам, типа Сбербанка и представителей нефтегазового сектора во главе с «Газпромом», то вчера обновление максимумов происходило на фоне широкомасштабного роста. В индексе МосБиржи на каждую подешевевшую бумагу приходилось более 4-х подорожавших.

На 18:50 мск:

Индекс МосБиржи — 4 223,85 п. (+2,7%), с нач. года +28,4%

Индекс РТС — 1 840,11 п. (+3,0%), с нач. года +32,6%

Президент России Владимир Путин назвал ситуацию на энергетическом рынке Европы «истерикой и неразберихой». Цены на газ в Европе взлетали выше $1 450 долларов за тысячу кубометров. Дорожающий газ стимулирует рост цен на нефть, поскольку в настоящий момент его стоимость уже эквивалентна $210+ за баррель нефти. На этом фоне акции российских экспортеров энергоносителей пользуются повышенным спросом.

9 отраслевых индексов выросли и 1 снизился. Лидирующий по темпам роста с начала года строительный сектор упал на 2,8% (+62% с начала года) и стал аутсайдером дня. Этот отраслевой индекс состоит из бумаг 4-х застройщиков: три из них выросли во вторник, однако бумаги «ПИК» подешевели на 4,5%, а их вес в отраслевом индексе составляет 64,7%. Нефтегазовый сектор по итогам дня вырос на 3,4% (+36,5% с начала года) и стал лидером роста.

Из 43 акций индекса МосБиржи 35 подорожали и 8 потеряли в цене.

Рынок акций США ждет начала сезона корпоративной отчетности

Во вторник рынок акций США продолжил консолидироваться внутри торгового диапазона предыдущих трех сессий, однако ведущие американские фондовые индексы показали неплохой рост благодаря восстановлению технологических компаний. Акции Netflix подорожали на 5,2% и достигли рекордного максимума, Facebook отскочил на 2,1%, а другие члены клуба FAANMG, т. е. Apple, Amazon, Alphabet (Google) и Microsoft, прибавили как минимум 1%. Nasdaq 100 показал максимальный рост за последний месяц, и укреплению технологических компаний не смог помешать даже заметный рост трежерис, который в немалой степени был обусловлен ростом цен на энергоносители.

На 23:00 мск:

S&P 500 — 4 346 п. (+1,05%), с нач. года +15,7%

Dow — 34 315 п. (+0,92%), с нач. года +12,12%

Nasdaq — 14 434 п. (+1,25%), с нач. года +11,99%

Компоненты S&P 500 показывали очень сильную динамику: выросли 9 из 11 основных секторов индекса: наилучшую динамику показали финансовые компании (+1,78) %, телекомы (+1,59%) и IT-компании (+1,46%). Подешевели только акции компаний сектора недвижимости (-0,86%) и ЖКХ (-0,19%). 73% компонентов S&P 500 подорожали и 27% подешевели.

В ближайшие недели в США наберет силу сезон корпоративной отчетности, который может стать новым важным драйвером рыночной динамики. Таким образом, риски, связанные с ростом рыночных ставок и перспективами сокращения программы покупки активов в США, смогут как минимум на какое-то время отойти на второй план.

Bloomberg Intelligence прогнозирует, что выручка компаний из S&P 500 вырастет в среднем на 14,6%, а аналогичные результаты FAAMG окажутся еще лучше и составят от +16,5% у Amazon до +37,5% у Alphabet. Все пять компаний должны отчитаться до конца октября.

Индекс ISM в сфере услуг вырос в сентябре до 61,9 п., превысив как консенсус-прогноз на уровне 59,9 п., так и августовское значение на уровне 61,7 п. Сильная макроэкономическая статистика может стать еще одним аргументом для ФРС в пользу сокращения программы покупки активов. В пятницу будут опубликованы данные по рынку труда США за сентябрь, которые могут помочь инвесторам лучше понять намерения регулятора в плане тейперинга. В понедельник президент ФРБ Сент-Луиса Джеймс Буллард отметил, что повышенное ценовое давление, возможно, меняет менталитет бизнеса и потребителей, помогая им лучше приспособиться к более высокой инфляции.

Доллар растет вместе с доходностью трежерис

Доллар дорожает против всех валют Большой десятки на фоне продолжающегося роста доходности облигаций Казначейства США. Доходность десятилеток превысила максимум 28 сентября и достигла 1,571%, что является новым рекордным значением с 17 июня. В США индикатор уровня безубыточности инфляции, который отражает ожидания участников рынка по среднегодовой инфляции на горизонте ближайших 10 лет, вырос до рекордных с мая 2,49%. Рост инфляционных ожиданий может побудить инвесторов закладывать в цены ожидания более раннего начала цикла повышения ставок в США, что окажет поддержку доллару.

Большинство валют развивающихся стран дешевели утром в среду по отношению к доллару на фоне усиления антирисковых настроений, и лишь 8 из 24 валют EM укрепились к доллару по итогам торгов во вторник. Рубль (+0,2%) вместе с колумбийским песо (+0,27%) и южноафриканским рандом (+0,3%) показали наилучшую динамику против доллара.

Российская валюта продолжает демонстрировать, что ей не по пути с другими представителями сегмента Emerging Markets. Рубль продолжает извлекать выгоду из рыночной конъюнктуры, как валюта страны-экспортера энергоносителей, где центробанк оперативно реагирует на повышение инфляции соответствующим повышением ставок. Однако мы не видим существенного потенциала укрепления рубля к доллару, так как ждем роста доллара против основных валют на фоне рисков, связанных с проблемами на рынке недвижимости Китая. 70 рублей за доллар в 4-м квартале выглядит возможными в том случае, если цены на нефть закрепятся в диапазоне $85-$90 за баррель. Но на конец года более вероятен курс около 71,50–72,00. При этом потенциал укрепления рубля к евро выше. Здесь мы можем увидеть 81–82 за единицу единой европейской валюты.

Нефть консолидируется в области трехлетних максимумов

Цены на нефть Brent консолидируются неподалеку от достигнутых накануне трехлетних максимумов на уровне $83,13 за баррель. В понедельник ОПЕК+ решил придерживаться намеченного плана и продолжить ежемесячно увеличивать добычу черного золота на 0,4 млн б/д. Накануне этого события на рынке ходили разговоры о том, что альянс может пойти на более масштабное увеличение добычи, чтобы улучшить рыночный баланс, который в последнее время сдвинулся в сторону дефицита на фоне европейского и азиатского энергетического кризиса. Мировые запасы нефти находятся на низком уровне, и ОПЕК+ ждет их дальнейшего сокращения.

На 07:55 мск:

Brent, $/бар. — 82,57 (+0,04%)

WTI, $/бар. — 78,94 (+0,01%)

Urals, $/бар. — 80,13 (-0,07%)

Золото, $/тр. унц. — 1 753 (-0,4%)

Серебро, $/тр. унц. — 22,42 (-0,91%)

Алюминий, $/т — 2 907 (-0,46%)

Медь, $/т — 9 036 (-1,48%)

Никель, $/т — 17 995 (-0,70%)

Внешний фон перед стартом торгов в РФ выглядит умеренно негативным. Азиатские фондовые индексы снижаются вместе с фьючерсами на S&P 500, а нефть консолидируется в области достигнутых накануне трехлетних максимумов.

Доходность 10-летних гособлигаций США превысила максимум 28 сентября и достигла 1,571%, что является новым рекордным значением с 17 июня. В пятницу будут опубликованы данные по рынку труда США за сентябрь, которые могут оказать влияние на рыночные ожидания по ставкам.

Торги акциями China Evergrande Group остаются в приостановленном состоянии: рынок ждет объявления о «важнейшей транзакции». S&P, Fitch и Moody’s понизили кредитный рейтинг другого китайского девелопера Fantasia Holdings до дефолтного или преддефолтного уровня.

Рынок акций РФ берет новые высоты

Во вторник, 5 октября, рынок акций РФ показал мощный рост: рублевый индекс Мосбиржи впервые превысил отметку 4 200 п., которая была нашей целью, и достиг нового рекордного значения на уровне 4 225,16 п., а долларовый индекс РТС превысил 1 800 п. и поднялся до свежих максимумов с августа 2011 года на уровне 1 840,37 п. Если в понедельник российский фондовый рынок обновил максимумы благодаря тяжеловесам, типа Сбербанка и представителей нефтегазового сектора во главе с «Газпромом», то вчера обновление максимумов происходило на фоне широкомасштабного роста. В индексе МосБиржи на каждую подешевевшую бумагу приходилось более 4-х подорожавших.

На 18:50 мск:

Индекс МосБиржи — 4 223,85 п. (+2,7%), с нач. года +28,4%

Индекс РТС — 1 840,11 п. (+3,0%), с нач. года +32,6%

Президент России Владимир Путин назвал ситуацию на энергетическом рынке Европы «истерикой и неразберихой». Цены на газ в Европе взлетали выше $1 450 долларов за тысячу кубометров. Дорожающий газ стимулирует рост цен на нефть, поскольку в настоящий момент его стоимость уже эквивалентна $210+ за баррель нефти. На этом фоне акции российских экспортеров энергоносителей пользуются повышенным спросом.

9 отраслевых индексов выросли и 1 снизился. Лидирующий по темпам роста с начала года строительный сектор упал на 2,8% (+62% с начала года) и стал аутсайдером дня. Этот отраслевой индекс состоит из бумаг 4-х застройщиков: три из них выросли во вторник, однако бумаги «ПИК» подешевели на 4,5%, а их вес в отраслевом индексе составляет 64,7%. Нефтегазовый сектор по итогам дня вырос на 3,4% (+36,5% с начала года) и стал лидером роста.

Из 43 акций индекса МосБиржи 35 подорожали и 8 потеряли в цене.

Рынок акций США ждет начала сезона корпоративной отчетности

Во вторник рынок акций США продолжил консолидироваться внутри торгового диапазона предыдущих трех сессий, однако ведущие американские фондовые индексы показали неплохой рост благодаря восстановлению технологических компаний. Акции Netflix подорожали на 5,2% и достигли рекордного максимума, Facebook отскочил на 2,1%, а другие члены клуба FAANMG, т. е. Apple, Amazon, Alphabet (Google) и Microsoft, прибавили как минимум 1%. Nasdaq 100 показал максимальный рост за последний месяц, и укреплению технологических компаний не смог помешать даже заметный рост трежерис, который в немалой степени был обусловлен ростом цен на энергоносители.

На 23:00 мск:

S&P 500 — 4 346 п. (+1,05%), с нач. года +15,7%

Dow — 34 315 п. (+0,92%), с нач. года +12,12%

Nasdaq — 14 434 п. (+1,25%), с нач. года +11,99%

Компоненты S&P 500 показывали очень сильную динамику: выросли 9 из 11 основных секторов индекса: наилучшую динамику показали финансовые компании (+1,78) %, телекомы (+1,59%) и IT-компании (+1,46%). Подешевели только акции компаний сектора недвижимости (-0,86%) и ЖКХ (-0,19%). 73% компонентов S&P 500 подорожали и 27% подешевели.

В ближайшие недели в США наберет силу сезон корпоративной отчетности, который может стать новым важным драйвером рыночной динамики. Таким образом, риски, связанные с ростом рыночных ставок и перспективами сокращения программы покупки активов в США, смогут как минимум на какое-то время отойти на второй план.

Bloomberg Intelligence прогнозирует, что выручка компаний из S&P 500 вырастет в среднем на 14,6%, а аналогичные результаты FAAMG окажутся еще лучше и составят от +16,5% у Amazon до +37,5% у Alphabet. Все пять компаний должны отчитаться до конца октября.

Индекс ISM в сфере услуг вырос в сентябре до 61,9 п., превысив как консенсус-прогноз на уровне 59,9 п., так и августовское значение на уровне 61,7 п. Сильная макроэкономическая статистика может стать еще одним аргументом для ФРС в пользу сокращения программы покупки активов. В пятницу будут опубликованы данные по рынку труда США за сентябрь, которые могут помочь инвесторам лучше понять намерения регулятора в плане тейперинга. В понедельник президент ФРБ Сент-Луиса Джеймс Буллард отметил, что повышенное ценовое давление, возможно, меняет менталитет бизнеса и потребителей, помогая им лучше приспособиться к более высокой инфляции.

Доллар растет вместе с доходностью трежерис

Доллар дорожает против всех валют Большой десятки на фоне продолжающегося роста доходности облигаций Казначейства США. Доходность десятилеток превысила максимум 28 сентября и достигла 1,571%, что является новым рекордным значением с 17 июня. В США индикатор уровня безубыточности инфляции, который отражает ожидания участников рынка по среднегодовой инфляции на горизонте ближайших 10 лет, вырос до рекордных с мая 2,49%. Рост инфляционных ожиданий может побудить инвесторов закладывать в цены ожидания более раннего начала цикла повышения ставок в США, что окажет поддержку доллару.

Большинство валют развивающихся стран дешевели утром в среду по отношению к доллару на фоне усиления антирисковых настроений, и лишь 8 из 24 валют EM укрепились к доллару по итогам торгов во вторник. Рубль (+0,2%) вместе с колумбийским песо (+0,27%) и южноафриканским рандом (+0,3%) показали наилучшую динамику против доллара.

Российская валюта продолжает демонстрировать, что ей не по пути с другими представителями сегмента Emerging Markets. Рубль продолжает извлекать выгоду из рыночной конъюнктуры, как валюта страны-экспортера энергоносителей, где центробанк оперативно реагирует на повышение инфляции соответствующим повышением ставок. Однако мы не видим существенного потенциала укрепления рубля к доллару, так как ждем роста доллара против основных валют на фоне рисков, связанных с проблемами на рынке недвижимости Китая. 70 рублей за доллар в 4-м квартале выглядит возможными в том случае, если цены на нефть закрепятся в диапазоне $85-$90 за баррель. Но на конец года более вероятен курс около 71,50–72,00. При этом потенциал укрепления рубля к евро выше. Здесь мы можем увидеть 81–82 за единицу единой европейской валюты.

Нефть консолидируется в области трехлетних максимумов

Цены на нефть Brent консолидируются неподалеку от достигнутых накануне трехлетних максимумов на уровне $83,13 за баррель. В понедельник ОПЕК+ решил придерживаться намеченного плана и продолжить ежемесячно увеличивать добычу черного золота на 0,4 млн б/д. Накануне этого события на рынке ходили разговоры о том, что альянс может пойти на более масштабное увеличение добычи, чтобы улучшить рыночный баланс, который в последнее время сдвинулся в сторону дефицита на фоне европейского и азиатского энергетического кризиса. Мировые запасы нефти находятся на низком уровне, и ОПЕК+ ждет их дальнейшего сокращения.

На 07:55 мск:

Brent, $/бар. — 82,57 (+0,04%)

WTI, $/бар. — 78,94 (+0,01%)

Urals, $/бар. — 80,13 (-0,07%)

Золото, $/тр. унц. — 1 753 (-0,4%)

Серебро, $/тр. унц. — 22,42 (-0,91%)

Алюминий, $/т — 2 907 (-0,46%)

Медь, $/т — 9 036 (-1,48%)

Никель, $/т — 17 995 (-0,70%)

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба