7 октября 2021 banki.ru Емельянов Валерий

Розничных инвесторов в России можно условно поделить на «славянофилов» и «западников». Первые предпочитают отечественные ценные бумаги, вторых притягивают иностранные активы, в основном акции США. Новичкам рынка будет полезно узнать, чем принципиально отличаются эти два рынка.

Лучшие «фишки»

Для тех, кто совершает первые покупки на рынке, очень важно не ошибиться. Негативный опыт, связанный с потерей денег, как правило, на много лет отбивает всякое желание инвестировать. Чтобы не повторять чужих ошибок, стоит начинать с лучших акций.

Термин «голубые фишки» появился не случайно. Это элита фондового рынка во всех смыслах. Такие компании входят в крупные индексы, а значит, их годами держат и докупают институциональные инвесторы: пенсионные и суверенные фонды, страховые компании, банки.

Но даже из «голубых фишек» далеко не всякая может подойти новичку. Например, финансовая компания Berkshire Hathaway легендарного Баффета — седьмая по размеру в США, и она входит в ключевые индексы. Но по объему сделок не попадает даже в топ-500, а в России на Санкт-Петербургской бирже находится в конце первой сотни.

Российские «суперфишки»

Из примера с Berkshire Hathaway следует первый и самый важный критерий выбора — ликвидность. Не размер компании, а именно ликвидность ее акций, то есть объем торгов с ценными бумагами. Этот критерий хорош тем, что позволяет сравнивать акции из разных стран.

На российском рынке все «голубые фишки» укладываются в список из 44 компаний, которые формируют индексы Мосбиржи и РТС. Опять же не все они подойдут новичку. Есть топ-6, которые лидируют с большим отрывом от остальных. Это компании с объемом торгов от 1 трлн рублей в год: СберБанк, «Газпром», «Норникель»,«ЛУКОЙЛ», «Роснефть» и «Яндекс».

Десять самых ликвидных российских акций

Это тяжеловесы, которые держат на себе весь российский рынок. На них приходится 60% основных индексов, их акции доминируют во всех портфелях мира, которые вкладывают в Россию. Можно сказать, что если инвестор в принципе готов вкладывать в российский рынок, то начинать надо с этих акций.

В чем сила Америки?

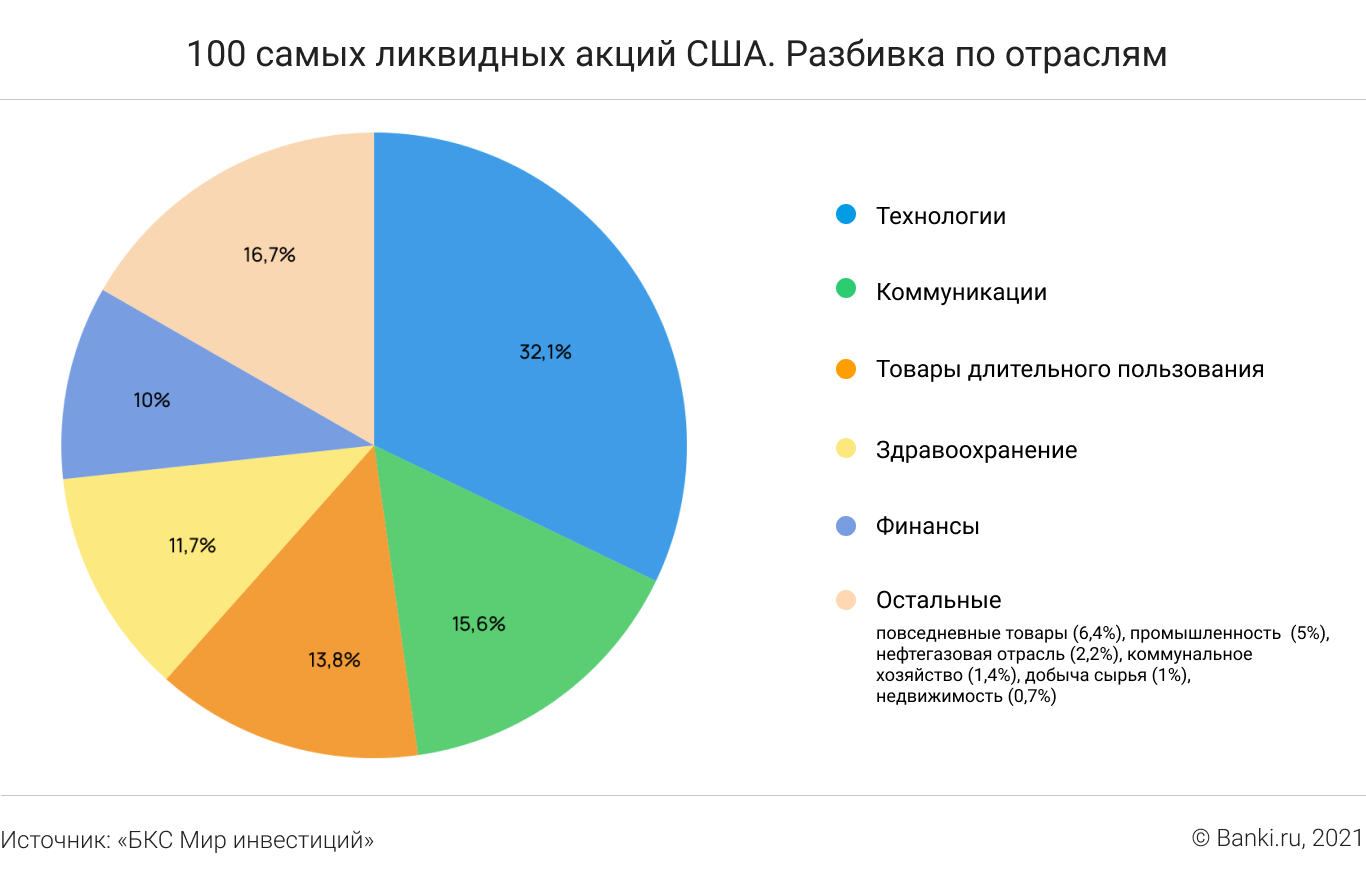

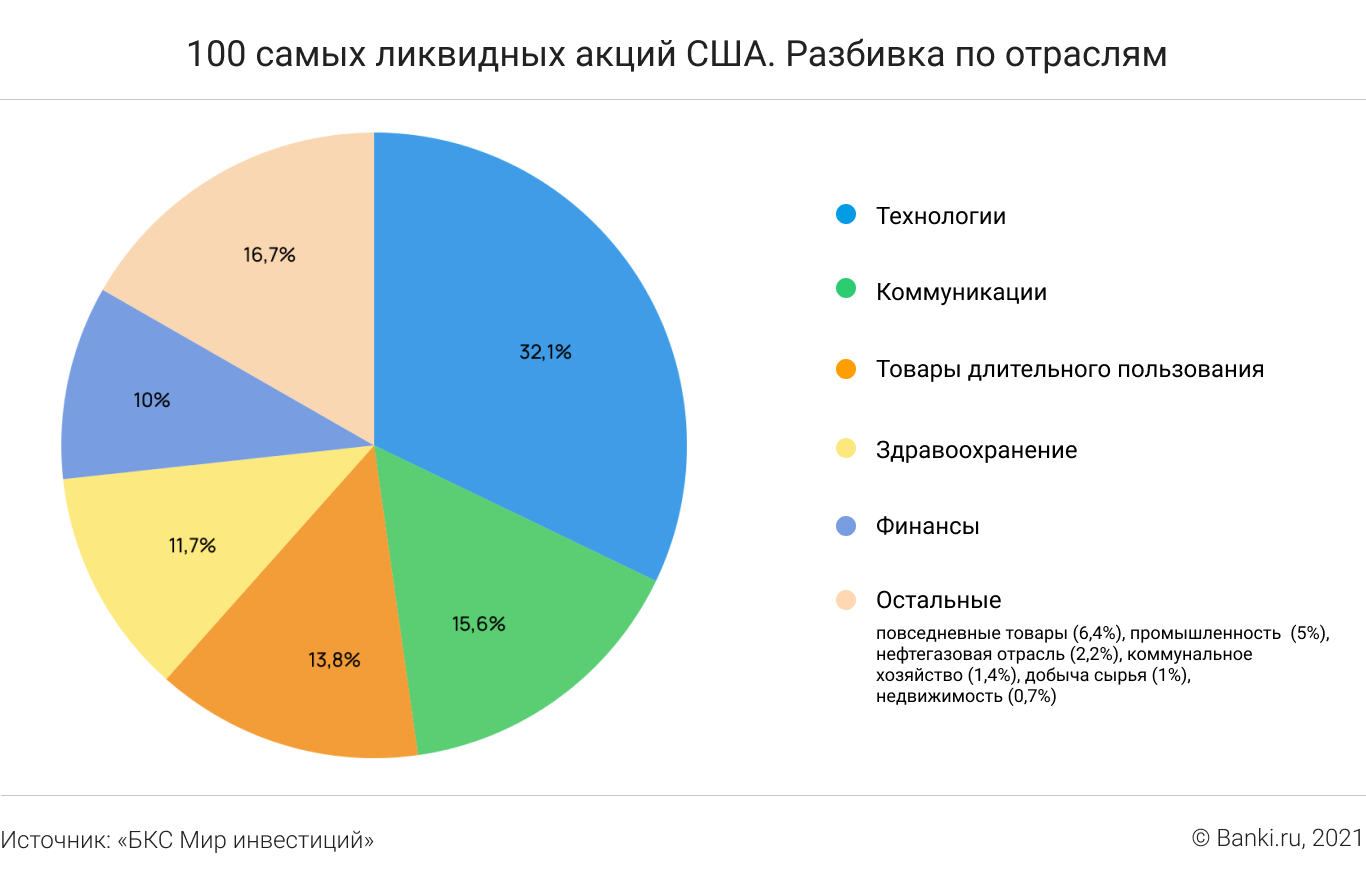

Разница — в масштабах. Если в России всего шесть акций, которые без существенных оговорок могут быть интересны любому инвестору, то в США компаний, схожих по объему торгов (от 1 трлн рублей в год, или от 1 млрд долларов в месяц), более 100 штук. И почти все они торгуются в России, то есть доступны неквалифицированному инвестору.

Рынок США — это своего рода супермаркет для инвестора, где есть все и в большом количестве. Для новичка это и плюс, и минус. С одной стороны, можно собрать портфель с любым набором идей и отраслей, под любую цель и на любой срок. Но, с другой стороны, выбирать из целой сотни компаний гораздо тяжелее, чем из шести. Поэтому в плане ликвидности выбор не очевиден: есть достойные бумаги и в России, и в США.

Где меньше риска: в России или Америке?

Второй по важности критерий — это волатильность. То есть степень отклонения акций от основного тренда. Волатильность крайне важна для новичка, поскольку опыт показывает: все люди сильно недооценивают свою устойчивость к риску. При первом же сильном падении многие инвесторы, и не только начинающие, продают свои акции с убытком.

Чтобы защититься от такого сценария, лучше начинать с акций, которые имеют минимальную историческую волатильность. Они будут меньше снижаться на коррекции рынка и слабее реагировать на негатив в новостях. То есть в них инвестировать будет комфортнее.

На российском рынке самые ликвидные топ-6 «фишек» являются еще и одними из наименее волатильных. В среднем из акции колеблются на 15—20% слабее, чем фондовый индекс с целом. Исключение составляет только «Яндекс», у которого бумаги «гуляют» на 30% сильнее среднего, и это стоит иметь в виду.

В США среди самых ликвидных акций есть такие, которые колеблются вдвое, втрое и даже вчетверо слабее рынка. Например, это Walmart, Merck и NextEra Energy. На российском рынке столь редкого сочетания ликвидности и низкого риска найти не получится. И это — плюс в копилку американских акций.

Защита от девальвации

Еще один большой критерий связан с тем, что акции должны себя показывать лучше, чем иностранная валюта. Иначе инвестиции теряют смысл: хранить наличные доллары под подушкой становится выгоднее и проще. С 2014 года, когда российскую валюту отвязали от целевого «коридора» Центробанка, рубль обесценился вдвое (по отношению к доллару США), теряя в среднем по 10% в год.

В этом плане любые ликвидные и качественные акции ведут себя примерно одинаково: они стабильно обгоняют наличный доллар, то есть показывают доходность в рублях, превышающую эти 10%. Но остается вопрос: какие все же превышают лучше — российские или американские?

Расчеты показывают, что условный портфель из топ-6 российских акций, в котором было бы поровну всех от «Газпрома» до «Яндекса» (по 16,7% на каждую компанию), за последние семь лет вырос в 3,6 раза, то есть приносил около 20% ежегодно в рублях и 10% в долларах.

Аналогичные расчеты для 100 самых ликвидных акций США, торгуемых в России, показывают, что такой портфель за те же семь лет вырос в 2,2 раза, показав прирост в долларах в среднем на 12%, в рублях — на 22% ежегодно. Конечно, не факт, что в будущем положительная динамика рынка будет столь же сильной, но очевидно, что акции США защищают от обесценения рубля в среднем лучше, чем российские.

Выводы

Для начинающего инвестора, который стоит перед выбором: Россия или США, — ответ лежит на поверхности. Американский рынок дает более широкий выбор качественных бумаг, в том числе с низким показателем риска (волатильности). И он лучше защищает от девальвации рубля.

Главный и, по сути, единственный аргумент в пользу российских бумаг — это простота выбора. Всего 5—6 «фишек» высокой ликвидности, которые растут быстрее рынка и на падении рынка ведут себя сдержанно. Если попытаться обратить внимание на менее крупные и ликвидные акции России, то почти у каждой из них найдутся более интересные аналоги за океаном.

Лучшие «фишки»

Для тех, кто совершает первые покупки на рынке, очень важно не ошибиться. Негативный опыт, связанный с потерей денег, как правило, на много лет отбивает всякое желание инвестировать. Чтобы не повторять чужих ошибок, стоит начинать с лучших акций.

Термин «голубые фишки» появился не случайно. Это элита фондового рынка во всех смыслах. Такие компании входят в крупные индексы, а значит, их годами держат и докупают институциональные инвесторы: пенсионные и суверенные фонды, страховые компании, банки.

Но даже из «голубых фишек» далеко не всякая может подойти новичку. Например, финансовая компания Berkshire Hathaway легендарного Баффета — седьмая по размеру в США, и она входит в ключевые индексы. Но по объему сделок не попадает даже в топ-500, а в России на Санкт-Петербургской бирже находится в конце первой сотни.

Российские «суперфишки»

Из примера с Berkshire Hathaway следует первый и самый важный критерий выбора — ликвидность. Не размер компании, а именно ликвидность ее акций, то есть объем торгов с ценными бумагами. Этот критерий хорош тем, что позволяет сравнивать акции из разных стран.

На российском рынке все «голубые фишки» укладываются в список из 44 компаний, которые формируют индексы Мосбиржи и РТС. Опять же не все они подойдут новичку. Есть топ-6, которые лидируют с большим отрывом от остальных. Это компании с объемом торгов от 1 трлн рублей в год: СберБанк, «Газпром», «Норникель»,«ЛУКОЙЛ», «Роснефть» и «Яндекс».

Десять самых ликвидных российских акций

Это тяжеловесы, которые держат на себе весь российский рынок. На них приходится 60% основных индексов, их акции доминируют во всех портфелях мира, которые вкладывают в Россию. Можно сказать, что если инвестор в принципе готов вкладывать в российский рынок, то начинать надо с этих акций.

В чем сила Америки?

Разница — в масштабах. Если в России всего шесть акций, которые без существенных оговорок могут быть интересны любому инвестору, то в США компаний, схожих по объему торгов (от 1 трлн рублей в год, или от 1 млрд долларов в месяц), более 100 штук. И почти все они торгуются в России, то есть доступны неквалифицированному инвестору.

Рынок США — это своего рода супермаркет для инвестора, где есть все и в большом количестве. Для новичка это и плюс, и минус. С одной стороны, можно собрать портфель с любым набором идей и отраслей, под любую цель и на любой срок. Но, с другой стороны, выбирать из целой сотни компаний гораздо тяжелее, чем из шести. Поэтому в плане ликвидности выбор не очевиден: есть достойные бумаги и в России, и в США.

Где меньше риска: в России или Америке?

Второй по важности критерий — это волатильность. То есть степень отклонения акций от основного тренда. Волатильность крайне важна для новичка, поскольку опыт показывает: все люди сильно недооценивают свою устойчивость к риску. При первом же сильном падении многие инвесторы, и не только начинающие, продают свои акции с убытком.

Чтобы защититься от такого сценария, лучше начинать с акций, которые имеют минимальную историческую волатильность. Они будут меньше снижаться на коррекции рынка и слабее реагировать на негатив в новостях. То есть в них инвестировать будет комфортнее.

На российском рынке самые ликвидные топ-6 «фишек» являются еще и одними из наименее волатильных. В среднем из акции колеблются на 15—20% слабее, чем фондовый индекс с целом. Исключение составляет только «Яндекс», у которого бумаги «гуляют» на 30% сильнее среднего, и это стоит иметь в виду.

В США среди самых ликвидных акций есть такие, которые колеблются вдвое, втрое и даже вчетверо слабее рынка. Например, это Walmart, Merck и NextEra Energy. На российском рынке столь редкого сочетания ликвидности и низкого риска найти не получится. И это — плюс в копилку американских акций.

Защита от девальвации

Еще один большой критерий связан с тем, что акции должны себя показывать лучше, чем иностранная валюта. Иначе инвестиции теряют смысл: хранить наличные доллары под подушкой становится выгоднее и проще. С 2014 года, когда российскую валюту отвязали от целевого «коридора» Центробанка, рубль обесценился вдвое (по отношению к доллару США), теряя в среднем по 10% в год.

В этом плане любые ликвидные и качественные акции ведут себя примерно одинаково: они стабильно обгоняют наличный доллар, то есть показывают доходность в рублях, превышающую эти 10%. Но остается вопрос: какие все же превышают лучше — российские или американские?

Расчеты показывают, что условный портфель из топ-6 российских акций, в котором было бы поровну всех от «Газпрома» до «Яндекса» (по 16,7% на каждую компанию), за последние семь лет вырос в 3,6 раза, то есть приносил около 20% ежегодно в рублях и 10% в долларах.

Аналогичные расчеты для 100 самых ликвидных акций США, торгуемых в России, показывают, что такой портфель за те же семь лет вырос в 2,2 раза, показав прирост в долларах в среднем на 12%, в рублях — на 22% ежегодно. Конечно, не факт, что в будущем положительная динамика рынка будет столь же сильной, но очевидно, что акции США защищают от обесценения рубля в среднем лучше, чем российские.

Выводы

Для начинающего инвестора, который стоит перед выбором: Россия или США, — ответ лежит на поверхности. Американский рынок дает более широкий выбор качественных бумаг, в том числе с низким показателем риска (волатильности). И он лучше защищает от девальвации рубля.

Главный и, по сути, единственный аргумент в пользу российских бумаг — это простота выбора. Всего 5—6 «фишек» высокой ликвидности, которые растут быстрее рынка и на падении рынка ведут себя сдержанно. Если попытаться обратить внимание на менее крупные и ликвидные акции России, то почти у каждой из них найдутся более интересные аналоги за океаном.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба