12 октября 2021 | Казатомпром TAUREN

▫️ Капитализация: $9,2 b

▫️ Выручка TTM: $1.6 b

▫️ EBITDA TTM:$0,7 b

▫️ Прибыль TTM: $0.5 b

▫️ P/E fwd 2021: 9

▫️ P/E fwd 2025: 3,7

▫️ P/B: 3.3

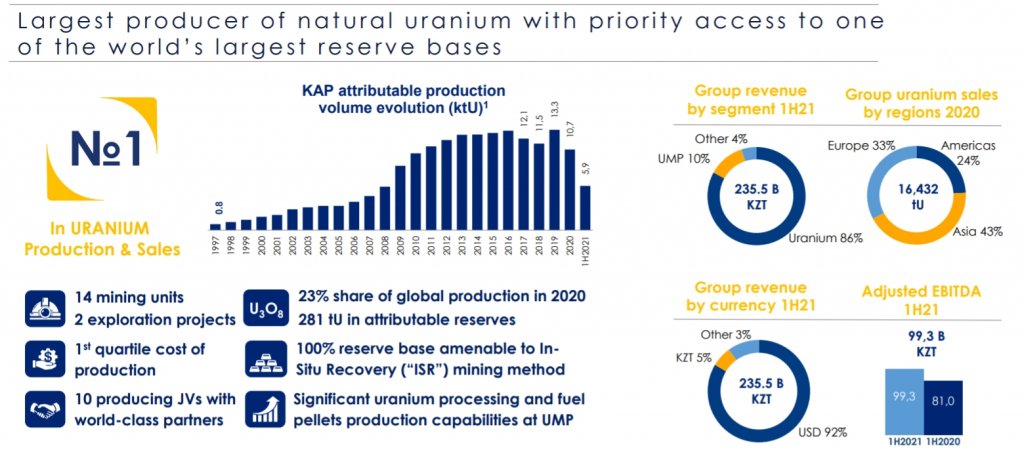

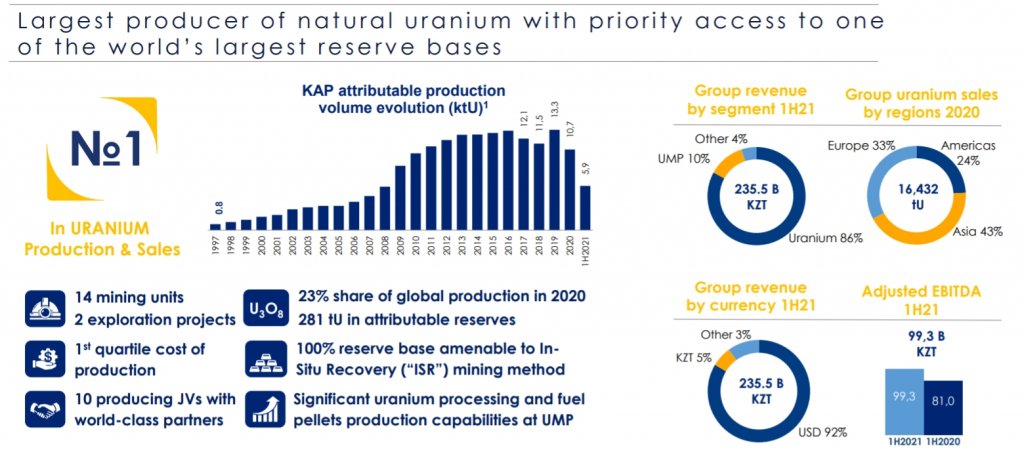

👉 Производство урана — ключевой сегмент компании (86% выручки за 1П2021).

География продаж:

Европа — 33%

Азия — 43%

Америка — 24%

Компания занимает 23% долю в мировом производстве U3O8.

👉 В 1П2021 производство урана составила 5,9 кТонн.

За весь 2020 год -10,7 кТонн. Пик производства приходился на 2019 год (13,3 кТонн).

С 1997 года объемы производства выросли больше, чем в 15 раз.

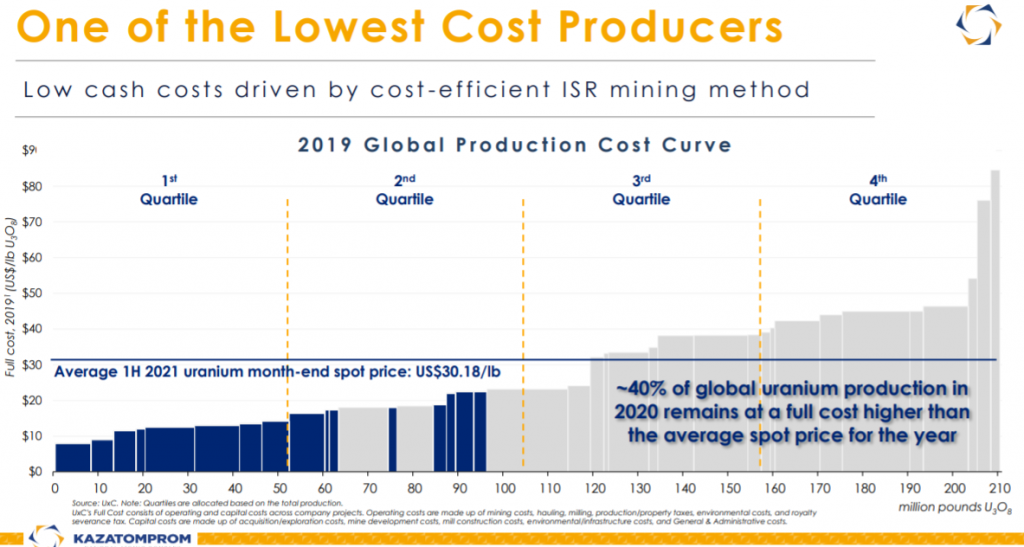

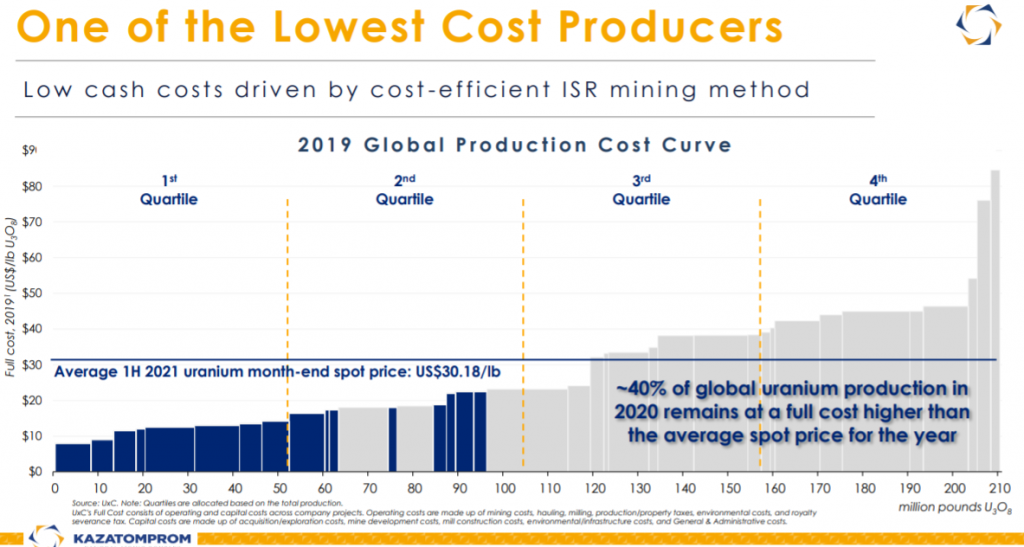

👉 Себестоимость производства в 2019 году была значительно ниже 20 $/фунт (очень низкий показатель).

В 1П2021 средняя цена реализации — около $30, что выше цен в 1П2020 на 7%.

✅ Стратегически, компания должна выиграть от активной пропаганды ESG так, уран позволяет генерировать энергию с низким уровнем выбросов. Доля ядерной энергетики в выработке мировой электроэнергии составляет около 10%, что формирует некоторый потенциал роста отрасли. Например, Китай планирует к 2025 году вырабатывать на 40% больше электроэнергии на АЭС. Это значительно должно увеличить спрос. Планируется, что доля атома в генерации электроэнергии будет увеличиваться на 1% в год. Это предполагает рост объемов потребления урана на 50% к 2025 году.

✅ 40% производителей урана в 2019 году имели себестоимость производства больше $30, а 25% производителей — выше $40. Этот факт не даст ценам на уран упасть надолго ниже $30.

✅ Выработка 100% электроэнергии из возобновляемых источников дойдет до большинства стран еще нескоро по причине существующих проблем отрасли, связанных с масштабированием генерации, которая требует большого количества ресурсов, наличия погодных условия и много других подводных камней, которые являются темой отдельного поста))

✅ С конца августа уран резко подорожал до $50 за фунт и сейчас цена опустилась ниже $40. Средние цены реализации, вероятно, будут выше во 2п2021, чем в 1П2021. А тенденция роста цен на уран актуальна.

❌ Предположим, что средние цены реализации вырастут и будут $50 ближайшие 5 лет, а добыча компании за 5 лет вырастет на 50% (+1% к доле мировой генерации электроэнергии на АЭС в год).

Получим:

$4 млрд выручки к 2025 году

$2.5 млрд прибыли к 2025 году

FWD P/E 2025: 3.7

Дорого, для компании, которая находится в Казахстане и имеет настолько долгосрочные перспективы. И это достаточно, позитивный прогноз. Хотя, рынок непредсказуем и цены могут вырасти и в 10-15 раз, но тогда станет вопрос рентабельности генерации…

❗ В 2007 году цены за фунт урана достигали $140, но это долго не длилось. Если цены на уран будут расти выше $80-100, то можно будет пересмотреть оценку на ближайшие годы в бОльшую сторону.

Вывод Компания имеет перспективы роста в объемах и цены на уран имеют все шансы вырасти.

Весь вопрос насколько сильно и в какие сроки.

Компания стоит достаточно дорого из-за рисков, так как все перспективы долгосрочные.

▫️ Выручка TTM: $1.6 b

▫️ EBITDA TTM:$0,7 b

▫️ Прибыль TTM: $0.5 b

▫️ P/E fwd 2021: 9

▫️ P/E fwd 2025: 3,7

▫️ P/B: 3.3

👉 Производство урана — ключевой сегмент компании (86% выручки за 1П2021).

География продаж:

Европа — 33%

Азия — 43%

Америка — 24%

Компания занимает 23% долю в мировом производстве U3O8.

👉 В 1П2021 производство урана составила 5,9 кТонн.

За весь 2020 год -10,7 кТонн. Пик производства приходился на 2019 год (13,3 кТонн).

С 1997 года объемы производства выросли больше, чем в 15 раз.

👉 Себестоимость производства в 2019 году была значительно ниже 20 $/фунт (очень низкий показатель).

В 1П2021 средняя цена реализации — около $30, что выше цен в 1П2020 на 7%.

✅ Стратегически, компания должна выиграть от активной пропаганды ESG так, уран позволяет генерировать энергию с низким уровнем выбросов. Доля ядерной энергетики в выработке мировой электроэнергии составляет около 10%, что формирует некоторый потенциал роста отрасли. Например, Китай планирует к 2025 году вырабатывать на 40% больше электроэнергии на АЭС. Это значительно должно увеличить спрос. Планируется, что доля атома в генерации электроэнергии будет увеличиваться на 1% в год. Это предполагает рост объемов потребления урана на 50% к 2025 году.

✅ 40% производителей урана в 2019 году имели себестоимость производства больше $30, а 25% производителей — выше $40. Этот факт не даст ценам на уран упасть надолго ниже $30.

✅ Выработка 100% электроэнергии из возобновляемых источников дойдет до большинства стран еще нескоро по причине существующих проблем отрасли, связанных с масштабированием генерации, которая требует большого количества ресурсов, наличия погодных условия и много других подводных камней, которые являются темой отдельного поста))

✅ С конца августа уран резко подорожал до $50 за фунт и сейчас цена опустилась ниже $40. Средние цены реализации, вероятно, будут выше во 2п2021, чем в 1П2021. А тенденция роста цен на уран актуальна.

❌ Предположим, что средние цены реализации вырастут и будут $50 ближайшие 5 лет, а добыча компании за 5 лет вырастет на 50% (+1% к доле мировой генерации электроэнергии на АЭС в год).

Получим:

$4 млрд выручки к 2025 году

$2.5 млрд прибыли к 2025 году

FWD P/E 2025: 3.7

Дорого, для компании, которая находится в Казахстане и имеет настолько долгосрочные перспективы. И это достаточно, позитивный прогноз. Хотя, рынок непредсказуем и цены могут вырасти и в 10-15 раз, но тогда станет вопрос рентабельности генерации…

❗ В 2007 году цены за фунт урана достигали $140, но это долго не длилось. Если цены на уран будут расти выше $80-100, то можно будет пересмотреть оценку на ближайшие годы в бОльшую сторону.

Вывод Компания имеет перспективы роста в объемах и цены на уран имеют все шансы вырасти.

Весь вопрос насколько сильно и в какие сроки.

Компания стоит достаточно дорого из-за рисков, так как все перспективы долгосрочные.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба