Наш базовый прогноз: повышение ключевой ставки по 25 б. п. в октябре и декабре

В следующую пятницу, 22 октября, пройдет последнее в этом году опорное заседание Банка России по ключевой ставке. Оно будет сопровождаться публикацией обновленного среднесрочного макроэкономического прогноза, который приобретает особенную важность в свете резко увеличившейся неопределенности дальнейшего развития ситуации в экономике. Все последние заседания регулятора с начала весны завершались повышением ключевой ставки на величину от 25 б. п. до 100 б. п., отражая продолжающийся разгон инфляции. При этом практически каждый раз ожидаемые Банком России сроки возврата инфляции к цели смещались на более поздний период, что требовало внесения заметных корректировок в прогноз. Во время последнего заседания в сентябре ЦБ не стал смягчать риторику, сделав ее еще более «ястребиной» и заявив о возможности дальнейших повышений ставки в ближайшие месяцы.

Инфляционная картина за это время существенно ухудшилась. Уже третью неделю подряд Росстат фиксирует рекордный для этого времени года прирост потребительских цен (на 0,29%; 0,26%; 0,22% в неделю соответственно), что вывело показатель годовой инфляции на новый пик в 7,63% (максимум с 2016 г.) по состоянию на 11 октября. Обновленный макропрогноз правительства предусматривает инфляцию на конец года на уровне 7,4%, и ожидать от ЦБ существенно меньшего прогноза инфляции сейчас трудно.

Выступления руководителей Банка России накануне недели «тишины» указывают на приверженность регулятора ранее заданным приоритетам и готовность к активной борьбе с инфляцией инструментами монетарной политики. В этом контексте абсолютно очевидно, что ставка на следующей неделе будет повышена. Участники рынка полностью разделяют данный тезис, в большинстве своем склоняясь к более резкому ужесточению на 50 б. п.

Наш базовый прогноз пока по-прежнему предполагает более аккуратные (тактические) действия, в виде повышения ставки до 7% (+25 б. п.) на следующем заседании. Данный прогноз основывается на том, что руководители ЦБ на прошлой встрече обосновывали важность перехода к «тонкой» настройке денежно-кредитной политики (ДКП) в текущей ситуации. Поскольку точно спрогнозировать сейчас пик инфляции достаточно сложно, то резкие шаги по «закручиванию гаек» выглядят слишком рискованными. Более того, последний скачок инфляции был в основном спровоцирован динамикой цен продовольственных товаров (особенно плодоовощной продукции) на фоне ранних холодов. В то же время гораздо более важная структурная компонента — непродовольственная инфляция — постепенно замедляется.

Также в недавно опубликованном ежемесячном бюллетене ЦБ отмечается, что эффект от проводимой ДКП только начинает проявляться в динамике инфляционных ожиданий и пока не оказывает значимого влияния на цены. Поэтому логично предположить, что регулятор продолжит поступательно повышать ставку стандартным шагом, сохраняя «ястребиную» риторику относительно дальнейших действий. Подобная тактика позволит оставить пространство для маневра, одновременно давая возможность оценки эффективности уже принятых мер. Иными словами, скорее всего, декабрьское заседание по монетарной политике также закончится повышением ставки на 25 б. п., до 7,25%. Однозначно утверждать, станет ли это пиком в текущем цикле ДКП, пока нельзя. Первое заседание в 2022 г. намечено лишь на 11 февраля, то есть пройдет достаточно большой период времени, за который может реализоваться (либо не реализоваться) целый ряд факторов как внутренней, так и глобальной повестки.

Динамика инфляции и ключевой ставки в России

Динамика долгового рынка в последнее время

С начала августа растущий тренд на рынке ОФЗ, который сформировался в июле, вновь был переломлен. Заметное влияние на рынок оказывало глобальное ослабление аппетита к риску из-за усилившихся ожиданий более раннего, чем ожидалось, сворачивания стимулирующих мер ФРС США и роста доходности американских казначейских облигаций.

К концу месяца уверенности продавцам стали добавлять и внутренний факторы — неожиданно в период традиционной сезонной дефляции в России потребительские цены вернулись к росту. Годовая инфляция вновь стала разгоняться и превысила июньские максимумы, которые, как тогда ожидал регулятор, должны были оказаься пиковыми значениями. Рынок начал пересматривать свои ожидания относительно дальнейшей траектории ключевой ставки, а надежды на скорый разворот в цикле ДКП стали таять на глазах.

ОФЗ продолжили дешеветь, причем основной рост доходностей закономерно пришелся на короткий сегмент. Средний и дальний отрезки держались весьма уверенно, не без поддержки иностранных инвесторов, продолжавших увеличивать позиции в рублевых гособлигациях после резкого повышения ключевой ставки в июле (по итогам сентября их доля возросла до 21%). Во второй половине сентября инфляционная спираль стала еще сильнее раскручиваться, провоцируя новую волну распродаж гособлигаций и рост ставок на ближнем отрезке суверенной кривой. В целом на отрезке до 10 лет кривая приобрела практически плоскую форму, а общий перепад ставок оказался на минимуме за год.

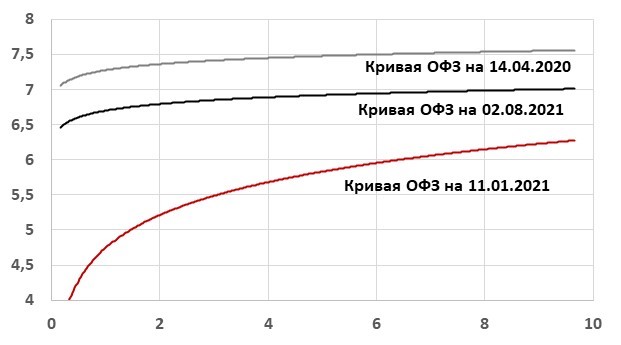

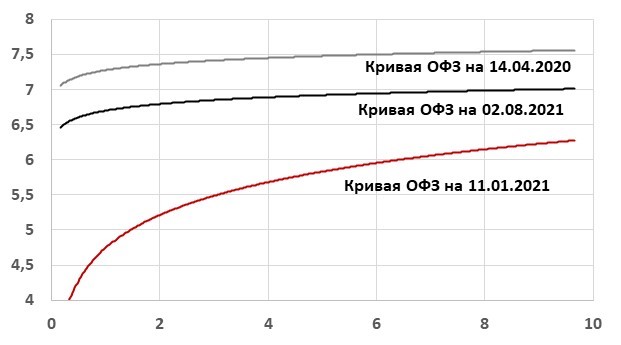

Изменение кривой ОФЗ

ОФЗ: есть ли потенциал роста в ближайшей перспективе

Абсолютные значения доходности ОФЗ существенно увеличились за последние пару месяцев, достигнув уровней, на которых последний раз находились в конце марта 2020 г. — периода начала пандемии, повсеместных ограничительных мер и скачка глобальной волатильности. Так, доходность коротких выпусков повысилась на 60-70 б. п., в то время как среднесрочных и длинных облигаций — примерно на 50 б. п.

Можно предположить, что отдельным категориям инвесторов данные ценовые уровни уже покажутся привлекательными для наращивания длинных позиций. С нашей точки зрения, момент для покупки гособлигаций еще не наступил.

Еще в конце лета, мы, как и большинство участников рынка, ожидали скорого разворота цикла нормализации монетарной политики, что в сочетании с замедляющейся инфляцией и устойчивостью национальной валюты, делало привлекательным покупку «классических» ОФЗ длинной и средней дюрации.

В реальности картина оказалась принципиально иной. Прогнозы по замедлению инфляции (причем не только в России, но и мировой) пока не оправдываются. Напротив, мы наблюдаем очередной скачок потребительских цен в России. При этом сложно представить, что недавний взрывной рост цен на сырье (прежде всего, это газ, уголь, нефть) не окажет отложенного инфляционного влияния на стоимость широкого спектра товаров и услуг по всему миру. А следовательно планы Банка России по возврату инфляции в диапазон 4-4,5% в следующем году в реальности могут потребовать больше времени и вызовут необходимость дальнейшего повышения ключевой ставки (то есть выше 7,25%, прогнозируемого нами на конец 2021 г.). Помимо прочих факторов стоит помнить о сохраняющихся геополитических рисках, а именно о возможном введении ограничений на операции с госдолгом на вторичном рынке для американских инвесторов.

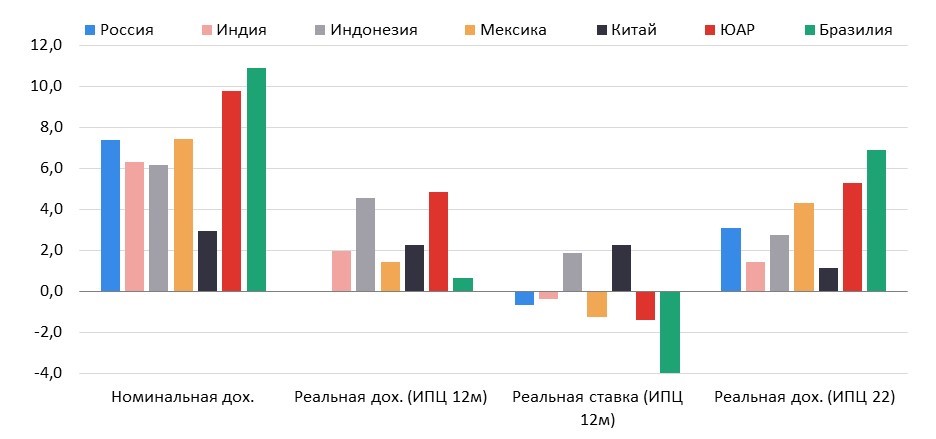

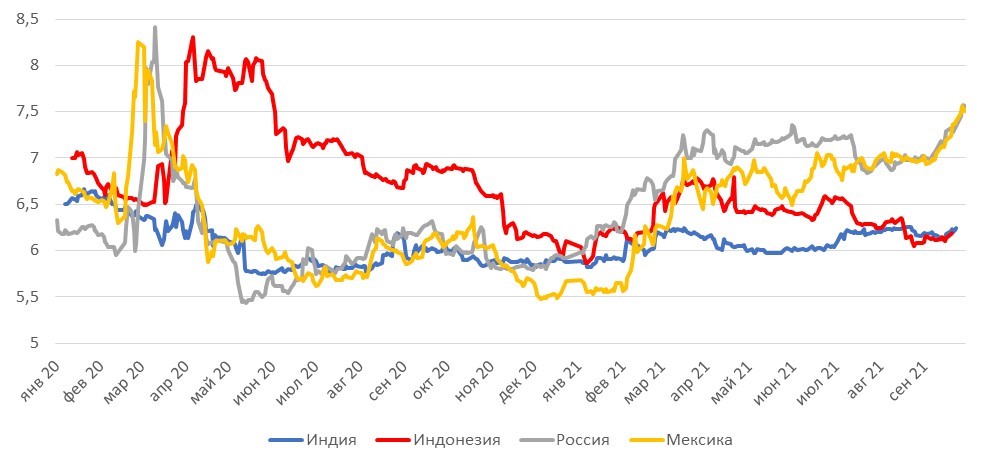

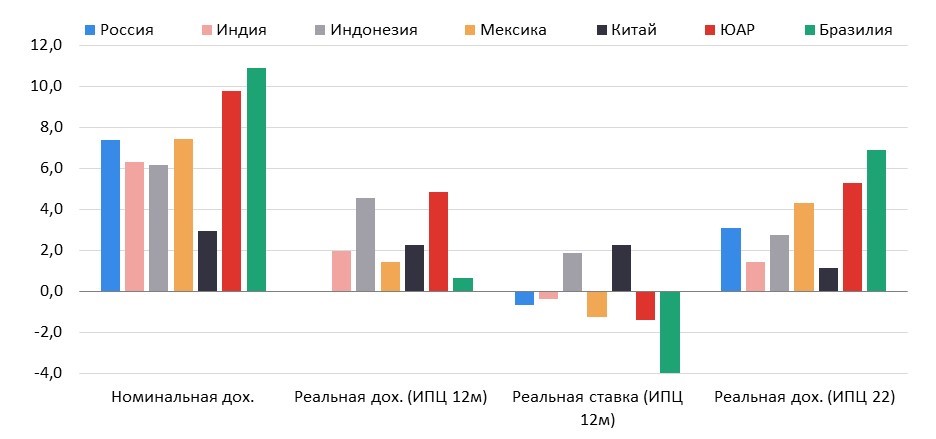

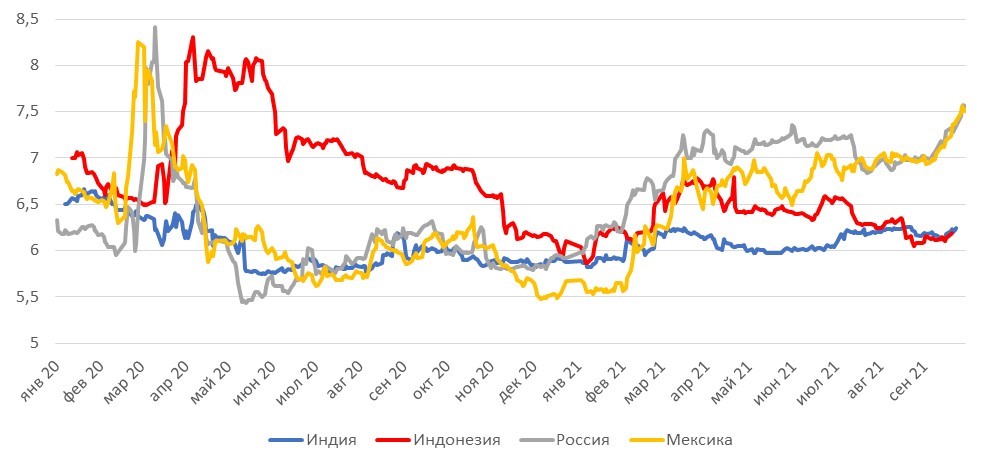

Пока несмотря на все действия ЦБ по сдерживанию инфляции и переходу к умеренно-жёсткой ДКП, реальная ставка в России (исходя из накопленной инфляции за 12 месяцев) на протяжении всего периода с начала 2021 г. находится в отрицательной зоне. При этом реальная доходность 10-летних ОФЗ в течение последнего месяца также стала негативной. В абсолютном выражении доходность 10-летнего выпуска сравнялась с локальными гособлигациями Мексики (главным образом за счет динамики последних), хотя еще недавно у нее была премия в 30-60 б. п. из-за санкционных рисков.

В то же время фактическая инфляция в Мексике даже с учетом повышательного тренда находится на уровне 6%. Еще более привлекательно с точки зрения соотношения текущих монетарных параметров выглядят долги в локальных валютах Индии, Индонезии и особенно ЮАР, даже при том, что абсолютная доходность на двух первых рынках ниже, чем в России.

Если учитывать прогнозы инфляции на конец 2022 г. (по данным МВФ за октябрь 2021 г.), реальная доходность госдолга России выше Индии и Индонезии, но уступает бумагам Мексики, ЮАР и Бразилии.

Привлекательность рублевого госдолга для нерезидентов поддерживается перспективами укрепления рубля (по крайней мере, в краткосрочной перспективе), при условии, что ЦБ удастся достаточно быстро восстановить контроль за инфляцией.

Доходность 10-летних госбумаг, процентные ставки с учетом накопленной и прогнозируемой инфляции на конец 2022 г.,%

Динамика доходности 10-летних гособлигаций в национальной валюте,%

Таким образом, мы пока рекомендуем занять наблюдательную позицию в отношении российских гособлигаций. Активно покупать «классические» выпуски стоит по мере появления признаков устойчивого замедления инфляции и понимания сроков окончания нормализации ДКП. В текущий момент при необходимости инвестирования в ОФЗ интерес могут представлять бумаги с плавающим купоном, к примеру инфляционные линкеры.

В следующую пятницу, 22 октября, пройдет последнее в этом году опорное заседание Банка России по ключевой ставке. Оно будет сопровождаться публикацией обновленного среднесрочного макроэкономического прогноза, который приобретает особенную важность в свете резко увеличившейся неопределенности дальнейшего развития ситуации в экономике. Все последние заседания регулятора с начала весны завершались повышением ключевой ставки на величину от 25 б. п. до 100 б. п., отражая продолжающийся разгон инфляции. При этом практически каждый раз ожидаемые Банком России сроки возврата инфляции к цели смещались на более поздний период, что требовало внесения заметных корректировок в прогноз. Во время последнего заседания в сентябре ЦБ не стал смягчать риторику, сделав ее еще более «ястребиной» и заявив о возможности дальнейших повышений ставки в ближайшие месяцы.

Инфляционная картина за это время существенно ухудшилась. Уже третью неделю подряд Росстат фиксирует рекордный для этого времени года прирост потребительских цен (на 0,29%; 0,26%; 0,22% в неделю соответственно), что вывело показатель годовой инфляции на новый пик в 7,63% (максимум с 2016 г.) по состоянию на 11 октября. Обновленный макропрогноз правительства предусматривает инфляцию на конец года на уровне 7,4%, и ожидать от ЦБ существенно меньшего прогноза инфляции сейчас трудно.

Выступления руководителей Банка России накануне недели «тишины» указывают на приверженность регулятора ранее заданным приоритетам и готовность к активной борьбе с инфляцией инструментами монетарной политики. В этом контексте абсолютно очевидно, что ставка на следующей неделе будет повышена. Участники рынка полностью разделяют данный тезис, в большинстве своем склоняясь к более резкому ужесточению на 50 б. п.

Наш базовый прогноз пока по-прежнему предполагает более аккуратные (тактические) действия, в виде повышения ставки до 7% (+25 б. п.) на следующем заседании. Данный прогноз основывается на том, что руководители ЦБ на прошлой встрече обосновывали важность перехода к «тонкой» настройке денежно-кредитной политики (ДКП) в текущей ситуации. Поскольку точно спрогнозировать сейчас пик инфляции достаточно сложно, то резкие шаги по «закручиванию гаек» выглядят слишком рискованными. Более того, последний скачок инфляции был в основном спровоцирован динамикой цен продовольственных товаров (особенно плодоовощной продукции) на фоне ранних холодов. В то же время гораздо более важная структурная компонента — непродовольственная инфляция — постепенно замедляется.

Также в недавно опубликованном ежемесячном бюллетене ЦБ отмечается, что эффект от проводимой ДКП только начинает проявляться в динамике инфляционных ожиданий и пока не оказывает значимого влияния на цены. Поэтому логично предположить, что регулятор продолжит поступательно повышать ставку стандартным шагом, сохраняя «ястребиную» риторику относительно дальнейших действий. Подобная тактика позволит оставить пространство для маневра, одновременно давая возможность оценки эффективности уже принятых мер. Иными словами, скорее всего, декабрьское заседание по монетарной политике также закончится повышением ставки на 25 б. п., до 7,25%. Однозначно утверждать, станет ли это пиком в текущем цикле ДКП, пока нельзя. Первое заседание в 2022 г. намечено лишь на 11 февраля, то есть пройдет достаточно большой период времени, за который может реализоваться (либо не реализоваться) целый ряд факторов как внутренней, так и глобальной повестки.

Динамика инфляции и ключевой ставки в России

Динамика долгового рынка в последнее время

С начала августа растущий тренд на рынке ОФЗ, который сформировался в июле, вновь был переломлен. Заметное влияние на рынок оказывало глобальное ослабление аппетита к риску из-за усилившихся ожиданий более раннего, чем ожидалось, сворачивания стимулирующих мер ФРС США и роста доходности американских казначейских облигаций.

К концу месяца уверенности продавцам стали добавлять и внутренний факторы — неожиданно в период традиционной сезонной дефляции в России потребительские цены вернулись к росту. Годовая инфляция вновь стала разгоняться и превысила июньские максимумы, которые, как тогда ожидал регулятор, должны были оказаься пиковыми значениями. Рынок начал пересматривать свои ожидания относительно дальнейшей траектории ключевой ставки, а надежды на скорый разворот в цикле ДКП стали таять на глазах.

ОФЗ продолжили дешеветь, причем основной рост доходностей закономерно пришелся на короткий сегмент. Средний и дальний отрезки держались весьма уверенно, не без поддержки иностранных инвесторов, продолжавших увеличивать позиции в рублевых гособлигациях после резкого повышения ключевой ставки в июле (по итогам сентября их доля возросла до 21%). Во второй половине сентября инфляционная спираль стала еще сильнее раскручиваться, провоцируя новую волну распродаж гособлигаций и рост ставок на ближнем отрезке суверенной кривой. В целом на отрезке до 10 лет кривая приобрела практически плоскую форму, а общий перепад ставок оказался на минимуме за год.

Изменение кривой ОФЗ

ОФЗ: есть ли потенциал роста в ближайшей перспективе

Абсолютные значения доходности ОФЗ существенно увеличились за последние пару месяцев, достигнув уровней, на которых последний раз находились в конце марта 2020 г. — периода начала пандемии, повсеместных ограничительных мер и скачка глобальной волатильности. Так, доходность коротких выпусков повысилась на 60-70 б. п., в то время как среднесрочных и длинных облигаций — примерно на 50 б. п.

Можно предположить, что отдельным категориям инвесторов данные ценовые уровни уже покажутся привлекательными для наращивания длинных позиций. С нашей точки зрения, момент для покупки гособлигаций еще не наступил.

Еще в конце лета, мы, как и большинство участников рынка, ожидали скорого разворота цикла нормализации монетарной политики, что в сочетании с замедляющейся инфляцией и устойчивостью национальной валюты, делало привлекательным покупку «классических» ОФЗ длинной и средней дюрации.

В реальности картина оказалась принципиально иной. Прогнозы по замедлению инфляции (причем не только в России, но и мировой) пока не оправдываются. Напротив, мы наблюдаем очередной скачок потребительских цен в России. При этом сложно представить, что недавний взрывной рост цен на сырье (прежде всего, это газ, уголь, нефть) не окажет отложенного инфляционного влияния на стоимость широкого спектра товаров и услуг по всему миру. А следовательно планы Банка России по возврату инфляции в диапазон 4-4,5% в следующем году в реальности могут потребовать больше времени и вызовут необходимость дальнейшего повышения ключевой ставки (то есть выше 7,25%, прогнозируемого нами на конец 2021 г.). Помимо прочих факторов стоит помнить о сохраняющихся геополитических рисках, а именно о возможном введении ограничений на операции с госдолгом на вторичном рынке для американских инвесторов.

Пока несмотря на все действия ЦБ по сдерживанию инфляции и переходу к умеренно-жёсткой ДКП, реальная ставка в России (исходя из накопленной инфляции за 12 месяцев) на протяжении всего периода с начала 2021 г. находится в отрицательной зоне. При этом реальная доходность 10-летних ОФЗ в течение последнего месяца также стала негативной. В абсолютном выражении доходность 10-летнего выпуска сравнялась с локальными гособлигациями Мексики (главным образом за счет динамики последних), хотя еще недавно у нее была премия в 30-60 б. п. из-за санкционных рисков.

В то же время фактическая инфляция в Мексике даже с учетом повышательного тренда находится на уровне 6%. Еще более привлекательно с точки зрения соотношения текущих монетарных параметров выглядят долги в локальных валютах Индии, Индонезии и особенно ЮАР, даже при том, что абсолютная доходность на двух первых рынках ниже, чем в России.

Если учитывать прогнозы инфляции на конец 2022 г. (по данным МВФ за октябрь 2021 г.), реальная доходность госдолга России выше Индии и Индонезии, но уступает бумагам Мексики, ЮАР и Бразилии.

Привлекательность рублевого госдолга для нерезидентов поддерживается перспективами укрепления рубля (по крайней мере, в краткосрочной перспективе), при условии, что ЦБ удастся достаточно быстро восстановить контроль за инфляцией.

Доходность 10-летних госбумаг, процентные ставки с учетом накопленной и прогнозируемой инфляции на конец 2022 г.,%

Динамика доходности 10-летних гособлигаций в национальной валюте,%

Таким образом, мы пока рекомендуем занять наблюдательную позицию в отношении российских гособлигаций. Активно покупать «классические» выпуски стоит по мере появления признаков устойчивого замедления инфляции и понимания сроков окончания нормализации ДКП. В текущий момент при необходимости инвестирования в ОФЗ интерес могут представлять бумаги с плавающим купоном, к примеру инфляционные линкеры.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба