18 октября 2021 Открытие Сыроваткин Олег

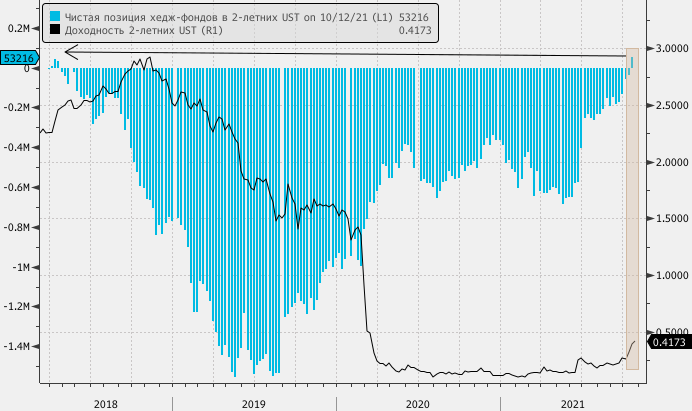

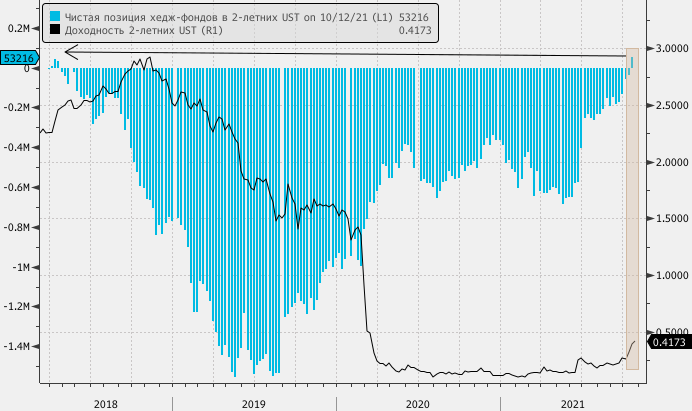

По данным американской Комиссии по торговле товарными фьючерсами (CFTC), по состоянию на 12 октября хедж-фонды оказались в чистой длинной позиции по 2-летним гособлигациям США впервые с апреля 2018 года. Доходность бумаг закрыла сессию того дня на уровне 0,3379%, а сегодня она достигала нового рекордного значения с марта 2018 года на уровне 0,4415%. С момента последнего заседания ФРС, которое состоялось 21 сентября, доходность 2-летних трежерис выросла на 20 б.п. с лишним.

В последнюю пару месяцев инфляционные опасения выступали главным драйвером рыночных движений. С начала сентября по начало октября S&P 500 снизился почти на 6% на фоне роста доходности 10-летних трежерис примерно с 1,28% до 1,50%, а рынок производных инструментов серьезно переоценил перспективы динамики ставки по федеральным фондам. В настоящий момент рынок фьючерсов (Eurodollar dec’22) учитывает в ценах ее повышение на полные 0,50% к концу 2022 года.

В этом месяце доходность 2-летних трежерис росла заметно быстрее доходности 10-летних аналогов, что может говорить о согласии участников рынка с гипотезой ФРС о временном характере повышенной инфляции. На это же указывает и динамика спреда доходности между 30-летними и 5-летними гособлигациями США, который сократился до минимального значения с мая 2020 года на уровне 0,89%.

Тот факт, что на прошлой неделе крупные спекулянты начали ставить на снижение доходности 2-летних трежерис, может иметь как минимум два объяснения. Во-первых, они могли посчитать, что рынок переоценивает агрессивность ФРС, а, во-вторых, изменение в позиционировании по этим конкретным бумагам может быть лишь частью общей ставки на дальнейшую динамику кривой UST.

В последнюю пару месяцев инфляционные опасения выступали главным драйвером рыночных движений. С начала сентября по начало октября S&P 500 снизился почти на 6% на фоне роста доходности 10-летних трежерис примерно с 1,28% до 1,50%, а рынок производных инструментов серьезно переоценил перспективы динамики ставки по федеральным фондам. В настоящий момент рынок фьючерсов (Eurodollar dec’22) учитывает в ценах ее повышение на полные 0,50% к концу 2022 года.

В этом месяце доходность 2-летних трежерис росла заметно быстрее доходности 10-летних аналогов, что может говорить о согласии участников рынка с гипотезой ФРС о временном характере повышенной инфляции. На это же указывает и динамика спреда доходности между 30-летними и 5-летними гособлигациями США, который сократился до минимального значения с мая 2020 года на уровне 0,89%.

Тот факт, что на прошлой неделе крупные спекулянты начали ставить на снижение доходности 2-летних трежерис, может иметь как минимум два объяснения. Во-первых, они могли посчитать, что рынок переоценивает агрессивность ФРС, а, во-вторых, изменение в позиционировании по этим конкретным бумагам может быть лишь частью общей ставки на дальнейшую динамику кривой UST.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба