20 октября на Московской бирже планирует провести IPO первый представитель страховой отрасли — компания «Ренессанс-страхование». Группа включает в себя как связанные непосредственно со страхованием компании, так и занимающиеся смежными областями: управлением активами и медицинским бизнесом.

О компании

«Ренессанс-страхование» (MCX: RENI) — крупная универсальная страховая компания. Ведет деятельность только в России. У компании 82 офиса в 27 регионах страны. Количество клиентов превышает 3,5 млн. Совсем недавно в группу компаний входил и негосударственный пенсионный фонд, но в июле 2021 года его продали. «Ренессанс-страхование» выделяет три операционных сегмента бизнеса.

Страхование жизни. В этот сегмент входит накопительное, инвестиционное, кредитное и рисковое страхование жизни. По итогам 2020 года более половины страхового портфеля занимало инвестиционное страхование, но по итогам первого полугодия 2021 года его доля упала до 36%, а вот доля накопительного страхования стабильна — 17%. По итогам 2020 года «Ренессанс-страхование» занимало 10,7% рынка и было крупнейшей частной компанией, занимая четвертое место среди всех. Важная особенность сегмента: значительная часть полисов страхования продается через 46 банков-партнеров в процессе выдачи кредитов.

Другие виды страхования. Сюда входят страхование имущества, грузов, автомобилей — каско и ОСАГО, — дополнительное медицинское страхование (ДМС) и другие его виды. Доля автострахования и ДМС растет, по итогам первого полугодия 2021 года достигнув 58 и 20% соответственно. На этом рынке «Ренессанс-страхование» немного менее успешна: по итогам 2020 года доля рынка составляла 3,4% и компания заняла седьмое место в списке крупнейших страховых.

Управление активами. Здесь компания управляет активами для получения дополнительного дохода от размещения денег. По итогам первого полугодия 2021 года активы под управлением дочерней компании «Спутник — Управление капиталом» оценивались в 53 млрд рублей, что составляет примерно 30% от совокупных активов «Ренессанс-страхования».

Если брать весь рынок страхования, то компания по итогам 2020 года занимает на нем восьмое место с долей 5,5%. При этом клиенты довольны «Ренессанс-страхованием»: компания входит в список пяти компаний с наивысшим клиентским рейтингом на финансовом маркетплейсе «Сравни-ру». Это единственный представитель десяти крупнейших по доле рынка российских страховых компаний из этих пяти, которые представлены на «Сравни-ру».

Одним из главных своих достижений «Ренессанс-страхование» считает высокий уровень цифровизации бизнеса и даже называет себя цифровым инноватором, осуществившим революцию на российском страховом рынке.

«Ренессанс-страхование» использует искусственный интеллект и технологии Big Data для управления рисками, скоринг в реальном времени. Например, компания запустила мобильную телематику — фактически это мобильное приложение, оценивающее стиль вождения водителя и предлагающее, исходя из собранных данных, скидки на полисы каско. Новые программные интерфейсы позволяют очень быстро — в течение нескольких часов — интегрировать страховые продукты компании в экосистемы партнеров.

Разработано приложение Budu — медтех-сервис, включающий в себя телемедицину, собственную клинику и средства превентивной диагностики. Во втором квартале 2021 года среднемесячная аудитория сервиса оценивалась в 22 тысячи пользователей. Компания называет Budu модным словом «экосистема», но договорилась продать 51% компании — владельца сервиса «Ренессанс-здоровье» одному из своих акционеров. В итоге Budu получит 850 млн рублей на свое дальнейшее развитие.

Доля рынка и форма собственности десяти крупнейших страховых компаний России в сегменте страхования жизни в 2020 году

Доля рынка и форма собственности десяти крупнейших страховых компаний России в сегменте других видов страхования в 2020 году

Доля рынка и форма собственности десяти крупнейших страховых компаний России в 2020 году

Структура страхового портфеля компании в сегменте страхования жизни в 2020—2021 годах

Структура страхового портфеля компании в сегменте других видов страхования в 2020—2021 годах

Подробная структура страхового портфеля компании в сегменте других видов страхования в 2020 году

Финансовые показатели

У компании стабильно растет объем собранных страховых премий, причем растет быстрее рынка. Чистая прибыль до 2020 года тоже росла, но за первое полугодие 2021 несколько снизилась. На это, кроме всего прочего, повлияли курсовые разницы: в 2020 году по этой статье была прибыль, а в 2021 — убыток. Также растут капитал и долг.

В объявлении о параметрах IPO компания приводит коэффициент административных расходов, коэффициент чистой прибыли и рентабельность материального капитала как ключевые показатели деятельности. Первые два показателя выросли в 2019 году по сравнению с 2018, а в сложном 2020 ожидаемо упали. А вот рентабельность материального капитала постоянно падает.

Сегмент страхования жизни приносит около 56% объема собранных страховых премий, остальные виды страхования — 44%.

Объем собранных страховых премий, чистая прибыль, капитал и долг компании по годам, млрд рублей

Коэффициент административных расходов, коэффициент чистой прибыли и рентабельность материального капитала компании по годам

Дивиденды и дивидендная политика

У компании есть небольшая история выплаты дивидендов: в 2018 году их выплатили в размере около миллиарда рублей. После этого компания не объявляла и не выплачивала дивиденды, так как тратилась на свое развитие.

Согласно дивидендной политике, дивиденды планируется выплачивать раз в год в размере 50% чистой прибыли по МСФО, но с оговоркой о том, что при расчете дивидендов будут учитываться потребности компании в деньгах для инвестиций, сделок M&A и требования регулятора по достаточности капитала.

История и акционерный капитал

Компанию основали как негосударственный пенсионный фонд в 1993 году, а в 1997 реорганизовали в страховую компанию. Собственная медицинская дочерняя компания была создана в 1998, а в 2004 году была создана совместная с ЕБРР компания по страхованию жизни. «Ренессанс-страхование» вошло в десятку крупнейших российских страховщиков в 2008 году. В 2017 компания объединила страховой бизнес с НПФ «Благосостояние» при участии фонда Baring Vostok. В мае 2021 года стало известно, что НПФ «Благосостояние» продало свой пакет акций компании структурам Романа Абрамовича и его многолетних партнеров.

Контрольный пакет акций «Ренессанс-страхования» принадлежит структурам, основной бенефициар которых — президент и председатель совета директоров компании Борис Йордан. Почти 29% акций у Романа Абрамовича и его партнеров, более 12% — у фонда Baring Vostok.

Структура акционерного капитала компании до IPO

Схема IPO

«Ренессанс-страхование» объявило индикативный диапазон цены акции как 120—135 Р, что предполагает размер капитализации компании в диапазоне 67,2—73,3 млрд рублей. Продавать акции будут как существующие акционеры, так и сама компания, которая для этих целей выпустит новые акции. Объем предложения акционеров — до 7,2 млрд рублей, компании — до 18 млрд рублей.

Кроме того, существующие акционеры предоставят опцион стабилизационному менеджеру, который может его исполнить, продав дополнительно до 10% от объема предложения. Также компания и продающие акционеры приняли на себя обязательства о том, что не будут продавать акции в течение 180 дней после IPO.

Вырученные средства компания планирует пустить на инвестиции в бизнес, в том числе в цифровизацию, и на возможные сделки M&A.

Почему акции могут вырасти после IPO

Растущая компания в растущем секторе. В информационном меморандуме «Ренессанс-страхование» ссылается на исследование KPMG, согласно которому российский страховой рынок с 2020 по 2024 год будет расти с совокупным среднегодовым темпом роста (CAGR) 11%. При этом сама компания за период с 2017 по 2020 год росла быстрее конкурентов: с CAGR 17 против 11% у рынка в целом и 9% в среднем у других десяти крупнейших игроков на рынке. По итогам 1 полугодия 2021 года «Ренессанс-страхование» продолжает расти быстрее рынка. Кроме того, среднее значение рентабельности материального капитала за последние два года составляет 29%, в то время как у конкурентов — в среднем 19%. Ну а рост бизнес-показателей — основная фундаментальная причина роста котировок акций компании.

А уж если при росте бизнеса быстрее рынка у «Ренессанс-страхования» еще и получится платить дивиденды, то это дополнительно повысит ее привлекательность среди инвесторов. Правда, дивидендная доходность вряд ли будет такой интересной: даже если у компании получится повторить чистую прибыль за 2020 год и оцениваться она будет по нижней границе размещения, то при соблюдении дивидендной политики может получиться около 3,5%. Доходность может быть и ниже, но, с другой стороны, «Ренессанс-страхование» и не нужно рассматривать как чисто дивидендную историю: все же это больше история роста.

Также некоторым позитивным фактором можно считать недавнее вхождение в капитал компании такого известного и бывалого бизнесмена, как Роман Абрамович, и его партнеров: можно предполагать, что они также верят в радужные перспективы компании, раз инвестировали в нее.

Цифровизация. «Ренессанс-страхование» в материалах для инвесторов позиционирует себя как инновационного игрока, сумевшего успешно внедрить очень модные сейчас информационные технологии в такую давно существующую и консервативную сферу деятельности, как страхование. Более того, компания утверждает, что это не просто дань моде, а что цифровизация действительно делает ее бизнес более эффективным. Возможно, такое позиционирование поможет компании привлечь инвесторов, любящих все модное и современное.

Первопроходец сектора на бирже. Компания первой из страховщиков выйдет на Московскую биржу, что может вызвать приток инвесторов, которые просто желают вложиться в данный сектор экономики для диверсификации своего портфеля.

Почему акции могут упасть после IPO

С положением в секторе все неоднозначно. Да, компания входит в десятку крупнейших игроков рынка страхования, но доля эта невелика, при этом значительная часть конкурентов или входит в крупные банковские группы — в том числе государственные, — или числится подразделениями крупных международных страховых компаний.

Кажется, что у них есть больше финансовых и прочих ресурсов для своего развития. На мой взгляд, сложно ожидать, что «Ренессанс-страхование» в обозримом будущем войдет, например, в тройку крупнейших игроков на рынке страхования.

Кроме того, компания планирует наращивать долю рынка и за счет сделок M&A, но стоит отметить, что рынок и так уже в достаточной мере консолидирован: на долю 10 крупнейших игроков приходится 82,4% от него, в основном же для компании сегменте страхования жизни еще больше — аж 88,8%.

Конъюнктура может ухудшиться. Как мы уже упоминали, компания большую часть денег зарабатывает на страховании жизни, но с этим сегментом можно ожидать сразу несколько проблем:

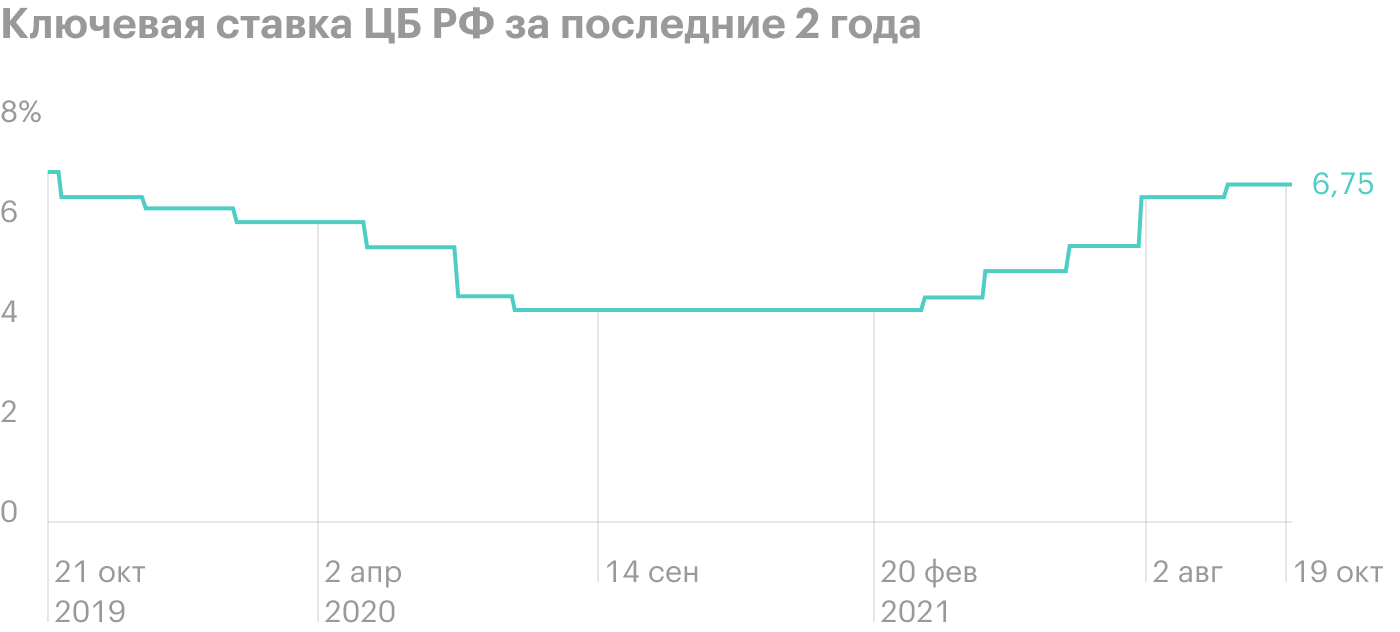

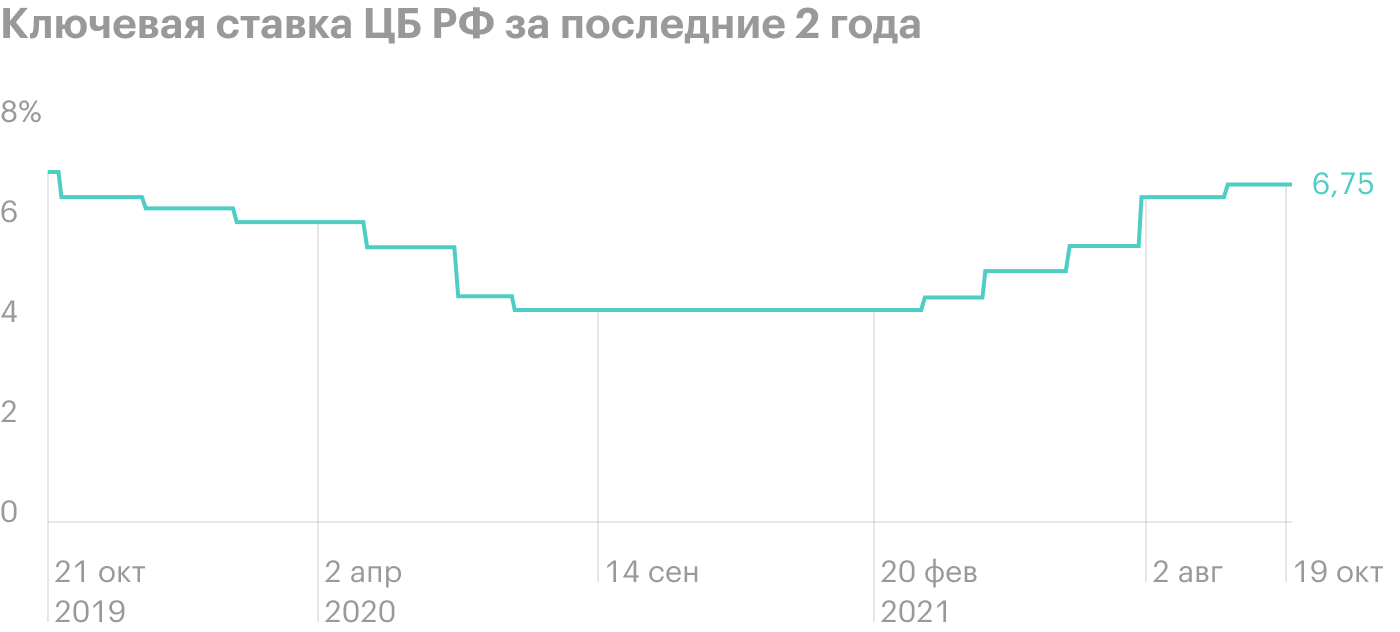

ЦБ РФ начал активно поднимать ключевую ставку, что делает кредиты дороже и, соответственно, менее привлекательными. А это один из основных каналов продаж полисов страхования жизни.

Поднятие ключевой ставки — это причина постепенного поднятия ставок по вкладам в банках, что сделает их более привлекательными и может уменьшить популярность инвестиционного страхования жизни.

В обзоре деятельности страховых компаний ЦБ РФ упоминает, что после 2018 года интерес населения к инвестиционному страхованию жизни стал ослабевать. Он связывает это как со своими регуляторными действиями по повышению информированности покупателей о сути данного продукта, так и с тем, что он принес своим покупателям невысокую доходность: закончившиеся в 2 квартале 2021 года трех- и пятилетние полисы в среднем принесли всего лишь 4,6 и 4,4% годовых соответственно.

Бум последних лет на российском фондовом рынке также может способствовать увеличению процента людей, которые будут инвестировать самостоятельно — а не с помощью страховых продуктов — для потенциального получения доходности выше, чем по банковским вкладам.

Неоднозначность отсутствия публичных конкурентов. Как мы рассмотрели выше, отсутствие публичных конкурентов по сектору может положительно сыграть на котировках акций, но возможны и отрицательные эффекты. Поскольку напрямую сравнивать компанию не с кем, сложнее оценить, дорого она стоит или дешево. Например, если попробовать посчитать мультипликаторы «Ренессанс-страхования» по данным 2020 года, то P / E с учетом ценового диапазона IPO будет в районе 14—16, а ROE — около 16%. Если считать по данным 1 полугодия 2021 года, где чистая прибыль ниже, и допустить, что такая же будет и во втором полугодии, значения мультипликаторов получатся еще хуже.

Возможно, кто-то не захочет вкладываться в сектор, так как в нем совершенно нет альтернатив.

Количество клиентов на брокерском обслуживании в России по годам, млн человек

Прогнозные мультипликаторы компании

В итоге

У «Ренессанс-страхования» достаточно диверсифицированный страховой портфель, основной упор делается на сегмент страхования жизни. Компания достигла больших успехов в цифровизации, которые помогают ей увеличивать эффективность основного бизнеса, расширять его и предоставлять услуги медтех-сервиса.

Компания растет быстрее рынка и планирует дальше расширяться за счет органического роста и поглощения конкурентов. Для этого, кроме всего прочего, будут использовать значительную часть денег, привлеченных в ходе IPO.

Вместе с тем рынок страхования в России достаточно консолидирован и значительную его долю занимают конкуренты компании, входящие в крупные банковские и страховые группы, с которыми непросто бороться. В свою очередь, рынок страхования жизни, по прогнозам ЦБ РФ, могут ждать не лучшие времена.

Еще один неоднозначный факт: «Ренессанс-страхование» станет первым страховщиком на Московской бирже. С одной стороны, это может вызвать приток в акции компании инвесторов, желающих вложиться в данный сектор. С другой — затрудняет оценку компании для понимания, насколько дорого стоят ее акции.

О компании

«Ренессанс-страхование» (MCX: RENI) — крупная универсальная страховая компания. Ведет деятельность только в России. У компании 82 офиса в 27 регионах страны. Количество клиентов превышает 3,5 млн. Совсем недавно в группу компаний входил и негосударственный пенсионный фонд, но в июле 2021 года его продали. «Ренессанс-страхование» выделяет три операционных сегмента бизнеса.

Страхование жизни. В этот сегмент входит накопительное, инвестиционное, кредитное и рисковое страхование жизни. По итогам 2020 года более половины страхового портфеля занимало инвестиционное страхование, но по итогам первого полугодия 2021 года его доля упала до 36%, а вот доля накопительного страхования стабильна — 17%. По итогам 2020 года «Ренессанс-страхование» занимало 10,7% рынка и было крупнейшей частной компанией, занимая четвертое место среди всех. Важная особенность сегмента: значительная часть полисов страхования продается через 46 банков-партнеров в процессе выдачи кредитов.

Другие виды страхования. Сюда входят страхование имущества, грузов, автомобилей — каско и ОСАГО, — дополнительное медицинское страхование (ДМС) и другие его виды. Доля автострахования и ДМС растет, по итогам первого полугодия 2021 года достигнув 58 и 20% соответственно. На этом рынке «Ренессанс-страхование» немного менее успешна: по итогам 2020 года доля рынка составляла 3,4% и компания заняла седьмое место в списке крупнейших страховых.

Управление активами. Здесь компания управляет активами для получения дополнительного дохода от размещения денег. По итогам первого полугодия 2021 года активы под управлением дочерней компании «Спутник — Управление капиталом» оценивались в 53 млрд рублей, что составляет примерно 30% от совокупных активов «Ренессанс-страхования».

Если брать весь рынок страхования, то компания по итогам 2020 года занимает на нем восьмое место с долей 5,5%. При этом клиенты довольны «Ренессанс-страхованием»: компания входит в список пяти компаний с наивысшим клиентским рейтингом на финансовом маркетплейсе «Сравни-ру». Это единственный представитель десяти крупнейших по доле рынка российских страховых компаний из этих пяти, которые представлены на «Сравни-ру».

Одним из главных своих достижений «Ренессанс-страхование» считает высокий уровень цифровизации бизнеса и даже называет себя цифровым инноватором, осуществившим революцию на российском страховом рынке.

«Ренессанс-страхование» использует искусственный интеллект и технологии Big Data для управления рисками, скоринг в реальном времени. Например, компания запустила мобильную телематику — фактически это мобильное приложение, оценивающее стиль вождения водителя и предлагающее, исходя из собранных данных, скидки на полисы каско. Новые программные интерфейсы позволяют очень быстро — в течение нескольких часов — интегрировать страховые продукты компании в экосистемы партнеров.

Разработано приложение Budu — медтех-сервис, включающий в себя телемедицину, собственную клинику и средства превентивной диагностики. Во втором квартале 2021 года среднемесячная аудитория сервиса оценивалась в 22 тысячи пользователей. Компания называет Budu модным словом «экосистема», но договорилась продать 51% компании — владельца сервиса «Ренессанс-здоровье» одному из своих акционеров. В итоге Budu получит 850 млн рублей на свое дальнейшее развитие.

Доля рынка и форма собственности десяти крупнейших страховых компаний России в сегменте страхования жизни в 2020 году

Доля рынка и форма собственности десяти крупнейших страховых компаний России в сегменте других видов страхования в 2020 году

Доля рынка и форма собственности десяти крупнейших страховых компаний России в 2020 году

Структура страхового портфеля компании в сегменте страхования жизни в 2020—2021 годах

Структура страхового портфеля компании в сегменте других видов страхования в 2020—2021 годах

Подробная структура страхового портфеля компании в сегменте других видов страхования в 2020 году

Финансовые показатели

У компании стабильно растет объем собранных страховых премий, причем растет быстрее рынка. Чистая прибыль до 2020 года тоже росла, но за первое полугодие 2021 несколько снизилась. На это, кроме всего прочего, повлияли курсовые разницы: в 2020 году по этой статье была прибыль, а в 2021 — убыток. Также растут капитал и долг.

В объявлении о параметрах IPO компания приводит коэффициент административных расходов, коэффициент чистой прибыли и рентабельность материального капитала как ключевые показатели деятельности. Первые два показателя выросли в 2019 году по сравнению с 2018, а в сложном 2020 ожидаемо упали. А вот рентабельность материального капитала постоянно падает.

Сегмент страхования жизни приносит около 56% объема собранных страховых премий, остальные виды страхования — 44%.

Объем собранных страховых премий, чистая прибыль, капитал и долг компании по годам, млрд рублей

Коэффициент административных расходов, коэффициент чистой прибыли и рентабельность материального капитала компании по годам

Коэффициент административных расходов рассчитывается как сумма административных расходов, разделенная на объем собранных страховых премий

Коэффициент чистой прибыли рассчитывается как отношение чистой прибыли к объему собранных страховых премий

Рентабельность материального капитала рассчитывается как сумма чистой прибыли за последние 12 месяцев, скорректированной с учетом амортизации стоимости действующего бизнеса, разделенная на средний общий собственный капитал, скорректированный с учетом гудвилла, плюс нематериальные активы, плюс стоимость действующего бизнеса за указанный период

Коэффициент чистой прибыли рассчитывается как отношение чистой прибыли к объему собранных страховых премий

Рентабельность материального капитала рассчитывается как сумма чистой прибыли за последние 12 месяцев, скорректированной с учетом амортизации стоимости действующего бизнеса, разделенная на средний общий собственный капитал, скорректированный с учетом гудвилла, плюс нематериальные активы, плюс стоимость действующего бизнеса за указанный период

Дивиденды и дивидендная политика

У компании есть небольшая история выплаты дивидендов: в 2018 году их выплатили в размере около миллиарда рублей. После этого компания не объявляла и не выплачивала дивиденды, так как тратилась на свое развитие.

Согласно дивидендной политике, дивиденды планируется выплачивать раз в год в размере 50% чистой прибыли по МСФО, но с оговоркой о том, что при расчете дивидендов будут учитываться потребности компании в деньгах для инвестиций, сделок M&A и требования регулятора по достаточности капитала.

История и акционерный капитал

Компанию основали как негосударственный пенсионный фонд в 1993 году, а в 1997 реорганизовали в страховую компанию. Собственная медицинская дочерняя компания была создана в 1998, а в 2004 году была создана совместная с ЕБРР компания по страхованию жизни. «Ренессанс-страхование» вошло в десятку крупнейших российских страховщиков в 2008 году. В 2017 компания объединила страховой бизнес с НПФ «Благосостояние» при участии фонда Baring Vostok. В мае 2021 года стало известно, что НПФ «Благосостояние» продало свой пакет акций компании структурам Романа Абрамовича и его многолетних партнеров.

Контрольный пакет акций «Ренессанс-страхования» принадлежит структурам, основной бенефициар которых — президент и председатель совета директоров компании Борис Йордан. Почти 29% акций у Романа Абрамовича и его партнеров, более 12% — у фонда Baring Vostok.

Структура акционерного капитала компании до IPO

Схема IPO

«Ренессанс-страхование» объявило индикативный диапазон цены акции как 120—135 Р, что предполагает размер капитализации компании в диапазоне 67,2—73,3 млрд рублей. Продавать акции будут как существующие акционеры, так и сама компания, которая для этих целей выпустит новые акции. Объем предложения акционеров — до 7,2 млрд рублей, компании — до 18 млрд рублей.

Кроме того, существующие акционеры предоставят опцион стабилизационному менеджеру, который может его исполнить, продав дополнительно до 10% от объема предложения. Также компания и продающие акционеры приняли на себя обязательства о том, что не будут продавать акции в течение 180 дней после IPO.

Вырученные средства компания планирует пустить на инвестиции в бизнес, в том числе в цифровизацию, и на возможные сделки M&A.

Почему акции могут вырасти после IPO

Растущая компания в растущем секторе. В информационном меморандуме «Ренессанс-страхование» ссылается на исследование KPMG, согласно которому российский страховой рынок с 2020 по 2024 год будет расти с совокупным среднегодовым темпом роста (CAGR) 11%. При этом сама компания за период с 2017 по 2020 год росла быстрее конкурентов: с CAGR 17 против 11% у рынка в целом и 9% в среднем у других десяти крупнейших игроков на рынке. По итогам 1 полугодия 2021 года «Ренессанс-страхование» продолжает расти быстрее рынка. Кроме того, среднее значение рентабельности материального капитала за последние два года составляет 29%, в то время как у конкурентов — в среднем 19%. Ну а рост бизнес-показателей — основная фундаментальная причина роста котировок акций компании.

А уж если при росте бизнеса быстрее рынка у «Ренессанс-страхования» еще и получится платить дивиденды, то это дополнительно повысит ее привлекательность среди инвесторов. Правда, дивидендная доходность вряд ли будет такой интересной: даже если у компании получится повторить чистую прибыль за 2020 год и оцениваться она будет по нижней границе размещения, то при соблюдении дивидендной политики может получиться около 3,5%. Доходность может быть и ниже, но, с другой стороны, «Ренессанс-страхование» и не нужно рассматривать как чисто дивидендную историю: все же это больше история роста.

Также некоторым позитивным фактором можно считать недавнее вхождение в капитал компании такого известного и бывалого бизнесмена, как Роман Абрамович, и его партнеров: можно предполагать, что они также верят в радужные перспективы компании, раз инвестировали в нее.

Цифровизация. «Ренессанс-страхование» в материалах для инвесторов позиционирует себя как инновационного игрока, сумевшего успешно внедрить очень модные сейчас информационные технологии в такую давно существующую и консервативную сферу деятельности, как страхование. Более того, компания утверждает, что это не просто дань моде, а что цифровизация действительно делает ее бизнес более эффективным. Возможно, такое позиционирование поможет компании привлечь инвесторов, любящих все модное и современное.

Первопроходец сектора на бирже. Компания первой из страховщиков выйдет на Московскую биржу, что может вызвать приток инвесторов, которые просто желают вложиться в данный сектор экономики для диверсификации своего портфеля.

Почему акции могут упасть после IPO

С положением в секторе все неоднозначно. Да, компания входит в десятку крупнейших игроков рынка страхования, но доля эта невелика, при этом значительная часть конкурентов или входит в крупные банковские группы — в том числе государственные, — или числится подразделениями крупных международных страховых компаний.

Кажется, что у них есть больше финансовых и прочих ресурсов для своего развития. На мой взгляд, сложно ожидать, что «Ренессанс-страхование» в обозримом будущем войдет, например, в тройку крупнейших игроков на рынке страхования.

Кроме того, компания планирует наращивать долю рынка и за счет сделок M&A, но стоит отметить, что рынок и так уже в достаточной мере консолидирован: на долю 10 крупнейших игроков приходится 82,4% от него, в основном же для компании сегменте страхования жизни еще больше — аж 88,8%.

Конъюнктура может ухудшиться. Как мы уже упоминали, компания большую часть денег зарабатывает на страховании жизни, но с этим сегментом можно ожидать сразу несколько проблем:

ЦБ РФ начал активно поднимать ключевую ставку, что делает кредиты дороже и, соответственно, менее привлекательными. А это один из основных каналов продаж полисов страхования жизни.

Поднятие ключевой ставки — это причина постепенного поднятия ставок по вкладам в банках, что сделает их более привлекательными и может уменьшить популярность инвестиционного страхования жизни.

В обзоре деятельности страховых компаний ЦБ РФ упоминает, что после 2018 года интерес населения к инвестиционному страхованию жизни стал ослабевать. Он связывает это как со своими регуляторными действиями по повышению информированности покупателей о сути данного продукта, так и с тем, что он принес своим покупателям невысокую доходность: закончившиеся в 2 квартале 2021 года трех- и пятилетние полисы в среднем принесли всего лишь 4,6 и 4,4% годовых соответственно.

Бум последних лет на российском фондовом рынке также может способствовать увеличению процента людей, которые будут инвестировать самостоятельно — а не с помощью страховых продуктов — для потенциального получения доходности выше, чем по банковским вкладам.

Неоднозначность отсутствия публичных конкурентов. Как мы рассмотрели выше, отсутствие публичных конкурентов по сектору может положительно сыграть на котировках акций, но возможны и отрицательные эффекты. Поскольку напрямую сравнивать компанию не с кем, сложнее оценить, дорого она стоит или дешево. Например, если попробовать посчитать мультипликаторы «Ренессанс-страхования» по данным 2020 года, то P / E с учетом ценового диапазона IPO будет в районе 14—16, а ROE — около 16%. Если считать по данным 1 полугодия 2021 года, где чистая прибыль ниже, и допустить, что такая же будет и во втором полугодии, значения мультипликаторов получатся еще хуже.

Возможно, кто-то не захочет вкладываться в сектор, так как в нем совершенно нет альтернатив.

Количество клиентов на брокерском обслуживании в России по годам, млн человек

Прогнозные мультипликаторы компании

В итоге

У «Ренессанс-страхования» достаточно диверсифицированный страховой портфель, основной упор делается на сегмент страхования жизни. Компания достигла больших успехов в цифровизации, которые помогают ей увеличивать эффективность основного бизнеса, расширять его и предоставлять услуги медтех-сервиса.

Компания растет быстрее рынка и планирует дальше расширяться за счет органического роста и поглощения конкурентов. Для этого, кроме всего прочего, будут использовать значительную часть денег, привлеченных в ходе IPO.

Вместе с тем рынок страхования в России достаточно консолидирован и значительную его долю занимают конкуренты компании, входящие в крупные банковские и страховые группы, с которыми непросто бороться. В свою очередь, рынок страхования жизни, по прогнозам ЦБ РФ, могут ждать не лучшие времена.

Еще один неоднозначный факт: «Ренессанс-страхование» станет первым страховщиком на Московской бирже. С одной стороны, это может вызвать приток в акции компании инвесторов, желающих вложиться в данный сектор. С другой — затрудняет оценку компании для понимания, насколько дорого стоят ее акции.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба