На прошлой неделе акции AT&T Inc (NYSE:T) обновили пятилетний минимум. За последние пять лет они потеряли почти 40% своей стоимости. Однако, несмотря на значительное падение, бумагам компании все же удавалось все эти годы оставаться в фокусе внимания инвесторов благодаря статусу дивидендного аристократа: AT&T платила акционерам щедрые дивиденды с доходностью на уровне 4-6% годовых.

Справка InvestFuture

AT&T была основана в 1983 году и уже к началу 2000-х стала крупным телекоммуникационным конгломератом. Однако в рамках одного направления компания замыкаться не хотела и то и дело пробовала осваивать новые виды бизнеса. В числе этих попыток — поглощение Warner Media в 2018 году и нынешние планы по слиянию с Discovery.

В структуре бизнеса AT&T можно выделить три основных направления:

AT&T Communications предоставляет более 100 млн потребителей в США услуги связи и развлечений через мобильную и широкополосную связь;

WarnerMedia — медиа- и развлекательная компания, работающая в сфере кино, телевидения, Интернета и телекоммуникаций;

AT&T’s Latin America предлагает цифровые развлекательные услуги в странах Южной Америки и Карибского бассейна и мобильные услуги на мексиканском рынке.

Динамика акций и ее причины

С января 2017 года акции AT&T потеряли 40,48% своей стоимости, опустившись с $42 до $25,5 (рис. 1). Причины такой динамики лежат на поверхности.

Прежде всего, компания все еще не оправилась от прошлогодних потерь и пока не вышла на стабильную чистую прибыль. За последние 12 месяцев она получила убыток в $2,162 млрд, что соответствует рентабельности собственного капитала (ROE) на уровне минус 2,13%.

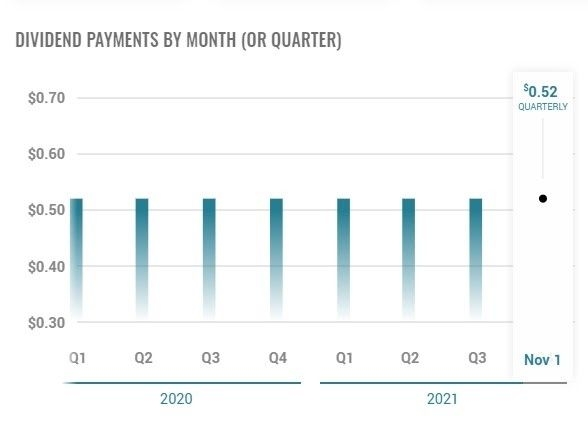

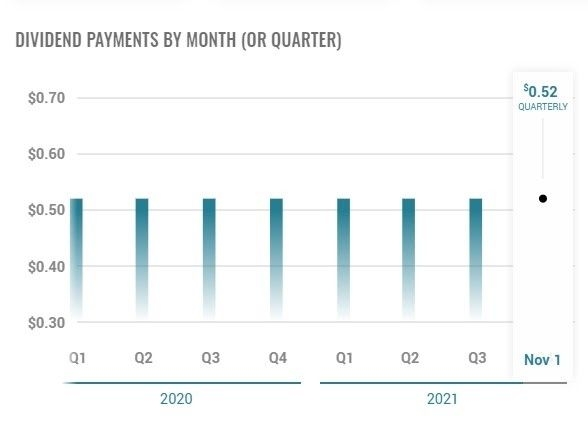

Последний квартальный отчет AT&T отражает риск возникновения “кассового разрыва”: коэффициент быстрой ликвидности Quick Ratio находится на уровне 0,7 при норме выше 1. Впрочем, несмотря на финансовые проблемы, компания продолжает стабильно выплачивать дивиденды и пока не снижает выплаты (рис. 2).

Дивидендные выплаты AT&T, $ на акцию (2020-2021 годы)

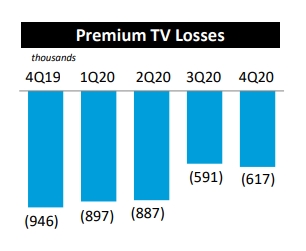

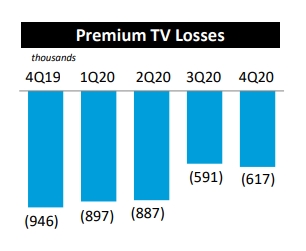

Еще одной причиной негативного тренда акций AT&T стал отток клиентов в сегменте спутникового телевидения (рис. 3).

Динамика числа клиентов в сегменте спутникового телевидения AT&T

Но основным драйвером падения котировок стали намерения руководства компании провести слияние с Discovery (NASDAQ:DISCA) и начать активно развивать стриминговый бизнес. Для реализации этих планов AT&T предстоит выделить из своей структуры подразделение WarnerMedia. Как следствие, компания планирует сократить дивидендные выплаты почти на 50% (рис. 4).

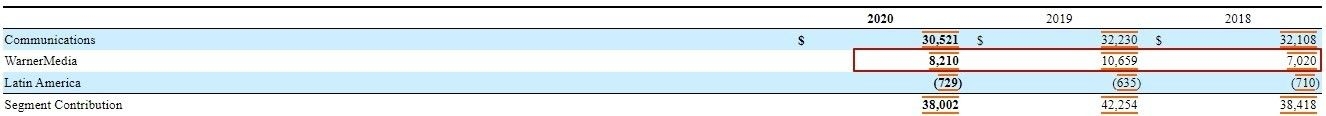

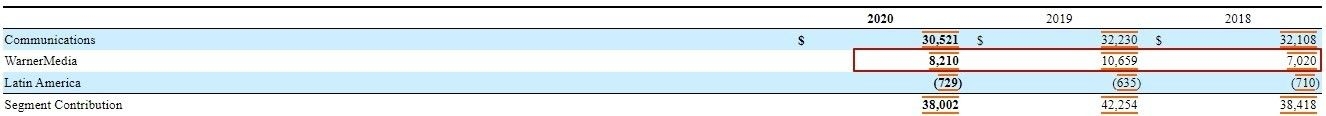

Структура выручки AT&T

Негативную реакцию рынка на планы по выделению WarnerMedia нетрудно понять. В структуре бизнеса AT&T лишь это направление было способно на быстрый рост. В докризисный период с 2018 по 2019 годы оно выросло на 51,43%. В двух других направлениях дела обстоят гораздо хуже: в AT&T Communications последние несколько лет выручка практически не росла, а AT&T’s Latin America пока генерирует только убытки.

Таким образом, сейчас перед глазами инвесторов AT&T маячит риск “кассового разрыва” и выделения наиболее перспективного сегмента бизнеса. При таких перспективах надежда на улучшение ситуации просто отсутствует.

Слияние с Discovery должно завершиться в середине 2022 года. В рамках сделки AT&T получит $43 млрд в виде денежных средств и 71% акций новой компании. После закрытия сделки AT&T сфокусируется на своей основной деятельности — услугах мобильной связи. Вырученные от слияния с Discovery средства компания планирует направить на развитие своей инфраструктуры 5G и оптоволоконных сетей.

Сравнение с конкурентами

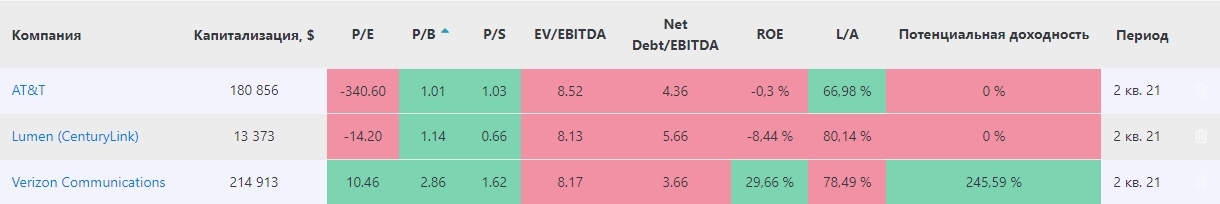

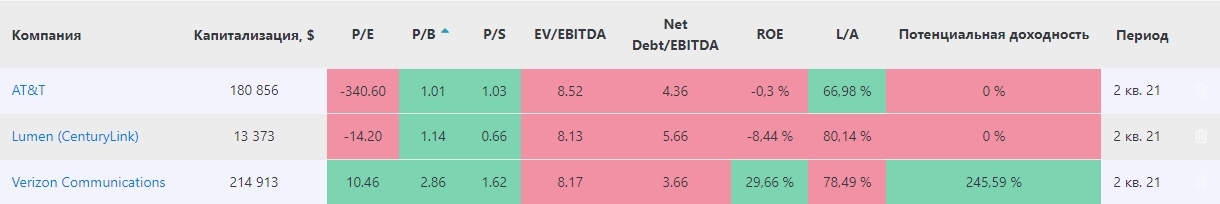

Самый крупный конкурент AT&T на рынке США — это компания Verizon Communications (NYSE:VZ). Следующий по масштабу соперник — компания Lumen Technologies (NYSE:LUMN), которая занимает третье место по объему рынка в США. Из всех трех компаний лишь Verizon имеет положительную рентабельность (рис. 5).

Сравнение AT&T и ее конкурентов по основным мультипликаторам

Расчет справедливой стоимости акций

Мы провели расчет справедливой стоимости акций AT&T методом дисконтирования дивидендов (DDM). При этом мы рассмотрели два возможных сценария.

Сценарий 1: AT&T с 2022 года уменьшает размер дивидендных выплат на 40%

Основанные на этом сценарии расчеты показали, что справедливая стоимость акций AT&T сейчас составляет $39,04 против текущей рыночной цены в $25,33 за акцию. Таким образом, мы можем сделать вывод, что инвесторы чрезмерно пессимистичны в своих оценках возможного разделения компании.

Сценарий 2: AT&T отменяет сделку с Discovery и оставляет WarnerMedia в структуре своих активов

Основанные на этом сценарии расчеты показали, что справедливая стоимость акций AT&T находится на уровне $47,71 за акцию.

Мнение аналитиков InvestFuture

Крупные игроки телекоммуникационной отрасли — это компании со стабильным нецикличным бизнесом, который, как правило, растет темпами на уровне роста ВВП. Впрочем, иногда за счет внедрения новых технологий им удается освоить новые направления бизнеса и добиться ускорения роста выручки.

Сегодняшняя AT&T — это компания, которая выводит из структуры своих активов самое перспективное подразделение, подвергается риску дефицита ликвидности и почти вдвое сокращает дивиденды. Начать инвестировать в 5G-инфраструктуру она сможет лишь во второй половине 2022 года, а первые выводы по окупаемости этих вложений можно будет сделать только в 2023 году.

Мы ожидаем, что отношение инвесторов к акциям AT&T в ближайшем будущем будет балансировать между нейтральным и негативным. На наш взгляд, перелом в динамике этих бумаг может произойти только после старта инвестиций AT&T в развитие своего 5G-направления.

Справка InvestFuture

AT&T была основана в 1983 году и уже к началу 2000-х стала крупным телекоммуникационным конгломератом. Однако в рамках одного направления компания замыкаться не хотела и то и дело пробовала осваивать новые виды бизнеса. В числе этих попыток — поглощение Warner Media в 2018 году и нынешние планы по слиянию с Discovery.

В структуре бизнеса AT&T можно выделить три основных направления:

AT&T Communications предоставляет более 100 млн потребителей в США услуги связи и развлечений через мобильную и широкополосную связь;

WarnerMedia — медиа- и развлекательная компания, работающая в сфере кино, телевидения, Интернета и телекоммуникаций;

AT&T’s Latin America предлагает цифровые развлекательные услуги в странах Южной Америки и Карибского бассейна и мобильные услуги на мексиканском рынке.

Динамика акций и ее причины

С января 2017 года акции AT&T потеряли 40,48% своей стоимости, опустившись с $42 до $25,5 (рис. 1). Причины такой динамики лежат на поверхности.

Прежде всего, компания все еще не оправилась от прошлогодних потерь и пока не вышла на стабильную чистую прибыль. За последние 12 месяцев она получила убыток в $2,162 млрд, что соответствует рентабельности собственного капитала (ROE) на уровне минус 2,13%.

Последний квартальный отчет AT&T отражает риск возникновения “кассового разрыва”: коэффициент быстрой ликвидности Quick Ratio находится на уровне 0,7 при норме выше 1. Впрочем, несмотря на финансовые проблемы, компания продолжает стабильно выплачивать дивиденды и пока не снижает выплаты (рис. 2).

Дивидендные выплаты AT&T, $ на акцию (2020-2021 годы)

Еще одной причиной негативного тренда акций AT&T стал отток клиентов в сегменте спутникового телевидения (рис. 3).

Динамика числа клиентов в сегменте спутникового телевидения AT&T

Но основным драйвером падения котировок стали намерения руководства компании провести слияние с Discovery (NASDAQ:DISCA) и начать активно развивать стриминговый бизнес. Для реализации этих планов AT&T предстоит выделить из своей структуры подразделение WarnerMedia. Как следствие, компания планирует сократить дивидендные выплаты почти на 50% (рис. 4).

Структура выручки AT&T

Негативную реакцию рынка на планы по выделению WarnerMedia нетрудно понять. В структуре бизнеса AT&T лишь это направление было способно на быстрый рост. В докризисный период с 2018 по 2019 годы оно выросло на 51,43%. В двух других направлениях дела обстоят гораздо хуже: в AT&T Communications последние несколько лет выручка практически не росла, а AT&T’s Latin America пока генерирует только убытки.

Таким образом, сейчас перед глазами инвесторов AT&T маячит риск “кассового разрыва” и выделения наиболее перспективного сегмента бизнеса. При таких перспективах надежда на улучшение ситуации просто отсутствует.

Слияние с Discovery должно завершиться в середине 2022 года. В рамках сделки AT&T получит $43 млрд в виде денежных средств и 71% акций новой компании. После закрытия сделки AT&T сфокусируется на своей основной деятельности — услугах мобильной связи. Вырученные от слияния с Discovery средства компания планирует направить на развитие своей инфраструктуры 5G и оптоволоконных сетей.

Сравнение с конкурентами

Самый крупный конкурент AT&T на рынке США — это компания Verizon Communications (NYSE:VZ). Следующий по масштабу соперник — компания Lumen Technologies (NYSE:LUMN), которая занимает третье место по объему рынка в США. Из всех трех компаний лишь Verizon имеет положительную рентабельность (рис. 5).

Сравнение AT&T и ее конкурентов по основным мультипликаторам

Расчет справедливой стоимости акций

Мы провели расчет справедливой стоимости акций AT&T методом дисконтирования дивидендов (DDM). При этом мы рассмотрели два возможных сценария.

Сценарий 1: AT&T с 2022 года уменьшает размер дивидендных выплат на 40%

Основанные на этом сценарии расчеты показали, что справедливая стоимость акций AT&T сейчас составляет $39,04 против текущей рыночной цены в $25,33 за акцию. Таким образом, мы можем сделать вывод, что инвесторы чрезмерно пессимистичны в своих оценках возможного разделения компании.

Сценарий 2: AT&T отменяет сделку с Discovery и оставляет WarnerMedia в структуре своих активов

Основанные на этом сценарии расчеты показали, что справедливая стоимость акций AT&T находится на уровне $47,71 за акцию.

Мнение аналитиков InvestFuture

Крупные игроки телекоммуникационной отрасли — это компании со стабильным нецикличным бизнесом, который, как правило, растет темпами на уровне роста ВВП. Впрочем, иногда за счет внедрения новых технологий им удается освоить новые направления бизнеса и добиться ускорения роста выручки.

Сегодняшняя AT&T — это компания, которая выводит из структуры своих активов самое перспективное подразделение, подвергается риску дефицита ликвидности и почти вдвое сокращает дивиденды. Начать инвестировать в 5G-инфраструктуру она сможет лишь во второй половине 2022 года, а первые выводы по окупаемости этих вложений можно будет сделать только в 2023 году.

Мы ожидаем, что отношение инвесторов к акциям AT&T в ближайшем будущем будет балансировать между нейтральным и негативным. На наш взгляд, перелом в динамике этих бумаг может произойти только после старта инвестиций AT&T в развитие своего 5G-направления.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба