Акции IBM (или, как ее еще называют, Big Blue) с начала года выросли более чем на 12% и достигли многолетнего максимума в июне;

Прибыль компании за третий квартал не дотянула до ожиданий, что вызывает недоумение;

Несмотря на перспективы краткосрочной волатильности, долгосрочные инвесторы могут рассматривать любые просадки как возможность для покупки.

С начала 2021 года акции технологического гиганта International Business Machines (NYSE:IBM) выросли на 12,1%; в июне они достигли многолетнего максимума в $152,84. Однако вчера они скинули 4% на постмаркете. Катализатором распродажи стал слабый финансовый отчет за третий квартал. Выручка выросла всего на 0,3% до 17,6 млрд долларов, а скорректированная прибыль снизилась на 2% до 2,52 доллара на акцию.

Однако, если исключить подразделение IT-инфраструктуры под названием Kyndryl, выручка IBM выросла на 2,5%. В октябре совет директоров IBM одобрил выделение Kyndryl в отдельную компанию. «Каждый акционер IBM получит одну обыкновенную акцию Kyndryl на каждые пять обыкновенных акций IBM, которыми будет обладать по состоянию на 25 октября 2021 года».

Предстоящее выделение станет очередным шагом к «новой IBM». Тем не менее, некоторые эксперты с Уолл-стрит все еще сомневаются, что этого будет достаточно для того, чтобы сделать IBM жизнеспособным игроком рынка облачных вычислений, на котором доминируют такие гиганты, как Amazon (NASDAQ:AMZN) и Microsoft (NASDAQ:MSFT).

Последний год акции IBM провели в диапазоне 105,92–152,84 доллара, а рыночная капитализация компании составляет 127,18 миллиарда долларов. На момент написания статьи ее акции стоили $141,90, предлагая дивидендную доходность в 4,62%.

Основанная в 1911 году IBM имеет богатую историю, в которой есть как победы, так и поражения. В последние годы руководство работало над расширением гибридной облачной экосистемы и разработкой новых решений в области искусственного интеллекта. Свободный денежный поток компании за 3 квартал составил 0,6 млрд долларов. С конца 2020 года компания сократила долговую нагрузку на 7,0 млрд долларов.

В сопроводительном заявлении к финансовому отчету генеральный директор Арвинд Кришна отметил:

«Мы продолжаем добиваться прогресса в областях программного обеспечения и консультационных услуг, которые предоставляют наибольшие возможности роста… Мы уверены в достижении наших среднесрочных таргетов по динамике доходов и свободному денежному потоку».

Перспективы акций IBM

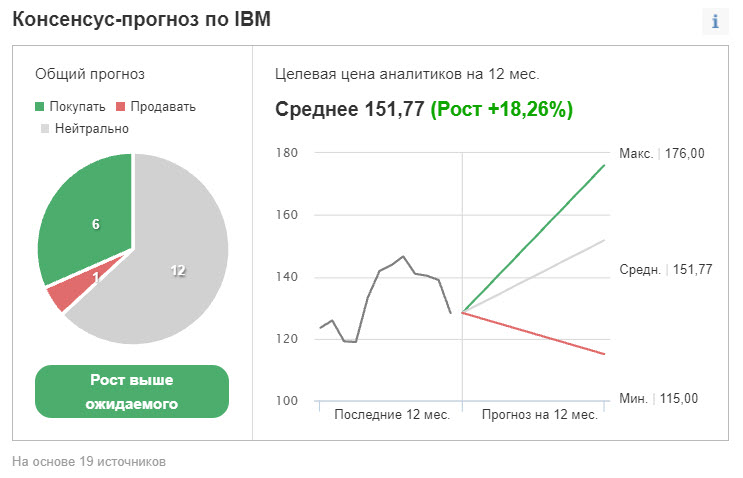

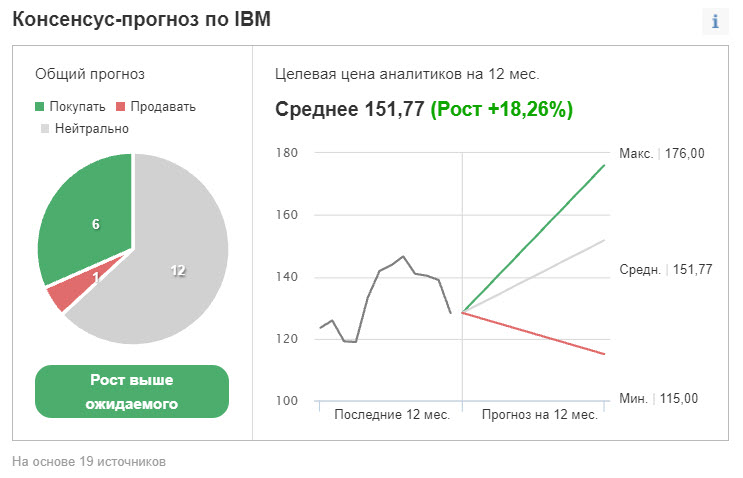

Опрошенные Investing.com аналитики полагают, что акции IBM будут торговаться «лучше рынка».

12-месячный ценовой таргет для акций составляет $151,77, что предполагает наличие потенциала роста на 7% от текущих уровней. Диапазон оценок ограничен 115 до 176 долларами.

Скользящие коэффициенты P/E, P/S и P/B для акций IBM составляют 24,53, 1,71 и 5,8 соответственно. Для сравнения: аналогичные показатели для другого технологического гиганта в лице Salesforce.com (NYSE:CRM), составляют 115,95, 12,16 и 5,15, а немецкой SAP (NYSE:SAP) — 24,99, 5,65 и 4,49 соответственно.

Инвесторам, обращающим внимание на технические графики, может быть интересно узнать о перекупленности ряда краткосрочных и среднесрочных осцилляторов, однако долгосрочный тренд остается восходящим.

Мы ожидаем снижения IBM ниже отметки $135; поддержку акциям, вероятно, окажет уровень $130. Его пробой откроет путь к отметке $125 — еще одному сильному уровню поддержки. Затем акции могут уйти в боковой тренд вплоть до формирования прочной базы дальнейшего роста.

3 стратегии инвестирования в International Business Machines

1. Покупка акций IBM на текущих уровнях

Инвесторы, которые не особо опасаются краткосрочной волатильности и верят в долгосрочный потенциал International Business Machines, могут подумать о покупке акций на текущих уровнях.

20 октября акции IBM закрылись на отметке $141,90. Мы рекомендуем долгосрочным инвесторам удерживать длинную позицию на протяжении нескольких месяцев, поскольку акции могут достичь таргета аналитиков в 151,77 доллара, а затем протестировать многолетний пик в 152,84 доллара.

Инвесторы, которые опасаются сильных просадок позиции, могут разместить стоп-лосс примерно на 3-5% ниже точки входа.

2. Инвестирование в ETF, компонентом которых является IBM

В наших статьях мы регулярно рассматриваем биржевые фонды, которые хорошо вписываются в долгосрочные портфели. Читатели, которые не хотят вкладывать капитал в акции IBM напрямую, но все же хотят «приобщиться» к компании, могут обратить внимание на ETF, компонентом портфелей которых она является.

Вот несколько примеров:

Invesco Dow Jones Industrial Average Dividend ETF (NYSE:DJD): прирост с начала года составил 16,6%, а доля IBM оценивается в 7,27%;

Global Beta Smart Income ETF (NYSE:GBDV): прирост с начала года составил 20,6%, а доля IBM оценивается в 4,73%;

Schwab U.S. Dividend Equity ETF™ (NYSE:SCHD): прирост с начала года составил 21,9%, а доля IBM оценивается в 4,16%;

Capital Link NextGen Protocol ETF (NYSE:KOIN): прирост с начала года составил 19,1%, а доля IBM оценивается в 3,16%.

3. Медвежий пут-спред

Участники рынка, ожидающие коррекции акций IBM в краткосрочной перспективе, могут обратиться к стратегии медвежьего пут-спреда. Однако она построена на опционах и поэтому подойдет не каждому инвестору. Кроме того, данную позицию следует постоянно отслеживать.

Тем не менее, данный механизм может понравиться долгосрочным инвесторам, поскольку он хорошо сочетается с прямой покупкой акций и обеспечивает краткосрочную защиту от просадок.

Данная стратегия требует параллельного удержания длинного опциона пут с более высокой ценой исполнения и короткого пута с более низкой ценой страйк на одну дату экспирации.

Подобный пут-спред устанавливается для чистой стоимости актива и будет прибыльным в случае падения акций IBM.

Давайте теперь рассмотрим данный механизм исходя из цифр на момент окончания торгов 20 октября. Цены могут изменяться, однако метод расчета прибыли и потенциальных убытков останется прежним.

Трейдер может купить опцион пут «без денег». Для примера возьмем контракт на 21 января 2022 года с ценой страйк в $135. В настоящее время он предлагается по 3,73 доллара за акцию. Таким образом, владение опционом, который истекает примерно через три месяца, обойдется трейдеру в 373 долларов.

В то же время трейдер продает другой опцион пут с более низкой ценой страйк (например, контракт с ценой исполнения $125 на ту же дату). В настоящее время подобный опцион предлагается по $1,61 за акцию. Таким образом, трейдер получит $161 «премии» за продажу опциона.

Максимальный риск этой сделки будет равен чистой стоимости пут-спрэда (плюс комиссия). В нашем примере максимальный убыток составит 212 доллара ((3,73-1,61)x100)).

Трейдер понесет его в случае, если позиция удерживается вплоть до даты экспирации, а оба опциона истекают без денег (т.е. если акции IBM на момент исполнения будут выше цены страйк длинного пута, которая в нашем примере составляет $135).

Потенциальная прибыль этой сделки ограничена разницей между ценами исполнения (т.е. (135,00-125,00)x100), минус чистая стоимость спрэда ($212,00) плюс комиссия. В нашем примере разница между ценами страйк составляет 10 долларов. Следовательно, потенциальная прибыль равняется 788 долларам.

Эта сделка будет безубыточной при стоимости акций в $132,88 на дату экспирации (без учета комиссии брокера).

Прибыль компании за третий квартал не дотянула до ожиданий, что вызывает недоумение;

Несмотря на перспективы краткосрочной волатильности, долгосрочные инвесторы могут рассматривать любые просадки как возможность для покупки.

С начала 2021 года акции технологического гиганта International Business Machines (NYSE:IBM) выросли на 12,1%; в июне они достигли многолетнего максимума в $152,84. Однако вчера они скинули 4% на постмаркете. Катализатором распродажи стал слабый финансовый отчет за третий квартал. Выручка выросла всего на 0,3% до 17,6 млрд долларов, а скорректированная прибыль снизилась на 2% до 2,52 доллара на акцию.

Однако, если исключить подразделение IT-инфраструктуры под названием Kyndryl, выручка IBM выросла на 2,5%. В октябре совет директоров IBM одобрил выделение Kyndryl в отдельную компанию. «Каждый акционер IBM получит одну обыкновенную акцию Kyndryl на каждые пять обыкновенных акций IBM, которыми будет обладать по состоянию на 25 октября 2021 года».

Предстоящее выделение станет очередным шагом к «новой IBM». Тем не менее, некоторые эксперты с Уолл-стрит все еще сомневаются, что этого будет достаточно для того, чтобы сделать IBM жизнеспособным игроком рынка облачных вычислений, на котором доминируют такие гиганты, как Amazon (NASDAQ:AMZN) и Microsoft (NASDAQ:MSFT).

Последний год акции IBM провели в диапазоне 105,92–152,84 доллара, а рыночная капитализация компании составляет 127,18 миллиарда долларов. На момент написания статьи ее акции стоили $141,90, предлагая дивидендную доходность в 4,62%.

Основанная в 1911 году IBM имеет богатую историю, в которой есть как победы, так и поражения. В последние годы руководство работало над расширением гибридной облачной экосистемы и разработкой новых решений в области искусственного интеллекта. Свободный денежный поток компании за 3 квартал составил 0,6 млрд долларов. С конца 2020 года компания сократила долговую нагрузку на 7,0 млрд долларов.

В сопроводительном заявлении к финансовому отчету генеральный директор Арвинд Кришна отметил:

«Мы продолжаем добиваться прогресса в областях программного обеспечения и консультационных услуг, которые предоставляют наибольшие возможности роста… Мы уверены в достижении наших среднесрочных таргетов по динамике доходов и свободному денежному потоку».

Перспективы акций IBM

Опрошенные Investing.com аналитики полагают, что акции IBM будут торговаться «лучше рынка».

12-месячный ценовой таргет для акций составляет $151,77, что предполагает наличие потенциала роста на 7% от текущих уровней. Диапазон оценок ограничен 115 до 176 долларами.

Скользящие коэффициенты P/E, P/S и P/B для акций IBM составляют 24,53, 1,71 и 5,8 соответственно. Для сравнения: аналогичные показатели для другого технологического гиганта в лице Salesforce.com (NYSE:CRM), составляют 115,95, 12,16 и 5,15, а немецкой SAP (NYSE:SAP) — 24,99, 5,65 и 4,49 соответственно.

Инвесторам, обращающим внимание на технические графики, может быть интересно узнать о перекупленности ряда краткосрочных и среднесрочных осцилляторов, однако долгосрочный тренд остается восходящим.

Мы ожидаем снижения IBM ниже отметки $135; поддержку акциям, вероятно, окажет уровень $130. Его пробой откроет путь к отметке $125 — еще одному сильному уровню поддержки. Затем акции могут уйти в боковой тренд вплоть до формирования прочной базы дальнейшего роста.

3 стратегии инвестирования в International Business Machines

1. Покупка акций IBM на текущих уровнях

Инвесторы, которые не особо опасаются краткосрочной волатильности и верят в долгосрочный потенциал International Business Machines, могут подумать о покупке акций на текущих уровнях.

20 октября акции IBM закрылись на отметке $141,90. Мы рекомендуем долгосрочным инвесторам удерживать длинную позицию на протяжении нескольких месяцев, поскольку акции могут достичь таргета аналитиков в 151,77 доллара, а затем протестировать многолетний пик в 152,84 доллара.

Инвесторы, которые опасаются сильных просадок позиции, могут разместить стоп-лосс примерно на 3-5% ниже точки входа.

2. Инвестирование в ETF, компонентом которых является IBM

В наших статьях мы регулярно рассматриваем биржевые фонды, которые хорошо вписываются в долгосрочные портфели. Читатели, которые не хотят вкладывать капитал в акции IBM напрямую, но все же хотят «приобщиться» к компании, могут обратить внимание на ETF, компонентом портфелей которых она является.

Вот несколько примеров:

Invesco Dow Jones Industrial Average Dividend ETF (NYSE:DJD): прирост с начала года составил 16,6%, а доля IBM оценивается в 7,27%;

Global Beta Smart Income ETF (NYSE:GBDV): прирост с начала года составил 20,6%, а доля IBM оценивается в 4,73%;

Schwab U.S. Dividend Equity ETF™ (NYSE:SCHD): прирост с начала года составил 21,9%, а доля IBM оценивается в 4,16%;

Capital Link NextGen Protocol ETF (NYSE:KOIN): прирост с начала года составил 19,1%, а доля IBM оценивается в 3,16%.

3. Медвежий пут-спред

Участники рынка, ожидающие коррекции акций IBM в краткосрочной перспективе, могут обратиться к стратегии медвежьего пут-спреда. Однако она построена на опционах и поэтому подойдет не каждому инвестору. Кроме того, данную позицию следует постоянно отслеживать.

Тем не менее, данный механизм может понравиться долгосрочным инвесторам, поскольку он хорошо сочетается с прямой покупкой акций и обеспечивает краткосрочную защиту от просадок.

Данная стратегия требует параллельного удержания длинного опциона пут с более высокой ценой исполнения и короткого пута с более низкой ценой страйк на одну дату экспирации.

Подобный пут-спред устанавливается для чистой стоимости актива и будет прибыльным в случае падения акций IBM.

Давайте теперь рассмотрим данный механизм исходя из цифр на момент окончания торгов 20 октября. Цены могут изменяться, однако метод расчета прибыли и потенциальных убытков останется прежним.

Трейдер может купить опцион пут «без денег». Для примера возьмем контракт на 21 января 2022 года с ценой страйк в $135. В настоящее время он предлагается по 3,73 доллара за акцию. Таким образом, владение опционом, который истекает примерно через три месяца, обойдется трейдеру в 373 долларов.

В то же время трейдер продает другой опцион пут с более низкой ценой страйк (например, контракт с ценой исполнения $125 на ту же дату). В настоящее время подобный опцион предлагается по $1,61 за акцию. Таким образом, трейдер получит $161 «премии» за продажу опциона.

Максимальный риск этой сделки будет равен чистой стоимости пут-спрэда (плюс комиссия). В нашем примере максимальный убыток составит 212 доллара ((3,73-1,61)x100)).

Трейдер понесет его в случае, если позиция удерживается вплоть до даты экспирации, а оба опциона истекают без денег (т.е. если акции IBM на момент исполнения будут выше цены страйк длинного пута, которая в нашем примере составляет $135).

Потенциальная прибыль этой сделки ограничена разницей между ценами исполнения (т.е. (135,00-125,00)x100), минус чистая стоимость спрэда ($212,00) плюс комиссия. В нашем примере разница между ценами страйк составляет 10 долларов. Следовательно, потенциальная прибыль равняется 788 долларам.

Эта сделка будет безубыточной при стоимости акций в $132,88 на дату экспирации (без учета комиссии брокера).

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба