Royal Bank of Canada (NYSE: RY) — это крупнейший канадский банк с рыночной капитализацией более 140 млрд американских долларов. Компания работает в 34 странах, помимо Канады и США, и обслуживает более 17 млн клиентов.

О компании

На СПб-бирже Royal Bank of Canada торгуется в американских долларах, а банк раскрывает свои финансовые результаты в канадской валюте. Для устранения путаницы все данные, представленные в этом обзоре, тоже были конвертированы по среднему курсу за отчетные периоды в доллары США.

Деятельность компании разбита на пять бизнес-сегментов:

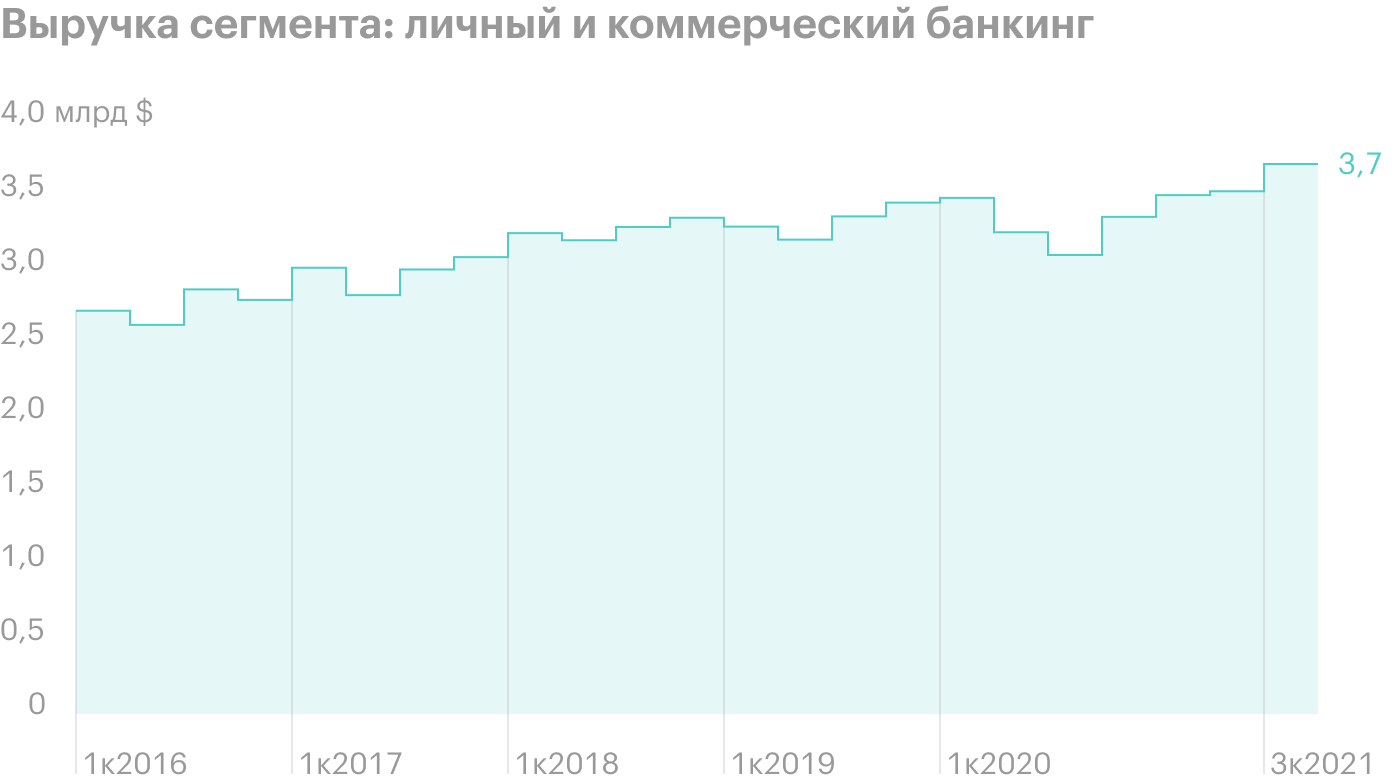

Личный и коммерческий банкинг в общем доходе банка занимает 36%.

Управление благосостоянием — 27%.

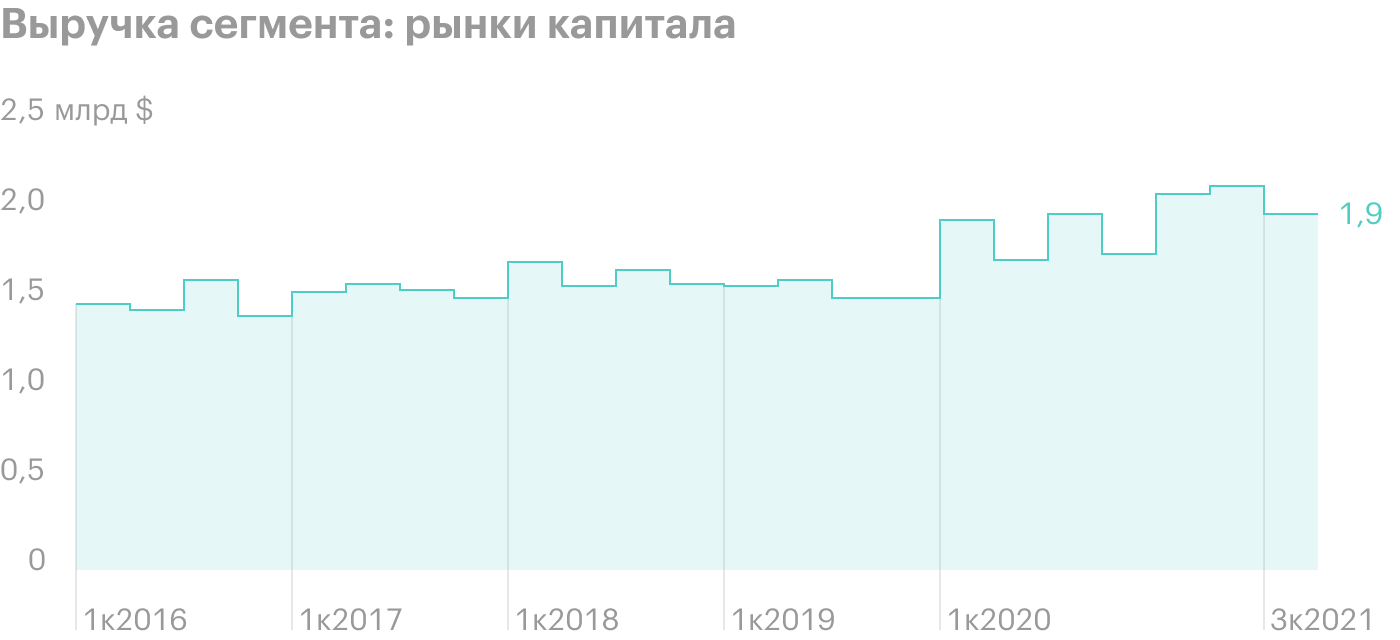

Рынки капитала — 19%.

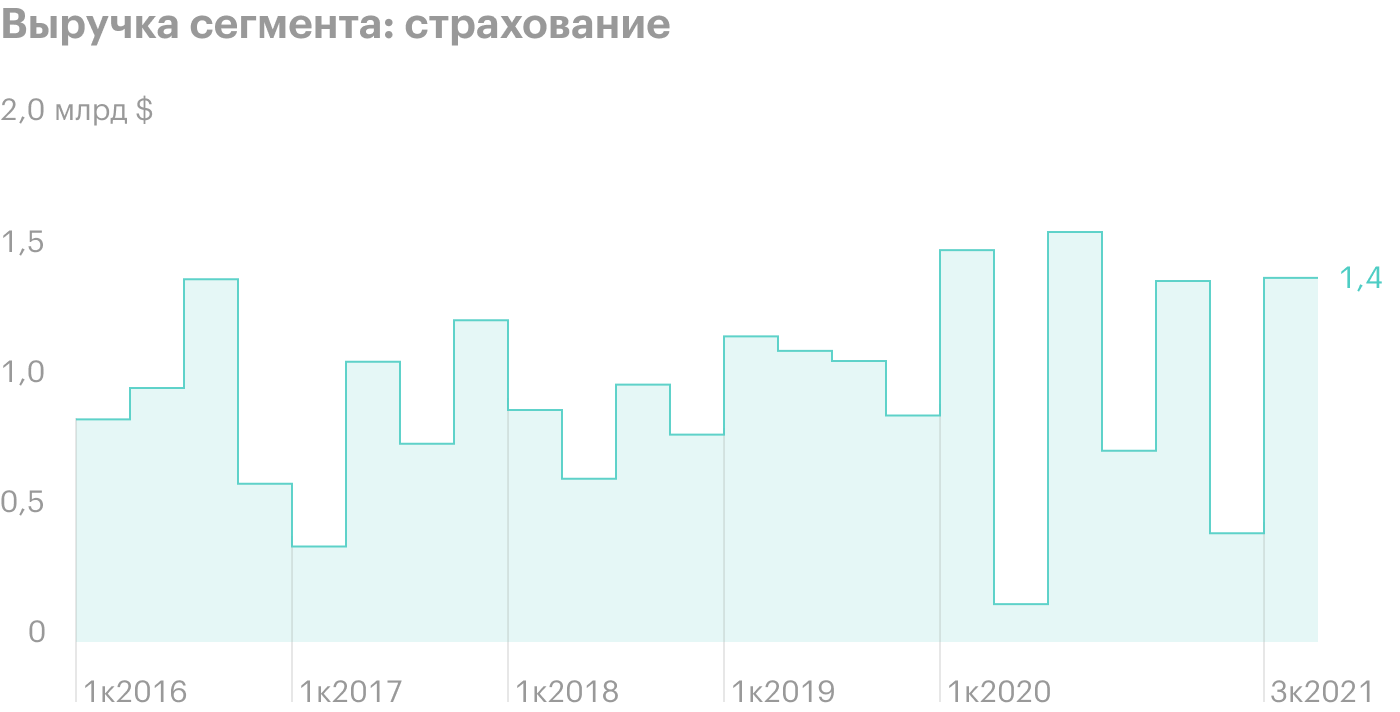

Страхование — 14%.

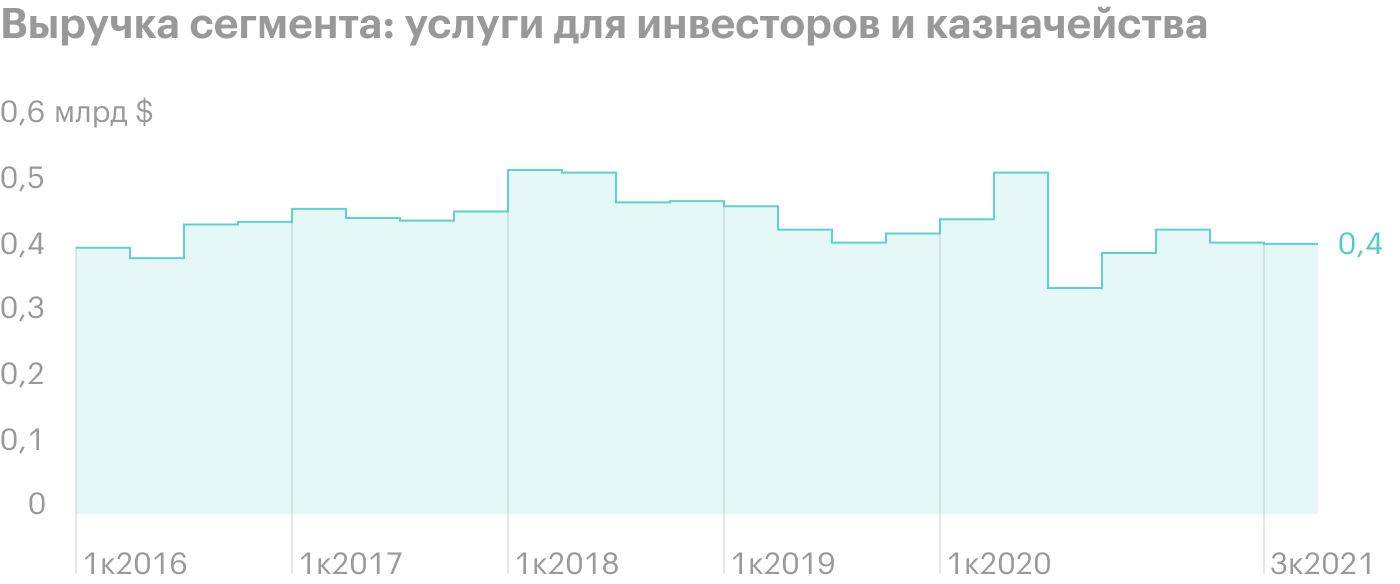

Услуги для инвесторов и казначейства — 4%.

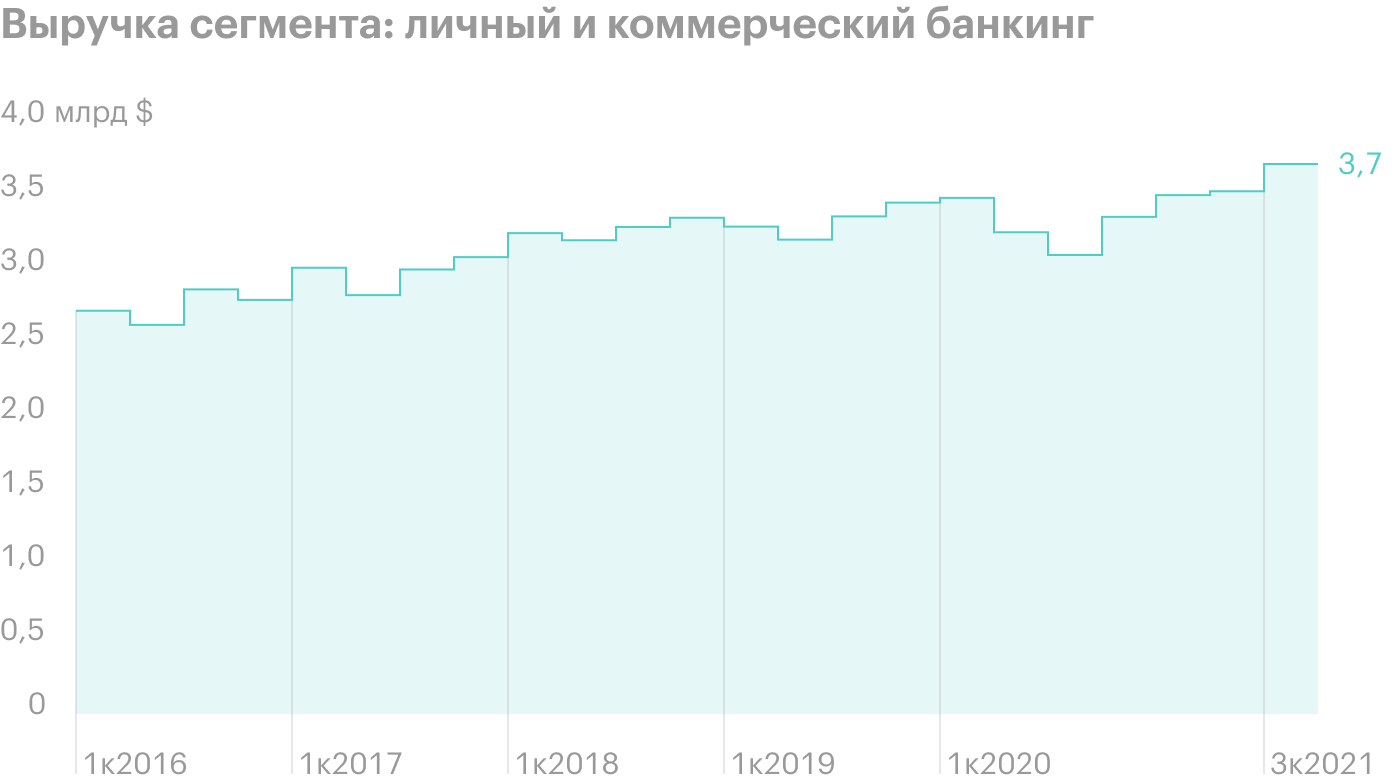

Личный и коммерческий банкинг. Предоставляет широкий набор финансовых продуктов и услуг частным лицам и предприятиям для решения повседневных банковских, инвестиционных и финансовых задач. Основные продукты: депозитные счета для физлиц, предприятий и других организаций, различные формы кредитования, депозитные сертификаты и всевозможные денежные операции, например снятие средств, пополнение счета и другие. Ключевые данные сегмента:

— общая база — более 14 млн клиентов;

— за последние 90 дней более 7 млн активных пользователей воспользовались цифровыми каналами связи Royal Bank of Canada;

— деятельность текущего направления осуществляется в Канаде и в США вместе со странами Карибского бассейна.

В Канаде банк занимает лидирующее место по доле рынка, а также у него самая большая сеть отделений и наибольшее количество банкоматов. В общей выручке данного сегмента на эту страну приходится 95%: личный банкинг — 72%, а коммерческий — 23%. США и страны Карибского бассейна занимают 5% в общем доходе.

Управление благосостоянием. Это глобальный бизнес, обслуживающий индивидуальных и институциональных клиентов в ключевых финансовых центрах. Компания предлагает полный набор инвестиционных, трастовых, банковских, кредитных и других решений для управления капиталом.

Более 650 млрд долларов США находятся под управлением банка, из которых 215 млрд долларов принадлежат институциональным инвесторам, более 245 млрд долларов — состоятельным физлицам, а 190 млрд долларов — взаимным фондам.

Географически данное подразделение делится на три части. Первая — американский офис, занимает долю 51% в общих результатах. Вторая — канадский офис, его доля всего 27%. И третья — международный офис с 22% в общих результатах.

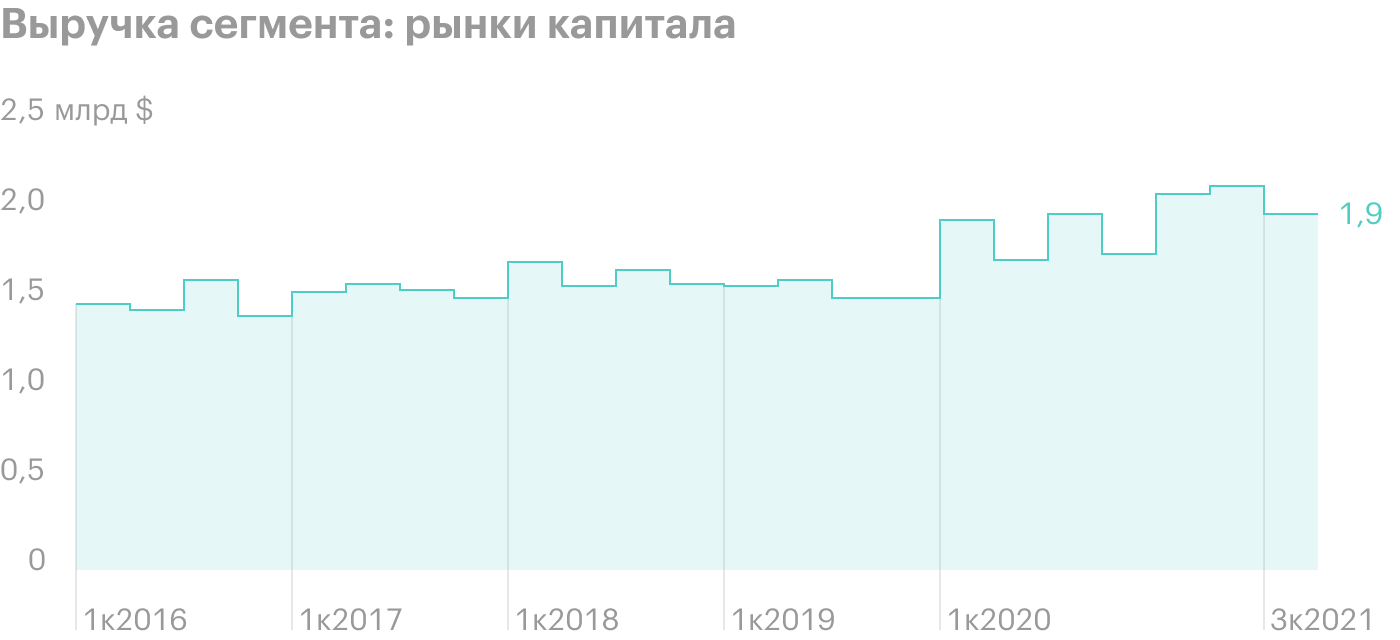

Рынки капитала. Данный сегмент предлагает инвестиционные продукты корпорациям, институциональным инвесторам, управляющим активами, правительствам и центральным банкам по всему миру. Компания оказывает услуги в области обеспеченного/необеспеченного кредитования, муниципальных финансов, фиксированных доходов, валют и сырьевых товаров, действий с акциями и многих других операций. Ключевые данные сегмента:

общее количество клиентов — более 15,5 тысячи, которых обслуживают в 14 странах;

самый низкий ROE = 11,7% в сравнении со всеми остальными сегментами. Общий ROE Royal Bank of Canada за 2020 год — 14,2%;

географически бизнес делится на четыре части: США с 53% долей в общих результатах, Канада — 27%, Европа — 15%, Австралия и Азия — 6%.

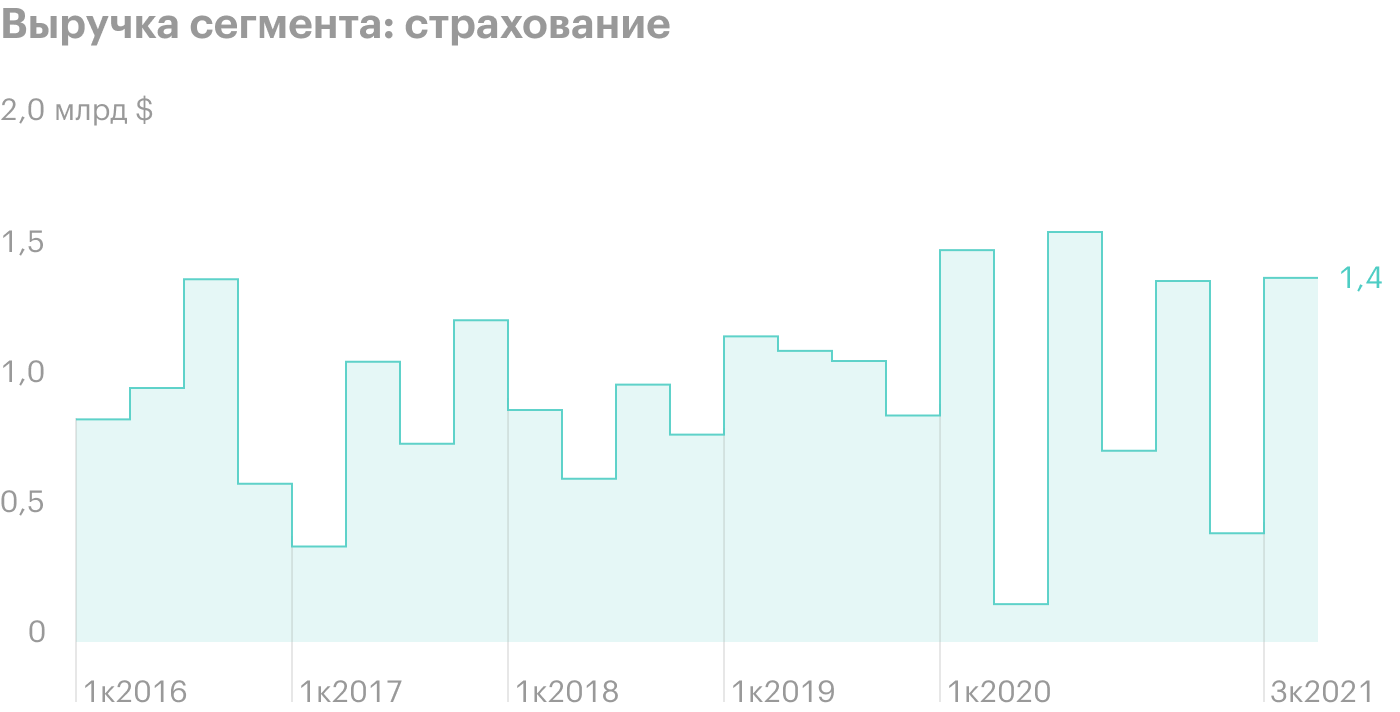

Страхование. Это подразделение предлагает клиентам широкий спектр консультаций и решений по вопросам страхования жизни, здоровья, жилья, автомобилей, путешествий, благосостояния, а также услуги по страхованию бизнеса. Помимо канадского отделения, существует еще международное, которое в основном работает на рынках перестрахования и ретроцессии. Ключевые данные сегмента:

обслуживает более 5 млн клиентов;

самая высокая рентабельность — 21,7% в сравнении со всеми остальными сегментами. Общий ROE Royal Bank of Canada за 2020 год — 14,2%;

страхование жизни и здоровья занимает 51% в общих результатах, долгосрочные инвестиционные фонды со страхованием (annuity and segregated fund deposits) — 47%, страхование недвижимости — 2%.

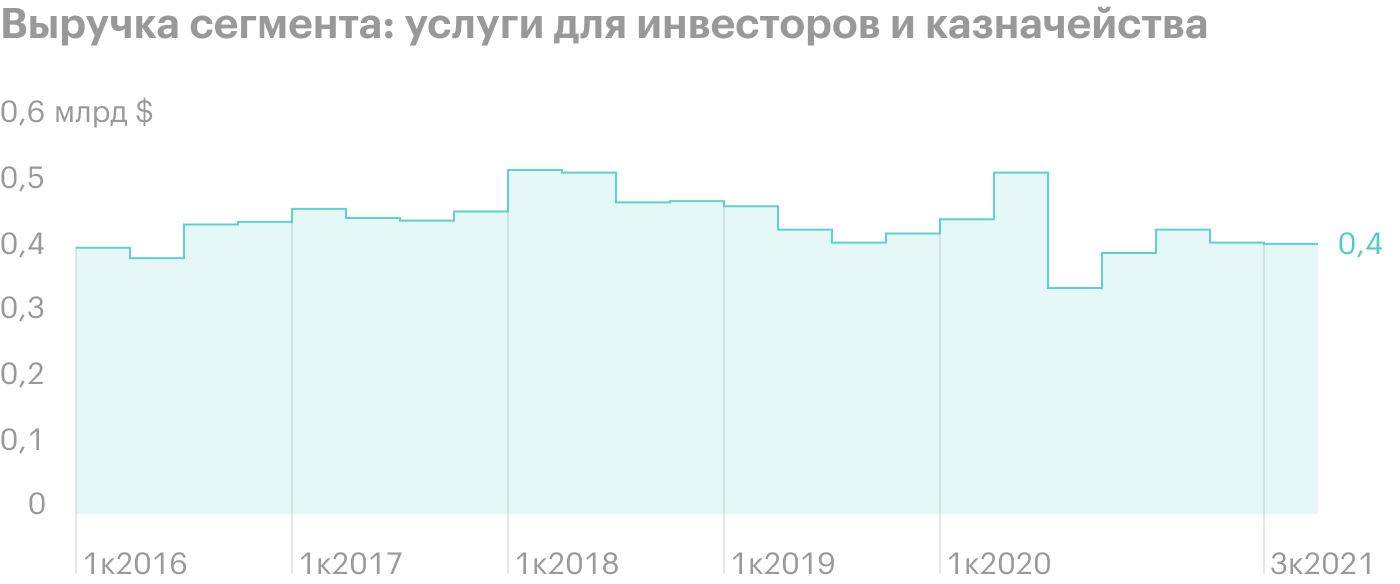

Услуги для инвесторов и казначейства. Текущее направление предоставляет различные услуги для защиты активов клиентов, максимального увеличения ликвидности и управления рисками в различных юрисдикциях. Ключевые данные:

самый небольшой сегмент, под управлением которого находятся активы на общую сумму 3,6 млрд долларов США;

доходы данного подразделения географически делятся на четыре части: Северная Америка — 38%, Европа без Великобритании — 33%, Великобритания — 16%, Азия — 13%.

Дивиденды

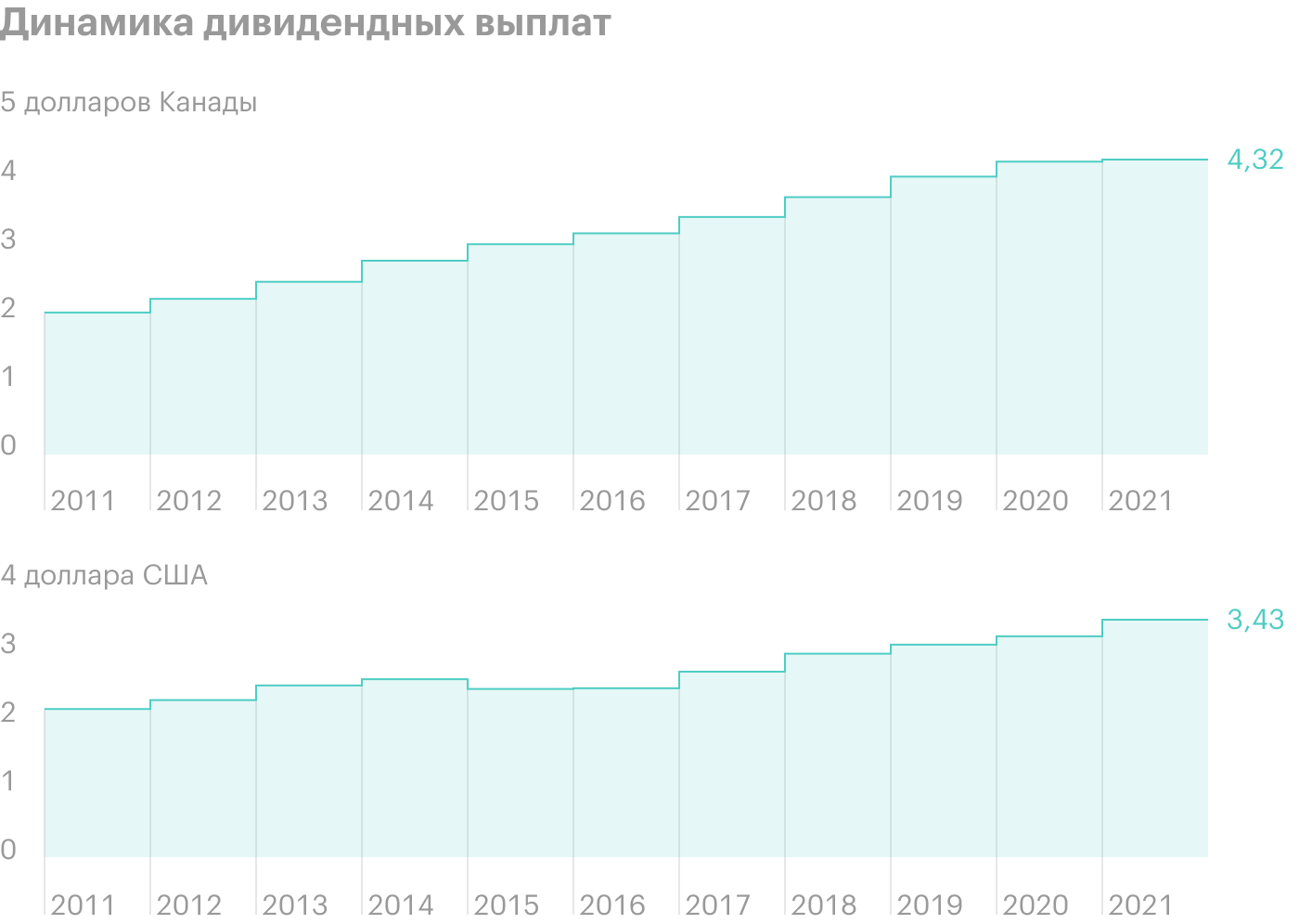

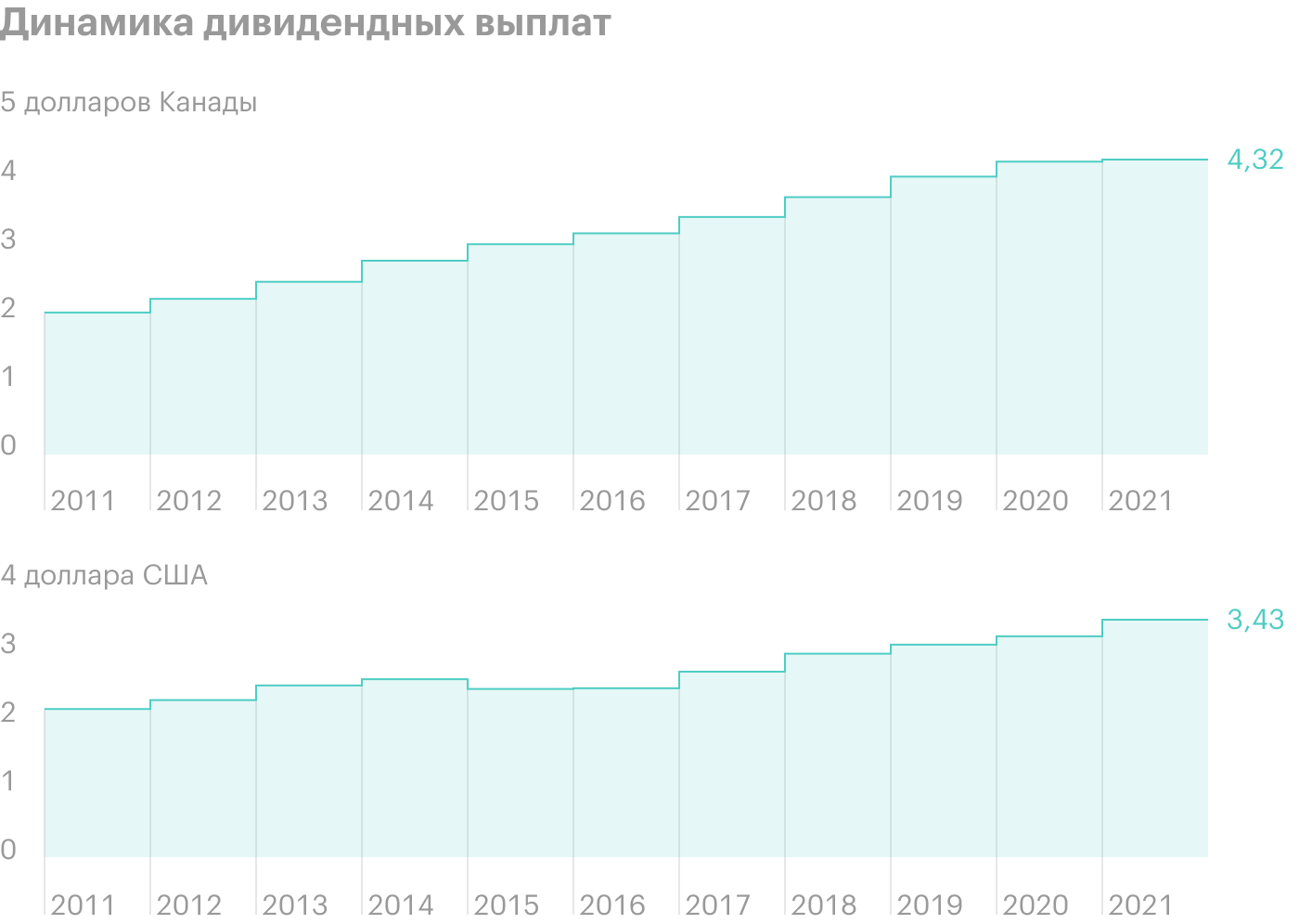

Royal Bank of Canada распределяет порядка 40—50% чистой прибыли на дивиденды, производя выплаты четыре раза в год — в каждом квартале. Банк с 2011 года увеличивает свои дивидендные выплаты в канадской валюте, но если смотреть в американских долларах, то не все так прекрасно. Например, выплата за 2015 год снизилась в сравнении с 2014 годом на фоне сильного роста американской валюты.

Взгляд менеджмента

О результатах за третий квартал 2021. «Royal Bank of Canada в текущем квартале продолжил выполнять свои обязательства по обеспечению долгосрочной стабильности для наших клиентов и акционеров. Благодаря диверсифицированному бизнесу и дисциплинированному подходу к управлению рисками нам удалось показать сильные результаты, которые позволили банку сделать значительные инвестиции в свое технологическое развитие. Мы сохраняем осторожный оптимизм в отношении макроэкономических перспектив и сосредоточены на поддержке клиентов на фоне продолжающегося восстановления экономики», — Дейв Маккей, президент Royal Bank of Canada.

О 2022. «Мы по-прежнему видим краткосрочные проблемы глобального роста, связанные с коронавирусом, непоследовательным глобальным внедрением вакцин, нарушением цепочек поставок, растущими геополитическими рисками и продолжающимися глобальными ограничениями на поездки. Тем не менее нас обнадеживают данные, которые мы наблюдаем по кредитным картам. А это значит, что у нас есть все возможности для использования своего масштаба и встроенной бизнес-модели в наших основных сегментах, чтобы значительно увеличить прибыль при более благоприятном экономическом сценарии, который будет включать повышение процентных ставок, более высокие ставки по кредитным картам и рост кредитования бизнеса», — Дейв Маккей, президент Royal Bank of Canada.

О росте процентных ставок. «Мы ожидаем, что рост краткосрочных процентных ставок на 25 базисных пунктов приведет к увеличению нашего чистого процентного дохода в канадских банках на 90 миллионов, а доходы от управления активами в США добавят еще 80 миллионов долларов в этом сценарии», — Род Болджер, финансовый директор.

О резервах. «Текущий рост случаев штамма дельта может повлиять на сроки и темпы экономического восстановления и привести к тому, что в 2022 году объем непогашенных кредитов превысит наш долгосрочный средний показатель. Тем не менее мы сохраняем достаточные резервы для ожидаемого увеличения числа просрочек в 2022 году и по-прежнему очень позитивно оцениваем дальнейший прогресс в восстановлении экономики в течение следующих 12—24 месяцев», — Грем Хепворт, директор по рискам.

Финансовые результаты

Royal Bank of Canada демонстрирует устойчивые финансовые показатели, с 2016 года они ежегодно увеличиваются более чем на 6%. В 2020 году пандемия и карантинные ограничения не смогли надолго остановить рост, который после квартала падения сразу вернулся в прежний темп.

Финансовые результаты за последние 6 лет, млрд долларов

Сравнение с конкурентами

Аргументы за

Системообразующий банк. Благодаря своему размеру и большому количеству клиентов Royal Bank of Canada стал важным банком для канадской финансовой системы, которая включила его в специальный список — Schedule I Bank. Список используется для классификации только канадских банков, которые не связаны с иностранными организациями. Такая классификация должна защитить потребителей и привести к росту всего финансового сектора в Канаде.

Сильный бизнес. С 2016 года Royal Bank of Canada в каждом квартале приносил прибыль своим акционерам, в среднем зарабатывая за отчетный период около 2,4 млрд американских долларов.

Высокая рентабельность. По показателю ROE Royal Bank of Canada опережает ведущие американские банки. За последние шесть лет среднее значение рентабельности капитала канадской компании равнялось 17% против 14—15% у американских конкурентов.

Большая дивидендная доходность. За счет двузначной рентабельности и 50% распределения чистой прибыли Royal Bank of Canada показывает высокую, как для растущей компании, дивидендную доходность в 3,4%.

Аргумент против

Высокая оценка. Исторически мультипликаторы Royal Bank of Canada выше показателей ведущих американских компаний: P Morgan Chase, Bank of America, Morgan Stanley, Wells Fargo & Company и Citigroup.

Что в итоге

Royal Bank of Canada — это ведущий канадский банк с высокой рентабельностью, сильной бизнес-моделью и неплохой дивдоходностью. Компания может понравиться долгосрочным инвесторам, которым нужна страновая диверсификация своего портфеля.

Идеальным моментом для покупок Royal Bank of Canada является оценка в 1,5 капитала или на текущий момент 81,05 $. Почему именно в 1,5, а не в 1, как это было в обзоре про J. P. Morgan Chase? Потому что канадский банк ни одного квартала с 2016 года не стоил дешевле 1 капитала, минимальное его значение P / BV = 1,11 было достигнуто в первом квартале 2020 года.

О компании

На СПб-бирже Royal Bank of Canada торгуется в американских долларах, а банк раскрывает свои финансовые результаты в канадской валюте. Для устранения путаницы все данные, представленные в этом обзоре, тоже были конвертированы по среднему курсу за отчетные периоды в доллары США.

Деятельность компании разбита на пять бизнес-сегментов:

Личный и коммерческий банкинг в общем доходе банка занимает 36%.

Управление благосостоянием — 27%.

Рынки капитала — 19%.

Страхование — 14%.

Услуги для инвесторов и казначейства — 4%.

Личный и коммерческий банкинг. Предоставляет широкий набор финансовых продуктов и услуг частным лицам и предприятиям для решения повседневных банковских, инвестиционных и финансовых задач. Основные продукты: депозитные счета для физлиц, предприятий и других организаций, различные формы кредитования, депозитные сертификаты и всевозможные денежные операции, например снятие средств, пополнение счета и другие. Ключевые данные сегмента:

— общая база — более 14 млн клиентов;

— за последние 90 дней более 7 млн активных пользователей воспользовались цифровыми каналами связи Royal Bank of Canada;

— деятельность текущего направления осуществляется в Канаде и в США вместе со странами Карибского бассейна.

В Канаде банк занимает лидирующее место по доле рынка, а также у него самая большая сеть отделений и наибольшее количество банкоматов. В общей выручке данного сегмента на эту страну приходится 95%: личный банкинг — 72%, а коммерческий — 23%. США и страны Карибского бассейна занимают 5% в общем доходе.

Управление благосостоянием. Это глобальный бизнес, обслуживающий индивидуальных и институциональных клиентов в ключевых финансовых центрах. Компания предлагает полный набор инвестиционных, трастовых, банковских, кредитных и других решений для управления капиталом.

Более 650 млрд долларов США находятся под управлением банка, из которых 215 млрд долларов принадлежат институциональным инвесторам, более 245 млрд долларов — состоятельным физлицам, а 190 млрд долларов — взаимным фондам.

Географически данное подразделение делится на три части. Первая — американский офис, занимает долю 51% в общих результатах. Вторая — канадский офис, его доля всего 27%. И третья — международный офис с 22% в общих результатах.

Рынки капитала. Данный сегмент предлагает инвестиционные продукты корпорациям, институциональным инвесторам, управляющим активами, правительствам и центральным банкам по всему миру. Компания оказывает услуги в области обеспеченного/необеспеченного кредитования, муниципальных финансов, фиксированных доходов, валют и сырьевых товаров, действий с акциями и многих других операций. Ключевые данные сегмента:

общее количество клиентов — более 15,5 тысячи, которых обслуживают в 14 странах;

самый низкий ROE = 11,7% в сравнении со всеми остальными сегментами. Общий ROE Royal Bank of Canada за 2020 год — 14,2%;

географически бизнес делится на четыре части: США с 53% долей в общих результатах, Канада — 27%, Европа — 15%, Австралия и Азия — 6%.

Страхование. Это подразделение предлагает клиентам широкий спектр консультаций и решений по вопросам страхования жизни, здоровья, жилья, автомобилей, путешествий, благосостояния, а также услуги по страхованию бизнеса. Помимо канадского отделения, существует еще международное, которое в основном работает на рынках перестрахования и ретроцессии. Ключевые данные сегмента:

обслуживает более 5 млн клиентов;

самая высокая рентабельность — 21,7% в сравнении со всеми остальными сегментами. Общий ROE Royal Bank of Canada за 2020 год — 14,2%;

страхование жизни и здоровья занимает 51% в общих результатах, долгосрочные инвестиционные фонды со страхованием (annuity and segregated fund deposits) — 47%, страхование недвижимости — 2%.

Услуги для инвесторов и казначейства. Текущее направление предоставляет различные услуги для защиты активов клиентов, максимального увеличения ликвидности и управления рисками в различных юрисдикциях. Ключевые данные:

самый небольшой сегмент, под управлением которого находятся активы на общую сумму 3,6 млрд долларов США;

доходы данного подразделения географически делятся на четыре части: Северная Америка — 38%, Европа без Великобритании — 33%, Великобритания — 16%, Азия — 13%.

Дивиденды

Royal Bank of Canada распределяет порядка 40—50% чистой прибыли на дивиденды, производя выплаты четыре раза в год — в каждом квартале. Банк с 2011 года увеличивает свои дивидендные выплаты в канадской валюте, но если смотреть в американских долларах, то не все так прекрасно. Например, выплата за 2015 год снизилась в сравнении с 2014 годом на фоне сильного роста американской валюты.

Взгляд менеджмента

О результатах за третий квартал 2021. «Royal Bank of Canada в текущем квартале продолжил выполнять свои обязательства по обеспечению долгосрочной стабильности для наших клиентов и акционеров. Благодаря диверсифицированному бизнесу и дисциплинированному подходу к управлению рисками нам удалось показать сильные результаты, которые позволили банку сделать значительные инвестиции в свое технологическое развитие. Мы сохраняем осторожный оптимизм в отношении макроэкономических перспектив и сосредоточены на поддержке клиентов на фоне продолжающегося восстановления экономики», — Дейв Маккей, президент Royal Bank of Canada.

О 2022. «Мы по-прежнему видим краткосрочные проблемы глобального роста, связанные с коронавирусом, непоследовательным глобальным внедрением вакцин, нарушением цепочек поставок, растущими геополитическими рисками и продолжающимися глобальными ограничениями на поездки. Тем не менее нас обнадеживают данные, которые мы наблюдаем по кредитным картам. А это значит, что у нас есть все возможности для использования своего масштаба и встроенной бизнес-модели в наших основных сегментах, чтобы значительно увеличить прибыль при более благоприятном экономическом сценарии, который будет включать повышение процентных ставок, более высокие ставки по кредитным картам и рост кредитования бизнеса», — Дейв Маккей, президент Royal Bank of Canada.

О росте процентных ставок. «Мы ожидаем, что рост краткосрочных процентных ставок на 25 базисных пунктов приведет к увеличению нашего чистого процентного дохода в канадских банках на 90 миллионов, а доходы от управления активами в США добавят еще 80 миллионов долларов в этом сценарии», — Род Болджер, финансовый директор.

О резервах. «Текущий рост случаев штамма дельта может повлиять на сроки и темпы экономического восстановления и привести к тому, что в 2022 году объем непогашенных кредитов превысит наш долгосрочный средний показатель. Тем не менее мы сохраняем достаточные резервы для ожидаемого увеличения числа просрочек в 2022 году и по-прежнему очень позитивно оцениваем дальнейший прогресс в восстановлении экономики в течение следующих 12—24 месяцев», — Грем Хепворт, директор по рискам.

Финансовые результаты

Royal Bank of Canada демонстрирует устойчивые финансовые показатели, с 2016 года они ежегодно увеличиваются более чем на 6%. В 2020 году пандемия и карантинные ограничения не смогли надолго остановить рост, который после квартала падения сразу вернулся в прежний темп.

Финансовые результаты за последние 6 лет, млрд долларов

Сравнение с конкурентами

Аргументы за

Системообразующий банк. Благодаря своему размеру и большому количеству клиентов Royal Bank of Canada стал важным банком для канадской финансовой системы, которая включила его в специальный список — Schedule I Bank. Список используется для классификации только канадских банков, которые не связаны с иностранными организациями. Такая классификация должна защитить потребителей и привести к росту всего финансового сектора в Канаде.

Сильный бизнес. С 2016 года Royal Bank of Canada в каждом квартале приносил прибыль своим акционерам, в среднем зарабатывая за отчетный период около 2,4 млрд американских долларов.

Высокая рентабельность. По показателю ROE Royal Bank of Canada опережает ведущие американские банки. За последние шесть лет среднее значение рентабельности капитала канадской компании равнялось 17% против 14—15% у американских конкурентов.

Большая дивидендная доходность. За счет двузначной рентабельности и 50% распределения чистой прибыли Royal Bank of Canada показывает высокую, как для растущей компании, дивидендную доходность в 3,4%.

Аргумент против

Высокая оценка. Исторически мультипликаторы Royal Bank of Canada выше показателей ведущих американских компаний: P Morgan Chase, Bank of America, Morgan Stanley, Wells Fargo & Company и Citigroup.

Что в итоге

Royal Bank of Canada — это ведущий канадский банк с высокой рентабельностью, сильной бизнес-моделью и неплохой дивдоходностью. Компания может понравиться долгосрочным инвесторам, которым нужна страновая диверсификация своего портфеля.

Идеальным моментом для покупок Royal Bank of Canada является оценка в 1,5 капитала или на текущий момент 81,05 $. Почему именно в 1,5, а не в 1, как это было в обзоре про J. P. Morgan Chase? Потому что канадский банк ни одного квартала с 2016 года не стоил дешевле 1 капитала, минимальное его значение P / BV = 1,11 было достигнуто в первом квартале 2020 года.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба