Сегодня у нас очень спекулятивная идея: взять акции финтех-сервиса Upstart Holdings (NASDAQ: UPST), дабы заработать на росте востребованности ПО компании.

Потенциал роста и срок действия: 28% за 17 месяцев; 66% в течение 5 лет; 13% годовых в течение 15 лет.

Почему акции могут вырасти: ПО компании будет очень востребовано.

Как действуем: берем сейчас по 233,78 $.

При создании материала использовались источники, недоступные пользователям из РФ. Надеемся, вы знаете, что делать.

На чем компания зарабатывает

Компания делает программное обеспечение для оценки рисков выдачи заемщикам потребительских кредитов финансовыми организациями. ПО компании работает на основе искусственного интеллекта и принимает во внимание разные факторы, включая уровень образования заемщика, историю работы и прочие.

Кредитные организации платят Upstart за использование ее ПО по факту — таким образом, чем больше заявок на займы оценивается через ПО компании, тем лучше дела у Upstart.

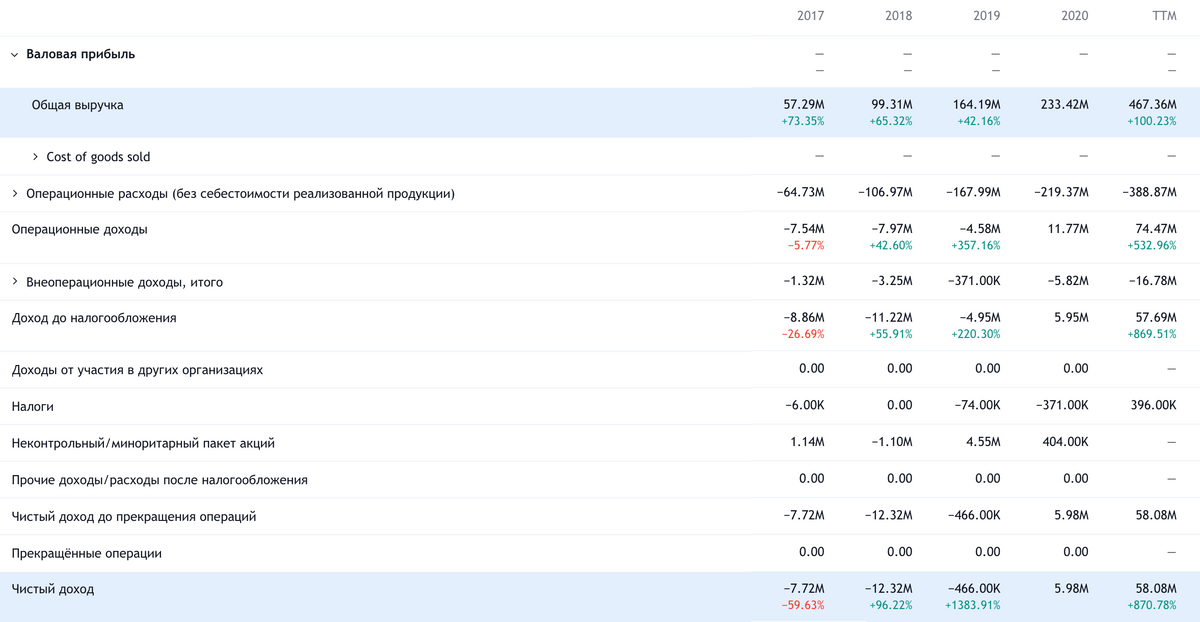

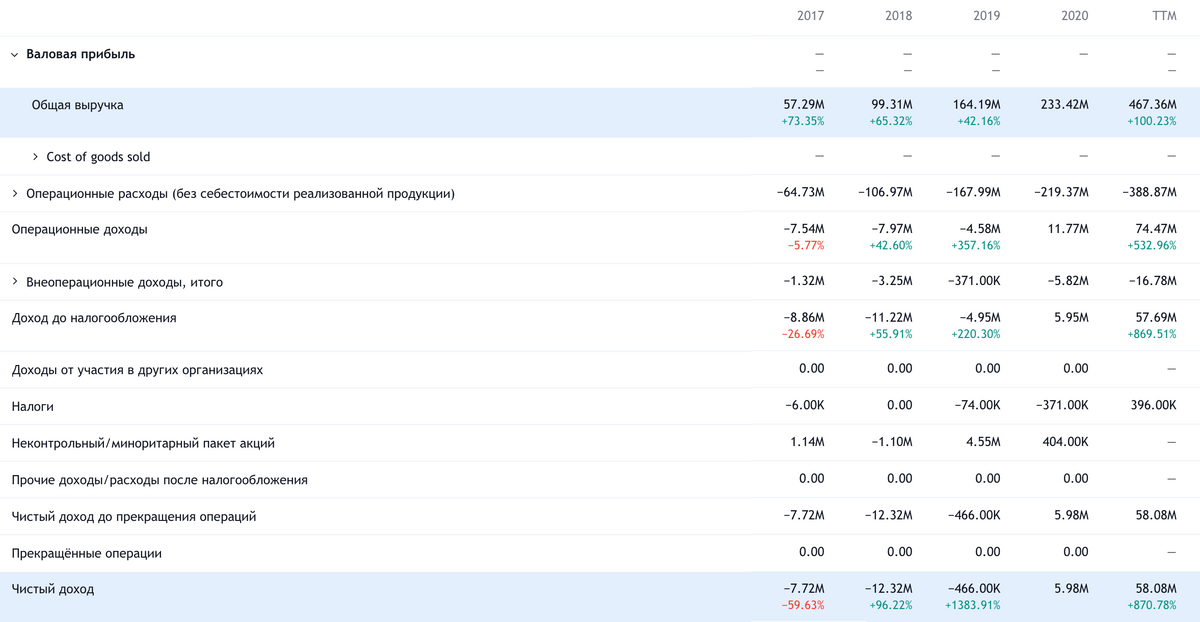

Компания в основном обслуживает региональные банки малого и среднего размера. Согласно годовому отчету, выручка компании делится на следующие сегменты:

Комиссии за использование ПО компании кредитными организациями — 97,93%. Выручка сегмента делится на две части: то, что компания получает от банка после отправки кредитной заявки потребителя на сайт банка, — 87,6%. Это фактически делает Upstart маркетинговой компанией. И обслуживание займов, выданных при помощи ПО Upstart, это сбор платежей и их проведение — 12,4%.

Процентный доход и непрофильные операции — 2,07%.

Работает компания пока только в США.

Аргументы в пользу компании

Упало. С 15 октября 2021 года акции компании подешевели на 40%: с 390 до 233,78 $. Думаю, что с учетом позитивных моментов можно рассчитывать на отскок акций.

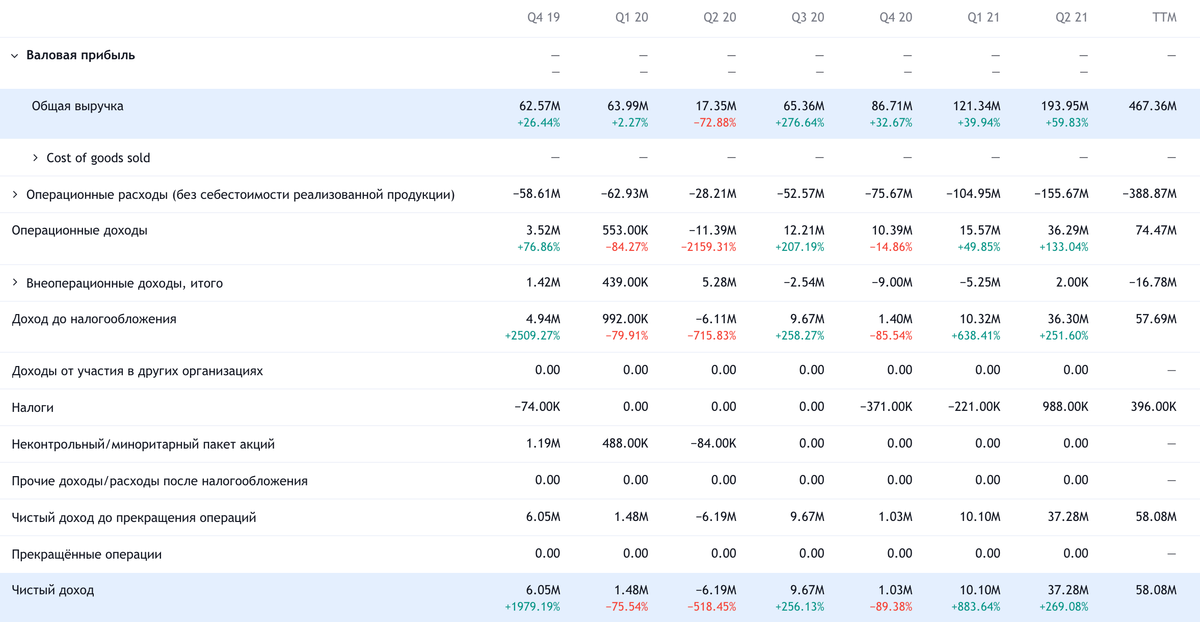

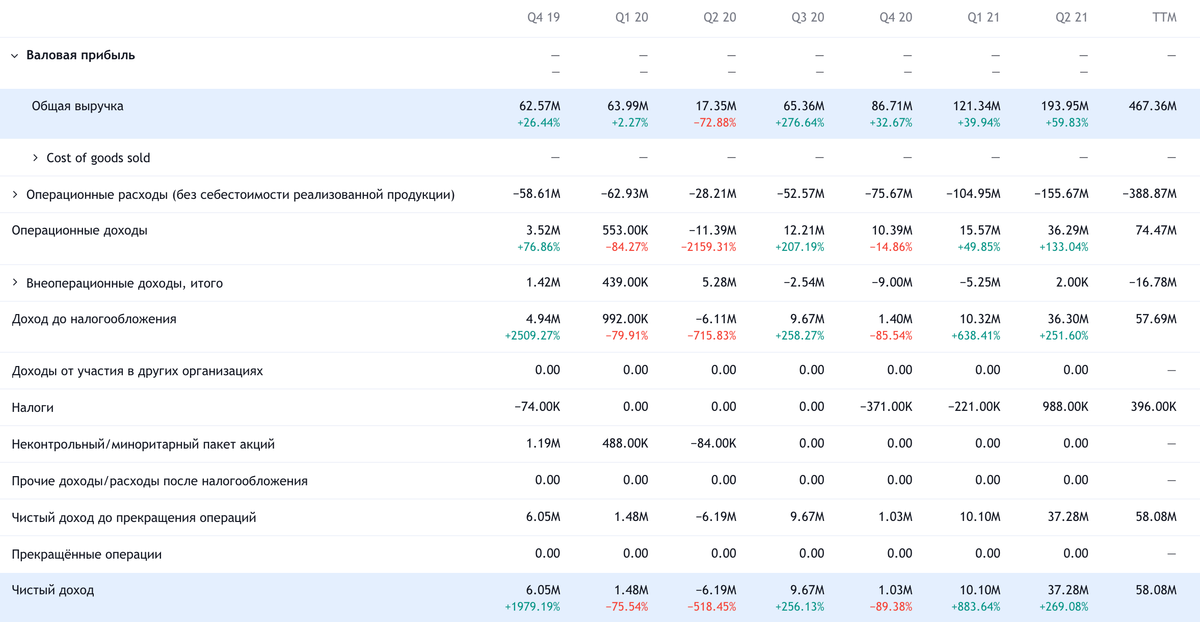

Все неплохо. Недавно у компании вышел отчет за 3 квартал 2021, который превзошел ожидания аналитиков по выручке и прибыли. Но акции все равно упали. Вероятно, инвесторам не понравилось три фактора в отчете.

Во-первых, это торможение роста конверсии пользователей на платформе компании в выручку: 24,4% от всех заявок в 2 квартале против 23% в 3 квартале. На это можно возразить, что в 3 квартале компания считала заявки по-новому, исключая заявки потенциальных мошенников, по этой методологии показатели 2 квартала составляли бы 13,5%. Также повлиял факт, что в сервис компании приходит теперь больше трафика от части партнеров, но именно этот трафик далеко не всегда конвертируется в заявки на кредиты. Иными словами, заявок стало больше и не все из них превращаются в оформленные через компанию займы.

Во-вторых, замедлился рост выдачи займов: в 2 квартале рост по сравнению с кварталом ранее составил 60%, в 3 квартале же рост по сравнению с 2 кварталом был 18%. Но вероятно, что сезон праздничных трат в США подстегнет активность на платформе компании уже в этом квартале.

И в-третьих, компания стоит очень дорого и инвесторы в таких случаях ждут любого надуманного повода для того, чтобы устроить распродажу акций.

ИИ. В акции компании может набежать куча инвесторов, верящих в истории про перспективность ИИ: истерия вокруг этого умело раздувается технологическим консалтингом. Более того, я считаю, что в будущем возможны крупные партнерства Upstart с большими финансовыми организациями. При этом Upstart обладает большим опытом и знаниями в этой области.

Учитывая, что высокий спрос на специалистов по ИИ в развитых странах сложно удовлетворить, недалек тот день, когда крупная финансовая организация объявит о партнерстве с Upstart, — что должно будет подстегнуть котировки последней. Для финансовых организаций такое партнерство будет выгоднее и дешевле создания собственных приложений, а для Upstart это будет означать расширение операций.

Что может помешать

Дороговизна. P / S у компании в районе 40, а P / E — 359 — это очень много. В абсолютных цифрах компания стоит недешево, у нее капитализация 19 млрд долларов, что с учетом указанных обстоятельств снижает вероятность покупки компании кем-то со значительной премией к текущей цене акций.

В целом котировки компании будут волатильными уже просто по причине ее дороговизны. Это необходимо принять.

Концентрация. Согласно годовому отчету, 52% заявок на кредиты у Upstart приходило с сайта агрегатора Credit Karma. Также Upstart много выручки дают два клиента: 63% выручки компании приходится на займы банка Cross River Bank, на другого крупного неназванного клиента приходится еще 18% выручки.

Без экономики никуда. Бизнес компании зависит от потребительской активности. Соответственно, новый карантин с локдауном или просто рецессия по естественным причинам испортят ей отчетность. И, учитывая дороговизну компании, акции могут упасть — и это будет очень больно. В частности, нужно помнить про ухудшение настроений потребителей в США в связи с ростом цен на все. Также нужно понимать, что грядущее повышение ставок сделает условия займов менее привлекательными для потребителей — это может привести к замедлению роста показателей Upstart.

Что в итоге

Берем акции по 233,78 $. А дальше есть три варианта:

держать акции до 300 $. Думаю, этого уровня мы достигнем за следующие 17 месяцев;

держать акции до их исторического максимума в 390 $. Думаю, тут лучше рассчитывать на срок около 5 лет;

держать акции у сердца 15 лет в надежде, что бизнес компании продолжит расти.

Потенциал роста и срок действия: 28% за 17 месяцев; 66% в течение 5 лет; 13% годовых в течение 15 лет.

Почему акции могут вырасти: ПО компании будет очень востребовано.

Как действуем: берем сейчас по 233,78 $.

При создании материала использовались источники, недоступные пользователям из РФ. Надеемся, вы знаете, что делать.

На чем компания зарабатывает

Компания делает программное обеспечение для оценки рисков выдачи заемщикам потребительских кредитов финансовыми организациями. ПО компании работает на основе искусственного интеллекта и принимает во внимание разные факторы, включая уровень образования заемщика, историю работы и прочие.

Кредитные организации платят Upstart за использование ее ПО по факту — таким образом, чем больше заявок на займы оценивается через ПО компании, тем лучше дела у Upstart.

Компания в основном обслуживает региональные банки малого и среднего размера. Согласно годовому отчету, выручка компании делится на следующие сегменты:

Комиссии за использование ПО компании кредитными организациями — 97,93%. Выручка сегмента делится на две части: то, что компания получает от банка после отправки кредитной заявки потребителя на сайт банка, — 87,6%. Это фактически делает Upstart маркетинговой компанией. И обслуживание займов, выданных при помощи ПО Upstart, это сбор платежей и их проведение — 12,4%.

Процентный доход и непрофильные операции — 2,07%.

Работает компания пока только в США.

Аргументы в пользу компании

Упало. С 15 октября 2021 года акции компании подешевели на 40%: с 390 до 233,78 $. Думаю, что с учетом позитивных моментов можно рассчитывать на отскок акций.

Все неплохо. Недавно у компании вышел отчет за 3 квартал 2021, который превзошел ожидания аналитиков по выручке и прибыли. Но акции все равно упали. Вероятно, инвесторам не понравилось три фактора в отчете.

Во-первых, это торможение роста конверсии пользователей на платформе компании в выручку: 24,4% от всех заявок в 2 квартале против 23% в 3 квартале. На это можно возразить, что в 3 квартале компания считала заявки по-новому, исключая заявки потенциальных мошенников, по этой методологии показатели 2 квартала составляли бы 13,5%. Также повлиял факт, что в сервис компании приходит теперь больше трафика от части партнеров, но именно этот трафик далеко не всегда конвертируется в заявки на кредиты. Иными словами, заявок стало больше и не все из них превращаются в оформленные через компанию займы.

Во-вторых, замедлился рост выдачи займов: в 2 квартале рост по сравнению с кварталом ранее составил 60%, в 3 квартале же рост по сравнению с 2 кварталом был 18%. Но вероятно, что сезон праздничных трат в США подстегнет активность на платформе компании уже в этом квартале.

И в-третьих, компания стоит очень дорого и инвесторы в таких случаях ждут любого надуманного повода для того, чтобы устроить распродажу акций.

ИИ. В акции компании может набежать куча инвесторов, верящих в истории про перспективность ИИ: истерия вокруг этого умело раздувается технологическим консалтингом. Более того, я считаю, что в будущем возможны крупные партнерства Upstart с большими финансовыми организациями. При этом Upstart обладает большим опытом и знаниями в этой области.

Учитывая, что высокий спрос на специалистов по ИИ в развитых странах сложно удовлетворить, недалек тот день, когда крупная финансовая организация объявит о партнерстве с Upstart, — что должно будет подстегнуть котировки последней. Для финансовых организаций такое партнерство будет выгоднее и дешевле создания собственных приложений, а для Upstart это будет означать расширение операций.

Что может помешать

Дороговизна. P / S у компании в районе 40, а P / E — 359 — это очень много. В абсолютных цифрах компания стоит недешево, у нее капитализация 19 млрд долларов, что с учетом указанных обстоятельств снижает вероятность покупки компании кем-то со значительной премией к текущей цене акций.

В целом котировки компании будут волатильными уже просто по причине ее дороговизны. Это необходимо принять.

Концентрация. Согласно годовому отчету, 52% заявок на кредиты у Upstart приходило с сайта агрегатора Credit Karma. Также Upstart много выручки дают два клиента: 63% выручки компании приходится на займы банка Cross River Bank, на другого крупного неназванного клиента приходится еще 18% выручки.

Без экономики никуда. Бизнес компании зависит от потребительской активности. Соответственно, новый карантин с локдауном или просто рецессия по естественным причинам испортят ей отчетность. И, учитывая дороговизну компании, акции могут упасть — и это будет очень больно. В частности, нужно помнить про ухудшение настроений потребителей в США в связи с ростом цен на все. Также нужно понимать, что грядущее повышение ставок сделает условия займов менее привлекательными для потребителей — это может привести к замедлению роста показателей Upstart.

Что в итоге

Берем акции по 233,78 $. А дальше есть три варианта:

держать акции до 300 $. Думаю, этого уровня мы достигнем за следующие 17 месяцев;

держать акции до их исторического максимума в 390 $. Думаю, тут лучше рассчитывать на срок около 5 лет;

держать акции у сердца 15 лет в надежде, что бизнес компании продолжит расти.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба