25 ноября 2021 Zero Hedge Карсон Джозеф

Статистически инфляция потребительских цен в 2021 г. самая высокая за 30 лет. Однако если измерить реальные цены, то это один из самых высоких уровней инфляции после Второй мировой войны наравне с двузначным ростом в 1970-х и начале 1980-х. Причины и симптомы похожи, так как изначальный скачок спровоцировали факторы на стороне предложения и затем рост цен распространился шире.

Политики повторяют ошибки 1970-х, игнорируя инфляцию, чтобы достичь целей в сфере занятости. Такая старая уступка не работает, и чем дольше Джером Пауэлл (Jerome Powell) следует политическому подходу Артура Бёрнса (Arthur Burns) в 1970-х, тем выше с каждым днем риск, что инфляционный цикл спровоцирует резкое падение экономики. Инвесторам следует иметь это в виду.

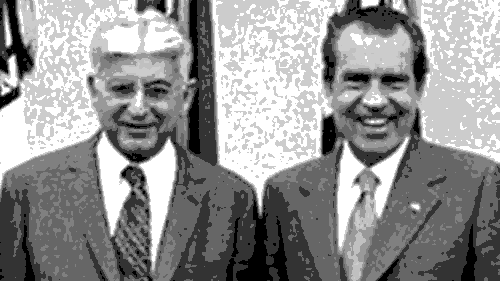

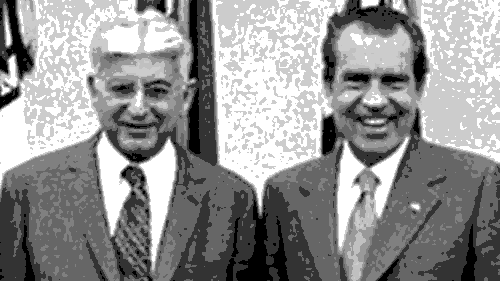

Джером Пауэлл и Артур Бернс

Хотя их разделяет почти 50 лет, подход председателя Федеральной резервной системы (ФРС) Джерома Пауэлла напоминает то, что делал в 1970-х Артур Бернс. В начале и середине 1970-х США дважды встретились с дефицитом на стороне предложения. Необычная погода спровоцировала скачок цен на продовольствие, а четыре года спустя цены на нефть учетверились после нефтяного эмбарго ОПЕК. Инфляция подскочила до двузначного уровня, вызвав резкий экономический спад в середине десятилетия. И за этим последовал период относительно высокой инфляции, закончившийся непривычно высокими процентными ставками и трехлетней рецессией в начале 1980-х.

Спустя 50 лет Джером Пауэлл встретился с похожим скачком инфляции, источник которого следует искать на стороне предложения. Дефицит компонентов и материалов вынудил компании поднять цены на широкий ассортимент товаров. Кроме того, узкие места в портах и автомобильных грузоперевозках привели к значительным задержкам и существенному росту стоимости транспортировки.

Председатель ФРС Бернс утверждал, что кредитно-денежная политика не ответственна за скачок инфляции. Чтобы доказать свою правоту, он приказал сотрудникам ФРС создать индекс потребительских цен (ИПЦ), не включающий продовольствие и энергию (известный сегодня как базовый ИПЦ). Председатель ФРС Пауэлл так далеко пока не зашел, но не удивляйтесь, если кто-нибудь в ФРС разработает показатель потребительских цен с поправкой на пандемию.

На первый взгляд, общая потребительская инфляция во время каденции Бернса выглядит намного выше, чем при Пауэлле. Однако когда ФРС возглавлял Артур Бернс, ИПЦ был основан на реальных ценах, а сегодня это не так.

Например, раньше в ИПЦ самый значительный вес имело собственное жилье (23%). В 1970-х изменение цен на жилье считалось инфляцией, тогда как сегодня в расчет принимается то, сколько гипотетически можно получить, сдавая в аренду свое жилье.

Если сравнивать яблоки с яблоками, то рост ИПЦ на 6% за последние 12 месяцев соответствует росту на более чем 10% при Бернсе, так как цены на жилье выросли за последний год почти на 20%, а арендный эквивалент всего на 3%.

Статистически в США зафиксировано 4 года (в 1970-х и начале 1980-х) двузначной инфляции, и 2021 г. был бы пятым, если бы правительственные статистические ведомства измеряли потребительские цены так же, как в прошлом.

Как следствие, Пауэлл имеет дело с более существенной и обширной инфляцией, чем показывает официальная статистика. Однако Пауэлл обещал, что ФРС сохранит нулевые официальные ставки до завершения программы покупки активов в середине 2022 г. Другими словами, Пауэлл использует более мягкую денежную политику, если считать процентные ставки с поправкой на инфляцию (т. е. реальные ставки), чем та, что была до пандемии, когда инфляция потребительских цен была чуть больше 2%.

В конце 1970-х федеральное правительство создало Совет по поддержанию стабильности заработной платы и цен (где мне пришлось работать) в попытке развернуть инфляционный цикл вспять. Программы совета для бизнеса, профсоюзов и физических лиц были настолько сложными, что не смогли повлиять на реальную инфляцию зарплат и цен. Сработало же значительное ужесточение кредитно-денежной политики, но оно также спровоцировало серьезный спад экономики.

Сегменты экономики с самым значительным ростом инфляции наиболее уязвимы к ужесточению кредитно-денежной политики. В 1970-х это были товарные ресурсы и производители с горняками. Сегодня же это финансы и рынки активов. Инвесторам следует иметь это в виду.

Политики повторяют ошибки 1970-х, игнорируя инфляцию, чтобы достичь целей в сфере занятости. Такая старая уступка не работает, и чем дольше Джером Пауэлл (Jerome Powell) следует политическому подходу Артура Бёрнса (Arthur Burns) в 1970-х, тем выше с каждым днем риск, что инфляционный цикл спровоцирует резкое падение экономики. Инвесторам следует иметь это в виду.

Джером Пауэлл и Артур Бернс

Хотя их разделяет почти 50 лет, подход председателя Федеральной резервной системы (ФРС) Джерома Пауэлла напоминает то, что делал в 1970-х Артур Бернс. В начале и середине 1970-х США дважды встретились с дефицитом на стороне предложения. Необычная погода спровоцировала скачок цен на продовольствие, а четыре года спустя цены на нефть учетверились после нефтяного эмбарго ОПЕК. Инфляция подскочила до двузначного уровня, вызвав резкий экономический спад в середине десятилетия. И за этим последовал период относительно высокой инфляции, закончившийся непривычно высокими процентными ставками и трехлетней рецессией в начале 1980-х.

Спустя 50 лет Джером Пауэлл встретился с похожим скачком инфляции, источник которого следует искать на стороне предложения. Дефицит компонентов и материалов вынудил компании поднять цены на широкий ассортимент товаров. Кроме того, узкие места в портах и автомобильных грузоперевозках привели к значительным задержкам и существенному росту стоимости транспортировки.

Председатель ФРС Бернс утверждал, что кредитно-денежная политика не ответственна за скачок инфляции. Чтобы доказать свою правоту, он приказал сотрудникам ФРС создать индекс потребительских цен (ИПЦ), не включающий продовольствие и энергию (известный сегодня как базовый ИПЦ). Председатель ФРС Пауэлл так далеко пока не зашел, но не удивляйтесь, если кто-нибудь в ФРС разработает показатель потребительских цен с поправкой на пандемию.

На первый взгляд, общая потребительская инфляция во время каденции Бернса выглядит намного выше, чем при Пауэлле. Однако когда ФРС возглавлял Артур Бернс, ИПЦ был основан на реальных ценах, а сегодня это не так.

Например, раньше в ИПЦ самый значительный вес имело собственное жилье (23%). В 1970-х изменение цен на жилье считалось инфляцией, тогда как сегодня в расчет принимается то, сколько гипотетически можно получить, сдавая в аренду свое жилье.

Если сравнивать яблоки с яблоками, то рост ИПЦ на 6% за последние 12 месяцев соответствует росту на более чем 10% при Бернсе, так как цены на жилье выросли за последний год почти на 20%, а арендный эквивалент всего на 3%.

Статистически в США зафиксировано 4 года (в 1970-х и начале 1980-х) двузначной инфляции, и 2021 г. был бы пятым, если бы правительственные статистические ведомства измеряли потребительские цены так же, как в прошлом.

Как следствие, Пауэлл имеет дело с более существенной и обширной инфляцией, чем показывает официальная статистика. Однако Пауэлл обещал, что ФРС сохранит нулевые официальные ставки до завершения программы покупки активов в середине 2022 г. Другими словами, Пауэлл использует более мягкую денежную политику, если считать процентные ставки с поправкой на инфляцию (т. е. реальные ставки), чем та, что была до пандемии, когда инфляция потребительских цен была чуть больше 2%.

В конце 1970-х федеральное правительство создало Совет по поддержанию стабильности заработной платы и цен (где мне пришлось работать) в попытке развернуть инфляционный цикл вспять. Программы совета для бизнеса, профсоюзов и физических лиц были настолько сложными, что не смогли повлиять на реальную инфляцию зарплат и цен. Сработало же значительное ужесточение кредитно-денежной политики, но оно также спровоцировало серьезный спад экономики.

Сегменты экономики с самым значительным ростом инфляции наиболее уязвимы к ужесточению кредитно-денежной политики. В 1970-х это были товарные ресурсы и производители с горняками. Сегодня же это финансы и рынки активов. Инвесторам следует иметь это в виду.

http://www.zerohedge.com/ Источник

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба