26 ноября 2021 ЦентроКредит

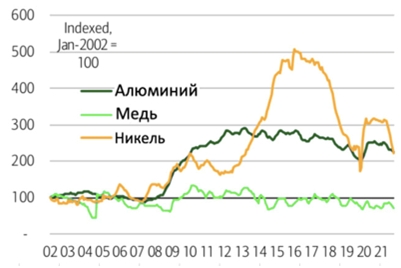

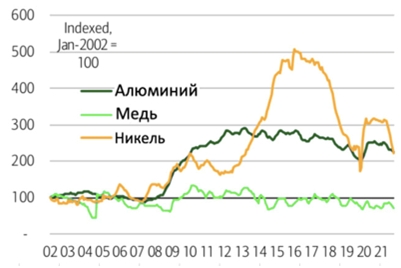

Алюминий

В последние месяцы цены на алюминий возросли, во многом в силу того, что правительство Китая сократило производство из-за ограничений на рынках электроэнергии. Часть этого предложения может вернуться по мере приближения зимы, а затем также снизить цены. Тем не менее, увеличение поставок из азиатской страны в конечном счете должно быть ограничено установленным ограничением пропускной способности в 45 млн тонн.

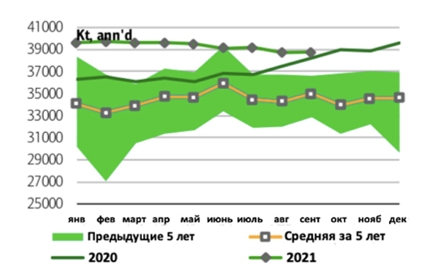

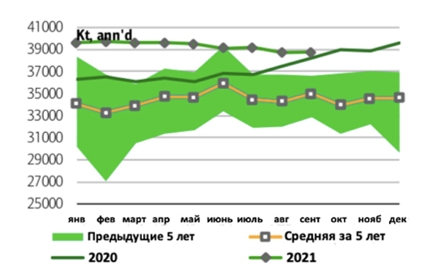

Мировой рынок алюминия восстанавливает равновесие. Производство в Китае и во всем мире за его пределами может вырасти в годовом исчислении, однако, в последние месяцы последовательный рост прекратился в силу того, что китайские металлургические заводы продолжают сталкиваться с целым рядом проблем.

Китай, производство алюминия

Производство алюминия за пределами Китая

Во-первых, правительство подталкивает регионы к сокращению потребления энергии. Помимо этого, некоторые районы также столкнулись с трудностями с энергоснабжением. Воздействие проводимой политики было заметно во Внутренней Монголии в начале 2021 года, вследствие которой операторы, вероятно, сократят производство на 500 тыс. тонн в этом году. Эта политика также повлияла на провинцию Гуанси, в которой находится около 2,5 млн тонн мощностей. Было выдвинуто решение о сокращении производства операторов на 30%.

Помимо экономической политики, Китай также столкнулся с проблемами, связанными с производством электроэнергии. До этого момента производство электроэнергии с использованием ископаемого топлива сохранялось, но в последние месяцы производители гидроэнергии столкнулись со значительными проблемами. Это повлияло на металлургические заводы в провинции Юньнань, а также может снизить активность в Цинхае. В последние недели в провинциях Фуцзянь, Нинся, Шэньси, Сычуань, Цинхай и Синьцзян в общей сложности 11,2 млн тонн мощностей оказались под угрозой, что подчеркивает масштаб текущих проблем.

Тем не менее, риски энергетического кризиса спадают, поскольку власти Китая задействовали множество рычагов, в том числе увеличили внутреннюю добычу угля и ограничили цены на уголь.

Несмотря на то, что зима только начинается, риск нехватки электроэнергии, на наш взгляд, не был полностью снижен. По мере приближения весны и сезонного снижения спроса на электроэнергию, часть временно остановленного производства алюминия может возобновиться, а вместе с этим могут снизиться цены.

Однако, увеличение поставок из азиатской страны в конечном итоге должно быть ограничено пропускной способностью в 45 млн тонн. Более того, спрос на алюминий продолжает расти, показывая восстановление потребления по мере того, как кризис COVID был взят под контроль. Тем не менее, фундаментальный фон стал более сложным, учитывая спрос со стороны автомобильных и строительных подрядов. Мы ожидаем, что спрос должен восстановиться по мере нормализации нарушений в цепочке поставок и ослабления правительственных репрессий в секторе недвижимости.

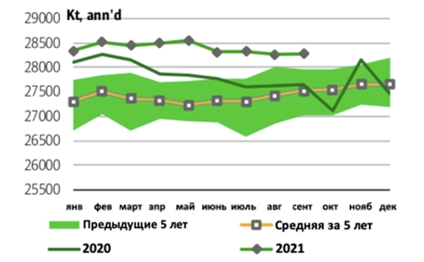

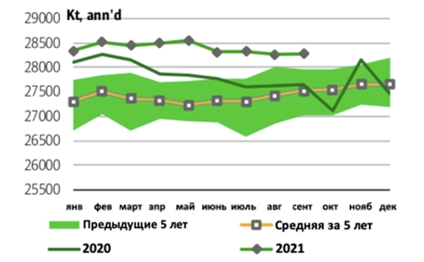

Китай, изменение спроса на алюминий (%)

В дополнении с нежеланием западных металлургических заводов строить новые площадки, мы предполагаем, что дефицит алюминия вряд ли исчезнет в ближайшие годы, поддерживая цены.

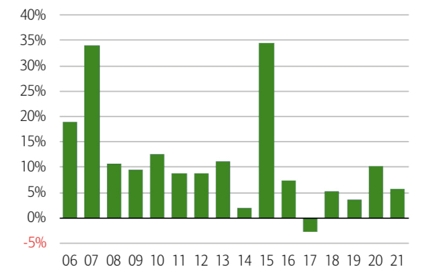

Медь

Цены на медь в последние месяцы были ограничены из-за опасений по поводу состояния сектора недвижимости Китая и мирового производства автомобилей. Мы ожидаем, что в начале 2022 года опасения все же будут преобладать. Стоит отметить, что запасы меди остаются низкими. Позднее в следующем году рост предложения на шахтах должен привести к ослаблению фундаментальных показателей, и к 2023 году рынок меди потенциально может перейти в профицит.

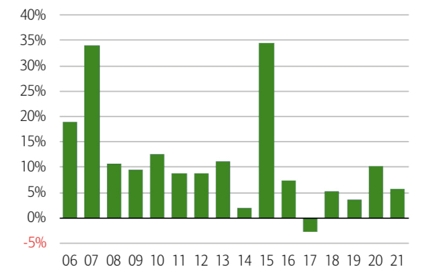

Запасы на рынке меди остаются ключевой проблемой. Рынок остается напряженным.

Запасы

Даже если правительство Китая, возможно, смягчит некоторые из более жестких мер политики в отношении жилищного сектора, спрос на жилье, по всей вероятности, будет снижаться в ближайшие годы из-за сочетания факторов, включая снижение спроса на модернизацию.

Тем не менее, хотя недвижимость важна для спроса, это не обязательно сигнализирует о надвигающемся структурном снижении потребления меди в Китае. По мере декарбонизации страны инвестиции в производство и распределение электроэнергии должны продолжать поддерживать потребление. Аналогичным образом, транспортный сектор должен получить долю рынка, поскольку в электрифицированных транспортных средствах содержание меди выше, чем в автомобилях с двигателем внутреннего сгорания.

Мы ожидаем, что медь будет оставаться в дефиците и в следующем году, прежде чем в 2023 — 2024 годах в течение нескольких лет будет наблюдаться избыток предложения, а затем начнется устойчивый дефицит.

Никель

Производство нержавеющей стали, наиболее важный сектор для спроса на никель, замедляется по мере того, как восстановление после пандемии коронавируса замедляется. Тем не менее, неуклонный рост производства EV означает, что потребление в транспортном секторе значительно возрастает. Даже если Индонезия выведет на рынок больше единиц, это означает, что никель класса 1 будет все больше испытывать нехватку.

Восстановление производства нержавеющей стали после пандемии коронавируса стало ключевым фактором на рынке никеля. Тем не менее, по мере ослабления восстановления активность на сталелитейных заводах замедляется.

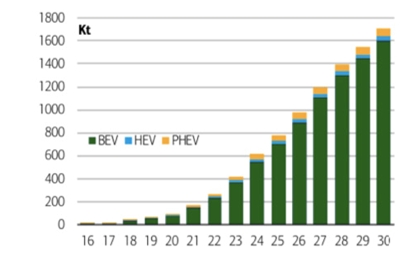

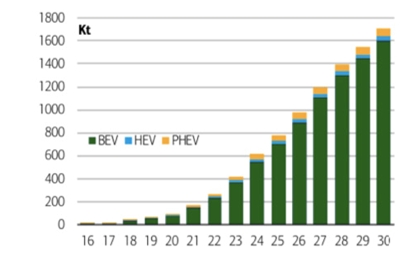

В то же время продажи электромобилей, вероятно, будут постепенно увеличиваться, что окажет воздействие на спрос на никель. При этом ожидается, что к 2030 году потребление увеличится до как минимум 1,8 млн тонн по сравнению с примерно 200 тыс. тонн в этом году.

Спрос на никель со стороны EVs

Учитывая экспоненциальный рост спроса, ключевой проблемой рынка никеля является то, в какой степени шахтеры смогут предотвратить дефицит.

Стоит также отметить, что мировой рынок никеля остается относительно хорошо обеспеченным, отражая устойчивый рост производства никелевого чугуна (NPI), ожидаемый в будущем.

Тем не менее, никелевый чугун не подходит в качестве сырья для аккумуляторов EV. Отсюда, мы предполагаем, что фундаментальные показатели останутся поддержанными.

В конечном счете, шахтерам потребуется производить больше никеля класса 1 и, возможно, меньше никеля класса 2, чтобы убедиться, что металл не превратится в препятствие для индустрии EV. Индонезия, с ее ресурсами, скорее всего, останется ключом к достижению этой цели.

Цинк

Поднявшись после пандемии коронавируса, цены на цинк упали с недавних максимумов, хотя в целом оставались устойчивыми. Спрос со стороны сталелитейной промышленности замедляется, и в 2022 году могут возникнуть дополнительные риски. Тем не менее, поскольку предложение на шахтах остается ограниченным, запасы на LME невелики, а плавильные заводы в Европе закрыты из-за сбоев на энергетических рынках, цены на цинк в конечном итоге должны оставаться поддержанными.

Цинк был одним из металлов, наиболее пострадавших от пандемии коронавируса. Фактически, производство в Перу остановилось в апреле и мае 2020 года. Тем не менее, по мере того как страна, являющаяся вторым по величине производителем в мире, постепенно открывалась, поставки достигли рекордных уровней в 4 квартале 2020 года. Несмотря на это, после первоначального восстановления активность снова замедлилась, что подчеркивает сложность операционной среды.

Производство цинка, Перу

Хотя мы признаем, что проектный трубопровод цинка особенно хорошо заполнен по сравнению с другими видами сырья, мы придерживаемся противоположной точки зрения и считаем, что в настоящее время разрабатывается, к сожалению, очень мало проектов. Действительно, в ближайшие годы только несколько участков будут расширяться, а те, которые увеличивают производство, относительно невелики. Предложение также остается ограниченным.

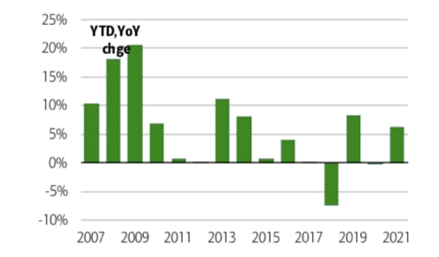

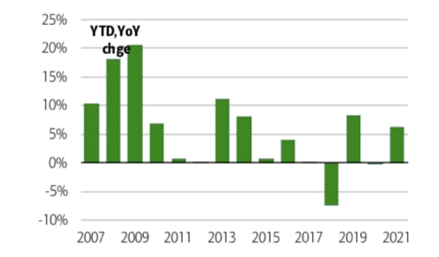

Касаемо спроса, падение потребления цинка в Китае в начале прошлого года было кратковременным, и спрос уже восстановился к зиме. Это восстановление продолжилось в 2021 году, так как поглощение выросло на 6,3 % в годовом исчислении. Тем не менее, частично под влиянием производства стали, а также проблем в секторе недвижимости и автомобилестроения, закупки в последнее время сократились. Данные проблемы могут сохраняться до 2022 года.

Китай, спрос на цинк

Подводя итог, мы ожидаем, что прирост производства, по всей вероятности, останется низким. Также из-за того, что плата за обработку цинка остается низкой, стимулы для плавильных заводов к максимальному увеличению поставок ограничены. На фоне этого мы ожидаем, что цены на цинк в конечном итоге должны оставаться поддержанными.

Золото

Цены на золото в последнее время ограничены, поскольку рынки по-прежнему сосредоточены на нормализации денежно-кредитной политики и повышении номинальных ставок. Мы ожидаем, что цены могут вырасти, поскольку акцент смещается с нормализации политики в сторону ограничений относительно того, насколько высокими могут быть ставки.

Цены на золото в последние месяцы демонстрируют тенденцию к снижению, несмотря на сложный макроэкономический фон. В связи с этим, по мере роста цен на энергоносители и инфляции, возникли опасения, что мировая экономика может столкнуться со стагфляцией. Рост инфляции во многом обусловлен ростом цен на энергоносители из-за нехватки после холодной зимы прошлого года, усугубленной отсутствием желания инвесторов предоставлять капитал для традиционной энергетики.

Помимо нехватки энергии, на мировую экономику повлияли и проблемы в цепочке поставок. Эти нарушения являются еще одной причиной более высокой инфляции, но в конечном счете они должны нормализоваться. Следовательно, центральные банки с оптимизмом смотрят на то, что некоторые инфляционные давления являются временными.

Стоит отметить, что уровень безработицы в США колеблется вокруг многолетних минимумов, как и в других странах. Кроме того, хотя в настоящее время перебои в цепочке поставок являются проблемами, постепенная нормализация и некоторое пополнение крайне низких запасов должны способствовать дальнейшей экономической активности.

Придерживаясь стимулирующих мер, многие центральные банки частично прекратили чрезвычайную денежно-кредитную поддержку, и вскоре ФРС начнет сворачивание. Темпы расширения баланса также замедлились. Хотя корреляция между балансами центрального банка и ценами на золото не всегда была значимой, тем не менее стоит отметить, что период чрезвычайного стимулирования сопровождался ростом котировок на драгоценный металл. Под влиянием этой динамики рынки переориентировались на направление процентных ставок, ожидая, что они будут расти, поэтому увеличение альтернативных издержек для такого невыгодного актива, как золото, скорее всего, останется ключевым риском.

При поддерживающем инфляцию, но, вероятно, временном, устойчивом глобальном экономическом росте риски для золота, скорее всего, сохранятся в ближайшей краткосрочной перспективе.

Стоит отметить, что уровень непогашенной задолженности и сумма расходов на обслуживание долга, которые может выдержать экономика, являются важными факторами, определяющими способность повышать ставки. Таким образом, в конечном счете долговое бремя и опасения по поводу возможного влияния ужесточения денежно-кредитной политики на более широкие финансовые рынки, скорее всего, ограничат способность центральных банков поддерживать высокие ставки.

Поскольку рынки переориентируются с ограничений на нормализацию, цены на золото, скорее всего, вырастут. Таким образом, мы считаем, что цена на золото будет равняться в среднем 2000 — 2100 долларов за унцию к 4 кварталу 2022 года и 2200 — 2250 долларов за унцию в середине 2023 года.

Серебро

Цены на серебро в течение последних 12 месяцев были ограничены диапазоном из-за отсутствия события, которое могло бы вернуть на рынок инвесторов. Тем не менее, фундаментальный фон выглядит благоприятным, в том числе и потому, что предложение шахт не увеличивается. Что касается спроса, ускорение темпов фотоэлектрических установок может легко компенсировать падение интенсивности серебра в солнечных панелях.

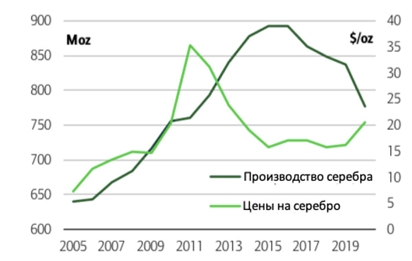

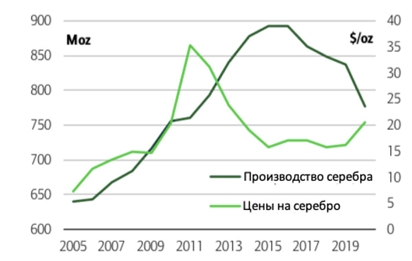

Серебро в основном производится как побочный продукт, поэтому шахтеры, как правило, относительно медленно меняют операционные планы. Цены достигли пика в 2011 году, но предложение шахт продолжало расти до 2017 года, а затем способствовало очень слабым фундаментальным показателям. Тем не менее, сокращение производства в последние годы, усугубленное пандемией коронавируса, помогло сбалансировать рынок серебра.

Серебро, производство и цены

Хотя мы ожидаем восстановления поставок, объем производства должен оставаться ниже пиковых уровней, наблюдавшихся некоторое время назад, также потому, что трубопровод проекта относительно пуст.

Ориентируясь на спрос, преобладающий механизм декарбонизации означает электрификацию мировой экономики за счет возобновляемых источников энергии и электромобилей. В связи с этим металлы, важные для будущих технологий имеют решающее значение. Эти цели предполагают ежегодный спрос на серебро в пределах 500-1000 тонн соответственно.

Цифры могут стать еще больше, если мировое сообщество предпримет более согласованные усилия по достижению чистого нуля: ежегодный спрос на серебро может составить 8 тыс. и 10 тыс. тонн к 2030 и 2050 годам соответственно, если солнечные установки ускорятся.

Конечно, декарбонизация мировой экономики также означает, что в ближайшие годы появятся электрифицированные транспортные средства.

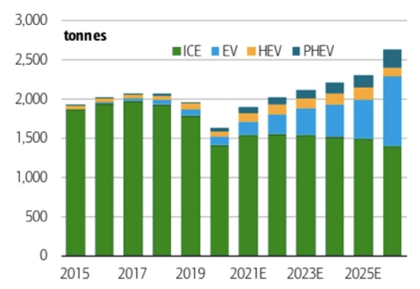

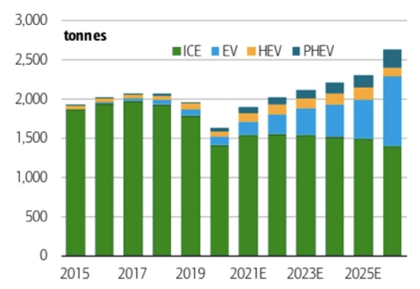

Учитывая, что серебро является таким эффективным металлом для проведения электричества, этот металл популярен в автомобильной промышленности. Учитывая, что EV и HEV работают на электричестве, у них гораздо более высокие нагрузки на серебро. В то же время следует отметить, что содержание серебра входит в диапазон для автомобилей с двигателем внутреннего сгорания. Также стоит отметить, что спрос на промышленное серебро также восстанавливается после пандемии коронавируса.

Спрос на серебро со стороны EVs

В целом, мы ожидаем, что потребление серебра будет неуклонно расти.

Платиновая группа

На автомобильную промышленность приходится 45 % и 90 % спроса соответственно на платину и палладий. Следовательно, проблемы в производстве автомобилей из-за нехватки чипов сильно ударили по этим двум металлам. Рост производства в Южной Африке не оказал значительную поддержку. В период до 2022 года мы ожидаем нормализацию спроса в автомобильном секторе, что станет позитивом для платины, поскольку производители катализаторов отказываются от палладия. Водородная экономика также будет находиться в центре внимания, что может повысить спрос на платину, хотя и с очень низких уровней. Вместе взятые, мы видим больше преимуществ для платины в будущем, поскольку фундаментальные показатели палладия становятся все более сложными.

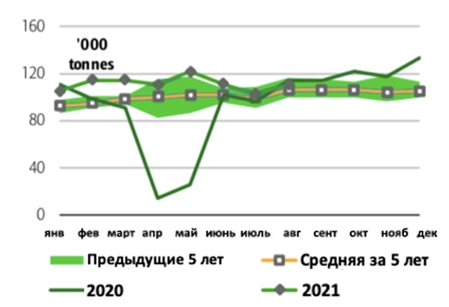

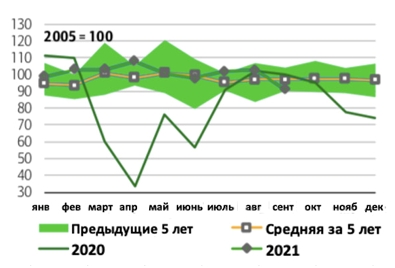

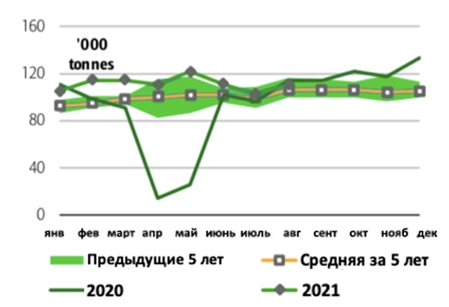

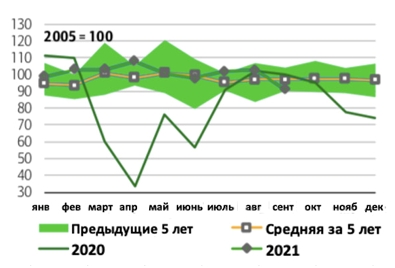

Производство металлов платиновой группы в Южной Африке восстановилось после перебоев в 2020 году, при этом поставки достигли сезонных рекордных максимумов в апреле, июле и августе 2021 года.

Южная Африка, производство металлов платиновой группы

В то же время данные металлы наиболее подвержены воздействию автомобильной промышленности, которая первоначально столкнулась с пандемией коронавируса, а в последнее время с нехваткой чипов, вследствие которой производство снизилось. Это говорит о том, что пока производство автомобилей не нормализуется рынки платиновой группы, по всей вероятности, останутся ограниченными.

Помимо этих краткосрочных неурядиц, автомобильная промышленность также переживает глубокие структурные изменения, которые будут влиять на спрос в будущем:

1) BEVs: в то время как производство автомобилей с двигателем внутреннего сгорания будет восстанавливаться, оно вряд ли вернется к докризисным уровням, поскольку электромобили на батарейках (BEVS) должны завоевать долю рынка в ближайшие годы. Конечно, это важно, потому что это уменьшает необходимость оснащения транспортных средств катализаторами.

2) Дизельное топливо: популярность легковых автомобилей с дизельным двигателем внутреннего сгорания, в котором, как правило, используются катализаторы с высоким содержанием платины, снизилась, особенно в Европе.

3) Замещение: В последние годы ужесточаются правила выбросов. Тем не менее, производители автомобилей были заинтересованы в замене палладия платиной, поскольку разница в ценах между этими двумя товарами была высокой. Мы предполагаем, что нагрузки между двумя металлами изменятся примерно на 10%.

По мере изменения спроса на платину и палладий в автомобильной промышленности предложение продолжает расти как на первичном, так и на вторичном рынке, что является одним из важнейших факторов, определяющих рыночный баланс в будущем. К этому моменту рынок платины находится на пути возвращения к дефициту. Между тем, фундаментальные показатели палладия, похоже, в ближайшие годы станут структурно слабее. Мы ожидаем, что в 2023 году спрос и предложение на палладий значительно скорректируются.

Во-первых, стоит отметить рост спроса за счет водородной экономики, обусловленный электромобилями на топливных элементах и электролизом. Эти сектора должны обеспечивать постоянный рост спроса, даже несмотря на то, что автомобили с двигателем внутреннего сгорания постепенно выводятся из эксплуатации. Палладий не имеет непосредственного нового применения, что является проблемой, учитывая, что около 87 % спроса на металл приходится на автомобильную промышленность.

Между тем, траектория спроса на палладий и рыночные балансы выглядят более неустойчивыми, поскольку рынок движется к значительному.

Сталь

После периода значительного роста цен в США, Европе и Китае рынки стали нормализовались. Касаемо Китая, мы ожидаем, что правительство сохранит сдержанность в производстве. Между тем, хотя фундаментальные показатели на европейских рынках стали уже несколько снизились, низкие запасы и ограничение экспорта Китаем в конечном счете должны оказать поддержку ценам. В США сроки выполнения заказов сократились из-за роста производства и стабилизации спроса, и мы считаем, что эта динамика сохранится и в 2022 году.

Китай: Мы ожидаем сильное падение спроса в Китае, особенно на недвижимость, и ожидаем, что сокращение производства будет нормализовано:

Касаемо предложения, мы ожидаем, что производство в 2021 финансовом году сократится на 2,9% г/г до 1,034 млрд баррелей, что означает падение производства в октябре-декабре 2021 года на ~20% г/г. В целом, мы считаем, что производство стали достигло пикового уровня в 2020 году и будет иметь тенденцию к снижению в ближайшие годы на фоне декарбонизации.

Рассматривая спрос, мы предполагаем, что спрос снизится на -1.6%, -5.1%, +1.2% в 2021, 2022 и 2023 годах соответственно. Это означает снижение спроса на -17 % г/г в 4 квартале. Наши ожидания основаны на снижении в секторе недвижимости, снижении спроса и инвестиций в инфраструктуру, спроса на оборудование и продаж автомобилей.

США: До пандемии цены на сталь в США были ниже котировок в ЕС и Китае, других основных рынках, из-за значительного увеличения мощностей. С началом коронавируса признаки слабости стали более выраженными. Однако, начиная с 4 квартала 2020 года, рынок США неуклонно опережал ЕС и Китай, и разрыв продолжал увеличиваться, особенно по сравнению с Китаем.

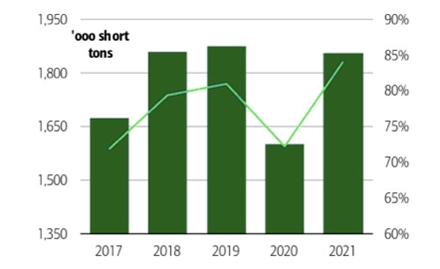

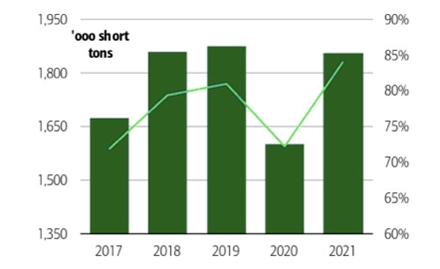

Что касается производства, то после прошлогоднего спада внутреннее производство сырой стали почти вернулось к уровню, существовавшему до пандемии. В настоящее время поставки составляют около 1 856 000 тонн. Аналогичным образом, показатели использования производственных мощностей резко возросли. В течение 2 полугодия 2020 года время выполнения заказов продолжало расти, достигнув исторического пика в декабре 2020 года, когда сроки изготовления стали оценивались в 9,8 недели. С тех пор эта цифра начала снижаться, и в конце октября 2021 года время выполнения заказов в США составляло 6,7 недели.

Показатели производства и использования мощностей в США

Хотя это все еще значительно выше среднего показателя за 5 лет, составляющего 4,8 недели, тенденция подчеркивает происходящую нормализацию, и мы предполагаем, что эта динамика сохранится на протяжении всего следующего года. Впоследствии цены на сталь должны последовать этому примеру.

Европа: Европейские цены снизились с рекордных максимумов. Это, по-видимому, в основном обусловлено более дешевым импортом, более слабым производством автомобилей в результате нехватки полупроводниковых чипов, при этом разрыв между HRC и арматурой также сокращается в последнее время.

В связи с этим запасы стального листа в Германии выросли с апреля 2021 года, хотя они все еще остаются низкими, что должно поддержать цены на данный момент. Помимо этого, власти Китая направляют агрессивные сокращения на производство стали, в основном за счет сокращения выбросов. Мы ожидаем, что нынешние ограничения продлятся до 2022 года, учитывая предстоящие зимние Олимпийские игры в феврале 2022 года, с олимпийскими объектами в непосредственной близости от нескольких центров производства стали, что должно быть позитивом для рынков стали за пределами Китая.

Производство стали, Европа

Железная руда

Цены на железную руду резко упали в последние месяцы, так как спрос в Китае замедлился, в то время как поставки из Бразилии и Австралии увеличились. Мы ожидаем, что в 2022 году рынок перейдет в профицит. Таким образом, хотя рынок железной руды может восстановиться, если Китай ослабит некоторые из наиболее срочных ограничений на добычу во 2 квартале 2022 года, мы ожидаем, что в следующем году железная руда будет в среднем на 40 — 42 % дешевле и составит 89 — 91 доллар за тонну.

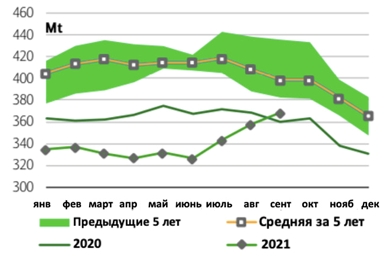

Помимо макрорисков, некоторые из микродинамики также были чрезвычайно сложными для железной руды. Производство стали в Китае резко сократилось из-за мер правительства по борьбе с выбросами. Снижение производства до этого уровня, как правило, повышает риск серьезных сбоев на внутренних рынках стали, однако при стабильных запасах этого до сих пор не произошло, частично из-за того, что спрос на сталь также был слабым.

Отсутствие сбоев имеет значение, потому что правительство может пока ограничить производство стали. Действительно, недавнее руководство Министерства окружающей среды Китая предполагает, что власти будут по-прежнему уделять особое внимание выбросам в преддверии Олимпийских игр в следующем году. В связи мы ожидаем еще однин слабый год для производства стали в 2022 году.

Также стоит отметить слабость в секторах недвижимости Китая, которая стала значительным препятствием для спроса на сталь. В связи с этим, и несмотря на сокращение производства стали на заводах, цены на сталь также упали на 20 % с начала 4 квартала. В совокупности эта динамика также снизила стимулы для производителей стали продолжать закупать железную руду более высокого качества, при этом премия снизилась по целому ряду марок и продуктов.

Таким образом, мы считаем, что цены на железную руду могут вновь снизиться до 70 долларов за тонну в ближайшие несколько месяцев.

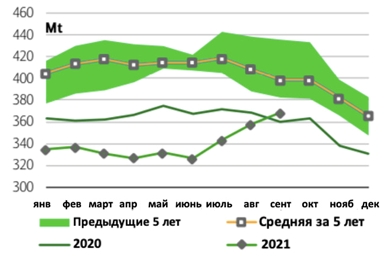

На наш взгляд, предложение шахт имеет решающее значение, но мы обеспокоены тем, что шахтеры могут не отдавать приоритет стоимости над объемом. Импорт железной руды в Китай летом оставался ниже прошлогодних максимумов. В то же время экспорт из Бразилии в этом году уже несколько раз превысил сезонные рекорды, и Vale планирует отгрузить еще больше тонн. Мы предполагаем, что объем производства компании достигнет 356 млн тонн в 2022 году по сравнению с 315 млн тонн в 2020 году. Добавляя также поставки из Австралии, глобальные поставки уже достигли или близки к сезонным рекордным уровням в последние месяцы.

Также стоит упомянуть, что разрыв между мировым производством стали и экспортом железной руды постепенно сокращается. Обычно это показатель более низких цен.

В последние месяцы цены на алюминий возросли, во многом в силу того, что правительство Китая сократило производство из-за ограничений на рынках электроэнергии. Часть этого предложения может вернуться по мере приближения зимы, а затем также снизить цены. Тем не менее, увеличение поставок из азиатской страны в конечном счете должно быть ограничено установленным ограничением пропускной способности в 45 млн тонн.

Мировой рынок алюминия восстанавливает равновесие. Производство в Китае и во всем мире за его пределами может вырасти в годовом исчислении, однако, в последние месяцы последовательный рост прекратился в силу того, что китайские металлургические заводы продолжают сталкиваться с целым рядом проблем.

Китай, производство алюминия

Производство алюминия за пределами Китая

Во-первых, правительство подталкивает регионы к сокращению потребления энергии. Помимо этого, некоторые районы также столкнулись с трудностями с энергоснабжением. Воздействие проводимой политики было заметно во Внутренней Монголии в начале 2021 года, вследствие которой операторы, вероятно, сократят производство на 500 тыс. тонн в этом году. Эта политика также повлияла на провинцию Гуанси, в которой находится около 2,5 млн тонн мощностей. Было выдвинуто решение о сокращении производства операторов на 30%.

Помимо экономической политики, Китай также столкнулся с проблемами, связанными с производством электроэнергии. До этого момента производство электроэнергии с использованием ископаемого топлива сохранялось, но в последние месяцы производители гидроэнергии столкнулись со значительными проблемами. Это повлияло на металлургические заводы в провинции Юньнань, а также может снизить активность в Цинхае. В последние недели в провинциях Фуцзянь, Нинся, Шэньси, Сычуань, Цинхай и Синьцзян в общей сложности 11,2 млн тонн мощностей оказались под угрозой, что подчеркивает масштаб текущих проблем.

Тем не менее, риски энергетического кризиса спадают, поскольку власти Китая задействовали множество рычагов, в том числе увеличили внутреннюю добычу угля и ограничили цены на уголь.

Несмотря на то, что зима только начинается, риск нехватки электроэнергии, на наш взгляд, не был полностью снижен. По мере приближения весны и сезонного снижения спроса на электроэнергию, часть временно остановленного производства алюминия может возобновиться, а вместе с этим могут снизиться цены.

Однако, увеличение поставок из азиатской страны в конечном итоге должно быть ограничено пропускной способностью в 45 млн тонн. Более того, спрос на алюминий продолжает расти, показывая восстановление потребления по мере того, как кризис COVID был взят под контроль. Тем не менее, фундаментальный фон стал более сложным, учитывая спрос со стороны автомобильных и строительных подрядов. Мы ожидаем, что спрос должен восстановиться по мере нормализации нарушений в цепочке поставок и ослабления правительственных репрессий в секторе недвижимости.

Китай, изменение спроса на алюминий (%)

В дополнении с нежеланием западных металлургических заводов строить новые площадки, мы предполагаем, что дефицит алюминия вряд ли исчезнет в ближайшие годы, поддерживая цены.

Медь

Цены на медь в последние месяцы были ограничены из-за опасений по поводу состояния сектора недвижимости Китая и мирового производства автомобилей. Мы ожидаем, что в начале 2022 года опасения все же будут преобладать. Стоит отметить, что запасы меди остаются низкими. Позднее в следующем году рост предложения на шахтах должен привести к ослаблению фундаментальных показателей, и к 2023 году рынок меди потенциально может перейти в профицит.

Запасы на рынке меди остаются ключевой проблемой. Рынок остается напряженным.

Запасы

Даже если правительство Китая, возможно, смягчит некоторые из более жестких мер политики в отношении жилищного сектора, спрос на жилье, по всей вероятности, будет снижаться в ближайшие годы из-за сочетания факторов, включая снижение спроса на модернизацию.

Тем не менее, хотя недвижимость важна для спроса, это не обязательно сигнализирует о надвигающемся структурном снижении потребления меди в Китае. По мере декарбонизации страны инвестиции в производство и распределение электроэнергии должны продолжать поддерживать потребление. Аналогичным образом, транспортный сектор должен получить долю рынка, поскольку в электрифицированных транспортных средствах содержание меди выше, чем в автомобилях с двигателем внутреннего сгорания.

Мы ожидаем, что медь будет оставаться в дефиците и в следующем году, прежде чем в 2023 — 2024 годах в течение нескольких лет будет наблюдаться избыток предложения, а затем начнется устойчивый дефицит.

Никель

Производство нержавеющей стали, наиболее важный сектор для спроса на никель, замедляется по мере того, как восстановление после пандемии коронавируса замедляется. Тем не менее, неуклонный рост производства EV означает, что потребление в транспортном секторе значительно возрастает. Даже если Индонезия выведет на рынок больше единиц, это означает, что никель класса 1 будет все больше испытывать нехватку.

Восстановление производства нержавеющей стали после пандемии коронавируса стало ключевым фактором на рынке никеля. Тем не менее, по мере ослабления восстановления активность на сталелитейных заводах замедляется.

В то же время продажи электромобилей, вероятно, будут постепенно увеличиваться, что окажет воздействие на спрос на никель. При этом ожидается, что к 2030 году потребление увеличится до как минимум 1,8 млн тонн по сравнению с примерно 200 тыс. тонн в этом году.

Спрос на никель со стороны EVs

Учитывая экспоненциальный рост спроса, ключевой проблемой рынка никеля является то, в какой степени шахтеры смогут предотвратить дефицит.

Стоит также отметить, что мировой рынок никеля остается относительно хорошо обеспеченным, отражая устойчивый рост производства никелевого чугуна (NPI), ожидаемый в будущем.

Тем не менее, никелевый чугун не подходит в качестве сырья для аккумуляторов EV. Отсюда, мы предполагаем, что фундаментальные показатели останутся поддержанными.

В конечном счете, шахтерам потребуется производить больше никеля класса 1 и, возможно, меньше никеля класса 2, чтобы убедиться, что металл не превратится в препятствие для индустрии EV. Индонезия, с ее ресурсами, скорее всего, останется ключом к достижению этой цели.

Цинк

Поднявшись после пандемии коронавируса, цены на цинк упали с недавних максимумов, хотя в целом оставались устойчивыми. Спрос со стороны сталелитейной промышленности замедляется, и в 2022 году могут возникнуть дополнительные риски. Тем не менее, поскольку предложение на шахтах остается ограниченным, запасы на LME невелики, а плавильные заводы в Европе закрыты из-за сбоев на энергетических рынках, цены на цинк в конечном итоге должны оставаться поддержанными.

Цинк был одним из металлов, наиболее пострадавших от пандемии коронавируса. Фактически, производство в Перу остановилось в апреле и мае 2020 года. Тем не менее, по мере того как страна, являющаяся вторым по величине производителем в мире, постепенно открывалась, поставки достигли рекордных уровней в 4 квартале 2020 года. Несмотря на это, после первоначального восстановления активность снова замедлилась, что подчеркивает сложность операционной среды.

Производство цинка, Перу

Хотя мы признаем, что проектный трубопровод цинка особенно хорошо заполнен по сравнению с другими видами сырья, мы придерживаемся противоположной точки зрения и считаем, что в настоящее время разрабатывается, к сожалению, очень мало проектов. Действительно, в ближайшие годы только несколько участков будут расширяться, а те, которые увеличивают производство, относительно невелики. Предложение также остается ограниченным.

Касаемо спроса, падение потребления цинка в Китае в начале прошлого года было кратковременным, и спрос уже восстановился к зиме. Это восстановление продолжилось в 2021 году, так как поглощение выросло на 6,3 % в годовом исчислении. Тем не менее, частично под влиянием производства стали, а также проблем в секторе недвижимости и автомобилестроения, закупки в последнее время сократились. Данные проблемы могут сохраняться до 2022 года.

Китай, спрос на цинк

Подводя итог, мы ожидаем, что прирост производства, по всей вероятности, останется низким. Также из-за того, что плата за обработку цинка остается низкой, стимулы для плавильных заводов к максимальному увеличению поставок ограничены. На фоне этого мы ожидаем, что цены на цинк в конечном итоге должны оставаться поддержанными.

Золото

Цены на золото в последнее время ограничены, поскольку рынки по-прежнему сосредоточены на нормализации денежно-кредитной политики и повышении номинальных ставок. Мы ожидаем, что цены могут вырасти, поскольку акцент смещается с нормализации политики в сторону ограничений относительно того, насколько высокими могут быть ставки.

Цены на золото в последние месяцы демонстрируют тенденцию к снижению, несмотря на сложный макроэкономический фон. В связи с этим, по мере роста цен на энергоносители и инфляции, возникли опасения, что мировая экономика может столкнуться со стагфляцией. Рост инфляции во многом обусловлен ростом цен на энергоносители из-за нехватки после холодной зимы прошлого года, усугубленной отсутствием желания инвесторов предоставлять капитал для традиционной энергетики.

Помимо нехватки энергии, на мировую экономику повлияли и проблемы в цепочке поставок. Эти нарушения являются еще одной причиной более высокой инфляции, но в конечном счете они должны нормализоваться. Следовательно, центральные банки с оптимизмом смотрят на то, что некоторые инфляционные давления являются временными.

Стоит отметить, что уровень безработицы в США колеблется вокруг многолетних минимумов, как и в других странах. Кроме того, хотя в настоящее время перебои в цепочке поставок являются проблемами, постепенная нормализация и некоторое пополнение крайне низких запасов должны способствовать дальнейшей экономической активности.

Придерживаясь стимулирующих мер, многие центральные банки частично прекратили чрезвычайную денежно-кредитную поддержку, и вскоре ФРС начнет сворачивание. Темпы расширения баланса также замедлились. Хотя корреляция между балансами центрального банка и ценами на золото не всегда была значимой, тем не менее стоит отметить, что период чрезвычайного стимулирования сопровождался ростом котировок на драгоценный металл. Под влиянием этой динамики рынки переориентировались на направление процентных ставок, ожидая, что они будут расти, поэтому увеличение альтернативных издержек для такого невыгодного актива, как золото, скорее всего, останется ключевым риском.

При поддерживающем инфляцию, но, вероятно, временном, устойчивом глобальном экономическом росте риски для золота, скорее всего, сохранятся в ближайшей краткосрочной перспективе.

Стоит отметить, что уровень непогашенной задолженности и сумма расходов на обслуживание долга, которые может выдержать экономика, являются важными факторами, определяющими способность повышать ставки. Таким образом, в конечном счете долговое бремя и опасения по поводу возможного влияния ужесточения денежно-кредитной политики на более широкие финансовые рынки, скорее всего, ограничат способность центральных банков поддерживать высокие ставки.

Поскольку рынки переориентируются с ограничений на нормализацию, цены на золото, скорее всего, вырастут. Таким образом, мы считаем, что цена на золото будет равняться в среднем 2000 — 2100 долларов за унцию к 4 кварталу 2022 года и 2200 — 2250 долларов за унцию в середине 2023 года.

Серебро

Цены на серебро в течение последних 12 месяцев были ограничены диапазоном из-за отсутствия события, которое могло бы вернуть на рынок инвесторов. Тем не менее, фундаментальный фон выглядит благоприятным, в том числе и потому, что предложение шахт не увеличивается. Что касается спроса, ускорение темпов фотоэлектрических установок может легко компенсировать падение интенсивности серебра в солнечных панелях.

Серебро в основном производится как побочный продукт, поэтому шахтеры, как правило, относительно медленно меняют операционные планы. Цены достигли пика в 2011 году, но предложение шахт продолжало расти до 2017 года, а затем способствовало очень слабым фундаментальным показателям. Тем не менее, сокращение производства в последние годы, усугубленное пандемией коронавируса, помогло сбалансировать рынок серебра.

Серебро, производство и цены

Хотя мы ожидаем восстановления поставок, объем производства должен оставаться ниже пиковых уровней, наблюдавшихся некоторое время назад, также потому, что трубопровод проекта относительно пуст.

Ориентируясь на спрос, преобладающий механизм декарбонизации означает электрификацию мировой экономики за счет возобновляемых источников энергии и электромобилей. В связи с этим металлы, важные для будущих технологий имеют решающее значение. Эти цели предполагают ежегодный спрос на серебро в пределах 500-1000 тонн соответственно.

Цифры могут стать еще больше, если мировое сообщество предпримет более согласованные усилия по достижению чистого нуля: ежегодный спрос на серебро может составить 8 тыс. и 10 тыс. тонн к 2030 и 2050 годам соответственно, если солнечные установки ускорятся.

Конечно, декарбонизация мировой экономики также означает, что в ближайшие годы появятся электрифицированные транспортные средства.

Учитывая, что серебро является таким эффективным металлом для проведения электричества, этот металл популярен в автомобильной промышленности. Учитывая, что EV и HEV работают на электричестве, у них гораздо более высокие нагрузки на серебро. В то же время следует отметить, что содержание серебра входит в диапазон для автомобилей с двигателем внутреннего сгорания. Также стоит отметить, что спрос на промышленное серебро также восстанавливается после пандемии коронавируса.

Спрос на серебро со стороны EVs

В целом, мы ожидаем, что потребление серебра будет неуклонно расти.

Платиновая группа

На автомобильную промышленность приходится 45 % и 90 % спроса соответственно на платину и палладий. Следовательно, проблемы в производстве автомобилей из-за нехватки чипов сильно ударили по этим двум металлам. Рост производства в Южной Африке не оказал значительную поддержку. В период до 2022 года мы ожидаем нормализацию спроса в автомобильном секторе, что станет позитивом для платины, поскольку производители катализаторов отказываются от палладия. Водородная экономика также будет находиться в центре внимания, что может повысить спрос на платину, хотя и с очень низких уровней. Вместе взятые, мы видим больше преимуществ для платины в будущем, поскольку фундаментальные показатели палладия становятся все более сложными.

Производство металлов платиновой группы в Южной Африке восстановилось после перебоев в 2020 году, при этом поставки достигли сезонных рекордных максимумов в апреле, июле и августе 2021 года.

Южная Африка, производство металлов платиновой группы

В то же время данные металлы наиболее подвержены воздействию автомобильной промышленности, которая первоначально столкнулась с пандемией коронавируса, а в последнее время с нехваткой чипов, вследствие которой производство снизилось. Это говорит о том, что пока производство автомобилей не нормализуется рынки платиновой группы, по всей вероятности, останутся ограниченными.

Помимо этих краткосрочных неурядиц, автомобильная промышленность также переживает глубокие структурные изменения, которые будут влиять на спрос в будущем:

1) BEVs: в то время как производство автомобилей с двигателем внутреннего сгорания будет восстанавливаться, оно вряд ли вернется к докризисным уровням, поскольку электромобили на батарейках (BEVS) должны завоевать долю рынка в ближайшие годы. Конечно, это важно, потому что это уменьшает необходимость оснащения транспортных средств катализаторами.

2) Дизельное топливо: популярность легковых автомобилей с дизельным двигателем внутреннего сгорания, в котором, как правило, используются катализаторы с высоким содержанием платины, снизилась, особенно в Европе.

3) Замещение: В последние годы ужесточаются правила выбросов. Тем не менее, производители автомобилей были заинтересованы в замене палладия платиной, поскольку разница в ценах между этими двумя товарами была высокой. Мы предполагаем, что нагрузки между двумя металлами изменятся примерно на 10%.

По мере изменения спроса на платину и палладий в автомобильной промышленности предложение продолжает расти как на первичном, так и на вторичном рынке, что является одним из важнейших факторов, определяющих рыночный баланс в будущем. К этому моменту рынок платины находится на пути возвращения к дефициту. Между тем, фундаментальные показатели палладия, похоже, в ближайшие годы станут структурно слабее. Мы ожидаем, что в 2023 году спрос и предложение на палладий значительно скорректируются.

Во-первых, стоит отметить рост спроса за счет водородной экономики, обусловленный электромобилями на топливных элементах и электролизом. Эти сектора должны обеспечивать постоянный рост спроса, даже несмотря на то, что автомобили с двигателем внутреннего сгорания постепенно выводятся из эксплуатации. Палладий не имеет непосредственного нового применения, что является проблемой, учитывая, что около 87 % спроса на металл приходится на автомобильную промышленность.

Между тем, траектория спроса на палладий и рыночные балансы выглядят более неустойчивыми, поскольку рынок движется к значительному.

Сталь

После периода значительного роста цен в США, Европе и Китае рынки стали нормализовались. Касаемо Китая, мы ожидаем, что правительство сохранит сдержанность в производстве. Между тем, хотя фундаментальные показатели на европейских рынках стали уже несколько снизились, низкие запасы и ограничение экспорта Китаем в конечном счете должны оказать поддержку ценам. В США сроки выполнения заказов сократились из-за роста производства и стабилизации спроса, и мы считаем, что эта динамика сохранится и в 2022 году.

Китай: Мы ожидаем сильное падение спроса в Китае, особенно на недвижимость, и ожидаем, что сокращение производства будет нормализовано:

Касаемо предложения, мы ожидаем, что производство в 2021 финансовом году сократится на 2,9% г/г до 1,034 млрд баррелей, что означает падение производства в октябре-декабре 2021 года на ~20% г/г. В целом, мы считаем, что производство стали достигло пикового уровня в 2020 году и будет иметь тенденцию к снижению в ближайшие годы на фоне декарбонизации.

Рассматривая спрос, мы предполагаем, что спрос снизится на -1.6%, -5.1%, +1.2% в 2021, 2022 и 2023 годах соответственно. Это означает снижение спроса на -17 % г/г в 4 квартале. Наши ожидания основаны на снижении в секторе недвижимости, снижении спроса и инвестиций в инфраструктуру, спроса на оборудование и продаж автомобилей.

США: До пандемии цены на сталь в США были ниже котировок в ЕС и Китае, других основных рынках, из-за значительного увеличения мощностей. С началом коронавируса признаки слабости стали более выраженными. Однако, начиная с 4 квартала 2020 года, рынок США неуклонно опережал ЕС и Китай, и разрыв продолжал увеличиваться, особенно по сравнению с Китаем.

Что касается производства, то после прошлогоднего спада внутреннее производство сырой стали почти вернулось к уровню, существовавшему до пандемии. В настоящее время поставки составляют около 1 856 000 тонн. Аналогичным образом, показатели использования производственных мощностей резко возросли. В течение 2 полугодия 2020 года время выполнения заказов продолжало расти, достигнув исторического пика в декабре 2020 года, когда сроки изготовления стали оценивались в 9,8 недели. С тех пор эта цифра начала снижаться, и в конце октября 2021 года время выполнения заказов в США составляло 6,7 недели.

Показатели производства и использования мощностей в США

Хотя это все еще значительно выше среднего показателя за 5 лет, составляющего 4,8 недели, тенденция подчеркивает происходящую нормализацию, и мы предполагаем, что эта динамика сохранится на протяжении всего следующего года. Впоследствии цены на сталь должны последовать этому примеру.

Европа: Европейские цены снизились с рекордных максимумов. Это, по-видимому, в основном обусловлено более дешевым импортом, более слабым производством автомобилей в результате нехватки полупроводниковых чипов, при этом разрыв между HRC и арматурой также сокращается в последнее время.

В связи с этим запасы стального листа в Германии выросли с апреля 2021 года, хотя они все еще остаются низкими, что должно поддержать цены на данный момент. Помимо этого, власти Китая направляют агрессивные сокращения на производство стали, в основном за счет сокращения выбросов. Мы ожидаем, что нынешние ограничения продлятся до 2022 года, учитывая предстоящие зимние Олимпийские игры в феврале 2022 года, с олимпийскими объектами в непосредственной близости от нескольких центров производства стали, что должно быть позитивом для рынков стали за пределами Китая.

Производство стали, Европа

Железная руда

Цены на железную руду резко упали в последние месяцы, так как спрос в Китае замедлился, в то время как поставки из Бразилии и Австралии увеличились. Мы ожидаем, что в 2022 году рынок перейдет в профицит. Таким образом, хотя рынок железной руды может восстановиться, если Китай ослабит некоторые из наиболее срочных ограничений на добычу во 2 квартале 2022 года, мы ожидаем, что в следующем году железная руда будет в среднем на 40 — 42 % дешевле и составит 89 — 91 доллар за тонну.

Помимо макрорисков, некоторые из микродинамики также были чрезвычайно сложными для железной руды. Производство стали в Китае резко сократилось из-за мер правительства по борьбе с выбросами. Снижение производства до этого уровня, как правило, повышает риск серьезных сбоев на внутренних рынках стали, однако при стабильных запасах этого до сих пор не произошло, частично из-за того, что спрос на сталь также был слабым.

Отсутствие сбоев имеет значение, потому что правительство может пока ограничить производство стали. Действительно, недавнее руководство Министерства окружающей среды Китая предполагает, что власти будут по-прежнему уделять особое внимание выбросам в преддверии Олимпийских игр в следующем году. В связи мы ожидаем еще однин слабый год для производства стали в 2022 году.

Также стоит отметить слабость в секторах недвижимости Китая, которая стала значительным препятствием для спроса на сталь. В связи с этим, и несмотря на сокращение производства стали на заводах, цены на сталь также упали на 20 % с начала 4 квартала. В совокупности эта динамика также снизила стимулы для производителей стали продолжать закупать железную руду более высокого качества, при этом премия снизилась по целому ряду марок и продуктов.

Таким образом, мы считаем, что цены на железную руду могут вновь снизиться до 70 долларов за тонну в ближайшие несколько месяцев.

На наш взгляд, предложение шахт имеет решающее значение, но мы обеспокоены тем, что шахтеры могут не отдавать приоритет стоимости над объемом. Импорт железной руды в Китай летом оставался ниже прошлогодних максимумов. В то же время экспорт из Бразилии в этом году уже несколько раз превысил сезонные рекорды, и Vale планирует отгрузить еще больше тонн. Мы предполагаем, что объем производства компании достигнет 356 млн тонн в 2022 году по сравнению с 315 млн тонн в 2020 году. Добавляя также поставки из Австралии, глобальные поставки уже достигли или близки к сезонным рекордным уровням в последние месяцы.

Также стоит упомянуть, что разрыв между мировым производством стали и экспортом железной руды постепенно сокращается. Обычно это показатель более низких цен.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба