Дела у компании Carnival Corporation (NYSE:CCL) шли не лучшим образом и до появления новостей о новом штамме COVID-19. Распространение «омикрона» оказало дополнительное давление на акции туристической компании из Майами, которая управляет круизными лайнерами под различными брендами. За последние 12 месяцев капитализация Carnival упала почти на 18%.

В начале июня акции стоили более $31, и весьма примечательно, что сейчас рынок оценивает CCL ниже, чем год назад, когда центры по контролю и профилактике заболеваний призывали американцев избегать массовых собраний, а Управление по санитарному надзору за качеством пищевых продуктов и медикаментов выдало первые разрешения на экстренное применение вакцин от COVID.

В начале этого года перспективы экономики улучшились, однако предсказать сроки нормализации активности круизных линий было практически невозможно. Это направление по факту может оказаться наиболее чувствительным к отношению потребителей к безопасности путешествий.

В середине февраля генеральный директор Carnival Corp Арнольд Дональд предсказал, что «к концу этого года большая часть нашего флота (если не весь) вернется в строй».

Тогда аналитики с Уолл-стрит не верили в компанию, в результате чего 12-месячный целевой уровень акций был расположен примерно на 28% ниже цены на тот момент.

23 февраля 2021 года прирост CCL за 2021 год составлял 19,9%, что свидетельствовало об улучшении прогнозов. Однако цены страйк опционов на CCL рисовали совсем иную картину. Анализируя цены исполнения опционов, можно рассчитать вероятностный прогноз динамики стоимости акций. Еще 23 февраля оценки на начало 2022 года были невероятно «медвежьими».

Цена опциона представляет собой рыночную оценку вероятности того, что цена базового актива вырастет (в случае опционов колл) или упадет (опционы пут) относительно определенного уровня (цены страйк) на дату экспирации контракта. Анализируя цены колл и пут, можно получить вероятностную оценку динамики стоимости базового актива участниками рынка. В феврале трейдеры ожидали снижения акций CCL к 21 января 2022 года на 46%, а расчетная годовая волатильность составляла 82%.

Излишне говорить, что на фоне пессимизма аналитиков с Уолл-стрит в сочетании с еще более негативными оценками участников рынка опционов самым очевидным решением было присвоить CCL «медвежий» рейтинг. С момента моей последней статьи о CCL прошло более 9 месяцев, а цена акций упала более чем на 31%, и поэтому я решил посмотреть, как изменились мнения экспертов и участников рынка.

Прогнозы аналитиков

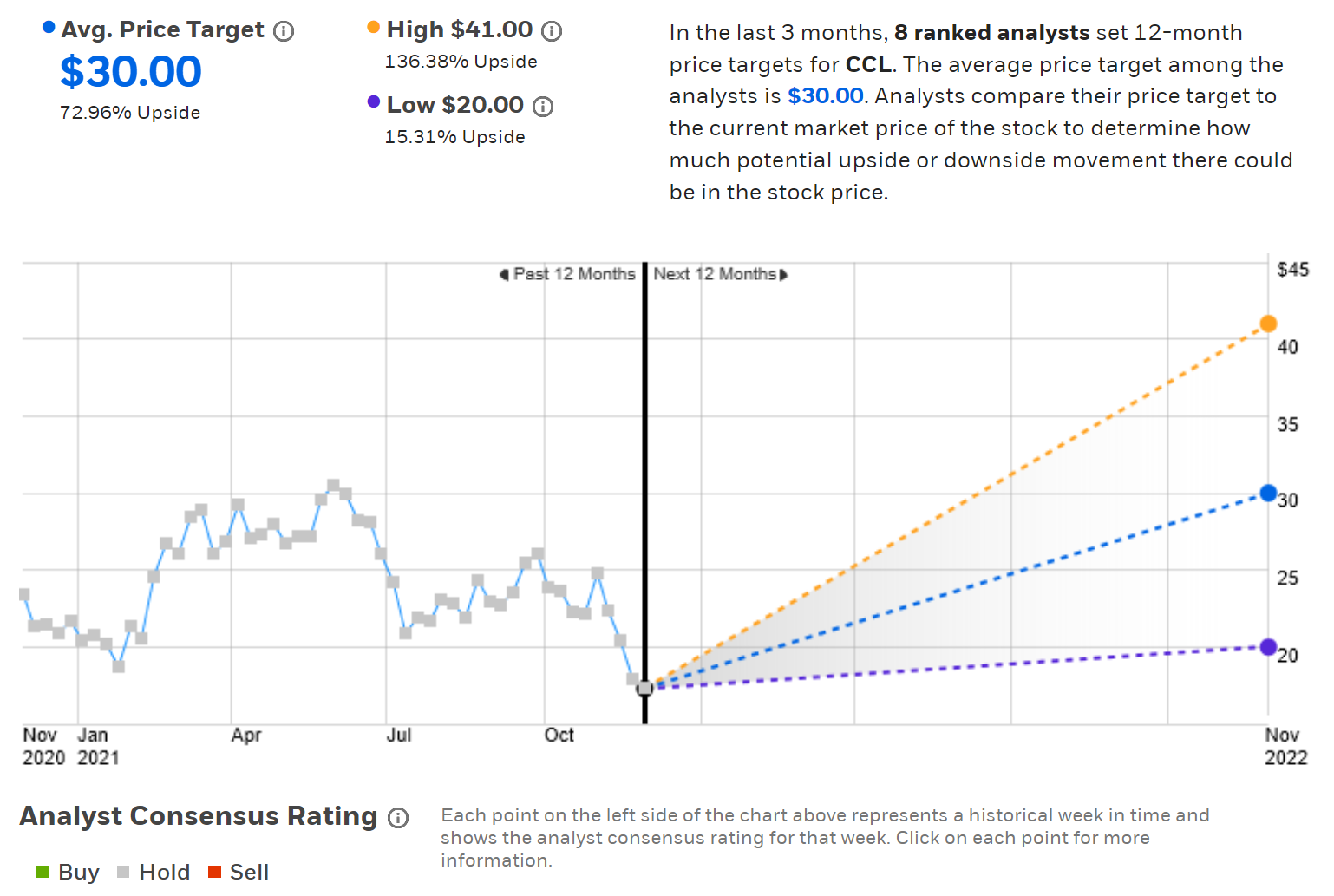

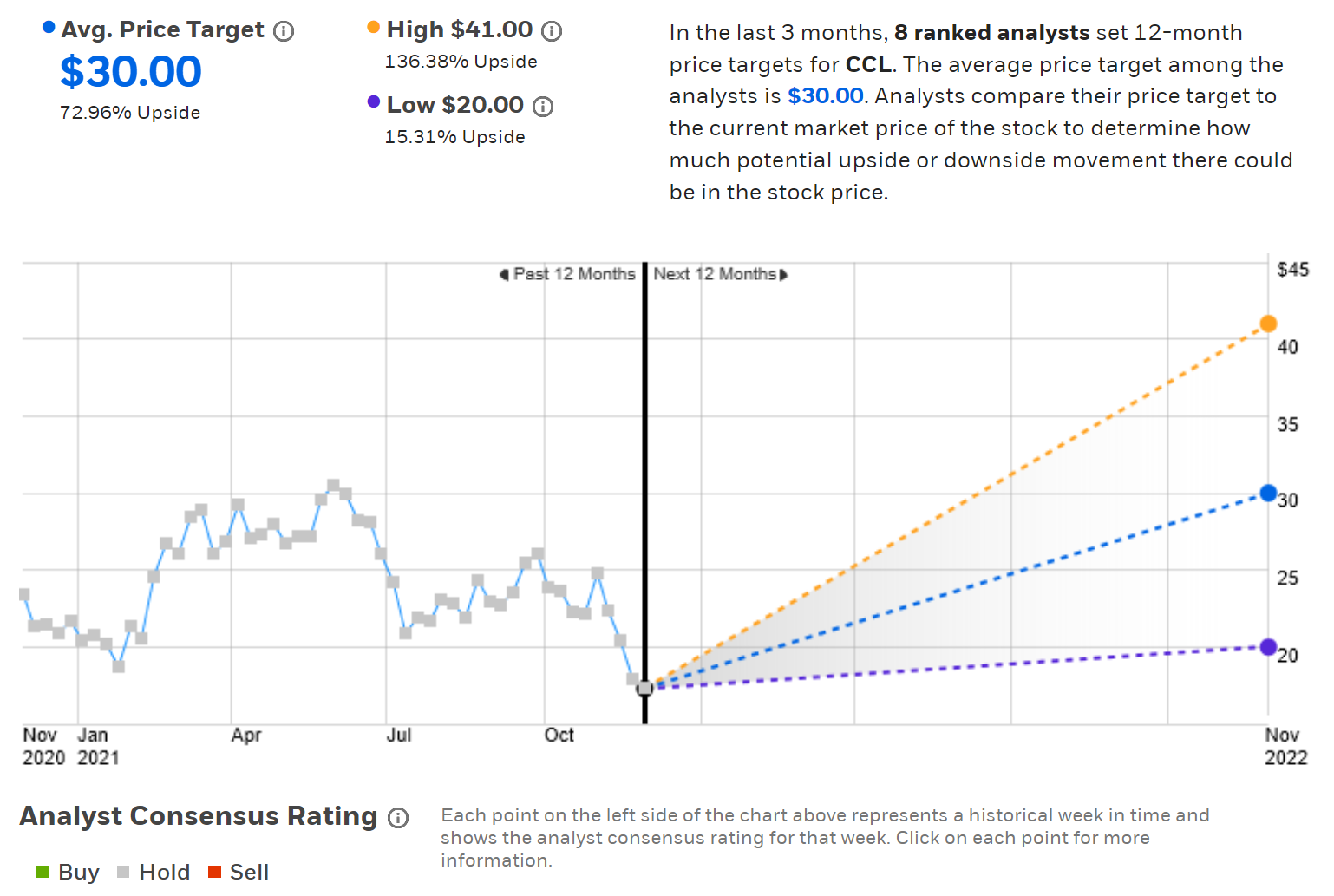

Торговая платформа eTrade публикует рейтинги и целевые уровни для акций CCL от 8 аналитиков, которые озвучили свои мнения в течение последних 90 дней. На момент написания статьи акции торговались по $17,30, а их рейтинг оставался «нейтральным». Усредненный ценовой таргет предполагал наличие потенциала роста на 72,96%, в то время как самая пессимистичная оценка располагалась на 15,3% выше текущей цены. Из 8 аналитиков, опрошенных E-Trade, трое рекомендовали покупать акции, четверо — удерживать, и только один советовал продавать.

Рейтинг и ценовой таргет акций CCL

Источник: E-Trade

Меня несколько беспокоит расхождение качественной оценки с ценовыми таргетами. Актив с предполагаемым 12-месячным приростом в 73% кажется хорошим вложением, поэтому я ожидал от Уолл-стрит оптимизма. Это очевидное несоответствие можно объяснить завышенными рисками, которые не перевешивают потенциальную прибыль.

Усредненный целевой уровень имеет прогностическую ценность только в том случае, если разброс оценок не слишком велик, и в данном случае это не так. Самый оптимистичный таргет более чем вдвое превышает нижнюю отметку диапазона. Таким образом, я не очень доверяю данному компоненту анализа.

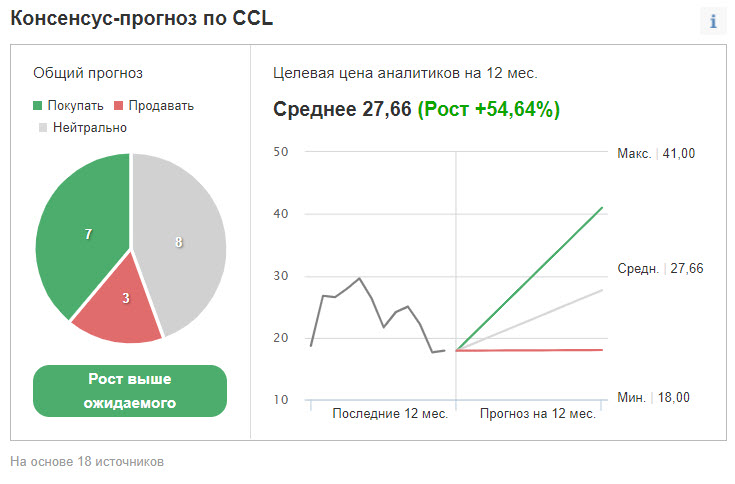

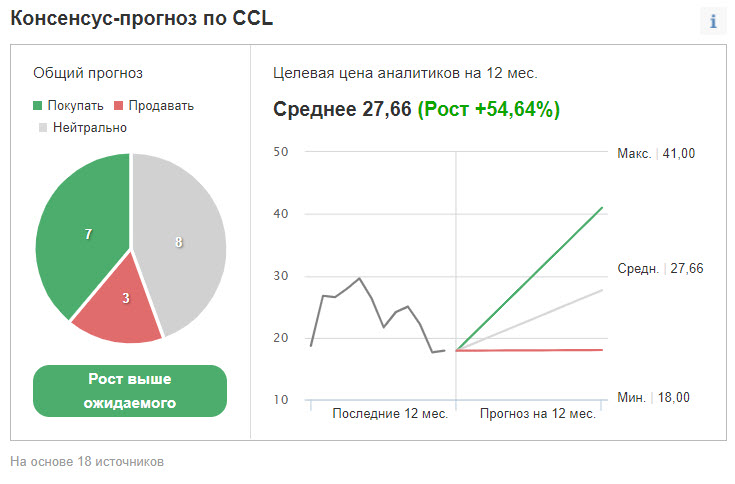

Investing.com предоставляет аналогичную информацию, базируясь на мнении 18 индивидуальных аналитиков. Их усредненная 12-месячная оценка расположена на 59,5% выше текущей цены.

С февраля отношение Уолл-стрит к CCL резко улучшилось. Тогда 12-месячный целевой уровень для акций составлял примерно $19,50 против сегодняшних $28,8 (усредненное значение Investing.com и E-Trade). Просадка CCL в сочетании с пересмотром таргетов и лежат в основе столь высоких ожиданий на следующие 12 месяцев.

Одним из потенциальных недостатков этой методики является тот факт, что аналитики могли не успеть обновить их оценки с поправкой на недавние новости. Другими словами, мнения экспертов могут быть устаревшими. Безусловно, рынок обеспокоен появлением штамма «омикрон». Кроме того, важно учитывать высокий разброс оценок отдельных аналитиков.

Ожидания участников рынка в отношении CCL

Я проанализировал опционы пут и колл с различными ценами страйк на 18 марта 2022 года, что позволяет сформировать рыночный прогноз для акций на 3,6 месяцев. Кроме того, в рамках понимания более долгосрочной перспективы были рассмотрены опционы, которые истекают 17 июня 2022 года.

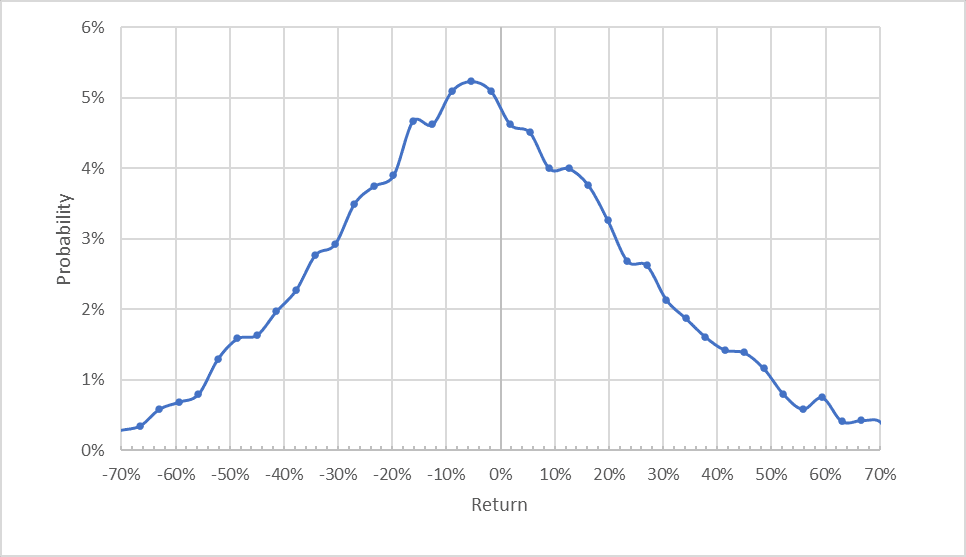

В стандартном виде прогноз выглядит как распределение вероятностей определенных ценовых движений (как положительных, так и отрицательных).

Прогноз динамики акций к 18 марта 2022 года

Данный расчет произведен на основе данных об опционах с платформы eTrade

Получившаяся фигура в целом симметрична, однако пиковая вероятность смещена в сторону отрицательного исхода. Наиболее вероятным является снижение акций на 5,4% за этот период. Расчетная годовая волатильность, полученная из этого распределения, составляет 67%. В 20-й процентиль укладывается вероятность снижения на 27% или более.

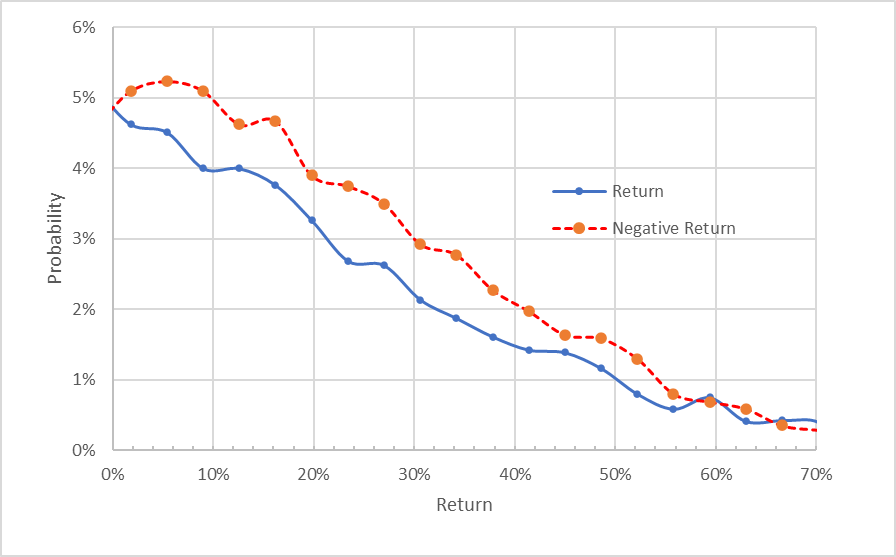

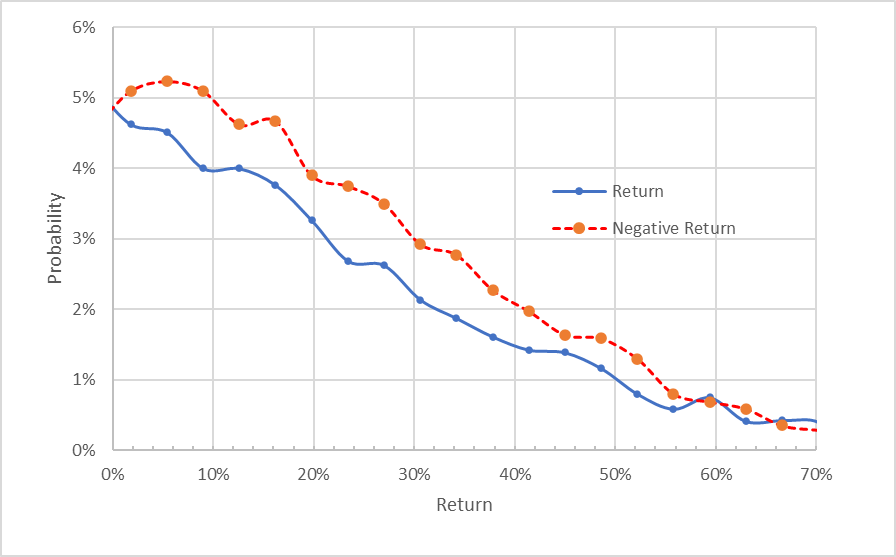

Чтобы упростить прямое сравнение вероятностей роста и падения акций, я нанесу их на положительную сторону оси “x”.

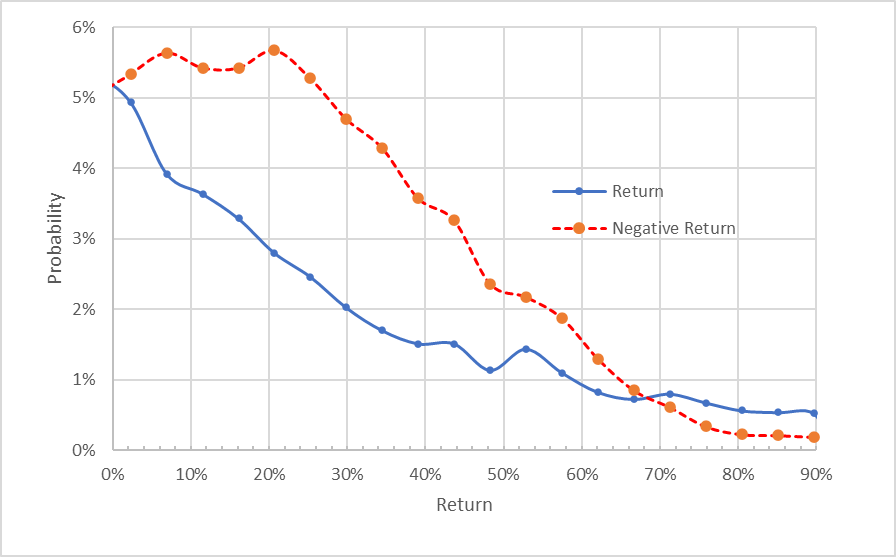

Прогноз динамики акций к 18 марта 2022 года

Можно заметить, что вероятность отрицательного исхода превышает вероятность аналогичного положительного исхода на протяжении практически всей кривой (пунктирная красная линия находится над сплошной синей линией). Это несколько «медвежий» прогноз для CCL на следующие 3,6 месяца.

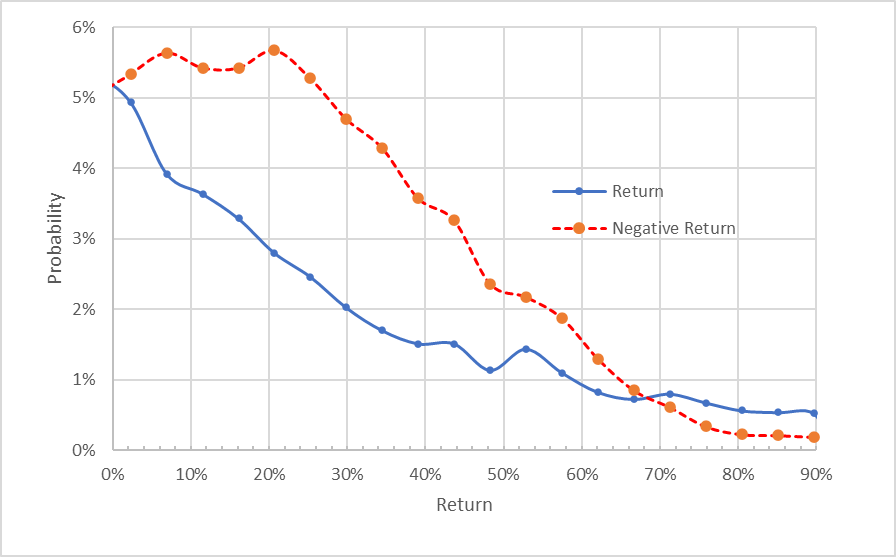

Если же мы взглянем на оценки к середине 2022 года при помощи опционов, которые истекают 17 июня, то настроения становятся куда более пессимистичными. Пиковая вероятность соответствует снижению на 20,7%, а вероятности отрицательных исходов намного выше. Годовая волатильность, полученная этого распределения, составляет 60%.

Прогноз динамики акций к 17 июня 2022 года

Подведем итог

Будущее Carnival Corp весьма неопределенно, поскольку эксперты еще не оценили потенциальные последствия распространения «омикрона». Оценки аналитиков с Уолл-стрит являются нейтральными или «бычьими», а 12-месячные таргеты акций CCL расположены на 60-70% выше текущей цены.

Можно сделать вывод, что Уолл-стрит считает акции перепроданными даже в свете сложной операционной обстановки. Высокий разброс между уровнями отдельных аналитиков снижает значимость этого прогноза в моих глазах.

Что касается оценок участников рынка опционов, то они являются умеренно «медвежьими» на период до середины марта и существенно ухудшаются к середине года.

Ожидаемая волатильность довольно высока, чего и следовало ожидать. Учитывая огромную неопределенность в попытках предсказать дальнейшую траекторию CCL, а также расхождения в оценках Уолл-стрит и трейдеров, я сохраняю рейтинг на «медвежьем» уровне.

В начале июня акции стоили более $31, и весьма примечательно, что сейчас рынок оценивает CCL ниже, чем год назад, когда центры по контролю и профилактике заболеваний призывали американцев избегать массовых собраний, а Управление по санитарному надзору за качеством пищевых продуктов и медикаментов выдало первые разрешения на экстренное применение вакцин от COVID.

В начале этого года перспективы экономики улучшились, однако предсказать сроки нормализации активности круизных линий было практически невозможно. Это направление по факту может оказаться наиболее чувствительным к отношению потребителей к безопасности путешествий.

В середине февраля генеральный директор Carnival Corp Арнольд Дональд предсказал, что «к концу этого года большая часть нашего флота (если не весь) вернется в строй».

Тогда аналитики с Уолл-стрит не верили в компанию, в результате чего 12-месячный целевой уровень акций был расположен примерно на 28% ниже цены на тот момент.

23 февраля 2021 года прирост CCL за 2021 год составлял 19,9%, что свидетельствовало об улучшении прогнозов. Однако цены страйк опционов на CCL рисовали совсем иную картину. Анализируя цены исполнения опционов, можно рассчитать вероятностный прогноз динамики стоимости акций. Еще 23 февраля оценки на начало 2022 года были невероятно «медвежьими».

Цена опциона представляет собой рыночную оценку вероятности того, что цена базового актива вырастет (в случае опционов колл) или упадет (опционы пут) относительно определенного уровня (цены страйк) на дату экспирации контракта. Анализируя цены колл и пут, можно получить вероятностную оценку динамики стоимости базового актива участниками рынка. В феврале трейдеры ожидали снижения акций CCL к 21 января 2022 года на 46%, а расчетная годовая волатильность составляла 82%.

Излишне говорить, что на фоне пессимизма аналитиков с Уолл-стрит в сочетании с еще более негативными оценками участников рынка опционов самым очевидным решением было присвоить CCL «медвежий» рейтинг. С момента моей последней статьи о CCL прошло более 9 месяцев, а цена акций упала более чем на 31%, и поэтому я решил посмотреть, как изменились мнения экспертов и участников рынка.

Прогнозы аналитиков

Торговая платформа eTrade публикует рейтинги и целевые уровни для акций CCL от 8 аналитиков, которые озвучили свои мнения в течение последних 90 дней. На момент написания статьи акции торговались по $17,30, а их рейтинг оставался «нейтральным». Усредненный ценовой таргет предполагал наличие потенциала роста на 72,96%, в то время как самая пессимистичная оценка располагалась на 15,3% выше текущей цены. Из 8 аналитиков, опрошенных E-Trade, трое рекомендовали покупать акции, четверо — удерживать, и только один советовал продавать.

Рейтинг и ценовой таргет акций CCL

Источник: E-Trade

Меня несколько беспокоит расхождение качественной оценки с ценовыми таргетами. Актив с предполагаемым 12-месячным приростом в 73% кажется хорошим вложением, поэтому я ожидал от Уолл-стрит оптимизма. Это очевидное несоответствие можно объяснить завышенными рисками, которые не перевешивают потенциальную прибыль.

Усредненный целевой уровень имеет прогностическую ценность только в том случае, если разброс оценок не слишком велик, и в данном случае это не так. Самый оптимистичный таргет более чем вдвое превышает нижнюю отметку диапазона. Таким образом, я не очень доверяю данному компоненту анализа.

Investing.com предоставляет аналогичную информацию, базируясь на мнении 18 индивидуальных аналитиков. Их усредненная 12-месячная оценка расположена на 59,5% выше текущей цены.

С февраля отношение Уолл-стрит к CCL резко улучшилось. Тогда 12-месячный целевой уровень для акций составлял примерно $19,50 против сегодняшних $28,8 (усредненное значение Investing.com и E-Trade). Просадка CCL в сочетании с пересмотром таргетов и лежат в основе столь высоких ожиданий на следующие 12 месяцев.

Одним из потенциальных недостатков этой методики является тот факт, что аналитики могли не успеть обновить их оценки с поправкой на недавние новости. Другими словами, мнения экспертов могут быть устаревшими. Безусловно, рынок обеспокоен появлением штамма «омикрон». Кроме того, важно учитывать высокий разброс оценок отдельных аналитиков.

Ожидания участников рынка в отношении CCL

Я проанализировал опционы пут и колл с различными ценами страйк на 18 марта 2022 года, что позволяет сформировать рыночный прогноз для акций на 3,6 месяцев. Кроме того, в рамках понимания более долгосрочной перспективы были рассмотрены опционы, которые истекают 17 июня 2022 года.

В стандартном виде прогноз выглядит как распределение вероятностей определенных ценовых движений (как положительных, так и отрицательных).

Прогноз динамики акций к 18 марта 2022 года

Данный расчет произведен на основе данных об опционах с платформы eTrade

Получившаяся фигура в целом симметрична, однако пиковая вероятность смещена в сторону отрицательного исхода. Наиболее вероятным является снижение акций на 5,4% за этот период. Расчетная годовая волатильность, полученная из этого распределения, составляет 67%. В 20-й процентиль укладывается вероятность снижения на 27% или более.

Чтобы упростить прямое сравнение вероятностей роста и падения акций, я нанесу их на положительную сторону оси “x”.

Прогноз динамики акций к 18 марта 2022 года

Можно заметить, что вероятность отрицательного исхода превышает вероятность аналогичного положительного исхода на протяжении практически всей кривой (пунктирная красная линия находится над сплошной синей линией). Это несколько «медвежий» прогноз для CCL на следующие 3,6 месяца.

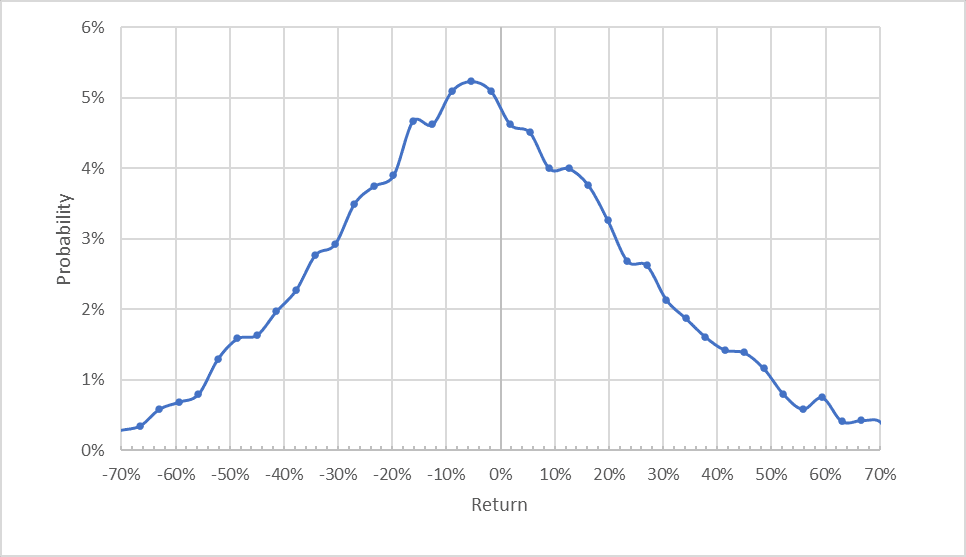

Если же мы взглянем на оценки к середине 2022 года при помощи опционов, которые истекают 17 июня, то настроения становятся куда более пессимистичными. Пиковая вероятность соответствует снижению на 20,7%, а вероятности отрицательных исходов намного выше. Годовая волатильность, полученная этого распределения, составляет 60%.

Прогноз динамики акций к 17 июня 2022 года

Подведем итог

Будущее Carnival Corp весьма неопределенно, поскольку эксперты еще не оценили потенциальные последствия распространения «омикрона». Оценки аналитиков с Уолл-стрит являются нейтральными или «бычьими», а 12-месячные таргеты акций CCL расположены на 60-70% выше текущей цены.

Можно сделать вывод, что Уолл-стрит считает акции перепроданными даже в свете сложной операционной обстановки. Высокий разброс между уровнями отдельных аналитиков снижает значимость этого прогноза в моих глазах.

Что касается оценок участников рынка опционов, то они являются умеренно «медвежьими» на период до середины марта и существенно ухудшаются к середине года.

Ожидаемая волатильность довольно высока, чего и следовало ожидать. Учитывая огромную неопределенность в попытках предсказать дальнейшую траекторию CCL, а также расхождения в оценках Уолл-стрит и трейдеров, я сохраняю рейтинг на «медвежьем» уровне.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба