7 декабря бразильская финтех-экосистема Nubank (NYSE: NU) выходит на биржу в США. У этого бизнеса есть перспективы роста, но акции сейчас выглядят переоцененными.

При создании материала использовались источники, недоступные пользователям из РФ. Надеемся, вы знаете, что делать.

На чем зарабатывают

Nubank — это бразильская платформа цифрового банкинга. Своим пользователям — как частным потребителям, так и юридическим лицам — компания предоставляет кучу финансовых услуг и продуктов: кредитные карты, мобильные платежи, сберегательные счета, займы, страхование.

Основной источник сведений о компании — ее регистрационный проспект.

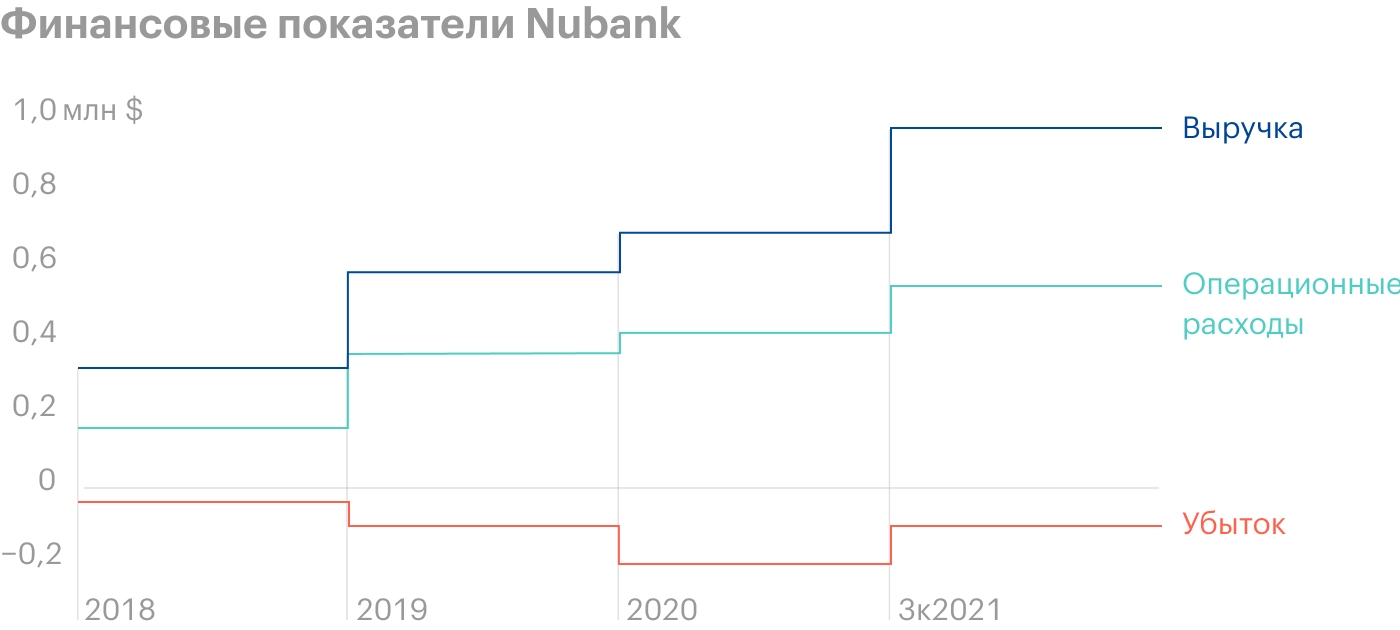

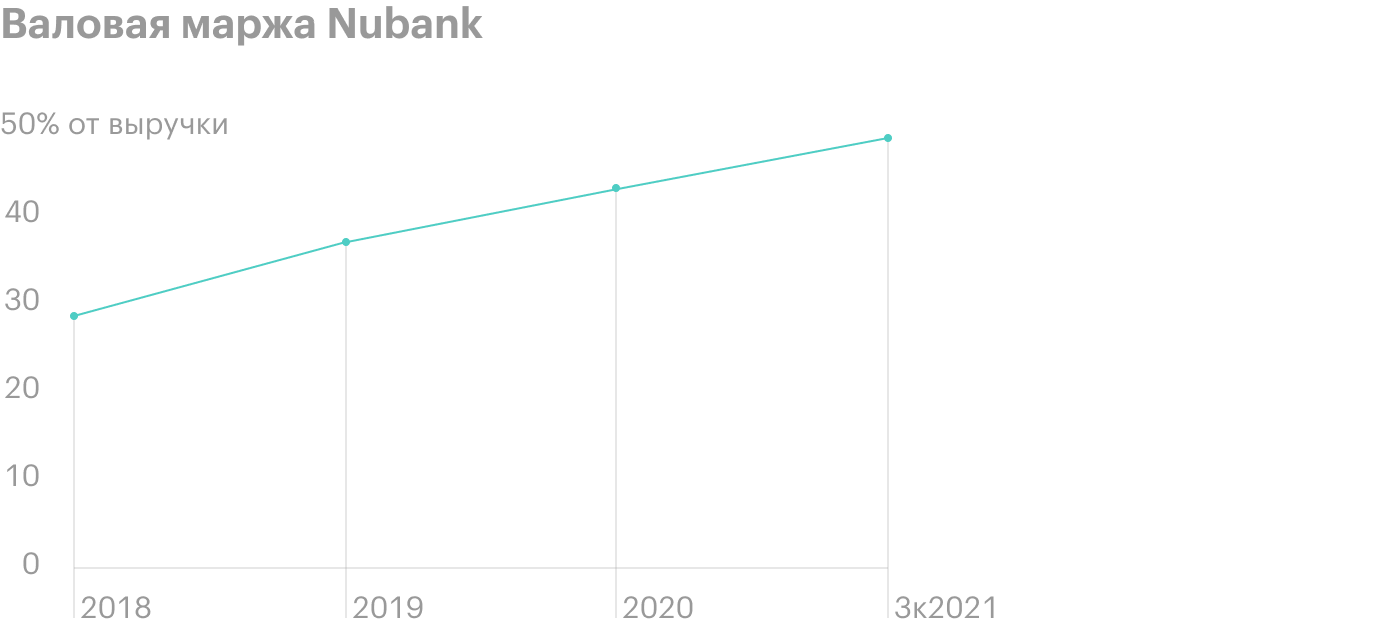

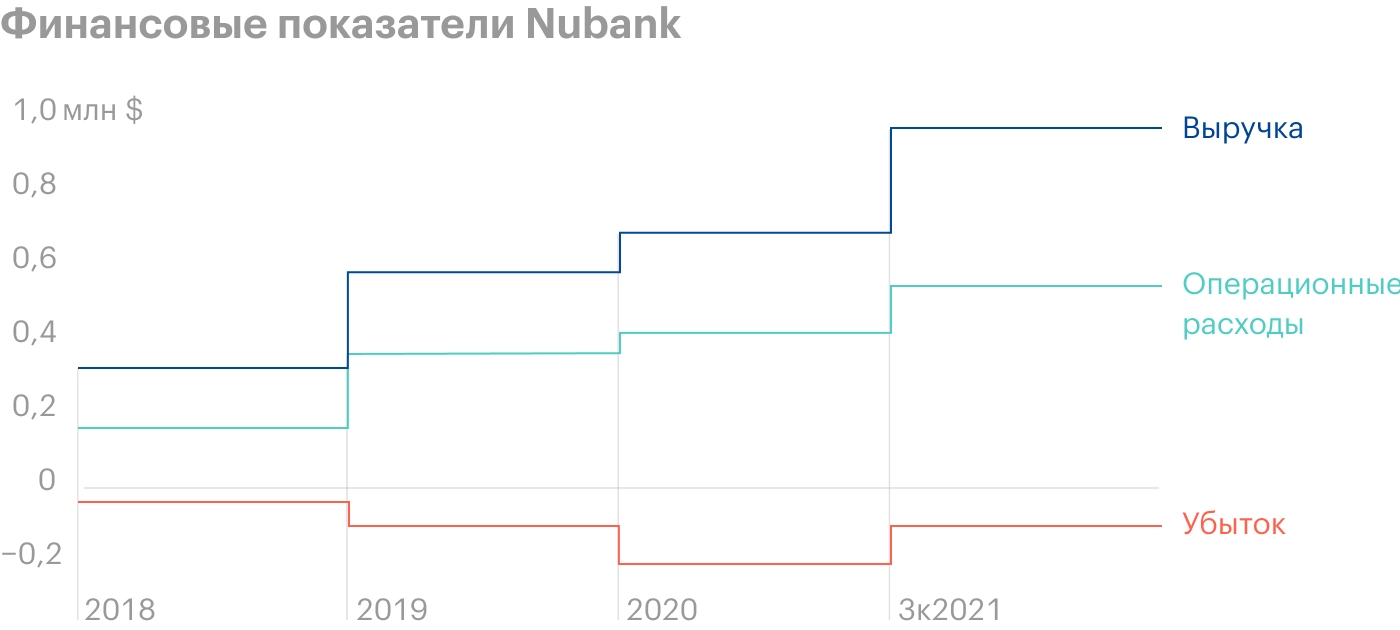

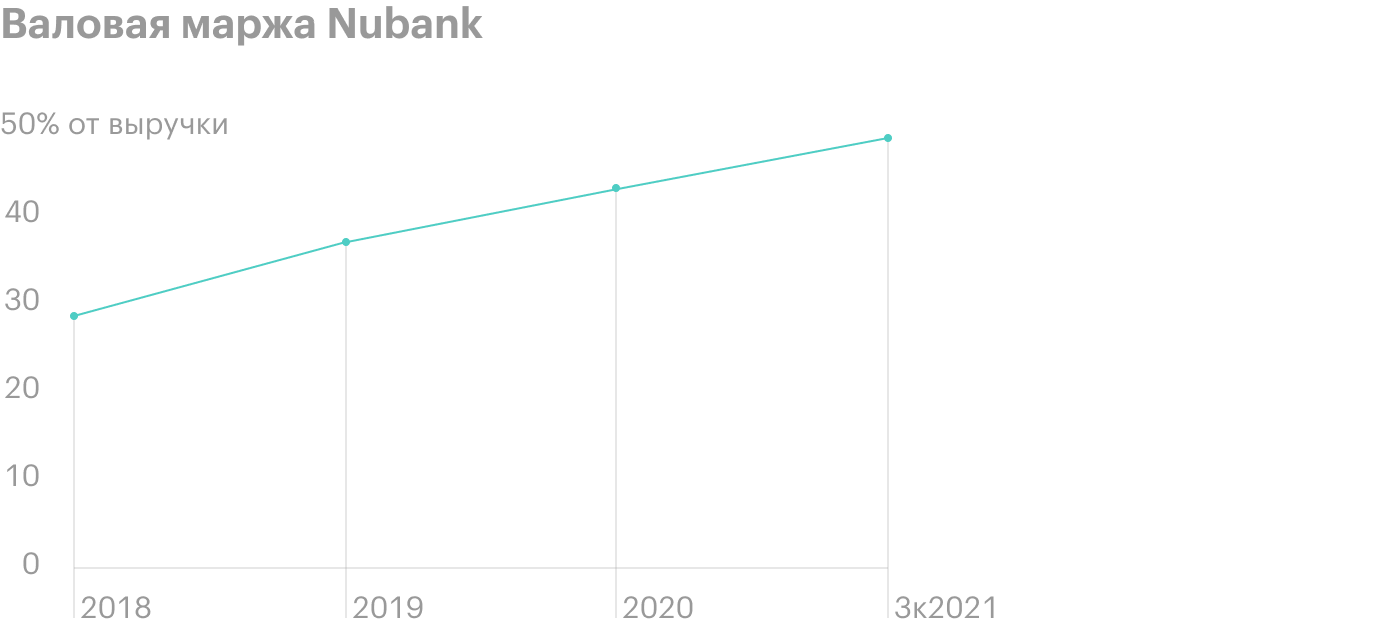

Учитывая, как быстро растет выручка компании, мы смотрим данные за 9 месяцев, окончившиеся 30 сентября 2021 года, — выручка за этот период превышает всю выручку компании за 2020. Выручка Nubank разделяется на следующие сегменты:

Процентный доход и доход от финансовых инструментов — 57,16%. Компания зарабатывает, удерживая деньги клиентов с депозитов и остатков по картам и инвестируя их в ликвидные инструменты типа правительственных облигаций.

Сборы и комиссии — 42,84%. Комиссии компании за использование ее решений пользователями.

Компания убыточная: ее итоговая маржа составляет примерно −9,33% от ее выручки.

Выручка по странам:

Бразилия — 98,46%.

Мексика — 1,51%.

Колумбия — 0,03%.

Условия IPO компания планирует следующие: цена акций в районе 8—9 $ и капитализация в районе 41,5 млрд долларов. В ходе размещения компания планирует получить примерно 2,6 млрд долларов.

Количество клиентов Nubank в миллионах человек

Аргументы в пользу компании

Есть куда дальше. У платформы компании 48,1 млн пользователей. И есть причины считать, что это не предел. Например, в Бразилии компания покрывает только 28% населения в возрасте от 15 лет.

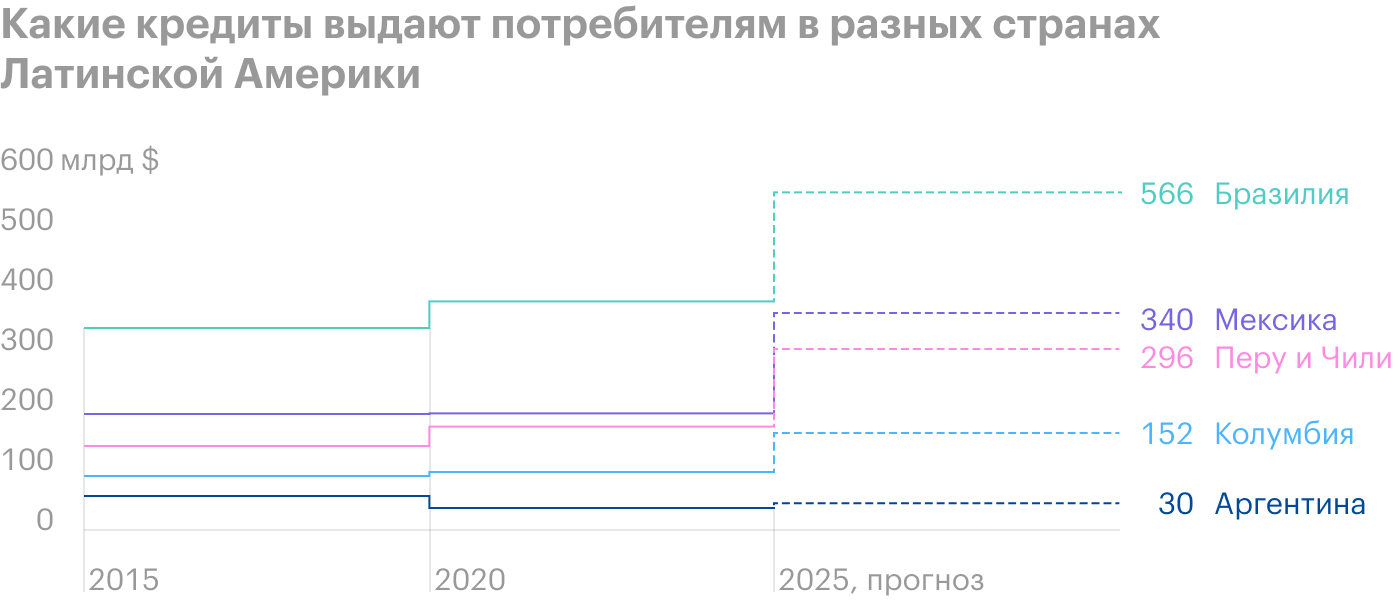

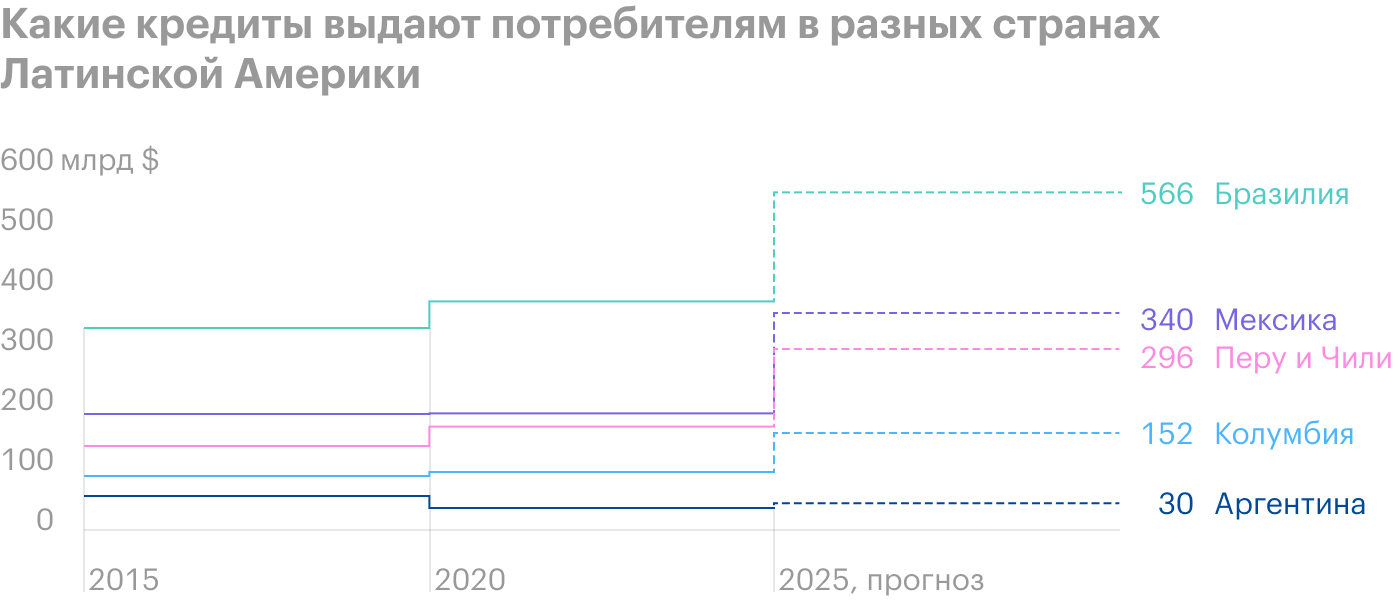

Согласно подсчетам самой Nubank, выручка компании составляет меньше 1,3% целевого рынка компании. Ожидается, что рынок этот будет расти на 5% в год до 2025 года, достигнув 126 млрд. Выручка — это 1,265 млрд долларов за 12 месяцев, окончившиеся 30 сентября 2021 года. Сюда входят такие продукты, как розничный кредит, страхование в потребительском секторе и прочее, учитывается рынок Бразилии.

Если считать наглее и включить еще смежные сферы в других странах Латинской Америки, еще добавить потенциальные доходы с расчетов сторонних компаний на платформе Nubank, то целевой рынок компании будет куда более значительным — 186 млрд сейчас и будет расти на 8% в год до 2025 года.

78% платежей в Латинской Америке все еще осуществляется на бумаге — и доля электронных платежей будет неуклонно расти. А значит, Nubank сможет заработать на обработке этого объема транзакций.

При этом сейчас перед компанией есть целая вселенная населения Латинской Америки, у которой пока нет доступа к кредиту. В той же Бразилии доступ к кредитам есть всего у 27% населения старше 15 лет — против 65,6% в США. В других странах Латинской Америки, где работает Nubank, показатели еще хуже: в Мексике 9,5%.

Этой ситуации в немалой степени способствуют высокие показатели неофициальной занятости населения в этих странах, что ограничивает доступ этого населения к кредитам, притом что оно вполне платежеспособно. Nubank растет в немалой степени за счет того, что обслуживает ту аудиторию, которую обычные банки обходят стороной.

В общем, если как-то суммировать сказанное выше, Nubank — это финтех-экосистема в не очень развитом регионе, и потому она может надеяться на рост операционных показателей просто ввиду эффекта низкой базы.

Неофициально работающее население в Латинской Америке, процент от общего

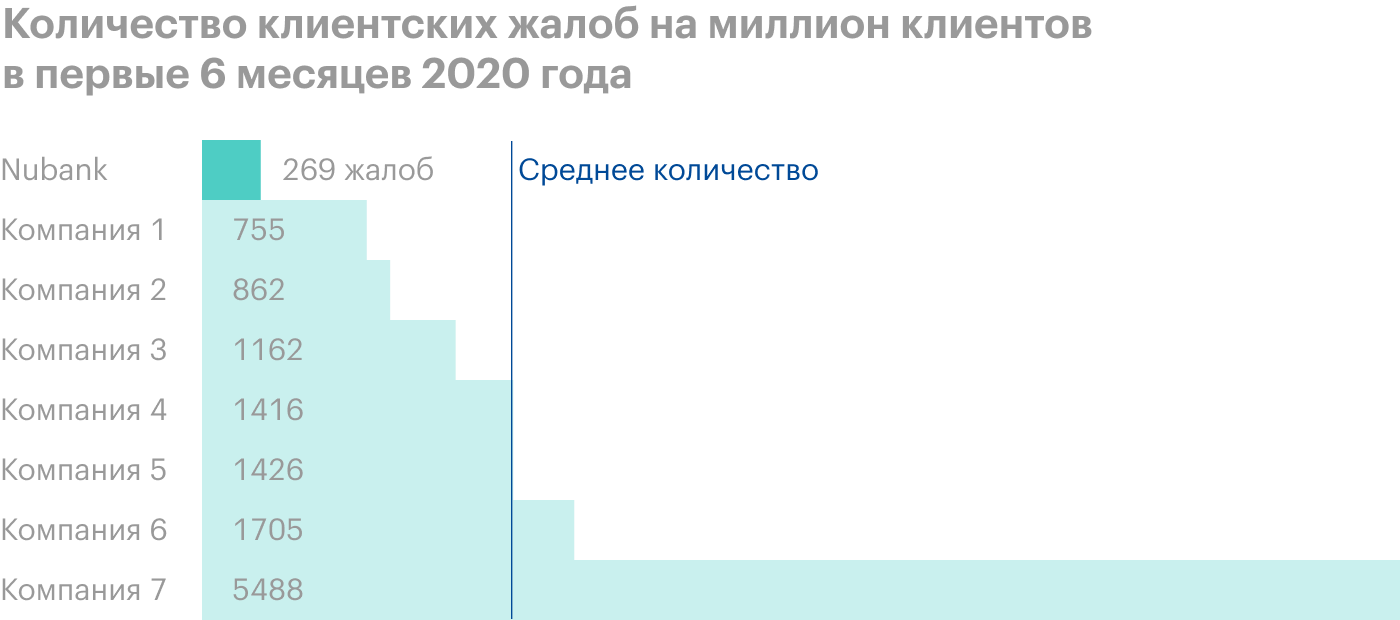

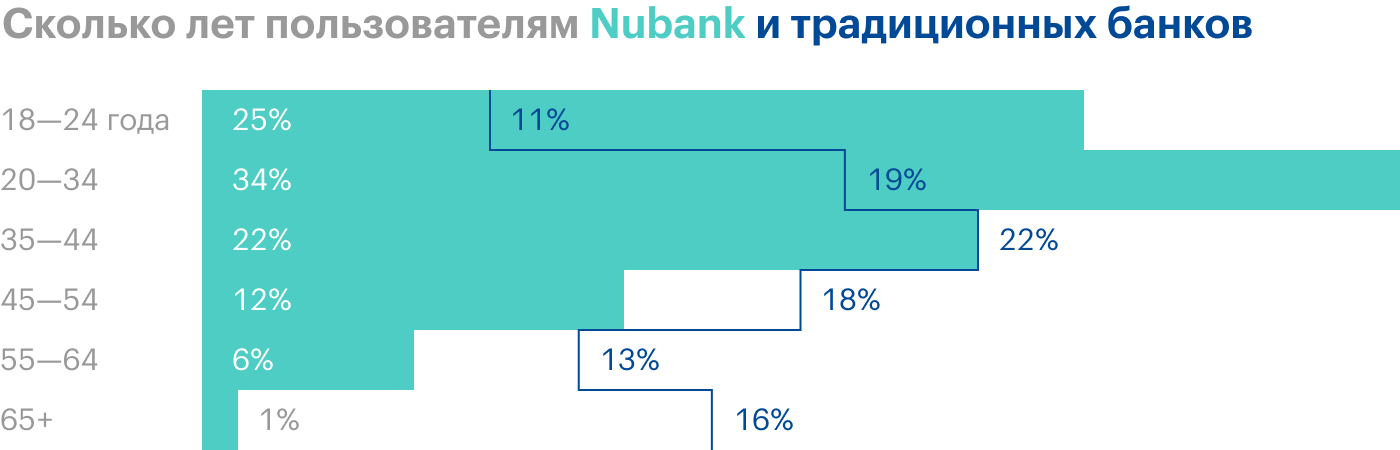

Лучше, чем у других. Показатель неплатежей по картам компании за 90 дней составляет 3,3% — это меньше, чем в среднем по Бразилии — 4,8%. Такие метрики, как качество и возраст аудитории, у Nubank тоже лучше, чем у конкурентов из традиционных финансовых организаций. Там явно есть и высокая удовлетворенность клиентов, и высокий потенциал роста их активности на платформе компании.

В идеале это значит, что Nubank могут купить, дабы по полной воспользоваться ее преимуществами. Но вообще эти самые конкуренты вполне могут рассудить, что им будет выгодно партнерство с Nubank, — и новости об этом позитивно отразятся как на бизнесе последней, так и на ее котировках.

Обычные подозреваемые. У компании есть куча крупных инвесторов — но один из самых известных инвесторов Nubank — Уоррен Баффетт, чья Berkshire Hathaway инвестировала в компанию аж 500 млн долларов. Думаю, этого может хватить для привлечения к акциям Nubank рядовых инвесторов, которые клюнут на то, что «компанию благословил Баффетт».

Good day to IPO. Ведущие андеррайтеры IPO компании — крупные американские инвестбанки Morgan Stanley, Goldman Sachs и Citigroup. Они крайне заинтересованы в том, чтобы IPO прошло успешно и компания разместила акции без проблем. Думаю, банки-андеррайтеры уже активно продвигают участие в этом IPO среди своих клиентов.

Андеррайтинг — услуги, предоставляемые финансовыми учреждениями, такими как банки, страховые компании, которые гарантируют получение выплат в случае финансовых убытков.

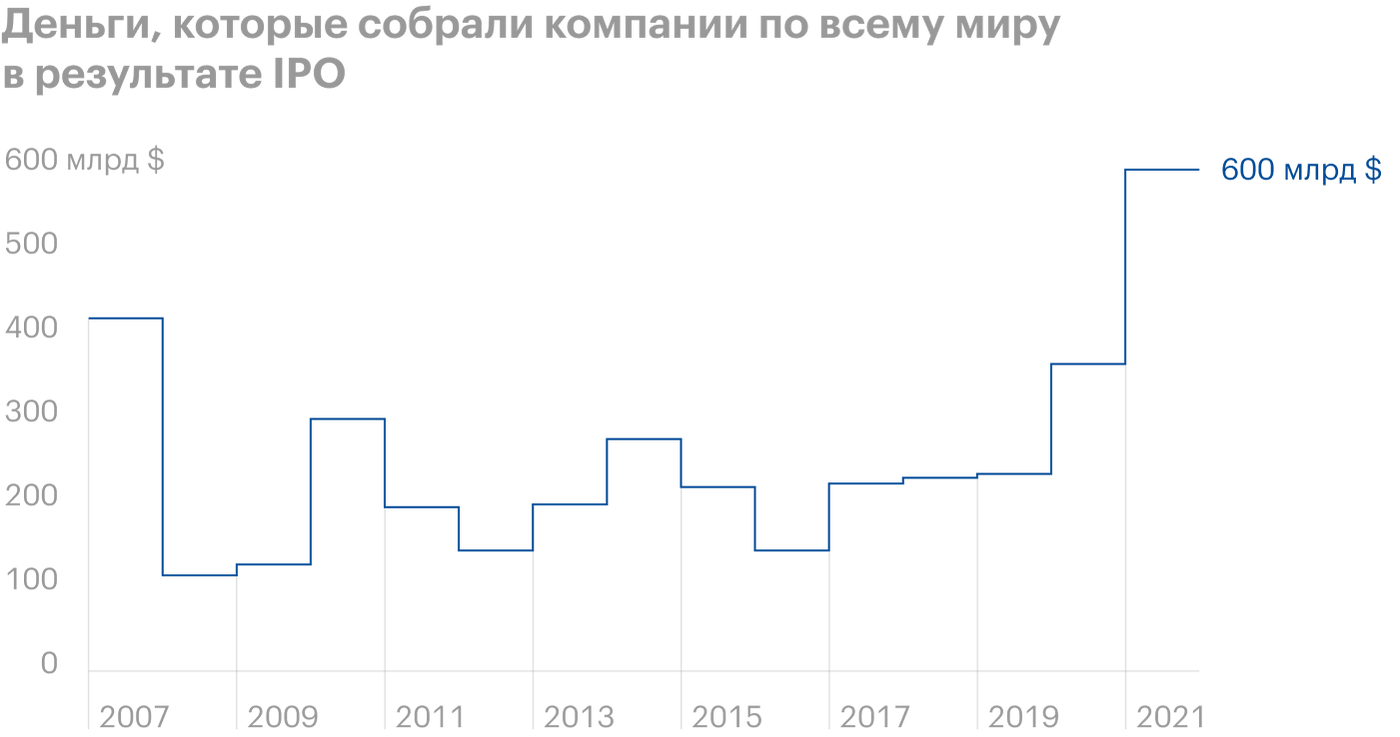

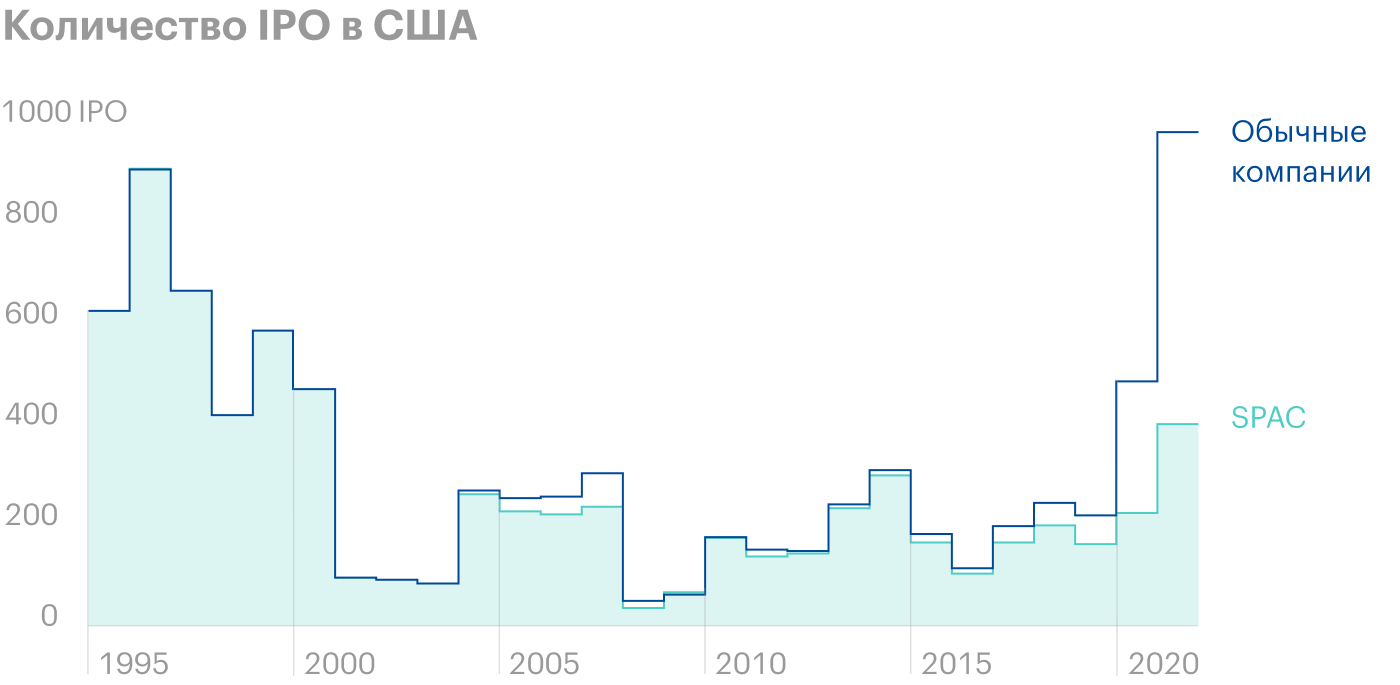

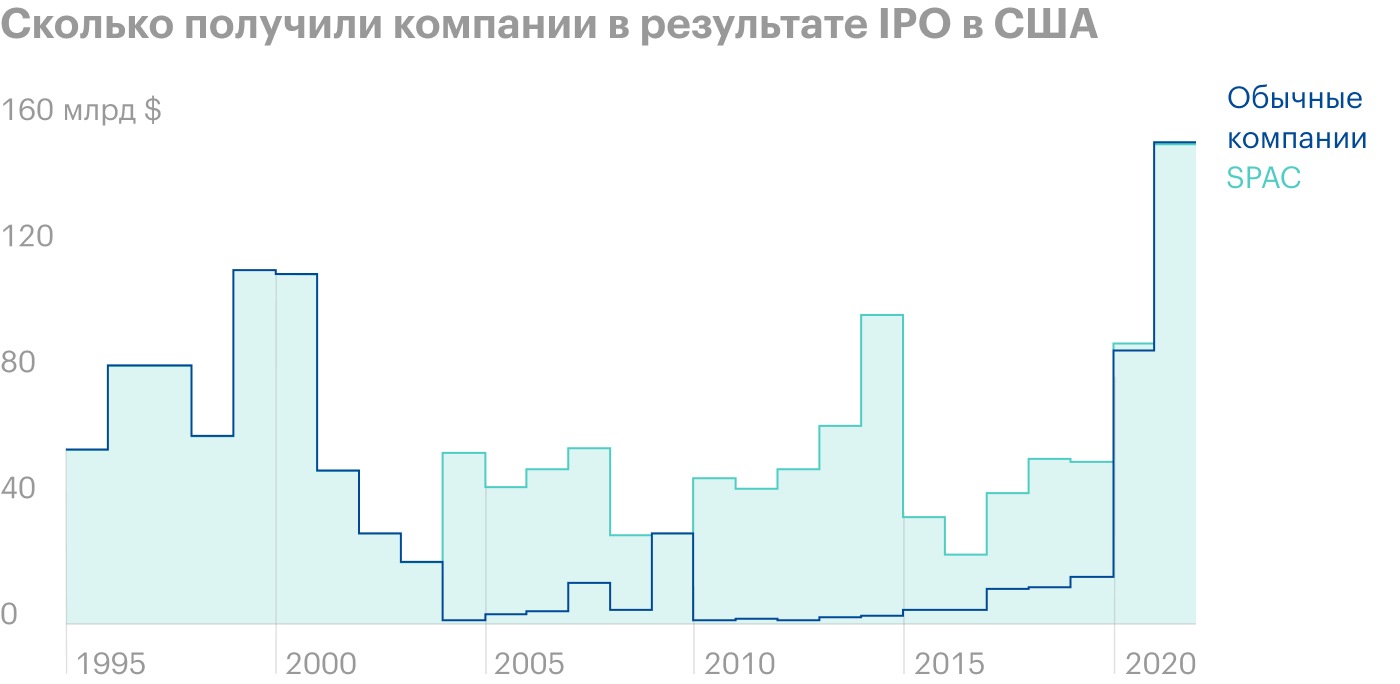

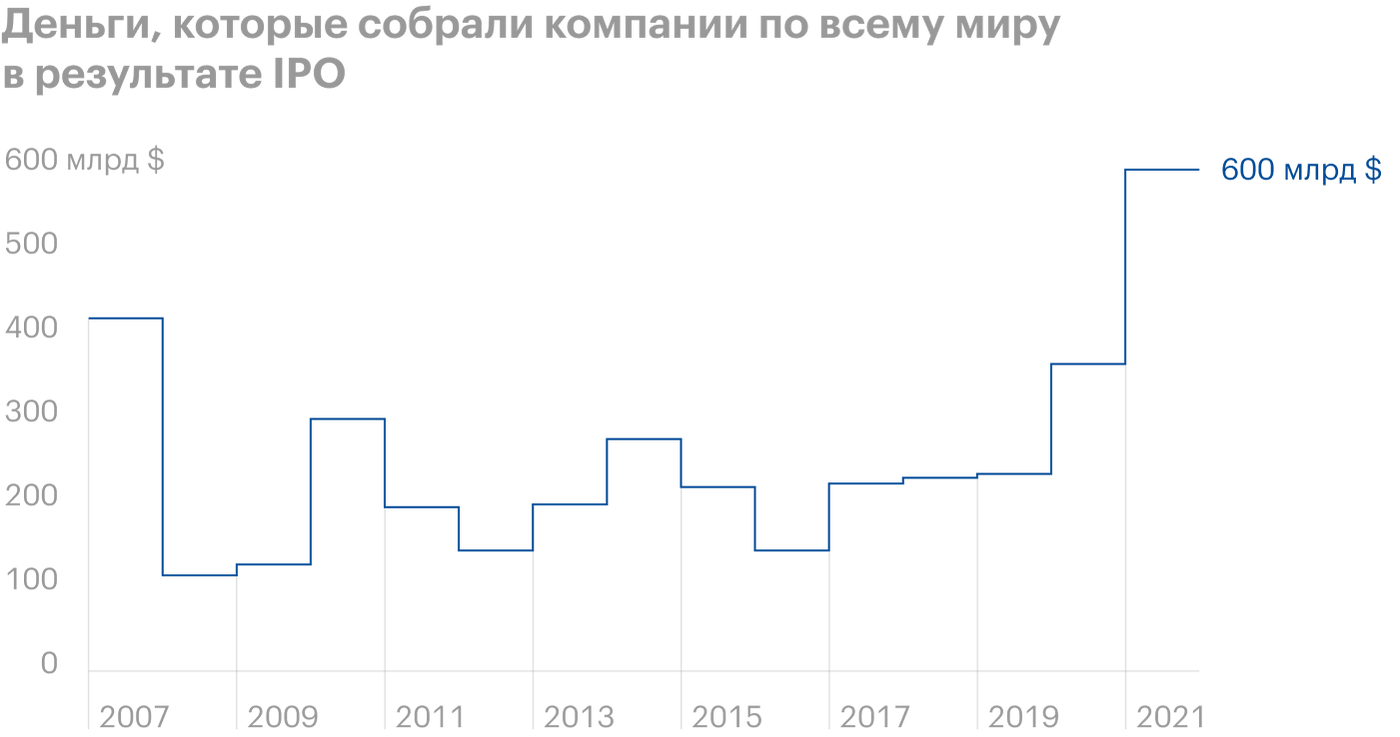

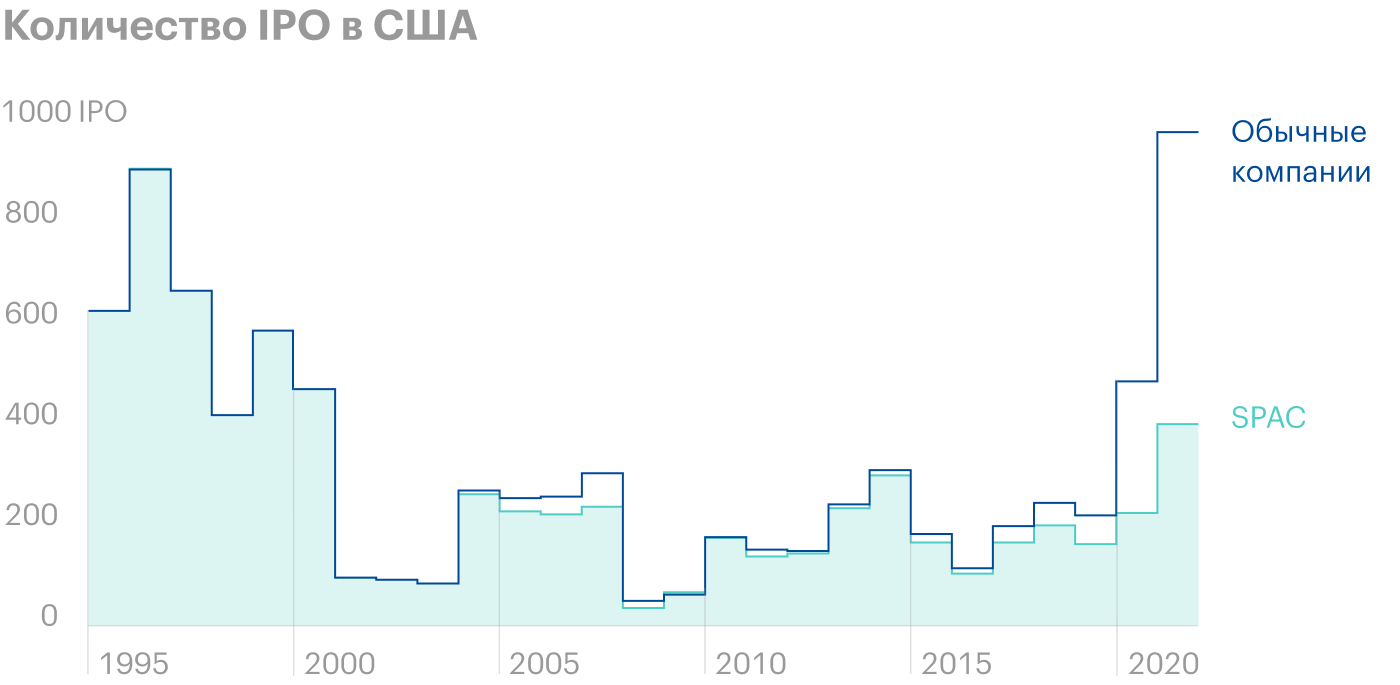

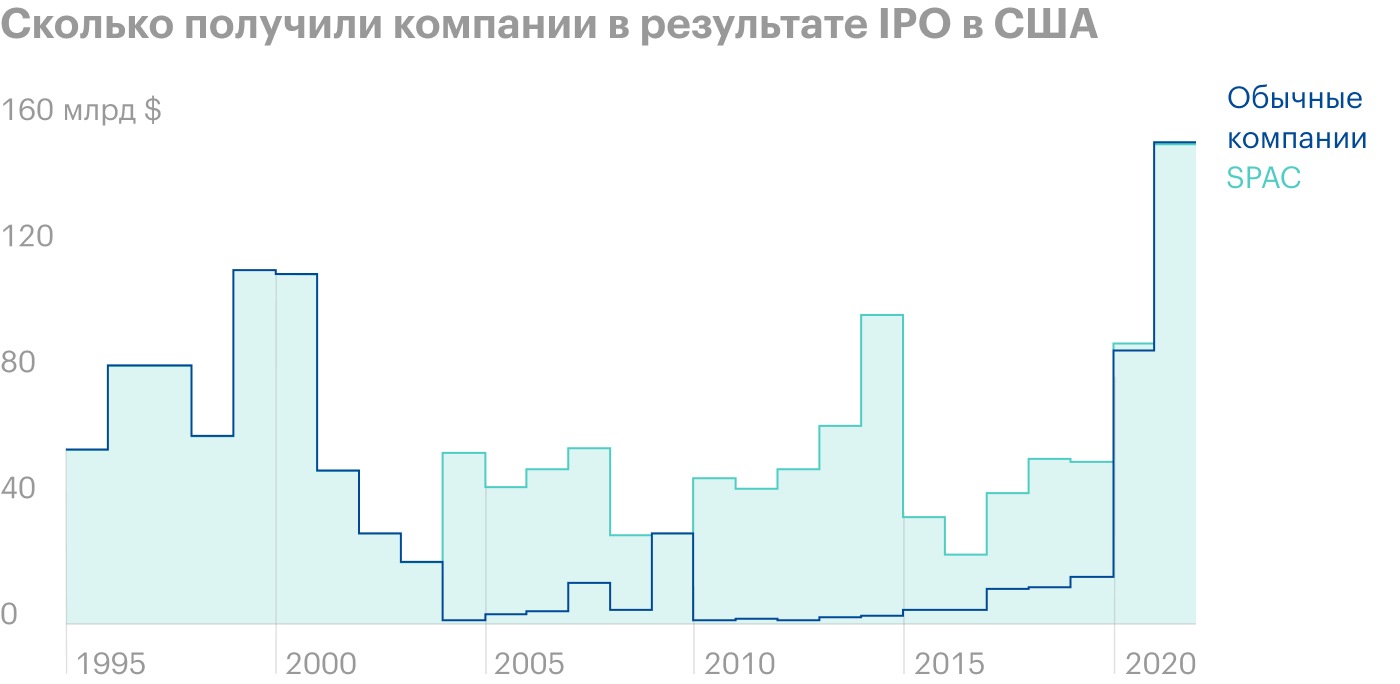

Плюс ко всему 2021 год был очень продуктивным с точки зрения IPO — как по количеству самих IPO, так и по собранным там суммам. Так что, может быть, IPO Nubank пройдет успешно.

За вашу — и нашу — прибыль. Объем венчурных инвестиций в стартапы Латинской Америки в последние годы сильно растет — в немалой степени за счет щедрых вложений в Nubank, но есть и другие проекты. За всеми этими проектами стоят крупные фонды и инвесторы. Все они заинтересованы в том, чтобы хорошо заработать на своих вложениях путем вывода их на биржу в дальнейшем.

Это делает их заинтересованными в успехе IPO Nubank — ведь по уровню успеха Nubank инвесторы смогут судить, следует ли брать акции подобных компаний из Латинской Америки в будущем. Поэтому я бы ожидал, что крупные венчурные инвесторы, финансирующие проекты в Латинской Америке, будут способствовать успеху IPO Nubank, просто чтобы в дальнейшем их проекты по выходу на биржу тоже увенчались успехом.

Что может помешать

Есть два класса акций — какой себе возьмешь, а какой инвесторам продашь? Компания зарегистрирована на Кайманах — это уже настораживает. Среди проблем каймановской прописки с точки зрения акционеров важны два следующих момента:

Nubank не обязан включать в состав совета директоров компании по большей части независимых директоров.

Nubank не должен устраивать голосование акционеров по некоторым вопросам, связанным с уплатой вознаграждения сотрудникам акциями.

Но это все мелочи. Самый настораживающий момент предстоящего IPO в том, что у Nubank будет 2 класса акций: А и B. У акций класса B будет больше голосов. В общем, 75% голосов в компании принадлежит ее основателю Давиду Велезу Осорно. Как вы понимаете, это создает широчайший простор для угнетения основателем компании миноритарных акционеров.

Дорого. Изначально компания хотела размещать акции по более высокой цене в 10—11 $, но, очевидно, столкнулась с непониманием инвесторов. Поэтому цену снизили до 8—9 $ за акцию.

Но даже так компания стоит непомерно дорого: ее P / S составляет 29,64, а P / E у нее нет — она убыточная. Собственно, убыточность уже сама по себе гарантирует волатильность акций. Но в сочетании с тем фактом, что компания стоит почти 30 годовых выручек, создаются идеальные условия, чтобы эти акции постоянно трясло и лихорадило.

Совершенно непонятно, почему Nubank стоит больше, чем другой бразильский финтех PagSeguro Digital, у которого P / S в районе 10, а еще есть прибыль — в отличие от Nubank. На это можно возразить, что у Nubank темпы роста выручки сильно выше: за первые 9 месяцев 2021 выручка Nubank была примерно в 3,2 раза больше, чем за весь 2018. Ну в таком случае P / S около 15 было бы достаточно в качестве кредита доверия для Nubank.

Можно ли инвесторам ожидать, что «когда-нибудь потом, в будущем» Nubank оправдает такую цену динамикой роста своей прибыли? Конечно, может получиться и так. Но история показывает, что переоцененные убыточные компании даже на длинных дистанциях практически никогда не достигают прибыльности, на которую рассчитывают инвесторы.

Вне зависимости от того, как пройдет IPO, акции компании могут быть очень волатильными впоследствии: она стоит непристойно дорого при всей своей убыточности. При этом я бы не надеялся, что Nubank скоро выйдет на прибыль: деньги, полученные в ходе IPO, она, скорее всего, потратит на расширение в других странах Латинской Америки.

Также меня беспокоит, что компания, работающая в вечно развивающихся странах, претендует на капитализацию уровня американского финтеха. 41,5 млрд долларов ожидаемой капитализации Nubank — это слишком много для страны столь волатильной, как Бразилия.

Также такая цена будет существенно ограничивать размер премии к цене компании, за которую ее в теории может кто-нибудь купить.

Не стреляйте в андеррайтера. Неважно, кто проводит IPO компании, — важно, что следует за IPO. Чуть меньше половины устроивших IPO в этом году эмитентов сейчас торгуются по цене ниже стоимости размещения. Так что очень велики риски, что акции потом упадут, — благо есть достаточно доводов в пользу этой точки зрения.

Умерьте свой пыл. В обзоре PagSeguro я уже говорил о том, как в Бразилии хотят ограничить комиссии по платежам, — если этот риск реализуется, то это негативно отразится на Nubank. Это, конечно, не убьет ее бизнес — но подпортит бухгалтерию, на что могут крайне драматично отреагировать инвесторы, которые будут ждать, что отчетность компании будет последовательно ставить один рекорд за другим.

Не забывайте, где вы. Перефразируя Киплинга, к югу от Рио-Гранде билль о правах не действует. Учитывая проблемы со структурой владения компании, мне кажется, что тут есть риски обмана акционеров.

Также нужно понимать, что компания работает в вечно развивающихся странах Латинской Америки. Там может произойти что угодно — и это «что угодно» обычно происходит: со времен Боливара эти страны живут от одного кризиса до другого. Поэтому бизнес Nubank постоянно под ударом.

Еще компания будет зависеть от экономической ситуации в Бразилии и шире — в Латинской Америке — прямо и косвенно.

Косвенно будут влиять и настроения американских инвесторов, которые на все плохие новости из Бразилии будут реагировать распродажей бразильских акций. Также падение бразильского реала будет снижать количество долларов в отчетности — и опять-таки отпугивать инвесторов из США. А бразильская валюта не самая стабильная в мире — и ухудшение экономической ситуации в Бразилии не способствует ее укреплению.

Опять-таки, чрезмерное ухудшение экономической ситуации в Бразилии может сказаться на темпах роста Nubank, поскольку потребительская активность в стране, двигающая бизнес компании, может падать. Здесь можно не сильно опасаться замедления роста. Как показывает пример РФ, деградация экономики в целом не сильно портит темпы роста местных финтехов и технологических компаний.

А напрямую ухудшение экономической ситуации в Бразилии может негативно влиять на способность Nubank зарабатывать деньги. Огромную часть выручки она получает с финансовых операций — и если в бразильской финансовой системе начнется полномасштабный кризис, то это негативно повлияет на финансы Nubank.

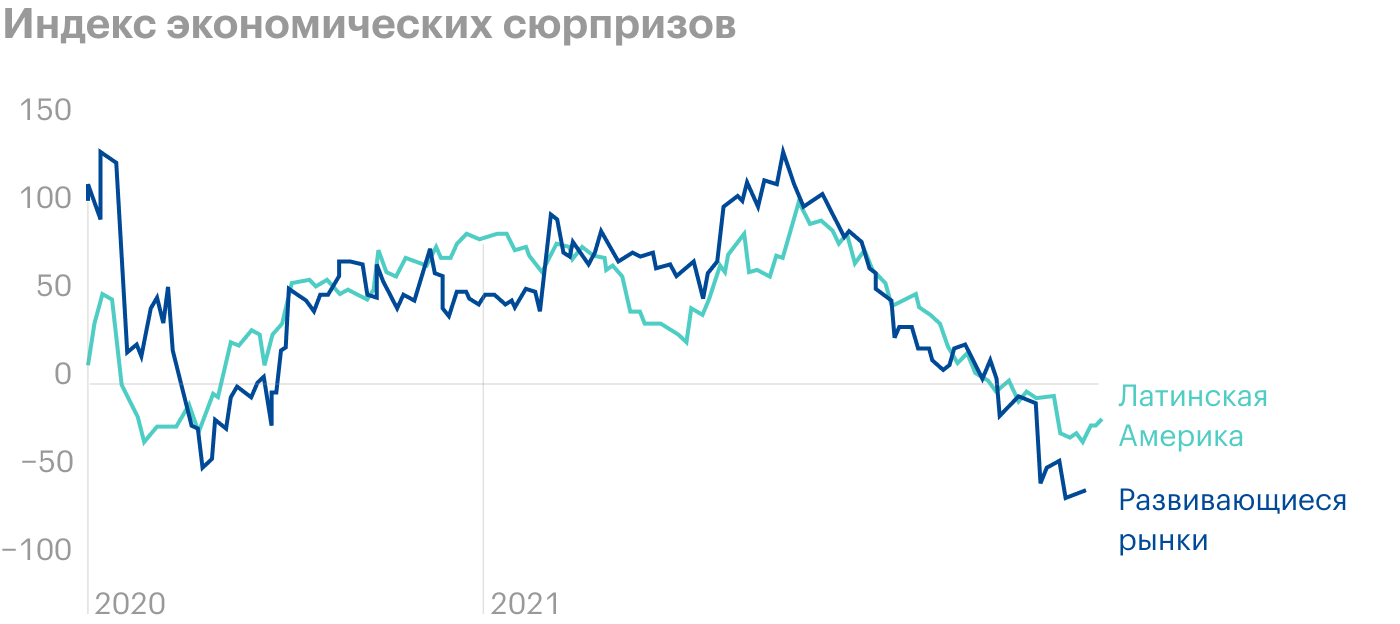

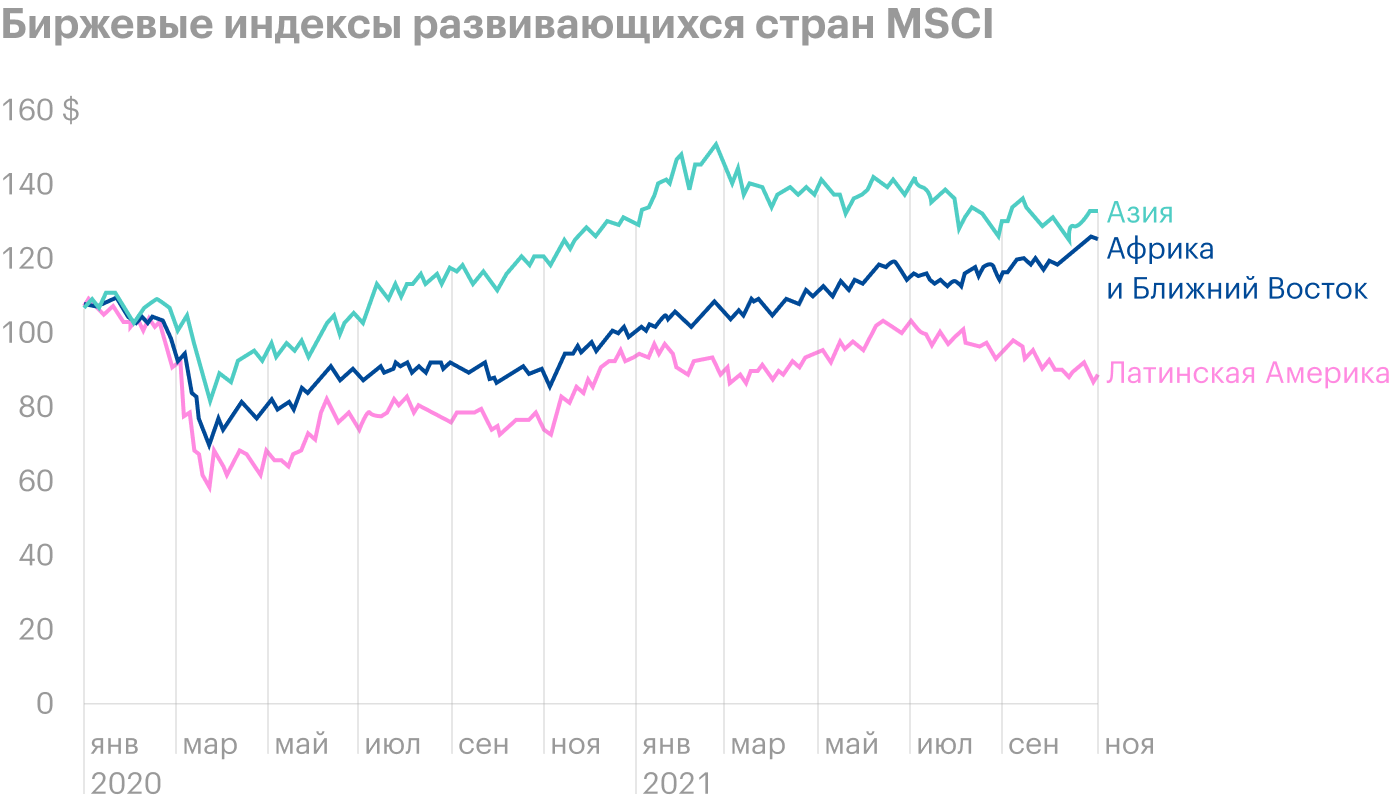

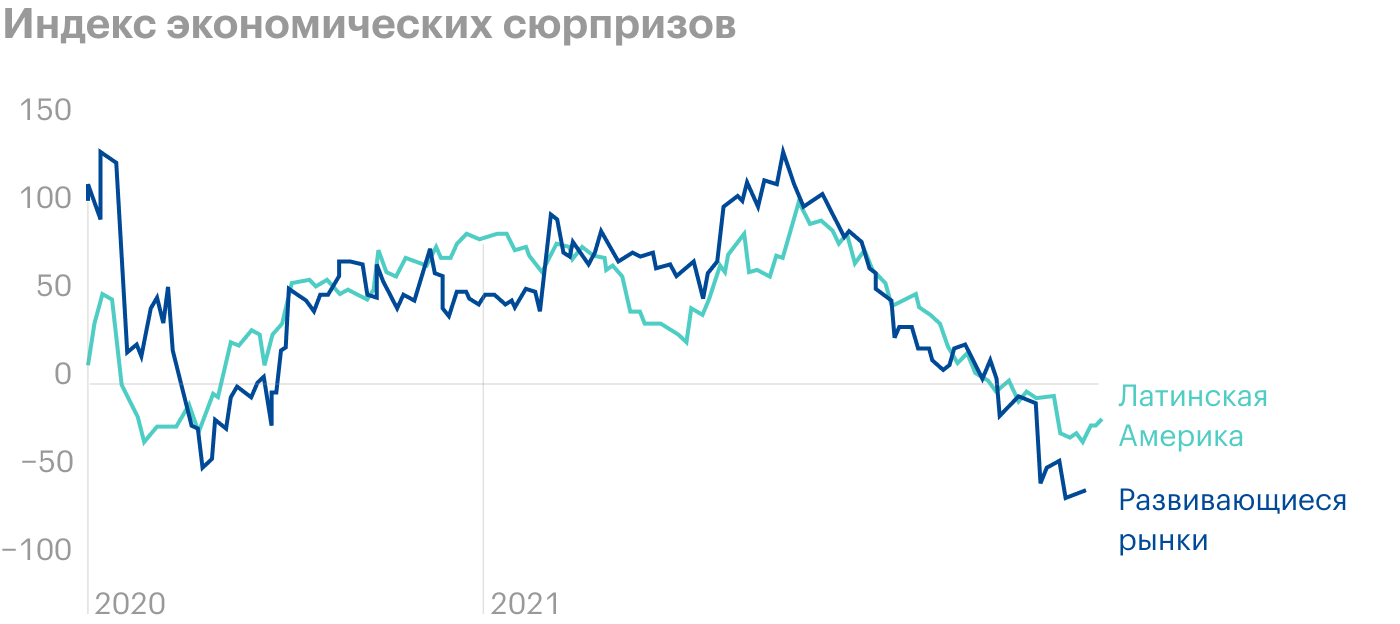

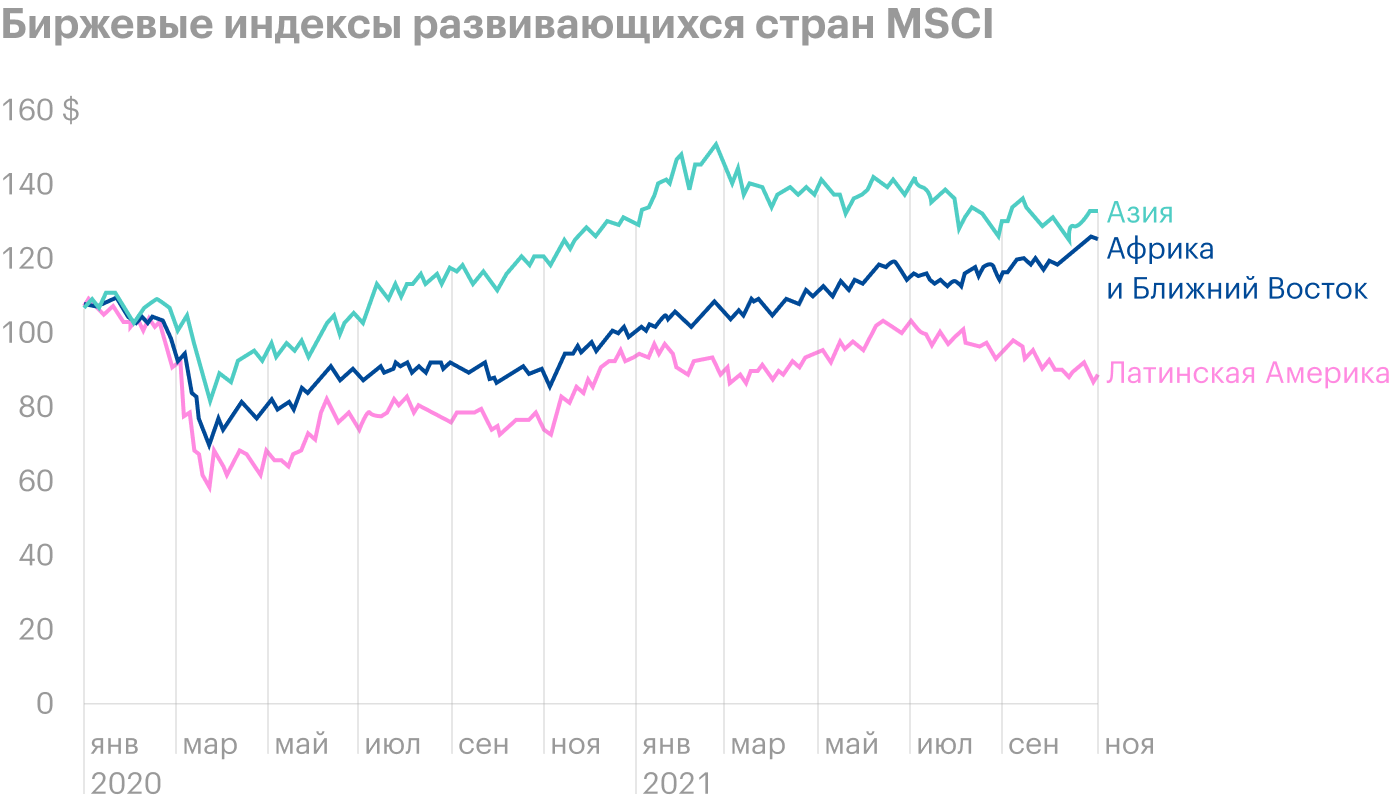

Также на отношение инвесторов к Nubank может негативно повлиять скромный результат, показанный латиноамериканскими акциями в этом году. Большинство западных инвесторов не очень заморачиваются с изучением стран и рынков, и часто их инвестиционные решения основаны на примерно тех же предпосылках, что и у массы обычных розничных инвесторов.

Вся разница в том, что розничный инвестор часто черпает важную для принятия инвестиционных решений информацию в бане, спортзале и других местах скопления его знакомых. А уважаемый инвестбанкир может бегло посмотреть отчет по ситуации на биржах Латинской Америки, составленный «на отвали» не знающим испанского и португальского стажером, и все равно будет принимать решения отталкиваясь от того, что думают его коллеги в загородном клубе. Поэтому акции Nubank могут не взлететь просто оттого, что крупные инвесторы решат, что «ну вот тут данные из Латинской Америки по бирже не очень, думаю, нам надо повременить с покупкой этих акций».

Резюме

На мой взгляд, Nubank чудовищно переоценена. Я считаю, что цена IPO должна быть как минимум в два раза ниже нынешней. А еще лучше — в три. Недостатки компании перевешивают ее достоинства.

Но это не значит, что IPO не удастся. И может быть, акции продолжат спекулятивный рост вопреки всем проблемам компании. Но пока Nubank как инвестидея выглядит слишком рискованно даже для меня.

При создании материала использовались источники, недоступные пользователям из РФ. Надеемся, вы знаете, что делать.

На чем зарабатывают

Nubank — это бразильская платформа цифрового банкинга. Своим пользователям — как частным потребителям, так и юридическим лицам — компания предоставляет кучу финансовых услуг и продуктов: кредитные карты, мобильные платежи, сберегательные счета, займы, страхование.

Основной источник сведений о компании — ее регистрационный проспект.

Учитывая, как быстро растет выручка компании, мы смотрим данные за 9 месяцев, окончившиеся 30 сентября 2021 года, — выручка за этот период превышает всю выручку компании за 2020. Выручка Nubank разделяется на следующие сегменты:

Процентный доход и доход от финансовых инструментов — 57,16%. Компания зарабатывает, удерживая деньги клиентов с депозитов и остатков по картам и инвестируя их в ликвидные инструменты типа правительственных облигаций.

Сборы и комиссии — 42,84%. Комиссии компании за использование ее решений пользователями.

Компания убыточная: ее итоговая маржа составляет примерно −9,33% от ее выручки.

Выручка по странам:

Бразилия — 98,46%.

Мексика — 1,51%.

Колумбия — 0,03%.

Условия IPO компания планирует следующие: цена акций в районе 8—9 $ и капитализация в районе 41,5 млрд долларов. В ходе размещения компания планирует получить примерно 2,6 млрд долларов.

Количество клиентов Nubank в миллионах человек

Аргументы в пользу компании

Есть куда дальше. У платформы компании 48,1 млн пользователей. И есть причины считать, что это не предел. Например, в Бразилии компания покрывает только 28% населения в возрасте от 15 лет.

Согласно подсчетам самой Nubank, выручка компании составляет меньше 1,3% целевого рынка компании. Ожидается, что рынок этот будет расти на 5% в год до 2025 года, достигнув 126 млрд. Выручка — это 1,265 млрд долларов за 12 месяцев, окончившиеся 30 сентября 2021 года. Сюда входят такие продукты, как розничный кредит, страхование в потребительском секторе и прочее, учитывается рынок Бразилии.

Если считать наглее и включить еще смежные сферы в других странах Латинской Америки, еще добавить потенциальные доходы с расчетов сторонних компаний на платформе Nubank, то целевой рынок компании будет куда более значительным — 186 млрд сейчас и будет расти на 8% в год до 2025 года.

78% платежей в Латинской Америке все еще осуществляется на бумаге — и доля электронных платежей будет неуклонно расти. А значит, Nubank сможет заработать на обработке этого объема транзакций.

При этом сейчас перед компанией есть целая вселенная населения Латинской Америки, у которой пока нет доступа к кредиту. В той же Бразилии доступ к кредитам есть всего у 27% населения старше 15 лет — против 65,6% в США. В других странах Латинской Америки, где работает Nubank, показатели еще хуже: в Мексике 9,5%.

Этой ситуации в немалой степени способствуют высокие показатели неофициальной занятости населения в этих странах, что ограничивает доступ этого населения к кредитам, притом что оно вполне платежеспособно. Nubank растет в немалой степени за счет того, что обслуживает ту аудиторию, которую обычные банки обходят стороной.

В общем, если как-то суммировать сказанное выше, Nubank — это финтех-экосистема в не очень развитом регионе, и потому она может надеяться на рост операционных показателей просто ввиду эффекта низкой базы.

Неофициально работающее население в Латинской Америке, процент от общего

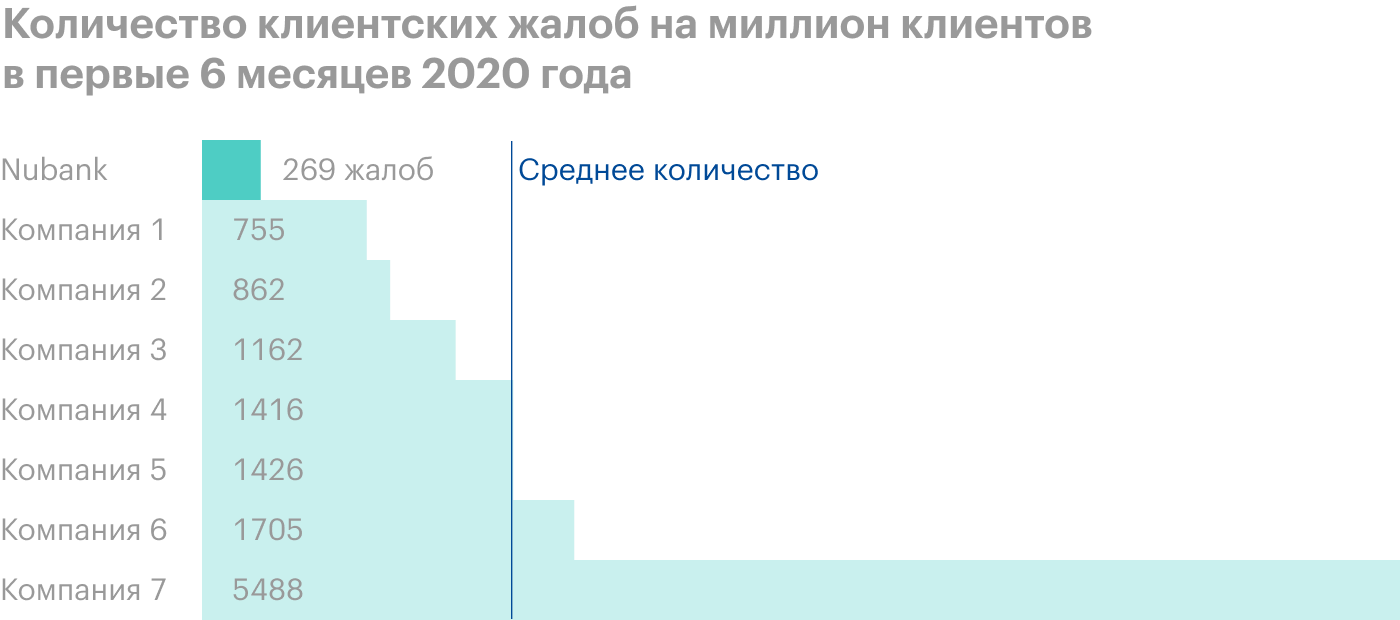

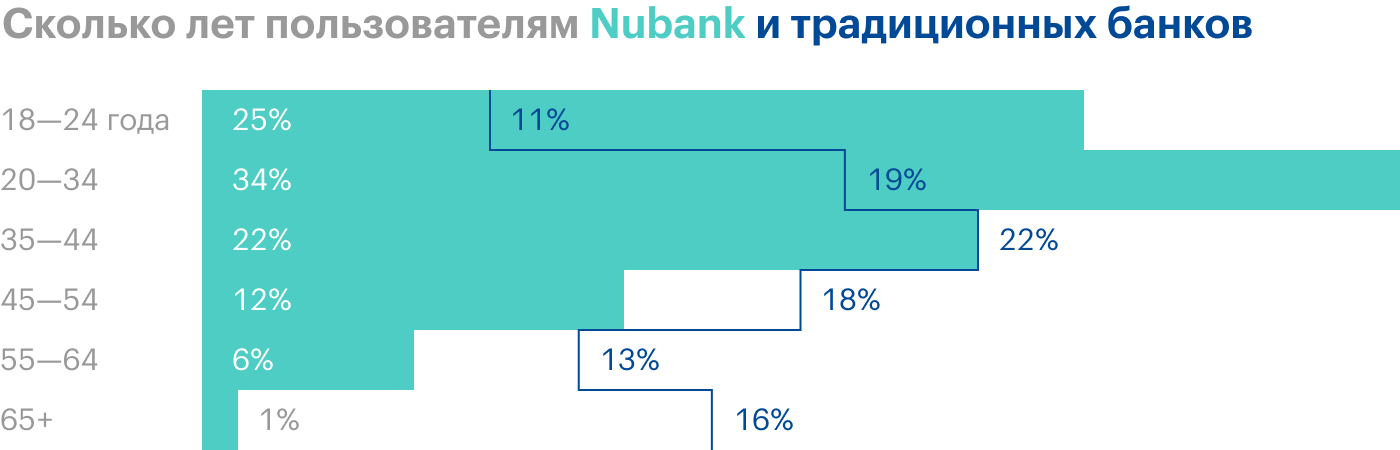

Лучше, чем у других. Показатель неплатежей по картам компании за 90 дней составляет 3,3% — это меньше, чем в среднем по Бразилии — 4,8%. Такие метрики, как качество и возраст аудитории, у Nubank тоже лучше, чем у конкурентов из традиционных финансовых организаций. Там явно есть и высокая удовлетворенность клиентов, и высокий потенциал роста их активности на платформе компании.

В идеале это значит, что Nubank могут купить, дабы по полной воспользоваться ее преимуществами. Но вообще эти самые конкуренты вполне могут рассудить, что им будет выгодно партнерство с Nubank, — и новости об этом позитивно отразятся как на бизнесе последней, так и на ее котировках.

Обычные подозреваемые. У компании есть куча крупных инвесторов — но один из самых известных инвесторов Nubank — Уоррен Баффетт, чья Berkshire Hathaway инвестировала в компанию аж 500 млн долларов. Думаю, этого может хватить для привлечения к акциям Nubank рядовых инвесторов, которые клюнут на то, что «компанию благословил Баффетт».

Good day to IPO. Ведущие андеррайтеры IPO компании — крупные американские инвестбанки Morgan Stanley, Goldman Sachs и Citigroup. Они крайне заинтересованы в том, чтобы IPO прошло успешно и компания разместила акции без проблем. Думаю, банки-андеррайтеры уже активно продвигают участие в этом IPO среди своих клиентов.

Андеррайтинг — услуги, предоставляемые финансовыми учреждениями, такими как банки, страховые компании, которые гарантируют получение выплат в случае финансовых убытков.

Плюс ко всему 2021 год был очень продуктивным с точки зрения IPO — как по количеству самих IPO, так и по собранным там суммам. Так что, может быть, IPO Nubank пройдет успешно.

За вашу — и нашу — прибыль. Объем венчурных инвестиций в стартапы Латинской Америки в последние годы сильно растет — в немалой степени за счет щедрых вложений в Nubank, но есть и другие проекты. За всеми этими проектами стоят крупные фонды и инвесторы. Все они заинтересованы в том, чтобы хорошо заработать на своих вложениях путем вывода их на биржу в дальнейшем.

Это делает их заинтересованными в успехе IPO Nubank — ведь по уровню успеха Nubank инвесторы смогут судить, следует ли брать акции подобных компаний из Латинской Америки в будущем. Поэтому я бы ожидал, что крупные венчурные инвесторы, финансирующие проекты в Латинской Америке, будут способствовать успеху IPO Nubank, просто чтобы в дальнейшем их проекты по выходу на биржу тоже увенчались успехом.

Что может помешать

Есть два класса акций — какой себе возьмешь, а какой инвесторам продашь? Компания зарегистрирована на Кайманах — это уже настораживает. Среди проблем каймановской прописки с точки зрения акционеров важны два следующих момента:

Nubank не обязан включать в состав совета директоров компании по большей части независимых директоров.

Nubank не должен устраивать голосование акционеров по некоторым вопросам, связанным с уплатой вознаграждения сотрудникам акциями.

Но это все мелочи. Самый настораживающий момент предстоящего IPO в том, что у Nubank будет 2 класса акций: А и B. У акций класса B будет больше голосов. В общем, 75% голосов в компании принадлежит ее основателю Давиду Велезу Осорно. Как вы понимаете, это создает широчайший простор для угнетения основателем компании миноритарных акционеров.

Дорого. Изначально компания хотела размещать акции по более высокой цене в 10—11 $, но, очевидно, столкнулась с непониманием инвесторов. Поэтому цену снизили до 8—9 $ за акцию.

Но даже так компания стоит непомерно дорого: ее P / S составляет 29,64, а P / E у нее нет — она убыточная. Собственно, убыточность уже сама по себе гарантирует волатильность акций. Но в сочетании с тем фактом, что компания стоит почти 30 годовых выручек, создаются идеальные условия, чтобы эти акции постоянно трясло и лихорадило.

Совершенно непонятно, почему Nubank стоит больше, чем другой бразильский финтех PagSeguro Digital, у которого P / S в районе 10, а еще есть прибыль — в отличие от Nubank. На это можно возразить, что у Nubank темпы роста выручки сильно выше: за первые 9 месяцев 2021 выручка Nubank была примерно в 3,2 раза больше, чем за весь 2018. Ну в таком случае P / S около 15 было бы достаточно в качестве кредита доверия для Nubank.

Можно ли инвесторам ожидать, что «когда-нибудь потом, в будущем» Nubank оправдает такую цену динамикой роста своей прибыли? Конечно, может получиться и так. Но история показывает, что переоцененные убыточные компании даже на длинных дистанциях практически никогда не достигают прибыльности, на которую рассчитывают инвесторы.

Вне зависимости от того, как пройдет IPO, акции компании могут быть очень волатильными впоследствии: она стоит непристойно дорого при всей своей убыточности. При этом я бы не надеялся, что Nubank скоро выйдет на прибыль: деньги, полученные в ходе IPO, она, скорее всего, потратит на расширение в других странах Латинской Америки.

Также меня беспокоит, что компания, работающая в вечно развивающихся странах, претендует на капитализацию уровня американского финтеха. 41,5 млрд долларов ожидаемой капитализации Nubank — это слишком много для страны столь волатильной, как Бразилия.

Также такая цена будет существенно ограничивать размер премии к цене компании, за которую ее в теории может кто-нибудь купить.

Не стреляйте в андеррайтера. Неважно, кто проводит IPO компании, — важно, что следует за IPO. Чуть меньше половины устроивших IPO в этом году эмитентов сейчас торгуются по цене ниже стоимости размещения. Так что очень велики риски, что акции потом упадут, — благо есть достаточно доводов в пользу этой точки зрения.

Умерьте свой пыл. В обзоре PagSeguro я уже говорил о том, как в Бразилии хотят ограничить комиссии по платежам, — если этот риск реализуется, то это негативно отразится на Nubank. Это, конечно, не убьет ее бизнес — но подпортит бухгалтерию, на что могут крайне драматично отреагировать инвесторы, которые будут ждать, что отчетность компании будет последовательно ставить один рекорд за другим.

Не забывайте, где вы. Перефразируя Киплинга, к югу от Рио-Гранде билль о правах не действует. Учитывая проблемы со структурой владения компании, мне кажется, что тут есть риски обмана акционеров.

Также нужно понимать, что компания работает в вечно развивающихся странах Латинской Америки. Там может произойти что угодно — и это «что угодно» обычно происходит: со времен Боливара эти страны живут от одного кризиса до другого. Поэтому бизнес Nubank постоянно под ударом.

Еще компания будет зависеть от экономической ситуации в Бразилии и шире — в Латинской Америке — прямо и косвенно.

Косвенно будут влиять и настроения американских инвесторов, которые на все плохие новости из Бразилии будут реагировать распродажей бразильских акций. Также падение бразильского реала будет снижать количество долларов в отчетности — и опять-таки отпугивать инвесторов из США. А бразильская валюта не самая стабильная в мире — и ухудшение экономической ситуации в Бразилии не способствует ее укреплению.

Опять-таки, чрезмерное ухудшение экономической ситуации в Бразилии может сказаться на темпах роста Nubank, поскольку потребительская активность в стране, двигающая бизнес компании, может падать. Здесь можно не сильно опасаться замедления роста. Как показывает пример РФ, деградация экономики в целом не сильно портит темпы роста местных финтехов и технологических компаний.

А напрямую ухудшение экономической ситуации в Бразилии может негативно влиять на способность Nubank зарабатывать деньги. Огромную часть выручки она получает с финансовых операций — и если в бразильской финансовой системе начнется полномасштабный кризис, то это негативно повлияет на финансы Nubank.

Также на отношение инвесторов к Nubank может негативно повлиять скромный результат, показанный латиноамериканскими акциями в этом году. Большинство западных инвесторов не очень заморачиваются с изучением стран и рынков, и часто их инвестиционные решения основаны на примерно тех же предпосылках, что и у массы обычных розничных инвесторов.

Вся разница в том, что розничный инвестор часто черпает важную для принятия инвестиционных решений информацию в бане, спортзале и других местах скопления его знакомых. А уважаемый инвестбанкир может бегло посмотреть отчет по ситуации на биржах Латинской Америки, составленный «на отвали» не знающим испанского и португальского стажером, и все равно будет принимать решения отталкиваясь от того, что думают его коллеги в загородном клубе. Поэтому акции Nubank могут не взлететь просто оттого, что крупные инвесторы решат, что «ну вот тут данные из Латинской Америки по бирже не очень, думаю, нам надо повременить с покупкой этих акций».

Резюме

На мой взгляд, Nubank чудовищно переоценена. Я считаю, что цена IPO должна быть как минимум в два раза ниже нынешней. А еще лучше — в три. Недостатки компании перевешивают ее достоинства.

Но это не значит, что IPO не удастся. И может быть, акции продолжат спекулятивный рост вопреки всем проблемам компании. Но пока Nubank как инвестидея выглядит слишком рискованно даже для меня.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба