7 декабря 2021 Открытие Лукичева Оксана

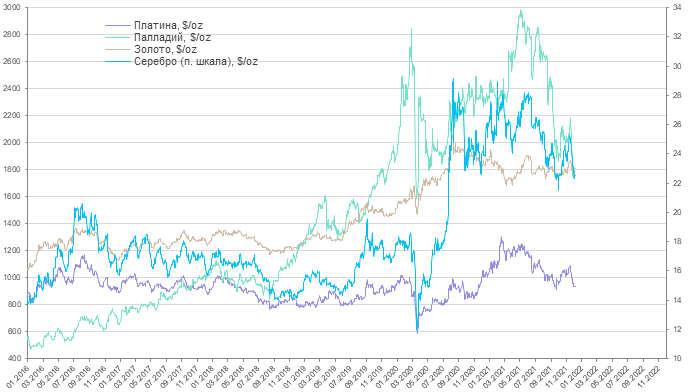

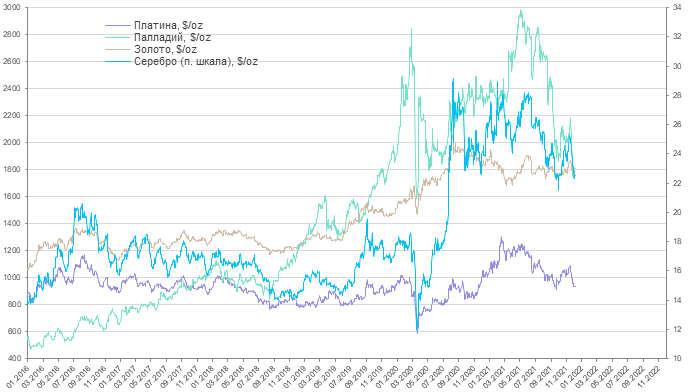

Рынки драгоценных металлов на прошедшей неделе оставались под давлением, но панические продажи прекратились в ожидании декабрьского заседания ФРС США. На рынке золота наблюдалась консолидация цен в диапазоне $1 760-1 790/унц под влиянием действия разнонаправленных факторов. С одной стороны, рынок опасался более быстрого ужесточения денежно-кредитной политики ФРС США, с другой стороны, новый штамм COVID-19-Omicron создает неопределенность для экономики, что может повлиять на действия регуляторов. Риски повышенной инфляции в 2022-23 годах остаются, и это будет поддерживать рынки драгоценных металлов в среднесрочной перспективе.

Текущая неделя отметится публикацией данных по ВВП в некоторых крупных экономиках, кроме того, будут выступать представители ЕЦБ, включая его главу Кристин Лагард. Представители ФРС США соблюдают «неделю тишины» перед декабрьским заседанием. Фон продолжают задавать новости по поводу нового штамма коронавируса. Волатильность на финансовых рынках останется высокой.

Выступление главы ФРС США перед Сенатом США преподнесло рынкам драгоценных металлов неприятные сюрпризы. Риторика выступления оказалась более жесткая, нежели ожидалось. Глава ФРС призвал отказаться называть инфляцию «временной», отметив, что текущий уровень инфляции слишком высок и может сохраниться таковым до середины следующего года. Регулятор озабочен высокими темпами роста цен и намерен использовать инструменты монетарной политики для их снижения. Пауэлл также отметил быстрое восстановление рынка труда и сильные данные о потребительской активности, что свидетельствует о нормализации ситуации в американской экономике. Обсуждение более быстрого сворачивания программы выкупа облигаций с рынка станет предметом обсуждения на предстоящем заседании 14-15 декабря 2021 г. Предположительно темп сокращения программы могут удвоить.

ЕЦБ, скорее всего, будет покупать облигации до конца 2022 г. для поддержки экономики Еврозоны и может даже вернуться к покупкам активов в рамках программы PEPP, которая завершится в марте, сообщил вице-председатель ЕЦБ Луис де Гиндос. ЕЦБ не планирует повышать процентную ставку в следующем году. План банка предусматривает, что ставка будет увеличена только после завершения программы количественного смягчения.

Банк Японии продолжит поиск путей совершенствования денежно-кредитной политики, чтобы уменьшить негативные издержки её мягкости, сообщил член правления ЦБ Хитоси Судзуки, предупредив о том, что длительное сохранение ультранизких процентных ставок может сказаться на прибыли банков.

Данные МВФ показали, что центральные банки в октябре 2021 г. снова стали нетто-покупателями золота в резервы, но покупки были самыми низкими с января 2021 г. Крупнейшими покупателями стали: Банк Казахстана – закупил 5,65 тонн (количество золота в резервах 402,67 тонн), Банк Индии – закупил 3,8 тонны (количество золота в резервах 747,63 тонн), Банк России – закупил 3,11 тонны (количество золота в резервах 2301,64 тонн), Банк Ирландии закупил 1 тонну золота. О продажах сообщали три банка: Банк Узбекистана (продал 8 тонн), Банк Турции (2 тонны) и Банк Катара (2 тонны).

Спрос на физическое золото в азиатских хабах на предыдущей неделе вырос на фоне снижения цен и приближения праздничного сезона. В Индии дилеры продавали золото с премией в $2,0/унц к лондонским ценам в ожидании активизации закупок ювелиров после падения цен. По оценкам дилеров, потребители выжидают четкой ценовой тенденции.

В Китае премии на покупку золота выросли до $6,0-9,0/унц, спрос на золото оживился на фоне упавших цен на металл. Продажи ювелирных изделий в Гонконге выросли, золото предлагалось с премией в $0,5-1,0/унц.

В Сингапуре премии оставались на уровне $1,3-1,6/унц, оптовый спрос на ювелирные изделия и инвестиционное золото начал расти в преддверии Рождества и Нового года, когда традиционно покупают слитки и монеты в подарок. В Японии спрос на золото подрастал, премии на покупку составили $0,5/унц.

Рынок золота на предыдущей неделе консолидировался в ценовом диапазоне $1760 – 1790/унц в результате действия разнонаправленных факторов и растущей неопределенности. Новости о распространении нового штамма COVID-19-Omicron оказывали поддержку рынку, однако вероятное ускорение сворачивания программ стимулирования ФРС США ограничивает потенциал роста цен. В целом рынок находится в ожидании декабрьского решения ФРС.

Рынок серебра на прошедшей неделе стабилизировался вблизи уровня $22,36/унц. Соотношение цен между золотом и серебром составило 79,76 (среднее значение за 5 лет — 79,50), свидетельствуя о растущей перепроданности металла. Соотношение платина/серебро составило 41,73 (среднее значение за 5 лет — 57).

Продажи золотых монет австралийским монетным двором The Pert выросли на 38% г/г до 115,9 тыс. унций в прошлом месяце, достигнув самого высокого уровня с марта этого года. В октябре 2021 г. было продано 59,8 тыс. унций. Рост продаж золотых монет совпал с выпуском новой монеты «Австралийский кенгуру», датированной 2022 г. Продажи серебряных монет в ноябре 2021 г. составили 1,530 млн унций (+13,2% м/м и +37,0% г/г).

По данным Refinitive, объемы средств под управлением крупнейших ETF, инвестирующих в золото и серебро, за прошедшую неделю понизились на 0,3% соответственно.

Рынок платины продолжал снижаться на фоне рисков от нового штамма COVID-19-Omicron для промышленного потребления, а также падающего спроса со стороны автомобильной промышленности. Цены на платину на прошедшей неделе понизились от уровня $951/унц до $924/унц. Спред между золотом и платиной составил $851,5/унц, между палладием и платиной – $877,5/унц.

Цены на палладий протестировали уровень $1845/унц, после чего понизились до $1761/унц под влиянием спекулятивных факторов. Упавшие цены спровоцировали рост инвестиционного спроса. Динамика рынка останется волатильной, но тренд сохранится понижательный.

По данным Refinitive, за прошедшую неделю вложения в крупнейшие ETF, инвестирующие в платину, подросли на 0,1%, а инвестирующие в палладий – выросли на 1,1%.

Текущая неделя отметится публикацией данных по ВВП в некоторых крупных экономиках, кроме того, будут выступать представители ЕЦБ, включая его главу Кристин Лагард. Представители ФРС США соблюдают «неделю тишины» перед декабрьским заседанием. Фон продолжают задавать новости по поводу нового штамма коронавируса. Волатильность на финансовых рынках останется высокой.

Выступление главы ФРС США перед Сенатом США преподнесло рынкам драгоценных металлов неприятные сюрпризы. Риторика выступления оказалась более жесткая, нежели ожидалось. Глава ФРС призвал отказаться называть инфляцию «временной», отметив, что текущий уровень инфляции слишком высок и может сохраниться таковым до середины следующего года. Регулятор озабочен высокими темпами роста цен и намерен использовать инструменты монетарной политики для их снижения. Пауэлл также отметил быстрое восстановление рынка труда и сильные данные о потребительской активности, что свидетельствует о нормализации ситуации в американской экономике. Обсуждение более быстрого сворачивания программы выкупа облигаций с рынка станет предметом обсуждения на предстоящем заседании 14-15 декабря 2021 г. Предположительно темп сокращения программы могут удвоить.

ЕЦБ, скорее всего, будет покупать облигации до конца 2022 г. для поддержки экономики Еврозоны и может даже вернуться к покупкам активов в рамках программы PEPP, которая завершится в марте, сообщил вице-председатель ЕЦБ Луис де Гиндос. ЕЦБ не планирует повышать процентную ставку в следующем году. План банка предусматривает, что ставка будет увеличена только после завершения программы количественного смягчения.

Банк Японии продолжит поиск путей совершенствования денежно-кредитной политики, чтобы уменьшить негативные издержки её мягкости, сообщил член правления ЦБ Хитоси Судзуки, предупредив о том, что длительное сохранение ультранизких процентных ставок может сказаться на прибыли банков.

Данные МВФ показали, что центральные банки в октябре 2021 г. снова стали нетто-покупателями золота в резервы, но покупки были самыми низкими с января 2021 г. Крупнейшими покупателями стали: Банк Казахстана – закупил 5,65 тонн (количество золота в резервах 402,67 тонн), Банк Индии – закупил 3,8 тонны (количество золота в резервах 747,63 тонн), Банк России – закупил 3,11 тонны (количество золота в резервах 2301,64 тонн), Банк Ирландии закупил 1 тонну золота. О продажах сообщали три банка: Банк Узбекистана (продал 8 тонн), Банк Турции (2 тонны) и Банк Катара (2 тонны).

Спрос на физическое золото в азиатских хабах на предыдущей неделе вырос на фоне снижения цен и приближения праздничного сезона. В Индии дилеры продавали золото с премией в $2,0/унц к лондонским ценам в ожидании активизации закупок ювелиров после падения цен. По оценкам дилеров, потребители выжидают четкой ценовой тенденции.

В Китае премии на покупку золота выросли до $6,0-9,0/унц, спрос на золото оживился на фоне упавших цен на металл. Продажи ювелирных изделий в Гонконге выросли, золото предлагалось с премией в $0,5-1,0/унц.

В Сингапуре премии оставались на уровне $1,3-1,6/унц, оптовый спрос на ювелирные изделия и инвестиционное золото начал расти в преддверии Рождества и Нового года, когда традиционно покупают слитки и монеты в подарок. В Японии спрос на золото подрастал, премии на покупку составили $0,5/унц.

Рынок золота на предыдущей неделе консолидировался в ценовом диапазоне $1760 – 1790/унц в результате действия разнонаправленных факторов и растущей неопределенности. Новости о распространении нового штамма COVID-19-Omicron оказывали поддержку рынку, однако вероятное ускорение сворачивания программ стимулирования ФРС США ограничивает потенциал роста цен. В целом рынок находится в ожидании декабрьского решения ФРС.

Рынок серебра на прошедшей неделе стабилизировался вблизи уровня $22,36/унц. Соотношение цен между золотом и серебром составило 79,76 (среднее значение за 5 лет — 79,50), свидетельствуя о растущей перепроданности металла. Соотношение платина/серебро составило 41,73 (среднее значение за 5 лет — 57).

Продажи золотых монет австралийским монетным двором The Pert выросли на 38% г/г до 115,9 тыс. унций в прошлом месяце, достигнув самого высокого уровня с марта этого года. В октябре 2021 г. было продано 59,8 тыс. унций. Рост продаж золотых монет совпал с выпуском новой монеты «Австралийский кенгуру», датированной 2022 г. Продажи серебряных монет в ноябре 2021 г. составили 1,530 млн унций (+13,2% м/м и +37,0% г/г).

По данным Refinitive, объемы средств под управлением крупнейших ETF, инвестирующих в золото и серебро, за прошедшую неделю понизились на 0,3% соответственно.

Рынок платины продолжал снижаться на фоне рисков от нового штамма COVID-19-Omicron для промышленного потребления, а также падающего спроса со стороны автомобильной промышленности. Цены на платину на прошедшей неделе понизились от уровня $951/унц до $924/унц. Спред между золотом и платиной составил $851,5/унц, между палладием и платиной – $877,5/унц.

Цены на палладий протестировали уровень $1845/унц, после чего понизились до $1761/унц под влиянием спекулятивных факторов. Упавшие цены спровоцировали рост инвестиционного спроса. Динамика рынка останется волатильной, но тренд сохранится понижательный.

По данным Refinitive, за прошедшую неделю вложения в крупнейшие ETF, инвестирующие в платину, подросли на 0,1%, а инвестирующие в палладий – выросли на 1,1%.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба