7 декабря 2021 Bloomberg

Президент ставит на экспорт, чтобы избавиться от зависимости Турции от горячих денег. Но пока только потребители расплачиваются за высокую инфляцию. Между тем, близость выборов ограничивает время для маневра

Стремление президента Реджепа Тайипа Эрдогана к снижению стоимости заимствований направлено на то, чтобы превратить экономику в двигатель создания рабочих мест, который сохранит его у власти, когда состоятся выборы в 2023 году, но пока расплачиваются за это обычные турки.

Эрдоган объявил на прошлой неделе, что Турция больше не будет пытаться привлекать иностранный капитал, предлагая высокую доходность и сильную лиру. Он отказался от рыночного подхода, который помог сделать страну крупным развивающимся рынком. Его политика вызвала цикл подъемов и спадов, который продолжается и поныне.

Еще в 2013 году из-за повышенной инфляции, значительного дефицита текущего счета и валютного давления Турция была включена в пятерку уязвимых стран, сильно зависимых от притока иностранного капитала и уязвимых перед взлетами и падениями в мировой экономике.

В своем новом видении Эрдоган делает ставку на более дешевый кредит, а более слабая лира будет стимулировать производство и экспорт, сократит затраты на рабочую силу и увеличит найм, уменьшая влияние внешнего рынка на турецкую экономику.

Формула опробована и проверена. Рост, ориентированный на экспорт, изменил экономику некоторых азиатских стран, но время не на стороне Эрдогана. У него меньше 18 месяцев на то, чтобы совершить поворот, который потребовалось целым поколением в другом месте, и доставить результат избирателям до того, как они подойдут к урне для голосования.

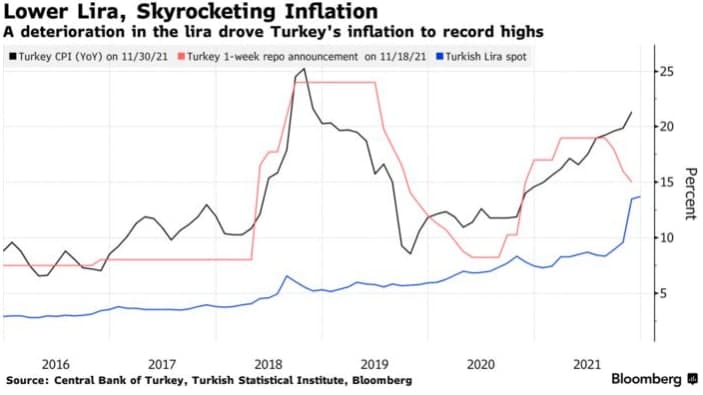

Риски высоки. На данный момент тенденция к снижению процентных ставок привела к тому, что лира достигла рекордно низкого уровня, а инфляция превысила 20%, в результате чего многие турки с трудом сводят концы с концами. Больше всего пострадали семьи рабочего класса, традиционная база Эрдогана, но даже экспортеры, которым выгодна более слабая валюта, изо всех сил пытаются приспособиться к волатильности.

Вот как может работать новый подход Эрдогана и с какими препятствиями он столкнется:

1. Помните о дефиците

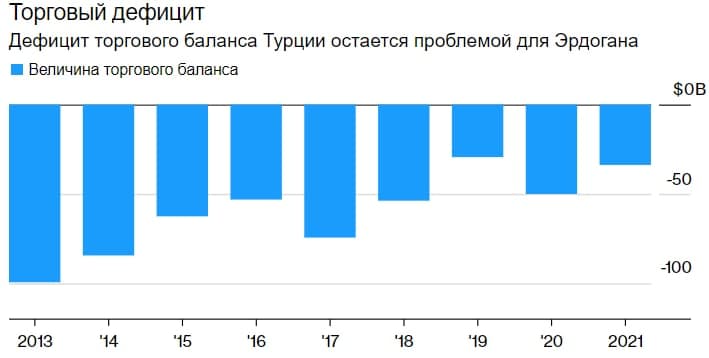

Одной из ключевых проблем Турции в эпоху Эрдогана был хронический дефицит текущего счета.

Переход к политике слабой лиры может помочь закрыть этот разрыв, поскольку турецкие товары дешевеют за рубежом, принося доллары и евро и привлекая прямые иностранные инвестиции в реальную экономику. В конечном итоге это могло бы помочь стабилизировать лиру и снизить зависимость от «горячих денег» или непостоянного притока иностранного капитала в ценные бумаги.

Обратной стороной является то, что зарубежные инвесторы покинули турецкие облигации и валютные рынки, поскольку доходность падает, в то время как стоимость импорта резко выросла, подпитывая инфляцию и делая такие предметы, как мобильные телефоны и компьютеры, недоступными для многих.

Тем не менее, турецкие акции сейчас дешевле для иностранцев и привлекают стратегических инвесторов, таких как биржа ценных бумаг Абу-Даби, которая объявила о партнерстве с Borsa Istanbul в прошлом месяце.

Ухудшение курса лиры привело к тому, что инфляция в Турции достигла рекордного уровня. График Bloomberg

2. Дешевые трюки

Эрдоган надеется на изменение торгового баланса - ключевого компонента текущего счета - в пользу Турции. Он ожидает снижения стоимости рабочей силы по мере ослабления лиры, что поможет анатолийским производителям захватить большую долю европейских рынков. Турецкие пляжи и исторические места также выглядят более привлекательными для туристов, поскольку более слабая валюта делает отдых дешевым.

Между тем, Эрдоган делает ставку на то, что открытие месторождения газа в Черном море произойдет уже в 2023 году, что сократит дефицит энергии в Турции и сэкономит драгоценную твердую валюту, которая сейчас выделяется на импорт топлива.

Дефицит торгового баланса Турции остается проблемой для Эрдогана. График Bloomberg. Источник: Туркстат. Примечание: данные на 2021 год с января по октябрь. Данные показывают 12-месячный скользящий торговый дефицит.

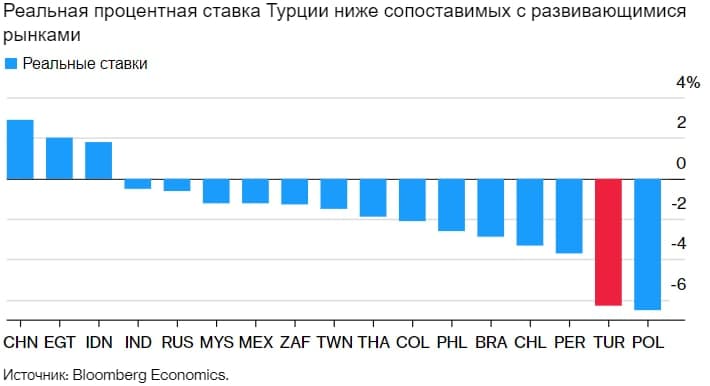

3. Истинный минимум

Рост потребительской инфляции в ноябре подтолкнул реальную доходность Турции к отрицательному уровню и значительно ниже показателей сопоставимых стран с формирующимся рынком. Это уже побудило иностранных инвесторов отказаться от турецких облигаций и лиры в пользу более высокой доходности в других странах и оставляет Турцию в худшем положении, когда США и другие крупные экономики в конечном итоге приступили к ужесточению денежно-кредитной политики.

Даже когда ее доходность была более конкурентоспособной, Турция была среди развивающихся рынков, уязвимых к так называемым «истерикам», когда капитал уходит из активов с более высоким риском при повышении ставок в развитых странах. На этот раз она пострадает сильнее, чем некоторые из ее коллег.

Эрдоган дал понять, что это цена, которую он готов заплатить, чтобы вырваться из-под контроля рынков за денежно-кредитную политику.

Однако такой подход истощил валютные резервы страны, что парадоксальным образом оставило политикам на данный момент меньше инструментов, а экономика стала более уязвимой к распродаже на развивающихся рынках, а также к неожиданным потрясениям, таким как пандемия.

Реальная процентная ставка Турции ниже сопоставимых с развивающимися рынками. Источник: Bloomberg Economics.

4. Антирынок

Иностранных инвесторов отталкивает не только падение доходности. Риторика Эрдогана приобретает все более популистский и антирыночный характер. Он обвинил в беспорядках «лобби интересов и иностранные державы», сослался на исламское учение, выступая за снижение стоимости заимствований, и уволил чиновников, которые с этим не согласны.

Одним из первых ответов Турции на кризис лиры, разразившийся в августе 2018 года, было прекращение финансирования в лирах за рубежом, что усложнило иностранным инвесторам шорт на валюту. С тех пор эти меры были в значительной степени отменены, но политика, которая в худшем случае казалась враждебной, а в лучшем - непредсказуемой, в совокупности подорвала доверие инвесторов: фондовый рынок находится на историческом минимуме в долларовом выражении, а уровень владения иностранцами турецкими облигациями колеблется около исторического минимума.

Акции Турции упали в долларовом выражении, несмотря на рекордный рост в лирах. Источник: Bloomberg

5. Экономическая нищета

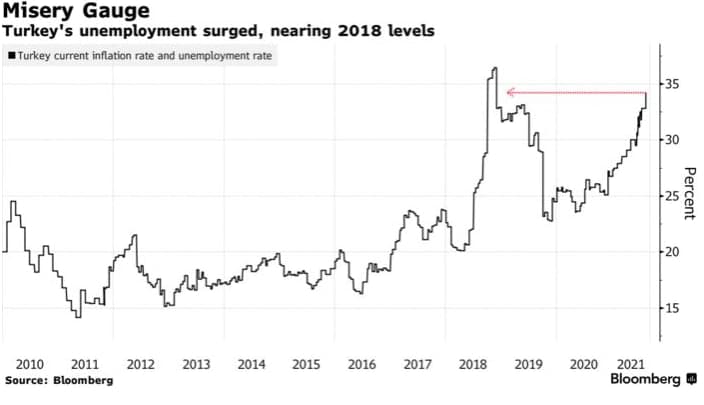

Несмотря на тезис Эрдогана о том, что более низкие затраты по займам сдерживают инфляцию, до сих пор происходило обратное, в основном из-за воздействия более низких процентных ставок на лиру. Поскольку в этом году валюта потеряла почти 40% своей стоимости по отношению к доллару, инфляция достигла трехлетнего максимума, а цены производителей выросли до самого высокого уровня с начала 19-летнего правления Эрдогана.

Индекс бедности Турции, измеряющий безработицу в сочетании с прожиточным минимумом, рос после пандемии и резко вырос даже на фоне восстановления экономики в этом году.

План Эрдогана разорвать этот цикл путем создания ориентированной на экспорт экономики, вооруженной дешевой рабочей силой, означает, что жизнь простых людей станет хуже, прежде чем станет лучше, потому что обесценивание валюты способствует инфляции быстрее, чем производители смогут начать расширяться и нанимать больше персонала.

И часы выборов 2023 года уже тикают.

Безработица в Турции выросла, приблизившись к уровню 2018 года. Источник: Bloomberg

http://www.bloomberg.com/ Источник

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба