Большая часть спроса на металлы платиновой группы (платина, палладий, родий) приходится на автомобильную индустрию, которая в последнее время страдает от снижения продаж автомобилей из-за дефицита чипов. В результате спада продаж автомобилей, за последние месяцы МПГ скорректировались с вершин более чем на 30–40. Норникель добывает эти металлы, а доля МПГ в выручке составляет более 40%. В среднесрочной перспективе ждем роста платины и палладия до 1’000 и 2’000 $/унц. соответственно.

В этой статье поговорим о:

спросе и предложении МПГ;

рыночном балансе МПГ;

нашем прогнозе цен на МПГ.

Спрос на металлы платиновой группы снижается из-за снижения продаж автомобилей

Автомобильная отрасль

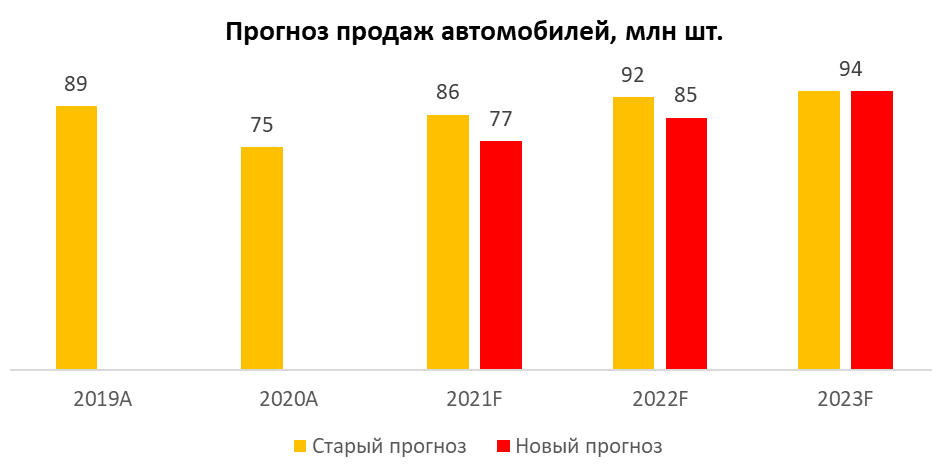

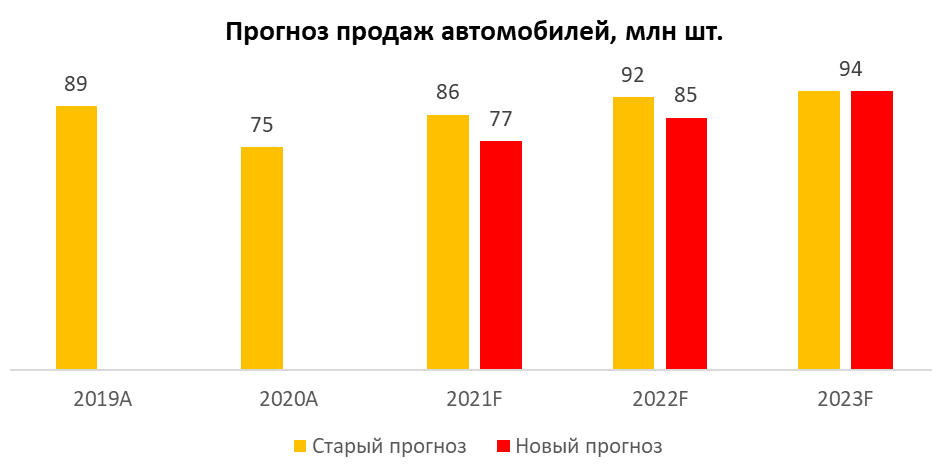

Дефицит полупроводников оказался более серьезным, чем ожидалось ранее. Компания понизила свой прогноз по продажам автомобилей и ожидает, что продажи составят 77 млн шт. (+2,6% г/г). по итогам 2021 г. и 85 млн шт. (+10,4% г/г) по итогам 2022 г. Дефицит чипов, по версии Норникеля (MCX:GMKN), обойдется отрасли в размере 8 млн нереализованных автомобилей. Норникель ожидает, что проблема с дефицитом чипов разрешится в конце 2 полугодия 2022 г., в результате этого производство автомобилей к 2023 г. может достигнуть 93-95 млн шт. (+10,6% г/г).

В связи с корректировкой прогнозов по продажам, Норникель ожидает, что спрос на палладий, платину и родий со стороны автоиндустрии снизится с 9,1 млн унц., 2,7 млн унц. и 1,0 млн унц. до 8,2 млн унц., 2,5 млн унц. и 0,9 млн унц. соответственно в 2021 г. В 2022 г. Норникель ожидает, что спрос со стороны автоиндустрии будет составлять 8,9 млн унц. на палладий (+8% г/г), 2,7 млн унц. (7% г/г) на платину и 0,9 млн унц. на родий (+8% г/г).

Нефтехимия

Спрос на палладий со стороны химической отрасли оставался устойчивым и составил ~0,6 млн. унц. ( +9% г/г) в 2021 г. Основной драйвер роста — расширение химических мощностей в Китае.

В то же время спрос на платину со стороны химической отрасли вернулся на доковидный уровень и составил ~0,7 млн унц. (+8% г/г).

А спрос на платину со стороны нефтехимической отрасли увеличился на 28% г/г и составил 0,2 млн унц. по итогам 2021 г. Однако в следующем году ожидается снижение использования платины в нефтехимической отрасли на 11% г/г, так как ожидается более медленное расширение производственных мощностей.

Стекольная промышленность

Спрос на платину со стороны стекольной промышленности, по версии Норникеля, вырастет на 23% г/г в 2021 г. и составит ~0,5 млн унц., благодаря новым мощностям по производству стекла для ЖК-панелей в Китае и замене родия платиной. Последние коммерческие решения содержат только 5% родий и 95% платины, в то время как ранее родий занимал ~20% доли.

Норникель ожидает снижения спроса на платину до ~0,4 млн унц. в 2021 г. из-за запуска меньшего числа новых мощностей по производству стекла.

Электроника

Несмотря на более высокий процент людей, которые работают из дома, пандемия оказала негативное влияние на спрос на электронику в первую очередь из-за низкого спроса со стороны автомобильной индустрии. Норникель ждет, что спрос на палладий в электронике в 2021-22 гг. останется на уровне прошлого года и составит ~0,6 млн унц.

Спрос на платину снизился на 4% г/г и составил ~0,2 млн унц. из-за ограничений, связанных с ковидом.

Медицина

Спрос на палладий в медицинской отрасли снизился на 5% г/г до 0,2 млн унц., так как высокие цены на палладий создают стимул использовать альтернативные металлы (золото, керамику и др.) для экономии.

Платина используется в основном при производстве противораковых препаратов и медицинских устройств, а также в фармацевтических катализаторах. Норникель ожидает роста потребления платины на 7% г/г до 0,2 млн унц. на фоне восстановления нормального уровня медицинский услуг. Также компания ожидает, что положительный тренд сохранится и рост составит 2% г/г по итогам 2022 г.

Украшения и ритейл

Второй по важности сектор для платины после автоиндустрии — ювелирная отрасль. Норникель ожидает роста потребления платины со стороны ювелирной отрасли на 8% г/г до 1,8 млн унц.

Спрос на палладий увеличился на 50% г/г в 2021 г. до 0,13 млн унц. Однако в связи с высокими ценами на палладий Норникель не ожидает сильного роста спроса в последующие годы.

Розничные вложения в платиновые слитки и монеты, по ожиданиям Норникеля, снизятся на 38% г/г до 0,36 млн унц. в 2021 г. Такой результат близок к многолетним средним значениям. Ожидается, что уровень продаж слитков и монет сохранится на текущем уровне в среднесрочной перспективе, если не будет значительных колебаний цен.

Предложение после пандемии восстанавливается

В 2021 г. мировые поставки металлов платиновой группы испытали заметный рост из-за восстановления после ковида, поскольку ранее закрытые шахты восстановили свою деятельность. В дополнение к этому, доп. поставки МПГ были связаны с переработкой запасов незавершенного производства в Южной Африке, добытых в 2020 г.

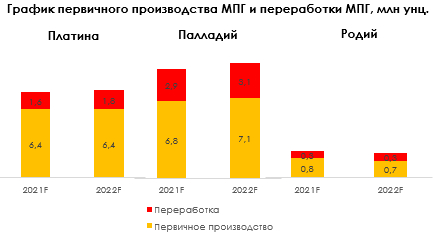

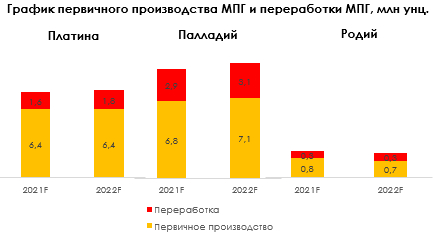

Ожидается, что рост первично очищенных МПГ в 2021 г. увеличится на 8% г/г до 6,8 млн унц. на палладий, на 32% г/г до 6,4 млн унц. на платину и на 41% г/г до 0,8 млн унц. на родий, достигнув при этом уровня производства 2019 года.

Однако Норникель по итогам 2021 г. ожидает снижение вторичной переработки МПГ на 6% до 2,9 млн унц. на палладий, на 5% до 1,6 млн унц. на платину и на 5% до 0,3 млн унц. на родий. Снижение обусловлено более низкими показателями сбора лома, чем в прошлом году.

По итогам 2022 года Норникель ожидает снижения производства первичных платины и родия на -1% г/г и 6% г/г до 6,4 млн унц. и 0,7 млн унц соответственно. А палладий, вероятно, вырастет на 5% г/г до 7,1 млн унц. за счет улучшения добычи в Африке и России.

По ожиданиям Норникеля, утилизация палладия, платины и родия по итогам 2022 г. вырастет на 6% до 3,1 млн унц., на 9% до 1,8 млн унц. и на 7% г/г до 0,3 млн унц., соответственно.

Ожидается профицит на рынке платины и небольшой дефицит на рынке родия и палладия

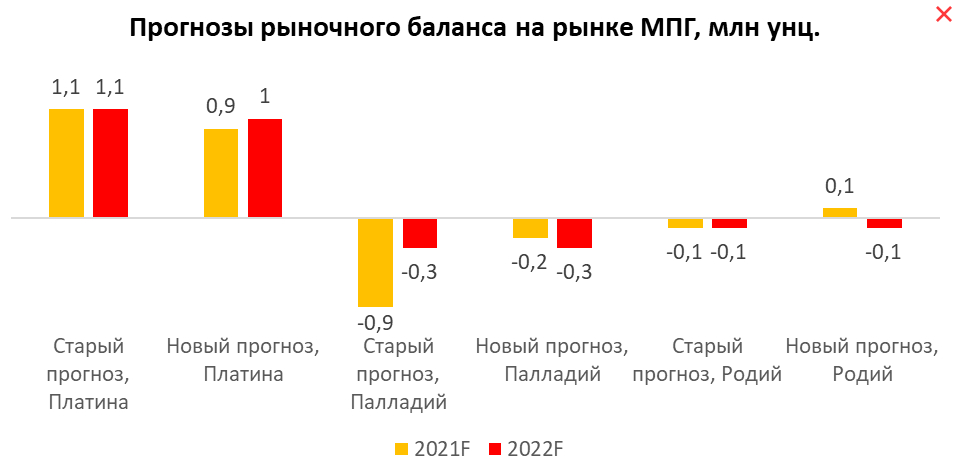

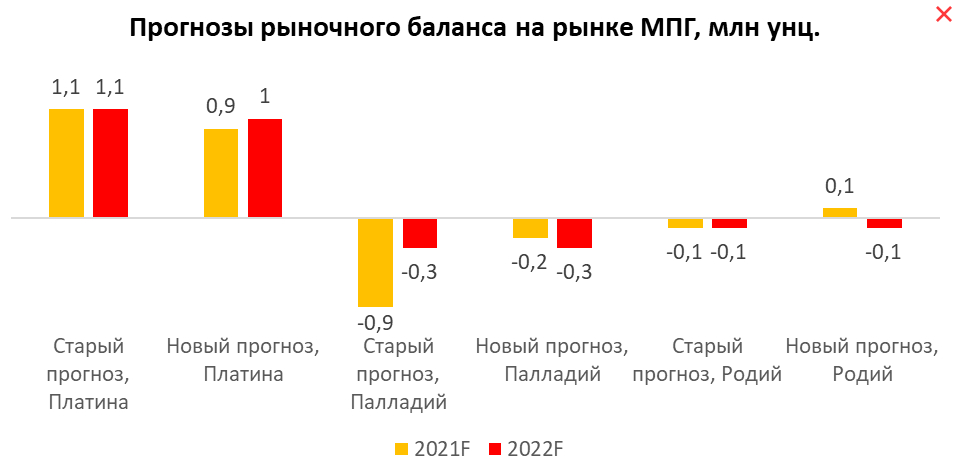

В результате более сильного снижения продаж автомобилей, чем ожидалось ранее, Норникель понизил прогноз рыночного баланса по палладию с -0,9 до -0,2 млн унц по итогам 2021 г. В 2022 г. прогнозируется небольшое увеличение дефицита до -0,3 млн унц. на фоне восстановления автомобильного рынка.

Норникель незначительно понизил прогноз баланса рынка платины с 1,1 до 0,9 млн унц. по итогам 2021 г. и с 1,1 до 1,0 млн унц по итогам 2022 г. Отметим, что большая часть профицита, по словам Норникеля, уйдет в инвестиционный спрос.

При более низком спросе со стороны автопроизводителей и увеличении предложения очищенных металлов из Южной Африки ожидается, что в этом году рынок родия вырастет до профицита в размере ~50 тыс. унц. а дефицит вернется в 2022 г. и составит ~60 тыс. унц.

Мы ожидаем умеренную динамику цен МПГ в среднесрочной перспективе

Норникель отметил, что в последние месяцы была бурная реакция рынка металлов платиновой группы на снижение производства автомобилей. Компания считает, что металлы платиновой группы находятся в зоне перепроданости и, вероятно, немного подрастут.

Мы сохраняем наш прежний взгляд на металлы платиновой группы в среднесрочной перспективе: 2’000 $/унц на палладий, 1’000 $/унц. на платину и 14’000–15’000 $/унц. на родий.

В этой статье поговорим о:

спросе и предложении МПГ;

рыночном балансе МПГ;

нашем прогнозе цен на МПГ.

Спрос на металлы платиновой группы снижается из-за снижения продаж автомобилей

Автомобильная отрасль

Дефицит полупроводников оказался более серьезным, чем ожидалось ранее. Компания понизила свой прогноз по продажам автомобилей и ожидает, что продажи составят 77 млн шт. (+2,6% г/г). по итогам 2021 г. и 85 млн шт. (+10,4% г/г) по итогам 2022 г. Дефицит чипов, по версии Норникеля (MCX:GMKN), обойдется отрасли в размере 8 млн нереализованных автомобилей. Норникель ожидает, что проблема с дефицитом чипов разрешится в конце 2 полугодия 2022 г., в результате этого производство автомобилей к 2023 г. может достигнуть 93-95 млн шт. (+10,6% г/г).

В связи с корректировкой прогнозов по продажам, Норникель ожидает, что спрос на палладий, платину и родий со стороны автоиндустрии снизится с 9,1 млн унц., 2,7 млн унц. и 1,0 млн унц. до 8,2 млн унц., 2,5 млн унц. и 0,9 млн унц. соответственно в 2021 г. В 2022 г. Норникель ожидает, что спрос со стороны автоиндустрии будет составлять 8,9 млн унц. на палладий (+8% г/г), 2,7 млн унц. (7% г/г) на платину и 0,9 млн унц. на родий (+8% г/г).

Нефтехимия

Спрос на палладий со стороны химической отрасли оставался устойчивым и составил ~0,6 млн. унц. ( +9% г/г) в 2021 г. Основной драйвер роста — расширение химических мощностей в Китае.

В то же время спрос на платину со стороны химической отрасли вернулся на доковидный уровень и составил ~0,7 млн унц. (+8% г/г).

А спрос на платину со стороны нефтехимической отрасли увеличился на 28% г/г и составил 0,2 млн унц. по итогам 2021 г. Однако в следующем году ожидается снижение использования платины в нефтехимической отрасли на 11% г/г, так как ожидается более медленное расширение производственных мощностей.

Стекольная промышленность

Спрос на платину со стороны стекольной промышленности, по версии Норникеля, вырастет на 23% г/г в 2021 г. и составит ~0,5 млн унц., благодаря новым мощностям по производству стекла для ЖК-панелей в Китае и замене родия платиной. Последние коммерческие решения содержат только 5% родий и 95% платины, в то время как ранее родий занимал ~20% доли.

Норникель ожидает снижения спроса на платину до ~0,4 млн унц. в 2021 г. из-за запуска меньшего числа новых мощностей по производству стекла.

Электроника

Несмотря на более высокий процент людей, которые работают из дома, пандемия оказала негативное влияние на спрос на электронику в первую очередь из-за низкого спроса со стороны автомобильной индустрии. Норникель ждет, что спрос на палладий в электронике в 2021-22 гг. останется на уровне прошлого года и составит ~0,6 млн унц.

Спрос на платину снизился на 4% г/г и составил ~0,2 млн унц. из-за ограничений, связанных с ковидом.

Медицина

Спрос на палладий в медицинской отрасли снизился на 5% г/г до 0,2 млн унц., так как высокие цены на палладий создают стимул использовать альтернативные металлы (золото, керамику и др.) для экономии.

Платина используется в основном при производстве противораковых препаратов и медицинских устройств, а также в фармацевтических катализаторах. Норникель ожидает роста потребления платины на 7% г/г до 0,2 млн унц. на фоне восстановления нормального уровня медицинский услуг. Также компания ожидает, что положительный тренд сохранится и рост составит 2% г/г по итогам 2022 г.

Украшения и ритейл

Второй по важности сектор для платины после автоиндустрии — ювелирная отрасль. Норникель ожидает роста потребления платины со стороны ювелирной отрасли на 8% г/г до 1,8 млн унц.

Спрос на палладий увеличился на 50% г/г в 2021 г. до 0,13 млн унц. Однако в связи с высокими ценами на палладий Норникель не ожидает сильного роста спроса в последующие годы.

Розничные вложения в платиновые слитки и монеты, по ожиданиям Норникеля, снизятся на 38% г/г до 0,36 млн унц. в 2021 г. Такой результат близок к многолетним средним значениям. Ожидается, что уровень продаж слитков и монет сохранится на текущем уровне в среднесрочной перспективе, если не будет значительных колебаний цен.

Предложение после пандемии восстанавливается

В 2021 г. мировые поставки металлов платиновой группы испытали заметный рост из-за восстановления после ковида, поскольку ранее закрытые шахты восстановили свою деятельность. В дополнение к этому, доп. поставки МПГ были связаны с переработкой запасов незавершенного производства в Южной Африке, добытых в 2020 г.

Ожидается, что рост первично очищенных МПГ в 2021 г. увеличится на 8% г/г до 6,8 млн унц. на палладий, на 32% г/г до 6,4 млн унц. на платину и на 41% г/г до 0,8 млн унц. на родий, достигнув при этом уровня производства 2019 года.

Однако Норникель по итогам 2021 г. ожидает снижение вторичной переработки МПГ на 6% до 2,9 млн унц. на палладий, на 5% до 1,6 млн унц. на платину и на 5% до 0,3 млн унц. на родий. Снижение обусловлено более низкими показателями сбора лома, чем в прошлом году.

По итогам 2022 года Норникель ожидает снижения производства первичных платины и родия на -1% г/г и 6% г/г до 6,4 млн унц. и 0,7 млн унц соответственно. А палладий, вероятно, вырастет на 5% г/г до 7,1 млн унц. за счет улучшения добычи в Африке и России.

По ожиданиям Норникеля, утилизация палладия, платины и родия по итогам 2022 г. вырастет на 6% до 3,1 млн унц., на 9% до 1,8 млн унц. и на 7% г/г до 0,3 млн унц., соответственно.

Ожидается профицит на рынке платины и небольшой дефицит на рынке родия и палладия

В результате более сильного снижения продаж автомобилей, чем ожидалось ранее, Норникель понизил прогноз рыночного баланса по палладию с -0,9 до -0,2 млн унц по итогам 2021 г. В 2022 г. прогнозируется небольшое увеличение дефицита до -0,3 млн унц. на фоне восстановления автомобильного рынка.

Норникель незначительно понизил прогноз баланса рынка платины с 1,1 до 0,9 млн унц. по итогам 2021 г. и с 1,1 до 1,0 млн унц по итогам 2022 г. Отметим, что большая часть профицита, по словам Норникеля, уйдет в инвестиционный спрос.

При более низком спросе со стороны автопроизводителей и увеличении предложения очищенных металлов из Южной Африки ожидается, что в этом году рынок родия вырастет до профицита в размере ~50 тыс. унц. а дефицит вернется в 2022 г. и составит ~60 тыс. унц.

Мы ожидаем умеренную динамику цен МПГ в среднесрочной перспективе

Норникель отметил, что в последние месяцы была бурная реакция рынка металлов платиновой группы на снижение производства автомобилей. Компания считает, что металлы платиновой группы находятся в зоне перепроданости и, вероятно, немного подрастут.

Мы сохраняем наш прежний взгляд на металлы платиновой группы в среднесрочной перспективе: 2’000 $/унц на палладий, 1’000 $/унц. на платину и 14’000–15’000 $/унц. на родий.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба