Сегодня у нас очень спекулятивная идея: взять акции аргентинской ИТ-компании Globant (NYSE: GLOB), чтобы заработать на их отскоке после падения.

Потенциал роста и срок действия: 16% за 14 месяцев; 32% за 3 года; 11% в год на протяжении 15 лет.

Почему акции могут вырасти: недавно они упали, но перспективы компании очень радужные.

Как действуем: берем акции по 266,18 $.

При создании материала использовались источники, недоступные пользователям из РФ. Надеемся, вы знаете, что делать.

На чем компания зарабатывает

Это аргентинская ИТ-компания, но зарегистрирована она в Люксембурге. Ее годовой отчет богат на технические подробности. Но если вкратце, то компания оказывает следующие услуги в сфере ИТ предприятиям:

Консультирование.

Аутсорсинг функций ИТ-департаментов.

Разработка программных решений.

Иные цифровые услуги.

К сожалению, данных о делении выручки по сегментам компания не дает.

Выручка компании по типам клиентов:

Банки, финансы и страхование — 23,8%.

Медиа и развлечения — 23%.

Потребительский сектор, розница и производство — 13%.

Профессиональные услуги — 12,7%.

Технологии и коммуникации — 11,9%.

Путешествия и гостеприимство — 8,3%.

Здравоохранение — 6,6%.

Другое — 0,7%.

Выручка компании по странам и регионам:

Северная Америка — 70,5%, США дают 68,6% всей выручки компании.

Европа — 7,6%.

Азия — 1%.

Латинская Америка — 20,9%.

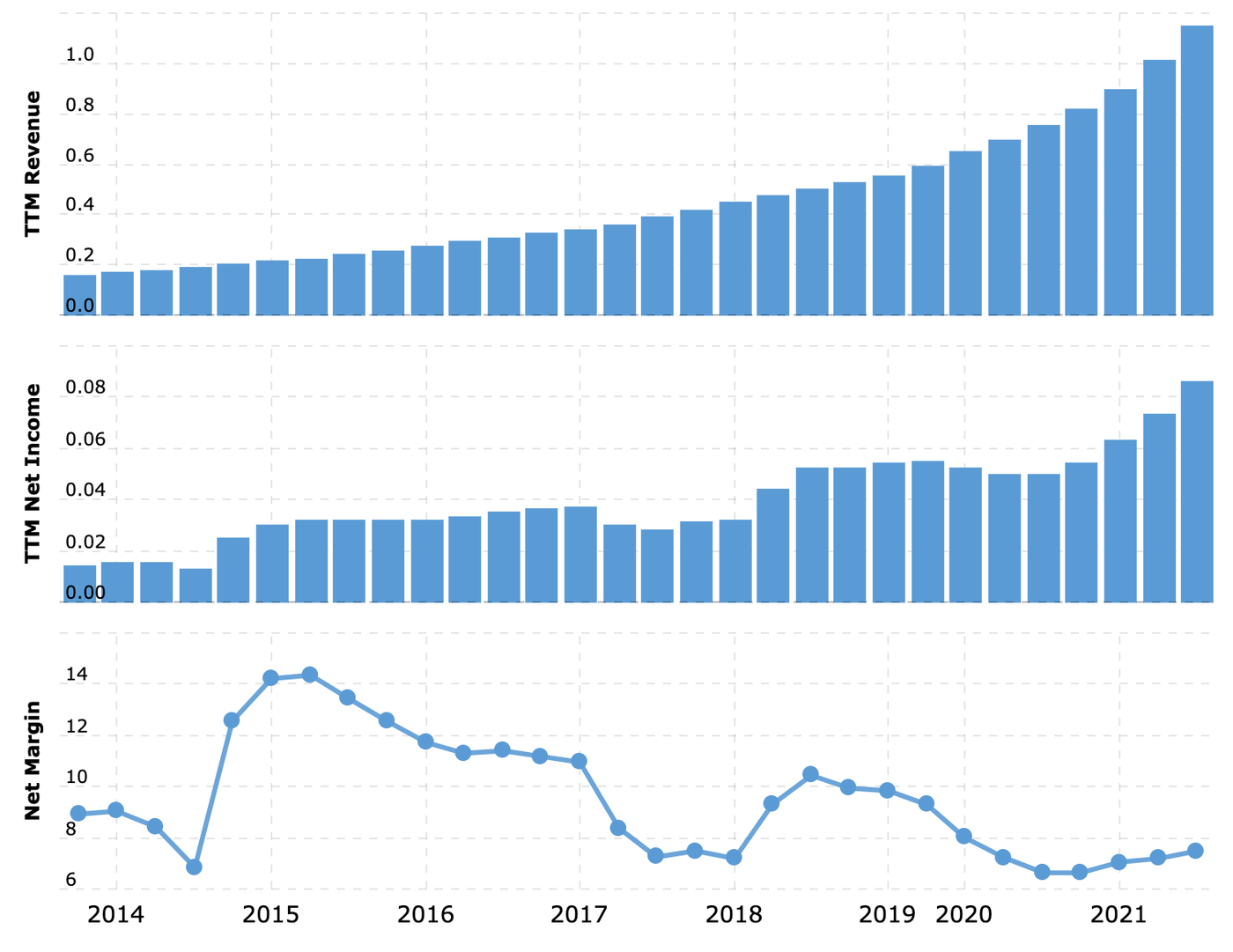

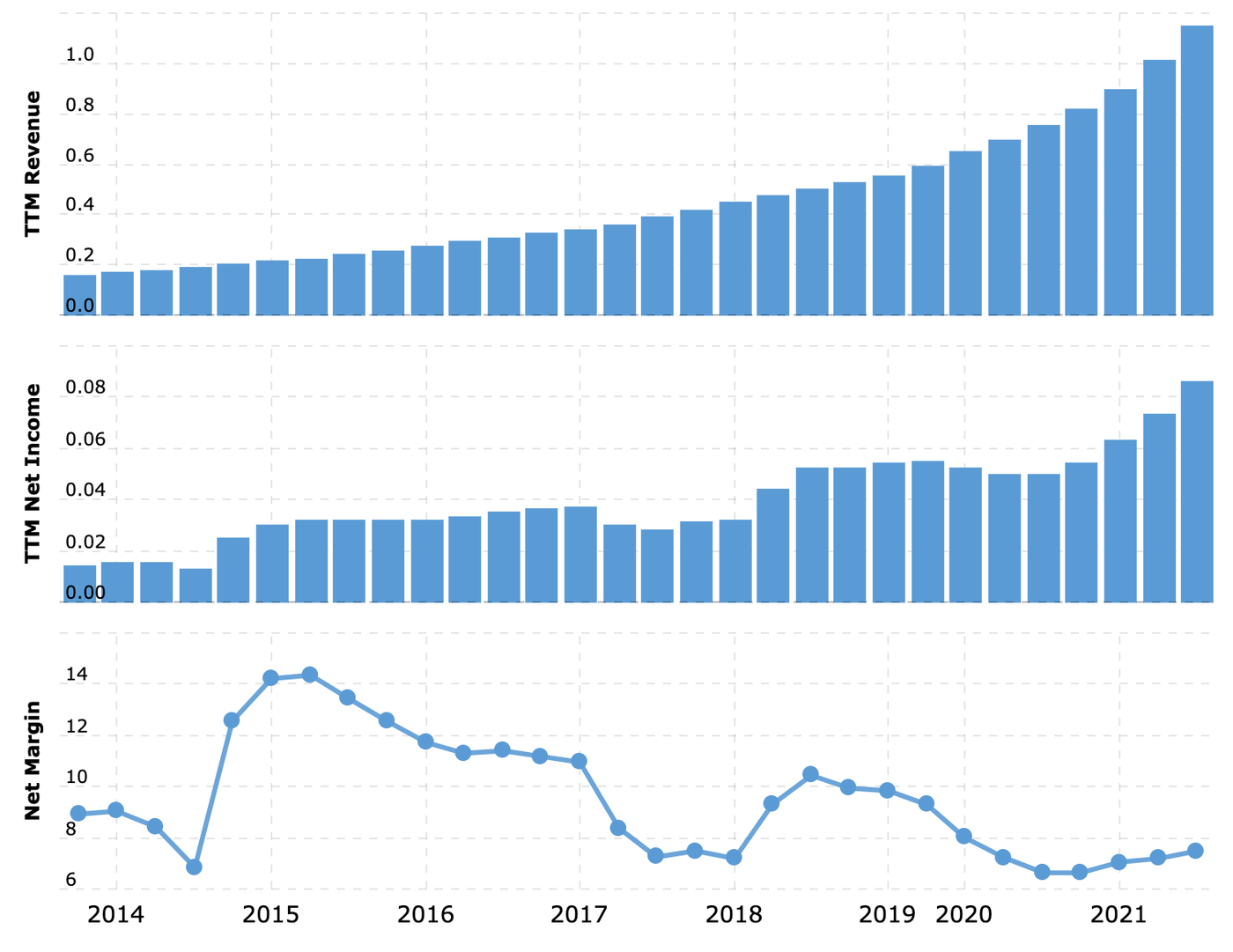

Выручка и прибыль за последние 12 месяцев в миллиардах долларов, итоговая маржа в процентах от выручки. Источник: Macrotrends

Аргументы в пользу компании

Упало. В этом году акции компании упали с исторического максимума 354 $ в ноябре до 266,54 $. Думаю, с учетом позитивных моментов мы можем рассчитывать на отскок этих акций после столь сильного падения.

Успешный успех. Как и в случае Cognizant, Globant будет играть на руку тренд на цифровизацию бизнесов, а также развитие айтишных кормушек вроде искусственного интеллекта, интернета вещей и прочих технарских штук.

Также Globant помогает дефицит рабочих рук в США и Европе. Как мы убедились на примере Tyson Foods, компании выбирают в таких условиях автоматизацию, что по умолчанию генерирует спрос на услуги компаний вроде Globant, которые смогут проконсультировать заказчика по проекту и помочь с его внедрением и дальнейшим техобслуживанием.

Так что как краткосрочная, так и долгосрочная перспектива у Globant выглядит радужно.

Экономика должна быть экономной. Из 16 251 сотрудника компании основная масса располагается в развивающихся странах:

Аргентина — 4792;

Колумбия — 3801;

Мексика — 1979;

Индия — 1815;

Чили — 830;

Уругвай — 689;

Перу — 687;

Бразилия — 460.

Учитывая, что свыше 3/4 контрактов компании в долларах, а львиная доля заказчиков и проектов у нее в развивающихся странах, Globant успешно справляется с неизбежным ростом расходов на услуги ИТ-специалистов, при необходимости платя им больше в местных валютах. Местные деньги не так устойчивы, как американский доллар, поэтому повышение ставки происходит без ущерба для отчетности компании. Думаю, чем более дорогим становится труд программистов в развитых странах, тем более очевидным будет конкурентное преимущество Globant.

Чистая отчетность. Денег на счетах компании достаточно для того, чтобы закрыть все ее срочные задолженности, а суммы задолженностей ее контрагентов будет более чем достаточно, чтобы закрыть долгосрочные долги. Это очень важный момент, поскольку после поднятия ставок и подорожания займов инвесторы будут с опаской смотреть на эмитентов с большими долгами.

Могут купить. Компания достаточно привлекательна, чтобы ее купил кто-то из более крупных конкурентов вроде EPAM, Accenture или Cognizant. В абсолютных цифрах она стоит не так уж и дорого со своей капитализацией в 11 млрд долларов, что делает ее покупку не самым неподъемным делом, особенно на фоне крупных слияний и поглощений последнего времени.

Что может помешать

Концентрация. Согласно годовому отчету, 10 крупнейших клиентов компании дают ей 42,2% выручки. Крупнейший из них — подразделение парков Disney — дает 11% выручки Globant. Сама по себе ситуация, когда есть крупные заказчики, выглядит не очень хорошо: пересмотр отношений с кем-то из них может сказаться на отчетности Globant.

Тот факт, что Globant сильно зависит от ситуации с парками развлечений Disney — а это подразделение Disney из-за пандемии находится не в лучшем состоянии, — меня беспокоит еще больше: если Disney начнет массовые закрытия парков, то это может повлиять на объем ее заказов для Globant.

Дорого. У компании P / S — 10,13, а P / E — 129,58 — так что выглядит она ощутимо дороже своих конкурентов. В связи с этим акции может трясти.

Ну вы поняли. Учитывая то, что компания базируется в развивающихся странах, тут есть ряд рисков.

Во-первых, есть риски мошенничества и обмана акционеров: может быть, в отчетности нам рассказывают не все. Например, преувеличивают темпы роста выручки или преуменьшают объем задолженностей.

Во-вторых, велики риски роста нестабильности в странах, где располагается львиная доля работников компании, — что может также сказаться на ее операциях.

Могут купить. В рамках расширения бизнеса компания может начать покупать разные стартапы, что, конечно, плохо отразится на ее бухгалтерии: стартапы нынче стоят очень дорого.

Что в итоге

Акции можно взять сейчас по 266,18 $. А дальше есть 3 варианта действий:

ждать роста до 310 $. Думаю, этого уровня мы сможем достигнуть за следующие 14 месяцев;

ждать возврата акций к 354 $. Здесь, вероятно, лучше рассчитывать на 3 года ожидания;

держать акции следующие 15 лет, чтобы дождаться превращения компании в новую Accenture.

Но все же держите в уме, что идея эта волатильная из-за высокой стоимости акций компании.

Потенциал роста и срок действия: 16% за 14 месяцев; 32% за 3 года; 11% в год на протяжении 15 лет.

Почему акции могут вырасти: недавно они упали, но перспективы компании очень радужные.

Как действуем: берем акции по 266,18 $.

При создании материала использовались источники, недоступные пользователям из РФ. Надеемся, вы знаете, что делать.

На чем компания зарабатывает

Это аргентинская ИТ-компания, но зарегистрирована она в Люксембурге. Ее годовой отчет богат на технические подробности. Но если вкратце, то компания оказывает следующие услуги в сфере ИТ предприятиям:

Консультирование.

Аутсорсинг функций ИТ-департаментов.

Разработка программных решений.

Иные цифровые услуги.

К сожалению, данных о делении выручки по сегментам компания не дает.

Выручка компании по типам клиентов:

Банки, финансы и страхование — 23,8%.

Медиа и развлечения — 23%.

Потребительский сектор, розница и производство — 13%.

Профессиональные услуги — 12,7%.

Технологии и коммуникации — 11,9%.

Путешествия и гостеприимство — 8,3%.

Здравоохранение — 6,6%.

Другое — 0,7%.

Выручка компании по странам и регионам:

Северная Америка — 70,5%, США дают 68,6% всей выручки компании.

Европа — 7,6%.

Азия — 1%.

Латинская Америка — 20,9%.

Выручка и прибыль за последние 12 месяцев в миллиардах долларов, итоговая маржа в процентах от выручки. Источник: Macrotrends

Аргументы в пользу компании

Упало. В этом году акции компании упали с исторического максимума 354 $ в ноябре до 266,54 $. Думаю, с учетом позитивных моментов мы можем рассчитывать на отскок этих акций после столь сильного падения.

Успешный успех. Как и в случае Cognizant, Globant будет играть на руку тренд на цифровизацию бизнесов, а также развитие айтишных кормушек вроде искусственного интеллекта, интернета вещей и прочих технарских штук.

Также Globant помогает дефицит рабочих рук в США и Европе. Как мы убедились на примере Tyson Foods, компании выбирают в таких условиях автоматизацию, что по умолчанию генерирует спрос на услуги компаний вроде Globant, которые смогут проконсультировать заказчика по проекту и помочь с его внедрением и дальнейшим техобслуживанием.

Так что как краткосрочная, так и долгосрочная перспектива у Globant выглядит радужно.

Экономика должна быть экономной. Из 16 251 сотрудника компании основная масса располагается в развивающихся странах:

Аргентина — 4792;

Колумбия — 3801;

Мексика — 1979;

Индия — 1815;

Чили — 830;

Уругвай — 689;

Перу — 687;

Бразилия — 460.

Учитывая, что свыше 3/4 контрактов компании в долларах, а львиная доля заказчиков и проектов у нее в развивающихся странах, Globant успешно справляется с неизбежным ростом расходов на услуги ИТ-специалистов, при необходимости платя им больше в местных валютах. Местные деньги не так устойчивы, как американский доллар, поэтому повышение ставки происходит без ущерба для отчетности компании. Думаю, чем более дорогим становится труд программистов в развитых странах, тем более очевидным будет конкурентное преимущество Globant.

Чистая отчетность. Денег на счетах компании достаточно для того, чтобы закрыть все ее срочные задолженности, а суммы задолженностей ее контрагентов будет более чем достаточно, чтобы закрыть долгосрочные долги. Это очень важный момент, поскольку после поднятия ставок и подорожания займов инвесторы будут с опаской смотреть на эмитентов с большими долгами.

Могут купить. Компания достаточно привлекательна, чтобы ее купил кто-то из более крупных конкурентов вроде EPAM, Accenture или Cognizant. В абсолютных цифрах она стоит не так уж и дорого со своей капитализацией в 11 млрд долларов, что делает ее покупку не самым неподъемным делом, особенно на фоне крупных слияний и поглощений последнего времени.

Что может помешать

Концентрация. Согласно годовому отчету, 10 крупнейших клиентов компании дают ей 42,2% выручки. Крупнейший из них — подразделение парков Disney — дает 11% выручки Globant. Сама по себе ситуация, когда есть крупные заказчики, выглядит не очень хорошо: пересмотр отношений с кем-то из них может сказаться на отчетности Globant.

Тот факт, что Globant сильно зависит от ситуации с парками развлечений Disney — а это подразделение Disney из-за пандемии находится не в лучшем состоянии, — меня беспокоит еще больше: если Disney начнет массовые закрытия парков, то это может повлиять на объем ее заказов для Globant.

Дорого. У компании P / S — 10,13, а P / E — 129,58 — так что выглядит она ощутимо дороже своих конкурентов. В связи с этим акции может трясти.

Ну вы поняли. Учитывая то, что компания базируется в развивающихся странах, тут есть ряд рисков.

Во-первых, есть риски мошенничества и обмана акционеров: может быть, в отчетности нам рассказывают не все. Например, преувеличивают темпы роста выручки или преуменьшают объем задолженностей.

Во-вторых, велики риски роста нестабильности в странах, где располагается львиная доля работников компании, — что может также сказаться на ее операциях.

Могут купить. В рамках расширения бизнеса компания может начать покупать разные стартапы, что, конечно, плохо отразится на ее бухгалтерии: стартапы нынче стоят очень дорого.

Что в итоге

Акции можно взять сейчас по 266,18 $. А дальше есть 3 варианта действий:

ждать роста до 310 $. Думаю, этого уровня мы сможем достигнуть за следующие 14 месяцев;

ждать возврата акций к 354 $. Здесь, вероятно, лучше рассчитывать на 3 года ожидания;

держать акции следующие 15 лет, чтобы дождаться превращения компании в новую Accenture.

Но все же держите в уме, что идея эта волатильная из-за высокой стоимости акций компании.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба