▫️Капитализация: 302,4 млрд

▫️Выручка TTM: 60,2 млрд

▫️EBITDA: 11,7 млрд

▫️Прибыль TTM: 3,23 млрд

▫️fwd P/E 2021: >25

▫️P/B: 27

▫️fwd дивиденд 2021: 3%

👉ГК «Самолет» – один из крупнейших федеральных девелоперов. Входит в ТОП-5 застройщиков России по объему текущего строительства.

👉У ГК самолет гибкая дивидендная политика.

При соотношении чистый долг/скорр. EBITDA <1,0x на выплату дивидендов будет направлено не менее 50% чистой прибыли предыдущего финансового периода по МСФО.

При показателе 1,0х≤ чистый долг/скорр. EBITDA ≤2,0х – не менее 33%.

При этом при любой долговой нагрузке сумма дивидендов составит не менее 5 млрд. руб.

✅Компания показывает стабильный рост.

Выручка в 1п2021 выросла на 47% г/г до 33,2 млрд руб.

При этом прибыль выросла сразу в 4,6 раз до 3,2 млрд руб.

👉Основные сегменты выручки: ▫️Реализация недвижимости 96% ▫️Сервис и ЖКХ 3% ▫️Строительные услуги <1% ▫️Прочие услуги <1%

✅Группа активно диверсифицирует бизнес за счет развития управляющей компании, а также запуска новых сервисов, таких, как маркетплейс мебели. По расчетам компании, в 2022 году оборот маркетплейса составит 0,5 млрд рублей, а к 2024-му — вырастет до 2 млрд. Однако на сегодня суммарно ЖКХ и прочие сервисы приносят компании менее 4% выручки.

✅По актуальной стратегии компания планирует к 2026г иметь 200 млн. кв. м. в управлении, во многом за счет скупок других управляющих компаний. Сейчас у компании 52 млн. кв. м. Это может ударить по FCF, особенно на фоне замедления ипотечного бума.

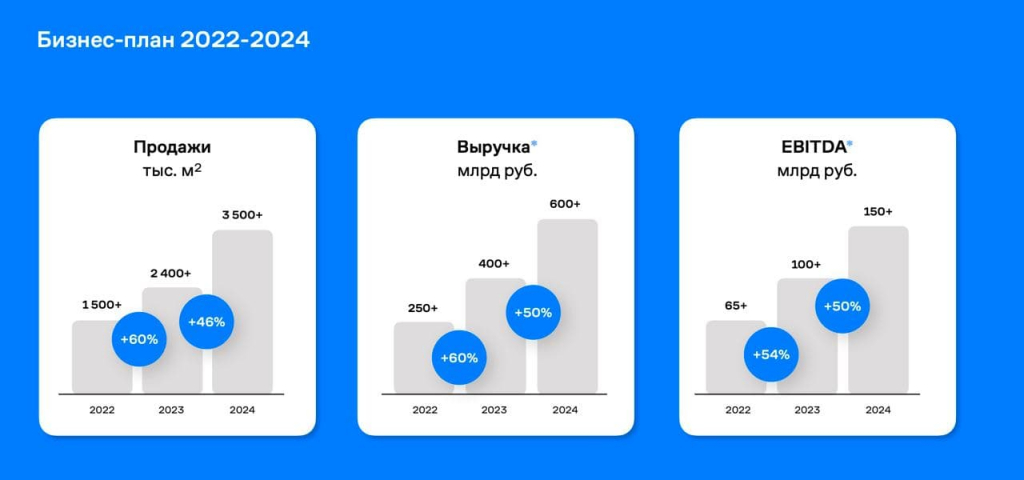

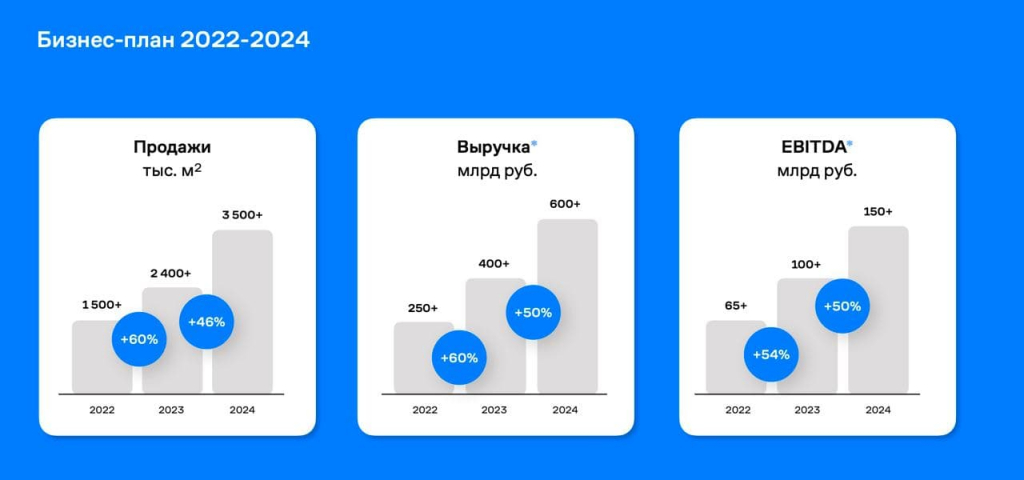

✅За счет роста цифрового бизнеса и УК, компания планирует увеличитьвыручку до 600 млрд к 2026 году. Планы амбициозные, однако при их исполнении fwd P/S 2026 = 0,5, fwd P/E 2026 при увеличении маржинальности до 10% равен 5. Но стоит признать, что пока реального плана по достижению целевых показателей не представлено.

❌С1 июля сократилась программа льготной ипотеки. При том растут ставки. За год КС ЦБ выроста с 4,2 до 8,5. Отчет об операционной деятельности за 3й квартал показывает, что число ипотеках в новых сделках уже начало сокращаться с 79%, до 77%. Именно ипотека простимулировала резкий рост выручки в 2020-1п2021 года. Есть риски снижения финансовых результатов в ближайшее время.

❌Рост ставок давит и на долговую нагрузку. Часть долга компании в плавающих ставок с ограниченными возможностями для хеджирования. Это очень серьезные риски при снижении спроса и дивидендах, превышающих суммарную прибыль.

❌У компании низкая рентабельность. Чистая рентабельность = 5-6%, ROA = 3,4%. Это крайне низкие показатели, которые будут давить на развитие бизнеса.

❌Компания сильно переоценена по всем мультипликаторам. P/B: 27, fwd P/E 2021: >25. Все перспективы очень долгосрочные, а потенциала роста акций практически нет, даже если все планы реализуются.

Вывод: Самолет — стабильный бизнес, пытающийся превратиться в полноценную экосистему недвижимости. Но текущая ситуация на рынке и внутри группы, может замедлить рост компании, особенно с учетом долга.

📉Считаю, что компания стоит довольно дорого и ее адекватная цена ниже 3000 рублей.

▫️Выручка TTM: 60,2 млрд

▫️EBITDA: 11,7 млрд

▫️Прибыль TTM: 3,23 млрд

▫️fwd P/E 2021: >25

▫️P/B: 27

▫️fwd дивиденд 2021: 3%

👉ГК «Самолет» – один из крупнейших федеральных девелоперов. Входит в ТОП-5 застройщиков России по объему текущего строительства.

👉У ГК самолет гибкая дивидендная политика.

При соотношении чистый долг/скорр. EBITDA <1,0x на выплату дивидендов будет направлено не менее 50% чистой прибыли предыдущего финансового периода по МСФО.

При показателе 1,0х≤ чистый долг/скорр. EBITDA ≤2,0х – не менее 33%.

При этом при любой долговой нагрузке сумма дивидендов составит не менее 5 млрд. руб.

✅Компания показывает стабильный рост.

Выручка в 1п2021 выросла на 47% г/г до 33,2 млрд руб.

При этом прибыль выросла сразу в 4,6 раз до 3,2 млрд руб.

👉Основные сегменты выручки: ▫️Реализация недвижимости 96% ▫️Сервис и ЖКХ 3% ▫️Строительные услуги <1% ▫️Прочие услуги <1%

✅Группа активно диверсифицирует бизнес за счет развития управляющей компании, а также запуска новых сервисов, таких, как маркетплейс мебели. По расчетам компании, в 2022 году оборот маркетплейса составит 0,5 млрд рублей, а к 2024-му — вырастет до 2 млрд. Однако на сегодня суммарно ЖКХ и прочие сервисы приносят компании менее 4% выручки.

✅По актуальной стратегии компания планирует к 2026г иметь 200 млн. кв. м. в управлении, во многом за счет скупок других управляющих компаний. Сейчас у компании 52 млн. кв. м. Это может ударить по FCF, особенно на фоне замедления ипотечного бума.

✅За счет роста цифрового бизнеса и УК, компания планирует увеличитьвыручку до 600 млрд к 2026 году. Планы амбициозные, однако при их исполнении fwd P/S 2026 = 0,5, fwd P/E 2026 при увеличении маржинальности до 10% равен 5. Но стоит признать, что пока реального плана по достижению целевых показателей не представлено.

❌С1 июля сократилась программа льготной ипотеки. При том растут ставки. За год КС ЦБ выроста с 4,2 до 8,5. Отчет об операционной деятельности за 3й квартал показывает, что число ипотеках в новых сделках уже начало сокращаться с 79%, до 77%. Именно ипотека простимулировала резкий рост выручки в 2020-1п2021 года. Есть риски снижения финансовых результатов в ближайшее время.

❌Рост ставок давит и на долговую нагрузку. Часть долга компании в плавающих ставок с ограниченными возможностями для хеджирования. Это очень серьезные риски при снижении спроса и дивидендах, превышающих суммарную прибыль.

❌У компании низкая рентабельность. Чистая рентабельность = 5-6%, ROA = 3,4%. Это крайне низкие показатели, которые будут давить на развитие бизнеса.

❌Компания сильно переоценена по всем мультипликаторам. P/B: 27, fwd P/E 2021: >25. Все перспективы очень долгосрочные, а потенциала роста акций практически нет, даже если все планы реализуются.

Вывод: Самолет — стабильный бизнес, пытающийся превратиться в полноценную экосистему недвижимости. Но текущая ситуация на рынке и внутри группы, может замедлить рост компании, особенно с учетом долга.

📉Считаю, что компания стоит довольно дорого и ее адекватная цена ниже 3000 рублей.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба