Федеральная резервная система намерена ускорить процедуру ужесточения денежно-кредитной политики и провести три раунда повышения ставки в 2022 году. В то же время штамм «омикрон» продолжает ухудшать эпидемиологическую обстановку во многих странах мира.

В результате Нидерланды были вынуждены ввести жесткий карантин, и Великобритания может последовать их примеру (по крайней мере, путем частичного локдауна). Правительства также закрывают границы или ужесточают процедуру их прохождения.

Можно сказать, что декабрь оказался непростым месяцем для инвесторов. Уолл-стрит пристально следит за индексом волатильности от CBOE (VIX), который является «эталоном» для фондового рынка США. Ранее в этом месяце VIX перевалил за отметку 30 впервые с февраля.

Участники рынка находятся в поисках инструментов, которые помогут защитить их портфели акций от возможной коррекции. Одним из них может стать биржевой продукт iPath® Series B S&P 500® VIX Short-Term Futures™ ETN (NYSE:VXX), который призван следовать за дневной динамикой краткосрочных фьючерсов на VIX.

Сегодняшняя статья посвящена двум биржевым фондам (ETF), которые отличаются невысокой волатильностью.

1. Fidelity Low Volatility Factor ETF

Стоимость: $50,83;

Годовой диапазон торгов: $41,22–51,91;

Дивидендная доходность: 1,14%;

Издержки инвестирования: 0,29%.

Fidelity® Low Volatility Factor ETF (NYSE:FDLO) инвестирует в американские компании с большой и средней капитализацией, которые демонстрируют меньшую волатильность, чем фондовый рынок в целом. Фонд дебютировал в сентябре 2016 года.

Портфель FDLO состоит из бумаг 130 компонентов индекса Fidelity US Low Volatility Factor TR USD. В десятке крупнейших вложений сосредоточено около четверти средств, составляющих 480,4 миллиона долларов.

Львиная доля капитала (27,63%) вложена в информационные технологии (ИТ). На здравоохранение приходится 13,07%, потребительский сектор —12,12%, а на финансовые компании — 11,97%.

Список вложений возглавляют технологические гиганты Microsoft (NASDAQ:MSFT), Alphabet (NASDAQ:GOOGL; GOOG) и Amazon (NASDAQ:AMZN); консалтинговая группа Accenture (NYSE:ACN); входящая в состав Dow 30 UnitedHealth Group (NYSE:UNH); и гигант розничной торговли Home Depot (NYSE:HD).

За последние 52 недели фонд прибавил 19,4% и достиг рекордного максимума буквально на днях. Скользящие коэффициенты P/E и P/B составляют 27,22x и 5,22x. Заинтересованные читатели могут подождать возможной просадки к $47,5.

Стоит отметить, что в сегменте низковолатильных ETF у FDLO есть ряд конкурентов:

Invesco S&P 500® High Dividend Low Volatility ETF (NYSE:SPHD);

Invesco S&P 500® Low Volatility ETF (NYSE:SPLV);

iShares MSCI USA Min Vol Factor ETF (NYSE:USMV);

SPDR® SSGA US Large Cap Low Volatility Index ETF (NYSE:LGLV).

Данные инструменты могут подготовить долгосрочные портфели к возможному всплеску волатильности и поэтому заслуживают внимания иныесторов.

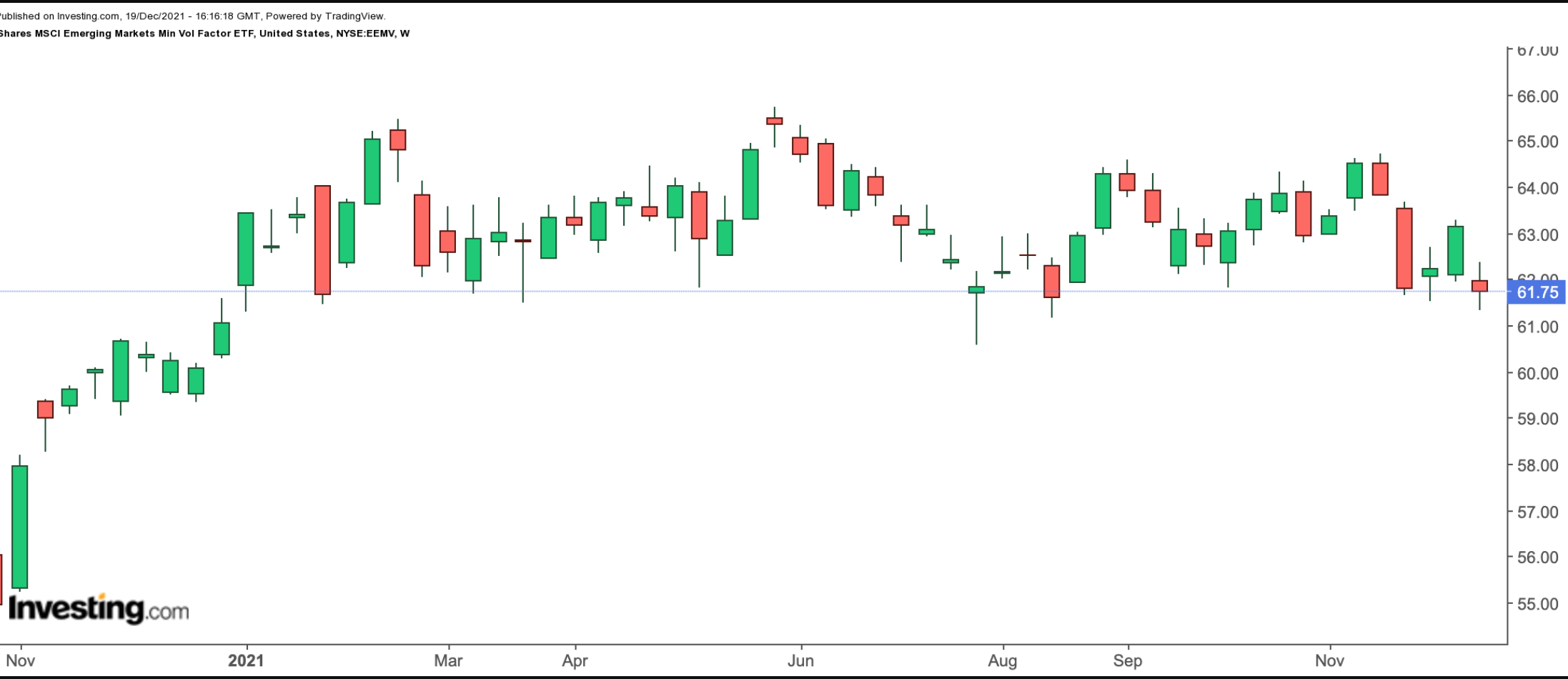

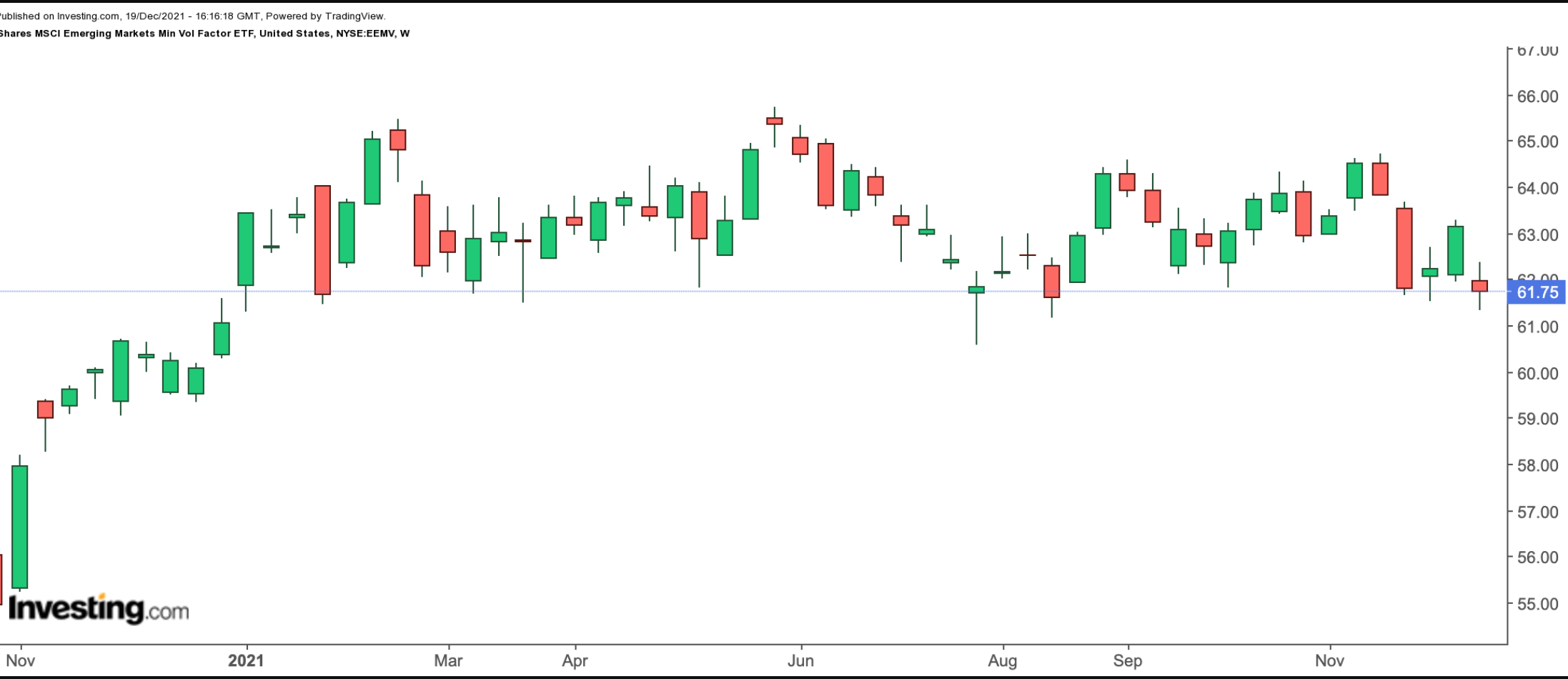

2. iShares MSCI Emerging Markets (NYSE:EEM) Min Vol Factor ETF

Стоимость: $61,75;

Годовой диапазон торгов: $59,35–65,74;

Дивидендная доходность: 2,18%;

Издержки инвестирования: 0,25%.

Второй фонд переносит нас на развивающиеся рынки. iShares MSCI Emerging Markets Min Vol Factor ETF (NYSE:EEMV) сделал акцент на низковолатильных бумагах предприятий развивающихся экономик. Листинг фонда состоялся в октябре 2011 года.

EEMV собран из 322 компонентов индекса MSCI Emerging Markets Minimum Volatility. В десятку крупнейших бумаг вложено 15% средств, составляющих 3,7 миллиарда долларов.

В разбивке по отраслям лидируют финансовые компании (21,52%), информационные технологии (16,61%), коммуникации (16,42%) и потребительский сектор (10,66%). Более 285 активов расположены в Китае. Следом идут компании Тайваня (17,19%), Индии (15,37%), Саудовской Аравии (8,84%) и Южной Кореи (7,73%).

Список вложений возглавляют Emirates Telecom (AD:ETISALAT), Taiwan Cooperative Financial Holding (TW:5880), Chunghwa Telecom (NYSE:CHT), Taiwan Semiconductor Manufacturing (NYSE:TSM) и First Financial Holding (TW:2892).

За последний год фонд набрал 2,5%, а рекордный максимум был зафиксирован в июне. Коэффициенты P/E и P/B составляют 19,61 и 2,26. Потенциальное снижение под отметку $60 повысит запас прочности долгосрочных позиций.

В результате Нидерланды были вынуждены ввести жесткий карантин, и Великобритания может последовать их примеру (по крайней мере, путем частичного локдауна). Правительства также закрывают границы или ужесточают процедуру их прохождения.

Можно сказать, что декабрь оказался непростым месяцем для инвесторов. Уолл-стрит пристально следит за индексом волатильности от CBOE (VIX), который является «эталоном» для фондового рынка США. Ранее в этом месяце VIX перевалил за отметку 30 впервые с февраля.

Участники рынка находятся в поисках инструментов, которые помогут защитить их портфели акций от возможной коррекции. Одним из них может стать биржевой продукт iPath® Series B S&P 500® VIX Short-Term Futures™ ETN (NYSE:VXX), который призван следовать за дневной динамикой краткосрочных фьючерсов на VIX.

Сегодняшняя статья посвящена двум биржевым фондам (ETF), которые отличаются невысокой волатильностью.

1. Fidelity Low Volatility Factor ETF

Стоимость: $50,83;

Годовой диапазон торгов: $41,22–51,91;

Дивидендная доходность: 1,14%;

Издержки инвестирования: 0,29%.

Fidelity® Low Volatility Factor ETF (NYSE:FDLO) инвестирует в американские компании с большой и средней капитализацией, которые демонстрируют меньшую волатильность, чем фондовый рынок в целом. Фонд дебютировал в сентябре 2016 года.

Портфель FDLO состоит из бумаг 130 компонентов индекса Fidelity US Low Volatility Factor TR USD. В десятке крупнейших вложений сосредоточено около четверти средств, составляющих 480,4 миллиона долларов.

Львиная доля капитала (27,63%) вложена в информационные технологии (ИТ). На здравоохранение приходится 13,07%, потребительский сектор —12,12%, а на финансовые компании — 11,97%.

Список вложений возглавляют технологические гиганты Microsoft (NASDAQ:MSFT), Alphabet (NASDAQ:GOOGL; GOOG) и Amazon (NASDAQ:AMZN); консалтинговая группа Accenture (NYSE:ACN); входящая в состав Dow 30 UnitedHealth Group (NYSE:UNH); и гигант розничной торговли Home Depot (NYSE:HD).

За последние 52 недели фонд прибавил 19,4% и достиг рекордного максимума буквально на днях. Скользящие коэффициенты P/E и P/B составляют 27,22x и 5,22x. Заинтересованные читатели могут подождать возможной просадки к $47,5.

Стоит отметить, что в сегменте низковолатильных ETF у FDLO есть ряд конкурентов:

Invesco S&P 500® High Dividend Low Volatility ETF (NYSE:SPHD);

Invesco S&P 500® Low Volatility ETF (NYSE:SPLV);

iShares MSCI USA Min Vol Factor ETF (NYSE:USMV);

SPDR® SSGA US Large Cap Low Volatility Index ETF (NYSE:LGLV).

Данные инструменты могут подготовить долгосрочные портфели к возможному всплеску волатильности и поэтому заслуживают внимания иныесторов.

2. iShares MSCI Emerging Markets (NYSE:EEM) Min Vol Factor ETF

Стоимость: $61,75;

Годовой диапазон торгов: $59,35–65,74;

Дивидендная доходность: 2,18%;

Издержки инвестирования: 0,25%.

Второй фонд переносит нас на развивающиеся рынки. iShares MSCI Emerging Markets Min Vol Factor ETF (NYSE:EEMV) сделал акцент на низковолатильных бумагах предприятий развивающихся экономик. Листинг фонда состоялся в октябре 2011 года.

EEMV собран из 322 компонентов индекса MSCI Emerging Markets Minimum Volatility. В десятку крупнейших бумаг вложено 15% средств, составляющих 3,7 миллиарда долларов.

В разбивке по отраслям лидируют финансовые компании (21,52%), информационные технологии (16,61%), коммуникации (16,42%) и потребительский сектор (10,66%). Более 285 активов расположены в Китае. Следом идут компании Тайваня (17,19%), Индии (15,37%), Саудовской Аравии (8,84%) и Южной Кореи (7,73%).

Список вложений возглавляют Emirates Telecom (AD:ETISALAT), Taiwan Cooperative Financial Holding (TW:5880), Chunghwa Telecom (NYSE:CHT), Taiwan Semiconductor Manufacturing (NYSE:TSM) и First Financial Holding (TW:2892).

За последний год фонд набрал 2,5%, а рекордный максимум был зафиксирован в июне. Коэффициенты P/E и P/B составляют 19,61 и 2,26. Потенциальное снижение под отметку $60 повысит запас прочности долгосрочных позиций.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба